Единый сельскохозяйственный налог: роль, значение и пути его совершенствования1

Клейн Маргарита Константиновна

аспирант учетно-финансового факультета

Кубанский государственный аграрный университет,

Краснодар, Россия

Научный журнал КубГАУ

№121(07), 2016

1 Исследование выполнено при финансовой поддержке РФФИ и администрации Краснодарского края в рамках научного проекта № 16-46-230131

В статье рассматривается значение сельскохозяйственного производства для российской экономики и обосновывается необходимость его государственной поддержки, в том числе и с помощью системы налогообложения. Анализируются основные показатели доли сельского хозяйства в экономике России. Проводится анализ исторических и практических аспектов применения единого сельскохозяйственного налога. В статье представлены основные показатели сельскохозяйственного производства за 2015 г. в частном (индивидуально-семейном) секторе. Определяются типы региональной аграрной структуры, а также распределение данных типов по регионам. Выявляются проблемы применения единого сельскохозяйственного налога, а также причины их обуславливающие. Рассматриваются основные изменения действующей системы налогообложения, относящиеся к единому сельскохозяйственному налогу. Определяется влияние применения льготного режима для налогообложения сельскохозяйственного производства на динамику развития отрасли, путем рассмотрения структуры плательщиков единого сельскохозяйственного налога в Российской Федерации за период 2010 - 2015 гг. Рассматривается общий объем поступлений единого сельскохозяйственного налога, а также в расчете на 1 налогоплательщика за период 2010 - 2015 гг. Определяются возможные пути совершенствования единого сельскохозяйственного налога. Обосновывается необходимость расширения перечня расходов, включая потери.

Сельское хозяйство для российской экономики выступает одной из базовых отраслей производства. С его помощью обеспечивается продовольственная безопасность страны, удовлетворяются потребности населения в продуктах питания. При этом эффективность организации сельскохозяйственного производства зависит не только от усилий товаропроизводителей, но определяется еще климатическими условиями, которые невозможно предугадать. В связи с этим возникает необходимость государственной поддержки сельскохозяйственных товаропроизводителей, которая осуществляется и при помощи налоговых рычагов.

Новая система налогообложения для сельскохозяйственных товаропроизводителей начала применяться в Российской Федерации с 1 января 2002 года на основании Федерального закона от 29 декабря 2001 года № 187-ФЗ. Его применение было направлено на изъятие земельной ренты и привязку налогообложения сельскохозяйственных товаропроизводителей к качеству и расположению конкретных земельных участков. Однако на практике такая система оказалась нежизнеспособной, количество товаропроизводителей, воспользовавшиеся данным режимом не превысило и 2%, что привело к коренному пересмотру системы налогообложения в области сельскохозяйственного производства и с 2004 года был введен принципиально иной порядок налогообложения. Но и в новом порядке отмечается ряд недостатков, сельскохозяйственное производство по-прежнему не справляется с задачами, поставленными перед ним государством, все это предопределило актуальность выбранной нами темы.

Сельское хозяйство в экономике нашей страны имеет немаловажную роль, а также влияет на показатель валового внутреннего продукта.

Рассмотрим долю сельского хозяйства в экономике России за период 2010-2015 гг.

Таблица 1. Доля сельского хозяйства в экономике России, основные показатели, % [1, 6]

| Показатель | 2010 г. | 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. |

| Стоимость произведенной сельскохозяйственной продукции, в млрд. руб. | 2588 | 3262 | 3339 | 3687 | 4319 | 5037 |

| Доля сельского хозяйства в ВВП | 5,6 | 5,5 | 5,0 | 5,2 | 5,5 | 6,3 |

| Самообеспеченность России мясом, в % | 72,2 | 74,8 | 75,3 | 78,4 | 84,8 | 89,7 |

| Удельный вес расходов на сельское хозяйство в консолидированном бюджете - | 1,49 | 1,34 | 1,19 | 1,43 | 1,14 | 1,24 |

Согласно данным за 2015 г. стоимость произведенной продукции в сельском хозяйстве составляет 5037 млрд. рублей или 6,3 % от валового внутреннего продукта. Наблюдаем рост самообеспеченности России мясом, по состоянию на 2015 год она уже составляет 89,7 %. Однако в 2015 г. объем расходов консолидированного бюджета на сельское хозяйство снизился по сравнению с 2010 годом на 0,25 процентных пункта и составил 1,24 % от общего объема расходов, что явно недостаточно для такой сельскохозяйственной страны как Россия.

Значение сельского хозяйства не ограничивается только финансовой стороной. Сельское хозяйство является одной из важнейших составляющих безопасности страны. Все страны, которые успешно прошли этап индустриального развития, были вынуждены признать, что приобретение продовольственных товаров за рубежом слишком опасно для национальной экономики, так как это приводит к хронической утечке капиталов и к росту зависимости от внешнеполитических отношений, которым могут сопутствовать сокращения поставок, изменения цен.

С начала 90-х годов удельный вес хозяйств населения и крестьянских (фермерских) хозяйств во всех регионах России увеличивался, но в разной степени. В итоге, аграрная структура значительно различается для субъектов Российской Федерации. Можно определить три типа региональной аграрной структуры:

- корпоративный - при его применении доля продукции сельского хозяйства в ВВП превышает 50 %;

- смешанный - доля продукции сельского хозяйства в ВВП составляет 30 - 50 %;

- индивидуально - семейный, при котором, доля сельского хозяйства в ВВП не превышает 30 %.

Регионы РФ по данному признаку распределились следующим образом: к первому типу причисляют 10 регионов, второй тип присутствует в 42 регионов, третий тип развит в 25 регионах, из них в восьми регионах (Чеченская Республика, Республика Дагестан, Республика Северная Осетия-Алания, Республика Бурятия, Республика Тыва, Астраханская область, Республика Саха (Якутия),Читинская область, Республика Алтай) доля некорпоративных хозяйств превысила 80 %; в двух регионах (Республика Ингушетия, Еврейская автономная область) - 90 % [4].

В 2015 г. в частном (индивидуально-семейном) секторе было произведено 93,7 % картофеля, 87,1 % овощей; 19,8 % зерна; 12,2 % сахарной свеклы; 54,3 % мяса скота и птицы; 54,8 % молока; 25,9 % яиц.

В качестве косвенной формы поддержки сельскохозяйственного производства является применение специального налогового режима -единого сельскохозяйственного налога, который был введен в Российской Федерации в 2002 г. [7].

Однако на практике применение единого сельскохозяйственного налога оказалось затруднительно, так как в гл. 26.1 НК РФ существовал ряд внутренних противоречий:

- возможность применения единого сельскохозяйственного налога существовала только для сельскохозяйственных товаропроизводителей, которые занимались производством продукции растениеводства, что делало невозможным применение данного режима отраслями животноводства;

- порядок определения ставки налога, установленный НК РФ, был весьма сложен. Величина налоговой ставки зависела от кадастровой стоимости 1 га сельхозугодий, однако, на протяжении двух лет применения данного режима земельный кадастр так и не был утвержден;

- налог должен быть уплачен ежеквартально, а не по итогам сельскохозяйственного года. Из-за сезонности производства продукции растениеводства у большинства хозяйств в первом полугодии отсутствовали средства на уплату единого сельскохозяйственного налога, что делало невозможным их переход на уплату единого налога.

Перечисленные причины явились тормозом для введения данного налога на всей территории РФ. За два года после введения на единый сельскохозяйственный налог перешли только два субъекта Российской Федерации.

Для того чтобы решить данные проблемы, потребовалось принципиально изменить действующую систему налогообложения сельскохозяйственных производителей. В качестве основных изменений были предусмотрены следующие:

- на уплату единого сельскохозяйственного налога могут переходить все сельскохозяйственные товаропроизводители, осуществляющие деятельность в области растениеводства, животноводства, рыбохозяйственные организации и другие, удовлетворяющие определенным критериям;

- при переходе на уплату данного налога организации освобождаются от уплаты налога на прибыль, НДС и налога на имущество организаций, а предприниматели от налога на доходы физических лиц, НДС и налога на имущество;

- налоговой базой признается величина доходов, уменьшенная на сумму расходов, а не кадастровая стоимость земельного участка;

- ставка налога установлена в размере 6 %. Соответственно, единый сельскохозяйственный налог имеет определенное сходство с налогом на прибыль организаций или НДФЛ с доходов индивидуальных предпринимателей, однако характеризуется сниженной ставкой налога;

- налог исчисляется на основании налоговой декларации, которая составляется по итогам деятельности за календарный год, и уплачивается авансовыми платежами один раз в полугодие, а не ежеквартально.

Безусловно данная система налогообложения решила ряд проблем, однако, к сожалению, ситуация с развитием сельскохозяйственного производства в стране остается достаточно сложной. Особенно важно это в период введения санкций в отношении России и необходимости обеспечить продовольственную безопасность страны. Рассматривая роль единого сельскохозяйственного налога необходимо отметить их разноплановость и разнородную структуру налогоплательщиков.

Проанализируем, как применение льготного режима для налогообложения сельскохозяйственного производства отражается на динамике развития отрасли.

Количество и состав налогоплательщиков, применяющих единый сельскохозяйственный налог, представлено в таблице 2

Таблица 2. Структура плательщиков единого сельскохозяйственного налога в Российской Федерации в 2010 - 2015 гг., в тыс. ед.[2]

| Показатель | 2010 г. | 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. |

| Количество налогоплательщиков, применяющих единый сельскохозяйственный налог | 131,6 | 146,7 | 121,6 | 98,8 | 94,0 | 98,3 |

| В том числе: | ||||||

| Организации | 28,9 | 28,1 | 26,4 | 24,3 | 23,6 | 23,4 |

| Индивидуальные предприниматели | 102,7 | 118,6 | 92,2 | 74,5 | 70,4 | 74,9 |

Исходя из представленных данных, можно отметить, что количество налогоплательщиков, перешедших на уплату единого сельскохозяйственного налога, ежегодно снижается. За период с 2012 по 2014 годы снижение составило 37,6 тыс. единиц или 28,6 %, небольшое увеличение наблюдается только в 2015 году на 4,3 тыс. единиц или на 4,6 %.

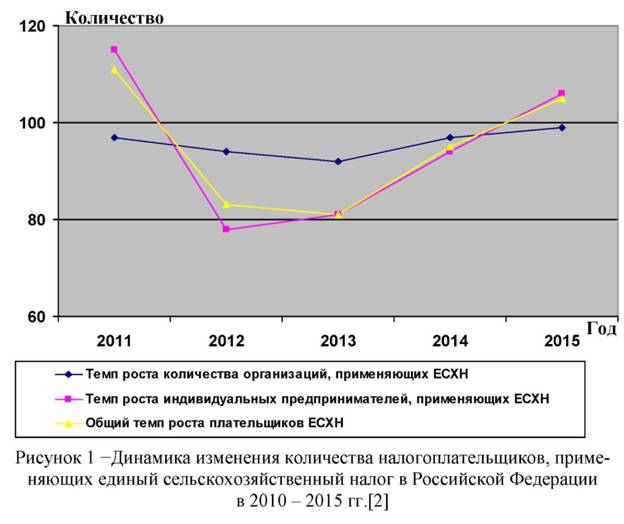

Оценим динамику изменения количества плательщиков в разрезе групп плательщиков с помощью рисунка 1.

Представленные данные подтверждают наличие отрицательной тенденции в отношении изменения количества налогоплательщиков, перешедших на уплату единого сельскохозяйственного налога. Особенно существенное падение произошло в 2012 году, когда количество уменьшилось на 17 %, в последующие годы сохранилась данная тенденция, однако, в 2015 году наблюдается небольшой прирост. При этом отрицательные темпы прироста на протяжении всех лет наблюдаются в отношении организаций и при этом происходят незначительные изменений, в то время как у предпринимателей наблюдаются более резкие колебания, это прежде всего связано с тем, что индивидуальные предприниматели более остро чувствуют последствия финансового кризиса и также более быстро реагируют на меры государственной поддержки [3].

Далее проанализируем объем поступлений от единого сельскохозяйственного налога в бюджет России (таблица 3).

Таблица 3. Объем поступлений единого сельскохозяйственного налога в 2010 - 2015 гг., в млн. руб. [2]

| Показатель | 2010 г. | 2011 г. | 2012 г. | 2013 г. | 2014 г. | 2015 г. |

| Сумма единого сельскохозяйственного налога - всего | 3289,1 | 3283,4 | 3673,8 | 4024,5 | 3077,1 | 9586,6 |

| В том числе: | ||||||

| Организации | 2606,2 | 2521,1 | 2692,0 | 2979,1 | 2777,7 | 7183,6 |

| Индивидуальные предприниматели | 682,9 | 762,4 | 981,9 | 1045,5 | 2993,8 | 2403,0 |

Тенденция по объему поступлений отличается от сложившейся тенденции в отношении изменения количества налогоплательщиков. За период 2011 - 2015 гг. наблюдается положительный прирост поступлений единого сельскохозяйственного налога, кроме 2014 года, когда сумма налога сократилась из-за последствий финансового кризиса, однако, в 2015 году произошло резкое увеличение в 3,2 раза, что, безусловно, является положительной тенденцией.

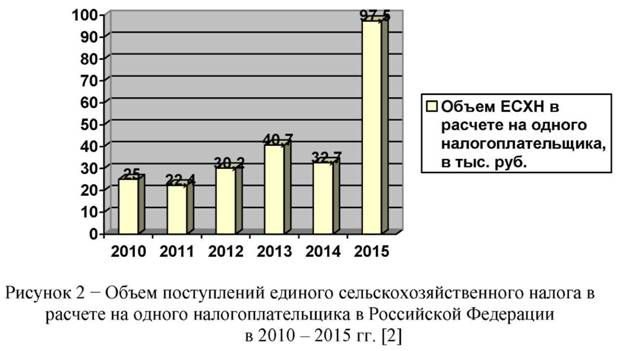

Более точной характеристикой выступает объем единого сельскохозяйственного налога в расчете на одного налогоплательщика. Данные представлены на рисунке 2.

В данной ситуации можно отметить, что после спада 2011 года, наблюдается прирост поступлений в расчете на одного налогоплательщика, правда, в 2014 году также наблюдается небольшое снижение, однако оно сменилось значительным ростом в 2015 году, что связано с дополнительными мерами поддержки отечественных сельскохозяйственных товаропроизводителей.

Таким образом, можно отметить, что, несмотря на сложившуюся негативную тенденцию по снижению количества налогоплательщиков наблюдается положительная тенденция, связанная с улучшением показателей деятельности действующих налогоплательщиков, которая выразилась в росте поступлений единого сельскохозяйственного налога.

Несмотря на сложившиеся позитивные тенденции, действующий порядок исчисления единого сельскохозяйственного налога еще далек от совершенства.

Среди налогоплательщиков, использующих специальные налоговые режимы, наименьшая доля приходится на плательщиков единого сельскохозяйственного налога. Эти данные говорят об очень слабом значении единого сельскохозяйственного налога в структуре специальных налоговых режимов. Это связано, во-первых, с тем, что производить сельскохозяйственную продукцию необходимо по утвержденному Правительством России перечню. Если производится ее первичная переработка, то это должно делаться собственными силами и только из сельскохозяйственного сырья собственного производства. Во-вторых, уровень доходов от реализации сельскохозяйственной продукции и продукции ее первичной переработки в размере 70 % достаточно трудно соблюсти. И, в-третьих, льготное налогообложение прибыли, полученной сельскохозяйственными товаропроизводителями, не делает их систему налогообложения благоприятней. Таким образом, необходимо выделить ряд направлений развития сельского хозяйства, которые в настоящее время нуждаются в совершенствовании, и разработать для них льготное налогообложение в рамках этого специального налогового режима [9].

К несомненным преимуществам применения единого сельскохозяйственного налога можно отнести следующие:

- сокращенный перечень отчетности;

- добровольный порядок применения единого сельскохозяйственного налога, предусматривающий возможность перехода на общий режим налогообложения или упрощенную систему налогообложения;

- снижение налоговой нагрузки;

- установление достаточно продолжительного отчетного периода - полугодие [8].

При применении единого сельскохозяйственного налога организация сталкивается со следующими проблемами:

- ограничение рынка сбыта в связи с освобождением от уплаты налога на добавленную стоимость, что делает невыгодным приобретение у нее сельскохозяйственной продукции из-за невозможности получения налогового вычета по НДС [5];

- при переходе на единый сельскохозяйственный налог исключается возможность применения налоговых вычетов, которые не были учтены до момента такого перехода;

- существует опасность падения конкурентоспособности продукции вследствие увеличения затрат на производство для снижения налоговой базы по единому сельскохозяйственному налогу, которой являются доходы, уменьшенные на величину расходов;

- невозможность учесть некоторые виды расходов, например, представительские расходы, в связи с тем, что перечень расходов является закрытым, в отличие он налога на прибыль организаций;

- необходимость включения в налоговую базу полученных от покупателей авансов, которые впоследствии могут оказаться ошибочно зачисленными, а также возможность учета в составе расходов только оплаченных затрат.

В качестве основных мероприятий по совершенствованию единого сельскохозяйственного налога можно предложить следующие:

- Организации и индивидуальные предприниматели, которые являются плательщиками единого сельскохозяйственного налога выполняют обязанности налоговых агентов, они освобождаются от уплаты налога на добавленную стоимость, однако, в ряде случаев, это является скорее отрицательным фактом, чем положительным. Не являясь плательщиками НДС, они не имеют возможности осуществлять возмещение НДС, и контрагенты теряют возможность на возмещение НДС, в связи с чем перерабатывающие организации достаточно часто прибегают к посредникам для приобретения сельскохозяйственного сырья, не приобретая его непосредственно у товаропроизводителя. Это приводит к тому, что конкурентоспособность продукции сельскохозяйственных товаропроизводителей снижается, чем продукция тех организаций, которые применяют общий режим налогообложения, все это приводит к необходимости сельскохозяйственному товаропроизводителю снижать цену. В выигрыше оказываются только такие товаропроизводители, которые также не признаются плательщиками НДС. Учитывая небольшие суммы поступлений в виде единого сельскохозяйственного налога в бюджет, возможно было бы рассмотреть вопрос об освобождении сельскохозяйственных товаропроизводителей от уплаты налога, заменив, таким образом, дотирование цен на сельскохозяйственную продукцию и государственные инвестиции в поддержку и развитие сельского хозяйства. Другим вариантом решения проблемы выступает законодательно определенное разрешение органам власти субъектов РФ устанавливать дифференцированные ставки по налогу в зависимости от вида производимой продукции для отдельных групп налогоплательщиков. Это даст возможность развития мелким и средним сельскохозяйственным организациям и позволит им конкурировать с другими сельскохозяйственными структурами.

- Расширение перечня расходов, учитываемых при определении налоговой базы, при исчислении единого сельскохозяйственного налога включив в него потери, обусловленные чрезвычайными природными ситуациями. В эти потери может включаться падеж скота и молодняка при эпидемиях в животноводстве, гибель урожая вследствие нашествия саранчи, других насекомых, засухи и т.д. Так как такие виды расходов не могут быть контролируемы налогоплательщиком, то он имеет право учесть их в составе затрат на сельскохозяйственное производство.

Реализация предлагаемых мер по совершенствованию налогообложения сельскохозяйственных товаропроизводителей позволит обеспечить приоритет регулирующей и социальной функций по сравнению с фискальной, а также будет стимулировать их развитие.

Список литературы

1. Консолидированный бюджет Российской Федерации. - Режим доступа: http://www.gks.ru/bgd/regl/b1313/Iss WWW.exe/Stg/d4/22-02.htm

2. Отчет о налоговой базе и структуре начислений по единому сельскохозяйственному налогу (форма 5-НМ). - Режим доступа: https://www.nalog.ru/rn77/related activities/statistics and analytics/forms/

3. Пелевин И.Ю. Пути совершенствования налоговой системы аграрных форм хозяйствования /И.Ю.Пелевин //Экономика, статистика и информатика. Вестник УМО. 2013. №2. - С.49-54

4. Пинская М.Р., Тихонова А.В. Гармонизация НДС и единого сельскохозяйственного налога / М.Р.Пинская, А.В. Тихонова // Белорусский экономический журнал. 2015. №3(72). - С. 72-78

5. Сафонова Г., Азыркина Ю. Единый сельскохозяйственный налог: преимущества и недостатки, проблемы и перспективы / Г. Сафонова, Ю. Азыркина // Контентус. 2015. №12(41). - С. 343-350

6. Сельское хозяйство России. Режим доступа: http://ab-centre.ru/page/selskoe-hozyaystvo-rossii

7. Сигидов Ю.И. Методы оптимизации налогообложения сельскохозяйственных организаций / Ю.И.Сигидов, В.В.Башкатов // Бухучет в сельском хозяйство. - 2013. - №6. - С. 38-41

8. Симонова Н. Ю. Налоги и налогообложение. Учебное пособие / Н.Ю.Симонова, Е.В.Иванова, М.Г.Родионов. - Негосударственное образовательное учреждение высш. проф. образования «Евразийский ин-т экономики, менеджмента, информатики». - Омск, 2011. - 192 с.

9. Сякин Р.Р. Теоретические аспекты реализации специальных налоговых режимов в Российской Федерации / Р.Р. Сякин// Вопросы современной науки и практики. - 2015. - № 10-12 (31). - С. 228-236.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ