К вопросу об оценке эффективности инвестиционного проекта

Данильченко Елена Владимировна

магистрант, Российский университет кооперации.

Базис

№1 (3) 2018

Аннотация. Инвестиции, в отличии от кредита, могут быть утрачены инвестором при вложении в неудачный проект. В таком случае, особую актуальность для инвесторов приобретает оценка инвестиционных проектов. В данной статье рассмотрены факторы, оказывающие влияние на реализацию и управление инвестиционными проектами. Изучены виды оценок инвестиционного проекта. Выявлены основные подходы к оценке инвестиционного проекта, их сущность, достоинства и недостатки. Разработан алгоритм оценки эффективности инвестиционного проекта. На основе результатов научной ста тьи сформулированы основные выводы.

Ключевым фактором повышения результативности финансовой деятельности отечественных предприятий является достижение наиболее результативного и полного расходования основных средств инвестиционного проекта.

Отметим наиболее важные направления расходования основных средств инвестиционного проекта:

- капиталовложения;

- осуществление научно-исследовательских и опытно конструкторских работ (НИОКР);

- налоговые выплаты;

- приобретение дополнительных оборотных активов;

- покупка ценных бумаг других эмитентов, банковские депозиты и иные активы;

- распределение прибыли между собственниками предприятий;

- стимуляция и мотивация сотрудников предприятия, а также осуществление поддержки их семей;

- расходы социально-культурной направленности, предоставление материальной помощи, выплата различных социальных льгот;

- расходование ресурсов на благотворительность.

В том случае, если в качестве стратегии коммерческого предприятия выступает сохранение и расширение позиций предприятия на отраслевом рынке, то требуются капиталовложения (инвестиции в основные фонды (капитал). Капиталовложения выступают в качестве ключевых направлений расходования финансовых ресурсов коммерческого предприятия.

Отметим факторы, оказывающие влияние на реализацию и управление инвестиционными проектами [1, с. 34]:

- Экспансия рынков. Открытость для притока высококвалифицированных кадров, которые могут служить в качестве источников новых подходов, идей, методов в проблемах реализации результатов научной и технической деятельности, что предоставит возможность для достижения значительных успехов в развитии предприятия. Экспансия рынков во многих случаях выступает в качестве определённого стимула, способствующего диффузии технологии и увеличение производительности труда, увеличение масштабов рынков, которые доступны для развития инвестиционных проектов, потребители, инвесторов, что также делает более лёгким обмен новыми идеями и знаниями.

- Конкуренция способствует стимулированию предприятий для развития и внедрения новых инвестиционных проектов, с целью оставаться долгое время востребованными на рынке; содействует стимулированию развития инноваций, сокращаются расходы производства. Связь между инвестициями и уровнем конкуренции определяется эффективностью деятельности предприятия.

- В настоящее время всем предприятиям, вне зависимости от структуры управления и организационно-правовой формы требуется привлечение различных источников финансирования и ресурсов. По данным анализа средний и малый бизнес в большинстве случаев используют капитал физического лица, либо собственные средства компании. Это обстоятельство связано с тем, что для таких предприятий использование собственных средств является более предпочтительным, чем использование заёмных средств или акционерного финансирования. Тем не менее, в наибольшей степени эффективно использование комбинированных источников финансирования на различных этапах реализации инвестиционных проектов.

В современных рыночных условиях захват новых рынков и увеличение денежного потока возможно за счёт создания необходимых предпосылок для последующего развития на основе использования основных инструментов оценки инвестиционных проектов.

Объективная необходимость оценки эффективности инвестиционных проектов связана с тем, что на сегодняшний день все отраслевые рынки экономики характеризуются наличием достаточно сильной конкуренции, в этой связи необходимо обеспечить устойчивое экономическое развитие, повышение конкурентоспособности производимой предприятием продукции и оказываемых услуг.

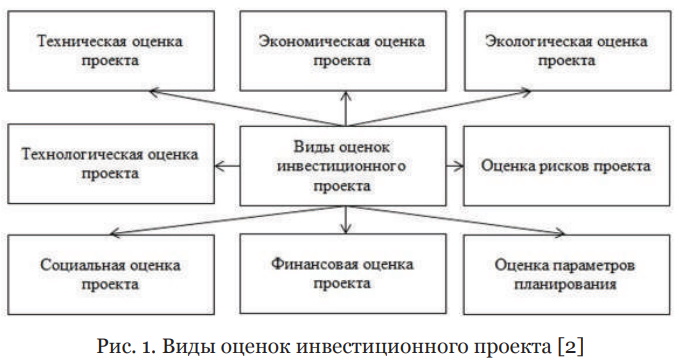

В настоящее время существует множество различных видов оценки эффективности инвестиционного проекта (рис. 1).

Выбор вида оценки проекта зависит от того, на какой стадии реализации находится инвестиционный проект. Согласно временному аспекту, оценка осуществляется на предынвестиционной стадии, и в момент осуществления инвестиций, и при реализации проектных мероприятий, и на эксплуатационной стадии.

Оценка эффективности инвестиционных проектов необходима организациям в следующих случаях. Во-первых, при поиске инвесторов. Во-вторых, при выборе направления вложения финансовых средств. В-третьих, для того, чтобы оценить будущее организации. В-четвёртых, при осуществлении выбора из нескольких альтернативных проектов.

Необходимо отметить тот факт, что оценка эффективности инвестиционного проекта актуальна как для малых организаций, так и для крупных холдингов и корпораций.

Отметим, что методология оценки инвестиционных проектов достаточно разнообразна. Нами был проведён сравнительный анализ некоторых методик оценки инвестиционных проектов (таблица 1).

Таблица 1. Сравнение методик оценки инвестиционных проектов

| Название | Сущность | Недостатки метода | Достоинства метода |

| Статистический метод | Расчёт простой бухгалтерской нормы прибыли | Не учитывается возможность реинвестирования, различия сроков реализации инвестиционных проектов, отсутствует поправка на динамический фактор | Наличие обширной информационной базы, простота расчётов, простота интерпретации |

| Метод бездисконтного срока окупаемости | Расчёт сроков окупаемости проекта | Не учитывается возможность реинвестирования, различия сроков реализации инвестиционных проектов, само значение срока окупаемости не может в полном объёме характеризовать эффективность инвестиционного проекта | Наличие обширной информационной базы, простота расчётов, простота интерпретации |

| Метод расчёта и сравнения затрат | Основан на расчёте затрачиваемых ресурсов и их сравнении | Не учитывается возможность реинвестирования, невозможно использовать к нескольким проектам одновременно | Возможность сравнения аналогичных проектов |

| Метод расчёта и сравнения прибыли и рентабельности | Основан на расчёте получаемой прибыли и рентабельности, их сравнении | Не учитывается возможность реинвестирования, невозможно использовать к нескольким проектам одновременно | Возможность сравнения аналогичных проектов |

| Метод расчёта дисконтированных денежных потоков | Прогнозирование будущих потоков инвестиционного проекта | - | Точность и простота расчётов, простота интерпретации, учитывается динамический фактор |

На основе анализа множества различных подходов, можно выделить два подхода к оценке.

Первый из них связан с расчётом «статичных» показателей эффективности инвестиционного проекта, без учёта изменения будущей стоимости проекта. Его преимущество заключается в возможности быстрой и простой интерпретации расчётов, наличие обширной информационной базы. К недостаткам можно отнести сложность анализа, избыточность информации, проблематичность сравнительного анализа различных инвестиционных проектов, отсутствие учёта динамического фактора.

Второй подход использует расчёт дисконтированных денежных потоков. Его достоинствами являются точность и простота расчётов, простота интерпретации результатов. Отличие от первого подхода заключается в том, что в данном случае учитывается динамический фактор.

Обобщённо можно выделить несколько этапов оценки инвестиционного проекта:

- 1 этап. Выявление целей и назначения инвестиционного проекта.

- 2 этап. Определение и анализ расходов инвестиционного проекта. Данный этап включает в себя несколько направлений оценки - от оценки плана производства до оценки финансирования по различным стадиям проекта.

- 3 этап. Определение оценки эффективности инвестиционного проекта.

- 4 этап. Принятие решений по результатам оценки инвестиционного проекта.

Результаты оценки инвестиционного проекта отражаются в бизнес-плане.

В рамках данной статьи автором был разработан алгоритм оценки эффективности инвестиционного проекта, представленный на рисунке 2.

Главное достоинство данного алгоритма заключается в том, что здесь присутствует также оценка рисков инвестиционного проекта.

Что касается вопроса количественного измерения рисков, то здесь наблюдается слабая методическая база, так как риск связан с прогнозированием различных экономических событий, что зачастую очень сложно сделать математически.

Согласно стандарту ISO 31000:2009 «Риск-менеджмент: принципы и руководство» Международной Организации по Стандартизации, каждая организация самостоятельно устанавливает методику оценки рисков, которых существует различное множество [3, с. 12].

Например, одним из методов количественной оценки рисков является составление матрицы «ущерб-вероятность» (таблица 2).

Таблица 2. Матрица определения степени воздействия рисков

| Ущерб | ||||||

| 0,5 | 0,6 | 0,7 | 0,8 | 0,9 | ||

| Вероятность | 0,9 | 0,45 | 0,54 | 0,63 | 0,72 | 0,81 |

| 0,8 | 0,4 | 0,48 | 0,56 | 0,64 | 0,72 | |

| 0,7 | 0,35 | 0,42 | 0,49 | 0,56 | 0,63 | |

| 0,6 | 0,3 | 0,36 | 0,42 | 0,48 | 0,54 | |

| 0,5 | 0,25 | 0,3 | 0,35 | 0,4 | 0,45 | |

| 0,4 | 0,2 | 0,24 | 0,28 | 0,32 | 0,36 | |

| 0,3 | 0,15 | 0,18 | 0,21 | 0,24 | 0,27 | |

| 0,2 | 0,1 | 0,12 | 0,14 | 0,16 | 0,18 | |

| 0,1 | 0,05 | 0,06 | 0,07 | 0,08 | 0,09 | |

В данной матрице вероятность наступления риска принимает значения от 0,1 до 0,9, причём величина 0,9 означает, что наступление риска «почти возможно», 0,1 - наступление риска «маловероятно».

Величина ущерба принимает значения от 0,5 до 0,9, причём величина 0,9 означает, что ущерб максимальный, 0,5 - ущерб минимальный.

Количественную оценку степени воздействия риска находят на пересечении столбца и строки данной матрицы.

Далее переводят количественную оценку в качественную согласно приведённой шкале:

- от 0,05 до 0,18 - степень воздействия минимальная;

- от 0,2 до 0,42 - степень воздействия низкая;

- от 0,45 до 0,54 - степень воздействия средняя;

- от 0,56 до 0,64 - степень воздействия высокая;

- от 0,72 до 0,81 - степень воздействия критическая.

Таким образом, на основании исследования, проведённого в рамках данной статьи, можно сделать следующие выводы.

- Оценка эффективности инвестиционного проекта - ключевой фактор повышения результативности финансовой деятельности предприятия, эффективности расходования инвестируемых средств.

- Объективная необходимость оценки эффективности инвестиционных проектов связана с тем, что в связи с усилением конкуренции на всех рынках и отраслях экономики, необходимо обеспечить устойчивое экономическое развитие предприятия, а это возможно лишь за счёт повышения эффективности функционирования инвестиционного проекта.

- Методология оценки инвестиционных проектов в настоящее время достаточно разнообразна. Одним из эффективных методов является метод дисконтированных денежных потоков. Его достоинствами являются точность и простота расчётов, простота интерпретации результатов.

- В настоящее время, во времена нестабильной мировой и отечественной экономической ситуации, важнейшим аспектом оценки эффективности инвестиционного проекта является оценка рисков.

Библиографический список

1. Лапыгин, Ю.Н. Инвестирование инноваций / Ю.Н. Лапыгин [и др.]. Муром : ИПЦ Муромский ин-т (фил.) Владимир. гос. ун-та, 2005. 272 с. ISBN 5-8439-0091-6.

2. Галушко, А.Д. Обзор методов оценки и анализа инвестиционных проектов [Электронный ресурс] / А.Д. Галушко, В.С. Юрина, И.С. Юрлова // Новаинфо. 2016. №57-3. URL: https://novainfo.ru/article/?nid=990 (дата обращения: 24.03.2018). eISSN 2308-3689.

3. Риск-менеджмент: принципы и руководство [Электронный ресурс] : национальный стандарт ISO 31000:2009 // Электронный фонд правовой и нормативно-технической документации : сайт. URL: http://docs.cntd.ru/document/1200089

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ