Особенности списания дебиторской задолженности в бухгалтерском и налоговом учёте

Ф.Ф. Фаррахова,

к.э.н.,

Ю.Я. Рахматуллин,

к.э.н.,

Башкирский ГАУ

Известия Оренбургского государственного аграрного университета

№2 2014

Долговые обязательства покупателя и заказчика представляют собой дебиторскую задолженность. Безнадёжная задолженность, т.е. задолженность, по которой истёк срок исковой давности, должник признан банкротом или ликвидирован, является нереальной для взыскания.

Остаётся только правильно оформить все документы для списания безнадёжной дебиторской задолженности. Для этого нужно провести инвентаризацию долгов, составить справку, приказ на списание дебиторской задолженности и иметь в наличии первичные документы, которые подтверждают долг. Рассмотрим процесс списания безнадёжного долга последовательно по порядку.

Перед тем как списывать задолженность дебитора как безнадёжную, потребуется оформить её перевод в состав сомнительной, а затем — безнадёжной [ 1]. Для этого необходимо составить первичные документы — справку и приказ руководителя. Делать это нужно в период отчёта по налогу на прибыль — ежеквартально или ежемесячно. Нельзя упускать этот момент. Если долги будут списаны позже, то возникнут споры с налоговой инспекцией (ст. 272 НК, постановление Президиума ВАС от 15.06.2010 г. № 1574/10).

Сначала надо провести инвентаризацию дебиторской задолженности. Для неё есть специальные формы — акт № ИНВ-17 и справка к нему, которые утверждены постановлением Госкомстата от 18.08.1998 г. № 88. Однако данные документы предназначены в первую очередь для бухгалтерского учёта. Чтобы иметь возможность применить их для налогового учёта, формы необходимо дополнить такими графами:

- дата подтверждения задолженности дебитором (для случая переноса срока исковой давности, ст. 203 ГК) [2];

- информация о невозможности погашения долга контрагента из-за ликвидации или по прочим причинам, которые подтверждены актом чиновников.

Таким образом, по результатам инвентаризации нужно определить величину сомнительных и безнадёжных долгов. После этого можно составлять справку и приказ руководителя на его списание.

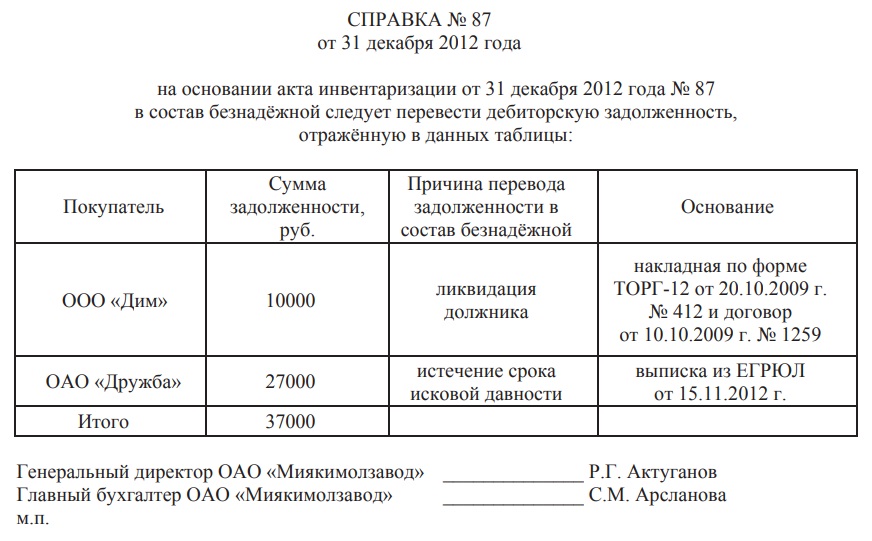

Справка составляется на все безнадёжные долги и содержит объяснение причин, по которым они списываются [3]. Образец формы справки показан на примере ОАО «Миякимолзавод» РБ (рис. 1).

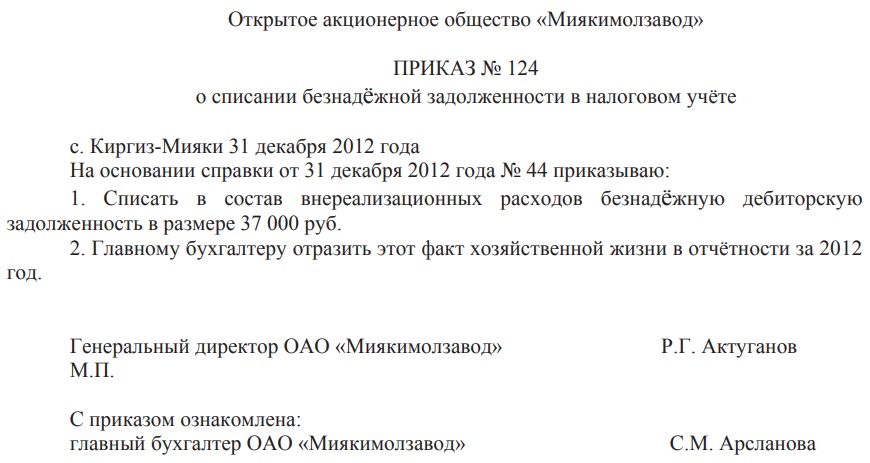

После подготовки справки издаётся приказ на списание дебиторской задолженности (рис. 2). В нём уточняется, каким образом будет учтена задолженность при расчёте налога на прибыль — за счёт резерва или будет включена в состав внереализационных расходов.

Такие же формы документов можно использовать и для целей бухгалтерского учёта. Есть вероятность, что информация по безнадёжным долгам совпадёт и в бухгалтерском, и в налоговом учёте, тогда отдельные документы составлять не потребуется [4].

Для списания безнадёжной дебиторской задолженности необходим пакет документов, куда войдут:

- Акт инвентаризации дебиторской задолженности на конец отчётного периода.

- Бухгалтерская справка.

- Приказ руководителя о списании задолженности с указанием источника.

- Договор с контрагентом, в котором обозначен срок платежа.

- Первичные документы: накладные, акты (обязательно, см. письмо ФНС от 06.12.2010 г. № ШС-37-3/16955).

- Платёжные документы.

- В отдельных случаях — выписка из ЕГРЮЛ, акт пристава о невозможности взыскать долг и постановление о завершении исполнительного производства.

Рис. 1 – Форма справки перевода дебиторской задолженности в безнадёжную

Рис. 2 – Форма приказа на списание безнадёжной дебиторской задолженности

Для того чтобы списать дебиторскую задолженность, она должна стать безнадёжной. Какой долг можно считать безнадёжным? На последний день периода проводят инвентаризацию дебиторской задолженности, выявляют безнадёжную задолженность, подлежащую списанию. Подписывается приказ на списание задолженности.

Фактами хозяйственной жизни на списание дебиторской задолженности являются:

- дебет 63 «Резервы по сомнительным долгам» — кредит 62 (76.1) «Расчёты с покупателями и заказчиками» (расчёты с дебиторами): дебиторская задолженность списывается за счёт резерва дебет 007 «Списанная на убыток задолженность неплатёжеспособных дебиторов» — сумма списанной задолженности учтена за балансом (учитывается в течение 5 лет);

- если суммы резерва оказалось недостаточно для покрытия убытков от безнадёжной задолженности, то разница относится на счёт 91 «Прочие доходы и расходы», субсчёт 2 «Прочие расходы».

- при автоматизированной форме учёта в программе «1С: Бухгалтерия» списание задолженности за счёт резерва осуществляется через меню «Покупка», выбираем «Корректировка долга», вид операции — «Списание задолженности».

Задолженность, которая стала безнадёжной, может быть как покрыта, так и не покрыта резервом. Не покрытой она может быть, если не создаётся резерв по сомнительным долгам в налоговом учёте, или это задолженность, по которой резерв не создаётся (например, по авансам, по займам), или сумма задолженности, которая выходит за пределы лимита в 10% от выручки.

Когда сомнительная задолженность стала безнадёжной и после проведённой инвентаризации на конец отчётного периода, уменьшается на её сумму резерв. В этой части в расходы она больше не попадает. Часть задолженности, которая резервом не покрывается (если такая есть), включается в состав прочих расходов.

Если резерв в налоговом учёте не создаётся, то вся сумма задолженности, признанной безнадёжной, включается по результатам инвентаризации в состав прочих расходов.

На расходы можно списать не только сумму самого долга, но и пени и штраф по этой задолженности, которые после подписания акта сверки (где обозначена сумма санкций) учитывались в доходах.

С 2011 г. все юридические лица без исключения, которые ведут бухгалтерский учёт, обязаны создавать резерв по сомнительным долгам. Поэтому если в организации образовалась сомнительная дебиторская задолженность, то необходимо создать резерв (п. 70 Положения по ведению бухгалтерского учёта и бухгалтерской отчётности № 34н). Кроме того, его обязаны создать и организации на УСН, если не ведут бухгалтерский учёт.

Конкретная методика формирования резерва по сомнительным долгам в бухгалтерском учёте, в отличие от налогового, не прописана. А значит, требуется разработать и закрепить её самостоятельно в учётной политике. Главный принцип этой методики — величина резерва определяется по каждому сомнительному долгу отдельно.

За основу можно использовать методику формирования резерва в налоговом учёте (ст. 266 НК):

- если срок оплаты долга истёк раньше 45 календарных дн. назад, то он не включается в резерв;

- если срок задержки с оплатой долга составляет от 45 дн. включительно до 90 дн., то он включается в резерв 50-процентной задолженности;

- если срок просрочки долга составляет 90 дн. и более, то он включается в резерв 100-процентной задолженности.

Такие правила позволяют сблизить бухгалтерский учёт с налоговым, если в последнем тоже создать резерв и уменьшить возникновение разницы. Однако совсем избежать расхождений не всегда возможно. Например, если должник находится в состоянии банкротства, то высока вероятность того, что он уже не сможет рассчитаться. Получается, что в бухгалтерском учёте на сумму такого долга необходимо создать резерв. Но если сроки по оплате ещё не истекли, то в налоговом учёте не получится создать резерв на сумму долга частично или полностью. Именно для таких случаев в учётную политику организации нужно включить оговорку: «Дебиторская задолженность также включается в резерв, если организация располагает сведениями о том, что взыскать её нереально. Но при этом отсутствуют документальные основания списать такой долг».

Необходимо обратить внимание ещё на одно важное отличие создаваемых резервов в бухгалтерском и налоговом учёте. По бухгалтерским правилам нельзя ограничивать размер создаваемого резерва. Это связано с требованиями к достоверности оценки дебиторской задолженности в отчётности.

Если формирование резерва по сомнительным долгам в бухгалтерском учёте не проводится, то по ст. 120 НК может быть наложен штраф в размере минимум 10 тыс. руб. за неверное отражение на счетах учёта фактов хозяйственной жизни и представление их в отчётности.

В бухгалтерском учёте в резерве учитываются не только задолженность по товарам, услугам, но и долги поставщиков (по авансам выданным) и заёмщиков.

Нормативные документы не регламентируют периодичность отчислений в резерв. Однако для того, чтобы составленная бухгалтерская (финансовая) отчётность была достоверной, сумму резерва следует уточнять, по крайней мере, на каждую отчётную дату, например ежеквартально. Можно создавать резерв в бухгалтерском учёте одновременно с отражением его в налоговом учёте (если в нём тоже формируется резерв), например ежемесячно, ежеквартально. Выбранный вариант закрепляется в учётной политике организации.

Формирование резерва по сомнительным долгам в бухгалтерском учёте отражается фактами хозяйственной жизни: дебет 91.2 «Прочие расходы» — кредит 63 «Резервы по сомнительным долгам» — увеличен (создан) резерв по сомнительным долгам.

Остаток, не израсходованный за отчётный период (месяц, квартал), переносится на следующие отчётные периоды.

В бухгалтерской отчётности дебиторская задолженность отражается за минусом величины резерва (п. 35 ПБУ 4/99). Резерв показывают и в пояснениях к бухгалтерской отчётности.

Создание резерва по сомнительным долгам

| Дебитор | Сумма задолженности, руб. | Срок погашения долга по договору | Период просрочки, дн. | Отчисления в резерв по сомнительным долгам, руб. |

| ООО «У» | 90000 | 22 июня 2012 г. | 100 | 90000 |

| ООО «X» | 150000 | 28 июля 2012 г. | 64 | 75000 |

| ООО «Z» | 40000 | 30 августа 2012 г. | 30 | 40000 |

| Итого | X | X | X | 195000 |

Если поставщик или заёмщик частично или полностью погасил долг, по которому создан резерв, то его часть, относящаяся к закрытой сумме долга, восстанавливается на основании фактов хозяйственной жизни:

- 2 дебет 51 «Расчётные счета», 50 «Касса» — кредит 62 «Расчёты с покупателями и заказчиками» — произведена оплата от поставщика;

- 3 дебет 63 «Резервы по сомнительным долгам» — кредит 91.1 «Прочие доходы» — восстановление резерва в части погашенной задолженности [5].

Приведём пример.

В ООО «А» прописана такая методика формирования резерва по сомнительным долгам:

- долги, просроченные 90 дн. и больше, включаются в резерв в размере 100%;

- долги, просроченные от 45 до 90 дн., включаются в резерв в размере 50%.

Кроме того, учётная политика разрешает формировать резерв в размере 100% по долгам со сроком задержки до 45 дн., если задолженность нереальна для взыскания, а документальных оснований для её списания нет.

На 30 сентября 2012 года неиспользованный остаток резерва по сомнительным долгам от прошлых отчётных периодов (I и II кварталы), сформированный на 30 июня, составляет 80000 руб. По итогам III квартала также выявлена сомнительная задолженность.

Задолженность по одному из контрагентов — ООО «Z» просрочена всего на 30 дн., однако организация находится в состоянии ликвидации, поэтому у неё отсутствуют деньги расплатиться с организацией. По этой задолженности также нужно сформировать резерв (табл.).

Общая сумма необходимого резерва составила 195000 руб. Тогда с учётом остатка получится: 195000 - 80000 = 115000 руб. - столько нужно дополнительно отчислить в резерв.

Таким образом, следить за долгами контрагентов — святая обязанность каждого бухгалтера. Тем более обязанность создавать резервы по сомнительным долгам в бухгалтерском учёте возложена на все организации без исключения. При этом факты хозяйственной жизни на списание дебиторской задолженности зависят от того, в каком объёме создавался резерв по сомнительным долгам, достаточно ли его на покрытие долга.

Литература

1. Остафий И.Б. Внимание! Безнадёжная дебиторская задолженность // В курсе дела. 2012. № 16.

2. Гражданский кодекс Российской Федерации. Часть первая: от 30 ноября 1994 г.№ 51-ФЗ: принят Гос. Думой 21.10.1994: (с изм. и доп. 28.11.2011 г. № 337-ФЭ) // СПС «Консультант Плюс».

3. Фаррахова Ф.Ф., Галиева А.А. Учёт расчётов с покупателями и заказчиками в ОАО «Миякимолзавод». Бухгалтерский учёт, отчётность и экономический анализ // Студент и аграрная наука: матер. VII Всеросс. студенч. науч. конф. (27—28 марта) / под ред. к.э.н., доц. 3.3. Сафиной. Уфа: Башкирский ГАУ, 2013. С. 73-75.

4. Рахматуллин Ю.Я. Соответствие доходов и расходов в бухгалтерском и налоговом учёте от продаж // Вестник Алтайского государственного аграрного университета. 2013. № 3 (101). С. 143-147.

5. Кондраков Н.П. Бухгалтерский (финансовый, управленческий) учёт: учебник. M.: Проспект, 2009. 442 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ