Оценка золотовалютных резервов государства в контексте финансовой безопасности

Белаш Ксения Владимировна,

студентка специальности «Экономическая безопасность»

экономического факультета НИ МГУ им. Н.П. Огарёва,

г. Саранск

Белова Ксения Андреевна,

студентка специальности «Экономическая безопасность»

экономического факультета НИ МГУ им. Н.П. Огарёва,

г. Саранск ksenya. belova. 99@bk. ru

Контентус

№9 (86) 2019

Аннотация: В статье рассмотрена структура международных золотовалютных резервов России. Проанализирована динамика денежной базы России по данным за период с 2013 - 2018 гг. Представлено сопоставление объема золотовалютных резервов России с 10 крупными странами мира по объему международных резервов. Выявлены рискообразующие факторы и угрозы в области обеспечения эффективности золотовалютных резервов России.

В настоящее время главным инструментом, а также основным финансовым активом проведения государственной денежно - кредитной политики являются золотовалютные резервы Центрального Банка Российской Федерации. В связи с тем, что в последнее время происходит нарастание интеграционных процессов на мировом финансовом рынке, необходимым условием защиты всей финансовой системы от влияния внешних рисков и угроз является формирование международных (золотовалютных) резервов страны. Следовательно, процесс эффективного и рационального управления золотовалютными резервами государства на сегодняшний день приобретает особую актуальность.

В современных условиях развития экономики существуют различные авторские подходы к оценке золотовалютных резервов государства. Необходимо акцентировать внимание на подходе С.Ю. Глазьева, поскольку автор в целях защиты валютно-финансового рынка от спекулятивных атак предлагает устранять зависимость России от американской валюты и защищать валютные резервы и внешние активы РФ путём отказа от долговых обязательств США, Канады, Великобритании, а также от номинированных в валютах этих стран ценные бумаги, при этом взамен указывает необходимость приобретения эквивалентного объёма активов стран ШОС, БРИКС, а также золота [1].

Можно выделить подход А.Б. Лупинова, утверждавшего, что основная цель управление золотовалютными резервами государства - это процесс, именно, их хранения. Стоит отметить, что данная позиция является противоположной от предыдущей, поскольку автор предлагает наращивать реальную стоимость удержанных активов, что впоследствии способствует поддержанию высокого уровня их ликвидности в использовании органами денежно-кредитного управления [9, с.212-225].

На сегодняшний день существует широкий спектр мнений учёных и экономистов в области эффективного распределения и использования золотовалютных резервов государства, так как некоторые авторы утверждают, что вычислить оптимальный объем резервов невозможно, поэтому государству достаточно иметь тот объём резервов, который рыночные игроки считают адекватным в макроэкономических условиях страны [10]. При этом, в качестве другого варианта рыночной оценки адекватности группой авторов предлагается проведение сопоставления объемов резервов других стран и выявление наиболее оптимального варианта [7].

Задача работы: провести анализ золотовалютных резервов Российской Федерации и оценить остроту кризисной ситуации.

На современном этапе развития экономики России формирование золотовалютных резервов обуславливается возможностью страны покрывать временное превышение платежей по различным видам международных расчетов над поступлениями в бюджет. Следовательно, для того, чтобы выявить, оптимален ли объем и дать оценку эффективности использования золотовалютных резервов Российской Федерации, необходимо провести анализ структуры международных золотовалютных резервов России (таблица1).

Таблица 1 - Структура международных золотовалютных резервов РФ за 2013-2018 гг., млн. долл. США

| Год | Международные резервы | В том числе: | |||||||

| Валютные резервы | В том числе: | Монетарное золото | |||||||

| Абсолютное значение | Темп роста, % | Абсолютное значение | Темп роста, % | Иностранная валюта | Счет в СДР | Резервная позиция в МВФ | Абсолютное значение | Темп роста, % | |

| 2018 | 462 104 | - | 379 179 | - | 369 283 | 6 694 | 3 202 | 82 925 | - |

| 2017 | 431 636 | 0,93 | 355 518 | 0,94 | 345 835 | 6 837 | 2 846 | 76 118 | 0,92 |

| 2016 | 385 288 | 0,89 | 323 631 | 91,03 | 314 050 | 6 530 | 3 052 | 61 657 | 0,81 |

| 2015 | 364 708 | 0,95 | 317 028 | 97,96 | 306 658 | 7 811 | 2 560 | 47 680 | 0,77 |

| 2014 | 418 880 | 1,15 | 373 658 | 117,86 | 361 409 | 8 334 | 3 915 | 45 222 | 0,95 |

| 2013 | 515 590 | 1,23 | 474 950 | 127,11 | 461 685 | 8 734 | 4 530 | 40 640 | 0,90 |

Источник: Центральный Банк РФ - http://www. cbr.ru/hd_base/mrrf/mrrf_m/

На основе выше представленной таблицы, можно сделать вывод, что основную часть международных резервов РФ представляют валютные резервы, при этом наибольшая их доля приходится на иностранную валюту (80,1% на 01.01.2018 г.), а на монетарное золото - 17,7%. В первую очередь, данный фактор обусловлен политикой валютных интервенций, проводимой Центральным банком Российской Федерации, а также нестабильностью национальной валюты на внутреннем валютном рынке. При этом, на сегодняшний день подавляющая часть международных расчетов осуществляется в долларовом выражении, поэтому банки предпочитают хранить сбережения в долларах. Это, конечно, сказывается на их доходности: для долларовых активов это 0,25% годовых, для евро - 0,04%, фунта - 0,2%, иены - 0,08%, канадского доллара - 1,2% и австралийского доллара - 2,85%. В результате средства в ценных бумагах, на банковских депозитах имеют общую доходность только 0,18%, что означает, что они просто сохраняются без какого-либо прироста [14].

Важно отметить, что за последние шесть лет золотовалютные резервы России претерпевали существенные изменения, особенно с 2013 - 2016 гг., так как именно в мае 2013 г. произошло сокращение величины золотовалютных резервов РФ на 4 400 млрд. долл. США. Следовательно, в качестве основных причин падения объема международных резервов России в данном временном интервале можно считать: изменения валютного курса; проявление экономического кризиса, которое оказало прямое воздействие на сокращение, как долей составных элементов резервов, так и их совокупного объема; ухудшение внешнеэкономических отношений между Россией и Украиной, что впоследствии повлекло за собой виток экономических санкций со стороны США и прочих государств. Необходимо отметить, что после 2016 года в динамике замечено увеличение объема международных резервов вследствие изменений во внешнеэкономической конъюнктуре, при этом доля золота в международных резервах страны на конец 2018 года достигла исторического максимума 18,5%, хотя в 2017 году данный показатель был равен 17,7%.

Денежная база (в узком смысле) представляет собой выпущенные Центральным Банком в обращение наличные деньги с учетом остатков средств в кассах кредитных организаций. Это также остатки на счетах обязательных резервов по привлеченным кредитными организациями средствам в национальной валюте, депонируемые в Банке России. Проведем анализ динамики денежной базы за 2013-2018 гг. (рисунок 1).

Рисунок 1 – Динамика денежной базы России за 2013-2018 гг., млрд. руб.

Источник: Центральный Банк РФ - https://www.cbr.ru/hd_base/mb_nd/mb_nd_month/

На основе выше представленной динамики можно сделать вывод, что большую часть в структуре денежной базы занимают наличные деньги в обращении, наименьшую долю - обязательные резервы кредитных организаций в Банке России. Рассматривая динамику наличных денег в обращении, к 2018 г. наблюдается рост (с 2015 г.) на 2063,2 млрд.руб. Что касается объема обязательных резервов кредитных организаций в ЦБ, здесь также с 2015-2018 гг. представлен рост показателя на 113,8 млрд. руб.

Денежная база (в широком смысле) представляет собой выпущенные в обращение Центральным Банком наличные деньги, остатки на счетах обязательных резервов, депонируемых кредитными организациями в ЦБ, средства на корреспондентских счетах кредитных организаций и депозиты банков, размещенные в Банке России, вложения кредитных организаций в облигации Банка России, а также иные обязательства ЦБ по операциям с кредитными организациями в национальной валюте. В 2018 г. объем денежной базы увеличился на 9,3%, по сравнению с 2017 г. В 2017 г. рост объема денежной базы составил 23,7% по сравнению с 2016 годом.

Таблица 2 - Рейтинг стран по международным резервам, млн. долларов США

| № | Страна | 2013 г. | 2014 г. | 2015 г. | 2016 г. | 2017 г. |

Абсолютное отклонение (2017 г. к 2016 г.) |

| 1 | Китай | 3821000 | 3980000 | 3217000 | 3097658 | 3344716 | 247058 |

| 2 | Япония | 1268000 | 1267000 | 1260550 | 1216519 | 1318333 | 101814 |

| 3 | Швейцария | 5363000 | 5363000 | 545400 | 678909 | 765050 | 86141 |

| 4 | Саудовская Аравия | 7395000 | 7561000 | 744238 | 547261 | 514083 | -33178 |

| 5 | Тайвань | 4145000 | 4294000 | 435140 | 440 574 | 433434 | -7140 |

| 6 | Гонконг (КНР) | 3112000 | 3240000 | 328510 | 386240 | 430952 | 44712 |

| 7 | Россия | 5155900 | 4188800 | 364708 | 377052 | 405129 | 28077 |

| 8 | Республика Корея | 3478000 | 3648000 | 362785 | 370154 | 376573 | 6419 |

| 9 | Бразилия | 3783000 | 3810000 | 363551 | 364984 | 376491 | 11507 |

| 10 | Индия | 2950000 | 3092000 | 352255 | 361694 | 375502 | 13808 |

Источник: https://nonews.co/directory/lists/countries/gold

Необходимо выделить, что Россия занимает 7 место на мировой арене по величине золотовалютных резервов на 2017 год (таблица 2). На первом месте по объему международных резервов приходится на Китай, где сосредоточено более 3 трлн.долл. США.

Отметим, что доля Китая в общей величине ЗВР по миру составила более 27 %, при этом с 2015 года замечено увеличение золотовалютных резервов в 1,04 раз. Второе и третье место по запасам золотовалютных резервов в 2017 г. занимает Япония и Швейцария. Россия занимает 7 место в рейтинге стран по объему золотовалютных резервов. Если сравнивать с ЗВР Китая, российские резервы меньше в 8 раз. По итогам 2017г. Россия не входит в шестёрку лидеров, формирующих более половины ЗВР мира, но стоит отметить, что присутствует тенденция к росту золотовалютных резервов, так как к 2017 году объём золотовалютных резервов России увеличился в 1,1 раз по сравнению с 2015 годом[13].

Рассматривая международный рынок золота, необходимо отметить, его особенную черту - золото используется фактически всеми странами. Мировым лидером рынка золота является США, здесь запасы золота составляют около 74% валютного резерва. Что касается России, она занимает 5 место и не оказывает существенное влияние на мировой рынок золота. Отметим, что рост золота в золотовалютном резерве может помочь в стабилизации рубля и в поднятии кредитного рейтинга страны на международном финансовом рынке.

Следовательно, к основным рискообразующим факторам обеспечения эффективности золотовалютных резервов Российской Федерации можно отнести:

- нестабильность национальной валюты на внутреннем валютном рынке обусловленная политикой валютных интервенций;

- ослабление положения страны на мировой арене по объему запасов золотовалютных резервов;

- неоптимальное использование запасов золотовалютных резервов страны.

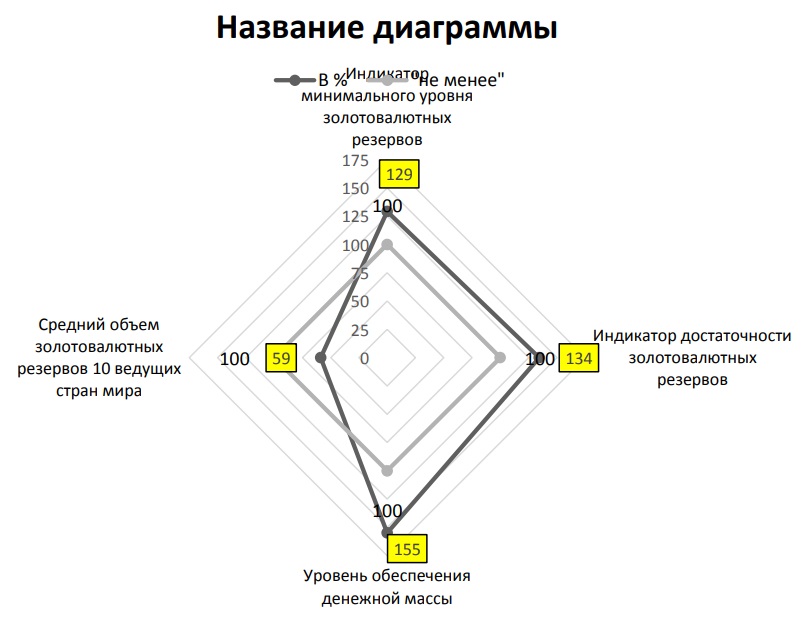

Для выявления угроз валютно-денежной и платежной системы РФ необходимо оценить ее состояние на основе анализа «зонной теории» [12] (рисунок 2).

Рисунок 2 – Балльно-спектральный анализ показателей золотовалютных резервов РФ за 2017 г

На основании данных, отраженных на рисунке 2, необходимо выделить, что группа индикаторов: уровень обеспечения денежной массы золотовалютными резервами, индикатор достаточности золотовалютных резервов и индикатор минимального уровня золотовалютных резервов [4] находятся в зоне «стабильности», что говорит о переизбытке международных резервов РФ. Однако необходимо заметить, что золотовалютные резервы в Российской Федерации уступают по объему многим странам (таблица 3), о чем свидетельствует значение индикатора - средний объем золотовалютных резервов 10 ведущих стран мира, находящийся в зоне «значительного риска». Пороговое значение индикатора превышает фактическое в 2,5 раза.

Для того, чтобы устранить отрицательные последствия от переизбытка золотовалютных резервов, необходимо, в первую очередь, придерживать оптимального их значения. Оптимальность резервов можно оценить путем сопоставления объемов международных резервов стран. Однако такой способ может привести к международной конкуренции и вследствие к ненужному избытку золотовалютных резервов с довольно низкой экономической эффективностью. Поэтому, в целях обеспечения оптимального объема золотовалютных резервов и повышения эффективного их использования предлагается проведение следующих мероприятий:

- увеличение доли золота в структуре золотовалютных резервов Российской Федерации;

- увеличение в структуре доли других драгоценных металлов и драгоценных камней;

- снижение доли долларов США (связано с ситуацией во внешнеэкономической политике; санкциями, применяемыми к России)[2].

Отметим, что эффективное управление золотовалютными резервами ЦБ в современных условиях развития экономики является ключевым направлением денежно-кредитной, и, в частности, валютной политики Российской Федерации, поскольку своевременность и эффективность использования золотовалютных резервов на сегодняшний день достаточно актуальная проблема, можно выделить направления, разрабатываемые Центральным Банком России [2]:

- установление оптимально необходимого объема золотовалютных резервов;

- концентрация на проблеме выбора применения определенного элемента золотовалютных резервов для каждого отдельно взятого случая с целью получения максимально возможного эффекта и осуществления задач денежно-кредитной, валютной и финансовой политики;

- определение максимально полезного соотношения между элементами золотовалютных резервов, и в первую очередь, между золотом и иностранной валютой;

- уточнение количества или доли иностранной валюты в золотовалютных резервах Российской Федерации;

- размещение иностранных валют из золотовалютных резервов для обеспечения их максимальной прибыльности и ликвидности для пользы Российской Федерации. Преимущественно это размещение происходит в высоколиквидные, краткосрочные и среднесрочные казначейские обязательства иностранных государств.

Таким образом, на основании выше проведенного анализа, можно сделать вывод, что в современной экономике золотовалютные резервы выступают гарантом стабильного положения государства на международной арене, при этом финансовая система России на сегодняшний день переживает не малое количество трансформаций в рамках валютно - денежной системы, а также немаловажное значение оказывает внешнеполитическая ситуация в мире, в связи с чем прослеживается нестабильность валютного курса российского рубля. Следовательно, на современном этапе экономического развития нашей страны существует необходимость поддержания и укрепления национальной валюты, а также необходимость внедрения новых методов управления золотовалютными резервами России в целях выявления и поддержания оптимального объёма золотовалютных резервов страны в рамках улучшения экономической конъюнктуры Российской Федерации.

Библиографический список

1. Глазьев С.Ю. Санкции США и политика Банка России: двойной удар по национальной экономике // Вопросы экономики. - № 9. - 2014 г. - С. 13—29.

2. Дубовик Е.Б. Проблемы управления золотовалютными резервами РФ и политика центрального банка в современных условиях экономики / Е.Б. Дубовик // Международная научно-техническая конференция молодых ученых бгту им. В.Г. Шухова. - 2017. - С. 5635-5639

3. Звонова Е.А. Управление международными резервами Банка России и национальная экономическая безопасность / Е.А. Звонова // Национальные интересы: приоритеты и безопасность. - 2018. - №1 (358). - С. 4-18.

4. Кормишкина Л.А., Королева Л.П. Финансовая безопасность: учебник. - Саранск: Изд-во Мордов. ун-та, 2016. - 200 с.

5. Королева Л.П. Развитие индикативной системы финансовой безопасности неоиндустриальной экономики / Разработка стратегии социальной и экономической безопасности государства - Материалы IV Всероссийской (национальной) научно-практической конференции. - 2018. - С. 450-453.

6. Красавина Л.Н. Проблемы денег в экономической науке // Деньги и кредит. - 2005. - №10. - С. 27-39.

7. Кузнецова С.С., Мугу С.Х., Зиниша О.С. К вопросу о проблеме оптимального размера золотовалютных резервов Банка России / С.С. Кузнецова, С.Х. Мугу, О.С. Зиниша // Международный научный журнал «Вестник науки». - 2018. - №8 (8). - С. 206-212

8. Лупин А.Б. Методические подходы к определению уровня и структуры золотовалютных резервов // Вестник Донецкого государственного университета экономики и торговли (Экономические науки). - 2011. - №4(12). - С. 301 -305.

9. Моисеев С. Денежно - кредитная политика в эпоху ценовой стабильности // Бизнес и банки. - 2006 г. - №11 - С. 3-8.

10. Морозов А.М., Пуховкина М.Ф., Савлук М.И. Центральный банк и денежно-кредитная политика: Учебное пособие. К.: КНЕУ, 2015. - 556 с.

11. Сенчагов В.К. Экономическая безопасность России: общий курс: учебник / под ред. В.К. Сенчагова. - М.: БИНОМ; Лаборатория знаний - 2009. - С. 815.

12. Федулова Светлана Фёдоровна Анализ динамики и структуры международных резервов стран мира // Вестник Удмуртского университета. Серия «Экономика и право». - 2018. - №1. - С. 61-66.

13. Шох М.А. Международные резервы и экономическая безопасность России / М.А. Шох // На страже экономики. - 2017. - №1(1). - С. 58-65.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ