Концептуальный подход к анализу состояния и динамики финансовых ресурсов организации

С. Л. Комельчик

доцент Тольяттинского государственного университета, кандидат экономических наук

Финансовые ресурсы — один из видов ресурсов организации, без которых совершенно невозможно ее функционирование. Они представляют собой активы, с помощью которых хозяйствующий субъект может решать свои задачи инвестиционно-финансового характера. В приложении к хозяйствующему субъекту решение поставленных задач осуществляется путем комбинирования двух типовых процессов: мобилизации и инвестирования [1].

Мобилизация ресурсов, т. е. нахождение источников финансирования и привлечение необходимого объема средств, прослеживается в пассиве бухгалтерского баланса, где отражаются собственные и заемные средства организации, привлеченные для финансирования текущей деятельности. Оценить финансовые ресурсы организации по направлению мобилизации (определение собственных и заемных средств) и инвестирования в конкретные виды активов можно, используя методики анализа финансового состояния, предложенные в работах многих российских и зарубежных ученых. Наша задача состоит не в детализации показателей финансового состояния организации, а в рассмотрении концепции анализа финансовых ресурсов. При наполнении содержания концепции расчетными аналитическими показателями выстраивается методика анализа.

Во избежание неверных выводов из-за случайных явлений, имевших место в том или ином периоде, в процессе оценки финансового состояния, данные должны рассматриваться в динамике. Предварительно необходимо убедиться в сопоставимости анализируемых показателей. Для этого следует выяснить:

1) имела ли место инфляция в текущем и предшествующих периодах (и, соответственно, скорректировать отчетность на коэффициент инфляции)

2) была ли изменена учетная политика организации (например, в тот или иной исследуемый период могли иметь место различные методики оценки стоимости активов);

3) не происходили ли процессы слияния или деления компаний (если да, то сравнивать отчетность практически нецелесообразно) и т. д.

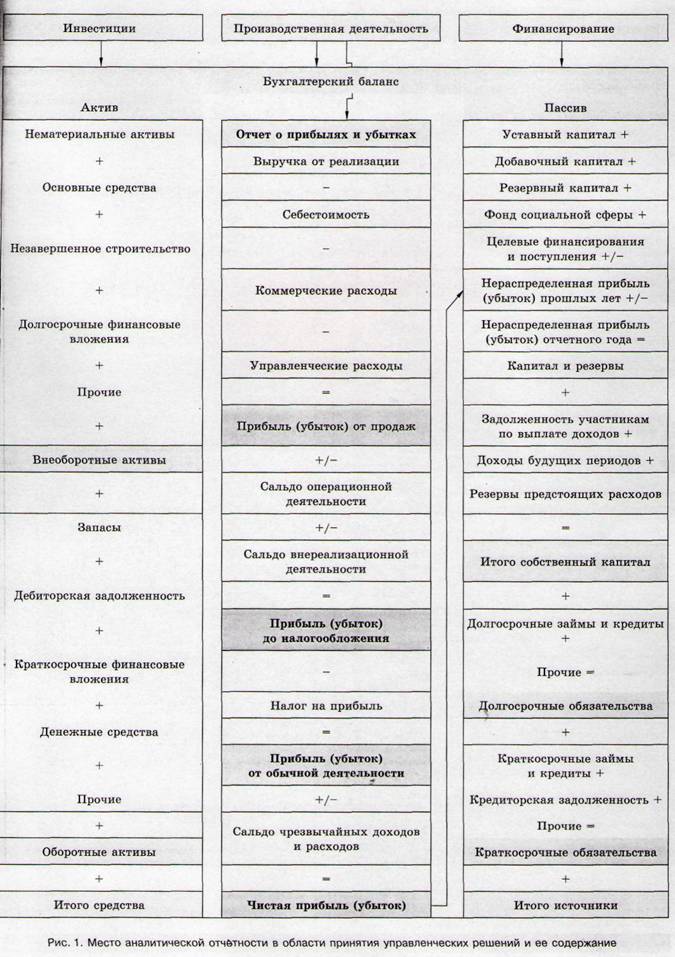

Основными источниками информации при оценке финансового состояния служат форма № 1 «Бухгалтерский баланс» и форма № 2 «Отчет о прибылях и убытках», которым необходимо сначала придать удобный для анализа вид, т. е. превратить их в аналитическую отчетность. На схеме, предложенной Эриком Хелфертом [2, с. 40], рассмотрено место, занимаемое вышеназванными формами отчетности в области принятия управленческих решений. Мы откорректировали указанную схему в соответствии с российскими стандартами и с точки зрения аналитичности содержания форм отчетности (рис. 1)

Первая группа показателей оценивает финансовую устойчивость организации, или, точнее, финансовую независимость, являющуюся одной из важнейших характеристик финансового состояния с позиции долгосрочной перспективы и связанную прежде всего с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Если структура «собственный капитал — заемные средства» имеет значительный перекос в сторону долгов, предприятие может обанкротиться, когда несколько кредиторов одновременно потребуют свои средства.

Показатели, включаемые в различные методики анализа, которые предлагаются не только в отечественной литературе, но и в западных источниках, могут существенно варьировать как в количественном отношении, так и по методам расчета. Такая ситуация складывается под воздействием двух основных причин. Во-первых, существуют расхождения по поводу позиции, с которой следует рассматривать финансовую устойчивость: оценивать ли только источники средств или рассматривать их во взаимосвязи с активами организации. В-вторых, различаются подходы к роли краткосрочных пассивов в оценке финансовой устойчивости.

В западной практике анализа устойчивость организации определяется преимущественно по пассиву баланса. Безусловно, рассчитанные таким образом коэффициенты являются основными в этом блоке, но характеристика финансовой устойчивости, на наш взгляд, не может считаться полной. Поскольку важно не только откуда привлечены средства, но и куда они вложены, какова структура вложений с позиции долгосрочной перспективы. Таким образом, один из компонентов анализа финансовой устойчивости — оценка структуры активов и пассивов организации и их сопоставления.

В 30-х гг. XX в. один из создателей балансоведения, Н. А. Блатов, рекомендовал исследовать структуру и динамику финансового состояния предприятия при помощи сравнительного аналитического баланса [3], который формируется путем дополнения исходного баланса показателями структуры, динамики и структурной динамики вложений и источников средств предприятия. Сравнительный аналитический баланс примечателен тем, что сводит воедино и систематизирует те расчеты, которые обычно осуществляет любой аналитик при первоначальном ознакомлении с балансом. Схемой сравнительного баланса охвачено множество важных показателей, характеризующих статику и динамику финансового состояния. Все показатели такого баланса можно разбить на три группы: показатели структуры; показатели динамики; показатели структурной динамики.

Таблица Анализ структуры и динамики баланса

| Показатель | 1 период | 2 период | 3 период | ||||||

| Значение, тыс. руб. | Структура, % | Значение /Абслютное откл., тыс.руб. | Структура / изменение структуры, % | Темп роста / прирост, % | Значение /Абслютное откл., тыс. руб. | Структура / изменение структуры, % | Базисный темп роста / прирост, % | Цепной темп роста / прирост, % | |

| 1. АКТИВ | 100,0 | 100,0 | 100,0 | ||||||

| 1.1. Внеоборотные активы | |||||||||

| 1.2. Оборотные активы | |||||||||

| 2. ПАССИВ | 100,0 | 100,0 | 100,0 | ||||||

| 2.1. Собственный капитал | 1 | ||||||||

| 2.2. Долгосрочный заемный капитал | |||||||||

| 2.3. Краткосрочный заемный капитал | |||||||||

Чтение баланса по таким систематизированным группам ведется с использованием методов горизонтального и вертикального анализов и может быть представлено в виде табл. 1. В принципе, при сопоставлении активов и пассивов речь не идет о каком-либо целевом финансировании, а рассматривается общая характеристика финансовой структуры предприятия. В процессе анализа исследуется структура источников баланса нетто, в основе которого лежит балансовое уравнение:

Внеоборотные активы + Оборотные активы = Собственный капитал + Долгосрочные пассивы + Краткосрочные пассивы.

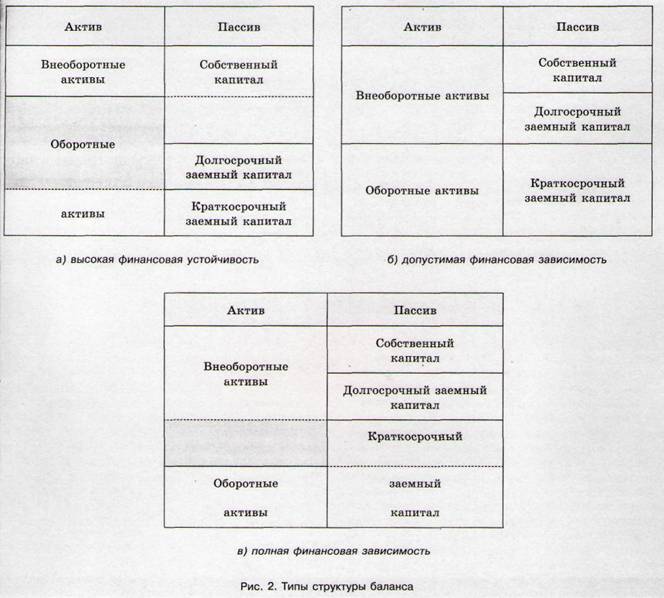

Структура активов и пассивов зависит от величины собственных и заемных средств и от того, куда они вложены, а потому может быть различной. В самом упрощенном виде схемы соотношений между активом и пассивом баланса с позиции финансовой устойчивости представлены на рис. 2.

Поскольку финансовая устойчивость рассчитывается на ограниченный период (на отчетный год), собственный капитал увеличивают на величину долгосрочного заемного капитала. Затемненная область на рис. 2, а, представляет величину собственного оборотного капитала, наличие которой и свидетельствует о высокой финансовой устойчивости. Положение, показанное на рис. 2, б, свидетельствует о финансировании текущей деятельности (оборотных активов) за счет краткосрочных обязательств, однако самая неликвидная часть имущества — внеоборотные активы — покрывается собственными средствами, поэтому зависимость допустимая. Ситуация, рассмотренная на рис. 2, в, отличается нецелевым использованием краткосрочных заемных средств и, соответственно, неправильной структурой баланса, что обусловливает полную финансовую зависимость предприятия.

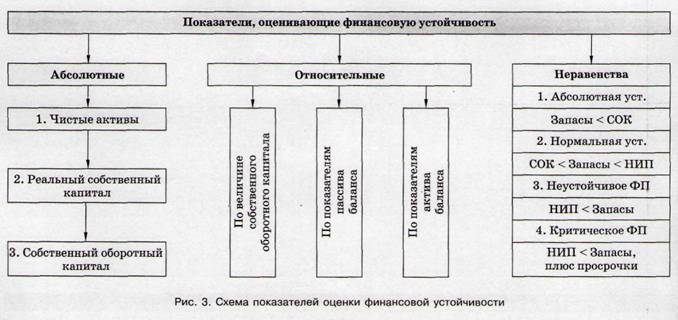

Следующий после общей характеристики структуры баланса этап в анализе финансовой устойчивости — исследование абсолютных и относительных показателей (рис. 3).

С позиции краткосрочной перспективы финансовое состояние оценивается показателями ликвидности и платежеспособности, характеризующими способность организации своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами. Краткосрочная задолженность предприятия, отражаемая в пассиве баланса, погашается различными способами. Ее обеспечением могут выступать любые активы предприятия, в том числе и внеоборотные. Однако ситуация, когда часть основных средств продается для погашения краткосрочных обязательств, является неадекватной. Поэтому при расчете показателей ликвидности и платежеспособности сопоставляются между собой оборотные активы и краткосрочные пассивы.

В балансе предприятия статьи активов и пассивов располагаются не в случайном, а в строго определенном порядке: активы (средства организации) — по степени увеличения их ликвидности, а пассивы (источники финансирования) — по времени возможного их использования. Ликвидность предприятия определяется наличием у него оборотных средств в размере, достаточном для погашения краткосрочных обязательств, пусть даже с нарушением сроков погашения, предусмотренных контрактами. Поэтому один из главных признаков ликвидности — это формальное превышение (в стоимостной оценке) оборотных активов над краткосрочными пассивами. Следовательно, чем больше это превышение, тем благоприятнее финансовое состояние предприятия с позиции ликвидности. Но если величина оборотных активов недостаточно велика по сравнению с краткосрочными пассивами, то текущее положение предприятия нельзя считать устойчивым, т. е. не исключена ситуация, когда оно не сможет расплатиться по своим обязательствам.

Считается, что платежеспособность предприятия измеряется тремя основными показателями ликвидности, основанными на сопоставлении различных групп оборотных средств и краткосрочных пассивов, т. е. понятия «ликвидность» и «платежеспособность» становятся тождественными. На наш взгляд, это не совсем верно.

Поскольку категория ликвидности носит потенциальный (перспективный) характер, т. е. показывает, может ли организация, в принципе, рассчитаться по своим краткосрочным обязательствам, показатели ликвидности рассчитываются, как правило, по данным годовой бухгалтерской (финансовой) отчетности, а движение, происходившее в течение отчетного периода, не учитывается.

Платежеспособность же является более реальной (текущей) категорией, означающей наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Поэтому основными признаками платежеспособности служат достаточный объем средств на расчетном счете и отсутствие просроченной кредиторской задолженности. В практике нередки случаи, когда вроде бы вполне ликвидные хозяйствующие субъекты из-за просрочки дебиторской задолженности в какой-то момент не могут расплатиться по собственным обязательствам.

По мнению В.В. Ковалева, с которым мы полностью согласны, ликвидность менее динамична, чем платежеспособность [4], ибо по мере стабилизации производственной деятельности организации у нее постепенно складывается определенная структура активов и источников средств, мало подверженная резким изменениям. В связи с этим коэффициенты ликвидности варьируют в некоторых вполне предсказуемых границах, что дает возможность рассчитывать среднеотраслевые и среднегрупповые значения этих показателей.

Экономическая целесообразность, результативность и рентабельность деятельности хозяйствующей организации измеряются абсолютными и относительными показателями. Переоценить важность анализа финансовых результатов сложно, поскольку именно они (а точнее, прибыль предприятия) являются в конечном итоге основной целью деятельности любой организации. В процессе анализа требуется определить абсолютное отклонение, рассчитать темпы роста прибыли, оценить ее структуру. Важный элемент анализа финансовых результатов — расчет показателей рентабельности, позволяющий оценить уровень прибыли в сопоставлении с ростом активов, капитала организации и объемами продаж продукции.

Рост в динамике показателей финансовой устойчивости, ликвидности и рентабельности основной деятельности предприятия всегда свидетельствует о том, что оно находится на верной траектории своего развития. Для того чтобы и далее следовать по этой траектории, руководству необходимо периодически осуществлять анализ финансовых ресурсов предприятия и таким образом оценивать его состояние. Первым шагом в осуществлении данной цели может стать ознакомление с предложенной нами концепцией анализа финансовых ресурсов. В дальнейшем каждый раздел следует расширить и дополнить аналитическими показателями, которые активно представлены в специальной литературе, посвященной анализу финансового состояния организации.

Литература

1. Ковалев В. В., Ковалев Вит. В. Учет, анализ и финансовый менеджмент. М.: Финансы и статистика, 2006.

2. Хелферт Э. Техника финансового анализа / Пер. с англ. под ред. Л. П. Белых. М.: Аудит; ЮНИТИ, 1996.

3. Блатов Н. А. Балансоведение. Л.:Экономическое образование, 1930.

4. Ковалев В. В., Волкова О. Н. Анализ хозяйственной деятельности предприятия. М.: ПБОЮЛ Гриженко Е. М., 2000. 424 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ