Методологические положения анализа финансового состояния организаций на основе ресурсного подхода*

Н. Э. Бабичева,

кандидат экономических наук, доцент кафедры бухгалтерского учета и аудита, Нижнегородский коммерческий институт

Экономический анализ: теория и практика

44 (251) - 2011

* Статья предоставлена Информационным центром Издательского дома «ФИНАНСЫ и КРЕДИТ» при Нижегородском государственном университете им. Н. И. Лобачевского-Национальном исследовательском университете.

На основе системного подхода приведены методологические положения анализа финансового состояния организаций на основе ресурсного подхода. Выявлено, что в экономическом анализе не всегда учитывается влияние эффективности использования ресурсов на результаты финансово-хозяйственной деятельности.

Программа снижения материало- и энергоемкости национального продукта выделена в число приоритетных задач, вставших не только перед Россией, но и перед другими странами мира, так как ресурсы и их экономное использование предопределяют динамику будущего развития. Это подтверждено принятием Федерального закона «Об энергосбережении и о повышении энергетической эффективности и о внесении изменений в отдельные законодательные акты Российской Федерации» [8] и Энергетической стратегии России на период до 2030 года [11]. В настоящее время переход к устойчивому развитию закреплен в базовых документах ООН, ставя в противовес экстенсивному расходованию ресурсов, формирующему отсталость и потерю устойчивости в будущем, высокое социальное и экологическое качество экономического роста.

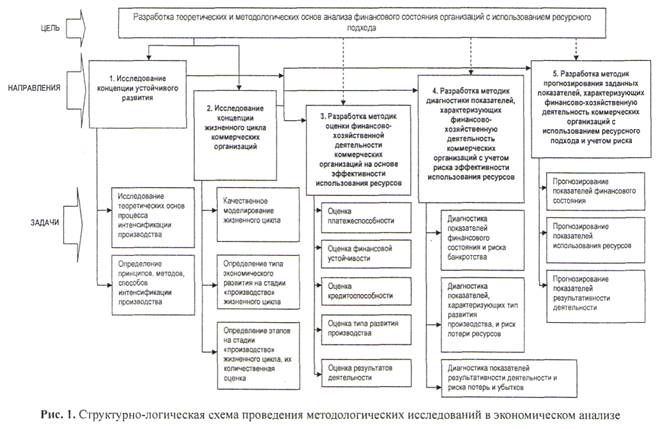

В связи с этим эффективное использование ресурсов должно пронизывать все этапы аналитической работы, что представлено на рис. 1. Разработка теоретических основ анализа финансового состояния организации с использованием ресурсного подхода представлено двумя направлениями, которые отражены в концепциях устойчивого развития и жизненного цикла систем (направления 1, 2 на рис. 1).

Методологические основы анализа финансового состояния организации с использованием ресурсного подхода реализуются через ряд методик, связанных с указанными выше концепциями и охватывающих процесс оценки, диагностики и прогнозирования финансово-хозяйственной деятельности организации (направления 3-5 на рис. 1).

Доклад Римского клуба «Пределы роста», изданный в 1972 г., положил начало развитию концепции устойчивого развития, в которой получили разработку вопросы, связанные с экономическим ростом, развитием, обучением, последствиями применения новых технологий. В докладе впервые было показано, что природные ресурсы почти исчерпаны, рост индустрии подошел к своим пределам и нужна новая концепция устойчивого развития мира. В результате во многих странах были приняты законы об охране окружающей среды, начал осуществляться перевод промышленного производства из крупных городов, закрытие вредных производств и др.

В 1987 г. Комиссия Брундтланд на Конференции ООН по окружающей среде и развитию в Рио-де-Жанейро объявила, что решение экологических проблем невозможно без решения социальных и экономических вопросов и об устойчивом развитии необходимо говорить в широком смысле. Устойчивое и долгосрочное развитие представляет собой не неизменное состояние гармонии, а процесс изменений, в котором масштабы эксплуатации ресурсов, направление капиталовложений, ориентация технического развития и институциональные изменения согласуются с нынешними и будущими потребностями.

Концепция устойчивого развития имеет экономико-технологическое обоснование, суть которого можно свести к принципам экономики замкнутого цикла «5 R»: уменьшение энерго- и материалоемкости (reduction), замещение невозобновляемых ресурсов возобновляемыми (replacement), восстановление нужных компонентов из переработанных отходов (recovery), рециркуляция отходов (recycling), многократное использование продукции (reuse) [9].

Концепция жизненного цикла систем является одним из известных инструментов, используемых для описания процесса функционирования и развития систем. Общепризнано, что развитие систем происходит в рамках концепции жизненного цикла, моделирование которого является необходимым условием для оценки и прогнозирования будущих состояний систем (организаций) [6].

Однако указанные концепции не доведены до логического завершения, так как отсутствуют количественные оценки, характеризующие эффективность использования ресурсов на отдельных стадиях (этапах) жизненного цикла организаций при обеспечении устойчивого развития.

Разные сочетания направленности и динамики изменения объема произведенной продукции и, соответственно, производственных затрат (ресурсов) и степени их отдачи в конечном счете определяют расход ресурсов и всю совокупность показателей, характеризующих финансово-хозяйственную деятельность коммерческих организаций на различных стадиях жизненного цикла. Для количественной оценки данных процессов сформулируем следующие гипотезы:

тип экономического развития организации на стадии «производство» определяется эффективностью использования ресурсов;

в основе количественной оценки показателей, характеризующих тип экономического развития и этапы развития организации на стадии «производство» жизненного цикла, используется классификация по удельному весу экстенсивных и интенсивных факторов, влияющих на объем продаж (производства) организации; исходя из правила золотой пропорции, система устойчива только внутри определенного диапазона значений удельных весов интенсивных факторов, иначе теряется финансовая устойчивость организаций;

абсолютной устойчивостью обладают организации, в которых влияние интенсивных факторов на выручку превышает 62%;

риск вероятности достижения заданных показателей финансово-хозяйственной деятельности зависит от эффективности использования ресурсов. Обоснуем выдвинутые гипотезы, которые необходимы для решения задач, представленных на рис. 1:

Тип экономического развития организации на стадии «производство» определяется эффективностью использования ресурсов . Результаты исследования данного вопроса опубликованы в работах [4, 5]. Сформулируем основные положения из указанных работ. Разнообразные производственные ситуации, складывающиеся под влиянием внутренних и внешних условий деятельности организации, характеризуются различными соотношениями динамики результата, объема потребляемых ресурсов (факторов) и их отдачей.

Как известно, выделяют два предельных типа развития производства - интенсивное и экстенсивное. Различные их сочетания позволяют делать вывод не только об экстенсивном или интенсивном типах развития производства, но и об интенсивно-экстенсивном или экстенсивно-интенсивном типах.

Рассмотренный подход по оценке типа развития производства и поиску резервов активно развивался в СССР. Это работы С. Б. Барнгольц, В. И. Ганштака, С. Е. Каменицера, В. П. Копняева, Б. И. Майданчика, М.В. Мельник, P.M. Петухова, Н.Г. Чумаченко, А. Д. Шеремета и др.

Уточним содержание жизненного цикла систем в соответствии с ГОСТ Р ИСО/МЭК 15288-2005 «Информационная технология. Системная инженерия. Процессы жизненного цикла систем» [3], в котором в жизненный цикл включены следующие стадии: замысел, разработка, производство, применение, поддержка применения, перевод в категорию непригодных для применения. Каждая стадия жизненного цикла включает в себя определенные цели и задачи, реализация которых позволяет перейти с одной стадии на другую.

Критерием оценки этапов жизненного цикла в разработанном подходе становится доля экстенсивных и интенсивных факторов в наращивании основного финансового ресурса организации (выручки).

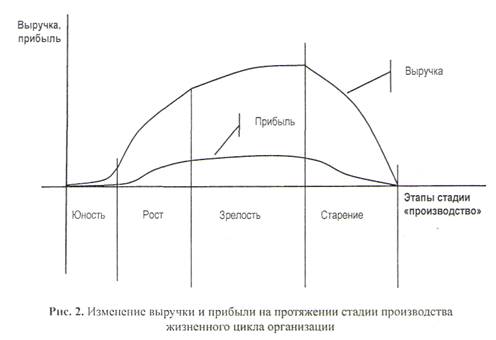

В основе количественной оценки показателей, характеризующих тип экономического развития и этапы развития организации на стадии «производство» жизненного цикла, используется классификация по удельному весу экстенсивных и интенсивных факторов, влияющих на объем продаж (производства) организаций . В результате исследований многочисленных подходов к идентификации этапов (стадий) жизненного цикла выделим следующие этапы на стадии «производство» - юность, рост, зрелость, старение (рис. 2) [3, 6].

Поскольку результирующий показатель на рис. 2 имеет различный характер изменения на стадии «производство» жизненного цикла, свяжем данную кривую с динамикой изменения показателей, характеризующих тип экономического развития. При этом встает проблема количественных критериев оценки доли экстенсивных и интенсивных факторов, определяющих этап стадии «производство» на кривой жизненного цикла коммерческой организации.

Первоначально предполагалась дифференциация типов экономического развития, представленная в табл. 1 [4].

Таблица 1. Классификация типов экономического развития (первоначальный вариант количественной оценки), %

| Тип развития производства | Доля (удельный вес) экстенсивных факторов |

| Интенсивный | Более 100 |

| Интенсивно-экстенсивный | 51-100 |

| Экстенсивно-интенсивный | 0-50 |

| Экстенсивный | Менее 0 |

Однако дальнейшие исследования, в частности выводы из теории катастроф и правила золотой пропорции, свидетельствовали о том, что экстремальные точки находятся в других границах.

Приведем выводы при описании цикла в теории катастроф:

1) постепенное движение в сторону лучшего состояния сразу же приводит к ухудшению; скорость ухудшения при равномерном движении к лучшему состоянию увеличивается;

2) по мере движения от худшего состояния к лучшему сопротивление системы изменению ее состояния растет;

3) максимум сопротивления достигается раньше, чем самое плохое состояние, через которое нужно пройти для достижения лучшего состояния. После прохождения максимума сопротивления состояние продолжает ухудшаться;

4) по мере приближения к самому плохому состоянию на пути перестройки сопротивление с некоторого момента начинает уменьшаться, и как только самое плохое состояние пройдено, не только полностью исчезает сопротивление, но система начинает притягиваться к лучшему состоянию;

5) степень ухудшения, необходимого для перехода в лучшее состояние, сравнима с финальным улучшением и увеличивается по мере совершенствования системы. Слабо развитая система может перейти в лучшее состояние почти без предварительного ухудшения, в то время как развитая система в силу своей устойчивости на такое постепенное, непрерывное улучшение не способна;

6) если систему удается сразу, скачком, а не непрерывно, перевести из плохого устойчивого состояния достаточно близко к хорошему, то дальше она сама собой будет эволюционировать в сторону хорошего состояния [1].

Акцентируем внимание на пп. 3 и 4 приведенных выводов из теории катастроф. Аналогичный вывод вытекает из правила золотой пропорции.

Исходя из правила золотой пропорции система устойчива только внутри определенного диапазона значений удельных весов интенсивных факторов, иначе теряется финансовая устойчивость организаций . Финансовая устойчивость является одной из важнейших характеристик финансового состояния организации. Методы и модели оценки финансовой устойчивости были исследованы в работе [6] и базируются на оптимальном соотношении между видами активов организации (оборотными и внеоборотными с учетом их внутренней структуры) и источниками их финансирования (собственными и привлеченными средствами). Как указывает Л. Т. Гиляровская, понятие «финансовая устойчивость» организации многогранно, оно более многогранно в отличие от понятий «платежеспособность» и «кредитоспособность», так как включает в себя оценку различных сторон деятельности организации [2].

При этом следует учитывать правило золотой пропорции. Согласно имеющейся теории, подтвержденной строгими математическими расчетами, системы устойчивы только внутри диапазона от 1/3 до 2/3, которые могут быть получены, если 100 % разделить золотым сечением, т. е. 100 / 2,618 = 38,2% (нижняя граница) и 100 / 1,618 = 61,8% (верхняя граница).

Классификацию видов финансовой устойчивости принимаем аналогично названной А. Д. Шереметом (абсолютная, нормальная устойчивость, неустойчивое, кризисное состояние) [10]. При этом если границы изменения интенсивных факторов находятся в пределах от 38 до 62%, то устойчивость будет нормальной. Неустойчивое финансовое состояние характерно для организации, у которых границы изменения интенсивных факторов составляют от 14 до 38%. Организация находится в кризисном финансовом состоянии, если изменения интенсивных факторов ниже 14%.

Классификация видов финансовой устойчивости с учетом правила золотой пропорции в зависимости от типа развития производства (эффективности использования ресурсов) представлена в табл. 2.

Таблица 2. Классификация видов финансовой устойчивости с учетом правила золотой пропорции в зависимости от типа развития производства (эффективности использования ресурсов)

| Границы изменения интенсивных факторов, % | Тип экономического развития | Вид финансовой устойчивости | Этап на стадии производства жизненного цикла |

| Более 62 | Интенсивный | Абсолютная | Рост |

| От 38 до 62 | Интенсивно-экстенсивный | Нормальная | Зрелость |

| От 14 до 37 | Экстенсивно-интенсивный | Неустойчивое финансовое состояние | Юность |

| Менее 14 | Экстенсивный | Кризисное финансовое состояние | Старение |

Абсолютной устойчивостью обладают организации, в которых влияние интенсивных факторов на выручку превышает 62 %. Выдвинутая гипотеза вытекает из правила золотой пропорции и приведенных ранее гипотез.

Риск вероятности достижения заданных показателей финансово-хозяйственной деятельности зависит от эффективности использования ресурсов. С анализом финансового состояния организации связано решение ряда прикладных задач, к числу которых относится антикризисное управление и оценка кредитоспособности. Оценка несостоятельности базируется на нормативных коэффициентах, которые регулируются рядом нормативных методик. Для банковских организаций такие нормативные методики отсутствуют, и каждый выбирает методику оценки кредитоспособности заемщика исходя из имеющегося профессионального опыта на основе разработанных внутренних методик, которые, как правило, содержат указания по проведению анализа финансового состояния заемщика и рейтинговой оценки.

Методики отличаются набором инструментария, информационного обеспечения и применяемыми методами экономического и статистического анализа. При этом перечень показателей, используемых для анализа финансового состояния заемщика, и порядок их расчета определяются кредитной организацией самостоятельно.

Мировой финансовый кризис заставил осознать несовершенство методологической базы анализа финансового состояния организаций, что вызывает необходимость поиска новых подходов к решению этой проблемы. Как уже указывалось, в последние годы развитие экономических систем определяется эффективностью использования ресурсов, что не учитывается в имеющихся методиках анализа финансового состояния организаций.

Финансовое состояние заемщика, согласно положению Банка России [7], может быть оценено как хорошее, среднее или плохое. Дополним приведенную ранее классификацию (см. табл. 2) связью с уровнем кредитоспособности и финансовым состоянием заемщика (табл. 3).

Таблица 3. Классификация финансового состояния и кредитоспособности организаций с учетом принципа золотой пропорции в зависимости от типа развития производства (эффективности использования ресурсов)

| Этапы на стадии производства жизненного цикла | Вид финансовой устойчивости | Тип экономического развития | Доля интенсивных факторов в использовании ресурсов | Финансовое состояние заемщика |

| Интенсивное | Более 0,62 | Абсолютная | Высокий | Хорошее |

| Интенсивно-экстенсивное | 0,38-0,62 | Нормальная | Достаточный | Среднее |

| Экстенсивно-интенсивное | 0,14-0,37 | Неустойчивое | Удовлетворительный | Ниже среднего |

| Экстенсивное | Менее 0,14 | Кризисное | Низкий | Плохое |

С видом финансовой устойчивости и уровнем кредитоспособности связано понятие риска. В условиях экономического кризиса внимание к проблемам оценки кредитоспособности и управления рисками усилилось. Не случайно с рассмотренными подходами к оценке финансовой устойчивости и кредитоспособности организаций, выступающих в качестве заемщиков, положение Банка России [7] предусматривает процедуры оценки кредитного риска, связанного с возможной потерей кредитоспособности заемщиков. Определение и классификация рисков необходимы при оценке кредитоспособности, так как позволяют четко сформулировать проблемы и оказывать влияние на выбор стратегии управления кредитоспособностью заемщика. Таким образом, управление процессами жизненного цикла должно включать в себя анализ устойчивости и оценку рисков.

Проблематика оценки кредитных рисков сосредоточена в области разработки адекватных экономико-математических моделей. Неизменным атрибутом большинства моделей оценки кредитного риска является та или иная система построения рейтингов. Главной проблемой практического использования названных и других моделей рейтинга является обеспечение связанности и непротиворечивости различных показателей. Многие банки, чтобы добиться более точных оценок, комбинируют по своему усмотрению различные показатели и коэффициенты.

Исследования показали, что для большинства практических задач по управлению риском характерен низкий уровень точности исходных данных и качественный характер описания ряда зависимостей. Обоснованно суждение о том, что нагромождение уравнений и моделей не обеспечивает достоверной оценки риска.

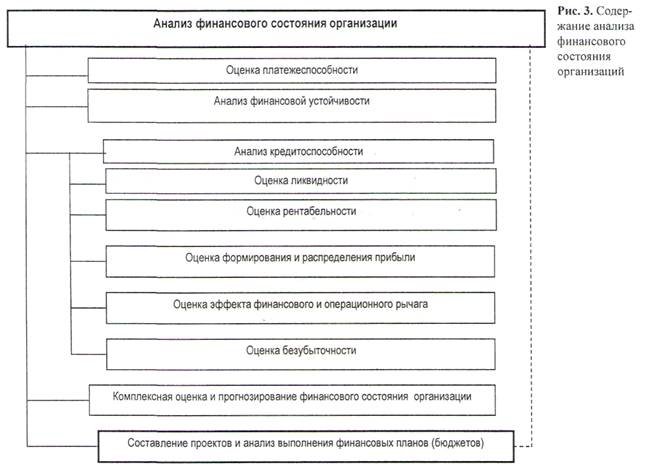

Следует отметить, что в подходах к оценке финансовой устойчивости и кредитоспособности коммерческих организаций фактор риска не рассматривается в рамках единого методологического подхода. Свяжем ресурсный подход с кредитным риском (табл. 4) и определим содержание анализа финансового состояния организации (рис. 3).

Таблица 4. Оценка финансовой устойчивости и кредитоспособности коммерческих организаций с учетом концепции жизненного цикла, кредитного риска и эффективности использования ресурсов

| Этапы на стадии производства жизненного цикла | Вид финансовой устойчивости | Тип экономического развития | Доля интенсивных факторов в использовании ресурсов | Уровень кредитоспособности | Финансовое состояние заемщика | Кредитный риск, связанный с использованием ресурсов |

| Рост | Абсолютная | Интенсивное | Более 0,62 | Высокий | Хорошее | Низкий (очень низкий) |

| Зрелость | Нормальная | Интенсивно-экстенсивное | 0,38-0,62 | Достаточный | Среднее | Приемлемый |

| Юность | Неустойчивое | Экстенсивно-интенсивное | 0,14-0,37 | Удовлетворительный | Ниже среднего | Умеренный |

| Старение | Кризисное | Экстенсивное | Менее 0,14 | Низкий | Плохое | Высокий (очень высокий) |

Таким образом, исходя из структурно-логической схемы, представленной на рис. 1, последовательность анализа финансового состояния позволит:

провести оценку платежеспособности и финансовой устойчивости организации;

определить уровень кредитоспособности;

оценить риски, связанные с потерей кредитоспособности;

определить стадии и этапы жизненного цикла организации для управления финансовой устойчивостью и прогнозирования финансового состояния организации.

Предлагаемый комплексный подход к оценке финансовой устойчивости и кредитоспособности организации позволит на основе разработки соответствующих методик (направления 3-5 на рис. 1) обеспечить эффективную подготовку решений на основе обоснованных выводов о путях и проблемах развития производства и управления.

Исследования выдвинутых концепций и гипотез показали, что методология экономического анализа с использованием ресурсного подхода позволяет связать эффективность использования ресурсов с типом экономического развития, видом финансовой устойчивости, этапами на стадии «производство» жизненного цикла организаций, уровнем кредитоспособности, кредитным риском, связанным с использованием ресурсов, и итоговой оценкой финансового состояния организаций.

Список литературы

1. Арнольд В.И. Теория катастроф. М.: Наука, 1990.

2. Гиляровская Л.Т. Анализ и оценка финансовой устойчивости коммерческого предприятия / Л.Т. Гиляровская, А.А. Вихарева. СПб: Питер, 2003.

3. Государственный стандарт РФ ГОСТ Р ИСО/МЭК 15288-2005 «Информационная технология. Системная инженерия. Процессы жизненного цикла систем»: приказ Федерального агентства по техническому регулированию и метрологии от 29.12.2005 № 476-ст.

4. Любушин Н.П. Анализ методов и моделей оценки финансовой устойчивости организаций / Н.П. Любушин, Н.Э. Бабичева, А.И. Галушкина, Л.В. Козлова//Экономический анализ: теория и практика. 2010. № 1.

5. Любушин Н.П. Использование ресурсного подхода при оценке финансовой устойчивости организаций / Н.П. Любушин, Н.Э. Бабичева, Р.Л. Ивасюк, Е.Е. Козлова//Экономический анализ: теория и практика. 2011. №30.

6. Любушин Н.П. Концепция жизненного цикла: от качественного описания - к количественной оценке / Н.П. Любушин, Н.Э. Бабичева// Экономический анализ: теория и практика. 2010. № 23.

7. О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности: положение Центрального банка Российской Федерации от 26.03.2004 №254-П.

8. Об энергосбережении и о повышении энергетической эффективности и о внесении изменений в отдельные законодательные акты Российской Федерации: Федеральный закон от 23.11.2009 № 261-ФЗ.

9. Устойчивое развитие. URL: http://ru.wikipedia.org/wiki/Устойчивое_развитие/.

10. Шеремет А.Д. Теория экономического анализа: учебник. М.: ИНФРА-М, 2002.

11. Энергетическая стратегия России на период до 2030 года: распоряжение Правительства Российской Федерации от 13.11.2009 №1715-р.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ