Риск снижения финансовой устойчивости предприятия в современных условиях

Фаянцева Е.Ю.,

ведущий специалист-аналитик кредитного департамента

ОАО «Банк ВТБ»,

выпускница Финансовой академии

при Правительстве Российской Федерации

по специальности «Финансы и кредит»

Область научных интересов:

проблемы управления финансовой устойчивостью компании,

оценка экономической эффективности деятельности компании,

корпоративное управление

Эффективное антикризисное управление

№3 (84) 2014

В современных условиях хозяйствования, характеризующихся высоким уровнем неопределенности, необходимостью достижения стратегических финансовых целей предприятия, обеспечение его долгосрочной финансовой устойчивости невозможно без создания эффективной системы стратегического финансового менеджмента, неотъемлемым элементом которого является стратегия управления риском снижения финансовой устойчивости.

В статье предложена авторская стратегия управления риском потери финансовой устойчивости предприятия, обоснован научнометодологический инструментарий ее создания, очерчены основные принципы реализации, уточнен перечень выполняемых функций.

В целях максимального приближения разрабатываемой стратегии к нуждам промышленных предприятий и условиям экономической нестабильности автором выделены и упорядочены типичные нарушения процесса управления рисками. На основе полученных данных обозначены ключевые этапы разработки и реализации рассматриваемой стратегии с их детальным описанием, предложена обобщающая схема стратегии управления рисками потери финансовой устойчивости предприятия.

Высокая вероятность возникновения непредвиденных ситуаций, условия нестабильности экономической и политической ситуации в стране, зависимость от изменений, происходящих на мировых финансовых рынках, приводят к возникновению риска снижения финансовой устойчивости. В таких условиях руководителям предприятий приходится принимать стратегические финансовые решения вне циклов планирования, поскольку нужно быстро реагировать на изменения окружающей среды [Давние В. В., 2012]. Следовательно, нужно создать соответствующую систему контроля управления риском потери финансовой устойчивости. В экономической литературе нет единого понимания данного процесса, тем не менее отмечается, что конечная цель управления риском заключается в поиске возможных путей его снижения.

В научной литературе едва ли можно найти конкретные рекомендации, какой путь стоит выбрать для уменьшения риска в каждой конкретной ситуации, поэтому представляется целесообразным уточнить такие понятия, как риск снижения финансовой устойчивости предприятия, стратегия управления риском, классификация рисков, и разработать стратегию управления риском потери финансовой устойчивости предприятия в условиях экономической нестабильности.

Риск снижения финансовой устойчивости предприятия принято определять как вероятность возникновения финансовых потерь из-за неэффективной структуры капитала, что приводит к разбалансированности денежных потоков [Шульгина Л.В., Глеков П. А., 2012]. В этом определении учтен только один фактор финансовой устойчивости предприятия - структура источников финансирования, характеризуется вероятность снижения устойчивости в текущем периоде. В долгосрочной перспективе устойчивость предприятия формируется под воздействием совокупности факторов внутренней и внешней среды, а ее уровень обусловлен многочисленными рисками. По нашему мнению, риск снижения финансовой устойчивости следует понимать как вероятность ухудшения финансового состояния субъекта хозяйствования вследствие реализации альтернативного решения в условиях неопределенности.

Стратегия управления риском потери финансовой устойчивости - научно-методический комплекс мероприятий, нацеленных на выявление и оценку риска, использование специфических приемов и методов для создания условий для устойчивого функционирования хозяйствующего субъекта, максимизации его собственного капитала, обеспечения прибыльной деятельности, исполнения требований клиентов и партнеров [Божко В. П., Балычев С.Ю., Батьковский А. М. и др., 2013]. Мы считаем целесообразным рассматривать это определение в краткосрочном и долгосрочном аспектах. В долгосрочной перспективе стратегия управления риском может быть определена как общий курс на достижение намеченных целей с учетом прогнозирования риска, выработки направлений и действий для его снижения. В краткосрочной перспективе стратегия управления риском определяет конкретные методы и приемы, способствующие выбору оптимального решения и достижению результата в определенных и предметных условиях деятельности предприятия.

Рассмотрим наиболее известные группы рисков утраты финансовой устойчивости, используемые в отечественной и зарубежной практике. Формирование системы рискменеджмента зарубежными предприятиями предполагает классификацию рисков утраты финансовой устойчивости на основе общепринятых принципов управления рисками (Generally Accepted Risk Principles, GARP), разработанных аудиторской группой Coopers & Lybrand. Выделены шесть групп риска: рыночные, кредитные, риски концентрации, риски ликвидности, операционные риски и риски бизнес-события [Allen S., 2013]. Данная классификация позволяет дифференцировать предпринимательский риск и частично экономический, но не охватывает всю сферу финансовых рисков, что является неприемлемым для задач и целей нашего исследования.

В посткризисных условиях большую популярность у иностранных исследователей и практикующих менеджеров набирает фасетная классификация рисков утраты финансовой устойчивости [Koschyk Н., Wilson Т. С., 2013]. Фасетные классификаторы моделируют классифицированную сущность явлений с двухуровневой древовидной структурой: первый уровень описан множеством фасет Fh а второй уровень - семейством подмножеств атрибутов-категорий А у. С помощью фасетной классификации можно идентифицировать ожидаемый риск финансовой устойчивости и определить качественные характеристики, которые влияют на него. На промышленных предприятиях использование данной классификации существенно затруднено: в зарубежной практике разработан эффективный и работающий перечень фасет преимущественно для финансовых компаний, соответственно для промышленного производства требуются адаптация и корректировка с учетом всех имеющихся особенностей и реалий. Кроме того, даже в странах с развитой рыночной экономикой зопрос определения атрибутов для фасет нельзя считать решенным окончательно, поэтому каждая компания самостоятельно определяет оптимальную схему классификации риска финансовой устойчивости. В российских условиях последнее представляется проблематичным из-за дефицита высококвалифицированных кадров, имеющиеся наработки, как правило, достаточно поверхностны и низкого качества.

В отечественной практике широкое распространение получила классификация И. Бланка, который выделяет два признака группы рисков утраты финансовой устойчивости:

по видам:

- риск, связанный с несовершенной структурой капитала (чрезмерное использование заемных средств);

- риск неплатежеспособности, связан-ный с низкой ликвидностью активов;

- инвестиционный риск (непредвиден-ные финансовые потери, связанные с инвестиционной деятельностью);

- другие риски: инфляционный, процентный, валютный, кредитный, налоговый, политический.

по объектам:

- риск отдельной финансовой операции;

- риск различных видов финансовой деятельности;

- риск финансовой деятельности пред-приятия в целом [Бланк И. А., 2005].

Д.В. Шамин предложил следующие классификационные признаки риска потери финансовой устойчивости предприятия: по степени распространения в разрезе уровней иерархии (каскадные, системные и эмерджентные), а также в зависимости от необходимости финансового покрытия: риски, требующие реального и формального финансового покрытия [Шамин Д. В., 2013].

Ввиду того что риск потери финансовой устойчивости предприятия генерируется непостоянством внешней и внутренней среды, неэффективной системой управления финансами хозяйствующего субъекта, мы предложили усовершенствованную классификацию анализируемых рисков с выделением возможных принципов и факторов возникновения непредвиденных обстоятельств, основу которой составляет состояние неопределенности как природы, так и целей. Обобщенная схема предложенной классификации рисков, влияющих на уровень финансовой устойчивости предприятия как следствие неопределенности:

Риск неэффективной структуры капитала. Причины возникновения (в порядке очередности): значительная доля заемных средств в структуре капитала, обесценение вследствие высокого уровня инфляции амортизационного фонда, рост процентных ставок по кредитам коммерческих банков, отказ банка выдать долгосрочный кредит, ошибка работников финансовой службы при исчислении необходимой суммы заемных средств и т.д. Факторы: низкий уровень управления финансовой деятельностью, общая нестабильность социально-экономической ситуации в стране.

Риск снижения ликвидности предприятия. Причины: ошибки при составлении бюджета движения денежных средств, рост объема просроченной дебиторской задолженности, невозможность получить краткосрочный банковский кредит для погашения кассовых разрывов и т.д. Факторы: низкий уровень организации финансового планирования, кризисная ситуация во взаиморасчетах предприятия, неблагоприятная конъюнктура рынка, неэффективность законодательства.

Кредитный риск, связанный с убытками, которые возникают в ситуации, когда контрагенты предприятия не могут выполнить свои обязательства частично или полностью. Причины: несвоевременная оплата покупателем полученных товаров, неплатежеспособность покупателя, связанная с банкротством части его бизнеса, рост объемов дебиторской задолженности и т.д. Факторы: кризисная ситуация во взаиморасчетах предприятия, отсутствие развитой системы страхования кредитных рисков, неплатежеспособность покупателей из-за возникновения форсмажорных ситуаций.

Налоговый риск, связанный непосредственно с непоследовательной налоговой политикой государства и оказывающий существенное влияние на результаты работы отечественных предприятий. Причины: введение новых налогов и сборов на осуществление отдельных видов деятельности, увеличение ставки налогообложения, изменение сроков и условий уплаты налогов, отмена налоговых льгот, оплата штрафов и пени за нарушение налогового законодательства и т. д. Факторы: непоследовательная политика правительства, несогласованность налогового законодательства, низкий уровень знаний работников финансовой службы в области отечественного налогового законодательства.

Инвестиционный риск, отражающий вероятность финансовых потерь в процессе осуществления инвестиционной и инновационной деятельности. Причины: потеря инвестиционной привлекательности проекта из-за изменения ситуации на рынке, несвоевременное финансирование инвестиционного проекта, несвоевременная подготовка инвестиционного проекта, снижение стоимости ценных бумаг, принадлежащих предприятию, и т.д. Факторы: нестабильность темпов и пропорций изменения цен, уровень предпринимательской активности в стране и регионах, научно-технический прогресс, развитие фондового рынка.

Риск операционной деятельности, связанный с возникновением финансовых потерь из-за сбоев в процессе производственно-хозяйственной деятельности предприятия. Причины: сбой компьютерных систем и поломка оборудования, снижение спроса на продукцию предприятия, падение цен на продукцию предприятия, снижение покупательной способности населения и т. д. Факторы операционного риска: ухудшение социально-экономической ситуации в стране, научно-технический прогресс, высокий износ оборудования, кризис в отрасли, к которой относится предприятие, неэффективная система финансового планирования.

Риск неэффективности организационной структуры предприятия. Причина: неправильно построенная организационная структура предприятия, в том числе его финансовой службы. Факторы: изменения на финансовых и товарных рынках, которые обусловливают необходимость введения новых видов работ, создание новых подразделений.

Определив основные риски, влияющие на уровень финансовой устойчивости предприятия, следует определить стратегию управления рисками потери финансовой устойчивости предприятия. В качестве основного научно-методологического инструментария создания стратегии управления представляется обоснованным и необходимым использовать системный метод, который представляет собой универсальный подход, фокусирующий внимание не только на конкретном анализируемом и управляемом предприятии, но и на его окружающей среде [Ембулаев В.Н., Дегтярева О. Г., 2013]. Исходя из этого, мы акцентируем внимание на системных принципах стратегии управления рисками потери финансовой устойчивости, к числу которых следует отнести:

- применение системного и процессного подходов для разработки структурных и процессных моделей системы управления рисками;

- преемственность и непрерывное развитие стратегии, необходимые для определения направлений дальнейшего совершенствования системы управления рисками;

- системная адаптация, которая позволит приспособить систему управления рисками потери финансовой устойчивости предприятия к его производственным процессам;

- формирование единой ин-формационной базы, необходимой для построения информационной модели системы управления рисками;

- совместимость системы управления рисками с другими системами управления предприятием.

Уточненный перечень системных принципов предопределяет и формализацию функций стратегии управления рисками потери финансовой устойчивости предприятия:

- методологическая функция: разработка правил, системы требований к отчетности и документообороту, системы распределения полномочий в процессе принятия решений;

- аналитическая функция: создание единого информационно-аналитического пространства, оценка возможных убытков и вероятности их наступления;

- регулирующая функция: управление активами и пассивами, ценообразование продуктов и услуг, реализация кредитной политики, установление нормативов и лимитов;

- контрольная функция: мониторинг, аудит, финансовая безопасность.

Процесс управления риском потери финансовой устойчивости предполагает определение внешних и внутренних факторов возникновения проблем. Кроме того, для учета условий экономической нестабильности представляется целесообразным разрабатывать стратегию управления риском на основе концепции приемлемого риска, которая предусматривает возможность рационального воздействия на уровень опасности и доведения его до приемлемого значения.

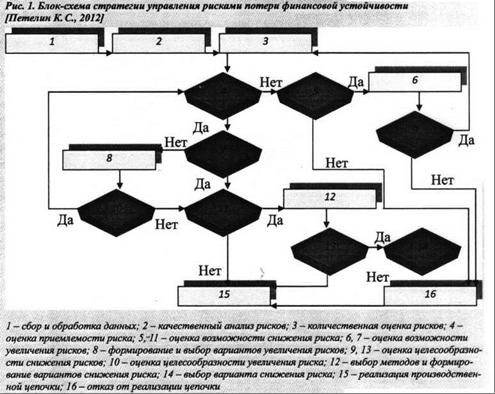

Наиболее часто применяемая, традиционная блок-схема процесса разработки и реализации стратегии управления рисками потери финансовой устойчивости представлена на рис. 1. Данная схема позволяет описать решения о рискованности операций хозяйствующего субъекта. Прежде всего, предполагается процедура сбора и обработки информации о характеристиках различных рисков. По нашему мнению, такая постановка является некорректной и может повлечь за собой возникновение определенных проблем и убытков, так как данная работа должна осуществляться на протяжении всего периода мониторинга, контроля по управлению рисками финансовой устойчивости и принятия решений. По мере перехода от одного этапа к другому может возникнуть потребность в уточненной и дополнительной информации, получение которой в данной схеме не предусматривается. Следовательно, представленный алгоритм требует дальнейшего усовершенствования и доработки.

Уточнив требования и ограничения, выдвигаемые к стратегии управления рисками потери финансовой устойчивости предприятия, мы предлагаем выделить ключевые этапы в разработке и реализации рассматриваемой стратегии:

- постановку цели.

- выявление, анализ и оценку факторов, влияющих на риск;

- разработку мероприятий по управлению рисками;

- мониторинг, контроль за выполнением и анализ мероприятий по управлению рисками финансовой устойчивости.

Рассмотрим первый и второй этапы, поскольку третий и четвертый этапы являются конкретными и детальными, базирующимися на данных определенного предприятия или производства, поэтому их раскрытие и обоснование целесообразно проводить на основе информации о финансовой устойчивости конкретного хозяйствующего субъекта.

Итак, на первом этапе цели стратегии управления рисками можно определить следующим образом:

- обеспечение оптимального баланса между доходностью и стабильностью бизнеса, финансовой устойчивостью;

- целенаправленный поиск и работа по снижению уровня риска, ориентированная на получение и увеличение прибыли в неопределенной хозяйственной ситуации;

- предупреждение финансовых проблем;

- сохранение ресурсов или получение ожидаемого дохода (выгоды) в полном объеме в результате принятого решения.

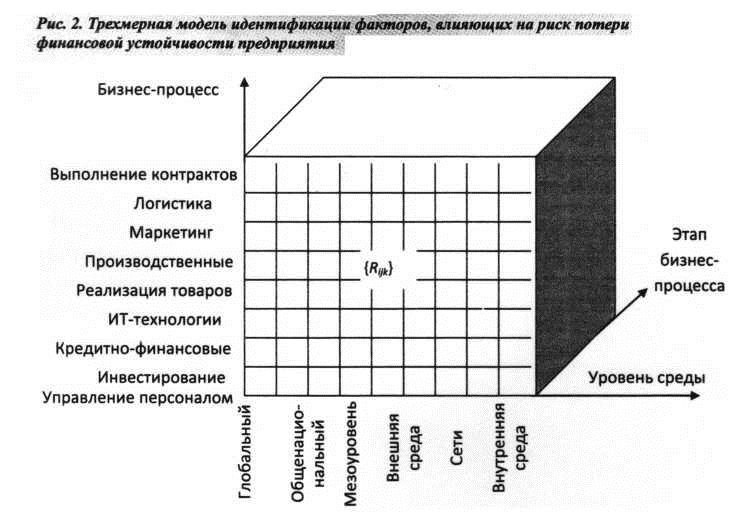

На втором этапе, начиная процедуру выявления, анализа и оценки факторов, влияющих на риск, следует исходить из того, что источниками неопределенностей, которые инициируют возникновение рисков утраты финансовой устойчивости предприятия, являются все стадии производственного процесса- от покупки и поставки сырья, материалов, комплектующих изделий и до продажи продукции, а значит, целесообразно использовать трехмерную модель идентификации факторов, влияющих на риск предприятия по уровню бизнес-среды, типу бизнес-процессов и этапам ведения бизнеса (рис. 2).

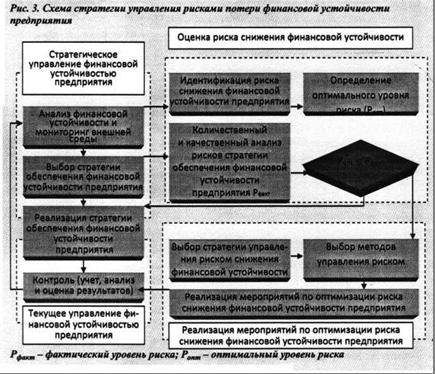

В каждой ячейке представленной модели формируется свой специфический комплекс рисков {Rijk}, присущий конкретной бизнес- операции на определенном этапе. Обобщая вышеизложенное, представим стратегию управления риском потери финансовой устойчивости предприятия на рис. 3.

Стратегию управления рисками снижения финансовой устойчивости можно считать эффективной только в том случае, если затраты на ее оптимизацию будут меньше суммы ожидаемых убытков.

Резюмируя, можно сделать следующие выводы. В современных условиях хозяйствования, характеризующихся высоким уровнем неопределенности, невозможно обойтись без создания эффективной системы стратегического финансового менеджмента, неотъемлемым элементом которой является стратегия управления риском снижения финансовой устойчивости.

Для разработки и формализации обозначенной стратегии, выделения ее этапов, механизмов и инструментов реализации в исследовании развивается трактовка понятий «риск снижения финансовой устойчивости предприятия», «стратегия управления риском». Нами были выделены основные зоны риска снижения финансовой устойчивости предприятия, которые позволяют оценить уровень концентрации операций, влекущих за собой потерю стабильности и надежности хозяйствующего субъекта на каждом этапе его развития и функционирования. Рассмотрение зарубежного и отечественного опыта классификации рисков снижения финансовой устойчивости предпринимательских структур позволило обосновать собственный взгляд на группировку данных рисков с учетом отечественных реалий и особенностей промышленного производства.

В процессе разработки стратегии управления риском потери финансовой устойчивости предприятия обоснован научно-методологический инструментарий ее создания, очерчены основные принципы реализации, уточнен перечень выполняемых функций, обозначены ключевые этапы разработки и реализации рассматриваемой стратегии с их детальным описанием, предложена обобщающая схема стратегии управления рисками потери финансовой устойчивости предприятия.

Литература

1. Бланк И. А. Управление финансовыми рисками. Киев: Ника-Центр, 2005. 600 с.

2. Божко В. П., Балычев С.Ю., Батьковский А. М. и др. Управление финансовой устойчивостью предприятий // Экономика, статистика и информатика. Вестник УМО. 2013. №4. С. 36-41.

3. Давние В. В. Экономический анализ финансовой устойчивости организации с использованием прогнозных моделей // Современная экономика: проблемы и решения. 2012. №2. С. 33-44.

4. Ембулаев В.Н., Дегтярева О. Г. Системный подход как метод изучения рисковых ситуаций // Территория новых возможностей. Вестник Владивостокского государственного университета экономики и сервиса. 2013. № 1. С. 96-105.

5. Панягина А.Е. Подходы к пониманию и классификации рисков // Современная экономика: проблемы, тенденции, перспективы. 2012. №6. С. 6-16.

6. Петелин К. С. Традиционный подход к управлению неопределенностью и рисками // Современные информационные технологии. 2012. №15. С. 67-69.

7. Федотова М. А., Тихомиров Д. В., Гусев К. А. Финансовая устойчивость и стоимость активов российских компаний: итоги 2008- 2012 годов // Вестник Финансового университета. 2013. №6. С. 59-71.

8. Шамин Д. В. Анализ методики финансовой устойчивости предприятия на основании определения уровня толерантности к рискам // Интеграл. 2013. № 1-2. С. 62-64.

9. Шульгина Л.В., Глеков П. А. Принцип устойчивого развития предприятий в условиях финансового кризиса: уточнение понятий // ФЭС: Финансы. Экономика. Стратегия. 2012. № 10. С. 5-9.

10. Allen S. Financial risk management: a practitioner's guide to managing market and credit risk. Hoboken, N. J.: Wiley, 2013. 579 p.

11. Koschyk H., Wilson Т. C. Principles for dealing with financial stability risks // Journal of risk management in financial institutions. 2013. №2. P. 129-136.

12. Liang N. Systemic Risk Monitoring and Financial Stability // Journal of Money, Credit and Banking. 2013. № 1. P. 129-174.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ