Аналитические возможности консолидированной отчетности для характеристики финансовой устойчивости

М.В. Друцкая,

кандидат экономических наук,

профессор кафедры управленческого учета

Н.А. Карпова,

аспирантка

кафедры управленческого учета

Финансовый университет

при Правительстве Российской Федерации

Экономический анализ: теория и практика

1(400)-2015

На современном этапе развития российской экономики анализ финансовой устойчивости, отражающей способность стабильно работать и динамично развиваться, сохраняя при этом оптимальное равновесие активов и пассивов в условиях изменяющейся внешней и внутренней среды, является одной из важнейших задач, стоящих перед аналитиком. Кроме того, в настоящее время одним из перспективных направлений развития бизнеса является создание консолидированных групп предприятий, связанных между собой экономически, но одновременно остающихся самостоятельными юридическими лицами. Поэтому вопросы, связанные с анализом финансовой устойчивости консолидированной группы, приобретают большую актуальность. В целях изучения аналитических возможностей консолидированной отчетности для характеристики финансовой устойчивости авторами были поставлены задачи изучить существующие методические подходы к проведению данного вида анализа; отметить особенности консолидированной отчетности, влияющие на результат анализа финансовой устойчивости; рассмотреть возможности применения существующих методик к анализу финансовой устойчивости консолидированной группы; показать, в чьих интересах может применяться конкретный метод анализа финансовой устойчивости, проводимого по данным консолидированной отчетности. С помощью общенаучных методов проанализированы различные методы анализа финансовой устойчивости, охарактеризованы возможности их применения к анализу консолидированной группы. Результаты проведенной работы показали, что для многих рассмотренных показателей финансовой устойчивости предприятия не существует единых нормативных критериев, для консолидированных групп они не определены вовсе. Выбор метода анализа будет зависеть от многих факторов, например, структуры группы, отраслевой принадлежности и местоположения предприятий, входящих в группу, сложившейся структуры источников средств, оборачиваемости оборотных средств и т.д. Сделан вывод, что аналитические возможности консолидированной отчетности способствуют выработке стратегий и обоснованию планов, по которым принимаются управленческие решения и выявляются резервы улучшения финансового состояния группы.

Особый интерес в нынешней экономической ситуации наблюдается к методикам « проблемам анализа финансового состояния не только предприятий как отдельных самостоятельных структур, но и групп компаний как финансовых систем. Такие системы особо подвержены нестабильности и кризисам, что может приводить к нарушению финансовой деятельности группы в целом и отдельных компаний, входящих в группу. Это объясняется тем, что сохраняется макроэкономическая нестабильность, присутствует угроза «второго дна» или возникновения нового кризиса. В связи с этим инвесторы, кредиторы и прочие заинтересованные стороны особое внимание уделяют анализу финансовой устойчивости по данным консолидированной отчетности, представляющей собой систематизированную информацию о финансовом положении, финансовых результатах деятельности и изменениях финансового положения группы компаний.

Важным шагом в совершенствовании консолидированной финансовой отчетности, повышении ее качества, достоверности и аналитической ценности стало принятие Федерального закона от 27.07.2010 № 208-ФЗ «О консолидированной финансовой отчетности». Согласно данному закону консолидированная отчетность составляется в соответствии с международными стандартами финансовой отчетности (МСФО), при этом бухгалтерская отчетность компаний, входящих в группу, составляется по российским стандартам учета. Консолидированная финансовая отчетность - это отчетность, составляемая материнской компанией по всей совокупности контролируемых компаний (предприятий), отражающая финансовое состояние и финансовые результаты деятельности всех компаний, входящих в сферу консолидации, как единого экономического целого. Консолидированная отчетность не является отчетностью юридически самостоятельной коммерческой организации. Она не применяется для выявления налогооблагаемой прибыли, используется только для получения общего представления о корпоративной деятельности и представляет собой дополнительный информационный источник. Консолидированная отчетность отличается выраженной аналитической направленностью. Главная ее особенность заключается в том, что любые внутрикорпоративные финансово-хозяйственные операции при консолидации исключаются, поэтому формирование консолидированной отчетности требует не только механического свода отчетных показателей, но и применения специальных учетных и расчетных действий и приемов.

В связи с принятием Федерального закона от 27.07.2010 № 208-ФЗ «О консолидированной финансовой отчетности» интересы российских организаций затронули изменения, произошедшие в МСФО, касающиеся правил формирования консолидированной отчетности. С 01.01.2013 вступили в силу новые стандарты МСФО (DFRS) 10 «Консолидированная финансовая отчетность», 11 «Совместные соглашения», 12 «Раскрытие информации о долях в других организациях». Согласно МСФО (IFRS) 10 под консолидированной отчетностью понимается отчетность группы, активы, обязательства, собственный капитал, доходы, расходы и денежные потоки материнской и дочерних компаний которой представлены так, если бы отчетность была подготовлена единой экономической единицей. Кроме того, новая трактовка понятия «контроль» в МСФО (IFRS) 10 изменила подход к определению дочерней компании. Если ранее критерием классификации выступало количество акций (более половины голосующих акций), с принятием нового стандарта инвестор контролирует другую компанию, когда он подвергается риску владения ею или имеет право на выручку, связанное с вовлечением в деятельность этой компании, а также возможность влиять на эту выручку посредством воздействия на объект инвестиций. От смысла, вкладываемого в определение контроля, напрямую зависит содержание консолидированной финансовой отчетности, важнейшей функцией которой является информационное обеспечение анализа финансового состояния корпоративной группы.

Одной из важнейших характеристик финансового состояния является оценка финансовой устойчивости, которая позволяет понять, насколько консолидированная группа независима с финансовой точки зрения и является ли ее финансовое положение устойчивым.

Обзор современной экономической литературы показал, что до настоящего времени нет единого мнения о том, что понимается под финансовой устойчивостью предприятия, а для консолидированной группы этот термин не определен вовсе. По мнению авторов, одно из наиболее точных определений финансовой устойчивости дано профессором М.В. Мельник: «это способность коммерческой организации стабильно работать и динамично развиваться, сохраняя оптимальное равновесие активов и пассивов в условиях изменяющейся внешней среды, гарантирующая ее постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня роста»1.

1 Мельник М.В. Анализ и контроль в коммерческой организации: учебник. М.: Эксмо, 2011. 560 с.

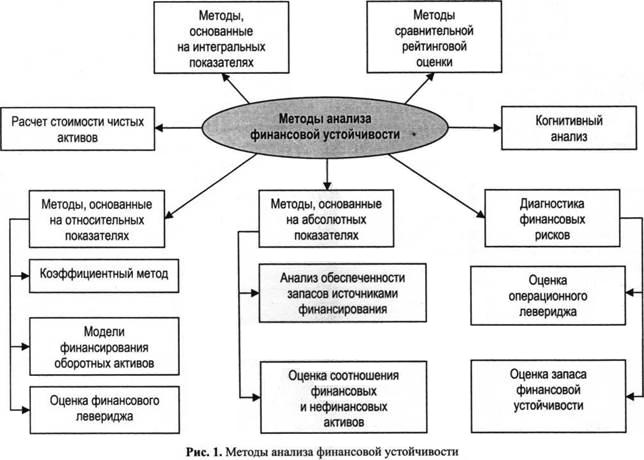

Не решена проблема создания единой методики анализа финансовой устойчивости. На основе обобщения различных концепций проведения финансового анализа классификация методов анализа финансовой устойчивости коммерческой организации представлена на рис. 1.

Выбор конкретного метода (методов) зависит от того, в чьих интересах выполняется данный вид анализа, а также от целей и задач, стоящих перед пользователями аналитической информации. Рассмотрим особенности методов анализа финансовой устойчивости и возможность их применения к консолидированной отчетности во взаимосвязи с интересами пользователей.

Как внутренним, так и внешним пользователям консолидированной отчетности будет интересна группа методов, основанных на абсолютных показателях финансовой устойчивости. Эта группа показателей может помочь правильно оценить возможность своевременного погашения задолженности по оплате сырья и материалов (поставщики), по оплате труда (работники предприятий группы), а также по перечислению налоговых и неналоговых платежей и сборов предприятиями консолидированной группы (бюджет). Кредиторам же будет интересен анализ обеспеченности запасов и затрат источниками их финансирования.

В зависимости от обеспеченности запасов предприятия источниками их формирования различают четыре типа финансовой устойчивости: абсолютная и нормальная финансовая устойчивость, неустойчивое и кризисное финансовое состояние.

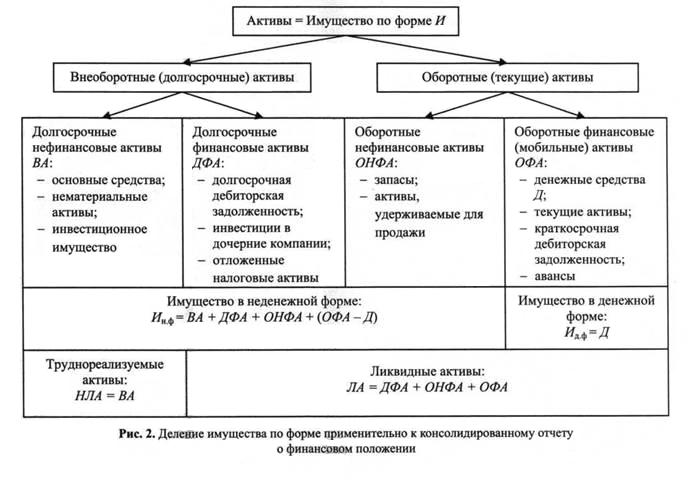

Оценка соотношения финансовых и нефинансовых активов - еще один метод, основывающийся на абсолютных показателях. Данный подход к анализу финансовой устойчивости был предложен М.С. Абрютиной, А. В. Грачевым2. Он предполагает деление активов на финансовые и нефинансовые, а капитала - на собственный и заемный. Авторы считают, что финансовое равновесие организации достигается при условии формирования преобладающей доли нефинансовых активов за счет собственного капитала, а финансовых - за счет заемного капитала. Превышение собственного капитала над нефинансовыми активами или превышение финансовых активов над заемным капиталом говорит об увеличении запаса финансовой устойчивости.

2 Абрютина М.С. Финансовый анализ: учеб. пособие. М.: Дело и сервис, 2011. 192 с.; Грачев А.В. Финансовая устойчивость предприятия: критерии и методы оценки в рыночной экономике: учеб. пособие. М.: Дело и сервис, 2010. 400 с.

Применительно к консолидированному отчету о финансовом положении деление имущества по форме представлено на рис. 2.

Предложенный метод представляет интерес при проведении анализа финансовой устойчивости применительно к консолидированной группе в части выявления факторов, влияющих на изменения показателей финансовой устойчивости (факторный анализ). Такие показатели, как платежеспособность, темпы роста собственного капитала, текущая ликвидность, структура активов и структура капиталов консолидированной группы, можно рассматривать как факторы первого порядка. Так как на финансовый результат консолидированной группы оказывает влияние деятельность всех участников группы, факторы второго порядка рассчитываются с учетом доли участия каждого предприятия в формировании показателей первого порядка.

Практика показывает, что в условиях инфляционной экономики применение для анализа финансовой устойчивости абсолютных показателей не всегда оправданно. Чаще применяются методы, основанные на относительных показателях, которые характеризуют оптимальность структуры и соотношение отдельных статей пассивов и активов, поэтому используются для диагностики структуры источников финансирования консолидированной группы. Например, коэффициент платежеспособности определяет способность консолидированной группы отвечать по своим долгам и обязательствам за счет всех собственных (денежных и неденежных) средств и помогает акционерам контролировать достаточность собственных источников погашения долгов и обязательств, что является важнейшим оценочным показателем. Расчет платежеспособности группы может помочь и поставщикам, и покупателям, например, в определении надежности деловых связей.

Одним из документов, регламентирующих расчет коэффициентов, является приказ ФСФО России от 23.01.2001 № 16 «Об утверждении «Методических указаний по проведению анализа финансового состояния организаций», в котором разъясняется расчет показателей, описывающих все существенные аспекты деятельности компаний, в том числе платежеспособности и финансовой устойчивости.

Согласно данной методике основным показателем для расчета, например, коэффициентов общей К4 и текущей платежеспособности К9 является среднемесячная выручка, рассчитанная по оплате:

К4 = Заемный капитал / Среднемесячная выручка;

К9 = Краткосрочные (текущие) обязательства / Среднемесячная выручка.

Но подавляющее большинство компаний в связи с ограничениями на использование кассового метода учета выручки применяют метод учета выручки по отгрузке. Кроме того, консолидированная отчетность составляется по МСФО. Согласно МСФО (IAS) 18 «Выручка» выручка признается, если существует вероятность того, что предприятие получит будущие экономические выгоды, и эти выгоды можно надежно оценить. При этом выручка является величиной абстрактной (оценочным значением), зависящей, например, от суммы дебиторской задолженности покупателей и графика ее погашения и не отражающей реального поступления денежных средств за произведенную продукцию. Поэтому применение упомянутых методических указаний к консолидированной отчетности становится невозможным.

С позиции долгосрочной перспективы и сама группа, и любые заинтересованные в ее деятельности лица должны отслеживать как состояние структуры источников финансирования и происходящие в ней изменения, так и способность консолидированной группы под держивать эту структуру. Поэтому среди множества коэффициентов финансовой устойчивости можно выделить две группы показателей, условно называемых коэффициентами капитализации и коэффициентами покрытия. Коэффициенты капитализации характеризуют структуру источников финансирования и рассчитываются по балансу или консолидированному отчету о финансовом положении. Коэффициенты покрытия позволяют делать суждение о способности поддержания сложившейся структуры источников и рассчитываются по данным, служащим основой для формирования отчета о прибылях и убытках или консолидированного отчета о совокупном доходе. В эту группу входят показатели, рассчитываемые соотнесением прибыли до вычета процентов и налогов с величиной постоянных финансовых расходов, т.е. расходов, нести которые предприятие обязано независимо от того, имеет оно прибыль или нет. Формулы расчета выделенных групп показателей представлены в таблице.

Таблица 1. Показатели, используемые для диагностики структуры источников финансирования

| Показатель | Формула расчета | |

| по российским стандартам | по международным стандартам | |

| Коэффициенты капитализации | ||

| Коэффициент финансовой автономии (финансовой независимости, концентрации собственного капитала) | Собственный капитал / Активы |

ЕС / ТА, где ЕС - собственный капитал (Equity capital); ТА - величина активов предприятия {Total assets) |

| Коэффициент финансовой зависимости (концентрации привлеченных средств) | Заемный капитал / Активы |

(CL + LTD) / ТА, где CL - величина краткосрочных (текущих) пассивов (обязательств) предприятия {Current liabilities); LTD - величина долгосрочных пассивов (обязательств) предприятия {Long-term debt) |

| Коэффициент долгосрочной финансовой независимости (финансовой устойчивости) | (Собственный капитал + Долгосрочные обязательства) / Активы | (ЕС + LTD)/ТА |

| Коэффициент финансовой зависимости (общий) | Суммарные обязательства / {Собственный капитал + Суммарные обязательства) |

TD / (ЕС + TD), где TD - суммарные обязательства {Total debt) |

| Коэффициент финансовой зависимости капитализированных источников | Долгосрочные пассивы / (Долгосрочные пассивы + Собственный капитал) | LTD / (LTD + ЕС) |

| Коэффициент финансовой независимости капитализированных источников | Собственный капитал / (Долгосрочные пассивы + Собственный капитал) | ЕС / (LTD + ЕС) |

| Коэффициент финансового левериджа (финансового рычага, финансовой активности, риска) | Заемный капитал / Собственный капитал | (CL + LTD) / ЕС |

| Коэффициент финансирования (покрытия долгов собственным капиталом) | Собственный капитал / Заемный капитал | ЕС / (LTD + CL) |

| Коэффициенты покрытия | ||

| Коэффициент обеспеченности процентов к уплате TIE {Times interest earned ratio) | Прибыль до вычета процентов и налогов / Проценты к уплате |

EBIT / PP, где EBIT - прибыль до уплаты процентов и налогов (Earnings before interest and tax); PP - проценты к уплате (Percent to payment); |

| Коэффициент покрытия постоянных финансовых расходов FCC (Fixed-charge coverage ratio) | Прибыль до вычета процентов и налогов / (Проценты к уплате + Расходы по финансовой аренде) |

EBIT + CLTL PSF, PP + CLTL + PSF / (1 - TRP / 100) где CLTL - расходы по долгосрочной аренде (Costs on long-term lease); PSF - отчисления в фонд погашения (Payments to the sinking fund); TRP - ставка налога на прибыль (Tax rate profit) |

Во многих странах при получении компаниями долгосрочных кредитов или выпуске облигационных займов в кредитный договор или условия эмиссии включаются требования о формировании фонда погашения, из которого и будет постепенно погашаться кредит (заем). Ежегодные отчисления в этот фонд - еще один вид постоянных финансовых расходов.

Из коэффициентов, представленных в таблице, особого внимания заслуживает коэффициент финансового левериджа (плечо финансового рычага). Изменение величины данного коэффициента зависит от влияния ряда факторов. Эту зависимость можно представить пятифакторной моделью следующего вида:

TL / EC = (TL / TA) : (FA / TA) : (TCA / FA): (NWS / TCA) : (NWS / EC),

где TL / TA доля заемного капитала в общей сумме источников хозяйственных средств (коэффициент финансовой зависимости);

TL - общая сумма обязательств (Total liabilities)',

FA / TA - доля внеоборотных активов в общей сумме активов;

FA - внеоборотные активы (Fixed assets);

TCA / FA - соотношение оборотных и внеоборотных активов;

ТСА - текущие активы, оборотные средства (Current assets);

NWS / TCA - доля собственного оборотного капитала в формировании текущих активов;

NWC - собственные оборотные средства (Net working Capital),

NWS / EC - доля собственного оборотного капитала в общей сумме собственного капитала (коэффициент маневренности)

Коэффициент финансового левериджа в свою очередь может влиять на увеличение (снижение) величины прибыли и собственного капитала консолидированной группы (рентабельность собственного капитала), прирост которого напрямую зависит от доли заемного капитала в структуре источников финансирования и его цены. Эта зависимость носит название эффекта финансового рычага (Degree of financial leverage) и определяется по следующей формуле:

DFL = (1 - TRP)(RONA – CCLTD)(LTD / EC),

где (1 - TRP) - налоговый корректор;

TRP - ставка налога на прибыль (Tax rate profit), %;

(RONA - CCLTD) - дифференциал финансового рычага;

RONA - рентабельность собственных средств, рентабельность чистых активов (Return on net assets);

CCLTD средняя цена заемного капитала (процент за кредит);

LTD / ЕС - коэффициент финансового рычага.

Таким образом, финансовый леверидж отражает степень зависимости консолидированной группы от кредиторов, т.е. величину риска потери платежеспособности и финансовой устойчивости. Кроме того, появляется возможность воспользоваться «налоговым щитом», так как в отличие от дивидендов по акциям сумма процентов за кредит вычитается из общей величины прибыли, подлежащей налогообложению. Поэтому данный вид анализа ориентирован как на внешних пользователей (инвесторы, банкиры и т.д.), так и на внутренних пользователей аналитической информации.

Источниками финансирования оборотных активов, а именно их постоянной и переменной частей, определяется и выбор модели финансирования оборотных активов (идеальная, агрессивная, консервативная, компромиссная). Выбор конкретной модели сводится к выделению соответствующей доли капитала, т.е. долгосрочных пассивов, которые являются источниками покрытия оборотных активов. Анализ возможных моделей финансирования оборотных активов дает возможность менеджерам обеспечивать ресурсами хозяйственную деятельность консолидированной группы для бесперебойной работы на приемлемых условиях, т.е. помогает внутренним пользователям принимать правильные и экономически обоснованные управленческие решения.

Важными показателями структуры капитала корпоративной группы, характеризующими ее финансовую устойчивость, служат динамика суммы чистых активов, их доля в общей валюте баланса и степень покрытия ими долговых обязательств. Расчет чистых активов предприятий, входящих в группу, попадает под действие приказа Минфина России и ФКЦБ России3. Вместе с тем консолидированная отчетность составляется по МСФО. Возникает некая терминологическая путаница, связанная с тем, что в зарубежной практике под чистыми активами подразумевают инвестированный в бизнес компании капитал, т.е. стоимость всех устойчивых источников финансирования ее деятельности. В консолидированном балансе строка «инвестиции в дочернюю компанию» заменяется на строку «чистые активы» этой компании. При этом в консолидированном балансе остается акционерный капитал только материнской компании. В российской практике преобладает точка зрения на чистые активы как балансовое расчетное значение стоимости собственных средств, которое дает стоимостную оценку имущества, принадлежащего акционерам. Кроме того, эта оценка является учетной оценкой, так как проводится по бухгалтерскому балансу, в котором активы отражаются не по реальным рыночным ценам, а по учетной оценке. Следовательно, при мониторинге суммы чистых активов консолидированные группы предприятий по этому показателю финансовой устойчивости будут иметь определенные преимущества перед самостоятельными акционерными обществами.

3 Об утверждении Порядка оценки стоимости чистых активов акционерных обществ: приказ Минфина России от 29.01.2003 № Юн, ФКЦБ России от 29.01.2003 № 03-6/пз.

В решении вопросов, связанных с привлечением заемных средств или принятием решений об инвестировании средств, помогает еще одно направление анализа финансовой устойчивости - диагностика финансовых рисков. Ее проведение будет важно не только учредителям и инвесторам, но и любым кредиторам, оценивающим устойчивость консолидированной группы и ее способность перенаправить в случае необходимости средства для выплаты процентов за кредит и основной долг от одной компании группы к другой, что напрямую влияет на условия кредитования предприятий, входящих в группу. Поэтому проблема финансовых рисков актуальна при обосновании решений как инвестиционного, так и текущего (операционного) характера. К данной группе методов относится оценка операционного левериджа и запаса финансовой устойчивости.

Величину операционного левериджа можно считать показателем рискованности не только группы предприятий в целом, но и вида (видов) бизнеса, которыми эта группа занимается. Это объясняется тем, что соотношение постоянных и переменных расходов в общей структуре затрат является отражением не только особенностей данной группы и учетных политик, применяемых на разных предприятиях консолидированной группы, но и отражением отраслевых особенностей деятельности. Кроме того, управленческий учет постоянных и переменных затрат в крупных холдинговых структурах трудоемок и очень сложен. Поэтому данный показатель целесообразно оценивать по операционным сегментам консолидированной группы. Определение эффекта операционного левериджа проводится по следующей формуле:

DOL = CM / EBIT = ((P - VC)Q) / EBIT,

где DOL - эффект операционного (производственного) рычага (Degree of operating leverage);

CM - вложенный доход в формирование прибыли (Contribution margin);

Р - цена продукции (Price of product);

VC - суммарные переменные издержки (Variable Cost);

Q - количество реализованной продукции (Quantity of goods sold).

В свою очередь СМ определяется по формуле

CM = SR - VC x Q,

где SR - выручка от реализации (Sales revenues).

Расчет операционного левериджа позволяет решать задачи использования порога рентабельности при разработке производственных программ, а также максимизации прибыли за счет относительного сокращения постоянных затрат как отдельных предприятий, входящих в группу, так и группы в целом. Определение критической точки производства по операционным сегментам позволяет использовать ее при принятии управленческих решений по дополнительным заказам, установлении цен на товары, работы и услуги. Это важно в тех ситуациях, когда предприятия группы могут свободно покупать и продавать товары как по договорам с членами своей группы, так и за пределами этой группы. Для расчета цены на продукцию и услуги одного предприятия группы, передаваемую (продаваемую) другому юридически самостоятельному подразделению той же группы, используются трансфертные цены.. Конкретная величина трансфертной цены может определяться по рыночным ценам, по договорным ценам или ценам, в основе которых заложены затраты (себестоимость) и некий установленный процент рентабельности. Казалось бы, рыночный подход наиболее приемлем, но выбор метода определения трансфертной цены все же остается за менеджментом и собственниками консолидированной группы. В группах со сложной организационной структурой, по мнению профессора В.И. Бариленко, отправной точкой в расчете трансфертных цен может служить следующая формула: трансфертная цена должна быть равна сумме удельных переменных затрат трансфертных продуктов и удельного маржинального дохода, который теряется продающим подразделением в результате отказа от внешних продаж.

Еще один способ оценки финансовых рисков - анализ запаса финансовой устойчивости (зоны безубыточности). Он показывает, насколько можно сократить реализацию продукции, не понеся при этом убытков. Превышение реального объема производства над порогом рентабельности (суммой выручки, которая необходима для возмещения постоянных расходов) и есть запас финансовой прочности консолидированной группы, который можно определить как математическим, так и графическими методами.

Многообразие разработанных коэффициентов в анализе финансовой устойчивости, базирующихся на одних и тех же показателях или частично повторяющих друг друга, различие в уровне их критических оценок в ряде случаев мешают однозначной оценке результатов проводимого анализа. Поэтому многие российские и зарубежные экономисты считают необходимым проводить интегральную балльную оценку финансовой устойчивости. Примером может служить метод расчета и оценки интегрального синтетического показателя финансовой устойчивости KN (метод credit-men), разработанный французским экономистом Ж. Депаляном. Согласно предложенному им методу результаты финансовохозяйственной деятельности предприятия могут быть охарактеризованы на основе комбинации пяти показателей:

KN = 25 ST + 25 СR + 10 FL + 20 ROA + 10 ROS,

где ST (Stock turnover) - коэффициент оборачиваемости запасов;

CR (Current ratio) - коэффициент текущей ликвидности;

FL (Financial leverage) - коэффициент структуры капитала;

ROA - рентабельность компании;

ROS - рентабельность продаж.

Удельные веса при аналитических коэффициентах определяются экспертным путем и корректируются с учетом отраслевой специфики, фазы цикла развития и состояния экономики.

Этому методу, как и другим известным моделям прогнозирования финансовой несостоятельности и вероятности банкротства (модели Э. Альтмана, Г. Спрингейта, Р. Тафлера,.Д. Фулмера, У. Бивера, Р Лиса, Ж. Лего, О.П. Зайцевой и др.), присущи недостатки. Во-первых, зарубежные методики не всегда приемлемы для российских компаний, поскольку в них используются коэффициенты-константы, рассчитанные в соответствии с иными экономическими условиями, например, кредитования, налогообложения и т.д. Во-вторых, в России отсутствует достаточное количество статистических данных по банкротству организаций по причине молодости института банкротства. При этом постоянно совершенствующееся законодательство также затрудняет достоверное прогнозирование возможного банкротства какими-то универсальными методиками. Является проблемой и получение достоверной информации о состоянии дел в конкретных компаниях и группах, а также ее получение.

Кроме того, рассмотренный метод credit-men применим для предприятий, но не всегда подходит для консолидированных групп, так как предприятия, входящие в группу, могут находиться на разных стадиях жизненного цикла, иметь различную отраслевую принадлежность, функционировать в разных странах, отличающихся друг от друга состоянием и уровнем экономики.

Поэтому более универсальными являются методы сравнительной рейтинговой оценки, наибольший интерес к которым проявляют внешние пользователи. Например, методы сравнительной рейтинговой оценки могут использоваться органами статистики для определения рейтинга консолидированной группы и формирования сводной отчетности о финансово-экономическом состоянии отрасли, региона или страны в целом.

При расчете рейтингов используются четыре вида показателей: абсолютные, относительные, качественные и динамические. Качественные показатели определяются с помощью экспертных оценок. - Динамические рассчитываются на основе сопоставления абсолютных, относительных и качественных показателей за несколько отчетных периодов. При характеристике финансовой устойчивости консолидированной группы полезно использовать некоторые дополнительные относительные показатели, например, чистую прибыль на акцию, дивиденды на одну акцию, отношение дивидендов на одну акцию к рыночному курсу акций и пр.

Участие в рейтинговой оценке абсолютных и относительных показателей указывает на тесную взаимосвязь между различными методами анализа финансовой устойчивости. Так как осуществляемые математические расчеты должны быть корректны, обязательным условием применения методов рейтинговой оценки является деление используемых переменных на количественные, ординальные (порядковые) и номинальные (классификационные).

Ресурсоориентированный анализ - еще один подход к анализу финансовой устойчивости по данным консолидированной отчетности. Наиболее полно данный вид анализа представлен в работах профессора Н.П. Любушина. Ресурсоориентированный подход рассматривает наличие, состав и эффективность использования ресурсов (трудовых, финансовых, материальных, информационных, интеллектуальных и т.д.) как факторов производства, привлекаемых для достижения результата и влияющих на объем продаж (выручку), прибыль и себестоимость. Данный вид анализа позволяет проводить оценку финансовой устойчивости компаний с позиции эффективности использования ресурсов, обращая внимание различных групп стейкхолдеров на существующие в организации проблемы в использовании этих ресурсов. Разработанный метод доказал свою эффективность при практической реализации в ряде организаций, и особенно в условиях вертикально интегрированных структур, когда дочерние организации не определяют ценообразование конечной продукции5.

5 См. пример. Любушин Н.П., Бабичева Н.Э., Галушкина А.И., Козлова Л.В. Анализ методов и моделей оценки финансовой устойчивости организаций // Экономический анализ: теория и практика. 2010. № 1. С. 3-11; Ендовицкий Д.А., Любушин Н.П., Бабичева Н.Э. Ресурсоориентированный экономический анализ: теория, методология, практика // Экономический анализ: теория и практика. 2013. № 38. С. 2-8.

Взаимозависимость и разнородность процессов, происходящих внутри группы, отсутствие достаточного количества качественной информации о динамике этих процессов, трансфертное ценообразование, внутригрупповые кредиты и займы зачастую делают невозможным использование традиционных математических подходов при анализе финансовой устойчивости консолидированной группы. В этом случае для выработки эффективных управленческих решений используется когнитивный метод, при котором строится нечеткая когнитивная модель оценки финансовой устойчивости исследуемого объекта. Данный метод помогает исследовать механизмы явлений и процессов, происходящих в группе, а также понять логику развития группы вследствие влияния на нее множества взаимозависимых факторов.

В заключение необходимо отметить, что для многих рассмотренных показателей не существует единых нормативных критериев. Это объясняется тем, что значения показателей зависят от многих факторов (структуры консолидированной группы, отраслевой принадлежности и местоположения предприятий, входящих в группу, репутации самой корпоративной группы, сложившейся структуры источников средств, оборачиваемости оборотных средств и т.д.). Поэтому оценка динамики этих показателей и направлений их изменений - необходимое условие анализа финансовой устойчивости как консолидированной группы, так и предприятий, входящих в группу. По результатам такого анализа вырабатываются стратегия и тактика развития предприятий, обосновываются планы и принимаются управленческие решения, выявляются резервы улучшения финансового состояния группы.

Литература

1. Абрютина М.С. Финансовый анализ: учеб. пособие. М.: Дело и сервис, 2011. 192 с.

2. Анализ финансовой отчетности: учеб. пособие/ под ред. В.И. Бариленко. М.: КноРус, 2014. 240 с.

3. Бабичева Н.Э. Интегрированная методика экономического анализа развития организаций с использованием ресурсного подхода // Экономический анализ: теория и практика. 2013. № 1. С. 10-18.

4. Бабичева Н.Э. Теоретико-методологические основы экономического анализа развития организаций на основе ресурсного подхода: монография. М.: ФИНАНСЫ и КРЕДИТ, 2012. 256 с.

5. Барнголъц С.Б., Мельник М.В. Методология экономического анализа деятельности хозяйствующего субъекта: учеб. пособие. М.: Финансы и статистика, 2003. 240 с.

6. Бендиков М.Л., Сахарова И.В., Хрусталёв Е.Ю. Финансово-экономическая устойчивость предприятия и методы ее регулирования // Экономический анализ: теория и практика. 2006. № 14. С. 5-14.

7. Бернстайн Л.А. Анализ финансовой отчетности: теория, практика и интерпретация. М.: Финансы и статистика, 2002. 623 с.

8. Бригхэм Ю., Эрхардт М. Финансовый менеджмент. СПб: Питер, 2009. 960 с.

9. Бахрушина М.А. Анализ финансовой отчетности: учебник. М.: ИНФРА-М; Вузовский учебник, 2013.431 с.

10. Гаврилова А.Н. Финансовой менеджмент: учеб. пособие. М.: КноРус, 2009. 432 с.

11. Грачев А.В. Финансовая устойчивость предприятия: критерии и методы оценки в рыночной экономике: учеб. пособие. М.: Дело и сервис, 2010.400 с.

12. Ендовицкий Д.А., Бабичева Н.Э. Теоретические основы экономического анализа развития организаций // Экономический анализ: теория и практика. 2012. № 13. С. 2-10; № 14. С. 2-7.

13. Ендовицкий Д.А., Любушин Н.П., Бабичева Н.Э. Ресурсоориентированный экономический анализ: теория, методология, практика // Экономический анализ: теория и практика. 2013. № 38. С. 2-8.

14. Ковалев В.В., Ковалев Вит. В. Анализ баланса, или как понимать баланс. М.: Проспект, 2013. 784 с.

15. Ковалев В.В., Ковалев Вит. В. Корпоративные финансы и учет: понятия, алгоритмы, показатели: учеб. пособие. М.: Проспект, КноРус, 2010. 768 с.

16. Когденко В.Г., Крашенинникова М.С. Особенности анализа новых форм бухгалтерской отчетности (баланс и отчет о прибылях и убытках) // Экономический анализ: теория и практика. 2012. № 18. С. 21-32.

17. Кудина М.В. Финансовый менеджмент: учеб. пособие. М.: ИНФРА-М, 2010. 256 с.

18. Любушин Н.П., Бабичева Н.Э. Теоретические основы экономического анализа развития организаций и законы развития систем // Экономический анализ: теория и практика. 2012. № 36. С. 2-11.

19. Любушин Н.П., Бабичева Н.Э., Галушкина А.И., Козлова Л.В. Анализ методов и моделей оценки финансовой устойчивости организаций // Экономический анализ: теория и практика. 2010. № 1.С. 3-11.

20. Мельник М.В. Анализ и контроль в коммерческой организации: учебник. М.: Эксмо, 2011. 560 с.

21. Шеремет А.Д. Комплексный анализ хозяйственной деятельности: учебник. М.: ИНФРА-М, 2006. 415 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ