Анализ финансовых потоков консолидированной группы компаний

Елена Викторовна Скобелева,

кандидат экономических наук,

доцент кафедры финансов,

Оренбургский государственный университет,

Оренбург, Российская Федерация

Юлия Владимировна Павлова,

кандидат экономических наук,

доцент кафедры финансов,

Оренбургский государственный университет,

Оренбург, Российская Федерация

Экономический анализ: теория и практика

23(422) - 2015

Предмет/тема. Получение значительных преимуществ компаниями в результате их объединения в консолидированную группу сдерживается часто недостаточно эффективной системой управления финансовыми потоками. Проблема усугубляется отсутствием методического обеспечения по анализу финансовых потоков консолидированной группы компаний, дающего объективную информацию для формирования системы управления финансовыми потоками, соответствующей целям ее деятельности.

Цели/задачи. Цель исследования - разработка методики качественного анализа финансовыми потоками консолидированной группы компаний с учетом условий ее деятельности в рамках формирования эффективной системы управления финансами. В соответствии с целью в работе решены следующие задачи: проведение классификации финансовых потоков консолидированной группы компаний для совершенствования анализа; выявление факторов, учитываемых в процессе анализа финансовых потоков; выявление методологических особенностей анализа финансовых потоков; разработка рекомендаций по использованию методики анализа финансовых потоков консолидированной группы компаний.

Методология. Основными методами проведения научного исследования явились логический и функционально-структурный анализ.

Результаты. Обобщены подходы к классификации финансовых потоков консолидированной группы компаний, выявлены и структурированы факторы, влияющие на величину денежных потоков группы компаний. На этой основе предложена методика факторного анализа финансовых потоков. Показаны схемы взаимосвязи показателей финансовых потоков консолидированной группы компаний, и определен перечень обусловливающих их факторов. Описан порядок расчета чистого финансового потока консолидированной группы компаний, проанализировано влияние механизмов перераспределения финансовых ресурсов и осуществления расчетов с внешними контрагентами на структуру финансовых потоков консолидированной группы компаний.

Обсуждение/применение. Практическая значимость работы заключается в возможности применения разработанных рекомендаций в деятельности российских консолидированных групп компаний, что будет способствовать формированию качественной информации, необходимой для построения эффективной системы управления финансовыми потоками.

Выводы/значимость. Анализ финансовых потоков консолидированной группы компаний требует учета множества факторов, влияющих на величину и структуру входящих и исходящих внутренних и внешних финансовых потоков, что позволит в дальнейшем построить оптимальную модель управления финансовыми потоками консолидированной группы компаний.

За последнее десятилетие широкое распространение получили процессы интеграции корпоративных структур в результате роста взаимосвязей отдельных субъектов хозяйствования. Причины системного объединения компаний в консолидированные группы определяются их стремлением получить дополнительные преимущества, состоящие в возможности перераспределения финансовых потоков внутри консолидированной группы компаний. Являясь объектом финансового управления, финансовый поток группы компаний, с одной стороны, выступает показателем ликвидности и платежеспособности, а с другой - представляет собой фактическую оценку в денежном выражении результатов финансово-хозяйственной деятельности субъектов хозяйствования, входящих в группу компаний, и рассматривается в качестве показателя фактического аккумулирования стоимости, создаваемой в результате такой деятельности.

Управление финансовыми потоками консолидированной группы компаний в целях повышения эффективности деятельности сводится к воздействию на основные параметры, определяющие их величину и структуру. В связи с этим важной задачей финансового управления в консолидированной группе становится осуществление качественного анализа финансовых потоков.

Финансовый поток консолидированной группы компаний - совокупность всех поступлений и выплат денежных средств участников группы, распределенных во времени и генерируемых финансовохозяйственной деятельностью, связанной с выполнением основных производственно-коммерческих функций, осуществлением инвестиций, погашением задолженности по полученным кредитам и займам, выплатой дивидендов.

Основой анализа финансовых потоков консолидированной группы компаний является их классификация. Финансовые потоки предлагается классифицировать по следующим признакам:

- по сфере обращения финансовые потоки делятся на внутренние и внешние. Внутренние финансовые потоки включают денежные операции внутри отдельной дочерней компании, внутри головной компании, между головной и дочерними компаниями, между дочерними компаниями. Внешние финансовые потоки представляют собой потоки между участниками группы и контрагентами;

- по направленности движения внутренние и внешние финансовые потоки классифицируются на входящие и исходящие. Входящие финансовые потоки представляют совокупность поступлений (притоков) денежных средств к участникам группы за определенный период времени. Исходящие финансовые потоки характеризуются совокупностью выплат (оттоков) денежных средств участниками группы за определенный период времени;

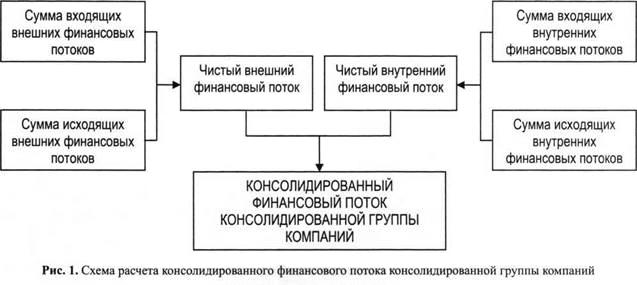

- по масштабу обслуживания финансово-хозяйственной деятельности финансовые потоки классифицируются на консолидированный финансовый поток, финансовые потоки головной компании, финансовые потоки дочерней компании. Финансовые потоки головной компании аккумулируют входящие и исходящие внешние и внутренние потоки головной компании группы. Финансовые потоки дочерней компании объединяют все потоки денежных средств дочерней компании с другими участниками группы и внешними контрагентами. Аккумулируя финансовые потоки, консолидированный финансовый поток определяется по схеме, представленной на рис. 1.

Чистый финансовый поток консолидированной группы компаний выступает важнейшим результатом ее финансово-хозяйственной деятельности и представляет разницу между входящими и исходящими финансовыми потоками.

При определении консолидированного финансового потока группы компаний следует учитывать ряд статей, не влияющих на величину данного финансового потока группы компаний в результате их совместного действия. К числу элиминируемых элементов финансового потока группы следует отнести поступления выручки от продажи продукции (работ, услуг) от одного участника группы другому, выплаты денежных средств в связи с приобретением головной компанией акций других участников группы, выплаты дивидендов одним участником группы другому и т.д. В силу действия взаимоисключающих статей чистый внутренний финансовый поток группы является нулевым и при определении консолидированного финансового потока не учитывается. Таким образом, консолидированный финансовый поток группы будет включать совокупность всех входящих и исходящих внешних финансовых потоков.

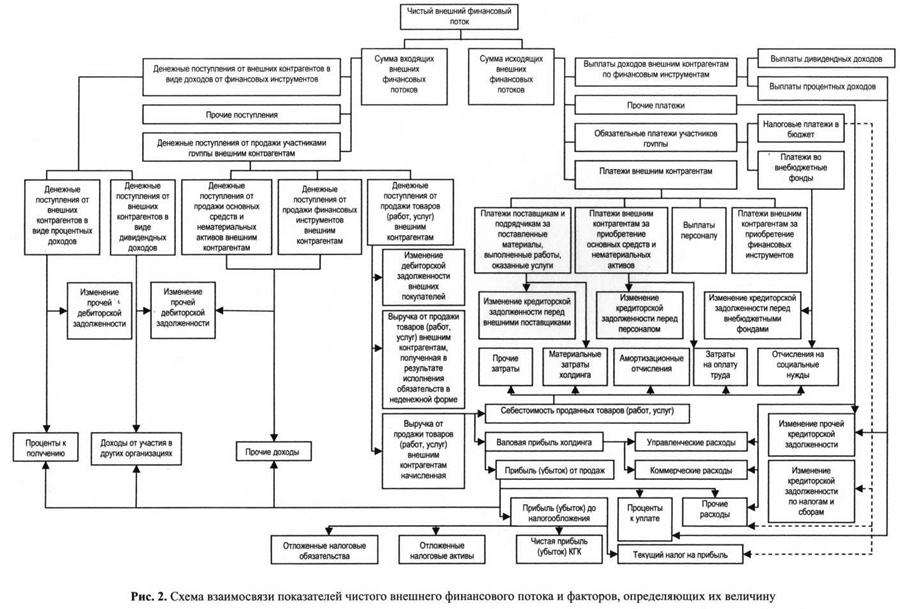

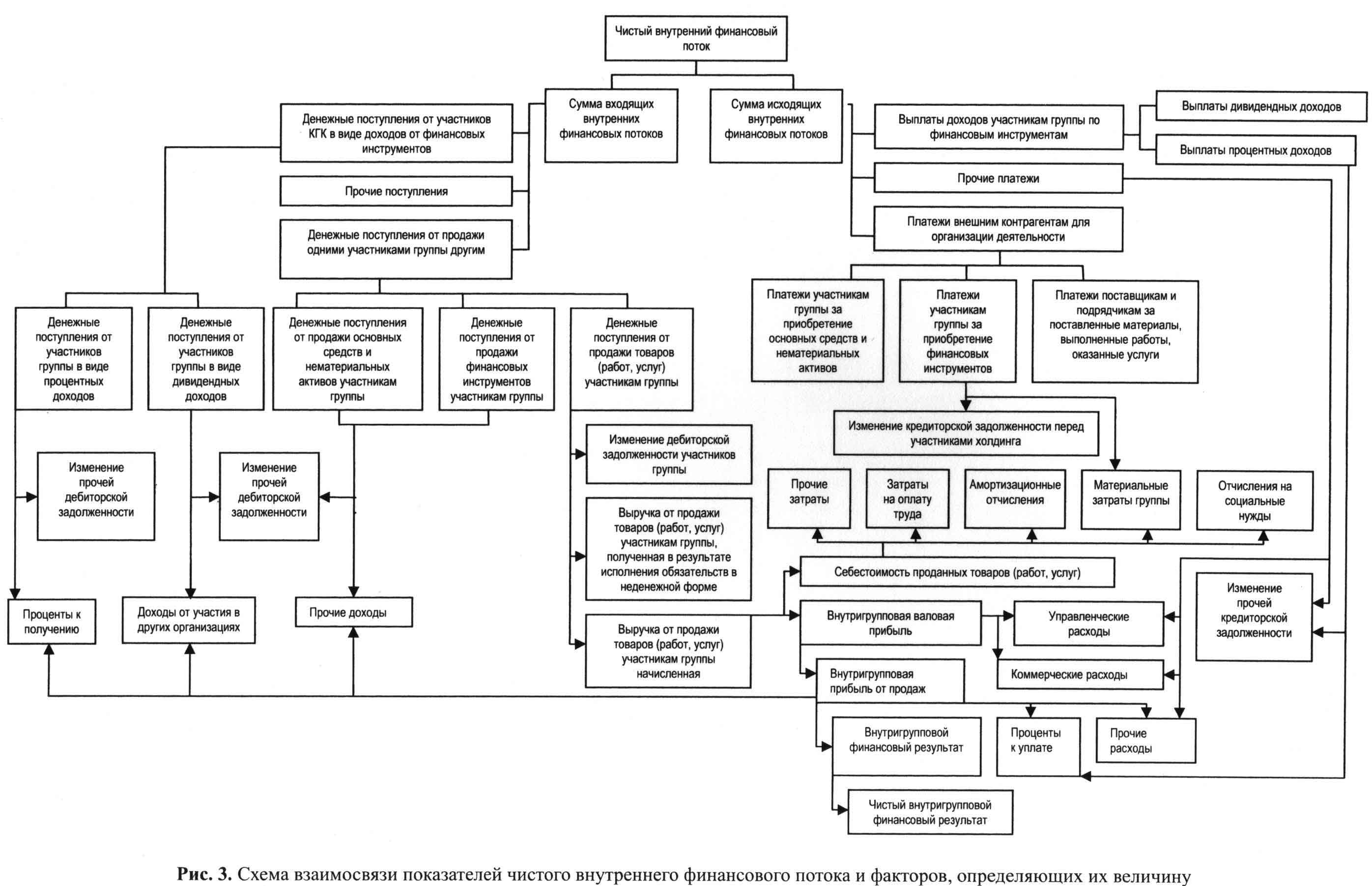

Одним из этапов анализа финансовых потоков консолидированной группы компаний является оценка влияния факторов на их величину. Взаимосвязь показателей финансовых потоков и факторов, определяющих величину чистых внешнего и внутреннего финансового потока группы компаний, представлена на рис. 2, 3.

При построении схемы взаимосвязи показателей финансовых потоков консолидированной группы компаний и определяющих их факторов следует учитывать ряд моментов.

Факторы, определяющие величину финансовых потоков, классифицируются на прямые и косвенные. Действие прямых факторов вызывает пропорциональное изменение входящих и исходящих финансовых потоков, следовательно, и консолидированного финансового потока группы компаний. Под косвенными факторами понимаются факторы, вызывающие непропорциональные изменения объемов поступлений и выплат денежных средств, обусловленные различиями между показателями финансовых потоков группы и показателями, формируемыми в системе бухгалтерского учета, а также особенностями организации перераспределения финансовых потоков между участниками группы компаний и осуществления внутрикорпоративных расчетов.

Логика оценки влияния факторов на величину чистого финансового потока консолидированной группы компаний состоит в следующем. Если в качестве исследуемого показателя выступает чистый финансовый поток группы компаний, то величина входящего (исходящего) финансового потока является факторным показателем первого порядка. Если величина входящего (исходящего) финансового потока представляет собой исследуемый показатель, то в качестве прямых факторов, оказывающих влияние на величину данного показателя, рассматриваются денежные поступления в виде выручки от реализации участниками группы внешним контрагентам (денежные выплаты внешним контрагентам), денежные поступления в виде доходов от внешних финансовых вложений (оттоки, связанные с осуществлением внешних финансовых вложений) и прочие поступления (выплаты). Эти же факторы являются прямыми факторами второго порядка относительно чистого финансового потока консолидированной группы компаний. В свою очередь денежные поступления от реализации продукции (работ, услуг), основных средств и финансовых инструментов внешним контрагентам являются факторами третьего порядка относительно чистого финансового потока группы компаний и факторами первого порядка относительно показателя денежных поступлений в виде выручки от реализации участниками консолидированной группы компаний внешним контрагентам.

Следует обратить внимание на то, что денежные поступления от реализации продукции (работ, услуг) внешним контрагентам определяются прямыми факторами, сформированными по принципу начисления: начисленной выручкой от реализации внешним контрагентам продукции (работ, услуг); выручкой, полученной в результате исполнения внешними контрагентами обязательств в неденежной форме; изменением величины дебиторской задолженности внешних контрагентов. При этом фактор «выручка от реализации продукции (работ, услуг) начисленная» косвенно действует на финансовые потоки группы, определяя ее финансовый результат. В результате детализация начисленной выручки от реализации продукции (работ, услуг) внешним контрагентам позволит определить факторы различного порядка, косвенно влияющие на показатели финансовых потоков группы компаний. К таким факторам можно отнести: валовую прибыль группы и себестоимость продаж (косвенные факторы первого порядка относительно выручки), прибыль от продаж, коммерческие и управленческие расходы участников группы (косвенные факторы второго порядка относительно выручки), прибыль до налогообложения, прочие доходы и расходы, проценты к получению и уплате, доходы от долевого участия в других организациях (косвенные факторы третьего порядка относительно выручки), чистая прибыль, текущий налог на прибыль, изменение отложенных налоговых активов и обязательств (косвенные факторы четвертого порядка относительно выручки)1.

1 Об утверждении Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99: приказ Минфина России от 06.05.1999 № 32н (в ред. от 18.09.2006).

Преобразовав предложенную Е.М. Сорокиной методику оценки влияния прямых и косвенных факторов на величину остатка денежных средств отдельной компании2, авторы предлагают методику факторного анализа чистых внешнего и внутреннего финансовых потоков группы компаний на основе представленной ранее классификации финансовых потоков консолидированной группы компаний. Алгоритм реализации этой методики представлен в табл. 1, 2.

2 Сорокина Е.М. Анализ денежных потоков предприятия: теория и практика в условиях реформирования российской экономики. М.: Финансы и статистика, 2004. 176 с.

Сорокина Е.М. Анализ совместного влияния прямых и косвенных факторов на денежные потоки предприятия // Экономический анализ: теория и практика. 2003. № 3. С. 29-35.

Сорокина Е.М. Оценка и прогнозирование денежных потоков предприятий // Аудит и финансовый анализ. 2003. № 2. С.105-113.

Порядок фактора относительно чистого финансового потока консолидированной группы компаний определяется нумерацией, представленной в первой графе табл. 1,2.

Предложенная методика оценки влияния прямых и косвенных факторов на изменение чистого финансового потока группы компаний позволяет:

- выявить взаимосвязь чистого внешнего и внутреннего финансовых потоков;

- определить факторы разного порядка, оказывающие прямое и косвенное влияние на показатели внутреннего и внешнего финансовых потоков;

- исследовать взаимосвязь факторов различного порядка и степени влияния, учитывая тот факт, что прямой или косвенный фактор более высокого порядка выступает в качестве исследуемого показателя чистого финансового потока относительно факторов более низкого порядка;

- разницу между показателем чистого финансового потока, рассчитываемого кассовым методом, и показателем чистого финансового результата, формируемого под воздействием влияющих факторов методом начислений.

Следует отметить, что на структуру чистых финансовых потоков консолидированной группы компаний кроме факторов, определяемых по данным бухгалтерского учета, влияют также факторы, зависящие от реализуемой финансовой политики:

- механизм распределения финансовых ресурсов группы между ее участниками;

- порядок осуществления внутригрупповых расчетов;

- механизм осуществления расчетов с внешними по отношению к группе контрагентами.

-

Исследование практики функционирования группы компаний позволяет выделить следующие механизмы перераспределения ее финансовых ресурсов:

- централизованный;

- децентрализованный;

- смешанный.

Таблица 1. Алгоритм оценки влияния прямых и косвенных факторов на изменение чистого внешнего финансового потока консолидированной группы компаний

| № п/п | Показатель | Порядок расчета |

| 1 | Изменение чистого внешнего финансового потока | ΔЧвнеш = Чвнеш1 - Чвнеш0 |

| 1.1 | Изменение входящих внешних финансовых потоков | ΔВхвнеш = Вхвнеш1 - Вхвнеш0 |

| 1.1.1 | Изменение поступлений участникам группы от реализации внешним контрагентам | ΔПп.р = Пп.р1 - Пп.р 0 |

| 1.1.1.1 | Изменение денежных поступлений участникам группы от реализации продукции, товаров, работ, услуг внешним контрагентам | ΔПт.р.у = Пт.р.у1 - Пт.р.у0 |

| 1.1.1.1.1 | Изменение выручки от реализации продукции (товаров, работ, услуг), полученной в результате исполнения обязательств внешними контрагентами в неденежной форме | ΔВн.д = Вн.д1 - Вн.д0 |

| 1.1.1.1.2 | Изменения дебиторской задолженности внешних покупателей перед участниками группы | ΔДЗвнеш = ДЗвнеш1 - ДЗвнеш0 |

| 1.1.1.1.3 | Изменение начисленной выручки участниками группы от реализации внешним контрагентам продукции, товаров, работ, услуг | ΔВн.в = Вн.в1 - Вн.в0 |

| 1.1.1.2 | Изменение денежных поступлений участникам группы от реализации финансовых инструментов внешним контрагентам | ΔПфи = Пфи1 - Пфи0 |

| 1.1.1.2.1 | Изменение прочих доходов участников группы от реализации финансовых инструментов внешним контрагентам | ΔДфи = Дфи1 - Дфи0 |

| 1.1.1.2.2 | Изменение задолженности внешних дебиторов - покупателей финансовых активов перед участниками группы | ΔДЗфи = ДЗфи1 - ДЗфи0 |

| 1.1.1.3 | Изменение денежных поступлений участникам группы от реализации основных средств и иного имущества внешним контрагентам | ΔПим = Пим1 - Пим0 |

| 1.1.1.3.1 | Изменение прочих доходов участников группы от реализации основных средств и иного имущества внешним контрагентам | ΔДим = Дим1 - Дим0 |

| 1.1.1.3.2 | Изменение задолженности внешних дебиторов - покупателей основных средств и иного имущества перед участниками группы | ΔДЗим = ДЗим1 - ДЗим0 |

| 1.1.2 | Изменение поступлений денежных средств участникам группы в виде внешних доходов от финансовых активов | ΔПд.ф.и = Пд.ф.и1 - Пд.ф.и0 |

| 1.1.2.1 | Изменение денежных поступлений участникам группы от внешних контрагентов в виде процентных доходов | ΔПд.п = Пд.п1 - Пд.п0 |

| 1.1.2.1.1 | Изменение процентов к получению | ΔПп.п = Пп.п1 - Пп.п0 |

| 1.1.2.1.2 | Изменение задолженности внешних дебиторов по выплате процентных доходов участникам группы | ΔДЗп.д = ДЗп.д1 - ДЗп.д0 |

| 1.1.2.2 | Изменение денежных поступлений участникам группы от внешних контрагентов в виде дивидендных доходов | ΔПд.д = Пд.д1 - Пд.д0 |

| 1.1.2.2.1 | Изменение доходов участников группы от участия в других (внешних) организациях | ΔДу = Ду1 - Ду0 |

| 1.1.2.2.2 | Изменение задолженности внешних дебиторов по выплате дивидендных доходов участникам группы | ΔДЗд.д = ДЗд.д1 - ДЗд.д0 |

| 1.1.3 | Изменение прочих поступлений участникам группы от внешних контрагентов | ΔПпр = Ппр1 - Ппр0 |

| 1.2 | Изменение исходящих внешних финансовых потоков группы | ΔИсхвнеш = Исхвнеш1 - Исхвнеш0 |

| 1.2.1 | Изменение платежей участников группы внешним контрагентам | ΔПвнеш = Пвнеш1 - Пвнеш0 |

| 1.2.1.1 | Изменение выплат участников группы внешним поставщикам за поставленные материалы (выполненные работы, оказанные услуги) | ΔВм = Вм1 - Вм0 |

| 1.2.1.1.1 | Изменение материальных затрат участников группы - | ΔМЗ= МЗ1 - МЗ0 |

| 1.2.1.1.2 | Изменение задолженности участников группы перед внешними кредиторами за поставленные материалы (выполненные работы, оказанные услуги) | ΔКЗм = КЗм1 - КЗм0 |

| 1.2.1.2 | Изменение суммы выплат участников группы за приобретение основных средств и иного имущества у внешних контрагентов | ΔВим = Вим1 - Вим0 |

| 1.2.1.2.1 | Изменение капитальных вложений | ΔКВ= КВ1 - КВ0 |

| 1.2.1.2.2 | Изменение задолженности участников группы перед внешними кредиторами за поставленные основные средства и иное имущество | ΔКЗим = КЗим1 - КЗим0 |

| 1.2.1.3 | Изменение выплат персоналу | ΔВперс = Вперс1 - Вперс0 |

| 1.2.1.3.1 | Изменение затрат на оплату труда | ΔЗП= ЗП1 - ЗП0 |

| 1.2.1.3.2 | Изменение кредиторской задолженности участниками группы перед персоналом | ΔКЗперс = КЗперс1 - КЗперс0 |

| 1.2.1.4 | Изменение платежей участников группы внешним контрагентам за приобретение финансовых инструментов | ΔВф.и = Вф.и1 - Вф.и0 |

| 1.2.1.4.1 | Изменение прочих расходов участников группы (в связи с приобретением финансовых инструментов) | ΔРпр = Рпр1 - Рпр0 |

| 1.2.1.4.2 | Изменение прочей кредиторской задолженности участников группы (перед внешними продавцами финансовых инструментов) | ΔКЗф.и = КЗф.и1 - КЗф.и0 |

| 1.2.2 | Изменение выплат участников группы доходов по финансовым инструментам внешним инвесторам | ΔВд.ф.и = Вд.ф.и1 - Вд.ф.и0 |

| 1.2.2.1 | Изменение выплат участников группы процентных доходов внешним инвесторам | ΔВп.д = Вп.д1 - Вп.д0 |

| 1.2.2.1.1 | Изменение прочей кредиторской задолженности участников группы (перед внешними контрагентами по выплате процентных доходов) | ΔКЗп.д = КЗп.д1 - КЗп.д0 |

| 1.2.2.1.2 | Изменение процентов к уплате | ΔПп.у = Пп.у1 - Пп.у0 |

| 1.2.2.2 | Изменение выплат дивидендных доходов внешним контрагентам участниками группы | ΔВд.д = Вд.д1 - Вд.д0 |

| 1.2.3 | Изменение обязательных платежей участников группы | ΔВо.п = Во.п1 - Во.п0 |

| 1.2.3.1 | Изменение платежей участников группы в государственные внебюджетные фонды | ΔВв.б.ф = Вв.б.ф1 - Вв.б.ф0 |

| 1.2.3.2 | Изменение налоговых платежей в бюджет участников группы | ΔВб = Вб1 - Вб0 |

| 1.2.3.2.1 | Изменение платежей по налогу на прибыль | ΔВн.п = Вн.п1 - Вн.п 0 |

| 1.2.3.2.2 | Изменение платежей участников группы по прочим налогам | ΔВн.пр = Вн.пр1 - Вн.пр0 |

| 1.2.4 | Изменение прочих выплат участников группы внешним контрагентам | ΔВпр = Впр1 - Впр0 |

Таблица 2. Алгоритм оценки влияния прямых и косвенных факторов на изменение чистого внутреннего финансового потока консолидированной группы компаний

| № п/п | Показатель | Порядок расчета |

| 1 | Изменение чистого внутреннего финансового потока группы | ΔЧвнут = Чвнут1 - Чвнут0 |

| 1.1 | Изменение входящих внутренних финансовых потоков группы | ΔВхвнут = Вхвнут1 - Вхвнут0 |

| 1.1.1 | Изменение поступлений от реализации одними участниками группы другим | ΔПп.р = Пп.р1 - Пп.р0 |

| 1.1.1.1 | Изменение поступлений от реализации продукции, товаров, работ, услуг участникам группы | ΔПт.р.у = Пт.р.у1 - Пт.р.у0 |

| 1.1.1.1.1 | Изменение выручки от реализации продукции (выполнения работ, оказания услуг), полученной в результате исполнения обязательств участниками группы в неденежной форме | ΔВн.д = Вн.д1 - Вн.д0 |

| 1.1.1.1.2 | Изменение дебиторской задолженности покупателей - участников группы по реализованным продукции, товарам, работам, услугам | ΔДЗвнут = ДЗвнут1 - ДЗвнут0 |

| 1.1.1.1.3 | Изменение начисленной выручки от реализации продукции (выполнения работ, оказания услуг) участникам группы | ΔВн.в = Вн.в1 - Вн.в0 |

| 1.1.1.1.3.1 | Изменение себестоимости | ΔС = С1 - С0 |

| 1.1.1.1.3.1.1 | Изменение материальных затрат | ΔМЗ = МЗ1 - МЗ0 |

| 1.1.1.1.3.1.2 | Изменение затрат на оплату труда | ΔЗП = ЗП1 - ЗП0 |

| 1.1.1.1.3.1.3 | Изменение отчислений на социальные нужды | ΔОс.н = Ос.н1 - Ос.н0 |

| 1.1.1.1.3.1.4 | Изменение амортизационных отчислений | ΔА = А1 - А0 |

| 1.1.1.1.3.1.5 | Изменение прочих затрат | ΔПЗ = ПЗ1 - ПЗ0 |

| 1.1.1.1.3.2 | Изменение внутригрупповой валовой прибыли | ΔВП = ВП1 - ВП0 |

| 1.1.1 Л .3.2.1 | Изменение внутригрупповой прибыли (убытка) от продаж | ΔПП = ПП1 - ПП0 |

| 1.1.1.1.3.2.1.1 | Изменение внутригруппового финансового результата | ΔФР = ФР1 - ФР0 |

| 1.1.1.1.3.2.1.2 | Изменение процентов к получению | ΔПп.п = Пп.п1 - Пп.п0 |

| 1.1.1.1.3.2.1.3 | Изменение доходов от участия одних участников группы в деятельности других | ΔДу = Ду1 - Ду0 |

| 1.1.1.1.3.2.1.4 | Изменение прочих доходов | ΔДпр = Дпр1 - Дпр0 |

| 1.1.1.1.3.2.1.5 | Изменение процентов к уплате | ΔПп.у = Пп.у1 - Пп.у0 |

| 1.1.1.1.3.2.1.6 | Изменение прочих расходов | ΔРпр = Рпр1 - Рпр0 |

| 1.1.1.1.3.2.2 | Изменение коммерческих расходов | ΔКРпр =КРпр1 -КРпр0 |

| 1.1.1.1.3.2.3 | Изменение управленческих расходов | ΔУРпр = УРпр1 - УРпр0 |

| 1.1.1.2 | Изменение денежных поступлений от реализации финансовых инструментов участникам группы | ΔПд.ф.и = Пд.ф.и1 - Пд.ф.и0 |

| 1.1.1.2.1 | Изменение прочих доходов от реализации финансовых инструментов участникам группы | ΔДфи = Дфи1 - Дфи0 |

| 1.1.1.2.2 | Изменение прочей дебиторской задолженности покупателей - участников группы финансовых инструментов | ΔДЗфи = ДЗфи1 - ДЗфи0 |

| 1.1.1.3 | Изменение денежных поступлений от реализации основных средств и иного имущества участникам группы | ΔПим = Пим1 - Пим0 |

| 1.1.1.3.1 | Изменение прочих доходов от реализации основных средств и иного имущества участникам группы | ΔДим = Дим1 - Дим0 |

| 1.1.1.3.2 | Изменение прочей дебиторской задолженности покупателей - участников группы основных средств и иного имущества | ΔДЗим = ДЗим1 - ДЗим0 |

| 1.1.2 | Изменение поступлений денежных средств от участников группы в виде доходов от финансовых инструментов | ΔПд.ф.и = Пд.ф.и1 - Пд.ф.и0 |

| 1.1.2.1 | Изменение денежных поступлений от участников группы в виде процентных доходов | ΔПп.д = Пп.д1 - Пп.д0 |

| 1.1.2.1.1 | Изменение процентов к получению от участников группы | ΔПп.п = Пп.п1 - Пп.п0 |

| 1.1.2.1.2 | Изменение задолженности внутренних дебиторов по выплате процентных доходов | ΔДЗп.д = ДЗп.д1 - ДЗп.д0 |

| 1.1.2.2 | Изменение денежных поступлений от участников группы в виде дивидендных доходов | ΔПд.д = Пд.д1 - Пд.д0 |

| 1.1.2.2.1 | Изменение доходов участников группы от участия в других организациях | ΔДУ = Ду1 - Ду0 |

| 1.1.2.2.2 | Изменение задолженности внутренних дебиторов по выплате дивидендных доходов | ΔДЗД.д = ДЗд.д1 - ДЗд.д0 |

| 1.1.3 | Изменение прочих поступлений от участников группы | ΔППР = Ппр1 - Ппр0 |

| 1.2 | Изменение исходящих внутренних финансовых потоков группы | ΔИсхвнут = Исхвнут1 - Исхвнут0 |

| 1.2.1 | Изменение платежей участникам группы для организации деятельности | ΔВо.д = Во.д1 - Во.д0 |

| 1.2.1.1 | Изменение суммы выплат поставщикам - участникам группы за поставленные материалы, выполненные работы, оказанные услуги | ΔВм = Вм1 - Вм0 |

| 1.2.1.1.1 | Изменение материальных затрат | ΔМЗ = МЗ1 - МЗ0 |

| 1.2.1.1.2 | Изменение кредиторской задолженности перед поставщиками - участниками группы за поставленные сырье, материалы, товары, работы, услуги | ΔКЗм = КЗм1 - КЗм0 |

| 1.2.1.2 | Изменение выплат участникам группы за приобретение основных средств и прочего имущества | ΔВим = Вим1 - Вим0 |

| 1.2.1.2.1 | Изменение капитальных вложений, осуществляемых внутри группы | ΔКВ= КВ1 - КВ0 |

| 1.2.1.2.2 | Изменение задолженности участников группы перед внутренними поставщиками за поставленные основные средства и иное имущество | ΔКЗим = КЗим1 - КЗим0 |

| !1.2.1.3 | Изменение платежей участникам группы за приобретение финансовых инструментов | ΔВф.и = Вф.и1 - Вф.и0 |

| 1.2.1.3.1 | Изменение суммы расходов, связанных с приобретением финансовых инструментов у участников группы | ΔРпр = Рпр1 - Рпр0 |

| 1.2.1.3.2 | Изменение задолженности участников группы перед внутренними продавцами финансовых инструментов | ΔКЗф.и = КЗф.и1 - КЗф.и0 |

| 1.2.2 | Изменение выплат доходов участникам группы по финансовым инструментам | ΔВд.ф.и = Вд.ф.и1 - Вд.ф.и0 |

| 1.2.2.1 | Изменение выплат процентных доходов участникам группы | ΔВп.д = Вп.д1 - Вп.д0 |

| 1.2.2.1.1 | Изменение задолженности участников группы по выплате процентных доходов внутригрупповым контрагентам | ΔКЗп.д = КЗп.д1 - КЗп.д0 |

| 1.2.2.1.2 | Изменение процентов к уплате | ΔПп.у = Пп.у1 - Пп.у0 |

| 1.2.2.2 | Изменение выплат дивидендных доходов участникам группы | ΔВд.д = Вд.д1 - Вд.д0 |

| 1.2.3 | Изменение прочих выплат участникам группы | ΔВпр = Впр1 - Впр0 |

Централизованный способ распределения финансовых ресурсов означает, что головная компания контролирует поступление источников финансирования, привлекаемых от дочерних компаний и из внешней среды, распределяя их в дальнейшем между отдельными компаниями - участниками консолидированной группы компаний на основе принятого механизма. Такой механизм распределения финансовых ресурсов предполагает согласование интересов участников группы, основывающееся на следующих положениях.

Во-первых, финансовые ресурсы группы компаний аккумулируются частично или в полном объеме головной компанией за счет ресурсов участников группы и за счет привлечения финансовых ресурсов от внешних контрагентов.

Во-вторых, распределение сформированного объема финансовых ресурсов между участниками группы ориентируется на их потребности, ранжированные по степени приоритетности направлений использования финансовых ресурсов.

Принципы и порядок централизованного перераспределения финансовых ресурсов определяются в финансовой политике консолидированной группы компаний.

Децентрализованный способ перераспределения финансовых ресурсов предполагает наличие у участников группы определенной самостоятельности в формировании и использовании финансовых ресурсов. Дочерние компании без разрешения головной используют сформированные за счет внешних и внутренних источников финансовые ресурсы в соответствии со стратегией финансового развития консолидированной группы компаний. При этом головная компания решает общие стратегические вопросы деятельности группы, связанные с обеспечением финансовой гибкости в привлечении внешних финансовых ресурсов, определением нормы дивидендной доходности участников группы, осуществлением капитальных вложений и реализацией инвестиционных проектов, управлением общими финансовыми рисками и др.

При смешанном механизме перераспределение финансовых ресурсов между участниками консолидированной группы компаний осуществляется в зависимости от сложившихся условий функционирования группы. В отдельные моменты времени, когда участники консолидированной группы компаний испытывают неблагоприятное воздействие внешних условий хозяйствования, возможна реализация децентрализованного механизма, предполагающего полную самостоятельность участников группы в осуществлении внешних и внутригрупповых расчетов, распоряжении полученной прибылью, реализации инвестиционных проектов. При относительно благоприятных условиях, когда участники группы могут получать свои максимальные прибыли, возможно применение централизованного способа перераспределения финансовых ресурсов путем изъятия головной компанией некоторой их части для реализации стратегических направлений финансовой политики группы.

Порядок осуществления внутригрупповых расчетов будет оказывать влияние на структуру внутренних финансовых потоков. Как правило, выделяют два способа проведения внутрикорпоративных расчетов:

- цепной способ - предполагает, что одни участники консолидированной группы компаний реализуют промежуточный продукт другим и последовательно становятся собственником этого продукта, осуществляя взаиморасчеты непосредственно между собой;

- зонтичный способ - означает, что произведенная всеми участниками консолидированной группы компаний продукция аккумулируется в головной компании, которая и организует осуществление расчетов с участниками.

Влияние порядка организации внутрикорпоративных расчетов в рамках консолидированной группы компаний на структуру ее финансовых потоков проявляется в следующем. При цепном способе организации взаиморасчетов участников группы основная доля входящих внутренних финансовых потоков в виде выручки от реализации продукции (выполнения работ, оказания услуг) и исходящих финансовых потоков в виде платежей поставщикам - участникам группы за поставленные сырье, материалы (выполненные работы, оказанные услуги) приходится на расчеты между дочерними компаниями. При зонтичном способе - на расчеты между дочерними и головной компаниями. В результате при реализации децентрализованного подхода к формированию и распределению финансов в консолидированной группе компаний предполагается цепной способ организации внутрикорпоративных расчетов. При таком подходе к управлению финансовыми потоками доля расчетов между головной и дочерними компании в структуре внутригрупповых финансовых потоков будет минимальной. Зонтичный способ проведения взаиморасчетов применяется при реализации централизованного подхода к перераспределению финансовых ресурсов.

На структуру внешних и внутренних финансовых потоков оказывает воздействие механизм осуществления расчетов с внешними по отношению к группе контрагентами. Механизм организации расчетов с внешними контрагентами базируется на принципах централизации и децентрализации.

При осуществлении финансовых расчетов с внешними контрагентами относительно участников консолидированной группы компаний с применением централизованного механизма в структуре внешних финансовых потоков будут преобладать поступления и выплаты, осуществляемые между внешними контрагентами и головной компанией, а в структуре внутренних финансовых потоков - поступления и выплаты, осуществляемые в рамках финансовых расчетов между головной и дочерними компаниями.

Децентрализованный подход к организации расчетов с внешними контрагентами предполагает высокую долю денежных операций между внешними контрагентами и дочерними компаниями в структуре внешних финансовых потоков группы и денежных операций, осуществляемых между дочерними компаниями - в структуре внутренних финансовых потоков.

Исходя из проведенного исследования организации финансовых потоков в консолидированных группах компаний, можно сформулировать рекомендации для анализа финансовых потоков.

Во-первых, анализировать финансовые потоки консолидированной группы компаний необходимо в разрезе внешних и внутренних финансовых потоков, устанавливая взаимосвязь между этими двумя показателями, учитывая влияние прямых и косвенных факторов различного порядка.

Во-вторых, исследование взаимосвязи факторов различного порядка и степени их влияния на чистый финансовый поток группы позволит в дальнейшем выявить направления его оптимизации.

B-третьих, анализ структуры финансовых потоков в группе компаний необходимо осуществлять с двух позиций: с учетом действующего механизма перераспределения финансовых ресурсов и с исключением влияния данного механизма на величину и структуру финансовых потоков группы. Это позволит определить корпоративные единицы, аккумулирующие финансовые ресурсы, проследить систему перераспределения внутренних финансовых потоков и сформулировать возможные варианты оптимизации финансовых потоков с использованием других, не действующих в данной группе, схем организации движения денежных средств;

B-четвертых, при анализе структуры финансовых потоков следует учитывать, что механизм перераспределения финансовых ресурсов в группе компаний оказывает влияние на порядок осуществления внутрикорпоративных расчетов и финансовых расчетов с внешними контрагентами. Так, централизованный механизм перераспределения финансовых ресурсов в группе предполагает зонтичный способ организации внутригрупповых расчетов, что, как правило, соответствует централизованному подходу к организации внешних расчетов. При реализации децентрализованного механизма перераспределения финансовых ресурсов применяется цепной способ осуществления внутрикорпоративных расчетов и децентрализованный подход к организации расчетов с внешними контрагентами.

И, в-пятых, сложность анализа финансовых потоков группы компаний, определяемая множеством факторов, влияющих на величину и структуру входящих и исходящих внутренних и внешних финансовых потоков, высоким уровнем неопределенности, требует построения оптимизационных моделей управления финансовыми потоками. Оптимизационные модели управления финансовыми потоками позволят выявить наиболее эффективный способ организации движения денежных средств в консолидированной группе компаний.

Литература

1. Бычкова С.М., Бадмаева Д.Г. Методика анализа денежных средств и денежных потоков организации // Международный бухгалтерский учет. 2014. №21. С. 23-30.

2. Гаврилов А.И. Оптимизация внешних финансовых потоков вертикально интегрированных компаний // Финансовый менеджмент. 2007. № 2. С. 11-17.

3. ГутоваА.В. Управление денежными потоками: теоретические аспекты // Финансовый менеджмент. 2007. № 4. С. 21-25.

4 .Давыдова Л.В., Ильминская С.А. Финансовая стратегия как фактор экономического роста предприятия // Финансы и кредит. 2004. № 30. С. 5-8.

5. Кияшко А.В., Фомина О.А. Анализ и оптимизация финансовых потоков на горнометаллургических холдингах // Научный вестник Московского государственного горного университета. 2010. № 4. С. 31-35.

6. Когденко В.Г. Методика анализа консолидированного отчета о движении денежных средств // Экономический анализ: теория и практика. 2013. №32. С. 14-29.

7. Козенкова Т.А., Сваталова Ю.С. Особенности управления финансовыми потоками логистической системы холдинга // Менеджмент и бизнес-администрирование. 2011. № 4. С. 124-131.

8. Краснова С.В. Финансовый механизм регулирования денежных потоков предприятий в рамках финансово-промышленной группы // Финансы. 2003. № 1.С. 73-74.

9. Лейкин Д. Корпоративный центр: ключевые вопросы управления групповой компанией. М.: Альпина Паблишерз, 2010. 96 с.

10. Лознев Т.Г. Проблемы спецификации финансов в сложных корпоративных структурах // Финансы и кредит. 2005. № 19. С. 21-28.

11. Сваталова Ю.С. Роль корпоративного центра в организации финансового управления в холдинге // Бухучет в строительных организациях. 2009. № 11. С. 35-42.

12. Сваталова Ю.С. Совершенствование финансового логистического менеджмента холдингов. М.: Экономическая газета, 2011. 283 с.

13. Светник Т.В., Романюк Е.М. Методические вопросы организации взаимодействия корпоративного центра и дочерних компаний // Известия Иркутской государственной экономической академии. 2010. № 1.С. 80-85.

14. Синкина А.А. Управление денежными потоками // Вестник Кемеровского государственного сельскохозяйственного института. 2004. Вып. 1. С. 257-258.

15. Скобелева Е.В., Балтин В.Э. Финансовый менеджмент в холдинге. Оренбург: ОГУ, 2008. 203 с.

16. Скобелева Е.В. Финансовые потоки холдинга: объект управления // Вестник ОГУ. 2007. № 9. С. 112-119.

17. Сорокина Е.М. Анализ денежных потоков предприятия: теория и практика в условиях реформирования российской экономики. М.: Финансы и статистика, 2004. 176 с.

18. Сорокина Е.М. Анализ совместного влияния прямых и косвенных факторов на денежные потоки предприятия // Экономический анализ: теория и практика. 2003. № 3. С. 29-35.

19. Сорокина Е.М. Оценка и прогнозирование денежных потоков предприятий // Аудит и финансовый анализ. 2003. № 2. С. 105-113.

20. Степаненко А.В. Теоретические аспекты разработки финансовой стратегии предприятия // Успехи современного естествознания. 2010. № 4. С. 95-97.

21. Чикарова М.Ю. Денежные потоки предприятия: проблемы и классификации // Экономический анализ: теория и практика. 2005. № 8. С. 16-19.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ