Влияние ограничений ликвидности на вложения промышленных компаний в исследования и разработки и результативность инновационной деятельности1

Трачук А.В.,

доктор кон. наук,

профессор кафедры « Стратеги чески й и антикризисный менеджмент»,

научный руководитель факультета менеджмента

Финансового университета при Правительстве Российской Федерации,

генеральный директор ФГУП «Гознак».

Область научных интересов:

стратегия и управление развитием кампании, инновации,

предпринимательство и современные бизнес-модели в финансовом

и реальном секторах экономики, динамика

и развитие электронного бизнеса,

опыт функционирования и перспективы развития естественных монополий.

Линдер Н.В.

кандидат экон. наук,

доцент кафедры «Стратегический и антикризисный менеджмент»,

заместитель декана факультета менеджмента Финансового университета

при Правительстве Российской Федерации Область научных интересов:

стратеги и управление развитием компа стратегические альянсы,

формирование бизнес-моделей в различных сферах

предпринимательской деятельности,

динамика и развитие электронного бизнеса,

стратегии интеграции и диверсификации российских

и международных кампаний,

инновационно ориентированное межфирменное взаимодействие.

Эффективное антикризисное управление

2016 №1 (94)

Научные исследования и разработка новых технологий (ИР) приносят обществу в целом большую пользу, чем та прибыль, которую извлекает инноватор. Таким образом, ключевой особенностью анализа инноваций является рассмотрение эффекта перелива: поскольку доступ к разработанной технологии получат и другие фирмы (возможно, с временным лагом), предприятие-инноватор получает не всю прибыль от проведенных ИР Следовательно, многие фирмы склонны ограничивать инвестиции в ИР, особенно в случае недостатка ликвидности.

В статье показаны результаты исследования влияния ограничения ликвидности на решение компаний инвестировать в ИР, объем инвестиций и результативность их инновационной деятельности. Жесткое ограничение ликвидности имеет место, когда компания не имеет доступа на рынки капитала (например, в связи с кризисным финансовым состоянием или нехваткой имущества для обеспечения залога по кредиту), мягкое - при наличии возможности получить кредит, но цена ссудного капитала выше, чем рентабельность ее деятельности. Для анализа использован прямой индикатор ограничения кредитов и эконометрическая модель, определяющая взаимосвязь между решением компаний инвестировать в ИР, объемом этих вложений и результативностью инновационной деятельности. Полученные результаты показывают; что ограничительный финансовый индикатор имеет положительную значимую взаимосвязь с решением фирм инвестировать в ИР и не влияет на объем этих вложений в случае положительного решения. Таким образом, в силу ограничения ликвидности далеко не все промышленные компании принимают решение инвестировать в ИР, но у тех, кто это делает, объем инвестиций не зависит от ограничения ликвидности. Эго объясняется тем, что при принятии компаниями решения об инвестировании в ИР важнее наличие собственных фондов, чем возможность кредитования.

Также доказан кэш-эффект - эффект наличия больших свободных средств у крупной компании, что облегчает ей финансирование ИР и инноваций, и подтверждена обратная U-зависимость между уровнем конкуренции на рынке и инновациями.

Сделан вывод о том, что малые компании и компании низкотехнологичных отраслей нуждаются не в увеличении интенсивности ИР, а в инвестициях, упрощающих имитацию уже готовых технологий с развитых рынков.

1 Статья подготовлена на основе результатов исследования «Обеспечение управляемости промышленных холдингов и стимулирование инновационного развития», проведенного за счет средств бюджетного финансирования в рамках госзадания Финансового университета при Правительстве Российской Федерации (2015).

Введение

Сегодня ситуация на рынке характеризуется быстрыми изменениями, сказывается и влияние нарастающей глобализации. Для сохранения конкурентоспособности и создания новых конкурентных преимуществ компаниям необходимо постоянно совершенствовать технологии производства, создавать новые продукты и формировать новые источники конкурентных преимуществ, связанные с созданием нематериальных активов. Все это требует от компании немалых затрат как на ИР так и в целом на финансирование инновационной деятельности [Трачук А. В., 2013].

Вместе с тем в настоящее время большинство российских компаний промышленного сектора испытывает ограничение ликвидности, связанные, с невозможностью или нерентабельностью привлечения заемных средств, его причиной стали санкции в отношении России, введенные в действие Европейским Союзом и США после включения Крыма в состав РФ. В финансовом секторе санкции затрагивают 60% активов банковской системы РФ и весьма серьезно ограничивают развитие страны. Увеличение стоимости фондирования для российских банков и организаций привело к росту ставок и повышению ставки кредита для российских компаний, что, в свою очередь, неминуемо сказалось на инвестициях компаний в текущую деятельность, в том числе и на вложения в ИР.

Еще более значимыми санкции оказались для промышленных компаний. Во-первых, стало меньше возможностей привлечения инвестиций на приемлемых условиях, а во-вторых, ограничен доступ к новым технологиям. Для создания собственных аналогичных технологий или внедрения китайских потребуется время. Запрет на ввоз товаров двойного назначения и ограничения невоенного высокотехнологичного импорта также могут усилить технологическое отставание России от ведущих мировых держав.

На решения компаний инвестировать в исследования и разработки, на объемы этих инвестиций и результативность инновационной деятельности российских промышленных компаний влияют ограничения ликвидности в двух формах:

- в мягкой форме: норма доходности от деятельности компании ниже ссудной ставки процента;

- в жесткой форме: компания не имеет доступа на рынок кредитования.

Теоретические исследования влияния ограничении ликвидности

В отечественной литературе влияние ограничения ликвидности на инвестиции в ИР не получило особого освещения. На Западе эта тема достаточно хорошо изучена, однако результаты исследований неоднозначны и противоречивы. Большинство исследований доказали отрицательный эффект ограничения ликвидности на вложения в ИР [например, Aghion Р., Askenazy Р., Berman N. et al., 2012; Mancusi M.L., Vezzulli A., 2012; Bellone F., Musso P., Nesta L. et al., 2013] и в инновации [Savignac F., 2008]. Для решения компании направлять инвестиции в ИР более важным оказывается наличие собственных источников средств, чем возможность привлечения заемных источников финансирования, следовательно, такие решения нечувствительны к ограничению ликвидности [Czamitzki D., Hottenrott Н., 2011]. Решения об инвестировании в ИР во многом зависят от наличия ограничений ликвидности, но не значительно больше, чем решения об инвестициях в текущую деятельность [Mulkay В., Hall В.Н., Mairesse J., 2001]. Инвестиции в исследования и разработки не зависят от потока денежной наличности, и, следовательно, финансовые ограничения не оказывают большого влияния на решения фирм инвестировать в ИР [Bond S., Harhoffand D., Van Reenen J., 2003].

В западных исследованиях спорным является вопрос о том, как определить, измерить и доказать влияние ограничений ликвидности. Используемые косвенные инструменты: инвестиционная чувствительность к потоку наличности [Fazzari S., Hubbard R.G., Petersen В.С., 1988], коэффициенты левереджа и коэффициенты ликвидности [Greenaway D., Guariglia A., Kneller R., 2007] были подвергнуты критике [Kaplan S., Zingales L., 2007] в связи с тем, что в большей степени отражают эффективность функционирования самой компании и не обязательно свидетельствуют о наличии ограничений ликвидности. В других исследованиях это ограничение игнорировано за счет отбора только тех компаний, которые напрямую испытывали финансовые ограничения (банки не одобрили им кредиты) [Tiwari А.К., Mohnen Р., Palm F.C. et al., 2007; Hajivassiliou V, Savignac F., 2011; Mancusi M.L., Vezzulli A., 2012], или компаний, которые не имели доступа на рынки капитала из-за плохой репутации (кредитной истории), или достаточного капитала для обеспечения залога, или большого опыта работы на рынке (находились в начале жизненного цикла) [Aghion Р., Askenazy Р., BermanN. et al., 2012].

В данной статье для анализа использована методология, заключающаяся в использовании индекса [Whited Т.М., Wu G., 2006], рассчитанного далее. Она применялась в ряде исследований [Mancusi M.L., Vezzulli А., 2010; Altomonte С., Gamba S., Mancusi M.L. et al., 2013].

Выборка данных

В исследовании использованы данные российских компаний, работающих в обрабатывающей промышленности, за 2013-2014 годы. Согласно рекомендациям Росстата, компаний разделены по уровню технологического обеспечения соответствующих отраслей:

- высокотехнологичные: производство фармацевтической продукции, производство офисного оборудования и вычислительной техники, электронных компонентов и аппаратуры для радио, телевидения и связи, производство медицинских изделий, летательных аппаратов, включая космические;

- среднетехнологичные: химическое производство, производство машин и оборудования, производство электрических машин и оборудования, производство автомобилей, нефтепродуктов, резиновых и пластмассовых изделий, металлургическое производство, производство готовых металлических изделий;

- низкотехнологичные: производство пищевых продуктов, табачных изделий, текстильное производство, производство одежды, обработка древесины и производство изделий из дерева, производство целлюлозы, бумаги, картона, издательская и полиграфическая деятельность, обработка вторичного сырья.

Отобраны те компании, которые испытывают ограничение ликвидности определенного типа:

Высокая стоимость ссудного капитала. У отобранных компаний показатель рентабельности2 инвестированного капитала был ниже средней ставки процента по кредитам. Сами компании разделены на малые и средние численностью (до 500 чел.) и крупные (более 500 человек), что обусловлено различной стоимостью кредитов для данных категорий компаний. По статистике Центрального банка РФ, в 2014 году средняя процентная ставка по кредитам составляла: для крупных компаний - 15,8%, для малых и средних предприятий - 17,3%; а в 2013-м 11,4 и 14,2% соответственно [Сведения, 2014].

2 Под рентабельностью инвестированного капитала (ROIC) мы понимаем отношение чистой операционной прибыли к среднему за период собственному и долгосрочному заёмному капиталу.

ROIC = EBIT*(100%-Ставка налога на прибыль)/Инвестированный капитал. В данном случае, мы предполагаем, при использовании в качестве инвестированного капитала заемных средств ROIC = (EBIT*(100%-ставка налога на прибыль) — сумма % по заемному капиталу)/(собственный капитал + заемный капитал)

Плохое финансовое состояние кампании и соответствующее отсутствие доступа к рынку капитала. Для отбора использован нормативный подход к определению уровня финансового состояния - сравнение расчетного финансового показателя с нормативным значением [Единые 2013; Постановление 2003; Приказ 2010]. Если значение отдельного показателя находилось вне диапазона нормативного значения, то предполагалось, что финансовое положение компании плохое и она испытывает ограничение ликвидности, обусловленное невозможностью доступа на рынки капитала. Отобраны те компании, у которых значение хотя бы двух коэффициентов ниже нормативного. В табл. 1 показаны используемые показатели финансового состояния для отбора компаний и их нормативные значения.

Таблица 1. Показатели оценки финансового состояния и их нормативы согласно российскому законодательству

| Показатель | Нормативное значение |

| Коэффициент текущей ликвидности | ≥ 1 |

| Коэффициент быстрой ликвидности | ≥ 1 |

| Коэффициент маневренности собственных оборотных средств | 0,2-0,5 |

| Коэффициент соотношения собственных и заемных средств | ≤ 0,7 |

В качестве источников информации использованы базы данных системы профессионального анализа рынков и компаний «СПАРК», база данных «Руслана», центральная база статистических данных ЦБ, а также данные с веб-сайтов промышленных компаний, показатели, отраженные в программах инновационного развития, статистической форме отчетности 4 «Инновации», дополненные данными бухгалтерской финансовой отчетности. Из исследования исключены малые и средние фирмы, бухгалтерские финансовые отчеты которых недоступны. Всего было проанализировано 970 промышленных компаний, отобрано 198 (табл. 2). В табл. 3 показано распределение отобранных компаний по секторам обрабатывающей промышленности.

Таблица 2. Число отобранных кампаний, распределенных по численности

| Численность персонала, чел. | Общее количество компаний | Компании, испытывающие ограничения ликвидности | Итого | |

| Рентабельность ниже средней ставки по кредитам | Неустойчивое финансовое состояние | |||

| До 250 | 183 | 20 | 17 | 37 |

| 250-499 | 194 | 31 | 14 | 45 |

| 500-999 | 198 | 26 | 12 | 38 |

| 1000-4999 | 127 | 17 | 11 | 28 |

| 5000-9999 | 196 | 22 | 9 | 31 |

| 10000 и более | 72 | 14 | 5 | 19 |

| Итого | 970 | 130 | 68 | 198 |

Таблица 3. Число отобранных компании, распределенных по секторам обрабатывающей промышленности

| Сектор | Компании, испытывающие ограничения ликвидности | Итого | |

| Рентабельность ниже средней ставки по кредитам | Неустойчивое финансовое состояние | ||

| Высокотехнологичый | 44 | 18 | 62 |

| Среднетехнологичный: | |||

| высокого уровня | 31 | 9 | 40 |

| низкого уровня | 34 | 15 | 49 |

| Низкотехнологичный | 28 | 19 | 47 |

| Итого | 137 | 61 | 198 |

Переменными явились размер компании, отраслевая принадлежность, вложения в ИР и показатели экспортной деятельности. Для отражения вложений в ИР и экспортной деятельности введены фиктивные переменные:

- R$D - переменная, отражающая наличие вложений компании в ИР и равная 1, если компания имеет вложения в ИР, и 0 - если нет;

- ЕХР - переменная, отражающая наличие у компании экспортной деятельности и равная 1, если компания имеет выручку от реализации на зарубежных рынках, и 0 - если нет.

Для отображения влияния ограничений ликвидности на инновации введена переменная RDint, показывающая долю выручки от реализации, направленную на инновации. Для анализа влияния ограничений ликвидности на экспортную деятельность введена переменная EXPint, отражающая долю выручки от экспортной деятельности в общей выручке от реализации. Статистика введенных переменных отображена в табл. 4.

Таблица 4. Описательная статистика переменных исследуемых кампании

| Сектор | Фиктивная переменная RSD = 1, % компаний | Фиктивная переменная ЕХР=1,% компаний | Доля выручки от реализации от экспортной деятельности EXPint* | Стандартное отклонение | Доля выручки от реализации, направленная на инновации RDint* | Стандартное отклонение |

| До 250 чел. (37 кампаний) | ||||||

| Высокотехнологичный | 37 | 8 | 0,04 | 0,0031 | 0,0012 | 0,00054 |

| Среднетехнологичный: | ||||||

| высокого уровня | 48 | 7 | 0,043 | 0,0025 | 0,0013 | 0,00038 |

| низкого уровня | 31 | 6 | 0,026 | 0,0038 | 0,0015 | 0,00041 |

| Низкотехнологичный | 34 | 4 | 0,019 | 0,0024 | 0,0039 | 0,000071 |

| 250-499 чел. (45 кампаний) | ||||||

| Высокотехнологичный | 41 | 19 | 0,064 | 0,0028 | 0,00112 | 0,00054 |

| Среднетехнологичный: | ||||||

| высокого уровня | 54 | 16 | 0,058 | 0,0036 | 0,00124 | 0,00038 |

| низкого уровня | 28 | 14 | 0,076 | 0,0071 | 0,00105 | 0,00041 |

| Низкотехнологичный | 31 | 11 | 0,019 | 0,0063 | 0,00009 | 0,000071 |

| 500-999 чел. (38 кампаний) | ||||||

| Высокотехнологичный | 43 | 32 | 0,123 | 0,0027 | 0,001092 | 0,000302 |

| Среднетехнологичный: | ||||||

| высокого уровня | 37 | 19 | 0,143 | 0,0034 | 0,00213 | 0,00008 |

| низкого уровня | 18 | 9 | 0,226 | 0,0027 | 0,00109 | 0,00021 |

| Низкотехнологичный | 13 | 14 | 0,311 | 0,0032 | 0,00113 | 0,000107 |

| 1000-4999 чел. (28 кампаний) | ||||||

| Высокотехнологичный | 53 | 38 | 0,19 | 0,00118 | 0,00209 | 0,00023 |

| Среднетехнологичный: | ||||||

| высокого уровня | 44 | 24 | 0,21 | 0,00217 | 0,00103 | 0,000108 |

| низкого уровня | 35 | 16 | 0,18 | 0,00318 | 0,00215 | 0,000411 |

| Низкотехнологичный | 11 | 17 | 0,11 | 0,00204 | 0,000107 | 0,0000173 |

| 5000-9999 чел. (31 компания) | ||||||

| Высокотехнологичный | 51 | 41 | 0,214 | 0,0031 | 0,00117 | 0,00052 |

| Среднетехнологичный: | ||||||

| высокого уровня | 64 | 32 | 0,243 | 0,0027 | 0,00114 | 0,00083 |

| низкого уровня | 23 | 11 | 0,216 | 0,00232 | 0,00119 | 0,000191 |

| Низкотехнологичный | 12 | 15 | 0,119 | 0,00114 | 0,000139 | 0,0000012 |

| 10000 чел и более (19 кампаний) | ||||||

| Высокотехнологичный | 67 | 75 | 0,344 | 0,0041 | 0,00217 | 0,000126 |

| Среднетехнологичный: | ||||||

| высокого уровня | 69 | 64 | 0,343 | 0,0015 | 0,00176 | 0,000153 |

| низкого уровня | 61 | 52 | 0,226 | 0,0028 | 0,00195 | 0,000815 |

| Низкотехнологичный | 37 | 52 | 0,219 | 0,0014 | 0,00139 | 0,0000237 |

* Средневзвешенное значение.

Методология исследования

Для анализа влияния ограничений ликвидности на решения компаний об инвестировании в ИР, объем этих вложений и результативность инновационной деятельности использована система одновременных эконометрических уравнений, особенности построения которой заключаются в том, что каждая независимая переменная y рассматривается как функция одного и того же набора факторов x. В качестве независимых факторов рассматривались традиционные показатели, предложенные в исследованиях по данной тематике: размер фирмы S, доля выручки от экспортной деятельности в общей выручке от реализации EXPint, доля выручки от реализации, направленная на инновации RDint, полная факторная производительность компаний LTF2014 инвестиции в основной капитал СI.

Детерминанта размера компании [Cohen W. М., Klepper S., 1996] была объяснена тем, что инвестиции в ИР требуют достаточно больших затрат, которые крупные фирмы могут распределить на больший объем продукции, и поэтому, вероятно, они будут менее склонны отказаться участвовать в ИР. Кроме того, крупные фирмы имеют более сложившиеся отношения с инвесторами, что также облегчает их доступ к финансированию. Среди других подобных исследований можно выделить те, где на основе эмпирических исследований подтверждается положительная взаимосвязь между размером компании и вероятностью принятия решения об инвестициях в ИР [Сгероп В., Duguet Е., Mairesse J., 1998; Bond S., Harhoffand D., VanReenen J., 2003]. Показано воздействие полной факторной производительности на инвестиции в ИР и инновации [Blundell R., Griffith R., Van Reenen J., 2009], причем доказана значимая связь между факторной производительностью фирмы и решением вложений в ИР. В исследовании [Altomonte С., Gamba S., Mancusi M.L. et al., 2013] показана положительная взаимосвязь между экспортной деятельностью и инвестициями в ИР. В нашем исследовании для анализа эффекта экспортной деятельности была введена переменная EXPint.

Построение эконометрической модели

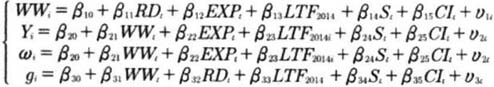

Эконометрическая модель состоит из трех частей. В первой части уравнение оценивает потребность фирмы во внешнем финансировании. Вторая часть состоит из двух уравнений, объясняющих решение компании к вложениям в ИР и их объем. Третья часть показывает взаимосвязь результативности инновационной деятельности и объема расходов на инновации.

Математически модель выглядит следующим образом:

где WWi - индекс, измеряющий потребность во внешнем финансировании i-й компании;

β - на-правление вектора изменения параметров;

LTF2014 - полная факторная производительность i-й компаний в 2014 году;

Si - размер i-й компании, определяемый среднесписочной численностью сотрудников;

СIi - инвестиции i-й компании в основной капитал;

vli - остаточный член, характеризующий влияние всех остальных факторов, не вошедших в модель;

уi - вероятность принятия компанией решения об инвестировании в ИР i-й компании;

ωi - объем инновационных расходов при решении i-й компании инвестировать в ИР;

gi - результаты инновационной деятельности, выражающиеся в объеме выпущенной инновационной продукции i-й компании.

Индекс потребности фирмы во внешнем финансировании

Для оценки влияния ограничения ликвидности использован индекс WW. измеряющий потребность фирмы во внешнем финансировании [Whited Т.М., Wu G., 2006]. Индекс WW получен как функция максимизации структурно-инвестиционной модели, имеет вид:

WW = - 0,087*CF - 0,058* DIVPOS + 0.34*TLTD - 0,042*LNTA + 0,117*ISG - 0,028*SG,

где LNTA - балансовая стоимость имущества компании;

ISG - прирост выручки от реализации;

CF - отношение денежного потока к общей стоимости имущества;

DIVPOS - фиктивная переменная, равная I, если компания выплачивает дивиденды, и 0 - если нет;

TLTD - отношение долгосрочной задолженности к собственным средствам;

SG - выручка от реализации.

Расчет индекса производился на основе данных, представленных в табл. 5.

Таблица 5. Описательная статистика переменных, используемых для расчета индекса

| Переменная | Средневзвешенное значение3 | Стандартное отклонение | Значение | |

| min | max | |||

| Отношение денежного потока к общей стоимости имущества CF | 0,3553 | 0,01637 | 0,1645 | 0,7644 |

| Фиктивная переменная, равная 1, если компания выплачивает дивиденды, и 0 - если нет DIVPOS | 0,442 | - | 0 | 1 |

| Отношение долгосрочной задолженности к собственным средствам TLTD | 0,5302 | 0,02139 | 0,2332 | 0,7828 |

| Балансовая стоимость имущества компании LNTA | 8,1274 | 1,2576 | 3,7301 | 16,0951 |

| Прирост выручки от реализации ISG | 0,0493 | 0,002596 | 0,03078 | 0,07134 |

| Выручка от реализации SG | 1,408 | 0,02174 | 0,1222 | 1.7444 |

3 В качестве весов использовался параметр численности сотрудников компании.

Инвестиции в инновации

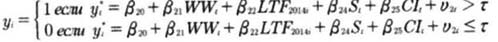

Вторая часть модели оценивает влияние фактаров на решение инвестиций в ИР и - при положительном решении - объем вложений в ИР в расчете на одного сотрудника, занятого ИР. Для анализа использована модель цензурированной регрессии Хекмана, которая позволяет не только оценить склонность компании к вложениям в инновации, но и определить объем этих вложений. Модель состоит из модели бинарного выбора, определяющей, инвестировать или нет, и линейной модели, которая оценивает объем вложений в ИР.

Таким образом, в модели Хекмана имеются две латентные переменные, которые объясняют решение фирм инвестировать в ИР:

где yi - наблюдаемая бинарная переменная, которая равняется 1, если компания принимает решение инвестировать в инновации, и 0 - если нет;

yi* - латентная (ненаблюдаемая) эндогенная переменная, измеряющая факторы, влияющие на решение компании инвестировать в ИР, может интерпретироваться как критерий выбора, в нашем случае - ожидаемая величина прибыли фирмы от инновационной деятельности.

βij - векторы параметров, характеризующие изменение анализируемых данных,

vij - остаточный член, показывающий влияние всех остальных факторов, не вошедших в модель.

Случайные ошибки модели предполагаются нормально распределенными.

Компании принимают решение об инвестировании в исследования и разработки, если yi* - ненаблюдаемая эндогенная переменная, характеризующая решение компании инвестировать в ИР, при величине определенного порога τ - ожидаемого объема прибыли от реализации инновационной продукции.

Второе уравнение модели Хекмана отражает объем расходов при выборе «инвестировать», которая выражена как величина вложений в ИР в расчете на одного сотрудника, занятого ИР:

где wi* - ненаблюдаемая переменная, оценивающая объем инновационных расходов на ИР в расчете на одного сотрудника, занятого ИР.

Если в первом уравнении был выбран вариант «не инвестировать», и wi* принимается равной нулю.

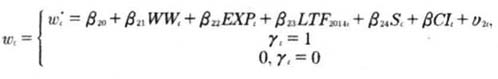

Результаты инновационной деятельности

Третья часть модели показывает зависимость результатов инновационной деятельности как производную функции:

где gi - результаты инновационной деятельности, выражающиеся в объеме выпущенной инновационной продукции.

Результаты исследования

В табл. 6-8 показаны результаты расчетов влияния ограничения ликвидности на решения компании об инвестировании в ИР, интенсивности этих инвестиций и результативности инновационной деятельности компаний.

Согласно произведенным расчетам, размер компании, объем экспорта и вложения в инновации отрицательно коррелируют с потребностью во внешнем финансировании. Чем больше компания, тем меньше вероятность ограничений ликвидности для фирмы. Это можно объяснить тем, что крупная компания может использовать имеющиеся накопления и имеет взаимосвязи с банками. Банки также предпочитают кредитовать крупные фирмы из-за меньшей асимметрии в информации, т.е. наличия большего объема информации о деятельности крупных компаний из разных источников. Меньшие по размеру фирмы сравнительно ограничены в средствах. Это объясняется недостаточностью размеров собственных фондов, более высокой стоимостью заемных средств и большими потребностями в финансировании ИР. Таким образом, финансирование при наличии ограничений ликвидности для компаний меньшего размера имеет большее значение, чем для крупных компаний. Экспортная деятельность также снижает значимость ограничения ликвидности, так как компания-экспортёр может получить кредит на внешнем рынке.

Более крупные или более производительные фирмы меньше нуждаются во внешнем финансировании. Эти тенденции характерны и для показателей процента товарооборота, который компания инвестировала в инновации RDint, и процента товарооборота, полученного от экспорта EXPint.

Приведенные расчеты показывают, что наличие ограничений ликвидности оказывает негативное влияние на решения компании инвестировать в ИР, причем данная зависимость более всего выражена для компаний средиетехнологичных секторов высокого уровня (0,548) и низкого уровня (0,492) (в скобках указана эластичность влияния индекса потребности во внешнем финансировании (WW) на вероятность решения компании инвестировать в ИР). В то же время для компаний высокотехнологичных и низкотехнологичных секторов эта зависимость характерна в меньшей степени. При этом ограничения ликвидности больше влияют на решение компании об инвестировании в ИР, чем на объем расходов на ИР в расчете на одного сотрудника, занятого ими. Во всех секторах ограничение ликвидности оказывает незначительное влияние на объем вложений в ИР, последнее больше зависит от наличия собственных фондов. Об этом свидетельствуют и показатели эластичности влияния инвестиций в основной капитал (0,311; 0,392; 0,255; 0,259 соответственно, см. табл. 7, строка CI).

Фирмы-экспортеры с большей вероятностью примут решение об инвестировании в ИР, поскольку работают в более конкурентной среде.

Все это служит подтверждением обратной U-зависимости между конкуренцией и инновациями. Кроме того, секторальный анализ показывает, что в высокотехнологичных секторах с небольшим количеством игроков идет конкуренция по качеству (что создает благоприятную почву для инноваций), и можно наблюдать положительное влияние увеличения конкуренции на производительность, а на рынке низкотехнологичных секторов с большим числом игроков преобладает конкуренция по цене, и мы наблюдаем обратную тенденцию, когда компания отказывается от вложений в ИР и инновации.

Как и ожидалось, ограничения ликвидности оказывают отрицательное воздействие на продажи инновационной продукции, прежде всего в высоко-технологичных и среднетехнологичных секторах высокого уровня (0,772 и 0,857 соответственно).

Также доказана положительная корреляция между конкурентностью рынков и результативностью инновационной деятельности. Так, компании-экспортеры отличаются большей результативностью инновационной деятельности, даже в условиях ограничения ликвидности. Эта зависимость сильнее выражена в высокотехнологичных и среднетехнологичных секторах (0,472; 0,441; 0,315 соответственно) и чуть менее в низкотехнологичном секторе (0,201). Большая численность сотрудников, полная факторная производительность не оказывают значительного эффекта на результативность инновационной деятельности.

Также можно сделать вывод о том, что малые компании и компании низкотехнологичных секторов нуждаются не в увеличении интенсивности ИР, а в инвестициях, упрощающих заимствование готовых технологий на развитых рынках.

Выводы и дальнейшие исследования

Научные исследования и разработка новых технологий приносят обществу в целом большую пользу, чем та прибыль, которую извлекает инноватор, что приводит к склонности компаний недостаточно недоинвестировать в ИР. Особое значение данный эффект приобретает в условиях, когда компания испытывает ограничения ликвидности.

Наша эмпирическая модель позволяет сделать несколько выводов о взаимосвязи ограничений ликвидности, решении компании инвестировать в ИР и результативности инновационной деятельности.

Показано, что при наличии больших свободных средств у крупной компании облегчается финансирование ИР и инноваций. Компании, отличающиеся большим размером и более значительными вложениями в текущую деятельность, с большей вероятностью будут вкладывать средства в ИР даже при наличии ограничений ликвидности. Меньшие по размеру фирмы более чувствительны к ограничениям ликвидности для инвестиций в ИР.

Еще одним важным выводом является значимость собственных средств для финансирования ИР. Фирма, которая больше инвестирует в текущую деятельность, скорее всего, будет вкладывать и в ИР.

Из-за ограничения ликвидности уменьшается количество компаний, принимающих решение инвестировать в ИР, особенно в среднетехнологичных секторах, и оказывает незначительное влияние на объем вложений компании в ИР из расчета на одного сотрудника, занятого инновационной деятельностью. Эта зависимость характерна для всех рассмотренных секторов промышленности.

Таблица 6. Детерминанты индекса потребности в финансировании

| Детерминанта | Сектор обрабатывающей промышленности | |||

| высокотехнологичный | среднетехнологичный | низкотехнологичный | ||

| высокого уровни | низкого уровня | |||

| Доля выручки от реализации, направленная на инновации RDint |

-0,00893*** (0,00159) |

- 0,00857*** (0,00161) |

0,00422*** (0,00157) |

-0,00267* (0,00158) |

| Доля выручки от экспортной деятельности в общей выручке от реализации EXPint |

-0,000521 (0,00100) |

-0,000851 (0,00100) |

-0,000592 (0,00100) |

-0,00805*** (0,00162) |

| Инвестиции компании в основной капитал СI |

0,0213 (0,0113) |

0,0445 (0,0097) |

0,0347 (0,0202) |

0,0211*** (0,0146) |

| Полная факторная производиельность LTF2014 |

-0,0466*** (0,00227) |

-0,0456*** (0,00237) |

-0,0464*** (0,00236) |

-0,0455*** (0,00236) |

| Размер компании S |

-0,0412*** (0,00105) |

-0,0406*** (0,00105) |

-0,0407*** (0,00106) |

-0,0403*** (0,00106) |

| Constant |

0,110*** (0,00610) |

0,109*** (0,00606) |

0,110*** (0,00609) |

0,110*** (0,00606) |

| Число наблюдений | 62 | 40 | 49 | 47 |

| Псевдокоэффициент детерминации R 2pseudo | 0,446 | 0,449 | 0,447 | 0,449 |

Примечания: 1) Представленные числа имеют значения маржинального эффекта.

2) Статистическая значимость коэффициентов: *** p ≤ 0,001; ** р ≤ 0,01; *p ≤ 0,05.

3) В скобках указаны стандартные ошибки, отражающие уровень искажения используемой модели за счет наличия выбросов данных.

Таблица 7. Предельные эффекты для модели бинарного выбора Хекмана (результаты расчетов второй части модели)

| Высокотехнологичный сектор | Среднетехнологичный сектор | Низкотехнологичный сектор | ||||||

| высокого уровни | низкого уровня | |||||||

| Зависимая переменная | Решение вложений в инновации | Объем вложений в ИР в расчете на 1 сотрудника | Решение вложений в инновации | Объем вложений в ИР в расчете на 1 сотрудника | Решение вложений в инновации | Объем вложений в ИР в расчете на 1 сотрудника | Решение вложений в инновации | Объем вложений в ИР в расчете на 1 сотрудника |

| Метод анализа - цензурированная регрессия Хекмана | Уравнение 1 | Уравнение 2 | Уравнение 1 | Уравнение 2 | Уравнение 1 | Уравнение 2 | Уравнение 1 | Уравнение 2 |

| Индекс потребности фирмы во внешнем финансировании WW |

-0,299*** (0.111) |

0,0013* (0,108) |

-0.548 (0,124) |

-0,0029*** (0,111) |

0,492* (0,108) |

-0,0098 (0,124) |

-0,149*** (0,111) |

-0,0024* (0,108) |

| Доля выручки от экспортной деятельности в общей выручке от реализации EXPint |

0,193*** (0,041) |

0,119 (0,139) |

0,298** (0,030) |

0,116*** (0,122) |

-0,183*** (0,071) |

-0,174** (0,298) |

-0,158* (0,030) |

-0,076*** (0,122) |

| Инвестиции компании в основной капитал СI |

0,311** (0,055) |

0,271** (0,117) |

0,392** (0,123) |

0,2142** (0,144) |

0,255** (0,172) |

0,308*** (0,132) |

0,259*** (0,145) |

0,273*** (0,115) |

| Полная факторная производительность LTF2014 |

0,350*** (0,034) |

0,405 (0,111) |

0,148*** (0,025) |

0,224*** (0,078) |

0,281*** (0,051) |

0,438* (0,246) |

0,261*** (0,019) |

0,401*** (0,096) |

| Размер компании S |

0,186*** (0,012) |

0,001*** (0,037) |

0,063*** (0,044) |

0,078*** (0,062) |

0,175*** (0,021) |

0,092*** (0,043) |

0,257*** (0,032) |

0,014*** (0,022) |

| Constant |

0,471*** (0,0179) |

0,457*** (0,012) |

0,371** (0,286) |

0,261** (0,112) |

0,493** (0,115) |

0,467** (0,107) |

0,398** (0,134) |

0,331** (0,017) |

| Число наблюдений | 62 | 40 | 49 | 47 | ||||

| Оценка качества модели - лямбда Хекмана |

0,167 (0,103) |

0,7319** (0,2741) |

0.9674** (0,3986) |

0,5012*** (0,108) |

||||

| Коэффициент корреляции для совокупности rh0 |

0,263** (0,082) |

0,328** (0,079) |

0,2271*** (0,2104) |

0,309*** (0,065) |

||||

| Тест Вальда для Н0 при rh0=0 | 2,42 | 1,98** | 6,77** | 21.78*** | ||||

Примечания: 1) Представленные числа имеют значения маржинального эффекта.

2) Статистическая значимость коэффициентов: *** p ≤ 0,001; ** р ≤ 0,01; *p ≤ 0,05.

3) В скобках указаны стандартные ошибки, отражающие уровень искажения используемой модели за счет наличия выбросов данных.

Таблица 8. Детерминанты результатов инновационной деятельности промышленных компаний в 2014 году (результаты расчетов третьей части модели

| Зависимая переменная | Сектор обрабатывающей промышленности | |||

| Высокотехнологичный | Среднетехнологичный | Низкотехнологичный | ||

| высокого уровни | низкого уровня | |||

| Доля выручки от реализации, направленная на инновации RDint |

0,567** (0,00781) |

0,439 (0,00780) |

0,368** (0,00757) |

0,215 (0,00863) |

| Индекс потребности фирмы во внешнем финансировании WW |

-0,772*** (0,00173) |

-0,857*** (0,00161) |

-0,422*** (0,00157) |

- 0,267* (0,00158) |

| Доля выручки от экспортной деятельности в общей выручке от реализации EXPint |

0,472*** (0,00120) |

0,441** (0,00110) |

0,315*** (0,00120) |

0,201*** (0,00182) |

| Инвестиции компании в основной капитал CI |

0,114 (0,081) |

0,162 (0,093) |

0,119 (0,041) |

0,121*** (0,0229) |

| Полная факторная производительность LTF2014 |

0,0703*** (0.0234) |

0,0276 (0.0173) |

0,0371** (0.0171) |

0.0312 (0.0196) |

| Размер компании S |

0,0217*** (0,00205) |

0,0308*** (0,00105) |

0,1403*** (0,00226) |

0,0503*** (0,00291) |

| Constant |

0,209*** (0,00610) |

0,221*** (0,00606) |

0,142*** (0,00609) |

0,1670*** (0,00606) |

| Число наблюдений | 62 | 40 | 49 | 47 |

| Псевдокоэффициент детерминации R2pseudo | 0,114 | 0,147 | 0,115 | 0,147 |

Примечания: 1) Представленные числа имеют значения маржинального эффекта.

2) Статистическая значимость коэффициентов: *** p ≤ 0,001; ** р ≤ 0,01; *p ≤ 0,05.

3) В скобках указаны стандартные ошибки, отражающие уровень искажения используемой модели за счет наличия выбросов данных.

Подтверждена обратная U-зависимость между конкуренцией и инновациями. Так, фирмы-экспортеры с большей вероятностью примут решение об инвестировании в ИР, поскольку находятся в более конкурентной среде. Кроме того, секторальный анализ показывает, что в высокотехнологичных секторах с небольшим количеством игроков имеет место конкуренция по качеству (складывается благоприятная ситуация для инноваций) и можно наблюдать положительное влияние увеличения конкуренции на производительность. В низкотехнологичных секторах с большим числом игроков преобладает конкуренция по цене, и мы наблюдаем обратную тенденцию: компания отказывается от вложений в ИР, предпочитая заимствовать технологии. Малые компании (независимо от сектора) и компании, работающие в низкотехнологичных секторах, нуждаются не в увеличении объема инвестиций в ИР, а в инвестициях, упрощающих заимствование уже готовых технологий на развитых рынках.

Вместе с тем наше исследование имеет ряд ограничений. Для анализа нами был использован прямой ограничитель ликвидности, который только косвенно идентифицирует ограничения ликвидности (см. критический анализ [Kaplan S., Zingales L., 2007]), что связано с отсутствием у нас более детальных данных о доступности кредитования для исследуемых компаний и фактического размера потребности во внешнем финансировании. Следовательно, в дальнейшем целесообразно провести анкетирование компаний промышленного сектора и дать более точную оценку инвестиционных моделей, основанных на уравнении Эйлера, модели акселератора или модели устранения ошибки, которые позволяют определить оптимальную модель соотношения собственного и заемного капитала.

Также представляется интересным сравнить полученные нами данные с помощью индекса потребности в финансировании с методологией расчета регрессионных уравнений на основе индекса кредитного рейтинга, который непосредственно показывает возможность доступа к получению кредита (используется, например, в исследовании [Сапера A., Stoneman Р., 2013]).

И наконец, перспектива государственной поддержки финансирования исследований и разработок требует дальнейшего анализа эффективности существующих моделей государственного финансирования: трансферы конкурирующим на одном технологическом уровне фирмам, субсидии, пропорциональные вложениям компаний в ИР, гранты за внедрение новых изобретений.

Литература

1. Единые отраслевые методические указания по расчету обеспеченности финансовыми ресурсами участников закупок. В ред. приказа Госкорпорации «Росатом». Приложение № 3 к приказу Госкорпорации «Росатом» от 13.12.2013 № 1/1204-П (2013) // Росатом. URL: zakupki.rosatom.ru/file.ashx?oid=1965418/.

2. Постановление Правительства РФ от 25.06.2003 № 367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа» (2003)// КонсультантПлюс. URL: www.consultant.ru/document/cons_doc_LAW_42901/.

3. Приказ Минрегиона РФ от 17.04.2010 N° 173 «Об утверждении Методики расчета показателей абсолютной и относительной финансовой устойчивости, которым должны соответствовать коммерческие организации, желающие участвовать в реализации проектов, имеющих общегосударственное, региональное и межрегиональное значение, с использованием бюджетных ассигнований Инвестиционного фонда Российской Федерации» (2010) // КонсультантПлюс. URL: https://goo.gl/Z5fhY7/.

4. Сведения по кредитам в рублях, долларах США и евро ([2014]) // Центральный банк РФ. URL: http://www.cbr.ru/statistics/?PrtId=int_rat. Дата обращения 15.01.2016.

5. Трачук А.(2013) Инновационная стратегия компании // Проблемы теории и практики управления. № 9. С. 75-83.

6. Aghion Р., Askenazy Р. Berman N. et al. (2012) CreditConstraintandtheCyclicalityof R&D Investment: EvidencefromFrance // JournaloftheEuropeanEconomicAssociation. Vol. 10, N 5. P.1001-1024.

7. Altomonte C., Gamba S., Mancusi M.L. et al.(2013) R&D investments, Financial Constraints and Export // KITeS Working Papers 030, KITeS, Centre for Knowledge, Internationalization and Technology Studies / Universita’ Bocconi. Milano. P.377-395.

8. Bellone F., Musso, P., Nesta L. et al. (2013) FinanciaI Constraintsand Firm ExportBehaviour // WorldEconomy. Vol. 33, N 3. P.347-373.

9. Blundell R., Griffith R., Van Reenen J. (2009) MarketShare, Market value and Innovation in a Panel of British Manufacturing Firms // Review of Economic Studies. Vol. 66. P.529-554.

10. Bond S., HarhofT D., Van Reenen J. (2005) Investment, R&D and Financial Constraints in Britain and Germany // Annales Economic et de Statistique. N 79/80. P.1-28.

11. Сапера A., Stoneman P. (2013) Do Financial Factors Constrain Innovation?: A European cross countiy study, forthcoming // Competition, Monopoly and Corporate Governance: Essays in Honour of Keith Cowling / Ed. M. Waterson. London: Edward Elgar.

12. Cohen W.M., Klepper S. (1996) A Reprise of Size and R&D // The Economic Journal. Vol. 106, N 437. P.925-951.

13. Crepon B., Duguet E., Mairesse J. (1998) Research, Innovation and Productivity: An Econometric Analysis at the Firm Level // Economics of Innovation and New Technology. Vol. 7, N 2. P.115-158.

14. Czarnitzki D., Hottenrott H. (2011) R&D investment and financing constraints of small and medium sized firms // Small Business Econom-ics. Vol. 36, N l. P65-83.

15. Fazzari S., Hubbard R, G., Petersen В.C. (1988) Financing constraints and corporate investment // NBER Working Papers 2387. Brookings Papers on Economic Activity, 1 / National Bureau of Economic Research. P. 141-206.

16. Greenaway D., Guariglia A., Kneller R. (2007) Financial factors and exporting decisions // Journal of International Economics. Vol. 73, № 2. P.377-395.

17. Hajivassiliou V., Savignac F. (2011) Novel Approaches to Coherency Conditions in LDV Models with an Application to Interactions between Financing Constraints and a Firms Decision and Ability to Innovate, rnimeo // The London School of Economics and Politicfl Science. URL: https://econ.lse.ac.uk/staff/vassilis/pub/papers/pdf/financing_constraints_innovation.pdf.

18. Kaplan S., Zingales L. (2007) Do Investment-Cash Flow Sensitivities Provide Useful Measures of Financing Constraints? // Quarterly Journal of Economics. Vol. 112, N l. P.169-215.

19. Mancusi M.L., Vezzulli A. (2010)R&D, innovation and liquidity constraihts // KITeS Working Papers 030, KITeS, Centre for Knowledge, Internationalization and Technology Studies / Universita’ Bocconi. Milano. P. 108-123.

20. Mancusi M.L., Vezzulli A. (2012) R&D, innovation and liquidity constraints // KITeS Working Papers 030, KITeS, Centre for Knowledge, Internationalization and Technology Studies / Universita’Bocconi, Milano, Italy.

21. Mulkay B., Hall B.H., Mairesse J. (2001) Investment and R&D in France and in the United States // Investing Today for the World of To-morrow / Deutsche Bundesbank. Berlin; Heidelberg; New York: Springer. P.227-251.

22. Savignac F. (2008) Impact of Financial Constraints on Innovation: What Can Be Learned from a Direct Measure? // Economics of Innovation and New Technology. Vol. 17, N 6. P.553-569.

23. Tiwari A.K., Mohnen P., Palm F.C. et al. (2007) Financial Constraints and R&D Investment: Evidence from CIS // UNU-MERIT Working Paper. N 11. P.337-349.

24. Whited T.M., Wu G. (2006) Financial Constraints Risk // Review of Financial Studies. Vol. 19, №2. P.531-559.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ