Анализ финансового состояния субъекта малого предпринимательства

Показатели финансово-хозяйственной деятельности малого предприятия могут интересовать не только внутренних пользователей (собственников и руководителей), но и внешних пользователей – кредиторов, потенциальных инвесторов, поставщиков и подрядчиков, кредитные организации и др. Эти организации интересует главным образом вопрос о платежеспособности данного предприятия и его деловой активности. Оценка финансового состояния и платежеспособности малого предприятия осуществляется, как правило, на основе бухгалтерской финансовой отчетности.

Общее финансовое состояние малого предприятия можно оценить на основании следующих показателей:

- структуры и динамики имущества и источников его финансирования;

- ликвидности и платежеспособности;

- финансовой устойчивости;

- финансовых результатов деятельности;

- деловой активности.

1. Оценка структуры и динамики имущества (активов) дает представление о соотношении основного и оборотного капитала, доли запасов в оборотных активах, а также изменении их стоимости за анализируемый период.

| Наименование показатели, тыс. руб. | Значение | Откл, +/- | Темп роста, % | Удельный вес, % | Изменение уд.веса | |||||||

| 31.12.2021 | 31.12.2022 | 31.12.2023 | от 31.12.2021 | от 31.12.2022 | к 31.12.2021 | к 31.12.2022 | 31.12.2021 | 31.12.2022 | 31.12.2023 | к 31.12.2021 | к 31.12.2022 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 |

ОСНОВНОЙ КАПИТАЛ |

||||||||||||

| Материальные внеоборотные активы | x |

x |

||||||||||

| Нематериальные, финансовые и другие внеоборотные активы | x |

x |

||||||||||

| Итого основной капитал | x |

x |

||||||||||

ОБОРОТНЫЙ КАПИТАЛ |

||||||||||||

| Запасы | 179 | 176 | 180 | 1 | 4 | 100,559 | 102,273 | 1,145 | 1,126 | 1,144 | -0 | 0,019 |

| Денежные средства и денежные эквиваленты | x |

x |

||||||||||

| Финансовые и другие оборотные активы | 15458 | 15460 | 15550 | 92 | 90 | 100,595 | 100,582 | 98,855 | 98,874 | 98,856 | -0,019 | |

| Итого оборотный капитал (ОК) | 15637 | 15636 | 15730 | 93 | 94 | 100,595 | 100,601 | 100 | 100 | 100 | ||

| Итого АКТИВ | 15637 | 15636 | 15730 | 93 | 94 | 100,595 | 100,601 | 100 | 100 | 100 | x |

x |

| Соотношение основного и оборотного капитала | x |

x |

x |

x |

x |

x |

x |

|||||

| Доля запасов в оборотных активах | 0,011 | 0,011 | 0,011 | 99,913 | 101,599 | x |

x |

x |

x |

x |

||

За отчетный период имущество ООО "Управляющая компания МастерДом" (пример малого предприятия) возросло на 94 тыс. руб., или на -0,601%,. Рост актива организации произошел за счет увеличения оборотного капитала – на 94 тыс. руб., или на 100%.

Иначе говоря, за отчетный период в оборотные средства было вложено больше средств, чем в основной капитал.

При этом материальные оборотные средства увеличились на 4 тыс. руб., финансовые и другие оборотные активы – на 90 тыс. руб., а денежные средства и денежные эквиваленты снизились на 0 тыс. руб.

В составе внеоборотных активов изменений не произошло.

В целом следует отметить, что структура совокупных активов характеризуется превышением в их составе доли оборотного капитала, который составил 100%, его доля возросла в течение года не изменилась.

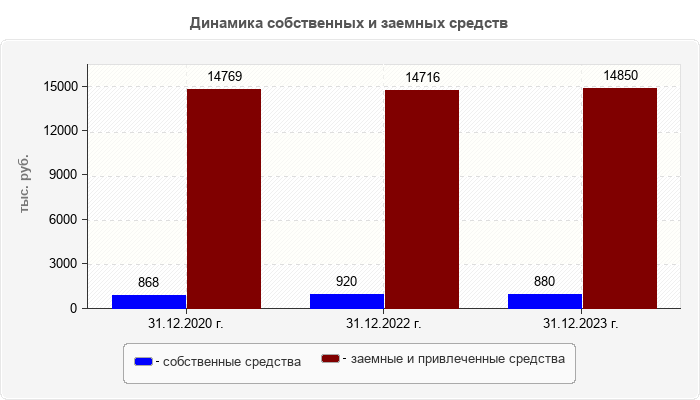

Структура и динамика источников финансирования (пассивов) показывает доли собственных, заемных и привлеченных средств, а также их изменение за анализируемый период.

| Наименование показатели, тыс. руб. | Значение | Откл, +/- | Темп роста, % | Удельный вес, % | Изменение уд.веса | |||||||

| 31.12.2021 | 31.12.2022 | 31.12.2023 | от 31.12.2021 | от 31.12.2022 | к 31.12.2021 | к 31.12.2022 | 31.12.2021 | 31.12.2022 | 31.12.2023 | к 31.12.2021 | к 31.12.2022 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 |

СОБСТВЕННЫЕ СРЕДСТВА |

||||||||||||

| Капитал и резервы | 868 | 920 | 880 | 12 | -40 | 101,382 | 95,652 | 5,551 | 5,884 | 5,594 | 0,043 | -0,289 |

| Итого собственные средства | 868 | 920 | 880 | 12 | -40 | 101,382 | 95,652 | 5,551 | 5,884 | 5,594 | 0,043 | -0,289 |

ЗАЕМНЫЕ СРЕДСТВА |

||||||||||||

| Долгосрочные заемные средства | 520 | 839 | 620 | 100 | -219 | 119,231 | 73,898 | 3,325 | 5,366 | 3,942 | 0,616 | -1,424 |

| Прочие долгосрочные обязательства | x |

x |

||||||||||

| Краткосрочные заемные обязательства | 3897 | 4012 | 4101 | 204 | 89 | 105,235 | 102,218 | 24,922 | 25,659 | 26,071 | 1,15 | 0,412 |

| Итого заемные средства | 4417 | 4851 | 4721 | 304 | -130 | 106,883 | 97,32 | 28,247 | 31,025 | 30,013 | 1,766 | -1,012 |

ПРИВЛЕЧЕННЫЕ СРЕДСТВА |

||||||||||||

| Кредиторская задолженность | 10352 | 9865 | 10129 | -223 | 264 | 97,846 | 102,676 | 66,202 | 63,092 | 64,393 | -1,809 | 1,301 |

| Прочие краткосрочные обязательства | x |

x |

||||||||||

| Итого привлеченные средства | 10352 | 9865 | 10129 | -223 | 264 | 97,846 | 102,676 | 66,202 | 63,092 | 64,393 | -1,809 | 1,301 |

| Итого ПАССИВ | 15637 | 15636 | 15730 | 93 | 94 | 100,595 | 100,601 | 100 | 100 | 100 | x |

x |

| Величина собственных средств в обороте | 868 | 920 | 880 | 12 | -40 | 101,382 | 95,652 | 5,551 | 5,884 | 5,594 | 0,043 | -0,289 |

Пассивная часть баланса характеризуется преобладающим удельным весом заемных источников средств. При этом их доля в общем объеме возросла в течение года на 0,289 процентных пункта.

Доля собственных средств в обороте снизилась на -0,289%, что отрицательно характеризует деятельность организации.

Однако данная информация не имеет особой важности при оценке деятельности малого предприятия. Уставный капитал малого предприятия обычно небольшой. Свою текущую деятельность они осуществляют в основном за счет собственных средств и кредиторской задолженности. Торгово-закупочная деятельность и расчетные операции, как правило, проводятся на условиях предоплаты либо за счет получения коммерческого (товарного) кредита. Поэтому очень важным фактором является поддержание ликвидности и платежеспособности, которые характеризуют способность предприятия своевременно и в полном объеме осуществлять расчеты по текущим обязательствам.

Для оценки динамики изменения активов по степени ликвидности за два периода используем значения каждой группы активов.

| Показатель | 31.12.2022 | 31.12.2023 | Отклонение, +/- | Темп прироста, % |

| 1. Абсолютно и наиболее ликвидные активы, А1 | x |

|||

| 2. Быстрореализуемые активы, А2 | 15460 | 15550 | 90 | 0,582 |

| 3. Медленнореализуемые активы, А3 | 176 | 180 | 4 | 2,273 |

| 4. Труднореализуемые активы, А4 | x |

|||

| 5. Итого активов | 15636 | 15730 | 94 | 0,601 |

Активы предприятия в отчетном периоде увеличились на 0,601%, при этом наиболее быстрыми темпами увеличились медленнореализуемые активы, что является отрицательным фактором. Также произошло увеличение и других групп активов, что сказалось отрицательно на степени ликвидности активов в целом.

| Показатель | 31.12.2022 | 31.12.2023 | Отклонение, +/- | Темп прироста, % |

| 1. Абсолютно и наиболее ликвидные активы, А1 | x |

|||

| 2. Быстрореализуемые активы, А2 | 0,989 | 0,989 | -0 | -0,018 |

| 3. Медленнореализуемые активы, А3 | 0,011 | 0,011 | 1,599 | |

| 4. Труднореализуемые активы, А4 | x |

|||

| 5. Итого активов | 1 | 1 | 0 | 0 |

Основную долю в активах предприятия составляют быстрореализуемые активы. По состоянию на 31.12.2022 года на их долю приходилось 98,874% всех активов. На 31.12.2023 года их доля составила 98,856%. Произошло снижение их доли на 0,018%. Таким образом, уровень ликвидности активов предприятия достаточно высокий.

| Показатель | 31.12.2022 | 31.12.2023 | Отклонение, +/- | Темп прироста, % |

| 1. Наиболее срочные обязательства, П1 | 9865 | 10129 | 264 | 2,676 |

| 2. Краткосрочные обязательства, П2 | 4012 | 4101 | 89 | 2,218 |

| 3. Долгосрочные обязательства, П3 | 839 | 620 | -219 | -26,103 |

| 4. Постоянные пассивы, П4 | 920 | 880 | -40 | -4,348 |

| 5. Итого пассивов | 15636 | 15730 | 94 | 0,601 |

| 6. Текущие обязательства, П1+П2 | 13877 | 14230 | 353 | 2,544 |

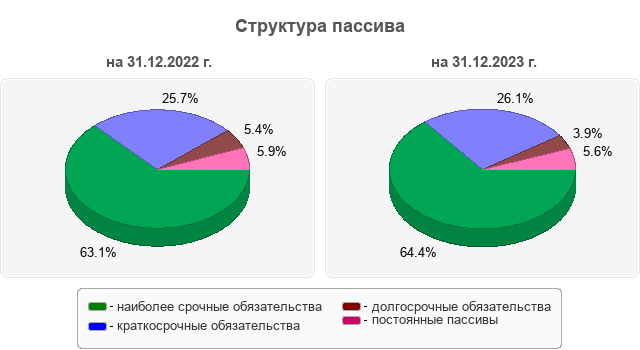

В отчетный период обязательства предприятия увеличились на 0,601% или на 94 тыс. руб. Это связано с увеличением наиболее срочных обязательств на 264 тыс. руб. или 2,676%, а краткосрочных – на 2,218%. Срочные и краткосрочные обязательства в сумме, составляющие текущие обязательства, увеличились на 2,544%, что отрицательно влияет на уровень текущей платежеспособности предприятия.

| Показатель | 31.12.2022 | 31.12.2023 | Отклонение, +/- | Темп прироста, % |

| 1. Наиболее срочные обязательства, П1 | 0,631 | 0,644 | 0,013 | 2,062 |

| 2. Краткосрочные обязательства, П2 | 0,257 | 0,261 | 0,004 | 1,606 |

| 3. Долгосрочные обязательства, П3 | 0,054 | 0,039 | -0,014 | -26,537 |

| 4. Постоянные пассивы, П4 | 0,059 | 0,056 | -0,003 | -4,929 |

| 5. Итого пассивов | 1 | 1 | 0 | 0 |

| 6. Текущие обязательства, П1+П2 | 0,888 | 0,905 | 0,017 | 1,931 |

Как видно из таблицы, значительную часть пассивов ООО "Управляющая компания МастерДом" (пример малого предприятия) составляют наиболее срочные обязательства. В отчетном периоде их доля возросла на 1,301 процентных пункта и составила 0,644%.

Наряду с этим, доля текущих обязательств предприятия в отчетный период увеличилась на 1,714 процентных пункта, что оказало отрицательное влияние на уровень текущей платежеспособности предприятия.

Для оценки ликвидности баланса с учетом фактора времени необходимо провести сопоставление каждой группы актива с соответствующей группой пассива.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: А1 ≥ П1 А2 ≥ П2, А3 ≥ П3, А4 ≤ П4. В случае, когда одно или несколько неравенств имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсации при этом имеют место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заменить более ликвидные.

| АКТИВ | 31.12.2022 | 31.12.2023 | ПАССИВ | 31.12.2022 | 31.12.2023 |

| А1 – Денежные средства, денежные эквиваленты (стр.1250 ББ) | П1 – Кредиторская задолженность (стр. 1520 ББ) | 9865 | 10129 | ||

| А2 – Финансовые вложения, дебиторская задолженность и другие оборотные активы (стр.1230 ББ) | 15460 | 15550 | П2 – Краткосрочные заемные средства (стр.1510 ББ + стр.1550 ББ) | 4012 | 4101 |

| А3 – Запасы (стр.1210 ББ) | 176 | 180 | П3 – Долгосрочные заемные средства и обязательства, прочие краткосрочные обязательства (стр.1410 ББ + стр.1450 ББ) | 839 | 620 |

| А4 – Материальные, нематериальные, финансовые и другие внеоборотные активы (стр.1150 ББ + стр.1170 ББ) | П4 – Капитал и резервы (стр. 1300 ББ) | 920 | 880 | ||

| Итого активов | 15636 | 15730 | Итого пассивов | 15636 | 15730 |

Оценка ликвидности баланса ООО "Управляющая компания МастерДом" (пример малого предприятия) с учетом фактора времени позволяет сделать следующие выводы:

1. На момент составления баланса у предприятия не достаточно абсолютно и наиболее ликвидных активов для покрытия наиболее срочных обязательств.

2. Быстрореализуемые активы покрывают краткосрочные пассивы, т.е. предприятие может быть платежеспособным в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи в кредит.

3. В будущем, при своевременном поступлении денежных средств от продаж и платежей, предприятие не может быть платежеспособным в период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса.

4. Ликвидность баланса отличается от абсолютной. При этом у предприятия имеются собственные оборотные средства, что является минимальным условием финансовой устойчивости.

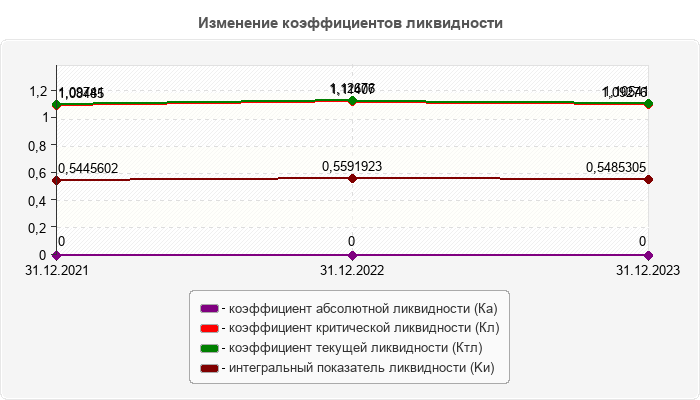

2. Для оценки уровня ликвидности и платежеспособности рассчитываются коэффициент текущей ликвидности, показатели абсолютной, критической и текущей ликвидности.

| Наименование показателя | Методика расчета | Значение | ||

| 31.12.2021 | 31.12.2022 | 31.12.2023 | ||

| Выручка (N) | с.2110 | 150 | 144 | 150 |

| Число месяцев в рассматриваемом периоде (Т) | 12 | 12 | 12 | |

| Коэффициент текущей платежеспособности (Ктп) | (П1+П2) (N/T) |

1139,92 | 1156,417 | 1138,4 |

| Коэффициент абсолютной ликвидности (Ка) | А1 (П1+П2) |

|||

| Коэффициент критической ликвидности (Кл) | (А1+А2) (П1+П2) |

1,085 | 1,114 | 1,093 |

| Коэффициент текущей ликвидности (Ктл) | (А1+А2+А3) (П1+П2) |

1,097 | 1,127 | 1,105 |

| Коэффициент маневренности функционирующего капитала (Кмфк) | А3 (А1+А2+А3-П1-П2) |

0,129 | 0,1 | 0,12 |

| Интегральный показатель ликвидности (Kи) | 1,67×Ка+0,33×Кл+0,17×Ктл | 0,545 | 0,559 | 0,549 |

В отчетном периоде за счет чистой выручки предприятие могло погасить кредиторскую задолженность и краткосрочные кредиты за 1138,4 мес., что ниже аналогичного показателя прошлого года на 1.56%. Это косвенно свидетельствует о росте уровня платежеспособности предприятия.

Степень возможностей покрытия текущих обязательств предприятия за счет денежных средств и краткосрочных финансовых вложений в конце отчетного периода сохранилась на уровне начала периода и составила 0%. При этом на каждый рубль текущих обязательств приходилось столько же абсолютно и наиболее ликвидных активов, как в начале анализируемого периода, т.е. 0 коп. Таким образом, ООО "Управляющая компания МастерДом" (пример малого предприятия) не имеет возможности каждый день погашать 20% текущих обязательств, а только 0%. В случае поддержания остатков денежных средств на уровне отчетной даты краткосрочная задолженность, имеющаяся на отчетную дату, не может быть погашена за 5 дней.

Степень возможностей покрытия текущих обязательств предприятия за счет наиболее ликвидных активов в конце отчетного периода снизилась на 1.91%, т.е на каждый рубль текущих обязательств приходилось, по сравнению с началом отчетного периода, меньше наиболее ликвидных активов на 2,131 коп. В отчетный период на каждый рубль текущих обязательств приходилось около 109,276 коп. наиболее ликвидных активов. Расчетное значение выше минимально допустимого. Это означает, что денежные средства и предстоящие поступления от текущей деятельности покрывают текущие долги, что положительно влияет на уровень платежеспособности и кредитоспособности предприятия.

Динамика показателя текущей ликвидности предприятия оценивается отрицательно, т.к. на каждый рубль текущих обязательств приходится, по сравнению с началом отчетного периода, меньше текущих активов на 2,135 коп. В отчетный период 110,541% текущих обязательств может быть погашено за счет мобилизации всех оборотных активов. Расчетное значение не удовлетворяет требуемому нормативному значению 2,0. ООО "Управляющая компания МастерДом" (пример малого предприятия) не представляет интереса для потенциальных акционеров.

На каждый рубль функционирующего капитала в конце отчетного периода приходилось 0,12 руб. труднореализуемых активов. У предприятия достаточно рабочего капитала для функционирования. При этом уровень платежеспособности снизился.

Комплексная оценка уровня покрытия текущих обязательств оборотными активами, с учетом их структуры и способности трансформироваться в денежные средства, показывает, что качество покрытия текущих обязательств текущими активами в отчетном периоде ухудшилось. Общий уровень ликвидности предприятия по состоянию на 31.12.2023 года можно считать отрицательным.

Однако в балансовом отчете отражается состояние текущих активов и текущих обязательств на конец месяца, а впоследствии ситуация может значительно измениться. Это могут быть проблемы с задержкой платежей от покупателей и заказчиков, появление каких-либо финансовых затруднений. Кредитные организации для оценки платежеспособности обычно используют выписки с расчетного счета за анализируемый период, анализируя движение денежных средств на расчетных счетах организации.

3. Расчет коэффициентов, характеризующих финансовую устойчивость

Финансовое состояние предприятия, его устойчивость во многом зависят от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия, в первую очередь – от соотношения основных и оборотных средств, а также от уравновешенности отдельных видов активов и пассивов предприятия.

| Наименование показателя | Методика расчета | Рекомендуемое значение | Значение | ||

| 31.12.2021 | 31.12.2022 | 31.12.2023 | |||

| Коэффициент обеспеченности оборотных активов собственными оборотными средствами (Ксс) | (П4–А4) (А1+А2+А3) |

≥ 1,0 | 0,056 | 0,059 | 0,056 |

| Коэффициент обеспеченности материальных запасов собственными оборотными средствами (Кмз) | (П4–А4) А3 |

0,6-0,8 | 4,849 | 5,227 | 4,889 |

| Коэффициент маневренности собственного капитала (Кмск) | (П4–А4) П4 |

0,5 | 1 | 1 | 1 |

| Коэффициент долгосрочного привлечения заемных средств (Кпзс) | П3 П4 |

≤ 1,0 | 0,599 | 0,912 | 0,705 |

| Коэффициент автономии (Кавт) | П4 (А1+А2+А3+А4) |

≥ 0,5 | 0,056 | 0,059 | 0,056 |

| Коэффициент финансовой активности (Кфа) | (П1+П2+П3) П4 |

- | 17,015 | 15,996 | 16,875 |

| Коэффициент финансовой устойчивости (Кфу) | (П3+П4) (А1+ А2+А3+А4) |

0,5-0,7 | 0,089 | 0,113 | 0,095 |

| Коэффициент обеспеченности процентов к уплате (Коп) | (с.2400+с.2410+с.2330) с.2330 |

>1,0 | 1,174 | 1,132 | 1,024 |

| Интегральный критерий финансовой устойчивости (ИНфу) | Тр(Кавт)×Тр(Кмск)×Тр(Кпзс)×Тр(Ксс) Тр(Коп) |

≥ 1,0 | x |

1,774 | 0,772 |

Как видно из данных таблицы, динамика общего уровня финансовой устойчивости в течение всего анализируемого периода оценивается положительно (наблюдается рост на 9822,602% с 31.12.2021 года). Однако, в отчетном периоде произошло снижение финансовой устойчивости на 22,751%. В частности:

1. Степень обеспеченности хозяйственной деятельности предприятия собственными оборотными средствами, необходимыми для ее финансовой устойчивости, снизилась на 0,29 процентных пункта и составила 5,594% стоимости мобильных средств предприятия. При этом уровень данного показателя ниже нормативного значения.

2. В конце отчетного периода материальных запасы формировалось без привлечения собственных оборотных средств, т.е. за счет привлечения кредитных ресурсов.

3. Для финансирования текущей деятельности предприятия в конце отчетного периода собственный капитал предприятия не использовался. Финансовая устойчивость очень низкая, качество структуры баланса оценивается отрицательно. Значение показателя к концу отчетного периода не изменилось.

4. Значение коэффициента финансового левериджа показывает, что в конце отчетного периода 70,455 коп. долгосрочных заемных средств приходится на 1 рубль собственного капитала. Снижение данного показателя является положительным фактором и свидетельствует о росте финансовой устойчивости, степени кредитоспособности, повышении риска невозврата кредита.

5. На каждый рубль активов в конце отчетного периода приходилось 5,594 коп. собственного капитала. Доля заемного капитала, вложенного в активы предприятия, составляла 94,406%. Уровень коэффициента автономии меньше нормального минимального значения, что оценивается отрицательно. Значение показателя к концу отчетного периода снизился на 0,29 процентных пункта. Уровень финансовой зависимости от внешних инвесторов возрос. По сравнению с 31.12.2021 года на каждый рубль имущества приходилось 31.12.2023 года больше собственных средств на 0,043 коп., что положительно влияло на финансовое состояние предприятия.

6. На каждый рубль собственных средств, вложенных в активы, приходилось привлеченных средств в начале отчетного периода - 1599,565 коп., в конце отчетного периода - 1687,5 коп. Значение коэффициента финансовой активности к концу отчетного периода увеличилось на 87,935 процентных пункта, т.е. руководство предприятия более интенсивно стало использовать для финансирования деятельности заемные средства. Степень качества источников покрытия, а также уровень финансовой устойчивости к концу отчетного периода по этому показателю понизились. Уровень коэффициента позволяет сделать вывод о сохранении минимальной финансовой стабильности.

7. Значение коэффициента финансовой устойчивости по состоянию на 31.12.2023 года ниже нормально рекомендуемого ограничения и составляет 0,095 Рост этого показателя в динамике также свидетельствует о повышении уровня финансовой устойчивости предприятия.

8. Коэффициент обеспеченности процентов к уплате свидетельствует о том, что ООО "Управляющая компания МастерДом" (пример малого предприятия) генерирует прибыль в объеме, достаточном для выполнения расчетов. Уменьшение значения коэффициента в динамике отрицательно влияет на взаимоотношения с поставщиками заемного капитала.

Рекомендуемые значения указанных коэффициентов являются условными и зависят от особенностей финансово-хозяйственной деятельности, от внутренних и внешних экономических факторов.

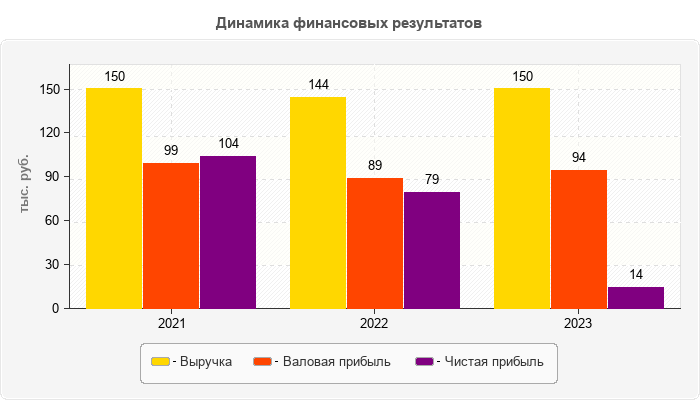

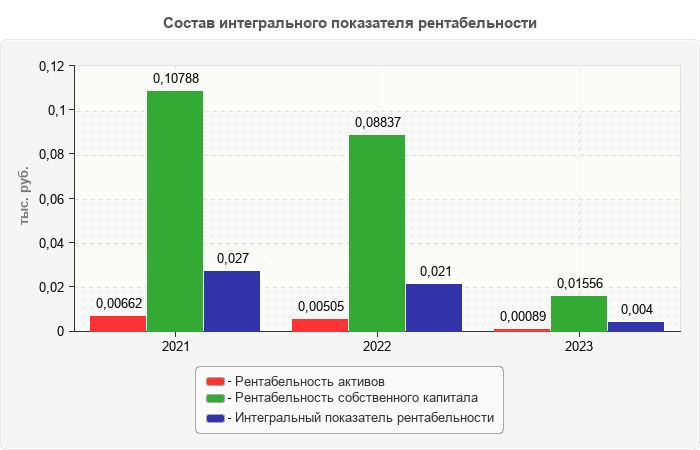

4. Оценка рентабельности бизнеса. Как правило, малый бизнес не доминирует в тех нишах рынка, где существенно высока прибыль на рубль вложенного капитала. Поэтому анализ рентабельности весьма актуален для малого предпринимательства. Величина этого показателя зачастую находится на критических отметках и важно своевременно принять меры, чтобы не допустить убыточности бизнеса.

| Наименование показатели, тыс. руб. | Значение | Откл, +/- | Темп роста, % | ||||

| 31.12.2021 | 31.12.2022 | 31.12.2023 | от 31.12.2021 | от 31.12.2022 | к 31.12.2021 | к 31.12.2022 | |

| Выручка | 150 | 144 | 150 | 6 | 100 | 104,167 | |

| Расходы по обычной деятельности | 51 | 55 | 56 | 5 | 1 | 109,804 | 101,818 |

| Валовая прибыль | 99 | 89 | 94 | -5 | 5 | 94,949 | 105,618 |

| Проценты к уплате | 598 | 600 | 580 | -18 | -20 | 96,99 | 96,667 |

| Прочие доходы | 603 | 590 | 500 | -103 | -90 | 82,919 | 84,746 |

| Прочие расходы | x |

x |

|||||

| Общие доходы | 753 | 734 | 650 | -103 | -84 | 86,321 | 88,556 |

| Общие расходы | 649 | 655 | 636 | -13 | -19 | 97,997 | 97,099 |

| Прибыль до налогообложения | 104 | 79 | 14 | -90 | -65 | 13,462 | 17,722 |

| Налоги из прибыли (доходы) | x |

x |

|||||

| Чистая прибыль (убыток) | 104 | 79 | 14 | -90 | -65 | 13,462 | 17,722 |

В отчетный период доход от основной деятельности увеличился на 6 тыс. руб., или на 4,167%. Расходы по обычным видам деятельности возросли на 1 тыс. руб., или на 1,818%. Следует отметить, что темп прироста расходов меньше, чем темп прироста выручки от продаж в 0,436 раза, что является положительным фактором.

Валовая прибыль в 2023 году увеличилась на 5 тыс. руб., или на 5,618%. Темп прироста валовой прибыли больше, чем темп прироста выручки от продаж в 1,348 раза, что является положительным фактором.

Следовательно, процесс управления производством и сбытом продукции предприятия был рациональным. По данным балансовой отчетности условие рациональности не выполняется. Необходим более глубокий анализ динамики финансовых результатов и выявление факторов, отрицательно влияющих на их динамику.

| Наименование показатели, тыс. руб. | Значение | Откл, +/- | Темп роста, % | ||||

| 31.12.2021 | 31.12.2022 | 31.12.2023 | от 31.12.2021 | от 31.12.2022 | к 31.12.2021 | к 31.12.2022 | |

| Доля валовой прибыли в выручке | 66 | 61,806 | 62,667 | -3,333 | 0,861 | 94,95 | 101,393 |

| Доля расходов по обычным видам деятельности в выручке | 34 | 38,194 | 37,333 | 3,333 | -0,861 | 109,804 | 97,745 |

| Доля общих расходов в доходах | 86,189 | 89,237 | 97,846 | 11,658 | 8,609 | 113,526 | 109,647 |

На каждый рубль выручки от продаж приходилось в период с 31.12.2022 года до 31.12.2023 года больше валовой прибыли в среднем на 99,139 коп., что является положительным фактором. Эффективность производственной деятельности с 31.12.2021 года снизилась.

В 2023 году доля расходов по обычным видам деятельности в выручке от продаж уменьшилась, на каждый рубль выручки приходилось меньше расходов по основной деятельности в среднем на 0,861 коп. В период же с 31.12.2021 года доля прибыли от продаж в выручке уменьшилась на 3,333 коп. и составила 63%.

Увеличение показателя уровня расходов в доходах предприятия свидетельствует о снижении уровня эффективности управления предприятия в целом.

| Наименование показателя | Методика расчета | Значение | ||

| за 2021 | за 2022 | за 2023 | ||

| Рентабельность обычной деятельности (Роб) | (с.2110-с.2120) с.2120 |

1,941 | 1,618 | 1,679 |

| Рентабельность всей деятельность (Рд) | с.2400 (с.2120+с.2330+с.2350) |

0,16 | 0,121 | 0,022 |

| Предельная рентабельность (Рпр) | с.2400 с.2120 |

2,039 | 1,436 | 0,25 |

| Рентабельность совокупных активов по чистой прибыли (Рса) | с.2400 ((с.1600н.+с.1600к.)/2) |

0,007 | 0,005 | 0,001 |

| Рентабельность оборотных средств по чистой прибыли (Рос) | с.2400 ((ОКн.+ОКк.)/2) |

0,007 | 0,005 | 0,001 |

| Рентабельность собственного капитала (Рск) | с.2400 ((с.1300н.+с.1300к.)/2) |

0,108 | 0,088 | 0,016 |

| Рентабельности продаж продукции (Рпп) | (с.2110-с.2120) с.2110 |

0,66 | 0,618 | 0,627 |

| Маржа прибыли после уплаты налогов (Мп) | с.2400 с.2110 |

0,693 | 0,549 | 0,093 |

ООО "Управляющая компания МастерДом" (пример малого предприятия) для получения чистой прибыли в размере 14 тыс. руб. при величине выручки от продаж 150 тыс. руб. задействовала в отчетном году активы в размере 15683 тыс. руб. Следовательно, для отчетного года рентабельность составила 0,089%. Изменение рентабельности активов на 0,416% было связано с падением рентабельности продаж на 45,528%.

С точки зрения собственников важнейшей оценкой эффективности вложения средств является наличие прибыли на вложенный капитал. Показатель прибыли на вложенный собственниками (акционерами) капитал, называется рентабельностью собственного капитала. В отчетный период рентабельность собственного капитала уменьшилась на 7,3 пунктов, т.е. отдача на инвестиции собственников снизилась, что уменьшило инвестиционную привлекательность данного предприятия.

Снижение рентабельности активов привело к уменьшению рентабельности собственного капитала. Еще одной причиной снижения данного показателя стало неблагоприятное влияние изменения структуры пассивов. Все это вместе обусловило уменьшение показателя рентабельности собственного капитала на 7,281%.

5. Анализ деловой активности.

О деловой активности и успешности бизнеса свидетельствуют показатели деловой активности. На основании новых форм отчетности можно рассчитать только показатели оборачиваемости кредиторской задолженности, поскольку отсроченные денежные поступления от покупателей (дебиторская задолженность) в балансе не показаны.

| Наименование показатели, тыс. руб. | Методика расчета | Значение | Откл, +/- | |||

| за 2021 | за 2022 | за 2023 | 2022 | 2023 | ||

| Общие показатели оборачиваемости | ||||||

| Ресурсоотдача | с.2110 c.1600 |

0,01 | 0,009 | 0,01 | -0 | |

| Коэффициент оборачиваемости мобильных средств | с.2110 (c.1210+c.1230+c.1250) |

0,01 | 0,009 | 0,01 | ||

| Коэффициент отдачи собственного капитала | с.2110 c.1300 |

0,173 | 0,157 | 0,17 | 0,016 | -0,014 |

| Показатели управления активами | ||||||

| Коэффициент оборачиваемости материальных средств | с.2110 c.1210 |

0,838 | 0,818 | 0,833 | 0,005 | -0,015 |

| Коэффициент оборачиваемости денежных средств | с.2110 c.1250 |

x |

x |

x |

x |

x |

| Коэффициент оборачиваемости кредиторской задолженности (Кокз) | с.2110 c.1520 |

0,014 | 0,015 | 0,015 | ||

| Срок оборачиваемости кредиторской задолженности | 365 Кокз |

25189,786 | 25000 | 24645,51 | 544,276 | 354,49 |

Как видно из таблицы значений коэффициентов деловой активности, за изучаемый период времени коэффициент трансформации (ресурсоотдача) снизился. Значит, в организации медленнее совершался полный цикл производства и обращения, приносящий прибыль. Сохранение значения коэффициента оборачиваемости мобильных средств свидетельствует о поддержании единого уровня товарных запасов и постоянной скорости погашения долгов дебиторами. В ООО "Управляющая компания МастерДом" (пример малого предприятия) скорость оборота собственного капитала в исследуемом периоде возросла. На каждый рубль инвестированных собственных средств приходится 17,045 коп. выручки от реализации. Часть собственных средств бездействует.

За счет сохранения скорости оборота текущих активов и кредиторской задолженности сохранился уровень финансового благополучия ООО "Управляющая компания МастерДом" (пример малого предприятия).

Общая динамика коэффициентов оборачиваемости активов и источников средств предприятия, а также показателей управления активами, свидетельствует об уменьшении скорости превращения средств, вложенных в предприятие, в реальные деньги. Таким образом, деловая активность ООО "Управляющая компания МастерДом" (пример малого предприятия) возросла.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ