Анализ финансовой отчетности, сформированный в соответствии с МСФО

Цель анализа финансовой отчетности, составленной в соответствии с МСФО, заключается в получении ключевых характеристик финансового состояния и финансовых результатов компании для формирования адекватной оценки достигнутого уровня эффективности бизнеса, выявления и количественного измерения влияния внешних и внутренних факторов, а также обоснования текущих и стратегических бизнес-планов.

1. ОТЧЕТНОСТЬ. Общая оценка финансового положения предприятия производится с помощью системы специальных коэффициентов. Большинство финансовых коэффициентов рассчитывается по данным двух основных форм отчетности – бухгалтерского баланса и отчета о прибыли

| Наименование статьи | 31.12.2023 | 31.12.2022 | ||||

| АКТИВЫ – ASSETS | ||||||

| Текущие активы (оборотные средства) – Current assets | ||||||

| Денежные средства и их эквиваленты – Cash assets |

898008 | 633418 | ||||

| Краткосрочные инвестиции – Marketable Securities |

5506 | 10652 | ||||

| Счета к получению – Accounts Receivable |

148783 | |||||

| Поправка по сомнительным долгам – Provision/allowance for bad/doubtful debts |

||||||

| 148783 | ||||||

| Запасы – Inventories/Stocks Сырье и материалы – Raw Materials |

179293 | 165745 | ||||

| Незавершенное производство – Work-in-process |

418352 | 386739 | ||||

| Товары, годные для продажи – Goods available for sale |

||||||

| Готовая продукция – Finished goods |

597645 | 552484 | ||||

| Расходы на продажу – Selling expenses |

||||||

| 1195290 | 1104968 | |||||

| Предоплаченные расходы – Prepaid Expenses |

1693622 | 21941 | ||||

| 3792426 | 1919762 | |||||

| Нетекущие (необоротные) активы – Non-current assets |

||||||

| Долгосрочные инвестиции – Long-term investments |

335889 | 267600 | ||||

| Основные средства – Property, plant & equipment |

919674 | 906514 | ||||

| Начисленный износ – Depreciation |

690298 | 648733 | ||||

| 229376 | 257781 | |||||

| Нематериальные активы – Intangible Assets |

180063 | 122001 | ||||

| Начисленный износ – Depreciation |

176589 | 117726 | ||||

| 3474 | 4275 | |||||

| Отложенные налоговые активы – Deferred tax assets |

-8207 | -6432 | ||||

| Прочие дебиторы – Other debtors |

||||||

| 560532 | 523224 | |||||

| 4352958 | 2442986 | |||||

| ПАССИВЫ – LIABILITIES | ||||||

| Текущие обязательства – Current Liabilities |

||||||

| Начисленные обязательства – Accrued Liabilities |

||||||

| Счета и векселя к оплате – Accounts & notes payable |

||||||

| Задолженность по заработной плате – Wages and salaries payable |

||||||

| Задолженность по налогам – Taxes payable |

||||||

| Задолженность по дивидендам – Dividend payable |

||||||

| Оценочные резервы – Provisions |

||||||

| Доходы будущих периодов – Defended (unearned) revenues |

3483 | 2886 | ||||

| Текущая часть долгосрочного долга – Current portion of Long-term debt |

3609155 | 1730220 | ||||

| 3612638 | 1733106 | |||||

| Долгосрочные обязательства – Long-term liabilities |

||||||

| Долгосрочные займы – Long-term debt |

||||||

| Отложенные налоговые обязательства – Deferred tax liabilities |

21696 | 21696 | ||||

| 21696 | 21696 | |||||

| 3634334 | 1754802 | |||||

| СОБСТВЕННЫЙ КАПИТАЛ – OWNERS’ EQUITY | ||||||

| Вложенный капитал – Contributed capital |

50321 | 49558 | ||||

| Накопленная нераспределенная чистая прибыль – Retained earnings |

||||||

| Прочий накопленный совокупный доход – Other accumulated comprehensive income |

668303 | 638626 | ||||

| 718624 | 688184 | |||||

| 4352958 | 2442986 | |||||

| Показатель | за 2023 | за 2022 | ||

| Выручка от реализации – Net sales |

2708752 | 2698145 | ||

| Себестоимость реализованной продукции (работ, услуг) – Cost of sales |

1585241 | 1505698 | ||

| Валовая прибыль – Gross margin |

1123511 | 1192447 | ||

| Другие операционные доходы – Other operating income |

133265 | 258414 | ||

| Расходы на продажу – Selling expenses |

859821 | 1006985 | ||

| Административные расходы – Administrative expenses |

225054 | 160525 | ||

| Другие операционные расходы - Other operating expenses |

99625 | 98652 | ||

| Прибыль от операций – Profit or loss from ordinary activities |

72276 | 184699 | ||

| Финансовые расходы – Financial costs |

18532 | 12563 | ||

| Доходы от дивидендов и процентов – Dividends & interest income |

93265 | 20364 | ||

| Прибыль до налогообложения – Income before income taxes & extraordinary loss |

147009 | 192500 | ||

| Расходы на налог – Tax expense |

114559 | 125542 | ||

| Прибыль после налогообложения – Income before extraordinary loss |

32450 | 66958 | ||

| Экстраординарные статьи – Extraordinary items |

||||

| Чистая прибыль за период – Net Income |

32450 | 66958 | ||

| Показатель | за 2023 | за 2022 | ||

| Выручка от реализации – Net sales |

2708752 | 2698145 | ||

| Другие операционные доходы – Other operating income |

133265 | 258414 | ||

| Изменения в запасах готовой продукции и незавершенного производства – Change in stocks of finished goods & in work in progress |

76774 | 76774 | ||

| Стоимость сырья и материалов - Costs of raw materisls & supplies |

2487809 | 2490609 | ||

| Расходы на персонал – Wages & salaries |

216151 | 216394 | ||

| Расходы на амортизацию - Depreciation |

42931 | 42979 | ||

| Расходы на покупку готовых изделий – Purchases of goods for resale |

||||

| Другие операционные расходы - Other operating expenses |

99625 | 98652 | ||

| Прибыль от операционной деятельности – Profit or loss from ordinary activities |

72275 | 184699 | ||

| Финансовые расходы – Financial costs |

18532 | 12563 | ||

| Доходы от дивидендов и процентов – Dividends & interest income |

93265 | 20364 | ||

| Прибыль до налогообложения – Income before income taxes & extraordinary loss |

147008 | 192500 | ||

| Налоговые и им подобные платежи – Taxes & similar payments |

114559 | 125542 | ||

| Прибыль после налогообложения – Income before extraordinary loss |

32449 | 66958 | ||

| Экстраординарные статьи – Extraordinary items |

||||

| Чистая прибыль за период – Net Income |

32449 | 66958 | ||

2. СТРУКТУРНЫЙ АНАЛИЗ. Одним из важных признаков степени эффективности деятельности предприятия за определенный период является экономическая структура выручки, которая поступает от покупателей. Вертикальный анализ проводится также по данным бухгалтерского баланса для оценки структурной динамики активов предприятия и источников их образования.

| Показатели | Структура выручки в процентах за отчетный год | Структура выручки в процентах за прошлый |

| Выручка от реализации | 100 | 100 |

| Себестоимость реализованной продукции (работ, услуг) | 58,52 | 55,8 |

| Валовая прибыль | 41,48 | 44,2 |

| Другие операционные доходы | 4,92 | 9,58 |

| Расходы на продажу | 31,74 | 37,32 |

| Административные расходы | 8,31 | 5,95 |

| Другие операционные расходы | 3,68 | 3,66 |

| Прибыль от операций | 2,67 | 6,85 |

| Финансовые расходы | 0,68 | 0,47 |

| Доходы от дивидендов и процентов | 3,44 | 0,75 |

| Прибыль до налогообложения | 5,43 | 7,13 |

| Расходы на налог | 4,23 | 4,65 |

| Прибыль после налогообложения | 1,2 | 2,48 |

| Экстраординарные статьи | ||

| Чистая прибыль за период | 1,2 | 2,48 |

Снижение доли чистой прибыли в выручке предприятия был связано с:

| Показатели баланса | 31.12.2023 | 31.12.2022 |

| АКТИВЫ | ||

| Текущие активы | ||

| 1. Денежные средства и их эквиваленты | 20,63 | 25,93 |

| 2. Краткосрочные инвестиции | 0,13 | 0,44 |

| 3. Счета к получению | 6,09 | |

| 4. Запасы | 27,46 | 45,23 |

| 4.1. Сырье и материалы | 4,12 | 6,78 |

| 4.2. Незавершенное производство | 9,61 | 15,83 |

| 4.3. Товары, годные для продажи | ||

| 4.4. Готовая продукция | 13,73 | 22,62 |

| 4.5. Расходы на продажу | ||

| 5. Предоплаченные расходы | 38,91 | 0,9 |

| 6. И т о г о текущие активы | 87,12 | 78,58 |

| Активы долгосрочного использования | ||

| 7. Долгосрочные инвестиции | 7,72 | 10,95 |

| 8. Основные средства | 5,27 | 10,55 |

| 9. Нематериальные активы | 0,08 | 0,17 |

| 10. Отложенные налоговые активы | -0,19 | -0,26 |

| 11. Прочие дебиторы | ||

| 12. И т о г о активы долгосрочного использования | 12,88 | 21,42 |

| 13. В с е г о активы | 100 | 100 |

| ФИНАНСОВЫЕ ОБЯЗАТЕЛЬСТВА И КАПИТАЛЫ СОБСТВЕННИКОВ | ||

| Текущие краткосрочные финансовые обязательства | ||

| 14. Счета и векселя к оплате | ||

| 15. Начисленные обязательства | ||

| 15.1. Задолженность по заработной плате | ||

| 15.2. Задолженность по налогам | ||

| 15.3. Задолженность по дивидендам | ||

| 15.4. Оценочные резервы | ||

| 16. Доходы будущих периодов | 0,08 | 0,12 |

| 17. Текущая часть долгосрочного долга | 82,91 | 70,82 |

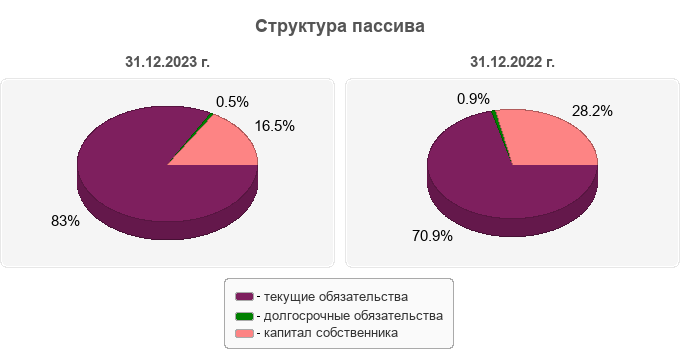

| 18. И т о г о краткосрочные финансовые обязательства | 82,99 | 70,94 |

| Долгосрочные финансовые обязательства | ||

| 19. Долгосрочные займы | ||

| 20. Отложенные налоговые обязательства | 0,5 | 0,89 |

| 21. И т о г о долгосрочные финансовые обязательства | 0,5 | 0,89 |

| 22. И т о г о финансовые обязательства | 83,49 | 71,83 |

| Капиталы собственников | ||

| 23. Вложенный капитал | 1,16 | 2,03 |

| 24. Накопленная нераспределенная чистая прибыль | ||

| 25. Прочий накопленный совокупный доход | 15,35 | 26,14 |

| 26. И т о г о капиталы собственников | 16,51 | 28,17 |

| 27. В с е г о финансовые обязательства и капиталы собственников | 100 | 100 |

Вертикальный анализ структуры баланса позволяет делать выводы о перераспределении вложений в различные виды имущества и об изменении источников финансирования активов предприятия.

За анализируемый период предприятие увеличило общую балансовую стоимость своих активов на 1909972 тыс. руб. , или на 78.18%.

Это увеличение произошло за счет наращивания инвестиций как в долгосрочные, так и в краткосрочные виды имущества, что должно положительно сказаться на производственном потенциале предприятия.

Можно говорить об ухудшении финансового состояния предприятия за отчетный год, так как изменение имущества на 98.41% было обеспечено за счет заемных источников источников.

| Показатели | Величина прироста активов | Удельный вес участия |

| 1. Общее изменение балансовой стоимости активов | 1909972 | 100 |

| в том числе за счет источников | ||

| 2. Краткосрочные финансовые обязательства | 1879532 | 98,41 |

| 3. Долгосрочные финансовые обязательства | ||

| 4. Собственный капитал | 30440 | 1,59 |

Финансирование имущества за счет заемного капитала делает предприятие более зависимым от кредиторов. Данное положение оправдано только в случае наличия дешевых кредитных ресурсов, низкой процентной ставке ссудного капитала и высокой скорости кругооборота средств, когда эффективно используется финансовый рычаг. В противном случае финансовое состояние предприятии значительно ухудшается, снижается прибыль за счет неоправданно высоких расходов на обслуживание кредитного долга предприятия.

|

|

3. ОЦЕНКА ЛИКВИДНОСТИ. Ликвидность (Liquidity) означает наличие достаточного количества платежных средств, чтобы оплатить в срок счета кредиторов и оплатить непредвиденные расходы, когда они будут предъявлены.

| Наименование показателя | 31.12.2023 | 31.12.2022 |

| Исходные данные для анализа | ||

| Текущие активы – Current assets (CA) | 3792426 | 1919762 |

| Текущие обязательства – Current liabilities (CL) | 3612638 | 1733106 |

| Денежные средства – CASH | 898008 | 633418 |

| Краткосрочные инвестиции в ценные бумаги – Short-term marketable securities (STMS) |

5506 | 10652 |

| Дебиторская задолженность – Receivables (R) | 148783 | |

| Реализация – Sales (S) | 2708752 | 2698145 |

| Себестоимость проданных товаров - Cost of sales (CS) | 1585241 | 1505698 |

| Счета к получению – Accounts receivable (AR) | 74392 | |

| Материальные запасы – Materials inventory (MI) | 172519 | |

| Коэффициенты ликвидности | ||

| Квота оборотных средств – Current ratio (CR=CA:CL) |

1,05 | 1,11 |

| Коэффициент срочной ликвидности – Quick ratio/acid-test ratio (QR=(CASH+STMS+R):CL |

0,25 | 0,46 |

| Коэффициент денежной ликвидности – Cash ratio (CASHR=CASH:CL) |

0,25 | 0,37 |

| Работающий капитал – Working capital (WC=CA-CL) | 179788 | 186656 |

| Коэффициент оборачиваемости по расчетам – Receivable turnover (RT=S:AR) |

36,41 | x |

| Коэффициент оборачиваемости материальных запасов – Inventory turnover (IT=CS:MI) |

9,19 | x |

Одной из важнейших экономических характеристик оперативного финансового состояния предприятия является величина «working capital». Этот показатель отражает сумму финансирования оборотных активов собственными капиталами владельцев предприятия. Относительная обеспеченность предприятия «работающим капиталом» измеряется при помощи показателя «квота оборотных средств»

По состоянию на конец отчетного года «работающий капитал» равен 179788 тыс. руб. При этом квота оборотных средств составила 1.05

Коэффициент срочной ликвидности представляет собой более консервативную (по сравнению с квотой оборотных средств) меру ликвидности, когда из текущих активов исключаются наименее ликвидные статьи (запасы и предоплаченные расходы). На дату анализируемого баланса у предприятия на 1 рубль долгов было в наличии 25 копеек мобильных платежных средств для их оплаты.

Коэффициент денежной ликвидности показывает, насколько текущие обязательства компании покрываются самым ликвидным активом – денежными средствами. Это наиболее жесткий критерий ликвидности организации. На предприятии за счет денежных средств может быть немедленно погашено 25 % краткосрочных заемных обязательств.

Коэффициент оборачиваемости по расчетам характеризует размер дебиторской задолженности и эффективность кредитной политики фирмы. Для предприятия данный коэффициент показывает, что в среднем средства в расчетах обернулись примерно 36.41 раза. Это значит, что предприятию пришлось ждать около 9.89 дней для погашения коммерческого кредита.

Показатель Inventory Turnover указывает на относительный размер материальных запасов. Чем меньше размер запасов и чем быстрее они оборачиваются, тем меньше денежных средств у компании в них омертвлено. Увеличение запасов может означать, что какой-либо фактор препятствует реализации продукции. Коэффициент оборачиваемости материальных запасов для предприятия составил 9.19

4. РЕНТАБЕЛЬНОСТЬ (profitability) – способность получения приемлемого уровня прибыли. Коэффициенты рентабельности служат для оценки эффективности хозяйственной деятельности предприятия.

| Наименование показателя | за 2023 | за 2022 |

| Рентабельность активов (return on assets) |

0,01 | x |

| Рентабельность продаж/норма прибыли (return on sale/net profit margin) |

0,01 | 0,02 |

| Коэффициент оборачиваемости активов (Asset turnover) |

0,8 | x |

| Рентабельность капиталов собственника (Return of equity) |

0,05 | x |

| Рентабельность общих инвестиций в предприятие (Return on investment) |

0,07 | x |

| Леверидж (Leverage) | x |

Рентабельность активов (return on assets) – наиболее часто используемая мера прибыльности компании. Показатель рассчитывается как отношение чистой прибыли к среднегодовой величине активов (ROA=NP:TAavrg).

На каждый рубль, вложенный в активы, предприятие в отчетном периоде получило 1 коп. прибыли, что свидетельствует о способности генерировать прибыль и эффективности использования фондов.

Рентабельность продаж/норма прибыли (return on sale/net profit margin) показывает, сколько чистой прибыли содержится в каждом долларе (или иной денежной единице) продаж (ROS=NP:S). Даже разница в 1-2% может означать различие между обычным и очень прибыльным годом.

Чистая прибыль на рубль реализации снизилась на 1 коп., что свидетельствует о снижении эффективности операционной деятельности.

Коэффициент оборачиваемости активов (Asset turnover) определяет, насколько эффективно используются активы для увеличения продаж (AT=S:TAavrg). В отчетном периоде, для того, чтобы получить выручку в размере 2708752 рублей, активы должны были обернуться 0,8 раз.

Рентабельность капиталов собственника (Return of equity) характеризует уровень доходов, извлекаемых из капиталов, инвестированных собственниками в данное предприятие (ROE=NP:Eavrg).

Для предприятия величина рентабельности капиталов собственника равна 5%. Накопления предприятия составили 5 коп. на один рубль собственных инвестиций. Это довольно низкое значение доходности.

Рентабельность общих инвестиций в предприятие (Return on investment) призвана отражать доходность инвестиций, сделанных в активы предприятия (ROI=NOPAT:(EQ+LTD)). По данным Баланса и Отчета о прибыли данный коэффициент определен в размере 7%.

Значение показателя рентабельности инвестиций в активы свидетельствует о том, что в анализируемом году было получено 7 коп. дохода с каждого рубля всех инвестиций (как собственных, так и заемных привлеченных), сделанных в данное предприятие.

Леверидж (leverage) представляет собой разницу значений рентабельности собственных капиталов и общих инвестиций в активы предприятия. На анализируемом предприятии леверидж равен -2%. Таким образом, прирост доходности капиталов собственников предприятия за счет привлечения в оборот заемных ресурсов кредиторов составляет -2%.

5. ПЛАТЕЖЕСПОСОБНОСТЬ (financial responsibility) – способность предприятия погашать свои финансовые обязательства.

| Наименование показателя | за 2023 | за 2022 |

| Отношение заемного капитала к собственному (Debt to equity ratio) |

5,06 | 2,55 |

| Коэффициент обеспеченности процентов по кредитам (Times interest earned/Interest coverage ratio) |

2,75 | 6,33 |

| Коэффициент задолженности (Debt ratio) | 0,83 | 0,72 |

Отношение заемного капитала к собственному (Debt to equity ratio) показывает соотношение привлеченных ресурсов и акционерного капитала (DTER=L:E).

Данное соотношение увеличилось с 2.55 до 5.06. Необходимо помнить, что чем выше данный показатель, тем больше задолженность компании и тем неустойчивее ее ситуация.

Коэффициент обеспеченности процентов по кредитам (Interest coverage ratio) является одним из показателей степени защищенности кредиторов от недобросовестных плательщиков (TIE=EBIT:INT).

Обеспеченность процентов по кредитам снизилась, что объясняется увеличением расходов по выплате процентов за кредит.

Коэффициент задолженности (Debt ratio) показывает долю активов, которые финансируются за счет заемных средств, и отражает степень защищенности кредиторов (DR=L:TA).

Удельный вес заемного капитала в финансировании активов фирмы возрос с 72% на начало года до 83% на конец года.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ