Анализ практики организации и проблем развития расчетно-платежного оборота в России

И.Н. Олейникова

Вестник Астраханского государственного технического университета.

Серия: Экономика

№1 2013

В условиях развития электронно-бумажного денежного стандарта сохраняется актуальность эффективного управления наличным денежным оборотом, но все большую значимость приобретают вопросы развития безналичного оборота. Существенными направлениями развития наличного денежного обращения выступают

- совершенствование его методологической базы;

- централизация обработки денежной наличности;

- развитие механизмов аутсорсинга и ряд других.

Расширяющийся переход от использования наличных денег для потребительских платежей к применению платежных методов, основанных на информационных технологиях, обусловил введение в законодательство ряда основополагающих норм, регулирующих порядок перевода денежных средств, использования электронных средств платежа, организации и функционирования платежных систем. Важнейшим требованием к платежным системам является наличие постоянно поддерживаемой системы управления рисками.

Введение

Современная эволюция денег характеризуется развитием в единой типологической среде неразменных денег и их функциональных форм, схем оборота на технологической основе электронных средств связи и хранения информации. Замещение полноценных денег знаками стоимости трансформировало представления об их сущности - если в эволюционной теории денег они рассматриваются как особый товар, за которым закреплена функция всеобщего эквивалента, то в настоящее время они идентифицируются как совокупность активов, выполняющих базовые функции денег (номиналистическая, количественная теории денег, монетаризм). При общей актуальности вопросов сущности и функциональных форм современных денег в наименьшей степени изученными выступают электронные деньги и практика организации и управления платежным оборотом, организованным на их основе. Преобладание такого платежного оборота в структуре платежных систем развитых стран и устойчивые тенденции к электронизации платежного оборота России свидетельствуют о трансформации современных денежных средств от фидуциарного стандарта к электронно-бумажному. В этой связи эффективное и безопасное использование денег в качестве средства обмена в розничных сделках является существенной функцией денежного обращения и служит основанием для доверия к нему потребителей. В силу этих причин центральные банки заинтересованы в эффективности и безопасности розничных платежей, совершаемых как наличными денежными знаками, так и электронными деньгами.

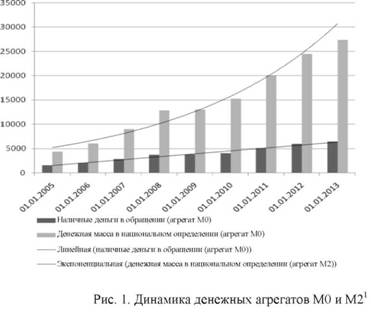

Налично-денежный оборот является неотъемлемым элементом национальной платежной системы, в рамках которой организуется платежный оборот - процесс непрерывного движения всех платежных средств, обслуживающих операции субъектов национальной экономики. Актуальность вопросов организации налично-денежного оборота обусловлена сохраняющейся высокой долей наличных платежей в розничном обороте товаров и услуг, а также общей динамикой роста количества наличных денег в обращении, обусловленной как инфляционными процессами, так и увеличением масштабов товарооборота (рис. 1).

Наличные деньги долгое время являются весомой долей денежной базы в широком определении, составляя существенную часть денежного предложения в экономике: по состоянию на 1.01.2013 г. это 77,8 %. По оценкам специалистов Банка России [2], уровень достаточности наличных денежных средств в экономике на начало 2012 г. составил 10,9 %, что сопоставимо с уровнем их достаточности в таких развитых странах, как Китай (11,8 %), Италия (9,5 %), Германия (8,9 %), Франция (8,5 %). Такой показатель достаточности определяется как отношение агрегата М0 к стоимости валового внутреннего продукта. Однако данный показатель превышает соответствующий показатель в США (6,9 %), Бразилии (3,9 %) и Канаде (3,6 %).

Система управления наличным денежным оборотом, реализуемая Банком России как монетарным органом экономики, включает следующие элементы: прогнозирование, выпуск наличных денег в обращение и организацию обработки кассовой наличности, регулирование кассовых операций предприятий и организаций, регулирование кассовых операций в кредитных учреждениях.

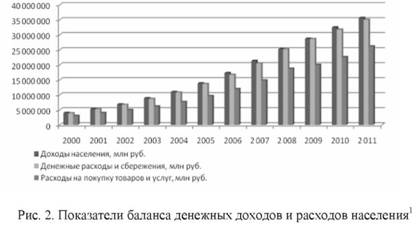

Эмиссия производится в централизованном порядке на основе прогноза кассовых оборотов и с учетом данных баланса денежных доходов и расходов населения. Основная задача при составлении прогноза кассовых оборотов - определение изменения величины наличной денежной массы и разработка мероприятий по увеличению поступлений наличной денежной выручки. Прогнозы кассовых оборотов составляют коммерческие банки, территориальные расчетно-кассовые центры (РКЦ) и городские РКЦ Центрального банка Российской Федерации по источникам поступлений и направлениям выдач наличных денег. Прогноз баланса денежных доходов и расходов населения и его фактическое исполнение способствуют точному учету спроса населения, прогнозированию объемов сбережений населения, структуры покупательского спроса и покупательного фонда населения.

Анализ показывает, что параметры баланса доходов и расходов ежегодно расширяются (рис. 2).

Это актуализирует проблему расширения объемов безналичного расчетно-платежного оборота физических лиц, что существенно сократит издержки, связанные с эмиссией наличных денег. К решению проблемы расширения сферы применения безналичных средств не привело масштабное внедрение зарплатных проектов и создание банкоматной инфраструктуры применения банковских карт - платежные карты используются населением в основном для снятия наличных денег - 85,5 % от общего объема совершаемых операций.

Тесную связь масштабов наличного денежного оборота с денежными доходами и расходами населения подтверждает и анализ источников поступления наличности (рис. 3): из данных на рис. 3 очевидно, что традиционные направления использования наличных денег населением сохраняются в торговых предприятиях и в сфере услуг.

Основным препятствием к развитию розничных безналичных платежей населения (как видно из рис. 2, расходы населения на оплату товаров и услуг неуклонно расширяются) является отсутствие развитой инфраструктуры для использования банковских карт как средства платежа. За последние годы отмечено снижение удельного веса выдачи наличности на выплату заработной платы, что обусловлено переходом на безналичную форму оплаты труда, однако при этом выросла выдача наличных денег через банкоматы. Кроме того, большая часть населения имеет невысокие либо крайне низкие доходы, что вынуждает совершать покупки в мелких торговых предприятиях или на рынках. В этой связи для стимулирования оборота безналичных средств планируется введение предельной суммы расчетов наличными при совершении покупок физическими лицами - 600 тыс. руб.

В целях мониторинга роли наличных денег в системе расчетов Банк России в 2011 г. провел социологическое исследование, согласно результатам которого подавляющее большинство респондентов (92 %) оплачивали товары и услуги исключительно наличными деньгами; около 50 % респондентов не имеют банковских карт, двумя и более картами владеют около 10 %; сумма разовой покупки в среднем составляла 398 руб. [4, с. 9]. Востребованность наличных денег со стороны экономических субъектов обусловлена в настоящее время следующими факторами [5]:

- ментальность населения в отношении использования наличных денег: далеко не факт, что уровень экономического развития страны определяет долю наличного денежного оборота. Например, максимальное количество наличных денег в обороте присутствует в экономике Японии;

- наличие законодательно установленных ограничений на совершение сделок наличными деньгами свыше определенной суммы;

- спрос на национальную валюту за пределами страны-эмитента как для текущих целей, так и в качестве резервного актива;

- развитость банковской инфраструктуры, в том числе в торговых и других организациях, обслуживающих население.

Тем не менее, при всей привлекательности для национальной платежной системы расширения безналичного денежного оборота, признанным фактом является увеличение количества наличных денег в обращении. В этой связи возрастают требования к качеству организации наличного денежного оборота. В контексте этого современными тенденциями в развитии наличного денежного оборота, большая часть которых связана с деятельностью Банка России, стали следующие:

- совершенствование методологической базы развития наличного денежного обращения;

- централизация обработки денежной наличности, обусловленная задачами сокращения издержек операционных расходов;

- оптимизация сети кредитных учреждений, осуществляющих кассовое обслуживание;

- развитие механизмов аутсорсинга в обработке наличности;

- развитие технологий защиты банкнот от подделок;

- управление структурой купюрного и монетного ряда наличных денежных знаков.

В настоящее время разработаны нормативные акты Банка России, предусматривающие единые принципы работы с наличными деньгами для всех субъектов наличного денежного оборота. Принято Положение № 373-П «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации», изменившее порядок определения суммы лимита кассы для юридических лиц и индивидуальных предпринимателей, уточнен порядок совершения отдельных разновидностей кассовых операций в организациях. Хозяйствующий субъект самостоятельно, без согласования с учреждением банка, определяет лимит остатка хранения наличных денег. Ведется работа по совершенствованию методологического обеспечения кредитных организаций в части ведения кассовых операций, правил хранения, перевозки и инкассации наличных денег.

Меры по централизации обработки денежной наличности связаны прежде всего с необходимостью автоматизации процесса пересчета денег, проверки их подлинности, сокращения доли ручного труда, создания крупных кассовых центров, увеличения производственных мощностей отдельных учреждений Банка России по приему, обработке и выдаче банкнот и монеты. Осуществляется активный переход к автоматизированной обработке и хранению денежной наличности, внедрение так называемых «безлюдных технологий» [2, с. 4].

Развитие сети структурных подразделений, осуществляющих расчетно-кассовое облужи-вание кредитных организаций, предусматривает закрытие неперспективных РКЦ и создание принципиально новых структур, выполняющих функции и РКЦ, и межрегионального резервного фонда (хранилища) наличных денежных знаков, что создаст предпосылки роста централизации операций с денежной наличностью. За период с 2004 по 2012 г. количество РКЦ сократилось более чем в два раза. Данное направление развития наличного денежного оборота обусловлено спецификой территориальной организации РФ, наличием регионов с низкой плотностью населения и недостаточным уровнем обеспеченности банковскими услугами.

Развитие механизмов аутсорсинга в обработке наличности является определенной альтернативой расширению сети расчетно-кассовых подразделений Банка России. Это означает делегирование текущих функций по организации налично-денежного оборота коммерческим банкам, крупным инкассаторским компаниям. Данный подход используется в ряде развитых стран и означает, что за эмиссионным центром - центральным банком - закрепляются преимущественно функции прогнозирования и регулирования наличного оборота, организации производства денежных знаков. В частности, в настоящее время кредитные организации уже наделены правом осуществлять кассовое обслуживание других кредитных организаций, а Российскому объединению инкассации предоставлено право обработки проинкассированных наличных денег с их последующей сдачей в учреждения Банка России.

Существенной для России остается проблема оборота поддельных денежных знаков. Например, только за четвертый квартал 2012 г. было выявлено 23 858 штук поддельных денежных знаков, из них 97,6 % составляют банкноты достоинством 5 000 и 1 000 руб. [6]. Среди поддельных банкнот номиналом 1 000 руб. 96,5 % составляют подделки так называемой высокой степени опасности - с четырьмя и более имитированными признаками подлинности. Такие поддельные банкноты (а это в основной массе - модифицированные банкноты Банка России выпуска 2004 г. номиналом 1 000 руб.) не всегда выявляются даже кредитными организациями, а иногда попадают в банкоматную сеть.

Прямым средством снижения риска подделок является развитие технологий защиты банкнот от подделок. В настоящее время деятельность ФГУП «Гознак» и Банк России сосредоточена на решении таких вопросов, как улучшение потребительских свойств; совершенствование и разработка новых «публичных» (для населения) признаков банкнот; снижение стоимости изготовления монет; разработка новых защитных признаков монет путем совершенствования способов их чеканки.

В 2011 г. разработаны и введены в платежный оборот банкноты номиналом 5 000 руб. и номиналом 500 руб. модификации 2010 г. с усиленным комплексом защитных признаков и небольшими изменениями дизайна. Ввиду того, что участились случаи целенаправленного подделывания защитных признаков, которые проверяются датчиками платежных терминалов (для сбыта фальшивых банкнот через эту сеть), Банк России в 2011 г. провел тестирование используемого кредитными организациями оборудования для обработки банкнот, предназначенных для выдачи клиентам, в целях определения качества проверки машиночитаемых признаков. Используя свой официальный сайт, Банк России продолжает информировать население о существующих признаках подлинности денежных знаков.

При сохраняющейся значимости наличного денежного оборота, особенно в расчетно-платежном обороте населения, современный этап развития платежной системы России характеризуется масштабным институциональным развитием, находящим отражение в формировании законодательства, учитывающего современные реалии нарастания электронного платежного оборота, усложнением архитектуры и расширением масштабов охвата различных сегментов рынка. Уровень развития электронного платежного оборота характеризуется расширением численности учреждений, обслуживающих расчетно-платежные транзакции в экономике (табл. 1). За период с 2008 по 2013 г. общее число учреждений банковской системы, обслуживающих платежный оборот, возросло до 46 451 (темп прироста - 13 %), а количество учреждений банков в расчете на 1 млн жителей составило 325 против 289 в 2008 г.

Таблица 1. Институциональная обеспеченность населения платежными услугами1

| Год | Учреждения Банка России | Кредитные организации | Филиалы кредитных организаций | Дополнительные офисы кредитных организаций (филиалов) | Кредитно-кассовые и операционные офисы кредитных организаций (филиалов) |

| 01.01.2008 | 782 | 1 136 | 3 455 | 18 979 | 16 729 |

| 01.01.2013 | 505 | 956 | 2 349 | 23 347 | 19 294 |

1 Составлено автором по [7].

Общее количество счетов, открытых в кредитных учреждениях, составило 670 975,9 тыс. ед. (темп прироста за рассматриваемый период - 59 %). В их составе неуклонно увеличивается число счетов с дистанционным доступом - 99 885,5 тыс. ед. или 14,8 % (в 2008 г. - 27 722,6 тыс. ед. и 6,6 % соответственно). Результатом такого институционального развития стало расширение масштабов электронного оборота, доля которого по итогам IV квартала 2012 г. составила более 80 %.

В настоящее время центральные банки большинства развитых стран участвуют в розничных платежах тремя основными способами: в качестве оператора, органа надзора за платежными системами и катализатора, или органа, содействующего развитию рынка и механизмов регулирования [8, с. 7]. При этом специфика такого участия зависит от тенденций развития рынков платежных услуг, сформировавшихся в течение последних нескольких десятилетий. Эти тенденции проявляются в следующих сферах:

- инновации, происходящие в результате прогресса информационных технологий, которые внедрены или внедряются провайдерами розничных платежных услуг на всех уровнях рынка;

- усовершенствования на рынке розничных платежных услуг, происходящие за пределами национальных границ;

- изменения в структуре рынков розничных платежей, в частности рыночная интеграция и консолидация, уравновешивающие тенденции;

- новые участники рынка розничных платежей, в частности провайдеры (например, небанковские учреждения).

Наиболее значительной долгосрочной тенденцией в розничных платежных услугах для конечных пользователей во всех странах является переход от использования наличных денег для потребительских платежей к применению платежных методов, основанных на информационных технологиях (в частности, платежных карт), - электронных кредитовых и дебетовых переводов, что является результатом дальнейшего развития и видоизменений предыдущего поколения инноваций в формах денег и организации платежного оборота. Так, кредитные и дебетовые карты представляют собой пример новых способов использования уже существующих платежных инструментов.

Возникновение многочисленных инновационных платежных продуктов влечет за собой увеличение числа провайдеров и возрастание специализации банков на непосредственном предоставлении и маркетинге платежных счетов и потребительских услуг посредством аутсорсинга вспомогательных функций, таких как обработка платежной информации, бухгалтерский учет, управление базами данных, банкоматами и терминалами в пунктах продаж, а функции клиринговой системы чаще передаются сторонним процессинговым компаниям.

В силу нарастания вышеперечисленных тенденций развития платежного оборота в большинстве цивилизованных стран, политика центральных банков, касающаяся эффективности и безопасности розничных платежей, должна быть направлена на устранение правовых и нормативных препятствий на пути развития инноваций на рынке розничных платежей; создание конкурентных рыночных условий и конкурентного поведения его участников; разработку эффективных стандартов и мероприятий по усовершенствованию инфраструктуры; предоставление услуг наиболее эффективными для конкретного рынка способами. Данные направления политики эмиссионных банков в сфере модернизации розничного платежного оборота предполагает решение ряда задач (рис. 4).

Действия, которые центральные банки и другие органы государственной власти могли бы предпринять для достижения поставленных целей, в значительной степени варьируются в зависимости как от условий на рынках, так и от институциональной структуры конкретной страны и в конечном итоге - от стратегии развития национальной платежной системы, являющегося непрерывным процессом.

За последние годы произошло стремительное ускорение фундаментальных реформ в национальных платежных системах по всему миру. Однако успешная реализация подобных реформ в разных странах происходит неравномерно. Так, не всегда достигаются запланированные результаты в части ожидаемого использования, выгод или затрат по проектам реформирования платежной системы, а завершение многих намеченных реформ непредвиденно замедляется. В 2006 г. Комитет по платежным и расчетным системам Банка международных расчетов опубликовал доклад «Общее руководство по развитию национальной платежной системы», в котором сформулировал 14 руководящих принципов развития [9].

Важнейшими для платежной системы России представляются следующие принципы:

- в силу общей ответственности центрального банка за устойчивость национальной валюты ему принадлежит центральная роль в развитии использования денег в качестве эффективного средства платежа;

- повышение устойчивости банковской системы;

- приоритетность платежных потребностей всех пользователей национальной платежной системы;

- расширение и совершенствование рыночного взаимодействия при оказании платежных услуг;

- обеспечение правовой определенности - прозрачной, комплексной и устойчивой правовой базы для национальной платежной системы;

- расширение доступности розничных платежных услуг и распространение эффективных и безопасных безналичных платежных инструментов и услуг для потребителей, предприятий и органов государственной власти путем расширения и совершенствования инфраструктур для розничных платежей;

- сочетание развития платежных систем и систем по ценным бумагам в целях эффективного управления взаимосвязанными потребностями в ликвидности и расчетными рисками, возникающими при их взаимодействии.

Безналичный платежный оборот субъектов национальной экономики в настоящее время обслуживается следующими видами платежных инструментов (рис. 5).

Соотношение различных инструментов в платежном обороте может быть охарактеризовано следующими данными. Из общего объема платежных поручений, поступивших в кредитные организации в 2012 г. (а платежные поручения в настоящее время обслуживают около 97 % безналичного оборота), 85,2 % составили платежные поручения, переданные электронным способом. Несмотря на существенно меньшую долю электронных платежей в расчетах физических лиц, которые в 2012 г. составили по объему платежей 13,3 %, неуклонно расширяется количество банковских карт, эмитированных кредитными организациями: темп роста в 2012 г. по отношению к 2008 г. составил 202,3 %.

В структуре банковских карт по состоянию на 1 января 2013 г. расчетные карты составляли 70,5 %. Адекватно такому росту увеличивается количество терминалов, установленных в организациях торговли и услуг. Если в 2008 г. их количество составляло 325 485 ед., то на 1 января 2013 г. - 695 023 ед. Увеличивается и количество терминалов удаленного доступа.

С целью реализации данных принципов и адаптации правовых основ платежной системы к современным реалиям ее функционирования принят Федеральный закон от 27 июня 2011 г. № 161-ФЗ «О национальной платежной системе», сформировавший правовую базу, адекватную современному уровню развития платежных услуг и систем. Банку России, наряду с имевшимися функциями по регулированию расчетов, дополнительно были предоставлены полномочия по осуществлению надзора и наблюдения в национальной платежной системе, а также по ее развитию. Тем самым в законодательство введен ряд основополагающих норм, регулирующих порядок перевода денежных средств, включая электронные денежные средства, использования электронных средств платежа, организации и функционирования платежных систем.

В рамках данного закона национальная платежная система определена как совокупность операторов по переводу денежных средств (включая операторов электронных денежных средств), банковских платежных агентов (субагентов), платежных агентов, организаций федеральной почтовой связи при оказании ими платежных услуг в соответствии с законодательством Российской Федерации, операторов платежных систем, операторов услуг платежной инфраструктуры (субъекты национальной платежной системы) [10, ст. 3]. В качестве операторов по переводу денежных средств определены Банк России; кредитные организации, имеющие право на осуществление перевода денежных средств; государственная корпорация «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» [10, ст. 11].

Участниками платежной системы могут стать следующие организации [10, ст. 21, п. 1]: 1) операторы по переводу денежных средств (включая операторов электронных денежных средств); 2) профессиональные участники рынка ценных бумаг, а также юридические лица, являющиеся участниками организованных торгов и (или) участниками клиринга; 3) страховые организации, осуществляющие обязательное страхование гражданской ответственности в соответствии с законодательством РФ; 4) органы Федерального казначейства; 5) организации федеральной почтовой связи.

В законодательстве сформулированы такие основополагающие понятия современного платежного оборота, как «электронные денежные средства», «электронное средство платежа», «платежная услуга», «платежная система».

В частности, под платежной системой, функционирующей в рамках национальной платежной системы, понимается совокупность организаций, взаимодействующих по правилам платежной системы в целях осуществления перевода денежных средств, включающая оператора платежной системы, операторов услуг платежной инфраструктуры и участников платежной системы, из которых как минимум три организации являются операторами по переводу денежных средств [10, ст. 3].

Существенным представляется законодательное описание стандартных критериев определения платежной системы как системно значимой и социально значимой [10, ст. 22]. Банком России установлены требования к таким системам (табл. 2).

Таблица 2. Требования к значимым платежным системам

| К системно значимой платежной системе | К социально значимой платежной системе |

|

1. Осуществление оператором платежной системы, и (или) платежным клиринговым центром, и (или) расчетным центром мониторинга и анализа рисков в режиме реального времени. 2. Осуществление расчета в платежной системе в режиме реального времени или в течение одного дня. 3. Осуществление расчета через расчетный центр, соответствующий требованиям финансовой устойчивости и управления рисками, установленным Банком России. 4. Обеспечение гарантированного уровня бесперебойности оказания операционных услуг. 5. Соответствие системы управления рисками значимой платежной системы требованиям, установленным законом. |

1. Осуществление оператором платежной системы, и (или) платежным клиринговым центром, и (или) расчетным центром мониторинга и анализа рисков на постоянной основе. 2. Осуществление расчета через расчетный центр, являющийся банком - участником системы обязательного страхования вкладов физических лиц в банках РФ, соответствующий требованиям управления рисками, установленным Банком России, или через небанковскую кредитную организацию, осуществляющую расчет по счетам других кредитных организаций не менее трех лет. 3. Соответствие другим требованиям, предусмотренным законодательством. |

Очевидно, что общим для значимых систем является наличие системы управления платежными рисками. Наиболее существенными мероприятиями в сфере управления рисками выступают следующие:

- определение организационной структуры управления рисками, обеспечивающей контроль за выполнением участниками платежной системы требований к управлению рисками, установленных правилами платежной системы;

- определение показателей бесперебойности функционирования платежной системы;

- определение порядка обеспечения бесперебойности функционирования платежной системы;

- определение методик анализа рисков в платежной системе, включая профили рисков, в соответствии с требованиями нормативных актов Банка России.

В настоящее время системно значимой выступает платежная система Банка России, в которой функционируют системы расчетов, различающиеся по территориальному охвату, объему проводимых платежей, правилам и регламенту функционирования, составу участников и платежным инструментам, скорости проведения платежей и используемой технологии, включающие в себя внутрирегиональные электронные переводы, межрегиональные электронные переводы, банковские электронные срочные платежи, систему расчетов с применением авизо (является резервной технологией). В рамках данной системы применяется практика мониторинга и предотвращения рисков, характерных для участников (табл. 3).

Таблица 3. Управление рисками в платежной системе Банка России

| Виды рисков и способы их предотвращения | ||

| Кредитный риск | Риск ликвидности | Операционный риск |

| Внутрирегиональные и межрегиональные электронные переводы | ||

|

Проведение расчетов на валовой основе; установление безотзывности и окончательности платежа; проведение ежедневного мониторинга кредитных организаций на предмет выполнения требований к резервированию средств и финансовой устойчивости кредитной организации; применение лимитов обеспеченного кредита для регулирования ликвидности |

Проведение платежей клиента в пределах имеющейся у него ликвидности и уведомление клиента о поступлении денежных средств после их зачисления на его банковский счет; предоставлении дополнительной ликвидности для осуществления расчетов (внутридневные кредиты и кредиты овернайт) |

Резервирование программно-технических комплексов и информационных ресурсов; резервирование технически важных средств и каналов связи; использование отказоустойчивого оборудования и серверов копирования данных; централизованное управление программно-техническими ресурсами и средствами связи; использование средств диагностирования и аудита |

| Банковские электронные срочные платежи | ||

|

Проведение расчетов в реальном времени; установление безотзывности и окончательности платежа; установление двусторонних и многосторонних лимитов на проведение платежей |

Предоставление внутридневной ликвидности кредитным организациям в пределах установленной величины овердрафта по счету; централизованное управление очередностью отложенных платежей |

Мониторинг состояния информационно-телекоммуникационной системы; оперативный анализ состояния проведения платежей в системе; защита информации в системе; оперативный и долговременный электронный архив всех входящих и исходящих электронных сообщений |

Наряду с платежной системой Банка России все большую значимость приобретает система постторгового обслуживания, клиринга и расчета по ценным бумагам Московской биржи (создана на основе объединения торговых систем Московской межбанковской валютной биржи (ММВБ) и Российской торговой системы (РТС)), которая выступает центральным контрагентом по сделкам, заключенным на рынках, входящих в структуру биржи. Сделки с центральным контрагентом осуществляются на основе принципа open offer (открытое предложение). Система управления рисками включает в себя требования по внесению маржи, гарантийные фонды, требования к участию в торгах.

Услуги расчета по ценным бумагам предоставляют Национальный расчетный депозитарий и Депозитарно-клиринговая компания. Управление рисками в данном сегменте расчетов включает в себя следующий комплекс взаимосвязанных действий и мероприятий:

- поставка против платежа, которая снижает риск потери основной суммы;

- проверка на соответствие внутренним нормам и процедурам, а также обеспечение контроля санкционированного доступа к конфиденциальной информации;

- разработка плана восстановления, который постоянно поддерживается в актуальном состоянии;

- наличие резервного вычислительного центра.

Правлением ЗАО «ММВБ», входящей в настоящее время в группу Московской биржи, в 2010 г. утвержден Регламент информирования участников торгов (участников клиринга) в нештатных ситуациях. Вместе с тем идентификация данной системы как значимой, а это неизбежно ввиду расширения масштабов сделок с ценными бумагами, в том числе в рамках создания в России международного финансового центра, обусловливает рост требований к системе управления рисками.

Заключение

В заключение следует подчеркнуть, что Банк России постоянно совершенствует свою деятельность в качестве организатора наличного денежного обращения. Однако преодоление ряда проблем в данной сфере видится большинством специалистов в стимулировании развития безналичных средств платежа. Так, в рамках круглого стола «Наличные деньги и электронные средства платежа: проблемы, тенденции», проведенного журналом «Деньги и кредит» под эгидой Банка России в 2012 г., был сделан вывод о том, что снижение доли наличного оборота создает дополнительные стимулы для развития экономики. Вместе с тем очевидно, что курс на однозначное сокращение оборота наличных не является панацеей сокращения издержек платежного оборота, поскольку современное развитие безналичных средств платежа, электронных денег также сопряжено с немалыми, а может и большими затратами. В частности - это затраты на обеспечение защиты платежной системы от рисков. В развитие принятого законодательства Банк России сосредоточит свою деятельность на создании национального стандарта процедур и технологий безналичных расчетов на основе методологии ISO 20022 и его внедрении в национальную платежную систему. Стабильность национальной платежной системы должна обеспечиваться всем комплексом мер регулирования и надзора, предусмотренных законодательством.

Список литературы

1. Официальный сайт Банка России. Денежно-кредитная и финансовая статистика: http://www.cbr.ru/statistics/?Prtid=dkfs.

2. Лунтовский Г. И. Наличное денежное обращение: современный этап и перспективы развития / Г. И. Лунтовский // Деньги и кредит. - 2013. - № 2. - С. 3-8.

3. Официальный сайт Росстата. Официальная статистика. Население. Уровень жизни. Баланс денежных доходов и расходов населения: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/population/level/#.

4. Состояние наличного денежного обращения в Российской Федерации. Реализация перспективных решений // Деньги и кредит. - 2012. - № 6. - С. 3-9.

5. Юров А. В. Наличное денежное обращение в России: на пути совершенствования и развития / А. В. Юров // Деньги и кредит. - 2009. - № 9. - С. 7-13.

6. Вестник Банка России. - 2013. - № 3 (1399). - С. 5.

7. Официальный сайт Банка России. Статистика платежной системы: http://www.cbr.ru/statistics/p_sys.

8. Платежные и расчетные системы. Международный опыт: Политика центральных банков в области розничных платежей. - 2009. - Вып. 5. - С. 7: http://www.cbr.ru/publ/PRS/prs5.pdf.

9. Платежные и расчетные системы. Международный опыт: Общее руководство по развитию национальной платежной системы. - 2010. - Вып. 3: http://www.cbr.ru/publ/PRS/prs3.pdf.

10. Федеральный закон от 27 июня 2011 года № 161-ФЗ «О национальной платежной системе».

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ