Факторы специфических рисков компаний при оценке премии за эти риски на развивающихся рынках капитала*

Антонина Андреевна Шепелева

главный специалист ГПБ Нефтегаз

Москва, Российская Федерация

Финансы и кредит

№26 (2016) 41-54

* Статья подготовлена при финансовой поддержке РГНФ. Грант № 15-32-01297 «а2».

Аннотация.

Предмет. В связи с важностью учета специфических рисков компании в ставке требуемой доходности на собственный капитал и наличием лишь субъективных подходов к их количественной оценке (на базе профессионального мнения) проблема разработки объективного подхода расчета премии за специфические риски как никогда актуальна.

Задачи. Определить набор ключевых факторов специфических рисков, являющихся драйверами формирования итоговой величины премии; выявить показатели деятельности компании, сигнализирующие об уровне специфического риска, присущего каждому фактору.

Методология. На базе анализа существующих исследований определены ключевые факторы специфических рисков компаний. С помощью эконометрических методов проанализированы потенциальные индикаторы этих рисков в условиях развивающихся экономик.

Результаты. Исследованы вопросы источников (факторов) формирования специфических рисков компаний в целом. На основе реальных данных выявлены их значимые факторы и соответствующие им показатели операционной и финансовой стабильности компаний как индикаторы уровня уникальных рисков на развивающихся рынках капитала, а именно: коэффициент текущей ликвидности, темп роста выручки, коэффициент оборачиваемости кредиторской задолженности и соотношение долга и собственного капитала компании.

Область применения. Полученные результаты являются ключевым элементом разрабатываемого более объективного подхода к количественной оценке премии за специфические риски компании развивающегося рынка капитала. В дальнейшем это приведет к более адекватной оценке требуемой доходности на собственный капитал компании, несистематический риск, учитывающей все ее риски.

Выводы. Операционная и финансовая стабильность компании - определяющие факторы за специфические риски формирования величины премии за специфические риски компании, в том числе и на компании развивающихся рынках капитала.

Введение

Оценка стоимости бизнеса компании и его элементов представляет собой процесс всестороннего анализа и прогнозирования деятельности компании. В процессе оценки аналитик опирается как на свое профессиональное мнение, основанное на личном опыте (например, при выборе экономических предпосылок финансовой модели или при прогнозировании деятельности компании и выборе сценариев развития бизнеса с учетом вероятности их наступления), так и на более объективные, признанные в научном сообществе и эмпирически подтвержденные подходы к оценке стоимости компании или ее отдельных показателей. Оценка рисков компании - публичной и закрытой - также базируется на использовании объективных и субъективных методов, опирающихся на профессиональное чутье аналитика. В частности, оба подхода используются при оценке рисков, уникальных для конкретной компании или так называемых специфических, и соответствующей им премии.

Под термином «специфические риски компании» (или инвестиции) подразумеваются несистематические риски, свойственные исключительно данной компании. Они являются составной частью общих инвестиционных рисков компании, охватывающих помимо несистематического риска и систематический. Так, Р. Рейли характеризует специфические риски, включающие в себя связанные с природой самой компании и полученные при сравнении компании с ее аналогами [1]. В свою очередь «премия за специфические риски компании» представляет собой количественную оценку специфических рисков, которая в дальнейшем интегрируется в ставку требуемой доходности на собственный капитал.

В сложившейся на сегодняшний день практике большинство существующих способов оценки обсуждаемой премии основывается на профессиональном мнении аналитиков (например, подходы компаний Deloitte & Touche, Ibbotson Associates (Momingstar), Duff & Phelps). Профессиональное мнение, безусловно, должно базироваться на понимании аналитиком отрасли оцениваемой компании, а также процессов и тенденций развития ее бизнеса. И это особенно сложно в случае оценки закрытой компании, и тем более на развивающемся рынке капитала, когда публичных данных о компании мало. Такой интуитивный подход к оценке субъективен, однако часто он является единственно возможным при отсутствии каких-либо иных эмпирических данных или методик оценки. В связи с изложенным отдельные ученые [2 - 4] полагают, что подобные способы оценки могут давать неадекватную величину, поэтому они предлагают не учитывать эту премию вовсе.

Однако все же большинство ученых в области финансовой экономики, в том числе Г.Р. Тругман, П. Блэк и Р. Гринн, В.Д. Миллер и многие другие [5-8], по-прежнему полагают, что оценка специфических рисков необходима, поскольку это позволит наиболее адекватно определить величину доходности на собственный капитал компаний с учетом всех ее рисков. Последние разработки американских ученых П. Батлера и К. Пинкертона [9-12] выявили, что объективная оценка уникальных рисков компаний на базе эмпирических исследований рынков капитала возможна. Однако необходимы дальнейшие глубокие исследования в данной области на различных рынках капитала.

Если принимать во внимание отсутствие исследований в области специфических рисков компаний на развивающихся рынках капитала, задачей настоящей работы является изучение их природы на данных рынках. Определение ключевых факторов специфических рисков компаний, формирующих величину премии за них, позволит в дальнейшем разработать более объективный способ ее оценки на развивающихся рынках капитала. Это даст возможность впоследствии получить более адекватную оценку ставки требуемой доходности на собственный капитал, учитывающую весь набор рисков оцениваемой компании.

Факторы специфических рисков компаний

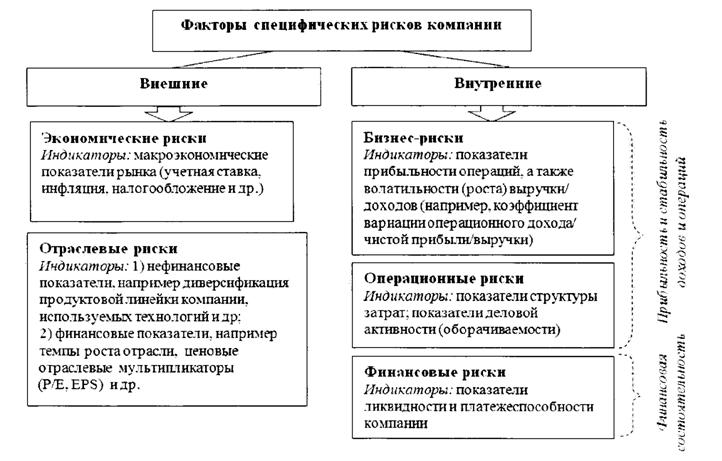

Специфические риски компании, так же как и ставка требуемой доходности на собственный капитал в целом, формируются в результате влияния различных источников рисков, или факторов, и внешних, и внутренних (или внутрифирменных).

Под внешними факторами риска подразумеваются такие, которые собственники оцениваемой компании не могут контролировать и управлять ими. Подобными источниками риска являются, например, макроэкономические условия, инвестиционный климат в экономике или отрасли компании, наличие фондов и капиталов для финансирования деятельности компаний либо отраслей и другие условия внешней среды. В свою очередь внутренние факторы риска ~ это те факторы, которыми собственники компании могут полностью или частично управлять и контролировать их. К таким источникам риска относятся: финансовая стабильность, деловая активность, стабильность доходов и операций и др. Их можно измерить на базе соответствующих финансовых показателей. Помимо этого, важными внутрифирменными факторами являются качество менеджмента и прозрачность компании (представление полной и прозрачной информации о компании). Последнее является базой для принятия адекватных операционных и стратегических решений как менеджментом и собственниками бизнеса компании, так и потенциальными инвесторами.

Существующие классификации, разработанные учеными развитых экономик, по сути, описывают один и тот же набор факторов специфических рисков компаний. При этом они охватывают как внешние, так и внутренние факторы. В связи с этим у исследователей может отсутствовать понимание природы возникновения специфических рисков, поскольку внешние факторы не являются напрямую драйверами несистематических рисков компаний, а скорее систематических. Однако ученые развитых экономик отмечают, что среда оперирования компании все равно косвенно учитывается в специфических рисках, поэтому внешние факторы также должны быть приняты во внимание.

Анализ существующих классификаций, разработанных на базе развитых рынков, позволит определить направления для исследования источников этих рисков и на развивающихся рынках капитала. Систематизация факторов риска и выбор соответствующих им индикаторов в дальнейшем позволит выявить значимые показатели, косвенно характеризующие уровень специфических рисков для компаний развивающихся рынков.

Наиболее известные классификации в современной финансовой литературе разработаны учеными Г.Р. Тругманом, П. Блэком совместно с Р.Грином, и В.Д. Миллером [5, 6]. Все эти классификации охватывают три источника формирования специфических рисков компаний; макроэкономическую среду (внешние факторы), отраслевую среду (полностью или частично внешние факторы) и внутрифирменную среду (внутренние факторы). Кратко представим указанные классификации.

Классификация факторов Г.Р. Тругмана

Исследователь Г.Р. Тругман разработал два вида классификации факторов специфических рисков на базе финансовых (количественных) и нефинансовых (качественных) факторов. И первый, и второй вид представлены как внешними (экономическая, правовая, технологическая, отраслевая среда и др.), так и внутрифирменными факторами (операционные, финансовые риски и др.) (рис. 1).

Согласно мнению Г.Р. Тругмана вне зависимости от выбора классификации аналитику при оценке премии за специфические риски компании необходимо на свое профессиональное усмотрение выбрать те факторы, которые наиболее значимы для рассматриваемой организации. Затем нужно присвоить процентный пункт для каждого отобранного фактора и интегрировать полученную итоговую величину по всем факторам риска в ставку требуемой доходности на собственный капитал.

Классификация факторов П. Блэка и Р. Грина

Ученые П. Блэк и Р. Грин, являющиеся создателями Национальной ассоциации сертифицированных аналитиков в сфере оценки (NACVA) в США, в 1990-х гг. предложили свою классификацию факторов специфических рисков согласно следующим шести категориям 1 :

1. конкуренция;

2. финансовая состоятельность;

3. состоятельность и глубина менеджмента;

4. прибыльность и стабильность доходов;

5. национальные экономические эффекты;

6. локальные экономические эффекты.

Так же как и Г.Р. Тругман, ученые предлагают на базе личного профессионального мнения определять наиболее важные факторы специфических рисков оцениваемой компании, относящихся к представленным шести категориям. Таким образом, итоговая величина премии за специфические риски компаний также основывается на субъективных оценках аналитика, ничем не подкрепленных эмпирически.

1 Методика оценки используется компанией Black/Green & Company (Salt Lake City, Utah, USA). Среди исследователей, усовершенствовавших эту методику - R.J. Claywell и W.A. Hanlin (модель RRCM) [7].

Классификация факторов В.Д. Миллера

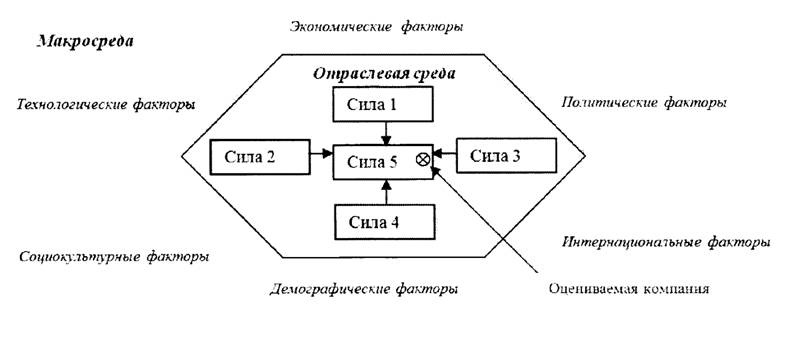

Исследователь В.Д. Миллер предложил для оценки премии за специфические риски структуру, построенную на анализе конкурентных и стратегических преимуществ оцениваемой компании. На протяжении нескольких лет В.Д. Миллер анализировал возможные факторы специфических рисков компаний и в результате предложил классификацию трех категорий, рассматриваемых с позиций анализа сильных и слабых сторон организации, а также потенциальных возможностей и угроз ей (SWOT-анализ, «Strengths, Weaknesses, Opportunities and Threats») (рис. 2). Указанные категории, напрямую связанные с факторами SWOT-анализа, полностью основываются на стратегическом планировании и анализе работы М.Е. Портера [7, 8], разработавшего модель SWOT-анализа.

Аналогично представленным ранее классификациям В.Д. Миллер выдвигает как внешние, так и внутренние факторы в качестве драйверов специфических рисков компании. При этом главной особенностью анализа фактора рисков является использование SWOT-анализа

М.Е. Портера и согласование выбора факторов с «пятью силами» на рынке (отрасли), влияющими на компанию (рис. 3):

1. угроза появления новых конкурентов на рынке;

2. уровень покупательской способности поставщиков;

3. уровень покупательской способности потребителей;

4. угроза появления заменителей (субститутов) продуктов/услуг (оцениваемой компании) на рынке;

5. уровень конкуренции на рынке.

Подход, предложенный В.Д. Миллером, наглядно демонстрирует, каким образом на деятельность одной компании и уровень ее рисков влияют внешние и внутренние факторы, а также иллюстрирует природу возникновения рисков компании. Однако в случае количественной оценки специфических рисков компании согласно теории В.Д. Миллера при отборе подходящих факторов аналитик должен полагаться на свое профессиональное суждение. Поэтому и здесь оценка премии за специфические риски будет субъективна.

В результате анализа представленных классификаций факторов специфических рисков компаний сделан вывод о том, что они охватывают одни и те же категории факторов - макроэкономические, отраслевые и внутрифирменные. Поскольку все три категории представляют собой полный комплекс факторов риска на рынках капитала, можно предположить, что подобные классификации применимы не только для развитых, но и для развивающихся рынков. В случае оценки премии за специфические риски компаний развивающихся рынков, вероятно, различия будут существовать лишь в выборе ключевых факторов риска. Однако это утверждение в дальнейшем необходимо эмпирически подтвердить.

Таким образом, согласно Г.Р. Тругману, П. Блэку, Р. Грину и В.Д. Миллеру оценка премии за специфические риски компании производится на базе рейтингового подхода с учетом отобранных значимых факторов.

Понимание этих факторов является ключевым элементом не только в субъективных подходах к оценке премии за специфические риски, но и в разрабатываемом автором более объективном подходе. Для объективной (количественной) оценки премии за специфические риски компаний также необходимо выявить ключевые показатели деятельности, которые могут свидетельствовать об уровне того или иного фактора за анализируемый период. При этом подобное определение следует проводить на базе статистических данных.

Исследуемые показатели можно условно назвать «индикаторами» специфических рисков.

Примерами подобных индикаторов могут служить такие показатели, как, например, факторы риска в области: финансовой стабильности компании -финансовый рычаг и коэффициент покрытия процентов; операционной стабильности бизнеса -рост выручки, волатильность выручки, доходность инвестиций, операционная маржа и др.

Для отбора индикаторов специфических рисков целесообразно воспользоваться стандартным набором финансовых показателей (коэффициентов), позволяющих провести всесторонний анализ деятельности компании (например, методические разработки CFA Institute). При этом данные показатели косвенно отражают качество менеджмента компании, осуществляющего управление бизнесом - как операционное (краткосрочное), так и стратегическое (долгосрочное). Среди них можно выделить показатели:

- деловой активности («activity ratios») – анализ соответствующих коэффициентов позволяет сделать вывод об эффективности управления текущей операционной деятельностью

- компании, в том числе запасами, дебиторской и кредиторской задолженностью и др.;

- ликвидности («liquidity ratios») – рассмотрение дает возможность оценить способность компании исполнять свои краткосрочные обязательства;

- платежеспособности («solvency ratios») - помогает определить способность компании отвечать по своим долгосрочным обязательствам перед кредиторами;

- прибыльности («profitability ratios») - демонстрирует способность компании генерировать прибыль в процессе использования имеющихся ресурсов;

- оценки («valuation ratios») - анализ показателей позволяет оценить инвестиционную привлекательность актива для инвесторов.

Обобщенная структура ключевых факторов специфических рисков компаний и соответствующих им потенциальных индикаторов (показателей компании), сформированная автором на базе анализа исследованных классификаций факторов рисков, представлена на рис. 4. Данная структура охватывает полный набор потенциальных драйверов специфических рисков компаний - макроэкономических, отраслевых и внутрифирменных2. Таким образом, эмпирическое исследование потенциальных индикаторов специфических рисков компаний развивающихся рынков позволит в дальнейшем разработать более объективный способ оценки премии за эти риски, учитывающий уникальную природу компании.

2 При этом отраслевые факторы могут быть как внешними, так и частично внутренними.

Эмпирическое исследование на развивающихся рынках капитала

Для анализа индикаторов специфических рисков компаний развивающихся экономик выбраны репрезентативные рынки капитала стран «БРИКС». Выявление ключевых индикаторов (на базе статистических данных анализируемых рынков) позволит в дальнейшем определить 2 значимость того или иного фактора для оцениваемой компании. Непосредственно эмпирический анализ отобранных показателей деятельности компании базируется на их регрессионном анализе и величине сверхдоходности компании, относящейся к несистематическим рискам. Перейдем к описанию выборки для регрессионного анализа и полученным результатам. При этом отраслевые факторы могут быть как внешними, так и частично внутренними.

Описание выборки

В исследовании анализируются показатели деятельности публичных компаний развивающихся рынков капитала «БРИКС». Источником информации служит международная база данных Bloomberg. Для соблюдения статистической значимости результатов анализа выбран пятилетний период (март 2010 г. - март 2015 г.).

В процессе отбора компаний для регрессионного анализа панельных данных необходимым условием являлось наличие сведений за все пять лет анализа для каждой компании. В силу этого ряд организаций из анализа был исключен. Финальная сокращенная выборка по совокупному рынку капитала «БРИКС» представлена 1 930 наблюдениями - это 386 компаний за пять лет анализа.

Рассматривается именно совокупный рынок «БРИКС» без исследования отдельных стран и определения их специфики. Это сделано для того, чтобы в дальнейшем разрабатываемые способы оценки премии за специфические риски, основанные на выявляемых индикаторах, могли быть применимы к любой развивающейся экономике, а не к отдельной стране.

Эмпирическое исследование

В процессе отбора данных для исследования были проанализированы следующие показатели и коэффициенты) деятельности компании (табл. 1). Соотнеся их с внутренними (или внутрифирменными) факторами специфических рисков, получим структуру факторов и соответствующих им индикаторов. Внешние факторы риска, по мнению автора, также могут быть косвенно учтены в данных индикаторах (помимо их учета в прочих премиях за риски в ставке требуемой доходности на собственный капитал компании).

Для очищения выборки от коррелируемых между собой показателей, был проведен корреляционный анализ представленных в табл. 1 показателей.

Результатом ожидаемо оказались следующие пары коррелируемых между собой показателей:

- выручка и рыночная капитализация;

- Debt/Equity и Debt/Capital;

- Debt/Equity и финансовый леверидж;

- Debt/Capital и финансовый леверидж;

- EPS и P/BV.

Для упрощения дальнейшего исследования автором было принято решение исключить следующие четыре параметра: показатели рыночной капитализации, Debt/Capital, финансовый леверидж и P/BV. Полагаем, оставшиеся показатели являются в целом распространенными инструментами анализа среди аналитических компаний в современной финансовой практике. Так, для исследования структуры капитала используется показатель D/E (Debt/Equity). Распространенным показателем инвестиционной привлекательности компании является также EPS. Хотя американские аналитические компании Ibbotson Associates (Morningstar) и Duff&Phelps и используют в качестве критерия размера рыночную капитализацию компаний, показатель выручки, (коррелируемый с рыночной капитализацией) мог бы также служить в качестве критерия размера, при этом не только для публичных, но и для закрытых компаний.

Безусловно, исключаемые показатели также важны и информативны, однако их включение приведет к ухудшению оценок. В дальнейшем можно провести аналогичный анализ, но для исключенных показателей. Однако, вероятно, оценки анализа в целом совпадут в силу коррелированности данных показателей с отобранными.

На базе принятых показателей - потенциальных индикаторов специфических рисков компаний - осуществляется регрессионный анализ панельных данных (в эконометрическом пакете «Eviews 7»). Отобранные показатели являются объясняющими переменными в регрессионном уравнении, а доходность, связанная с несистематическими рисками, - объясняемой переменной.

Таким образом, определенные значимые объясняющие переменные могут служить индикаторами специфических рисков компаний. Использование таких индикаторов уровня специфических рисков в дальнейшем позволит более объективно оценить уровень уникальных рисков компаний.

Прежде чем перейти к описанию результатов эмпирического исследования, рассмотрим объясняемую переменную в исследовании -доходность, связанную с несистематическими рисками. Данная величина получена на базе разработанной формулы ученых П. Батлера и К. Пинкертона, предлагавших рассчитывать указанную дополнительную доходность с использованием коэффициента совокупной беты (Tβ). Напомним, данный коэффициент, предложенный А. Дамодараном [14, 15], учитывает совокупные инвестиционные риски компании (как систематические, так и несистематические) и рассчитывается по формуле:

Tβ = βlеv / ρ,

где βlev - рыночная бета (с долгом);

ρ - коэффициент корреляции компании и рынка капитала)

Согласно подходу П. Батлера и К. Пинкертона (ВРМ) несистематические риски компании состоят из специфических рисков (CSRP - премия за специфические риски) и рисков, связанных с эффектом размера компании (RPsize - премия за размер компании). Согласно модели ВРМ, совокупная премия за специфические риски компании рассчитывается по формуле:

CSRP = (Tβ - βlev) ERP - RPsize,

где ERP - премия за рыночный риск на рассматриваемом рынке капитала.

Однако в связи с отсутствием оценок премий за размер компаний на анализируемых рынках капитала за рассматриваемый период в настоящем исследовании необходимо также учесть премию за размер компании, а не только специфические риски. На основе предположения о том, что эффект размера компании является одним из видов уникальных рисков [16, 17], в настоящем эмпирическом исследовании анализируются специфические риски с учетом эффекта размера (т.е. премия за специфические риски компании и премия за размер компании):

CSRPsize effect = CSRP + RPsize = (Тβ - βlev) ERP.

Таким образом, в качестве объясняемой переменной в исследовании используется указанная дополнительная доходность за уникальные риски компании (CSRPsize effect) или премия за специфические риски с учетом эффекта размера.

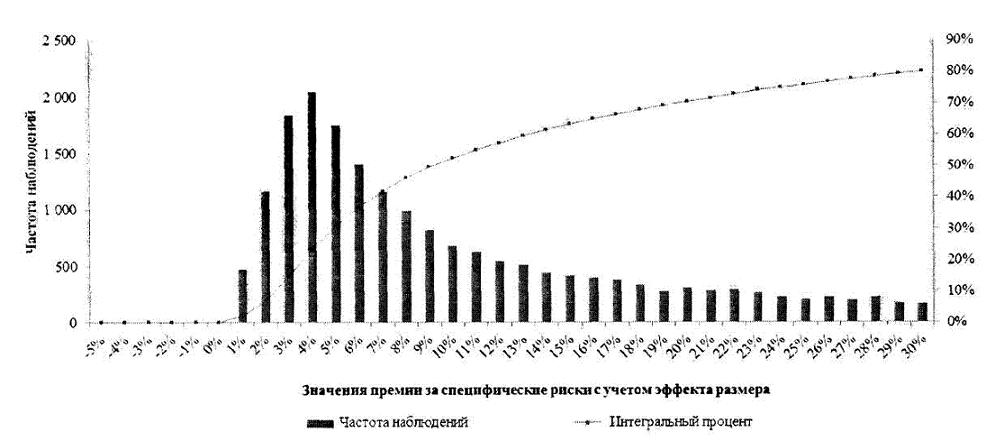

Исследуя данный расчетный показатель на расширенной выборке компаний «БРИКС» (порядка 18000 наблюдений до отбора данных по показателям деятельности компаний), автор получил следующее распределение значений премии для выборки публичных компаний БРИКС (источники данных взяты из базы данных Bloomberg, а также сайта А. Дамодарана).

Значения рассчитанных премий без учета экстремальных значений коэффициента совокупной беты, то есть Tβ < 20, представлены на рис, 5. При этом доля подобных экстремальных значений (когда Tβ > 20) составляет порядка 10% всей выборки. Согласно гистограмме распределения значений премии за специфические риски с учетом эффекта размера около 80% всех наблюдений приходится на интервал значений от 0 до 30%. Также наибольшее количество наблюдений премии приходится на премию со значением порядка 4%. А медианное значение в соответствии с расчетами составляет 10,68%.

Важно отметить, что необходимость исследования факторов специфических рисков компаний и соответствующих им индикаторов вызвана двумя основными причинами. Во-первых, модель Батлера-Пинкертона (ВРМ) имеет ограничение. В частности, в случае3 Tβ > 20, расчетная премия оказывается бесконечно высокой (например, более 100%). Подобная величина неадекватно отражает специфические риски компании и не может быть интегрирована в ставку требуемой доходности на собственный капитал компании. Во-вторых, модель ВРМ не позволяет оценить объективно данную премию для закрытых компаний, поскольку рыночных статистических данных ( Tβ , βlev , ρ и др.) по названным компаниям нет. Таким образом, при выявлении ключевых индикаторов специфических рисков в дальнейшем возможно преодоление ограничений при оценке премии за специфические риски компании (публичной/закрытой) развивающегося рынка капитала.

В настоящем эмпирическом исследовании данное выявление осуществляется на базе регрессионного анализа рассчитанных по модели ВРМ доходностей за специфические риски компаний с учетом эффекта размера (CSRPsize effect) и отобранных ранее потенциальных индикаторов.

3 Это возможно, когда, например, коэффициент корреляции компании бесконечно мал.

Общий вид регрессионного уравнения представлен следующей зависимостью:

CSRPsize effect = c + c1*REV + c2*AST + c3*AP + c4*AR + c5*NFA + c6*ROA + c7*REVGR + c8*OPM + c9*DE + c10*CR + c11*EPS,

где:

REV - выручка;

AST - коэффициент оборачиваемости активов;

АР - коэффициент оборачиваемости кредиторской задолженности;

AR - коэффициент оборачиваемости дебиторской задолженности;

NFA - доля долгосрочных активов в общих активах;

ROA - доходность активов;

REVGR - годовой темп роста выручки;

ОРМ - операционная маржа;

DE - соотношение долга и собственных средств;

CR - коэффициент текущей ликвидности;

EPS - прибыль на 1 акцию;

с - константа;

ci - коэффициенты при объясняющих переменных.

В процессе выбора наиболее оптимального вида регрессии для анализа панельных данных были использованы тесты Вальда и Хаусмана. В результате наилучшей (и значимой в целом) моделью для представленной регрессии оказалась объединенная модель панельных данных. Результаты эмпирического анализа представлены в табл. 2.

Тесты попарно проводят сравнительную оценку регрессионных моделей панельных данных для определения наиболее оптимальной модели, адекватной анализируемым данным. Тест Вальда сравнивает модель с фиксированными эффектами с объединенной моделью, а тест Хаусмана - модель с фиксированными эффектами с моделью со случайными эффектами.

Согласно полученным результатам значимыми объясняющими переменными на 10-процентном уровне значимости оказались следующие четыре показателя деятельности компании: текущая ликвидность компании (СR), оборачиваемость кредиторской задолженности (АР), годовой темп роста выручки (REVGR), соотношение долга и собственных средств (D/E).

При этом первые два показателя по своей силе более значимы, в том числе и на 5-процентном уровне значимости.

В результате индикаторами уровня специфических рисков компаний развивающихся рынков капитала являются показатели:

- операционной активности (фактор «операционные риски») - оборачиваемость кредиторской задолженности;

- прибыльности операций (фактор «операционные риски») - годовой темп роста выручки;

- финансовой состоятельности (фактор «финансовые риски») как в текущем периоде - коэффициент текущей ликвидности, - так и в долгосрочном -соотношение долговых и собственных средств компании (или структура капитала D/E).

При этом наиболее значимыми индикаторами факторов специфических рисков являются показатели, отражающие работу компании с операционными и финансовыми «кредиторами» в краткосрочном периоде.

В дальнейшем для разработки более объективной методики оценки премии за специфические риски публичных и закрытых компаний (в том числе очищенной от эффекта размера) предлагается использовать данные четыре показателя как базу для методики. Выявленные индикаторы, с одной стороны, позволят преодолеть ограничения существующих подходов к оценке премии и, с другой стороны, получить более адекватную величину премии за специфические риски, и в результате - требуемой доходности на собственный капитал оцениваемой компании развивающегося рынка капитала.

Выводы

Настоящее эмпирическое исследование в области специфических рисков компаний впервые проведено на развивающихся рынках капитала. Аналогичных исследований по выявлению значимых факторов и соответствующих им индикаторов до сих пор не проводилось и на развитом рынке капитала. Аналитики при оценке значимых факторов компаний по-прежнему полагаются на свое профессиональное мнение - субъективно присваивают значения выбранным факторам риска для оцениваемой компании. В свою очередь в нашей работе представлен альтернативный подход к выявлению значимых факторов специфических рисков не только для развивающихся, но и для развитых рынков капитала. Результаты показали, что ключевыми факторами специфических рисков компании развивающегося рынка являются внутренние - операционные и финансовые риски.

И соответствующие им четыре индикатора факторов: оборачиваемость кредиторской задолженности, годовой темп роста выручки, коэффициент текущей ликвидности и структура капитала (D/E).

Таким образом, указанные факторы и индикаторы позволят менеджменту, собственникам компаний и ее потенциальным инвесторам понимать природу специфических рисков оцениваемой компании и более адекватно и объективно оценивать премию за специфические риски. Именно на базе выявленных автором индикаторов предлагается в дальнейшем разработать методику оценки премии за специфические риски компаний (как закрытых, так и публичных) на развивающихся рынках капитала.

Таблица 1. Анализируемые показатели деятельности компаний как индикаторы факторов специфических рисков компаний

| Факторы специфических рисков | Категория показателей | Отобранные показатели (индикаторы) |

| Операционные специфические риски (в том числе бизнес-риски) | Показатели деловой активности |

Оборачиваемость дебиторской задолженности (receivables turnover), в том числе в днях. Оборачиваемость кредиторской задолженности (payables turnover), в том числе в днях. Оборачиваемость общих активов (total asset turnover) |

| Показатели прибыльности |

Показатели доходности операций (return on sales) -операционная маржа (operating profit margin). Показатели доходности инвестиций (return on investment) - доходность активов (ROA) |

|

| Финансовые специфические риски | Показатели ликвидности | Текущая ликвидность (current ratio) |

| Показатели платежеспособности |

Показатели долга: отношение долга к совокупному капиталу (Debt / Capital); отношение долга к собственному капиталу (Debt / Equity); финансовый леверидж или отношение совокупных активов к совокупному капиталу (Assets/ Equity) |

|

| Показатели оценки и инвестиционной привлекательности |

Показатели на одну акцию (valuation ratios): Basic EPS; P/B или Book value per share |

|

| Дополнительные факторы | Размер компании («эффект размера») |

Выручка (за год) (Revenue). Рыночная капитализация (на конец года) (Market Capitalization) |

| Прочие операционные показатели |

Темп роста выручки (годовой) (Revenue growth). Доля долгосрочных активов в общих активах (net fixed assets to total assets) |

Источник: составлено автором

Таблица 2. Индикаторы специфических рисков компаний БРИКС, март 2010 г.- март 2015 г.

| Переменная | Коэффициент | Стандартная ошибка | t-статистика | Prob. |

| С | 0,808407 | 0,215989 | 3,742821 | 0,0002 |

| REV | -З,26Е-13 | 5,58E-13 | -0,580906 | 0,5613 |

| AST | 0,120636 | 0,105342 | 1,14518 | 0,2523 |

| AP | -0,013063 | 0,003404 | -3,83814 | 0,0001 |

| AR | -0,000612 | 0,001412 | -0,433126 | 0,665 |

| NFA | -0,0024 | 0,003254 | -0,73742 | 0,461 |

| ROA | -0,009928 | 0,011733 | -0,846175 | 0,3976 |

| REVGR | 0,003983 | 0,002136 | 1,864423 | 0,0624 |

| OPM | 0,003808 | 0,004727 | 0,80552 | 0,4206 |

| DE | -0,001682 | 0,00098 | -1,716452 | 0,0862 |

| CR | -0,245477 | 0,043899 | -5,591898 | 0 |

| EPS | 0,000212 | 0,003365 | 0,062943 | 0,9498 |

Источник: построено автором на основе [6]

Рисунок 1. Классификация факторов специфических рисков Г.Р. Тругмана

| Финансовые факторы | Нефинансовые факторы |

|

Риски: экономический; бизнес-риск; операционный; финансовый; активов; продуктовый; рыночный; технологический; нормативно-правовой; юридический |

Условия: экономическая среда; отраслевая среда; месторасположение бизнеса; конкурентная среда; «глубина» менеджмента; качество управления; барьеры ко входу на рынок; уровень итоговых результатов деятельности («the bottom line» - EPS или чистая прибыль) |

Источник: составлено автором на основе [5] Source: Authoring, based on [5]

Рисунок 2. Классификации факторов специфических рисков В.Д. Миллера

| Макроэкономическая среда | Отраслевая среда | Внутрифирменная среда |

|

Факторы: экономические; политические; интернациональные; демографические; технологические; социокультурные |

Факторы: отраслевые; структура рынка отрасли; структура конкурентной среды Применение модели SWOT M.E. Портера |

На профессиональный выбор аналитика |

Источник: построено автором на основе [6]

Рисунок 3. Анализ специфического риска В.Д. Миллера в рамках SWOT-анализа М.Е. Портера

Источник: построено автором на основе [7] Source: Authoring, based on [7]

Рисунок 4. Классификация факторов специфических рисков компаний и их индикаторов для развитых и развивающихся рынков капитала

Источник: построено автором

Рисунок 5. Премия за специфические риски с учетом эффекта размера публичных компаний развивающихся рынков капитала БРИКС, март 2010 г. - март 2015 г.

Источник: построено автором

Список литературы

1. Reilly R. Business Appraiser Considerations to Measure the Company-Specific Risk Premium. Business Appraisal Practice, Spring 2007.

2. Brealey R.A., Myers S. C., Allen F. Principles of Corporate Finance. 9th ed. McGraw-Hill, 2007, 1043 p.

3. Delaware Open MRI Radiology Associates v. Kessler et al., Court of Chancery of the State of Delaware Model. Available at:

http://www.cbh.com/guide/pass-through-entity-tax-affecting-for-business-valuations/.

4. Helfenstein S. Revisiting Total Beta. Business Valuation Review, 2009, vol. 28, 23 p.

5. Trugman G.R. Understanding Business Valuation: A Practical Guide to Valuing Small To Medium-Sized Businesses. 2nd ed. New York, American Institute of Certified Public Accountants (AICPA), 2002, 1146 p.

6. Miller W.D. Assessing Unsystematic Risk: Part I, II, III. CPA Expert, 1999, vol. 5, no. 3, 2000, vol. 6, no. 1, 2001, vol. 6, no. 3.

7. Porter M.E. The Five Competitive Forces that Shape Strategy. Harvard Business Review, 2008, vol. 86, no. 1, pp. 78-93.

8. Porter M.E. Competitive Strategy: Techniques for Analyzing Industries and Competitors. New York, Free Press, 1998, 397 p.

9. Butler P., Pinkerton K. Company-Specific Risk - A Different Paradigm: A New Benchmark. Business Valuation Review, 2006, no. 25, pp. 22-28.

10. Butler P., Pinkerton K. Company-Specific Risk: The Dow 30 v. Private Company USA. The Value Examiner, 2007. September/October, pp. 12-15.

11. Butler P., Pinkerton K. Quantifying Company-Specific Risk: The Authors Answer to Your Questions. Business Valuation Update, 2007, May, pp. 9-14.

12. Butler P., Pinkerton K. Quantifying Company-Specific Risk: A New, Empirical Framework with Practical Applications. Business Valuation Update, 2007, vol. 13, no. 2. Available at: http://wenku.baidu.com/view/674a0e42be1e650e52ea994f.

13. CFA Institute. CFA Program Curriculum. Financial Reporting and Analysis. Level 1, vol. 3, Wiley, 2013.

14. Damodaran A. The Dark Side of Valuation: Valuing Young, Distressed and Complex Businesses. New York, FT/Prentice-Hall, 2009, 600 p.

15. Damodaran A. Investment Valuation: Tools and Techniques for Determining the Value of Any Asset. John Wiley & Sons, 2012, 992 p.

16. Reinganum M. Abnormal Returns in Small Firm Portfolios. Financial Analysts Journal, 1981, March-April. Available at: http://urlid.ru/ak0h.

17. Brown P., Kleidon A., Marsh T. New Evidence on the Nature of Size-Related Anomalies in Stock Prices.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ