Рентабельность собственных средств

Определение

Рентабельность собственных средств - коэффициент равный отношению чистой прибыли от реализации к среднегодовой стоимости собственного капитала. Данные для расчета - бухгалтерский баланс.

Рентабельность собственных средств - что показывает

Рентабельность собственных средств показывает величину прибыли, которую получит предприятие на единицу стоимости собственного капитала.

Рентабельность собственных средств - формула

Общая формула расчета коэффициента:

| Крсс = | Чистая прибыль | *100% |

| Средняя величина собственного капитала |

Формула расчета по данным старого бухгалтерского баланса

| Kрсс = | стр.190 | *100% |

| 0.5 * (стр.490нач + стр.490кон) |

где стр.190 - значение из Бухгалтерского баланса на конец отчетного периода, стр. 490нач, стр. 490кон - значения на начало и на конец отчетного периода из Отчета о прибылях и убытках (форма №2).

Формула расчета по данным нового бухгалтерской отчетности

| Kрсс = | стр.2400 | * 100% |

| 0.5 * (стр.1300нач + стр.1300кон + стр.1530нач + стр.1530кон) |

где параметрами формулы являются соответствующие строки Бухгалтерского баланса и Отчета о финансовых результатах.

Рентабельность собственных средств - значение

Рентабельность собственных средств (Kрсс) - по сути главный показатель для стратегических инвесторов (в российском понимании - вкладчиков средств на период более года). Показатель определяет эффективность использования капитала, инвестированного собственниками предприятия. Собственники получают рентабельность от инвестиций в виде вкладов в уставный капитал. Они жертвуют теми средствами, которые формируют собственный капитал организации и получают взамен права на соответствующую долю прибыли.

С позиции собственников рентабельность наиболее достоверно отображается в виде рентабельности на собственный капитал. Показатель важен для акционеров компании, так как характеризует прибыль, которую собственник получит с рубля инвестиций в предприятие.

У применения этого коэффициента есть ограничения. Доход появляется не от активов, а от продаж. На основе Kрсс нельзя оценить эффективность бизнеса компании. Кроме того, большинство компаний используют весомую долю заемного капитала. Как бухгалтерский показатель Рентабельность собственных средств дает представление о доходах, которые компания зарабатывает для акционеров.

Рентабельность собственных средств сравнивают с возможным альтернативным вложением средств в акции других предприятий, облигации, банковский депозит и т.д.

Минимальный (нормативный) уровень доходности предпринимательского бизнеса - уровень банковского депозитного процента. Минимальное нормативное значение показателя Рентабельности собственного капитала (Kрсс) определяется по следующей формуле:

где:

- Крнк – нормативная величина рентабельности собственного капитала, отн.ед.;

- Сд – средняя ставка по банковским депозитам за отчетный период;

- Снп – ставка налога на прибыль.

Если показатель Kрсс за период анализа оказался ниже минимального Крнк или вовсе отрицательным, то собственникам не выгодно вкладывать средства в компанию. Инвестору стоит проанализировать вложение средств в другие компании.

Для окончательного приема решение о выходе из капитала компании лучше проанализировать Kрсс за последние годы и сравнить с минимальным уровнем доходности за этот период.

Средние статистические значения коэффициента по годам для предприятий РФ*

| Размер выручки | Значения по годам, отн. ед | |||||||||||

| 2023 | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.174 | 0.169 | 0.185 | 0.182 | 0.229 | 0.231 | 0.261 | 0.278 | 0.333 | 0.354 | 0.558 | 0.286 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 0.332 | 0.336 | 0.362 | 0.338 | 0.385 | 0.401 | 0.433 | 0.447 | 0.508 | 0.467 | 0.572 | 0.412 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.42 | 0.426 | 0.437 | 0.384 | 0.401 | 0.422 | 0.454 | 0.527 | 0.593 | 0.438 | 0.419 | 0.413 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.433 | 0.421 | 0.411 | 0.349 | 0.321 | 0.332 | 0.341 | 0.398 | 0.43 | 0.344 | 0.31 | 0.349 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.375 | 0.357 | 0.36 | 0.269 | 0.256 | 0.248 | 0.238 | 0.263 | 0.274 | 0.21 | 0.212 | 0.262 |

| Все организации | 0.285 | 0.278 | 0.294 | 0.27 | 0.313 | 0.317 | 0.343 | 0.364 | 0.421 | 0.402 | 0.538 | 0.352 |

Средние численные значения показателя по видам деятельности: рентабельность собственных средств по отраслям

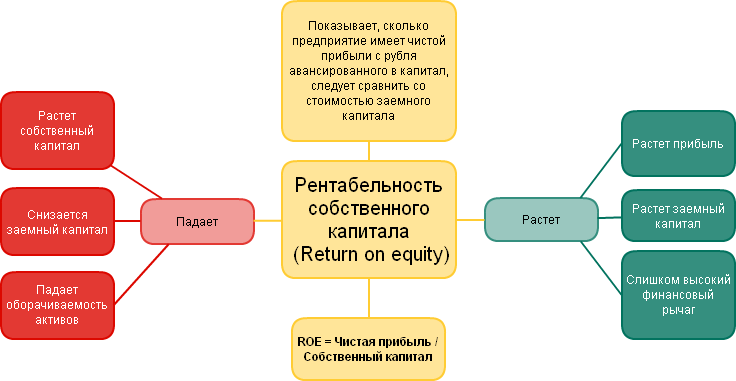

Рентабельность собственных средств - схема

Дополнительная информация

Анализ чистой прибыли как ключевого компонента коэффициента - Рентабельность собственных средств

Чистая прибыль является фундаментальным элементом в расчете показателя Рентабельность собственных средств (ROE). Этот финансовый индикатор играет критическую роль в оценке эффективности деятельности компании и ее способности генерировать доход для акционеров. Давайте подробно рассмотрим, как чистая прибыль влияет на ROE и какие факторы следует учитывать при ее анализе.

Чистая прибыль формируется после вычета всех расходов и налогов из общей выручки компании. Ее можно представить следующим образом:

| Выручка | 100% |

| - Себестоимость продаж | 60% |

| = Валовая прибыль | 40% |

| - Операционные расходы | 25% |

| = Операционная прибыль | 15% |

| - Проценты и налоги | 5% |

| = Чистая прибыль | 10% |

Чистая прибыль напрямую влияет на показатель ROE. Чем выше чистая прибыль при неизменном собственном капитале, тем выше будет ROE. Рассмотрим пример.

Компания "Альфа" имеет чистую прибыль 100 млн рублей и собственный капитал 500 млн рублей.

ROE = (Чистая прибыль / Собственный капитал) * 100% = 100 / 500 * 100% = 20%

Если чистая прибыль увеличится до 150 млн рублей при том же собственном капитале:

ROE = (150 / 500) * 100% = 30%

Мы видим, что увеличение чистой прибыли на 50% привело к росту ROE на 10 процентных пунктов.

Факторы, влияющие на чистую прибыль

- Эффективность управления затратами

- Ценовая политика

- Объем продаж

- Налоговая оптимизация

- Экономическая ситуация в стране

- Конкурентная среда

Для глубокого понимания формирования чистой прибыли необходимо анализировать ее составляющие:

- Выручка. Рост выручки при сохранении уровня затрат ведет к увеличению чистой прибыли.

- Себестоимость. Снижение себестоимости при неизменной выручке повышает маржинальность.

- Операционные расходы. Оптимизация этих расходов напрямую влияет на операционную прибыль.

- Финансовые расходы. Грамотное управление долгом может снизить процентные выплаты.

- Налоговая нагрузка. Использование законных методов налоговой оптимизации позволяет увеличить чистую прибыль.

При анализе чистой прибыли важно учитывать следующие аспекты:

- Качество прибыли. Не всегда высокая чистая прибыль означает здоровое финансовое состояние компании. Необходимо оценивать источники прибыли и их устойчивость.

- Сезонность. Некоторые отрасли подвержены сезонным колебаниям, что может искажать показатели при краткосрочном анализе.

- Единовременные события. Продажа активов или получение крупных разовых доходов может временно увеличить чистую прибыль, не отражая реальную операционную эффективность.

- Манипуляции с отчетностью. Компании могут использовать различные бухгалтерские приемы для искусственного завышения чистой прибыли.

Чистая прибыль является ключевым компонентом в расчете ROE и важнейшим показателем финансовой эффективности компании. Глубокий анализ структуры чистой прибыли, понимание факторов, влияющих на ее формирование, и учет скрытых закономерностей позволяют инвесторам и менеджерам принимать более взвешенные решения. При этом важно помнить, что чистая прибыль – это лишь один из многих финансовых показателей, и для полноценной оценки компании необходимо рассматривать его в комплексе с другими индикаторами.

Собственный капитал как основа расчета коэффициента

Рентабельность собственных средств (ROE) - один из ключевых показателей эффективности бизнеса, который позволяет оценить, насколько успешно компания использует средства, вложенные акционерами. В формуле расчета ROE собственный капитал выступает в качестве знаменателя, что делает его критически важным компонентом для понимания финансового здоровья предприятия.

Собственный капитал компании включает в себя несколько основных элементов:

- Уставный капитал

- Добавочный капитал

- Резервный капитал

- Нераспределенная прибыль

- Прочие резервы

Каждый из этих компонентов играет свою роль в формировании финансовой устойчивости предприятия. Например, нераспределенная прибыль отражает способность компании генерировать доход и реинвестировать его в развитие бизнеса.

Анализ собственного капитала позволяет оценить:

- Финансовую независимость компании

- Способность привлекать инвестиции

- Потенциал для роста и расширения

- Устойчивость к экономическим потрясениям

Рассмотрим пример анализа собственного капитала на основе условных данных.

| Показатель | 2022 год | 2023 год | Изменение |

| Уставный капитал | 1 000 000 руб. | 1 000 000 руб. | 0% |

| Нераспределенная прибыль | 500 000 руб. | 750 000 руб. | +50% |

| Резервный капитал | 100 000 руб. | 150 000 руб. | +50% |

| Итого собственный капитал | 1 600 000 руб. | 1 900 000 руб. | +18.75% |

В данном примере мы видим рост собственного капитала на 18.75%, что свидетельствует об укреплении финансового положения компании.

Влияние собственного капитала на рентабельность собственных средств

Изменение величины собственного капитала может существенно повлиять на показатель ROE. Рассмотрим пример.

Предположим, чистая прибыль компании составила 200 000 руб.

| Сценарий | Собственный капитал | ROE |

| 1 | 1 600 000 руб. | 12.5% |

| 2 | 1 900 000 руб. | 10.5% |

Мы видим, что увеличение собственного капитала при неизменной прибыли привело к снижению ROE. Это не обязательно означает ухудшение эффективности компании, а может свидетельствовать о консервативной финансовой политике или подготовке к крупным инвестициям.

В мировой практике для более глубокого анализа используют дополнительные показатели.

- Коэффициент автономии (отношение собственного капитала к активам)

- Коэффициент финансового левериджа (отношение заемного капитала к собственному)

- Коэффициент обеспеченности собственными оборотными средствами

Эти показатели позволяют оценить финансовую устойчивость компании с разных сторон и принять взвешенные управленческие решения.

Влияние финансовых манипуляций на рентабельность собственных средств

Рентабельность собственных средств может быть подвержена манипуляциям, что затрудняет его использование для объективного анализа.

Временные изменения и единовременные доходы/расходы

Менеджеры могут временно изменять финансовые показатели, чтобы улучшить ROE. Например, единовременные доходы или расходы могут искусственно завысить или занизить чистую прибыль за определенный период. Это может включать продажу активов, реструктуризацию долгов или получение субсидий.

Управление балансом

Одним из способов улучшения ROE является увеличение доли заемных средств в структуре капитала. Это позволяет компании финансировать активы за счет долгового финансирования, что может привести к росту чистой прибыли при отсутствии пропорционального увеличения собственного капитала. В результате, даже если собственный капитал остается неизменным или растет медленно, ROE будет выглядеть более высоким.

Пример. Если компания увеличивает свои обязательства, например, за счет кредитов, и использует эти средства для приобретения активов, которые приносят прибыль, то чистая прибыль возрастает. Однако собственный капитал не изменяется в той же степени, что и приводит к увеличению ROE. Это создает иллюзию высокой эффективности использования капитала.

Реальные примеры.

- Enron: Компания использовала сложные финансовые структуры, чтобы скрыть долги и завысить прибыль, что привело к завышению ROE. В результате, после раскрытия манипуляций, компания обанкротилась.

- WorldCom: Компания завышала доходы, капитализируя операционные расходы, что привело к искусственному увеличению ROE. После раскрытия манипуляций, компания также обанкротилась.

Рассмотрим пример компании, которая использует единовременные доходы для улучшения ROE.

| Показатель | Без манипуляций | С манипуляциями |

| Чистая прибыль | 10 000 000 руб. | 15 000 000 руб. |

| Собственный капитал | 50 000 000 руб. | 50 000 000 руб. |

| ROE | 20% | 30% |

Манипуляции с финансовыми показателями могут привести к краткосрочному улучшению ROE, но в долгосрочной перспективе они создают риски для компании и инвесторов. Компании, использующие манипуляции, часто сталкиваются с проблемами доверия со стороны инвесторов и регуляторов, что может привести к снижению стоимости акций и юридическим последствиям.

Сравнительный анализ ROE: оценка эффективности компании относительно конкурентов

Рентабельность собственных средств (ROE) является ключевым показателем эффективности использования средств акционеров. Сравнение ROE компании с конкурентами и среднеотраслевыми значениями позволяет оценить ее относительную эффективность и конкурентоспособность в управлении капиталом.

Сравнительный анализ ROE предоставляет ценную информацию для инвесторов и менеджмента:

- Позволяет выявить лидеров и аутсайдеров отрасли

- Помогает определить потенциал роста компании

- Указывает на возможные проблемы в управлении капиталом

- Способствует выявлению конкурентных преимуществ

- Помогает в принятии инвестиционных решений

Для корректного сравнения ROE необходимо учитывать следующие факторы:

- Использование единой методологии расчета ROE

- Учет отраслевой специфики

- Анализ динамики показателя за несколько лет

- Рассмотрение дополнительных финансовых показателей

- Учет рыночной конъюнктуры и экономического цикла

Рассмотрим ROE крупнейших российских банков за 2022 год.

| Банк | ROE, % |

| Сбербанк | 21.5 |

| ВТБ | 0.1 |

| Газпромбанк | 4.2 |

| Альфа-Банк | 15.3 |

| Россельхозбанк | 0.3 |

Анализ показывает, что Сбербанк демонстрирует наивысшую эффективность использования капитала среди крупнейших российских банков. Его ROE значительно превышает показатели конкурентов, что может свидетельствовать о наличии конкурентных преимуществ в управлении капиталом.

Высокий показатель ROE Сбербанка может быть обусловлен следующими факторами:

- Эффективная бизнес-модель

- Оптимальная структура капитала

- Высокая операционная эффективность

- Успешная стратегия управления рисками

- Лидирующие позиции на рынке

Однако следует учитывать, что чрезмерно высокий ROE может также указывать на повышенные риски или агрессивную финансовую политику.

При анализе ROE важно учитывать следующие аспекты:

- Цикличность банковского сектора

- Влияние регуляторных требований на капитал банков

- Возможность манипуляций с отчетностью

- Различия в бизнес-моделях и специализации банков

- Влияние макроэкономических факторов на прибыльность

Сравнительный анализ ROE является мощным инструментом оценки эффективности компании относительно конкурентов. Однако его следует использовать в комплексе с другими финансовыми показателями и качественным анализом бизнес-модели компании. Высокий ROE может свидетельствовать о конкурентном преимуществе, но также может указывать на повышенные риски. Поэтому инвесторам и аналитикам необходимо проводить всесторонний анализ, учитывая отраслевую специфику и макроэкономические факторы.

Ограничения показателя ROE: что упускает из виду рентабельность собственных средств

Рентабельность собственных средств (ROE) широко используется для оценки эффективности компаний, но у него есть ряд существенных ограничений. Рассмотрим подробнее, какие важные аспекты финансового состояния и деятельности предприятия не учитывает этот показатель.

Игнорирование рисков, связанных с заемными средствами

ROE не принимает во внимание структуру капитала компании и связанные с ней риски. Высокий показатель ROE может быть достигнут за счет значительного финансового рычага, то есть привлечения большого объема заемных средств.

Рассмотрим две компании с одинаковым ROE = 20%:

| Показатель | Компания A | Компания B |

| Чистая прибыль | 100 млн руб. | 100 млн руб. |

| Собственный капитал | 500 млн руб. | 500 млн руб. |

| Заемный капитал | 100 млн руб. | 1000 млн руб. |

| ROE | 20% | 20% |

Несмотря на одинаковый ROE, компания B имеет гораздо более высокий уровень долговой нагрузки и, следовательно, подвержена большему финансовому риску.

Отсутствие учета качества и устойчивости прибыли

ROE основывается на показателе чистой прибыли за определенный период, но не отражает ее качество и устойчивость. Высокий ROE может быть результатом разовых операций или манипуляций с отчетностью.

Пример: Компания "Альфа" продала крупный актив, что привело к значительному росту чистой прибыли и, соответственно, ROE в текущем году. Однако этот рост не отражает реальное улучшение операционной эффективности бизнеса и не может быть устойчивым в долгосрочной перспективе.

Игнорирование динамики показателей

ROE представляет собой статичный показатель, который не учитывает динамику изменения прибыли и собственного капитала компании. Пример:

| Год | Чистая прибыль (млн руб.) | Собственный капитал (млн руб.) | ROE |

| 2022 | 100 | 1000 | 10% |

| 2023 | 120 | 1200 | 10% |

| 2024 | 150 | 1500 | 10% |

Несмотря на стабильный ROE, компания демонстрирует рост прибыли и собственного капитала, что может свидетельствовать о положительной динамике развития бизнеса.

Отсутствие учета отраслевой специфики

ROE не учитывает особенности различных отраслей экономики, которые могут существенно влиять на интерпретацию показателя.

Пример: Для капиталоемких отраслей, таких как нефтегазовая или металлургическая промышленность, характерен более низкий ROE из-за высокой стоимости основных средств. В то же время, компании в сфере услуг или IT могут демонстрировать значительно более высокий ROE при меньших объемах инвестированного капитала.

Игнорирование нематериальных активов

ROE не учитывает стоимость нематериальных активов, которые могут играть ключевую роль в создании стоимости компании, особенно в современной экономике знаний.

Пример: Технологические компании, такие как Apple или Google, обладают значительными нематериальными активами в виде интеллектуальной собственности, бренда и человеческого капитала. Эти активы не в полной мере отражаются в балансовой стоимости собственного капитала, что может приводить к искажению показателя ROE.

Таким образом, при использовании ROE для оценки эффективности компании важно помнить о его ограничениях и дополнять анализ другими показателями и качественной информацией о деятельности предприятия.

Синонимы

- рентабельность собственного капитала

- доходность собственного капитала

Еще найдено про рентабельность собственных средств

- Оценка кредитоспособности предприятия-заемщика K 3 1.56 коэффициент наличия собственных средств K 4 0.1 рентабельность продукции или рентабельность продаж K 5 - 0.51 рентабельность

- Рентабельность чтобы управлять следует правильно измерить Чистую прибыль лучше использовать для расчета рентабельности собственного капитала Для предпринимателя рентабельность собственных средств R Сс как отношение чистой прибыли Пр ч к собственному капиталу Сс

- Оценка финансовой устойчивости фирмы и диагностика риска банкротства В целом рассматриваемое предприятие является финансово-устойчивым основным источником формирования имущества предприятия являются собственные средства Негативной стороной деятельности предприятия является устойчиво снижающаяся эффективность подтверждается падающей маржей и рентабельностью

- Проблема управления финансовым состоянием сельскохозяйственной организации в рамках повышения рентабельности собственного капитала ЭФЛ увеличился на 2.5 % что говорит о том что рентабельность собственных средств увеличится на 2.5 % если предприятие будет использовать данный кредит Это говорит

- Рентабельность собственного капитала Синонимы рентабельность собственных средств доходность собственного капитала Страница была полезной См также Программа для финансового анализа

- Анализ и расчет иммобилизации собственных средств коммерческого банка Анализ рентабельности собственных средств капитала коммерческого банка В западной практике прибыльность рентабельность собственных средств капитала банка

- Анализ структуры капитала и рентабельности ведущих российских нефтегазовых предприятий Основные средства руб 5 666 5 850 7 Затраты на производство и реализацию руб 3 653 ... Затраты на производство и реализацию руб 3 653 3 411 8 Рентабельность продаж п.2 п.3 % 12.9 11.8 -1.1 9 Рентабельность собственного капитала п.1 п.4 %

- Анализ состояния и использования заемного привлеченного капитала на основе бухгалтерской финансовой отчетности ЭФР который показывает на сколько процентов увеличивается размер собственного капитала за счет привлечения заемных средств в оборот предприятия Он возникает в том случае

- Эффективность использования собственных средств предприятия Увеличение коэффициента доходности сыграло положительную роль увеличив показатель рентабельности собственного капитала на 0.3 % 0.309 - 0.306 0.003 3 Увеличение коэффициента финансовой зависимости т.е уменьшение доли привлеченных средств способствовало увеличению рентабельности собственного капитала на 4.1 % 0.350 - 0.309 0.041 Но по

- Мониторинг финансового равновесия как составляющая экономической безопасности X см выше аналитический баланс можно охарактеризовать как неустойчивое так как собственный капитал 94 927 тыс руб составляет всего треть от вложенного капитала 265 586 тыс ... Тактика финансового управления в рамках сложившейся в результате инвестиционно-финансовой стратегии структуры капитала состоит в балансировании между ликвидностью и рентабельностью - между безопасностью и доходностью Чем меньше доля ликвидных активов в общей сумме оборотных ... Чем меньше доля ликвидных активов в общей сумме оборотных средств тем больше доходность рентабельность но и больше опасность срывов операционных процессов Например достижение высокой

- Анализ современного уровня особенностей и тенденций показателей рентабельности российских акционерных обществ В качестве показателя прибыли в российской практике выступает как правило чистая прибыль в зарубежной практике - чистая прибыль прибыль до уплаты процентов и налогов прибыль до уплаты налогов рентабельность инвестиций чистых активов - отношение прибыли к сумме собственного капитала и долгосрочных обязательств В качестве показателя прибыли в российской практике выступает как правило ... В российской учебной литературе также встречаются следующие показатели рентабельности не характерные для зарубежной практики рентабельность затрат - отношение прибыли от продаж к себестоимости ... В российской учебной литературе также встречаются следующие показатели рентабельности не характерные для зарубежной практики рентабельность затрат - отношение прибыли от продаж к себестоимости рентабельность внеоборотных активов - отношение чистой прибыли к средней величине внеоборотных активов рентабельность основных средств - отношение чистой прибыли к средней величине основных средств рентабельность оборотных активов - отношение чистой прибыли к средней величине оборотных активов рентабельность заемного

- Расчет средневзвешенной стоимости капитала Это говорит о том что вложения средств собственников в данное предприятие являются выгодными а привлечение кредитов для осуществления рентабельных инвестиционных проектов

- Анализ инвестиционной привлекательности эмиссионных ценных бумаг котирующихся на фондовой бирже Чистая прибыль собственный капитал долгосрочные обязательства 100% Анализ показателей рентабельности проводится на основе данных бухгалтерской отчетности формы ... Коэффициент оборачиваемости основных средств Выручка от реализации продукции среднегодовая стоимость основных средств Коэффициент оборачиваемости собственного капитала Выручка от

- Аналитические обоснования механизма применения скидок при расчетах с дебиторами Дилерам и конечным продавцам приходится проводить собственные рекламные кампании используя местные средства массовой информации Это дает им возможность указывать в такой ... Однако такая реклама все же требует немалых средств Средством их компенсации местным продавцам и являются скидки для поощрения продаж Скидка для поощрения продаж ... Однако прежде чем делать такой вывод необходимо посчитать показатели эффективности принятия того или иного варианта деятельности организации 1 рентабельность продаж ρ N % - Характеризует величину прибыли от продаж полученную с 1 руб

- Анализ эффективности использования заемных средств на предприятии В этой связи на дальнейшем этапе представим факторный анализ влияния заемных средств на изменение рентабельности собственного капитала по модели Дюпона 31 где Р СК - рентабельность

- Методика анализа эффективности и интенсивности использования акционерного капитала Рост заемного капитала приводит к увеличению долговой нагрузки что при определенных условиях неплохо отражается на компании так как обычно плата за пользование заемными средствами меньше чем привлеченная прибыль однако это делает акции более рискованными Чтобы избежать ошибочных предположений ... Дюпона предложенное в 1920-х гг как метод анализа позволяющий определять за счет каких факторов происходит изменение рентабельности собственного капитала Трехфакторная модель ROE выглядит следующим образом ROE Норма прибыли х Оборачиваемость активов

- К проблеме выбора критериев анализа состоятельности организации Ric рентабельность собственных средств Lf оборачиваемость внеоборотных активов Lz - оборачиваемость запасов и затрат Lra оборачиваемость

- Численные значения финансовых коэффициентов Р8 0.147 0.129 0.143 0.101 0.114 0.111 0.093 0.092 0.101 0.101 0.115 0.128 Рентабельность производства и реализации расходов по обычным видам деятельности Р9 0.118 0.119 0.123 0.089 0.092 ... Коэффициент обеспеченноcти собственными средствами У1 -0.197 -0.228 -0.199 -0.33 -0.273 -0.348 -0.328 -0.318 -0.315 -0.323 -0.262 -0.222

- Анализ финансового состояния в динамике Анализ рентабельности и оценка доходности Балльная оценка финансовой устойчивости Расчет стоимости чистых активов Оценка кредитоспособности заемщика ... При этом выявляются важнейшие характеристики - общая стоимость имущества организации - стоимость иммобилизованных и мобильных средств - величина собственных и заемных средств организации и др Оценка данных сравнительного аналитического баланса это по сути предварительный анализ финансового ... ИМУЩЕСТВО всего 1600 2 568 462 2 243 905 2 026 631 2 491 400 2 801 052 2 487 749 -80 713 3 Собственный капитал 3.1 Уставный капитал 1310-1320 46 754 46 754 46 754 48 156 48

- Многоуровневая система оценки финансового состояния организаций При многоуровневой системе оценки финансового положения компаний можно выделить следующие группы показателей деловая активность ликвидность платежеспособность финансовая устойчивость рентабельность предприятий 10 Показатели деловой активности характеризуют уровень эффективности использования собственных средств предприятия и дают

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ