Использование модели достижимого роста для перспективной оценки финансового состояния

Демаков Иван Владимирович,

кандидат экономических наук, доцент,

Дзержинский филиал федерального государственного

автономного образовательного учреждения высшего образования

«Национальный исследовательский Нижегородский государственный

университет им. Н.И. Лобачевского», г. Дзержинск

Московский экономический журнал

№4 2020

Аннотация. В статье рассматривается вопрос возможности использования модели достижимого роста для перспективной оценки финансового состояния организации. Проведение ретроспективной оценки финансового состояния достаточно хорошо рассмотрено в учебной и методической литературе, оно позволяет констатировать положение, в котором оказалась организация на конкретный момент времени. Отражение результатов хозяйственных операций в бухгалтерской отчетности, которая является основным источником при проведении оценки финансового состояния, происходит с определенной периодичностью, кроме того, доступной внешним пользователям она становится с запаздыванием как минимум на квартал. В этой связи повышается актуальность использования методов, которые позволяют на основе бухгалтерской отчетности организации сделать вывод о финансовом состоянии, в котором она может оказаться в плановом периоде.

Оценка финансового состояния организации традиционно связана с расчетом некоторого количества показателей на основе данных финансовой отчетности. Такой анализ, как правило, устремлен в прошлое, так как основан на фактах, имевших место быть в предыдущие периоды времени. Данное направление является достаточно хорошо разработанным в методическом плане и нашло отражение в трудах многих ученых [1, 2, 4, 5, 6, 7].

Анализ, устремленный в будущее, по нашему мнению является более ценным, так как позволяет оценить возможное изменение показателей и предложить способы воздействия на них для достижения поставленных целей. Мы считаем, что данное направление является самым перспективным и пока еще не очень активно используемым для оценки финансового состояния. Ретроспективный анализ нашел применение в практической работе отечественных предприятий, перспективный же анализ используется достаточно редко. Неоспоримое преимущество перспективного анализа заключается в том, что именно с его помощью можно заранее определить, с какими финансовыми проблемами может столкнуться предприятие в будущем. На основе этой информации становится возможным поиск резервов, используя которые можно заранее разработать систему мероприятий по улучшению ситуации. Ретроспективный анализ не дает такой возможности, так как с его помощью приходится констатировать, в каком положении находится организация.

Михель В. С. считает, что «среди основных моделей стратегического финансового анализа, прогнозирования и моделирования можно выделить следующие:

- во-первых, матрицу финансовых стратегий Ж. Франшона и И. Романе;

- во-вторых, матрицу финансовых стратегий, разработанную Высшей школой финансового менеджмента;

- в-третьих, финансовую модель Дюпона;

- в-четвертых, модель оценки вероятности банкротства Э. Альтмана и ее возможные интерпретации;

- в-пятых, модель CVP (cost-volume-profit; затраты - объем - прибыль);

- в-шестых, модель/систему сбалансированных показателей Д. Нортона и Р. Каплана и ее возможные интерпретации» [6].

Данные модели являются актуальными и интересными с позиции внутреннего финансового анализа, однако, для внешнего анализа многие из них трудны в использовании.Это касаетсяматрицы финансовых стратегий Ж. Франшона и И. Романе, матрицы финансовых стратегий, разработанную Высшей школой финансового менеджмента, модель/системы сбалансированных показателей Д. Нортона и Р. Каплана. Модель СУР трудно использовать основываясь на данных финансовой отчетности, так как она предлагает разбивку затрат на постоянные и переменные, кроме того объем продаж в натуральном выражении и цена реализации.

Оценка финансового состояния должна быть доступна внешним пользователям бухгалтерской отчетности. В этой связи на первый план выходят методы, основанные на использовании только официально опубликованной отчетности.

Подробный обзор моделей достижимого роста и анализ возможности их использования для оценки финансового состояния представлены в работе Якимовой В.А. Одной из них является модель А. Раппапорта [8].

Предлагаемая методика является простым и эффективным инструментов финансового планирования. Используя ее руководство предприятия может смоделировать различные ситуации и увидеть влияние изменения параметров финансовой политики на перспективное развитие. Ван Хорн Дж. К. отмечает, что «идея моделирования заключается в том, что рост активов (использование средств) должен быть равен росту кредиторской задолженности и собственного капитала (источники средств)» [1].

SGR = b*(NP/S)*(1 + D/Eq) / [A/S - b*(NP/S)*(1 + D/Eq)],

где SGR - уровень достижимого роста

A/S - отношение общей величины активов к объему продаж;

NP/S - коэффициент прибыльности;

b - доля прибыли, не распределяемая по дивидендам;

D/Eq - коэффициент, определяющий соотношение заемных и собственных средств.

Рассматриваемую модель можно использовать не только для определения достижимого роста выручки, но и для оценки необходимых изменений в финансовых параметрах для достижения заданного темпа развития. Определив прогнозные значения показателей, входящих в модель можно рассчитать показатели бухгалтерского баланса, отчета о финансовых результатах и провести перспективную оценку финансового состояния. Перейдем на систему обозначений показателей с использованием букв русского алфавита.

УДР = КРП*ЧРП*КОА*КФР/[1 - КРП*ЧРП*КОА*КФР],

где: КРП - коэффициент реинвестирования прибыли;

ЧРП - чистая рентабельность продаж;

КОА - коэффициент оборачиваемости активов;

КФР - коэффициент финансового рычага.

Расчет по представленной формуле позволяет оценить максимально возможный темп прироста выручки организации. Кроме того, могут быть определены значения параметров, входящих в модель для получения заданного темпа прироста. Однако показатели, входящие в модель не дают полного представления о финансовом состоянии. Далее будет представлена методика, с помощью которой можно спланировать значения всех показателей, необходимых для оценки финансового состояния.

Зная уровень достижимого роста, определим значение выручки, которая может быть получена в плановом периоде:

Вn = B1*(1 + УРД),

где: Вn - выручка планового периода;

B1 - выручка отчетного периода.

Зная выручку планового периода, определим чистую прибыль:

ЧПn = Вn*ЧРП,

где: ЧПn - чистая прибыль планового периода.

Определим требуемую стоимость активов в плановом периоде:

Аn = Вn + КОА,

где: Аn - стоимость активов в плановом периоде.

Общей стоимости всех активов организации недостаточно для расчета большинства показателей оценки финансового состояния, необходимо определить значения внеоборотных и оборотных активов планового периода:

ВАn = Аn*ВА1/А1,

ОАn = Аn*ОА1/А1,

где: ВАn - стоимость внеоборотных активов в плановом периоде;

ВА1 - стоимость внеоборотных активов в отчетном периоде;

ОАn - стоимость оборотных активов в плановом периоде;

ОА1 - стоимость оборотных активов в отчетном периоде;

А1 - стоимость активов в отчетном периоде.

По аналогии могут быть определены значения показателей, относящиеся к оборотным и внеоборотным активам.

ОСn = Аn*ОС1/А1,

Зn = Аn*З1/А1,

ДЗn = Аn*ДЗ1/А1,

ДСn = Аn*ДС1/А1,

ФВn = Аn*ФВ1/А1,

где: ОСn - стоимость основных средств в плановом периоде;

ОС1 - стоимость основных средств в отчетном периоде;

Зn - стоимость запасов в плановом периоде;

З1 - стоимость запасов в отчетном периоде;

ДЗn - стоимость дебиторской задолженности в плановом периоде;

ДЗ1 - стоимость дебиторской задолженности в отчетном периоде;

ДСn - денежные средства в плановом периоде;

ДС1 - денежные средства в отчетном периоде;

ФВn - финансовые вложения в плановом периоде;

ФВ1 - финансовые вложения в отчетном периоде.

После определения плановых значений показателей актива переходим к определению плановых показателей пассива:

Пn = П1 + ЧПn - КРП*КФР,

где: Пn - стоимость пассивов в плановом периоде;

П1 - стоимость пассивов в отчетном периоде.

Определим значение планового показателя собственного капитала:

КРn = КР1 + ЧПn*КРП,

где: КРn - капитал и резервы (собственный капитал) в плановом периоде;

КР1 - капитал и резервы (собственный капитал) в отчетном периоде.

Определим значение планового показателя заемного капитала:

ЗКn = Пn – КРn,

где: ЗКn - заемный капитал в плановом периоде;

ЗК1 - заемный капитал в отчетном периоде.

ДОn = ЗКn*ДО1/ЗК1,

где: ДОn - долгосрочные обязательства в плановом периоде;

ДО1 - долгосрочные обязательства в отчетном периоде.

КОn = ЗКn*КО1/ЗК1,

где: КОn - краткосрочные обязательства в плановом периоде;

КО1 - краткосрочные обязательства в отчетном периоде.

Представленная модель дает аналитику достаточно широкие возможности:

- оценку достижимого роста при фактических значениях параметров модели;

- оценку достижимого роста при изменении одного или нескольких параметров модели;

- нахождение неизвестного значения одного из параметров модели при заданном уровне достижимого роста.

Продемонстрируем применение предлагаемой методики на примере данных одной из организаций Нижегородской области.

АО «ТИКО-Пластик» работает на российском рынке гибкой полимерной упаковки, является успешно развивающейся организацией ежегодно увеличивающей размер своей выручки. Финансовая отчетность взята из официального источника - сайта Федеральной службы государственной статистики (www.gks.ru).

Определим уровень достижимого роста с использованием фактических значений параметров модели (таблица 1).

Таблица 1. Оценка уровня постижимого роста АО «ТИКО-Пластик» по данным 2018 г.

| Показатели | Значение |

| Коэффициент реинвестирования прибыли (КРП) | 1 |

| Чистая рентабельность продаж (ЧРП) | 0.023 |

| Коэффициент оборачиваемости активов (КОА) | 1.524 |

| Коэффициент финансового рычага (КФР) | 3.281 |

| Уровень достижимого роста (УДР) | 0.131 |

По данным таблицы можно сделать вывод, что при фактических значениях параметров модели АО «ТИКО-Пластик» может увеличить выручку в плановом году на 13,1%. Этот прирост организация может обеспечить за счет существующей финансовой политики. В расчет не принимается ситуация на рынке, прогноз изменения спрос и предложения.

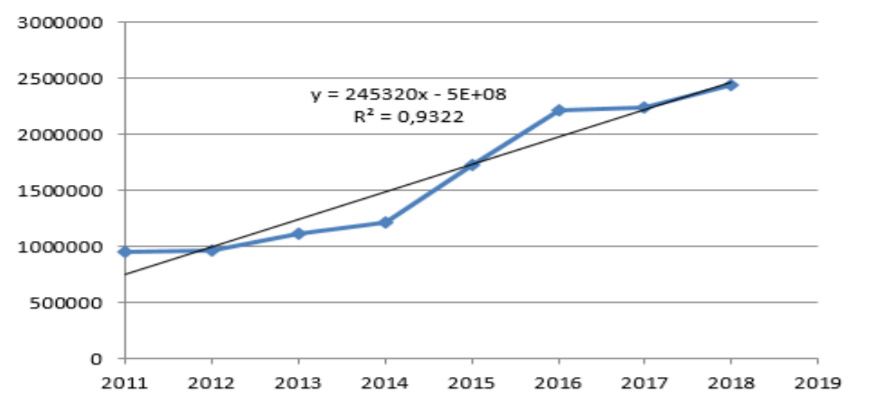

Проанализируем динамический ряд выручки организации за период с 2011 по 2018 гг. и построим линию тренда (рисунок 1).

Рисунок 1. Динамический ряд выручки ООО «ТИКО-Пластик» за период с 2011 по 2018 г., тыс. руб.

Коэффициент детерминации равный 0,932 позволяет делать вывод о возможности использования построенной прогнозной модели для определения выручки планового периода. По уравнению линии тренда определяем ожидаемое значение выручки для планового периода - 2713341 тыс. руб. Темп прироста выручки в плановом периоде -

Полученный темп прироста выручки отличается от значения, рассчитанного с использованием фактических параметров модели достижимого роста. Чтобы эти значения сравнялись необходимо выбрать параметр, на который можно оказать управленческое воздействие. Если речь идет о том, что плановый показатель темпа прироста выручки ниже расчетного по модели достижимого роста, такими параметрами могут быть коэффициент реинвестирования прибыли или коэффициент финансового рычага. АО «ТИКО-Пластик» не выплачивает дивидендов собственникам, в этой связи единственным показателем, на который можно оказать управленческое воздействие является коэффициент финансового рычага. Снижение коэффициента финансового рычага означает уменьшение объема привлекаемых заемных средств. Таким образом необходимо определить неизвестное значение коэффициента финансового рычага при известном уровне достижимого роста (0,112). Для определения неизвестного параметра (коэффициента финансового рычага) решим уравнение с одним неизвестным значением (таблица 2).

Таблица 2. Определение коэффициента финансового рычага АО «ТИКО-Пластик» при заданном уровне достижимого роста 0,112

| Показатели | Значение |

| Коэффициент реинвестирования прибыли (КРП) | 1 |

| Чистая рентабельность продаж (ЧРП) | 0.023 |

| Коэффициент оборачиваемости активов (КОА) | 1.524 |

| Коэффициент финансового рычага (КФР) | 2.834 |

| Уровень достижимого роста (УДР) | 0.112 |

По данным таблицы можно сделать вывод о том, что коэффициент финансового рычага в плановом периоде может составить 2,834 вместо фактического значения в 2018 г., которое было равно 3,281.

Зная параметры модели достижимого роста можно спланировать выручку, чистую прибыль и показатели бухгалтерского баланса, применяя ранее приведенные формулы. Полученные значения могут быть использованы для перспективно оценки финансового состояния (таблица 3).

Таблица 3. Показатели планового баланса АО «ТИКО-Пластик». тыс руб.

| Актив | Пассив | ||

| I Внеоборотные активы | III Капитал и резервы | ||

| Итого | 898899 | Итого | 550735 |

| II Оборотные активы: | IV Долгосрочные обязательства итого | 681056 | |

| Запасы | 561065 | V Краткосрочные обязательства: | |

| Дебиторская задолженность | 292534 | Займы и кредиты | 307054 |

| Финансовые вложения: | 17511 | ||

| Денежные средства | 4495 | Кредиторская задолженность | 239161 |

| Итого | 879887 | Итого | 546995 |

| Всего | 1778786 | Всего | 1778786 |

В балансе рассчитаны только показатели тех статей, которые нужны для дальнейшей оценки коэффициентов ликвидности и устойчивости. При необходимости можно спланировать все статьи. В таблице 4 приведены коэффициенты ликвидности и финансовой устойчивости, рассчитанные по фактическому и плановому балансам.

Таблица 4. Плановые показатели ликвидности и финансовой устойчивости АО «ТИКО-Пластик»

| Показатели | 2018 г. | Плановый период | Изменение |

| Коэффициент абсолютной ликвидности | 0,0400 | 0.0402 | 0,0003 |

| Коэффициент, промежуточной (быстрой) ликвидности | 0,5711 | 0,5750 | 0,0040 |

| Коэффициент текущей ликвидности | 1,5975 | 1.6086 | 0,0111 |

| Коэффициент автономии | 03О48 | 0.3096 | 0,0043 |

| Коэффициент соотношения заёмных и собственных средств | 2,2808 | 2 2298 | -0.0509 |

| Маневренность собственного капитала | 0,6070 | 0.6044 | -0.0025 |

По данным таблицы можно сделать вывод, что при темпе прироста выручки в плановом периоде 0,112 будут улучшаться практически все показатели ликвидности и финансовой устойчивости. Показатель, полученный с использованием трендовой модели, отличается от расчетного уровня достижимого роста 0,131 не столь существенно, на 0,019. Отсюда и изменения показателей не столь значительны. Улучшение показателей происходит за счет того, что собственные средства организации нарастают более высоким темпом, чем заемные средства.

Таким образом, модель уровня достижимого роста помимо определения возможного изменения выручки в плановом периоде позволяет также проводить перспективную оценку финансового состояния организации, диагностировать возможные проблемы и находить пути их решения.

Список литературы

1. Аникин А.В. Оценка эффективности деятельности системно значимого коммерческого банка как способ мониторинга рисков банковского сектора / А.В. Аникин, А.С. Бельмесов, Е.Е. Бельмесова //Вестник Нижегородского университета им. Н.И.Лобачевского. Серия: Социальные науки. - №3. - 2017. - С. 7-13.

2. Астайкин Д.Ф. Эволюция основных направлений анализа финансового состояния предприятия / Д.Ф. Астайкин, Н.А. Горбунова // Системное управление. - 2013. -№2(19). - С.3.

3. Ван Хорн. Дж.К. Основы управления финансами. - Пер. англ./ Дж.К. Ван Хорн. -М.: Финансы и статистика, 2005. - 800 с.

4. Демко И.И. Сравнение отечественного и зарубежного опыта анализа финансового состояния компаний / И.И. Демко // Экономика и банки. - 2013. - №2. - С. 21-27.

5. Ефимова О.В. Финансовый анализ: современный инструментарий для принятия э кономических решений: учебник. / О.В. Ефимова. - М.: Омега-М, 2010. - 351 с.

6. Михель В.С. Основные методические подходы к анализу финансового состояния промышленных корпораций / В.С. Михель // Путеводитель предпринимателя. Выпуск XXV. - 2015. - №25. - С. 310-328.

7. Шеремет А.Д. Методика финансового анализа деятельности коммерческих организаций / А.Д. Шеремет, Е.В. Негашев. - М.: НИЦ Инфра-М, 2013 - 208 с.

8. Якимова В.А. Перспективный анализ финансового положения предприятий капиталоемких отраслей на основе модели достижимого роста / В.А. Якимова // Корпоративные финансы - 2013. - №1(25). - С. 81-95.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ