Совершенствование управления структурой капитала производственного предприятия

О.В. Закирова,

кандидат экономических наук,

доцент кафедры «Экономика и финансы»

О.П. Кудрявцева,

магистрант

Поволжский государственный технологический университет,

Йошкар-Ола (Россия)

Вестник НГИЭИ

№1 (56) 2016

Аннотация. В статье описана необходимость применения методики определения оптимальности структуры капитала предприятия. Современная банковская деятельность нацелена на рост количества клиентов, увеличение продаж банковских продуктов. Поэтому сегодня банки делают «выгодные» предложения о кредитовании предприятиям практически всех сфер деятельности. Да и сами субъекты бизнеса уже не могут обойтись без привлеченных средств, поскольку быстро растущая конкуренция требует от них не только динамичного развития текущей деятельности, но и расширения инвестиционных вложений, собственных инновационных технологий, активной финансовой деятельности. Использование привлеченных средств, с одной стороны, - это нужная необходимость, а с другой - это риск потери финансовой независимости, устойчивости и платежеспособности. Много научных исследований рассматривают вопрос безопасного привлечения заемных средств путем расчета финансового рычага и эффекта финансового рычага. В данной статье предлагается такое понятие, как заемный потенциал предприятия, сформулированы признаки оптимальности структуры капитала. После расчета каждого признака руководитель предприятия сможет выявить «проблемные места», требующие вмешательства и корректировки.

Определение оптимальности структуры капитала по изложенной в статье методике проводится на основе максимизации рентабельности собственного капитала и минимизации затрат на управление капиталом предприятия. Факторами, определяющими оптимальность структуры капитала, будем считать доходность собственного капитала и чувствительность (возрастание) средней процентной ставки к доле заемного капитала. В результате расчетов мы получаем некий алгоритм последовательности действий, позволяющий получить важную информацию и рекомендации «на выходе». Также необходим постоянный мониторинг приведенных выше показателей, который позволит в конечном итоге руководству предприятия оперативно и целенаправленно принимать обоснованные решения.

Развитие современного предприятия, наверное, уже невозможно представить без таких финансовых инструментов, как «кредит», «лизинг» и т.п. Кроме того, реалии времени требуют от субъектов бизнеса не только расширения текущей деятельности, но и активного инвестирования, а также внедрения инновационных разработок. Может ли динамично развивающееся предприятие обойтись без привлечения стороннего финансирования? Скорее нет, чем да. Да и банкиры стали настолько «клиентоориентированными», что щедро предлагают сами разнообразные банковские кредитные продукты почти для всех видов бизнеса. Бизнесменам порой трудно отказаться от заманчивых и «выгодных» предложений партнеров. Однако нельзя забывать, что эффективное управление ресурсами должно быть продуманным, грамотным и экономически обоснованным. Решение о целесообразности привлечения сторонних средств должно сопровождаться необходимыми расчетами, в том числе анализом ключевых показателей «до» и «после». Несмотря на соблазнительность банковских продуктов, первоначально необходимо рассчитать, обладает ли предприятие заемным потенциалом и может ли увеличивать свою заемную нагрузку [1, 2, 7].

Управление источниками финансовых ресурсов предприятия сводится к нахождению нескольких показателей структуры капитала, с помощью которых можно выяснить ее оптимальность, для того чтобы безопасно привлекать заемные средства [1, 19].

Почему так важно управлять структурой капитала?

- Во-первых, структура капитала влияет на его рентабельность, на эффективность его использования.

- Во-вторых, отражается на финансовой устойчивости.

- В-третьих, структура капитала влияет на ликвидность и платежеспособность предприятия в целом.

Таким образом, все ключевые показатели деятельности находятся в зависимости от структуры капитала [3, 9, 16].

Финансисты всегда задумываются над тем, какова же безопасная граница привлечения заемного капитала. Исследования показали, что искать однозначного ответа на этот вопрос не имеет смысла, поскольку каждое отдельное предприятие имеет не только отличительную специфику деятельности, но и находится на отличной от других стадии жизненного цикла, не говоря уже о массе других факторов. Поэтому необходима методика, согласно которой организации, с учетом своих конкретных особенностей, определят для себя эту безопасную границу финансирования своей деятельности [4, 12, 17].

Правильное применение этой методики позволит определить не только оптимальность структуры капитала, но и выявить так называемые «узкие места» в управлении предприятием.

Проведенные исследования и многолетний мониторинг показателей на примере различных предприятий позволил сформировать следующую последовательность шагов [1].

Шаг первый. Выявляем соотношение фактической доли собственного капитала с расчетной критической величиной.

Фактическая доля собственного капитала должна быть не ниже расчетной (оптимальной).

Дскфакт > Дскопт,

где Дскопт - доля собственного капитала расчетная (оптимальная);

Дскфакт - доля собственного капитала фактическая.

Оптимальная доля определяется на основе специальных расчетов. Для этого первоначально рассчитывают, какой максимум заемных средств может быть привлечен безболезненно, т.е. без риска потери платежеспособности, а затем определяют - какова при этом должна быть минимальная величина собственного капитала [1].

Если фактическая доля собственного капитала не ниже расчетной, это свидетельствует об оптимальности структуры и не требует дальнейшей проверки, в противном случае необходимо провести исследование и выявить причины этого несоответствия. Этому будут способствовать расчеты следующих признаков.

Шаг второй. Анализируем соотношение фактического и критического размера собственного капитала.

Существует зависимость между размером минимально необходимой величины собственного капитала с критическим объемом продаж [1, 18]. Высокая величина критического объема продаж приводит к тому, что требуется более высокая величина собственного капитала, и наоборот. Таким образом, между критическим объемом продаж и фактической величиной собственного капитала наблюдается прямая зависимость:

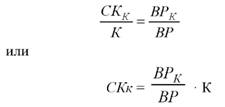

где СКк - критическая величина собственных источников;

К - капитал предприятия;

ВРк - выручка от реализации критическая;

ВР - выручка от реализации фактическая;

По данному соотношению будем определять минимальную необходимую величину собственного капитала СКк для данного предприятия.

Финансово-экономический смысл данных расчетов в том, что если величина собственного капитала (СК) меньше критической (СКк), то доля собственных средств слишком мала, структура баланса финансово неустойчива и небезопасна для кредиторов. Положительное отклонение свидетельствует о наличии свободных собственных средств и возможности их инвестирования без потери платежеспособности. Отрицательное отклонение сигнализирует о недостатке собственных ресурсов для финансирования текущей деятельности, а структура капитала признается условно оптимальной, после чего необходимо перейти к третьему шагу проверки признака оптимальности.

Шаг третий. Фактические продажи должны быть не ниже минимально допустимых продаж для обеспечения безопасности привлечения заемных средств.

Минимально допустимые продажи - это такой объем реализации товаров (работ, услуг), при которых использование заемных средств становится выгодно и безопасно.

ВРопт < ВР,

где ВРопт - оптимальное (рекомендуемое) значение выручки от реализации продукции;

ВР - фактическое значение выручки от реализации продукции.

Значение показателя путем сложных математических расчетов выводится на основании теории безубыточности производства. Формула показывает, какое должно быть минимальное значение выручки от реализации продукции для того, чтобы обеспечить покрытие затрат (в т. ч. и на погашение % по кредиту), и не оказаться в убытке при существующей структуре капитала и наоборот - какова должна быть структура капитала для того, чтобы обеспечивалась безубыточность продаж.

При невыполнении третьего признака структура капитала признается условно не оптимальной. Менеджеры предприятия должны продумать направления роста объемов продаж, усиления контроля за дебиторской задолженностью. Нередко на практике оплата за проданную продукцию поступает гораздо позже отгрузки, что вызывает отвлечение денежных средств из оборота и рост дебиторской задолженности. Контроль же за этим явлением позволит увеличить притоки денежных средств и ликвидность предприятия. Далее проверяется четвертое условие оптимальности.

Шаг четвертый. На данном этапе производится расчет заемного потенциала. Его значение должно быть положительным.

ЗП ≥ 0,

где ЗП - заемный потенциал предприятия.

Заемный потенциал - это своеобразный резерв предприятия на возможное привлечение займов в будущем без возникновения риска потери платежеспособности. Другими словами, величина заемного потенциала отвечает на вопрос, сколько заемного капитала можно «теоретически» привлечь без потери финансовой независимости предприятия [1, 20].

Заемный потенциал представляет собой разницу оптимальной и фактической доли заемного капитала. Чем больше эта разница, тем выше заемный потенциал предприятия, а значит, тем больше заемных средств можно привлечь, не опасаясь потери платежеспособности. При отрицательной разнице, очевидно, что предприятие уже израсходовало свой заемный потенциал. В этом случае можно сделать вывод, что структура капитала организации - не оптимальна, требуется разработка программы финансовой реструктуризации и восстановления заемного потенциала.

Шаг пятый. Здесь производится анализ структуры баланса предприятия. Структура пассивов должна находиться в соответствии со структурой активов [5, 14]. Это означает, что доля собственного капитала должна быть больше или равна доли внеоборотных активов. Оптимально, когда недвижимое имущество приобретено за счет собственных средств [6, 13].

Двна ≥ Дск,

где Двна - доля внеоборотных активов в совокупном капитале.

Если условие пятого шага выполняется, то структура капитала соответствует структуре имущества, если же условие не выполняется, то при формировании программы финансовой реструктуризации необходимо предусмотреть этот недостаток.

Модель процесса управления формированием финансовых ресурсов может быть представлена следующим образом (рис. 1).

Рассматриваемая модель - это алгоритм проведения пошагового анализа управления структурой капитала. Предполагается, что после проведения пошагового анализа будет разработано два варианта управления:

- если структура капитала оптимальна, то необходимо ее поддерживать;

- если структура капитала не оптимальна, то необходима разработка программы реструктуризации.

Еще раз подчеркнем, что данные выводы можно сделать только после проведения всех расчетов от первого до пятого шага.

На основании принятого заключения разрабатывается комплекс мероприятий, который является основой финансовой стратегии предприятия промышленности [8, 15]. В рамках комплекса мероприятий осуществляется техническая работа по минимизации обнаруженных негативных последствий нарушения оптимальности структуры пассивов предприятия.

Реализация данной модели позволяет предприятию промышленности своевременно и эффективно принимать обоснованные финансовые управленческие решения.

Уникальность данных расчетов заключается в том, что они позволяют нам построить модель рентабельности собственного капитала в зависимости от таких факторов, как объем реализации (выручки) и структура капитала.

Предложенная нами модель позволяет разработать матрицу «рентабельность собственного капитала - объем выручки - структура капитала» (табл. 1).

Таблица 1 - Матрица «рентабельность собственного капитала - объем выручки - структура капитала»

| Доля заемного капитала, % | Объем выручки, тыс. руб. | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| ВР1 | ВР2 | ВР3 | ВР4 | ВР3 | ВР6 | .... | ВРn | |

| Дзк1 | Рск11 | Рск12 | Рск13 | Рск14 | Рск15 | Рск16 | .... | Рск1n |

| Дзк2 | Рск21 | Рск22 | Рск23 | Рск24 | Рск25 | Рск26 | .... | Рск2n |

| .... | .... | .... | .... | .... | .... | .... | .... | .... |

| Дзкn | Рскn1 | Рскn2 | Рскn3 | Рскn5 | скn5 | скn6 | .... | Рскnn |

Функция рентабельности собственного капитала принимает следующий вид:

где % - кредитная ставка;

Вр - выручка от реализации продукции;

ПерЗ - переменные затраты;

ПостЗ - постоянные затраты;

Дзк - доля заемного капитала;

(1-Дзк) - доля собственного капитала.

Данный подход основывается на предположении, что доля собственного капитала в совокупном капитале равна доле собственных затрат в совокупных затратах.

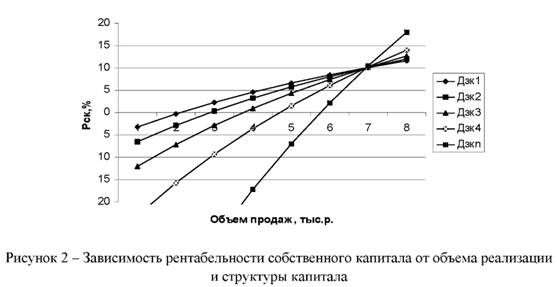

Использование функции рентабельности собственного капитала позволяет прогнозировать искомый показатель, варьируя долей заемного капитала [10]. Аналитическая зависимость может быть выражена и графически (рис. 2).

Данные рисунка позволяют определять предельный объем продаж ВРопт, после превышения которого выгодно использовать заемный капитал (на рисунке предельный объем продаж достигается на седьмой позиции значения выручки от реализации продукции).

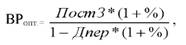

Минимальный объем продаж, при котором становится выгодно использовать заемный капитал, может быть представлен в виде формулы:

где ВРопт - выручка от реализации продукции, при которой становится выгодно использовать заемный капитал;

ПостЗ•(1 + %) - постоянные затраты с учетом стоимости долга;

Дпер - доля переменных затрат в выручке;

Дпер•(1 + %) - удельные переменные затраты с учетом стоимости долга.

Все вышесказанное позволяет нам построить модель оптимального объема продаж. На основе предложенной нами модели, построим матрицу «безубыточный объем продаж - кредитная ставка -структура капитала» (табл. 2).

Таблица 2 - Матрица «безубыточный объем продаж - кредитная ставка - структура капитала»

| Доля заемного капитала, % | Процентная ставка, % | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| %1 | %2 | %3 | %4 | %5 | %6 | %7 | %n | |

| Дзк1 | ВР11 | ВР12 | ВР13 | ВР14 | ВР15 | ВР16 | .... | ВРn1 |

| Дзк2 | ВР21 | ВР22 | ВР23 | ВР24 | ВР25 | ВР26 | .... | ВР2n |

| .... | .... | .... | .... | .... | .... | .... | .... | .... |

| Дзкn | ВРn1 | ВРn2 | ВРn3 | ВРn4 | ВРn5 | ВРn6 | .... | ВРnn |

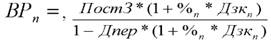

Функция безубыточного объема продаж принимает следующий вид:

где ВРn - величина точки безубыточности при %n и Дзкn;

%n - кредитная ставка;

Дзкn - доля заемного капитала.

Использование данной модели дает возможность оперативного расчета минимального объема продаж, который необходимо обеспечить для безубыточного функционирования в случае, когда предприятие берет кредит под ту или иную процентную ставку %n.

Заемный капитал становится выгодно использовать при условии, что рентабельность собственного капитала превышает процентную ставку [1].

Рск > %

Смысл неравенства заключается в том, что если рентабельность собственного капитала выше процентной ставки, то, используя заемный капитал, предприятие снижает риск банкротства и страхует себя от риска не возврата кредита.

Вопрос об оптимальности структуры капитала сводится к вопросу оптимальной доли заемного капитала, поскольку размером привлекаемых ресурсов предприятие может варьировать в зависимости от своих потребностей, в то время как влияние на размер и долю собственного капитала ограничены влиянием на нераспределенную прибыль.

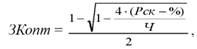

Оптимальная доля заемного капитала находится по формуле:

где % - кредитная ставка, соответствующая доле заемного капитала;

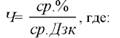

Ч - чувствительность средней процентной ставки к доле заемного капитала, которая находится по формуле:

где ср. % - средняя процентная ставка при разных долях заемного капитала;

ср. Дзк - средняя доля заемного капитала.

Поиск оптимальной структуры капитала по вышеприведенной методике проводится на основе максимизации рентабельности собственного капитала и минимизации затрат на управление капиталом предприятия. Поэтому к реальным факторам, определяющим структуру капитала, относят доходность собственного капитала и чувствительность (возрастание) средней процентной ставки к доле заемного капитала.

Результаты расчетов - это «почва» для анализа и принятия управленческих решений. Они должны быть дополнены глубоким аналитическим осмыслением, учитывающим фазу развития и специфику деятельности предприятия. Также необходим постоянный мониторинг приведенных выше показателей, который позволит, в конечном итоге, руководству предприятия оперативно и целенаправленно принимать обоснованные решения.

Список литературы

1. Роженцова О.В. Управление собственными финансовыми ресурсами предприятий промышленности и его информационное обеспечение: автореф. дис....канд. экон. наук. Йошкар-Ола, 2005.

2. Закирова О.В. Финансирование через механизм лизинга: за и против // Экономический анализ: теория и практика № 12 (411). 2015. С. 30-37.

3. Генералов И.Г., Суслов С.А. Модель оптимизации проектов, основанная на нахождении критического пути // Вестник НГИЭИ. 2014. № 5 (36). С. 36-41.

4. Никонец О.Е., Мандрон В.В. Влияние мировой экономической ситуации на финансовый рынок России // Вестник Брянского государственного университета. 2014. № 3.С. 309-313.

5. Жахов Н.В. Концептуальный анализ современных моделей государственного регулирования национальных экономик // Молодой ученый. 2011. № 2-1. С. 109-112.

6. Бандурин А.В. и др. Инновационные методы обоснования решений в экономике и менеджменте. Монография / Гос. Образовательное учреждение высш.проф. образования г. Москва Московский гос. ин-т индустрии туризма. Москва, 2011.

7. Цыганов А.М. Лизинг предприятия как инструмент инвестирования инновационной деятельности // Путеводитель предпринимателя. 2013. № 19. С. 321-327.

8. Звягинцева Т.В., Нотченко В.В. Лизинг траснспотных средств: некоторые аспекты принятия решений // Вестник Псковского государственного университета. Серия: Экономика. Право. Управление. 2013. № 2.С. 52-58.

9. Алексахин А.В., Ильичев И.П., Жагловская А.В., Волков М.Н. Лизинг, как альтернативный источник финансирования основных фондов титанового предприятия // Титан. 2012. № 2 (36). С. 41-42.

10. Машегов П.Н., Бельский А.А. Лизинг как инструмент финансирования инновационного развития и проблема оценки эффективности налоговых преференций // Финансы и кредит. 2013. № 45 (573). С. 10-18.

11. Маркова Т.В. Лизинг в процессе воспроизводства технических средств // Научно-практический журнал Пермский аграрный вестник. 2013. № 1 (1). С. 56-59.

12. Суслов С.А., Генералов И.Г. Определение конкурентоспособности на национальном уровне // Социально-экономические проблемы развития малых муниципальных образований Научное издание. Материалы международной научной конференции. 2014. С. 130-134.

13. Жахов Н.В. Направления долгосрочного инновационного развития агропромышленного сектора // в сборнике: Наука и инновации в сельском хозяйстве. Материалы Международной научно-практической конференции. Курск, 2011. С. 258-260.

14. Никонец О.Е., Михалев С.И. Факторы инновационного развития региональной экономики России // Прогрессивные технологии развития. 2013. № 11. С. 35-41.

15. Закирова О.В., Соловьева О.В. Низкая страховая культура как основной фактор неразвитости страхового рынка РФ // Взаимодействие государства и страховых организаций: проблемы и перспективы. Материалы международного страхового форума. Гл. редактор И.Ю. Макарихин; отв. редактор М.Ю. Молчанова. Пермь, 2011. С. 39-46.

16. Нуртдинов И.И. Лизинг как инструмент обновления основных фондов потребкооперации // Фундаментальные и прикладные исследования кооперативного сектора экономики. 2012. № 3. С.98-102.

17. Спирина И.В. Берем автомобиль в лизинг // Бухгалтерский учет. 2012. № 9.С. 38-42.

18. Шумакова О.В., Чуваленская Г.В. Лизинг как положительный интегрированный эффект для лизингополучателя // Вестник Алтайской академии экономики и права. 2013. № 4.С. 57-60.

19. Дудин М.Н., Поляков В.Л. Лизинг как инструмент развития корпоративной предпринимательской среды // Путеводитель предпринимателя. 2013. № 20. С. 100-106.

20. Беляев П.А., Завьялова Н.Б. Лизинг как перспективный инструмент финансирования промышленного предпринимательства // Российское предпринимательство. 2012. № 6.С. 133-141.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ