Структура активов и пассивов банковского сектора региона и пути ее оптимизации

Прокопьева Е.Л.,

к.э.н., доцент кафедры экономики и менеджмента,

Хакасский технический институт –

филиал Сибирского федерального университета

Мальцев И.В.,

студент 3 курса факультета бизнеса и управления,

Хакасский технический институт –

филиал Сибирского федерального университета

Финансовые исследования

№2 (59) 2018

В статье отражены сбалансированности привлеченных и размещенных средств банковского сектора, проведен сравнительный анализ их структуры на примере Сибирского федерального округа и Республики Хакасии. Выявлены особенности банковской деятельности региона, обусловленные спецификой регионального развития. На основе этого предложены рекомендации, направленные на формирование устойчивой ресурсной базы банков в регионе и повышение эффективности инвестирования. Результаты исследования могут быть полезны при разработке региональной финансовой политики, а также в деятельности отдельных финансовых институтов.

В настоящее время региональные экономические проблемы существенно обострились, что связано с продолжающимся периодом депрессии в экономике. Это проявляется в снижении уровня жизни населения и прибыли предприятий, а также в сокращении финансового потенциала региональных бюджетов. Параллельно с этим наблюдается снижение объемов финансовых операций банковского сектора. Заемщики более тщательно оценивают свои финансовые возможности, банки также стали избирательны в проведении кредитной политики.

Таким образом, актуальность темы исследования заключается в том, что в настоящее время эффективное функционирование предприятий и возможности их развития существенно зависят от источников финансирования. Поэтому условия предоставления банковских кредитов крайне важны для юридических и физических лиц. Наряду с этим предприятия испытывают потребность в долгосрочных финансовых ресурсах, в то время как банки не склонны давать инвестиционные кредиты, предпочитая им средне- и краткосрочные займы. Эта проблема стоит особенно остро в регионах, удаленных от центра, так как возможности финансирования в целом здесь существенно ограничены.

Цель данной работы заключается в изучении структуры финансовых ресурсов банковского сектора региона и направлений их размещения банками. Проблему формирования банковских финансовых ресурсов и их эффективного использования обсуждают многие ученые, в числе которых Белотелова Н.П., Белотелова Ж.С. [1], Кравченко А.М. [2], Кроливецкая В.Э. [3], Наговицин А.Г. [4], Строгонова Е.И. [5], Тертычная Н.В. [6]. Кроме того, ряд авторов исследуют региональный аспект проблемы. Стоит отметить в этой области работы Вороновой Н.С., Мирошниченко О.С. [7], Обуховой А.С., Белоусовой Л.С., Забары А.С. [8], Сысоевой Е.Ф. [9], Якубенко В.В. [10].

Проблема, связанная со структурой активов и пассивов банковского сектора России состоит в их недостаточной сбалансированности, что влечет за собой финансовую неустойчивость. Финансовые ресурсы банка представляют собой пассивы, которые складываются из собственного капитала, заемных и привлеченных средств. Причем в силу специфики банковской деятельности собственный капитал составляет около 10% всех источников, заемные средства также незначительны -это, как правило, межбанковские кредиты на поддержание ликвидности баланса. Основной финансовый потенциал банка складывается из привлеченных средств в виде счетов и депозитов предприятий и граждан, которые в дальнейшем банки используют для формирования активов. Активы банка представляют собой вложения в целях обеспечения прибыльности и поддержания ликвидности баланса. Большую часть актива банка составляют кредитные операции, а также вложения в ценные бумаги и иное имущество.

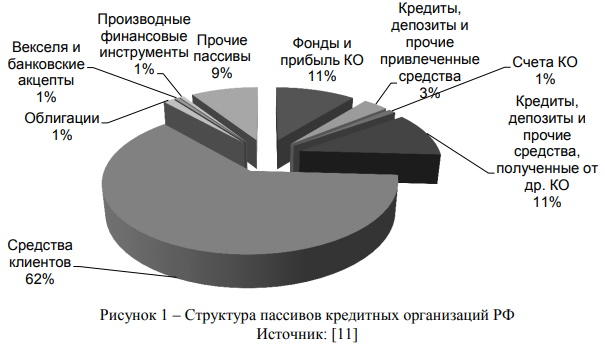

Проанализируем структуру пассивов и активов кредитных организаций в РФ. На рисунке 1 представлена структура пассивов банковской системы, сгруппированных по источникам.

Как видно на диаграмме, наибольшую долю финансовых ресурсов составляют средства клиентов (62%). Основными источниками финансовых ресурсов так же являются привлеченные средства от кредитных организаций (11%), фонды и прибыль (11%), а также прочие пассивы (9%). Остальные источники составляют незначительную долю (1-3%). При этом, наблюдая динамику структуры пассивов банков, можно отметить, что существенных изменений за последние 5 лет она не претерпела. Далее рассмотрим структуру вложений денежных средств кредитных организаций РФ (рисунок 2).

Основную долю активов занимают кредиты и ссуды (69%), ценные бумаги (14%). Счета в Банке России составляют 4%. Доли остальных статей актива незначительны. Существенных изменений в структуре активов в динамике также не отмечается.

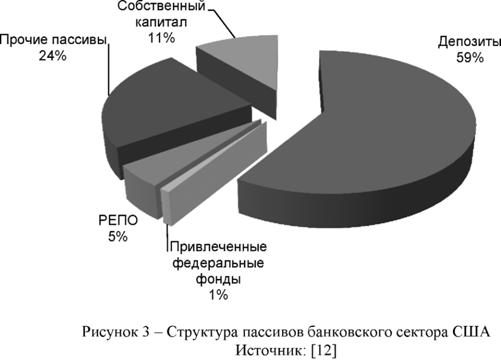

Чтобы сформулировать обоснованный вывод о степени сбалансированности структуры активов и пассивов банковского сектора РФ, целесообразно провести сравнение с аналогичной структурой активов и пассивов банков США. Такое сравнение представляет интерес, поскольку банковская система США имеет значительный опыт функционирования. В то же время данное сравнение корректно, учитывая схожие принципы административно-территориального устройства этих двух стран. На рисунке 3 представлена структура источников финансовых ресурсов банковского сектора США.

Сравнивая структуру пассивов банков США с российскими банками, можно видеть, что она идентична. Собственный капитал составляет 11%, в структуре привлеченных источников наибольшую долю составляют депозиты - в США это 59%, в России - 62%. Рассмотрим далее структуру активов банковского сектора США (рисунок 4).

Из диаграммы можно видеть, что доля кредитов в структуре банковских активов в США составляет 46%, остальная часть - рыночные активы. Однако за последние пять лет произошла небольшая корректировка структуры активов банков в пользу кредитов (на 3-4%). Это связано со снижением инвестиционной привлекательности рыночных финансовых активов.

В то же время в структуре активов российских банков кредиты составляют 69% (рисунок 2), что объясняется особенностями сложившихся моделей банковского рынка. В США довольно развитый финансовый рынок, и финансовые институты, в том числе банки, являются его активными участниками. Операции российских банков с рыночными инструментами более ограничены, основной их источник дохода формируется за счет кредитов. Вместе с тем абсолютное преобладание кредитов в портфеле активов банковского сектора РФ создает ряд проблем для самих кредитных организаций: это зависимость от конъюнктуры кредитного рынка; слабая диверсификация активов; зависимость финансовой устойчивости банка от качества его кредитного портфеля.

Чтобы понять, различается ли структура банковского портфеля и источников его формирования в среднем по стране и в отдельном регионе, рассмотрим более детально структуру привлеченных и размещенных средств банковской системы России в целом и на примере Республики Хакасии - субъекта РФ, входящего в Сибирский федеральный округ. В таблице 1 приведена структура привлеченных средств в банковской системе РФ.

Таблица 1 - Привлеченные средства юридических и физических банками РФ

| Виды привлеченных средств | 01.01.2013 | 01.01.2014 | 01.01.2015 | 01.01.2016 | 01.01.2017 | |||||

| млрд руб. | % | млрд руб. | % | млрд руб. | % | млрд руб. | % | млрд руб. | % | |

| Средства клиентов всего, в т.ч.: | 21 947 | 100 | 24 943 | 100 | 25 614 | 100 | 29 275 | 100 | 31 971 | 100 |

| Средства на счетах организаций, из них: | 4 607 | 21 | 5 359 | 21,5 | 5 348 | 21 | 6 071 | 21 | 6 532 | 20 |

| средства гос. организаций | 528 | 2,4 | 669 | 2,7 | 517 | 2 | 609 | 2 | 681 | 2 |

| средства негос. организаций | 4 079 | 18,6 | 4 690 | 18,8 | 4 831 | 19 | 5 462 | 19 | 5 851 | 18 |

| Депозиты юридических лиц | 5 5967 | 25,5 | 5 599 | 22,5 | 6 567 | 26 | 6 858 | 23 | 6 967 | 22 |

| Вклады физических лиц | 11 764 | 53,5 | 14 001 | 56 | 13 707 | 53 | 16 398 | 56 | 18 477 | 58 |

Источник: [11].

Учитывая приведенные данные, можно увидеть, что темп роста привлеченных ресурсов составил 145%, при этом возрастают почти все основные источники ресурсов. Значительную часть привлеченных средств составляют вклады граждан (более половины). Четверть всех привлеченных средств составляют срочные депозиты организаций, остальную часть - текущие счета предприятий. Таким образом, за анализируемый период средства клиентов в абсолютном выражении увеличились почти в 1,5 раза, при этом структура значительно не изменилась.

Поскольку основную ресурсную базу банковского сектора составляют депозиты граждан, как наиболее стабильные источники финансовых ресурсов, подходящие для средне- и долгосрочного кредитования, рассмотрим их состав по срочности привлечения (таблица 2).

Таблица 2 - Депозиты физических лиц, привлеченные кредитными организациями РФ

| Виды | 01.01.13 | 01.01.14 | 01.01.2015 | 01.01.16 | 01.01.17 | |||||

| млрд. руб. | % | млрд. руб. | % | млрд. руб. | % | млрд. руб. | % | млрд. руб. | % | |

| Депозиты всего, в т.ч.: | 11 764 | 100 | 14 001 | 100 | 13 707 | 100 | 16 398 | 100 | 18 477 | 100 |

| до востребования | 2 448 | 20,8 | 2 873 | 20,5 | 2 636 | 19,2 | 3 136 | 19,1 | 3 510 | 19 |

| до 1 года | 2 711 | 23,1 | 2 828 | 20,2 | 3 844 | 28 | 6 989 | 42,6 | 7 606 | 41,2 |

| 1 - 3 лет | 5 684 | 48,3 | 7 181 | 51,3 | 6 359 | 46,4 | 5 566 | 34 | 6 597 | 35,7 |

| свыше 3 лет | 921 | 7,8 | 1 118 | 8 | 868 | 6,4 | 708 | 4,3 | 763 | 4,1 |

Источник: [11].

Стоит обратить внимание на то, что за рассматриваемый период объем депозитов граждан возрос на 57%. При этом отток депозитов наблюдался в 2014 году, а в 2015 году рынок уже восстановился - граждане перешли от потребительской модели поведения к накопительной. Если присмотреться к срочности депозитов, можно увидеть превалирование среднесрочных (1-3 года) и краткосрочных (до 1 года) депозитов. При этом удельный вес среднесрочных вкладов снижается за рассматриваемый период с 48 до 36%, а доля краткосрочных депозитов, напротив, возрастает (с 23 до 41%). Следом идут депозиты до востребования (19-20%), и замыкают список долгосрочные депозиты (более 3 лет), доля которых также снизилась с 8 до 4% от суммы привлеченных средств.

Такой объем среднесрочных вкладов обусловлен тем, что в условиях экономической нестабильности, валютных и процентных рисков, период до 1 -3 лет является оптимальным для создания денежных накоплений, в том числе на покупку поваров длительного пользования. Накапливать денежные средства на более длительный срок неэффективно, для совершения дорогостоящих приобретений граждане предпочитают пользоваться кредитными средствами. Сокращение удельного веса средне- и долгосрочных вкладов и, соответственно, возрастание краткосрочных связано с неблагоприятными общемировыми тенденциями.

Аналогичная структура источников финансовых ресурсов характерна и для регионов РФ - преобладание кратко- и среднесрочных депозитов и счетов. Не является исключением и Республика Хакасия -регион Сибирского федерального округа. Рассмотрим структуру привлеченных ресурсов банковского сектора по данному региону (таблица 3).

Таблица 3 - Привлеченные средства юридических и физических лиц в банках РХ

| Виды привлеченных средств | 01.01.2013 | 01.01.2014 | 01.01.2015 | 01.01.2016 | 01.01.2017 | |||||

| млн. руб. | % | млн. руб. | % | млн. руб. | % | млн. руб. | % | млн. руб. | % | |

| Средства клиентов всего,в т.ч.: | 22 823 | 100 | 28 423 | 100 | 24 699 | 100 | 29 463 | 100 | 34 163 | 100 |

| Средства на счетах организаций, из них: | 2854 | 12,7 | 3642 | 12,8 | 2856 | 11,6 | 3050 | 10,4 | 3229 | 9,4 |

| средства гос. организаций | 617 | 2,7 | 1219 | 4,3 | 638 | 2,6 | 640 | 2,2 | 593 | 1,7 |

| средства негос. организаций | 2237 | 10 | 2423 | 8,5 | 2218 | 9 | 2410 | 8,2 | 2636 | 7,7 |

| Депозиты юридических лиц | 1697 | 7,5 | 1987 | 7,0 | 1807 | 7,3 | 1255 | 4,3 | 1155 | 3,4 |

| Вклады физических лиц | 18 212 | 79,8 | 22 794 | 80,2 | 20 036 | 81,1 | 25 158 | 85,4 | 29 779 | 87,2 |

Источник: [11].

Из таблицы видно, что вклады физических лиц составляют наибольшую долю привлеченных средств. Начиная с 2013 года, и по настоящее время прослеживается тенденция притока вкладов населения в банковский сектор региона. Темп их роста за рассматриваемый период составил 164%, доля в общем объеме привлеченных средств увеличилась с 80 до 87%. На долю депозитов юридических лиц на 1 января 2013 года приходилось 7,5%, за 5 лет для этого источника сократилась до 4,5% и составила 68% от первоначального уровня. Средства на текущих счетах организаций так же уменьшились с 12,7 до 9,4%, хотя в абсолютном выражении сумма счетов возросла на 13%. Это неудивительно, так как счета до востребования являются относительно стабильной ресурсной базой банков. Их суммы не могут существенно изменяться по инициативе владельцев счетов, в отличие от срочных депозитов, которые в условиях кризиса собственники могут изымать и переводить в другие активы. При этом по всем основным показателям привлеченных средств доля Республики Хакасии в структуре Сибирского федерального округа составляет 1,5-2%.

Если сравнивать сложившуюся в регионе структуру привлеченных ресурсов с аналогичной структурой по России, можно отметить, что по стране структура источников более сбалансированная, включающая в равных долях средства граждан и организаций. Основные же финансовые ресурсы банковского сектора региона формируются за счет депозитов граждан. Это относительно стабильный источник финансирования, пригодный для кредитования и инвестирования реального сектора. В то же время в структуре депозитов преобладают кратко- и среднесрочные источники, как и в целом по стране. Это, безусловно, проблема, ограничивающая возможности банков в предоставлении долгосрочных кредитов.

Рассмотрим данные об объеме размещенных средств кредитными организациями в Республике Хакасии (таблица 4).

Таблица 4 - Размещенные средства кредитными организациями, зарегистрированными в РХ

| Показатель | 01.01.13 | 01.01.14 | 01.01.15 | 01.01.16 | 01.01.17 | |||||

| млн. руб. | % | млн. руб. | % | млн. руб. | % | млн. руб. | % | млн. руб. | % | |

| Кредиты нефинансовым организациям | 1 603 | 41,5 | 1 698 | 40,7 | 1 938 | 41,4 | 2 147 | 49,8 | 2 136 | 49,2 |

| Кредиты и депозиты, размещенные в КО | 171 | 4,4 | 15 | 0,4 | 115 | 2,5 | 15 | 0,4 | 3 | 0,1 |

| Кредиты физическим лицам | 2 089 | 54,1 | 2 459 | 58,9 | 2 622 | 56,1 | 2 146 | 49,8 | 2 199 | 50,7 |

| Итого | 3 862 | 100 | 4 172 | 100 | 4 675 | 100 | 4 307 | 100 | 4 337 | 100 |

Из таблицы можно увидеть, что в структуре активов преобладают кредиты, выданные физическим лицам. Однако в динамике наблюдается спад кредитной активности в 2015-2016 гг. В то же время объемы кредитов, выданных организациям, остаются относительно стабильными -их доля даже возрастает с 41,5 до 49,2%.

Также стоит отметить, что средства, размещенные банками в кредитных организациях, составляют небольшую долю, к 2017 году снизившись практически до нуля.

Для сравнения рассмотрим данные о размещенных средствах банковского сектора по Сибирскому федеральному округу (таблица 5).

Таблица 5 - Размещенные средства кредитными организациями, зарегистрированными в СФО

| Показатель | 01.01.13 | 01.01.14 | 01.01.15 | 01.01.16 | 01.01.17 | |||||

| млн. руб. | % | млн. руб. | % | млн. руб. | % | млн. руб. | % | млн. руб. | % | |

| Кредиты нефинансовым организациям | 154953 | 48,7 | 151631 | 51,4 | 144430 | 56,5 | 56973 | 45,2 | 49692 | 43,4 |

| Кредиты и депозиты, размещенные в КО | 46628 | 14,7 | 27717 | 9,4 | 12100 | 4,7 | 27395 | 21,8 | 28662 | 25,1 |

| Кредиты физическим лицам | 116642 | 36,6 | 115904 | 39,2 | 99071 | 38,8 | 41572 | 33 | 36073 | 31,5 |

| Итого | 318222 | 100 | 295252 | 100 | 255601 | 100 | 125940 | 100 | 114428 | 100 |

Как видно из таблицы, в СФО преобладают кредиты, предоставленные предприятиям и организациям. Наибольшая их доля в структуре источников наблюдалась на 01.01.15 (56,5%), однако затем обозначилась тенденция их сокращения (43,4% на 01.01.17). А в абсолютном выражении сумма кредитов организациям снизилась более чем в 3 раза за рассматриваемый период. Доля кредитов гражданам также имеет тенденцию к снижению (с 36,6 до 31,5%). И стоит заметить, что их сумма сократилась в 3,2 раза. Доля средств, размещенных в других кредитных организациях в СФО, напротив, возросла и составила на 1.01.17 более 25%.

Таким образом, можно сделать вывод о том, что в Сибирском федеральном округе более динамично осуществляется кредитование бизнеса, а также активно работает межбанковский рынок. В Хакасии же основную ставку банки делают на кредитование граждан, нежели организаций, а межбанковским кредитом практически не пользуются. Однако если сравнить суммарные объемы размещенных средств, можно отметить, что в Хакасии они существенно не изменились, а в СФО произошло их снижение практически в 3 раза, преимущественно за счет сокращения клиентских сегментов. Это позволяет сделать вывод о большей степени зависимости банковского сектора Сибири от конъюнктуры рынка, нежели это происходит в Хакасии. В целом проанализировав таблицы, можно сделать вывод, что на 2014 год пришелся максимальный объем кредитов, депозитов и прочих размещенных средств, после чего наступил период спада, который и продолжается по сей день.

Определенный интерес представляет также структура размещенных средств банковского сектора региона в форме кредитования предприятий в отраслевом разрезе. Для сравнения приведена структура кредитов за 2013 и 2017 гг. (рисунки 5-6).

Сравнивая рисунки 5 и 6, можно сделать следующие выводы. Общий объем кредитов, предоставленных организациям и предпринимателям в 2013 году, составил 15 650 млн. руб., а в 2017 году 11 270 млн. руб., сократившись на 28%. Кроме того, увеличился объем кредитов в сферу добычи полезных ископаемых с 1706 млн. руб. до 1875 млн. руб., или на 10%. Значительный рост показало кредитование электроэнергетики и коммунальной сферы - с 1330 млн. руб. до 3325 млн. руб., или в 2,5 раза. В то же время объем кредитов в сфере торговли сократился с 6451 млн. руб. до 3673 млн. руб., т.е. почти в 2 раза. В целом мы видим, что с течением времени диспропорции в структуре кредитования экономики региона возросли в большей степени в пользу добывающих производств, а доля обрабатывающих отраслей, строительства, сельского хозяйства и торговли, соответственно, сократилась. Это можно связать с переориентацией банков на более надежных заемщиков из высокодоходных отраслей экономики.

Чтобы провести сравнительный анализ отраслевой структуры кредитования по Сибири, воспользуемся соответствующими показателями (рисунки 7-8). Так в 2013 году значительную долю взятых кредитов занимали следующие отрасли: оптовая и розничная торговля (34,9%); строительство (12,7%); обрабатывающие производства (17%), производство и распределение электроэнергии, газа и воды (9,7%). В 2017 году напротив, структура кредитования стала более сбалансированной: значительную долю в общем объеме также занимают отрасли: оптовая и розничная торговля (30,8%); обрабатывающие производства (20,1%); добыча полезных ископаемых (12,3%); производство и распределение электроэнергии, газа и воды (17,8%). Однако сократились объемы кредитования строительства и сельского хозяйства в связи с падением рентабельности в этих отраслях.

Таким образом, в процессе исследования отмечены следующие тенденции и особенности формирования структуры активов банков и источников их формирования, характерные для страны в целом и для отдельных регионов тоже. Так, основными источниками привлеченных ресурсов в стране являются срочные счета граждан и предприятий. Однако в регионе абсолютно преобладают депозиты физических лиц. Это говорит об ограниченных возможностях бизнеса осуществлять вложения в банк.

В структуре вкладов граждан преобладают кратко- и среднесрочные источники - данная тенденция сформировалась в последние 2-3 года. Это связано с неуверенностью граждан в завтрашнем дне и со снижением доходности на финансовом рынке в целом.

Что касается особенностей кредитования бизнеса в регионе, можно отметить, что банки предпочитают кредитовать более стабильные и доходные отрасли экономики - в основном это добывающая промышленность. Наметившаяся тенденция носит негативный характер, так как обрабатывающие производства, сельское хозяйство, строительство, отрасли инфраструктуры получают все меньше кредитных ресурсов. Это не способствует инвестиционному росту экономики региона, напротив, угнетает ее и порождает дисбаланс в отраслевой структуре экономики.

Можно отметить следующие пути решения обозначенных проблем:

- Создание стимулов для привлечения долгосрочных депозитов граждан и предприятий. Основным инструментом для этого повышение процентных ставок, а также дополнительные льготы, например, при условии накопления определенной суммы на счету, предоставить снижение процентной ставки по кредитам (в том числе по ипотеке). Также для юридических лиц необходимо разрабатывать специальные кредитные программы, обусловленные накопленной суммой на срочном счету.

- Необходимо развивать кредитование реального сектора экономики региона. Акценты при этом необходимо сделать на предоставление средне- и долгосрочных кредитов сельскому хозяйству, пищевой отрасли, строительству, другим отраслям перерабатывающей промышленности. В особенности кредиты необходимы им на модернизацию производства и приобретение технологичного оборудования. При этом для сохранения качества кредитных портфелей объекты кредитования (земля, оборудование) могут выступать в качестве залога. Также банкам можно рекомендовать более активно сотрудничать с лизинговыми компаниями, так как в регионе данный вид услуг крайне органичен.

- Необходимо разработать специальную программу финансовой поддержки кредитования инвестиционных проектов, где Правительство РХ могло бы выступать гарантом по банковским кредитам, чтобы снизить риск банков. Также данная программа может предусматривать субсидирование процентной ставки по кредитам, при условии, что данные проекты действительно будут повышать экономический потенциал региона.

Библиографический список

1. Белотелова Н.П., Белотелова Ж.С. Активы и пассивы банковской системы РФ: состояние и проблемы // Актуальные проблемы социально-экономического развития России. 2016. № 3-4. С. 35-40.

2. Кравченко А.М. Анализ банковского портфеля активов // Вестник Московского финансово-юридического университета. 2016. № 3.С. 43-53.

3. Кроливецкая В.Э. Об институциональной трансформации банковской системы России // Журнал правовых и экономических исследований. 2017. № 2.С. 21-26.

4. Наговицин А.Г. Банковский сектор России увидел дно // Финансовый бизнес. 2016. № 3 (182). С. 32-41.

5. Строгонова Е.И. Финансовые активы домашних хозяйств как источник формирования инвестиционных ресурсов коммерческих банков // Научный вестник Южного института менеджмента. 2017. № 1 (17). С. 28-32.

6. Тертычная Н.В. Клиентская база как источник финансовых ресурсов банка // Финансовый вестник. 2016. № 1 (32). С. 103-108.

7. Воронова Н.С., Мирошниченко О.С. Региональные банки России: проблемы роста и перспективы развития // Финансы: теория и практика. 2017. Т. 21. № 4.С. 40-53.

8. Обухова А.С., Белоусова Л.С., Забара А.С. Роль региональных банков как акселераторов финансовых ресурсов в обеспечении инновационного развития региона // Известия Юго-Западного государственного университета. Серия: Экономика. Социология. Менеджмент. 2016. № 3 (20). С. 72-79.

9. Сысоева Е.Ф. Аллокация финансовых ресурсов коммерческих банков: региональный аспект // В сборнике: Актуальные проблемы развития хозяйствующих субъектов, территорий и систем регионального и муниципального управления материалы XI международной научно-практической конференции. под ред. И.Е. Рисина; Воронежский государственный университет, Юго-западный государственный университет. 2016. С. 156-162.

10. Якубенко В.В. Региональный банк в современной банковской системе: сущность, статус и перспективы развития // Экономика. Бизнес. Банки. 2017. № 2 (19). С. 175-185.

11. Центральный банк Российской Федерации [Электронный ресурс] - Режим доступа: https://www.cbr.ru/

12. Quarterly Trends for Consolidated U.S. Banking Organizations. Federal Reserve Bank of New York Research and Statistics Group [Электронный ресурс] - Режим доступа: https://www.newyorkfed.org/

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ