Удостоверение прав залогодержателя по обеспеченному ипотекой денежному обязательству и по договору об ипотеке

Александр Иванович Гончаров

Доктор юридических наук, доктор экономических наук,

профессор кафедры конституционного и муниципального права,

кафедры гражданского и международного частного права,

Волгоградский государственный университет, базовая кафедра ЮНЦ РАН

Legal Concept

№1 2016

Аннотация. Автор исследует предпринимательскую конструкцию, в рамках которой права залогодержателя (банка-кредитора), а именно требование на получение денежной суммы и право залога на имущество, которым подкрепляется финансовая состоятельность заемщика, можно запустить в экономический оборот. В таком случае банк-кредитор может их продать и выручить денежные средства, которые снова сможет использовать в кредитовании. Для удобства использования в экономическом обороте эти права можно обратить в лаконичную, строго определенную, документарную форму, эти права удостоверяет особая ценная бумага - закладная. Закладная составляется залогодателем, а если он является третьим лицом, то составляется вместе с должником по обеспеченному ипотекой обязательству. Данная ценная бумага предназначена для упрощения и ускорения оборота принадлежащих кредитору требований, обеспеченных залогом недвижимости, а также прав этого кредитора распорядиться заложенной недвижимостью в случае неплатежеспособности должника.

В нашем цикле статей мы обратили внимание сначала на долевые ценные бумаги, инвестиционные вложения в которые влекут за собой формирование вещно-правовой связи инвестора с организацией, получающей такие вложения [2-5]. Далее мы сосредоточимся на так называемых долговых ценных бумагах, они вполне оборотоспособны и представляют предпринимательский интерес как для коллективного, так и для индивидуального инвестора [6; 7].

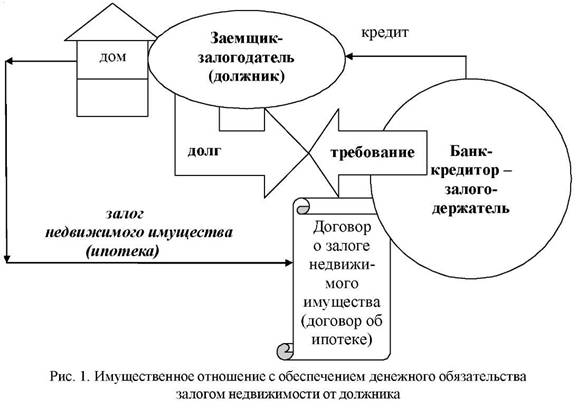

При покупке домов, квартир, другой жилой и коммерческой недвижимости довольно часто приобретатель использует заемные денежные средства, получая кредит в коммерческом банке. Такие заемщики подкрепляют свою финансовую состоятельность именно купленной недвижимостью, изначально соглашаясь в случае неплатежеспособности рассчитаться с банком из средств от продажи дома или квартиры другому, платежеспособному приобретателю. В работе [4] мы отмечали, что подкрепление финансовой состоятельности заемщика залогом недвижимого имущества при получении кредита в банке традиционно называют словом «ипотека». Это залог жилья, предприятия, строения, здания, сооружения или другого объекта, неотделимо связанного с землей. Закладываемое имущество не передается банку-кредитору, фактически оно остается у заемщика-должника.

Банк-кредитор заинтересован в том, чтобы кредит, выданный заемщику на приобретение недвижимости, вернуть как можно раньше, не дожидаясь несколько десятков лет, для того чтобы снова и снова выдавать кредиты, зарабатывая прибыль от более интенсивного их оборота. Данная задача банками решается, в том числе, и с помощью Федерального закона от 16 июля 1998 г. № 102-ФЗ (ред. от 5 октября 2015 г.) «Об ипотеке (залоге недвижимости)» [9].

По договору о залоге недвижимого имущества (по договору об ипотеке) одна сторона - залогодержатель - является кредитором по обязательству, которое обеспечено ипотекой. Он имеет право получить удовлетворение своих денежных требований к должнику по этому обязательству из стоимости недвижимого имущества, заложенного другой стороной - залогодателем, причем получить удовлетворение преимущественно перед другими кредиторами, которые имеются у залогодателя. Залогодателем может быть сам должник по обязательству, которое обеспечено ипотекой, а может быть лицо, вообще не участвующее в этом обязательстве (третье лицо).

Содержание имущественного отношения с обеспечением денежного обязательства залогом недвижимости (ипотекой), при котором залогодателем является сам заемщик, отражено на рисунке 1.

Залог недвижимого имущества (ипотека) может быть установлен для обеспечения обязательства по кредитному договору, по договору займа или для обеспечения иного обязательства, в том числе обязательства, основанного на купле-продаже, аренде и др.

Ипотека (залог недвижимости) обеспечивает уплату залогодержателю основной суммы долга по кредитному договору или по иному обеспечиваемому ипотекой обязательству полностью либо в той части, которая предусмотрена договором об ипотеке.

Если ипотека установлена в обеспечение исполнения кредитного договора или договора займа с условием выплаты процентов, она обеспечивает также уплату кредитору (займодавцу) причитающихся ему процентов за пользование кредитом (заемными средствами).

Если договором об ипотеке не предусмотрены ограничения, ипотека обеспечивает также уплату следующих сумм, которые причитаются залогодержателю:

- в возмещение убытков, в качестве неустойки (штрафа, пени) вследствие неисполнения, просрочки исполнения или иного ненадлежащего исполнения обеспеченного ипотекой обязательства;

- в виде процентов за неправомерное пользование чужими денежными средствами, предусмотренных обеспеченным ипотекой обязательством либо федеральным законом;

- в возмещение судебных издержек и иных расходов, вызванных обращением взыскания на заложенное имущество;

- в возмещение расходов по реализации заложенного имущества.

Возможны случаи, когда залогодержатель, для того чтобы обеспечить сохранение имущества, заложенного по договору об ипотеке, вынужден нести расходы на содержание, охрану этого имущества либо по погашению задолженности залогодателя по связанным с этим имуществом налогам, сборам или коммунальным платежам. Тогда возмещение залогодержателю таких необходимых расходов обеспечивается также за счет заложенного имущества.

По договору об ипотеке может быть заложено недвижимое имущество, права на которое зарегистрированы в порядке, установленном для государственной регистрации прав на недвижимое имущество и сделок с ним, в частности:

- земельные участки, за исключением государственных и муниципальных земельных участков, участков малых размеров;

- предприятия, а также здания, сооружения и иная недвижимость, используемые в предпринимательской деятельности;

- жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат;

- дачи, садовые дома, гаражи и другие строения потребительского назначения;

- воздушные и морские суда, суда внутреннего плавания и космические объекты.

Здания, в том числе жилые дома и иные строения и сооружения, непосредственно связанные с землей, могут быть предметом ипо- теки при условии одновременной ипотеки земельного участка, на котором они расположены, причем в рамках одного и того же договора ипотеки.

Залогодатель может отдать имущество в залог по договору об ипотеке, только если он собственник этого имущества либо имеет на него право хозяйственного ведения.

В договоре об ипотеке обязательно указываются предмет ипотеки, его оценка, существо, размер и срок исполнения обязательства, обеспечиваемого ипотекой. В частности, предмет ипотеки определяется указанием его наименования, места нахождения и достаточным для идентификации этого предмета описанием. Оценка предмета ипотеки определяется в соответствии с законодательством Российской Федерации по соглашению залогодателя с залогодержателем и указывается в договоре об ипотеке в денежном выражении.

Денежное обязательство, обеспечиваемое ипотекой, должно быть названо в договоре об ипотеке с указанием его суммы, основания возникновения и срока исполнения. В тех случаях, когда это обязательство основано на каком-либо договоре, должны быть указаны стороны этого договора, дата и место его заключения. Если сумма обеспечиваемого ипотекой обязательства подлежит определению в будущем, в договоре об ипотеке указываются порядок и другие необходимые условия ее определения.

Если обеспечиваемое ипотекой обязательство подлежит исполнению по частям, в договоре об ипотеке указываются сроки (периодичность) соответствующих платежей и их размеры либо условия, позволяющие определить эти размеры.

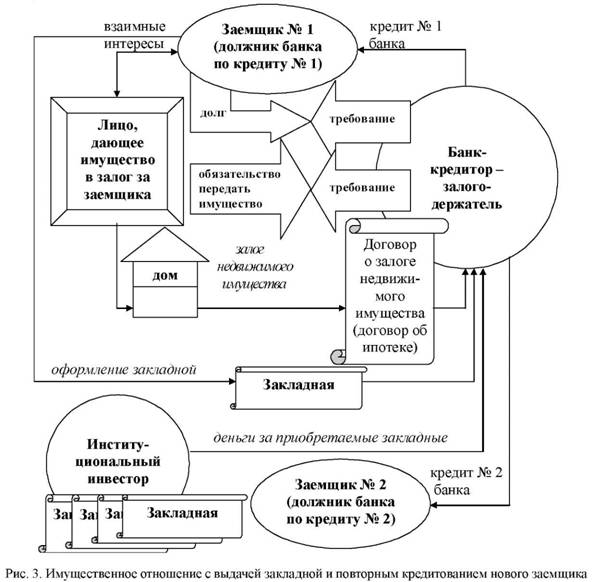

Права залогодержателя (банка-кредитора), а именно требование на получение денежной суммы и право залога на имущество, которым подкрепляется финансовая состоятельность заемщика, можно запустить в экономический оборот. Например, банк-кредитор может их продать, он выручит денежные средства, которые снова может использовать на кредитование. После такой операции у заемщика появится новый кредитор, обладающий прежними правами залогодержателя. Новому кредитору также не запрещается продать свои имущественные права следующему кредитору, данный процесс перепродажи прав бесконечен. Для удобства использования в экономическом обороте эти права надо обратить в лаконичную, строго определенную документарную форму. Их может удостоверить особая ценная бумага - закладная.

Закладная - это ценная бумага, которая удостоверяет права залогодержателя по обеспеченному ипотекой денежному обязательству и по договору об ипотеке.

Закладная является именной ценной бумагой и удостоверяет следующие права ее законного владельца:

- право на получение исполнения по денежным обязательствам, обеспеченным ипотекой, без представления других доказательств существования этих обязательств;

- право залога на имущество, обремененное ипотекой.

По закладной обязанными лицами являются должник по обеспеченному ипотекой обязательству и залогодатель.

Содержание имущественного отношения с обеспечением денежного обязательства залогом недвижимости (ипотекой), при котором залогодателем является не заемщик, а третье лицо, отражено на рисунке 2.

Составление и выдача закладной не допускаются в двух случаях:

- если в залог передается предприятие как имущественный комплекс; если в залог передается право аренды предприятия как имущественного комплекса;

- если ипотекой обеспечивается денежное обязательство, сумма долга по которому на момент заключения договора не определена и оно не содержит условий, позволяющих определить эту сумму в надлежащий момент.

Закладная составляется залогодателем, а если он является третьим лицом, тогда составляется вместе с должником по обеспеченному ипотекой обязательству.

Закладная выдается первоначальному залогодержателю (банку-кредитору) органом, осуществляющим государственную регистрацию прав, после государственной регистрации ипотеки. Закладная может быть составлена и выдана залогодержателю в любой момент до прекращения обеспеченного ипотекой обязательства. Если закладная составляется после государственной регистрации ипотеки, тогда в орган, осуществляющий государственную регистрацию прав, представляется совместное заявление залогодержателя и залогодателя, а также закладная, которая выдается залогодержателю в течение одного дня с момента обращения в этот регистрирующий орган. Данный орган регистрации прав - Федеральная служба государственной регистрации, кадастра и картографии (Росреестр) [8].

Как видим, закладная предназначена для упрощения и ускорения оборота принадлежащих кредитору требований, обеспеченных залогом недвижимости, а также прав этого кредитора распорядиться заложенной недвижимостью в случае неплатежеспособности должника.

Содержание финансового отношения с обеспечением денежного обязательства залогом недвижимости (ипотекой), при котором залогодателем является третье лицо и банк-кредитор распоряжается полученной закладной, отражено на рисунке 3.

Современная закладная внешне очень сильно отличается от закладных листов столетней давности (см. рис. 4 а, б).

Полученную от залогодателя и должника закладную банк-кредитор заинтересован как можно быстрее продать, чтобы полученные деньги снова выдать в кредит другому заемщику. Эта операция называется рефинансированием. Вложить деньги в закладные может только очень крупный инвестор, который заинтересован прежде всего в надежности вложений, только после надежности для него имеет значение вопрос доходности. Жилищное строительство пользуется особым вниманием государства, поэтому указанный институциональный инвестор довольно часто является организацией с государственным участием. В нашей стране Министерство имущественных отношений Российской Федерации в июле 2002 г. учредило Акционерное общество «Агентство по ипотечному жилищному кредитованию» (АО «АИЖК»). На ноябрь 2015 г. уставный капитал АО «АИЖК» составил 100 млрд 90 млн рублей [1].

АО «АИЖК» выкупает закладные на основе договоров купли-продажи закладных, в которых определяются объем и сроки поставки закладных. При передаче АО «АИЖК» закладной банк - первичный кредитор обязан на ней оформить в установленном порядке отметку о новом владельце закладной - АО «АИЖК», которая подтверждает переход прав по закладной к этому новому владельцу.

Агентство рефинансирует коммерческим банкам ипотечные кредиты в зависимости от соответствия размера процентной ставки, установленной АО «АИЖК», на следующих условиях:

- Цена закладной, удостоверяющей права залогодержателя на получение исполнения по ипотечному кредиту, процентная ставка по которому равна ставке АО «АИЖК», определяется равной сумме денежных требований по возврату остатка основного долга, плюс сумме денежных требований по уплате процентов за пользование кредитом.

- Цена закладной, удостоверяющей права залогодержателя на получение исполнения по ипотечному кредиту, процентная ставка по которому ниже ставки, установленной АО «АИЖК», может определяться исходя из цены, как указано выше в пункте 1, с учетом дисконта (скидки).

- Цена закладной, удостоверяющей права залогодержателя на получение исполнения по ипотечному кредиту, процентная ставка по которому выше ставки, установленной АО «АИЖК», определяется исходя из цены, как указано выше в пункте 1, с учетом надбавки к цене (премии).

- Порядок расчета, размер дисконта или премии при рефинансировании ипотечных кредитов в случаях, предусмотренных выше пунктами 2 и 3, определяются условиями заключаемых договоров купли-продажи закладных в зависимости от параметров ипотечного кредита.

Для предложения первичным кредитором - коммерческим банком Агентству по ипотечному жилищному кредитованию закладных к выкупу должны быть соблюдены следующие условия:

- первичный кредитор провел должную проверку кредитной истории заемщиков, истории трудоустройства, платежеспособности и доходов;

- у заемщиков отсутствуют другие действующие кредитные обязательства перед Агентством, обеспеченные ипотекой;

- заемщиками были осуществлены ежемесячные аннуитетные платежи по ипотечному кредиту (займу) не менее чем за первый и второй месяц в соответствии с условиями кредитного договора без допущения просрочек;

- заемщики не имеют непогашенных, просроченных либо неисполненных платежей по рефинансируемым ипотечным кредитам;

- ипотечные кредиты имеют страховое обеспечение;

- заемщиками выполняются обязательства по кредитному договору, не было допущено просрочек в уплате очередных платежей более чем на 30 календарных дней по каждому платежу. В случае, если ипотечный кредит был предоставлен для погашения ранее выданного ипотечного кредита, то такие просрочки платежей более чем на 30 календарных дней по каждому платежу должны отсутствовать как по первому, так и по второму ипотечному кредиту. В случае цепочки таких ипотечных кредитов указанный срок распространяется на всю цепочку;

- отсутствуют какие-либо ограничения (обременения) предмета ипотеки, за исключением обременения правами владельца закладной;

- в предмете ипотеки (в жилом помещении) отсутствуют зарегистрированные лица, за исключением залогодателя и членов его семьи;

- на закладных не имеется отметки «дубликат»;

- закладные не заложены по договору о залоге закладной;

- закладные не содержат запрета на последующую их передачу другим лицам;

- кредитные дела, включая закладные, индивидуализированы в Единой информационной системе АО «АИЖК», при этом информация, отраженная в ЕИС АО «АИЖК», полностью соответствует информации, содержащейся в документах кредитных дел;

- третьи лица не предъявляют никаких требований в отношении договора приобретения жилого помещения, кредитного договора, закладной или договоров страхования, в том числе не предъявляют исков о признании их недействительными;

- отсутствуют какие-либо несоответствия между условиями закладных и условиями удостоверенных ими кредитных договоров и договоров, в силу которых возникла ипотека;

- владелец закладных полностью оплатил закладные согласно соответствующим договорам купли-продажи с предыдущими владельцами закладных, закладные переданы данному владельцу, и в них содержится отметка предыдущих владельцев закладных о передаче прав по закладным данному владельцу. Должники (залогодатели), составившие закладные, должны быть письменно уведомлены о передаче прав по таким закладным данному владельцу;

- владелец закладной не получал от заемщика письменного уведомления о полном исполнении обязательств по закладной;

- предмет ипотеки не утрачен, отсутствуют какие-либо его повреждения;

- страховое обеспечение оформлено в соответствии с требованиями Стандартов АИЖК;

- страховое обеспечение является действующим, отсутствуют непогашенные просрочки по уплате страховых премий по соответствующим договорам (полисам) страхования;

- закладная не выбывала из владения предыдущих законных владельцев в результате кражи или иным образом против воли таких лиц;

- между заемщиком и любым из предыдущих владельцев закладных не заключалось договоров об изменении условий таких закладных, а также кредитных договоров, договоров, влекущих возникновение ипотеки, за исключением изменений, отраженных в закладной и/или приложениях к ней, оформленных и зарегистрированных согласно действующему законодательству1.

Примечание

1 Окончание следует.

Список литературы

1. Агентство по ипотечному жилищному кредитованию. - Электрон. текстовые дан. - Режим доступа: http://www.ahml.ru. - Загл. с экрана.

2. Гончаров, А.И. Акция как бездокументарная ценная бумага / А.И. Гончаров // Вестник Волгоградского государственного университета. Серия 5, Юриспруденция. - 2014. - № 2 (23). - С. 80-85.

3. Гончаров, А.И. Инвестиционный пай как удостоверение права на собственную долю имущества в фонде / А.И. Гончаров // Вестник Волгоградского государственного университета. Серия 5, Юриспруденция. - 2014. - № 3 (24). - С. 21-27.

4. Гончаров, А.И. Ипотечный сертификат участия как инструмент правового обеспечения жилищного строительства. Часть первая / А.И. Гончаров // Вестник Волгоградского государственного университета. Серия 5, Юриспруденция. - 2014. - № 4 (25).- С. 88-95.

5. Гончаров, А.И. Ипотечный сертификат участия как инструмент правового обеспечения жилищного строительства. Часть вторая / А.И. Гончаров // Вестник Волгоградского государственного университета. Серия 5, Юриспруденция. - 2015. - № 1 (26). - С. 81-88.

6. Гончаров, А.И. Облигация в инструментарии коллективного инвестирования. Часть первая / А.И. Гончаров // Вестник Волгоградского государственного университета. Серия 5, Юриспруденция. - 2015. - № 3 (28). - С. 83-91.

7. Гончаров, А.И. Облигация в инструментарии коллективного инвестирования. Часть вторая / А.И. Гончаров // Вестник Волгоградского государственного университета. Серия 5, Юриспруденция. - 2015. - № 4 (29). - С. 95-102.

8. Росреестр. Федеральная служба государственной регистрации, кадастра и картографии. - Электрон. текстовые дан. - Режим доступа: https:// rosreestr.ru. - Загл. с экрана.

9. Федеральный закон «Об ипотеке (залоге недвижимости)» от 16 июля 1998 г. № 102-ФЗ : (ред. от 5 окт. 2015 г.) // Российская газета. - 1998. - 22 июля (№ 137).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ