Измерение риска рыночной ликвидности портфеля рыночных ценных бумаг

Сидоров Александр Андреевич

Ассистент ФГАОУ ВО «Российский университет транспорта»,

Москва, Россия

Вестник Евразийской науки

№2 2019

Аннотация. Одним из основных аспектов сбалансированного экономического роста в Российской Федерации на данном этапе развития международного рынка является успешное функционирование отечественного сектора инвестиций. Проведение всех экономических преобразований требует создания эффективной, устойчивой, сильной и гибкой инвестиционной инфраструктуры. В связи с этим актуальным является поиск оптимальных форм функционирования всех финансовых структур, в том числе, стимулирования их активного участия в инвестиционных рынках. К сожалению, необходимо отметить, что современный экономический кризис коснулся и финансового сектора, заставляя обратить внимание на тенденции и качество инвестиционной политики. Действительно, во многом эффективность функционирования финансовых структур и надежность вкладов определятся возможностью выбрать менеджерами высшего звена оптимальную инвестиционную стратегию для своих банков. Поэтому в настоящее время особую актуальность приобретает ответ на вопросы, связанные с выбором основных элементов формирования инвестиционной стратегии, которая позволила бы наиболее эффективно управлять финансовыми ресурсами и не допустить возникновения критической ситуации на уровне отдельного финансового учреждения. Ряд указанных факторов обосновывают целесообразность рассмотрения, изучения и открытия направлений оценки риска рыночной ликвидности. Соответственно, целью данной работы представляется исследование актуальных методов измерения риска ликвидности основных рыночных ценных бумаг. Для достижения цели в работе посредством метода литературного обзора, синтеза и обобщения информации из компетентных источников автором были поставлены и решены задачи: определения комплексной дефиниции риска ликвидности инвестиционного портфеля; рассмотрения ключевых показателей ликвидности; изучения современных методов оценки риска ликвидности; критический обзор стандартной оценки Value at Risk как меры риска ликвидности; поиск оптимального подхода в выборе стратегии формирования инвестиционного портфеля.

Экономическое развитие Российской Федерации на данном этапе и эффективное функционирование всех отраслей промышленности во многом от интенсивности и диапазона инвестиционной активности в стране. Потребность в инвестиционных вложениях в экономику стала очевидной для всех экономических субъектов с момента вступления нашего государства на путь интеграции в международное экономическое пространство. Результаты экономических реформ в стране свидетельствуют о неприспособленности большинства организаций к новым условиям хозяйствования. Одно из ведущих мест в инвестиционной деятельности предприятия занимает вопрос формирования, оценки и управления портфелем финансовых инвестиций.

По этому вопросу опубликовано множество научных изданий, где уделено значительное внимание многих выдающихся ученых измерению риска рыночной ликвидности инвестиционного портфеля. Особое внимание в отношении инвестиционной деятельности и портфельного инвестирования было уделено в работах таких авторов, как: Науменко В.В., Топсахалова Ф.М.-Г., Байбулекова Л.А., Белова Е.В., Окороков Д.К., Бойко М.С., Моисеев С.Р., Халиков М.А., Максимов Д.А., Шатковская Е.Г., Муранага Дж., Шимицу Т., Малкольм Б. и пр. В них достаточно подробно освещены вопросы управления формированием и реструктуризацией портфеля финансовых инвестиций. Хотя вопросам портфельного инвестирования уделено высокое внимание, одновременно почти неразвиты проблемы оценки рисков для фондового рынка, отсутствует реальное обоснование индикаторов этого рынка и недостаточно совершенна и эффективна законодательная и нормативная база.

В основе исследования вопроса портфельного инвестирования находится задача освещения и анализа основных теорий формирования портфеля финансовых инвестиций. Это дает инвесторам возможность определить главные преимущества и недостатки различных теорий и влиять на дальнейшее принятие решений по выбору и реализации стратегии формирования инвестиционного портфеля. Успешность инвестиционной деятельности в значительной мере зависит от формирования и дальнейшего управления инвестиционным портфелем.

Инвестициями принято называть все виды материальных и нематериальных ценностей, вкладываемых в объекты предпринимательской деятельности с целью получения прибыли (дохода) или достижения определенного социального эффекта [1]. Финансовые инвестиции - это приобретение финансовых инструментов, прежде всего, ценных бумаг, с целью получения экономической выгоды в будущем [2].

Инвестиционный портфель представляет собой целенаправленно сформированную совокупность активов, предназначенных для реализации разработанной инвестиционной политики и достижения поставленных целей [3]. В современной практике на большинстве предприятий преобладающим видом финансовых инструментов являются ценные бумаги, поэтому часто «финансовый портфель» понимается как синоним «фондового портфеля» (или «портфеля ценных бумаг»).

Главной целью управления инвестиционным портфелем является обеспечение реализации сформированной инвестиционной стратегии путем распределения средств между наиболее эффективными и безопасными инвестиционными проектами и финансовых инструментов. Поставленная главная цель обуславливает систему конкретных задач, достигаемых на основе управления инвестиционным портфелем предприятия с учетом выбранной стратегии и особенностей реализации инвестиционной деятельности.

Одной из ключевых задач инвестиционной политики является формирование оптимального портфеля ценных бумаг за счет распределения определенной суммы инвестиционных ресурсов по различным видам альтернативных вложений с целью максимизации доходности. При этом следует понимать, что вложение капитала в те или иные активы всегда связано не только с моментом получения дохода, но и с опасностью потери инвестиционных активов. Поэтому эффективность инвестиционной политики требует оптимального определения с позиций соотношения риска и доходности как по отдельным инвестиционными активами, так и инвестиционному портфелю в целом, что позволит оценить, достаточным ли является уровень ожидаемой эффективности инвестиционного портфеля для компенсации связанного с ним риска.

В экономической литературе относительно инвестиций выделяют критерии инвесторов, разработчиков, менеджеров инвестиционных проектов. Содержательно эти критерии во многом совпадают, так как и управленцы, и собственники заинтересованы в их успешной реализации. Различия в подходах инвесторов и менеджеров, которые внедряют проекты, оказываются в устанавливаемыми ими различными приоритетами критериев (придания одним критериям большей значимости по отношению к другим). Например, для одного инвестора наиболее важным является ожидаемая выгода, для другого на первом месте надежность, для третьего - срок окупаемости. Базовыми критериями инвестиционных вложений с позиций финансовых учреждений как инвесторов являются:

- обеспечение доходности инвестиций;

- поддержание приемлемого уровня ликвидности инвестиционных вложений;

- минимизация инвестиционных рисков;

- защита инвестиций от рисков макроуровня путем выхода их из одних рынков или проектов и переключение на другие.

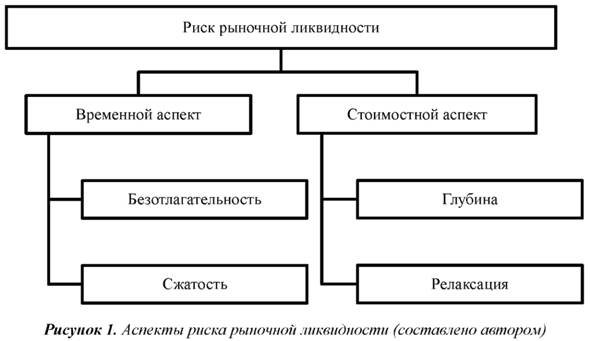

Риск рыночной ликвидности как основной критерий приобрел особое значение в условиях глобальных финансовых кризисов. Л.А. Байбулекова отмечает, что под ликвидностью стоит понимать такую характеристику ценной бумаги, как способность быть быстро проданной на рынке и превращенной в денежные средства при учете отсутствия существенных потерь для владельца и небольших колебаниях рыночной стоимости и издержек на реализацию. Также в своих наработках автор отмечает, что зачастую ликвидность ценных бумаг отражается в спросе на них на финансовом рынке. Соответственно, риск являет собой инвестиционное качество фондовых активов, которое связано с вероятностью потери денежных средств в случае падения курсов ценных бумаг [4].

Рассматривая ключевые показатели риска ликвидности, В.В. Науменко выделяет следующие:

- «Сжатость» рынка.

- Глубина рынка.

- Релаксация рынка.

- Немедленность рынка [5].

Подход отечественного автора основан на интерпретации множества зарубежных методологий. Так, когда рыночная ликвидность обсуждается в теории микроструктуры рынка, то вводятся более практичные понятия, такие как стоимость смены позиций или плата за ликвидность (плотность, сжатость - от англ. «tightness»), размер сделки или объем заявок в книге заявок (книга заявок с ценой спроса - «bid»), предложение («ask») и объем торгов, необходимых для изменения цен (глубина рынка - «market depth») [6], а также необходимый период времени для возврата к нормальным рыночным условиям или нового равновесного уровня после флуктуаций цен, вызванных внезапным шоком (упругость, эластичность - «market resiliency») [7].

Дж. Муранага и Т. Шимизу определили «ликвидный рынок» как рынок, где большие объемы торгов могут быть немедленно выполнены с минимальным эффектом влияния на цены. Иными словами, ликвидность на рынке может быть признана как низкая изменчивость цены исполнения [8]. Ученые в этой трактовке подчеркивают именно признак «глубины рынка». При этом они считают, что «глубина рынка», которая поглощает ценовые изменения торговых операций, является важным фактором при раскрытии рыночной ликвидности.

Зарубежные специалисты, такие как Б. Малькольм и Д. Стейн [9], являются сторонниками признака глубины (depth) и сжатости (плотности - tightness) в толковании рыночной ликвидности, в частности они определяют, что необычно ликвидный рынок с узким спредом (спред (spread) в узком понимании являет собой единовременное приобретение и сбыт фьючерсных контрактов на один базисный актив с целью поставки в разные сроки или же на разных, но родственных рынках; в широком понимании на финансовом рынке спред являет собой показатель дифференциации цен покупки и продажи одного и того же актива, который выставляется на продажу дилером) обычно свидетельствует в пользу того, что на рынке преобладают трейдеры, которые склонны недооценивать информацию. Высокая ликвидность -это признак позитивного настроения иррациональных трейдеров и высокой уверенности в стабильности цен в ближайшем будущем [10].

Многие авторы для характеристики рыночной ликвидности используют признак «сжатости» (tightness), которая отражает то, насколько сильно отклоняется цена реальной сделки от средней рыночной цены.

Российские ученые также связывают рыночную ликвидность валютного рынка с теорией рыночной микроструктуры, в частности, С. Моисеев отмечает, что с целью стабилизации курса валюты необходимо стремиться минимизировать спред [11]. Однако рыночная ликвидность является не просто дефиницией, которая формулируется одним предложением или характеризуется одним аспектом.

Р. Висс особое внимание обращал на эффект воздействия асимметрии информации, влияние изменения цен при выполнении соглашений и частично на транзакционные издержки, которые устанавливаются в зависимости от ценовой политики маркет-мейкера [12]. Как правило, выделяют четыре аспекта или измерителя ликвидности:

- Время торгов (безотлагательное): возможность осуществления сделки сразу по наиболее приемлемой цене. Измерителем времени торгов является время ожидания между выполнением дальнейших или противоположных сделок, количество сделок в единицу времени.

- Сжатость: возможность покупать и продавать активы по одной цене одновременно. Она показывает качественный состав расходов, связанных с выполнением соглашений или стоимостью немедленного их выполнения. Измерителем сжатости являются любые виды спреда.

- Глубина: возможность совершить сделку с определенным количеством активов без влияния на объявленную цену. Признаком неликвидности является негативное влияние на цену в ходе торгов. Глубина рынка может быть измерена отдельно следующим показателям: количество заявок, объем заявок или поток заявок [5].

- Релаксация или гибкость: возможность быстро восстановить нормальные рыночные условия (например, бед-аск спред и объем заявок) после совершения крупной по объему сделки или информационного шока.

Исследователи Е.В. Белова и Д.К. Окороков отмечают, что определение упругости рынка позволяет получить информацию о потенциальной глубине рынка, которую можно получить потоком заявок. Однако на сегодняшний день не существует консенсуса относительно показателей для определения упругости. Следует отметить, что аспект глубины рынка касается только величины между лучшей ценой покупки и продажи, а упругость учитывает эластичность спроса и предложения. Этот аспект ликвидности может быть описан внутридневным доходом, коэффициентом дисперсии или коэффициентом ликвидности.

Банк Международных расчетов (BIS) при определении ликвидности рынка также использует предложенный А. Кайлом подход, который заключается в исследовании отдельных характеристик рынка, описывающих ликвидность рынка с разных точек зрения, которые могут быть интегрированы для получения достаточно полной картины. Он выделил три качества, которые в финансовой литературе принято называть аспектами (атрибутами или измерителями) ликвидности: плотность расходов на проведение сделки; глубина объема заявок; упругость -скорость, с которой цены восстанавливаются до исходных уровней после флуктуаций, причиной которых является новая информация.

В некоторых научных трудах к этим трем выделенным аспектам ликвидности добавляют еще безотлагательность. По мнению А. Кайла и авторов доклада «Рыночная ликвидность» (market liquidity), подготовленной для Комитета по глобальной финансовой системы (CGFS) Банка международных расчетов, плотность, глубина, упругость полностью охватывают условия ликвидности рынка. Специалисты считают, что безотлагательность рынка включает элементы всех трех аспектов ликвидности рынка, а, следовательно, нецелесообразным является ее выделение в отдельный аспект ликвидности.

Следует отметить, что в научной литературе встречается, кроме понятия «ликвидность рынка (market liquidity)», такое понятие, как «общая ликвидность (commonality in liquidity или liquidity commonality)». Это понятие объясняется как влияние общих или в масштабах всего рынка факторов ликвидности на отдельные сектора, как с точки зрения бед-аск спреда, так и глубины рынка [1]. Один из самых распространенных измерителей общей ликвидности, которые используются в литературе для расчета активов с фиксированным доходом, является бед-аск спред.

Таким образом, в альтернативном подходе (теория микроструктуры рынка) при характеристике рыночной ликвидности выделяют следующие основные измерители рыночной ликвидности: глубина (depth), сжатость (tightness) и упругость (resilience). При этом измерители рыночной ликвидности не являются независимыми друг от друга.

Суммируя вышесказанное, можно отметить, что аспекты, лежащие в основе риска ликвидности, можно свести к двум ключевым факторам:

- время, необходимое для реализации позиции определенного размера (этот фактор раскрывается аспектами безотлагательности и сжатости);

- стоимостные издержки, которые трейдер может понести при реализации позиции и которые в терминах современной экономической теории (а именно неоинституционалисткой теории) можно определить как трансакционные издержки, возникающие в процессе заключения биржевых сделок (глубина и релаксация).

Для количественной характеристики показателей второй группы используются различные показатели ценового спреда (см. ниже). Теперь можно сформулировать следующее определение:

риском рыночной ликвидности финансовой инвестиции будем называть возможность потерь (ценовых и временных) при совершении сделок с финансовыми активами, обусловленную неблагоприятными изменениями рыночной цены соответствующего актива вследствие сложившихся особенностей рыночной конъюнктуры. Заметим, что это определение легко распространить и на нефинансовые активы.

Теоретико-методической базой формирования инвестиционного портфеля хозяйствующего субъекта является портфельная теория Г. Марковица, одноиндексная модель У. Шарпа, методология оценки риска Value-at-Risk (VaR), нечеткий подход на основе теории возможностей.

Теория Г. Марковица считается классической фундаментальной теорией формирования инвестиционного портфеля и предполагает учет двух факторов: риска и доходности. Основные положения указанной теории содержат критерий оптимального портфеля инвестора: это портфель, обеспечивающий наибольшую доходность на единицу риска [7], то есть при заданной доходности портфеля ему соответствует наименьший риск [1]. В качестве меры риска принято использовать стандартное отклонение уровня доходности: чем выше волатильность доходности, тем более рискованным считается портфель [10]. Минимизация рискованности портфеля осуществляется путем его диверсификации; для снижения риска портфеля в целом необходимо распределить средства между активами, которые имеют минимальную корреляцию [2].

Вместе с тем следует учитывать, что снижение риска за счет диверсификации портфеля приведет к снижению его доходности. Теория Г. Марковица не лишена недостатков. В частности, ее главным недостатком является наличие требования нормального распределения значений доходности, возможность рассмотрения только конкретных значений доходности и необходимость установления вероятности их достижения, что требует значительного объема расчетов.

В модели У. Шарпа цель инвестора заключается в минимизации дисперсии инвестиционного портфеля, причем дисперсия инвестиционного портфеля рассматривается как состоящая из двух элементов: собственного риска, количественно измеряется как сумма средневзвешенных дисперсий ошибок (отклонений реальных значений доходности от линейной зависимости); рыночного риска, в количественном выражении равного взвешенной величине дисперсии рыночного показателя доходности. Преимуществом модели У. Шарпа является меньший по сравнению с задачей Марковица, объем расчетов, который достигается благодаря использованию линейной регрессионной модели.

Базельский комитет рекомендует измерять риск в денежных единицах. Для этого используют VaR-методологию, основанную на изменении (волатильности) рыночных параметров. Value at Risk или VaR - стоимость под риском - это выраженный в денежных единицах размер потерь (убытков), которые не превысят ожидаемые в данном периоде времени потери (убытки) с заданной вероятностью.

В настоящее время VaR стал «языком общения» в теории управления рисками не только для риск-менеджеров, руководства, но и для независимых аналитиков, регуляторных органов, рейтинговых агентств, акционеров и т.п. Фактически все финансовые организации признали VaR одной из основных мер оценки риска портфеля.

Для квантификации атрибутов ликвидности применяются такие группы показателей как показатели трансакционных издержек (для отображения стоимостного аспекта риска ликвидности). Наиболее известными показателями в этой группе являются:

- спред котировок - разница между лучшими котировками по покупке финансовых инструментов и лучшими котировкам продажи;

- эффективный спред - разница цены сделки и средней котировки (простая средняя лучшей котировки по покупке и продаже);

- реализованный спред - разница между дневной ценой покупки (взвешенной на объем) и ценой продажи (взвешенной на объем);

- имплицитный спред Ролла (Roll's implicit spread):

где sj - спред;

covj - серийная ковариация доходностей первого порядка для актива j.

Преимуществом данного индикатора является отсутствие потребности в информации о ценах покупки и продажи, которые преимущественно не являются публично доступными в ретроспективе. Однако недостатком является предположение об информационной эффективности рынка, которая для большинства рынков не наблюдается, особенно в развивающихся странах (в том числе и для российского фондового рынка).

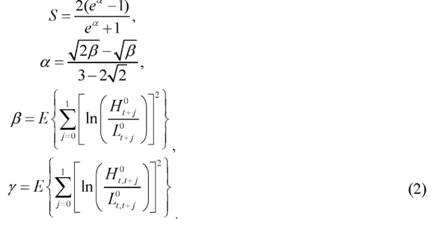

HL-спред Корвина-Шульца (Corwin-Schultz's High-Low Spread), который также позволяет рассчитать спред без использования котировок купли-продажи, а лишь основываясь на самой высокой (H) и низкой (L) цене финансового инструмента. Расчет осуществляется на основании следующих выражений [5]:

Спред (S) рассчитывается на основе использования показателя α, который основан на учете показателей β (рассчитывается на основе использования 1-дневного интервала максимальной и минимальной цен) и γ (рассчитывается на основе использования 2-дневного интервала максимальной и минимальной цен). Конструкция HL-коэффициента базируется на предположении, что дневные максимальные цены почти всегда являются результатом торговли, инициированным покупателями, а дневные минимальные цены инициированы продавцами финансовых инструментов, а также на предположении, что компонент волатильности коэффициента самой малой цены растет пропорционально с размером торгового интервала, тогда как для bid-ask спреда такая тенденция не наблюдается. Показатель Корвина-Шульца может использоваться и как показатель измерения информационной асимметрии.

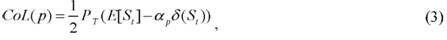

Количественно стоимостной аспект риска рыночной ликвидности определяется как «издержки ликвидности» (от англ. - cost of liquidity - CoL), возникающие при совершении сделок по купле-продаже финансовых активов:

- постоянные издержки ликвидности CoL(1) представляют собой неотъемлемый и постоянный специфический показатель риска ликвидности финансового инструмента, выражаемой кредитным качеством эмитента;

- переменные издержки ликвидности CoL(2) являются переменным показателем риска ликвидности, так как они находятся в зависимости от объемов конкретной операции и ожидаемого срока её осуществления. Таким образом, целостное измерение риска ликвидности будет проводится посредством суммирования количественных оценок составляющих его факторов.

Оценка фактора вязкости основана на общих принципах технологии VaR. Так как при расчете предполагается, что математическое ожидание спреда не равно нулю, используется параметрический способ определения VaR спреда, предложенный Бангя и Диеболдом [1; 13]:

где CoL(p) - уровень постоянных издержек ликвидности при уровне вероятности p;

E[St] - математическое ожидание величины спреда;

αp - коэффициент, соответствующий уровню значимости;

δ(St) - среднеквадратическое отклонение спреда;

PT - средневзвешенная цена (в некоторых случаях используется цена закрытия).

В случае, когда распределение спредов не является гауссовским, т.е. присутствует асимметрия, издержки ликвидности подлежат коррекции на коэффициент асимметрии распределения спредов следующим образом:

Стандартные оценки стоимости под риском определяются по цене закрытия, то есть по усредненным значениям цен спроса и цен предложения. Таким образом, риск рыночной ликвидности образуется при открытии как короткой (когда основным ограничительным фактором по сделке будет цена спроса), так и длинной позиции (когда таковым выступает цена предложения). Для определения величины издержек стоимость под риском корректируется на половину спреда - в таком случае оценка будет соразмерна либо ценам спроса, либо предложения [13].

После получения предварительных оценок значения показателя VaR оно корректируется с учетом ликвидности финансового инструмента. Для этого относительное значение VaR увеличивается на величину спреда, который вычисляется по формуле:

где aski - цена предложения финансового инструмента;

bidi - цена, которую предлагает его покупатель. Таким образом,

LVaR = VaR + S, (6)

где LVaR - значение показателя VaR, скорректированное с учетом ликвидности.

По мнению В. Науменко концепцию LVaR сложно воплотить на уровне портфеля с учетом полноты информации. Для построения распределений вероятности для различных активов требуется информация о bid-ask спреде за прошедший период. Как правило, наблюдаемые распределения существенно отличаются от нормальных, являясь лептоэксцессными и бимодальными, что, отчасти связано с переменами на рынке, когда огромная величина котируемого спреда представляет собой выражение некоторого сигнала о неспособности организаторов торговли выполнять свои обязанности по формированию рынка. В этих обстоятельствах котируемый спред теряет свою информативность. В такой ситуации использование оценок квантилей, основанных на гауссовском распределении без учета корректировок на асимметрию, может привести к неправильной спецификации модели. В связи с указанным следует проводить анализ с учетом временных рядов за продолжительный период, и на основании этого оценивать рынок как в нормальном, так и в кризисном состояниях [1].

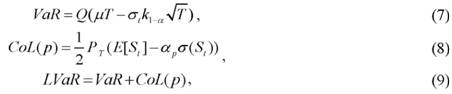

Рассматривая модель LVaR для портфеля, можно воспользоваться двумя подходами. Первый предполагает расчленение дефиниции риска на две составляющие: ценовой риск, который соответствует потенциальному убытку, связанному с обесценением актива, и отдельно риск ликвидности, который соответствует стоимости ликвидности портфеля, поддерживаемой инвестором, который хочет продать свою позицию. Эта модель описана ниже:

где: Q - размер позиции;

μ - математическое ожидание доходности;

T - период времени;

k1-α - квантиль нормального распределения при уровне значимости ОС;

LVaR - скорректированное значение ликвидности под риском;

CoL(p) - экзогенная стоимость ликвидности;

Pt - средняя цена на дату t;

σt - волатильность актива на дату t;

PT - цена, подверженная риску на дату t;

St - bid-ask спред между спросом и предложением;

E[St] - средний bid-ask спред;

αр - соответствует коэффициенту масштабирования, который корректирует распределение спреда между спросом и предложением;

σ(St) - волатильность спреда между спросом и предложением.

Представленная модель позволяет определить «стоимость под риском с учетом экзогенной ликвидности» для индивидуальной позиции. В отличие от стандартной оценки VaR она отражает оба стоимостных аспекта риска ликвидности, при этом формально игнорируя временные. Тем не менее, представляется, что информация о временных аспектах риска ликвидности в значительной степени отражается в динамике стоимостных.

Второй вариант расчета LVaR предполагает модификацию исходных данных таким образом, чтобы результат уже включал оценку риска ликвидности.

Обозначим матрицу-столбец значений VaR по каждой позиции в портфеле как ν, ковариационную матрицу доходностей этих активов как K. Тогда VaR портфеля равен

Аналогично определяется стоимость под риском с учетом экзогенной ликвидности на уровне портфеля LVaRp.

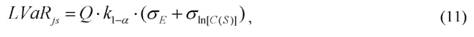

Альтернативной моделью оценки риска ликвидности в рамках подхода VaR является модель Джерроу-Субраманиана [14]. В данной модели значение VaR, скорректированное с учетом рыночной ликвидности, представляется как

Где Q - размер позиции;

k1-α - квантиль нормального распределения;

σE - стандартное отклонение доходности актива;

σln[C(S)] - стандартное отклонение натурального логарифма дисконта за ликвидность;

C(S) - дисконт за ликвидность.

В отличие от модели Бангя и Диеболда данная модель учитывает фактор времени непосредственно. Выше было отмечено, что стандартная оценка VaR игнорирует такую составляющую риска ликвидности, как издержки, возникающие из-за немедленной ликвидации позиции, которая, очевидно, осуществляется не по средней рыночной, а по текущей цене. Концепция издержек ликвидности предполагает учет этих данных в статическом виде. Альтернативой этому подходу является непосредственный учет времени при определении риска. Отклонения цены ликвидации позиции от текущей рыночной цены количественно характеризуются так называемым дисконтом за ликвидность. Джерроу и Субраманиан рассматривают дисконт за ликвидность как случайную величину, принимающую значения от 0 до 1 и не имеющую специализированного распределения [5]. Последнее обстоятельство существенно затрудняет количественную оценку данного параметра. Для простоты моделирования LVaR по историческим данным можно предположить, что для актива i

где Pi,t и Pi,t-1 - цены i-го актива в моменты времени t и t-1 соответственно.

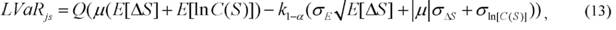

В более общем случае формула (11) имеет вид:

где μ - ожидаемая доходность актива;

E[lnC(S)] - математическое ожидание натурального логарифма дисконта за ликвидность;

E[ΔS] - математическое ожидание времени ликвидации позиции.

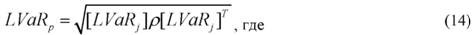

В частности, если срок ликвидации позиции составляет один день, а ожидаемая доходность актива равна нулю, формула (13) приобретает вид (11). Теперь нетрудно перейти от оценки риска ликвидности индивидуальной позиции к оценке риска ликвидности на уровне портфеля активов:

[LVaRj] и [LVaRj]T - матрица-строка и матрица-столбец индивидуальных значений LVaR,

ρ - матрица корреляций доходностей активов портфеля [15].

Естественно, что вышеупомянутые трудности и ограничения моделей Джерроу-Субраманиана и Бангя-Диеболда привели к возникновению альтернативных подходов к моделированию риска ликвидности - в частности модели Бертимаса и Ло, Альмгрена и Крисса [1]. Однако в данном исследовании эти модели не рассматриваются, так как они являются динамическими и рассматривают проблему оптимизации процесса торговли с точки зрения ликвидности, и использование этих моделей при оптимизации и оценке инвестиционного портфеля нецелесообразно.

Существующая методологическая база управления инвестиционным портфелем нуждается в совершенствовании и дальнейшем развитии в направлении адаптации существующих методик к современным условиям. Кроме того, существует также острая необходимость разработки методик формирования портфеля с учетом реального инвестирования, ведь в связи с различным уровнем экономической эффективности реальных и финансовых инвестиций, требования к управлению ими существенно отличаются.

С позиций общественных интересов важнее реальное инвестирование, поскольку именно благодаря ему происходит приращение реального капитала, тогда как инвестирование в ценные бумаги приводит только к передаче собственности и является способом размещения свободного капитала [5].

Оперативное управление инвестициями следует рассматривать двояко:

- оперативное управление реальными капиталовложениями;

- оперативное управление финансовым портфелем.

Под оперативным управлением портфельными инвестициями понимают процесс обоснования и реализации управленческих решений, обеспечивающих соблюдение целевого инвестиционного направления финансового портфеля в соответствии с параметрами доходности, ликвидности и риска [10].

Относительно самостоятельным элементом подсистемы управления привлечением инвестиционных ресурсов в целом следует выделить деятельность по привлечению финансовых инвестиций. Особую роль здесь играет выбор инструментов мобилизации капитала. В частности, Науменко В.В. отмечает необходимость учета размера предприятия, срока инвестирования, разновидности источника формирования активов [1]. Как показали его исследования, возможностей привлечения финансовых инвестиций для крупных предприятий намного больше, чем для малых. Небольшие организации могут привлекать ресурсы только в краткосрочном периоде путем выпуска долговых инструментов, в то время как, например, средние предприятия могут использовать в качестве инструментов финансирования также и облигации, и акции.

Выводы

Таким образом, существующие исследования рыночной ликвидности подтверждают тезис необходимости предоставления комплексного определения рыночной ликвидности, исследования поведения ликвидности во время кризисов, оценки уровня ликвидности рынка не только на развивающихся рынках, но и на развитых. Это обусловлено неразрывной связью между этими рынками, особенно во время кризисов.

Под риском рыночной ликвидности финансовой инвестиции подразумевается возможность ценовых и временных потерь при совершении сделок с финансовыми активами, обусловленную неблагоприятными изменениями рыночной цены соответствующего актива вследствие сложившихся особенностей рыночной конъюнктуры. Ликвидность имеет важное значение для всех предприятий, поэтому они должны разрабатывать эффективные стратегии управления риском ликвидности, которые включали бы выявления, измерения, управления и ограничения уровня риска ликвидности. Эта стратегия должна включать механизмы текущего контроля чистых потребностей в финансовых ресурсах, а также ежедневного управления.

Система управления риском рыночной ликвидности должна учитывать рекомендации и указания по организации управления и оценки рисков Банка России, международный опыт управления рисками, а также специфику конкретного учреждения. Эффективная организация системы оценки, идентификации, управления риском ликвидности позволит минимизировать расходы финансового учреждения в случае возникновения проблем с ликвидностью, что является необходимым условием стабильного функционирования.

В данном исследовании были рассмотрены модели оцени риска ликвидности, наиболее приспособленные для применения на уровне портфеля финансовых инвестиций - модель Джерроу-Субраманиана и модель Бангя-Диеболда. Ключевым отличием этих моделей является то, что в первой формирование рыночной цены рассматривается как динамический процесс, зависящий от случайных величин, а вторая ограничивает рассмотрение аспектов ликвидности стоимостным аспектом, предполагая, что их динамика отражается на динамике рыночной конъюнктуры, а значит, на величинах котируемых спредов, что значительно упрощает моделирование риска ликвидности как на уровне отдельного актива, так и на портфельном уровне. Показано, что оптимальной с точки зрения простоты реализации и учета факторов ликвидности оптимальным в процессе оценки инвестиционного портфеля является модель Бангя-Диеболда.

Подытоживая, отметим, что управление инвестиционным портфелем является сложным и многоаспектным процессом, реализация которого зависит от комплекса факторов как внутреннего, так и внешнего характера. Несмотря на это, эффективность такого управления будет зависеть, с одной стороны, от наличия научно обоснованной и четко определенной методической базы, а с другой - от профессионализма руководства предприятия.

Литература

1. Науменко В.В. Реструктуризация крупных портфелей ценных бумаг в условиях низкой ликвидности рынка: дис.... канд. экон. наук: 08.00.10. Москва, 2012. 191 с.

2. Белова Е.В. Технический анализ финансовых рынков: учебное пособие / Е.В. Белова, Д.К. Окороков. М.: ИНФРА-М, 2006. 397 с.

3. Моисеев С.Р. Роль микроструктуры торговых систем в обеспечении валютной стабильности // Дайджест-Финансы. 2002. №6. С. 25-36.

4. Байбулекова Л.А. Инвестиционная деятельность банков на рынке ценных бумаг Казахстана // Вестник университета Туран. 2014. № 3 (63). С. 28-34.

5. Науменко В.В. Моделирование риска рыночной ликвидности с учетом глубины рынка: Препринт WP16/2007/04. М.: ГУ ВШЭ, 2007. 52 c.

6. Халиков М.А., Максимов Д.А. Особенности моделей управления инвестиционным портфелем неинституционального инвестора - агента российского фондового рынка // Фундаментальные исследования. 2015. № 2-14. С.3136-3145.

7. Шатковская Е.Г. Финансовая политика кредитных организаций: теоретический аспект // Вестник Омского университета. Серия: Экономика. 2014. № 3.С. 158163.

8. Muranaga J. Market Microstructure and Market Liquidity / J. Muranaga, T. Shimizu // Market Liquidity: Research Findings and Selected Policy Implications. 1999. Vol. 11. P. 1 -28.

9. Malcolm B. Market Liquidity as a Sentiment Indicator / B. Malcolm, J.C Stein // NBER Working Paper. 2002. Vol. 88 (16). Р. 271-299.

10. Топсахалова Ф.М.-Г. Рынок ценных бумаг и биржевое дело. М.: Академия Естествознания, 2011. 337 с.

11. Моисеев С.Р. Роль микроструктуры торговых систем в обеспечении валютной стабильности // Дайджест-Финансы. 2002. №6. С. 25-36.

12. Wyss R. Measuring and Predicting Liquidity / Rico von Wyss. Riazzino: Novidea di Luigi Hofmann, 2004. 211 р.

13. Кучинский К. Риск рыночной ликвидности: вопросы практической оценки // Банковское дело. 2007. № 11. С. 74-80.

14. Jarrow R. Mopping up Liquidity / R. Jarrow, A. Subramanian // Risk. 1997. December. P. 170-173.

15. Botha M. Portfolio Liquidity-Adiusted Value-at-Risk / M. Botha // South African Journal of Economics and Management Sciences. 2011. Vol.11, No 2.P. 203-216.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ