Математическая модель кредитного скоринга потенциальных клиентов банка

Ханжин С.В.

Преподаватель кафедры Прикладной математики.

Оренбургский государственный университет,

г. Оренбург

Фундаментальные и прикладные исследования: проблемы и результаты

№20 2015

В данной статье обоснована актуальность создания математической модели кредитного скоринга потенциальных клиентов банка на основе интеллектуального анализа данных, проведена постановка задачи кредитного скоринга, предложены рекомендации по использованию различных методов для решения поставленной задачи.

Потребительское кредитование является неотъемлемой частью современного розничного рынка, покупателями на котором являются отдельные лица и домохозяйства, приобретающие товары и услуги для личного потребления.

На протяжении последних нескольких лет российский рынок потребительского кредитования переживает стадию стремительного развития. Это стимулирует все новые и новые банки выходить на сегмент розничного кредитования. Усиливающаяся конкуренция привела к тому, что решение о выдаче кредитов предоставляется в минимально возможные сроки - от нескольких минут до одного дня. Естественно, что методики оценки кредитного риска заемщика отстают от такого темпа роста рынка розничного кредитования [1].

Являясь наиболее распространенным видом финансового риска, кредитный риск представляет собой элемент неопределенности при выполнении контрагентом своих договорных обязательств, связанных с возвратом заемных средств. Снизить кредитный риск позволяет тщательный отбор заемщиков, анализ условий выдачи кредита, постоянный контроль за финансовым состоянием заемщика, его способностью (и готовностью) погасить кредит. Выполнение всех этих условий гарантирует успешное проведение важнейшей банковской операции - предоставление кредитов.

Кредитный скоринг - система оценки кредитоспособности (кредитных рисков) лица, основанная на численных статистических методах. Как правило, он используется в потребительском экспресс-кредитовании на небольшие суммы.

Скоринг является упрощённой системой анализа кредитоспособности заёмщика, что позволяет снизить требования к квалификации кредитного инспектора, занятого рассмотрением заявок на кредит, и увеличить скорость их рассмотрения [2].

Целью представленного исследования является формирование математической модели оценки кредитного риска потенциального клиента банка. В качестве объекта исследования использованы данные скоринговых карт банка. Предмет исследования представляет собой алгоритмы оценки кредитоспособности заемщика.

Для достижения поставленной цели необходимо решить следующие задачи:

- определить факторы, влияющие на предоставление банком потребительского кредита потенциальному клиенту;

- сформировать заключение о кредитоспособности заемщика различными методами интеллектуального анализа данных;

- организовать системы продукционных правил и применить их к новым клиентам.

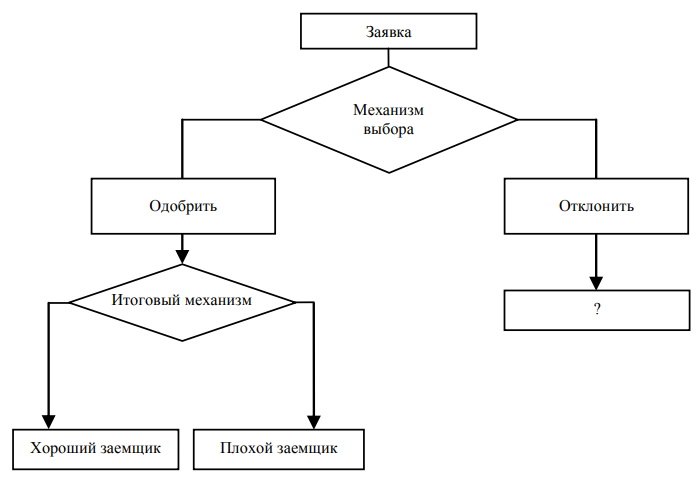

Рис. 1. Схема процесса кредитования

Постановка задач принятия решений при многих критериях, такой как задача кредитного скоринга, принципиально связана с двумя обстоятельствами [3]. С одной стороны, эти задачи близки к задачам принятия решений в условиях неопределенности, так как различные варианты решений должны оцениваться также и в отношении вероятности их успеха и связанного с этим риска. С другой стороны, в многокритериальных задачах принятия решений в условиях определенности учет большого числа критериев основан на отказе от традиционного допущения того, что выбор одной из альтернатив всегда осуществляется на основе лишь одного критерия. В таких ситуациях скалярная задача оптимизации заменяется задачей векторной оптимизации.

Для описания содержательной и математической сущности задач и методов принятия многокритериальных решений можно использовать символьное представление задачи принятия решений в виде тройки {X, S, R}, где X - исходное множество конкурирующих альтернатив (вариантов, решений), на основе анализа, которого необходимо определить лучшую по принципу оптимальности R альтернативу x ∈ X с учетом заданного множества S возможных условий ее последующего применения (реализации).

Рассмотрим задачу кредитного скоринга применительно к представленной выше задаче принятия многокритериальных решений.

Имеется n скоринговых карт, в каждой из которых представлены m одинаковых независимых атрибутов.

Каждый атрибут представлен конечным множеством своих значений.

- Х - вектор, компонентами которого являются множества значений атрибутов.

- xi ∈ X - набор значений атрибутов i-го заемщика i = 1,n.

- Y - вектор, состоящий из известных результатов решений банка (0 - не выдавать кредит, 1 - выдать кредит).

- yi ∈ Y - каждое конкретное решение банка по i-му заемщику yi ∈ (0, 1}.

- S - множество алгоритмов, используемых для решения задачи.

- sj ∈ S - j-ый алгоритм, |S| = k.

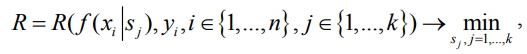

- R - правило выбора алгоритма.

Для формального представление принципа оптимальности R, обеспечивающего его операционабельность и возможность применения на множестве Х найдем отображение f, которое реализует целевую установку задачи кредитного скоринга

где а(xi|sj) ∈ (0; 1} - результат оценки i-го заемщика j-ым алгоритмом.

Исходными данными для исследования является выборка скоринговых карт банка. С целью определения факторов, влияющих на положительное решение по выдаче кредита, используются следующие атрибуты:

Целевой атрибут - потенциальный заемщик {0 - Плохой, 1 - Хороший}.

Предсказывающие атрибуты:

- проживание = {аренда, муниципальное жилье, собственник};

- семейное положение = {другое, женат / замужем, холост / не замужем, разведен (а) / вдовство};

- образование = {высшее, среднее специальное, среднее};

- кредитная история = {нет данных, положительная, отрицательная};

- уровень должности = {сотрудник; руководитель среднего звена; руководитель высшего звена};

- возраст = {до 29 лет; от 29 до 36 лет; от 36 до 44 лет; от 44 до 51 года; свыше 51 года};

- ОД, % = {до 22; от 22 до 32; от 32 до 42; свыше 42};

- срок проживания в регионе = {менее 1 года; от 1 до 5 лет; более 5 лет};

- стаж работы на последнем месте = {менее 1 года; от 1 до 3 лет; более 3 лет}.

При дальнейшем исследовании для решения задачи кредитного скорин-га использовались два алгоритма:

- S1 = {алгоритм С 4.5};

- S2 = {алгоритм МАИ}.

Согласно проведенному исследованию для кредитного скоринга рекомендуется использовать алгоритм С 4.5.

Список литературы:

1. Андреева Е. [Электронный ресурс] / Е. Андреева // Российская бизнес газета. - М., 2013. - № 930 (1). - Режим доступа: http://www.rg.ru/2014/01/14/kredity.html.

2. Литвинова С.А. Скоринговые системы как средство минимизации кредитного риска банка // Аудит и финансовый анализ. - 2010. - № 2. - С. 141.

3. Ахметова О.А. Метод анализа иерархий как составная часть методологии проведения оценки недвижимости [Электронный ресурс] / О.А. Ахметова. - Режим доступа к статье: http:/avarialand.narod.ru/nauchrab_2003_ 03_ref_ahmetov.html.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ