Методы оптимизации налога на прибыль организации

Назаренко Оксана Владимировна,

кандидат экономических наук, доцент,

доцент кафедры финансов и кредита,

Московский университет им. С.Ю. Витте, г. Москва.

Ниязбекова Шакизада Утеулиевна,

кандидат экономических наук, доцент,

доцент кафедры финансов и кредита,

Московский университет им. С.Ю. Витте, г. Москва.

Научный вестник: финансы, банки, инвестиции

№2 (43) 2018

Любая компания стремится к достижению оптимального объема прибыли, в том числе и путем сокращения налоговых платежей. Каждый раз, когда возникает вопрос об оптимизации налогов, представляются незаконные способы уплаты налогов, так называемые «черные» схемы. Благодаря эффективному налоговому планированию, существует несколько способов оптимизировать уплату налога на прибыль полностью законно.

Налог на прибыль — один из наиболее сложных и важных налогов компании. Для того, чтобы обсудить разные возможности оптимизации налога на прибыль предприятия, следует знать все важные моменты исчисления и уплаты данного налога. При оптимизации налога на прибыль необходимо учитывать общую стратегию фирмы, которая направлена на удовлетворение интересов учредителей компании как методом максимизации чистой прибыли, так и иными способами, в полном объеме оценивая воздействие величины налога и, соответственно, суммы чистой прибыли на величину показателей эффективности финансовой деятельности организации.

Статья посвящена изучению наиболее эффективных подходов к оптимизации налога на прибыль. Определено место и значение налога на прибыль в качестве источника мобилизации государственных ресурсов и как регулятора социально-экономических отношений. Изучена мировая практика налогового регулирования и определена возможность их импле-ментации в отечественную систему налогообложения прибыли предприятий.

Актуальность темы обусловлена интересом собственников бизнеса в максимизации прибыли, а также и государства, которое, в свою очередь, старается способствовать развитию бизнеса, поскольку налоги составляют более 80 % бюджета страны. Любое государство может влиять на функционирование экономики, лишь имея в своем распоряжении финансовые ресурсы в виде законодательно регламентированных налогов, которые очень часто называют «платой за цивилизацию».

Введение

Сегодня довольно трудно переоценить роль налогов, поскольку они, чаще всего, выступают крупнейшим источником мобилизации государственных ресурсов, реализуя свою фискальную функцию, и выполняют регулирующую функцию путем перераспределения созданной в обществе новой стоимости. Для того, чтобы налоги не взимались государством, а добровольно и в полной мере уплачивались плательщиками, необходимо достичь оптимального сочетания этих двух функций.

В трудах М.В. Беспалова [3], Е.В. Шестаковой [10], Т.В. Федюшевой, Ю.О. Шкуровой [8] рассматривается методы оптимизации налога на прибыль, способы оптимизации налога на прибыль, которые не противоречат закону, и др. Все это обуславливает необходимость дальнейших исследований данной проблемы.

Постановка задачи

Данные налоговой системы Российской Федерации, в том числе и налог на прибыль, по мнению многих ученых, имеют направленность, не учитывают макроэкономические показатели и характеризуются очень малым опытом использования инструментов налогового регулирования для реализации регулирующей функции налогов. Поэтому в данных условиях необходимо ставить целью построение такой налоговой системы, которая будет экономически обоснованной, максимально прозрачной, стабильной, сбалансированной и будет иметь не только фискальную направленность, но и регулирующее и стимулирующее влияние на экономику страны. Для этого при выборе направлений реформирования действующей налоговой системы необходимо брать во внимание опыт ведущих зарубежных стран.

Результаты

Мировая практика свидетельствует, что налог на прибыль активно используется в роли регулятора социально-экономических отношений, который дает возможность влиять на экономику страны, объемы производства, конкурентоспособность отечественных товаропроизводителей, инвестиционный климат и т.д. Реалии российской практики налогообложения имеют совсем другой вектор движения.

В структуре налоговых доходов федерального бюджета РФ налог на прибыль уступает доходам от внешнеэкономической деятельности, налогу на добавленную стоимость (НДС), акцизам и налогу на добычу полезных ископаемых (НДПИ), то есть не является одним из основных бюджетообразующих налогов (табл. 1) [6].

Таблица 1. Структура налоговых доходов федерального бюджета за 2011-2015 гг. (% к итогу) *

| Наименование | Годы | ||||

| 2011 | 2012 | 2013 | 2014 | 2015 | |

| Налоговые доходы | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 |

| Налог на прибыль организаций | 3,2 | 3,2 | 3,7 | 3,7 | 3,8 |

| НДС | 30,5 | 30,1 | 33,9 | 35,4 | 36,2 |

| Акцизы | 2,6 | 3,2 | 4,7 | 5,6 | 5,9 |

| НДПИ | 18,9 | 20,4 | 19,5 | 19,4 | 18,6 |

| Доходы от внешнеэкономической деятельности | 43,8 | 42,1 | 37,2 | 35,0 | 34,5 |

| Прочие налоговые доходы | 1,0 | 1,0 | 1,0 | 0,9 | 1,0 |

* Составлено авторами

При таких показателях удельного веса налога на прибыль в доходах федерального бюджета можно говорить о его недостаточной эффективности с фискальной точки зрения, поскольку существующие недостатки налогового законодательства позволяют налогоплательщикам легально минимизировать начисления налога почти до нуля. Более того, в настоящее время уплата налога на прибыль происходит, главным образом, за счет неформальных договоренностей, устранение которых значительно сократит взимания налога на прибыль даже при условии экономического роста.

Налог на прибыль предприятий в РФ имеет много общих черт с налогом на прибыль корпораций в зарубежных странах. Его поступления в доходы бюджетов зарубежных стран составляют незначительную часть, однако, несмотря на это, налог на прибыль корпораций выполняет важную роль экономического регулятора.

Налог на прибыль в РФ не выполняет свои функции на достаточном уровне: как фискальную, так и регулирующую.

Регулирующая функция налога на прибыль проявляется в оптимизации налоговых ставок и различного рода налоговых льготах, причем эффективность последних напрямую зависит от способа предоставления и соответствующего контроля [2].

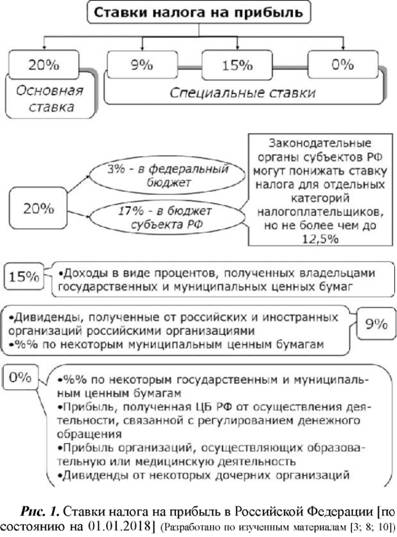

Оптимизация налоговых ставок занимает важное место в налогообложении прибыли предприятий, поскольку несовершенство ставок может минимизировать регулирующий эффект налога и его бюджетную (фискальную) эффективность. Так, с 1992 по 2017 годы основная ставка налога на прибыль в РФ снизилась на 12 п. п. (с 32 % до 20 %). Наряду с основными в РФ имеют место специальные ставки налога на прибыль, ставки которых по состоянию на начало 2018 года представлены в рис. 1.

Снижение ставки соответствует общемировым тенденциям. Однако это еще не гарантирует того, что плательщики налога используют высвободившиеся средства на развитие инновационно-инвестиционной деятельности.

Вполне вероятным является вариант, когда средства, полученные за счет снижения ставки, осядут в карманах налогоплательщика или вообще могут быть вывезены из страны.

Традиционно в России действует пропорциональная ставка налога на прибыль, которая является нейтральной как к размеру объекта налогообложения, так и к сфере деятельности плательщика налога. Но вполне понятно, что для того, чтобы получить прибыль в игровом бизнесе или в посреднической деятельности, необходимы минимальные затраты при меньших усилиях. Поэтому считается, что необходимо принимать во внимание мировую практику прогрессивного и регрессивного налогообложения прибыли предприятий. Как известно, прогрессия в налогообложении означает увеличение налоговых ставок при увеличении объекта налогообложения, а, в свою очередь, регрессия — это уменьшение налоговых ставок при увеличении объекта налогообложения. При этом не следует забывать, что экономика и налоговая система каждой страны имеют свои особенности, поэтому простое копирование зарубежной практики не имеет никакого смысла. Необходимо четко определить критерии, при которых применение прогрессии или регрессии в налогообложении прибыли предприятий является целесообразным при существующей экономической ситуации в государстве.

Целью прогрессивного налогообложения прибыли в зарубежном опыте является предотвращение возможного слияния компаний и, соответственно, применение мер, направленных против монополизации национальной экономики. Поскольку в России одной из важнейших проблем является борьба с теневым сектором, в том числе уклонением от налогообложения прибыли субъектов хозяйствования, поэтому целесообразнее было бы рассмотреть перспективы введения регрессивного налогообложения прибыли предприятий. Резкий переход к регрессивному налогообложению прибыли может быть причиной значительных поступлений в бюджет страны. Поэтому при выборе такого пути необходимо, для начала, использовать медленную регрессию. Такие действия могут быть весомым стимулом для вывода прибылей предприятий из «тени». К тому же регрессивные ставки налога на прибыль защищают экономику от негативных последствий кризисов и облегчают налоговое бремя в кризисные периоды [3].

В то же время более эффективным является не только простое снижение ставки налога, а введение так называемой налоговой «вилки». Так, например, необходимо устанавливать высокую ставку налога на ту часть прибыли, которая идет на выплату дивидендов, и, наоборот, для части прибыли, которая направляется на модернизацию основных средств, использовать более низкие ставки.

Продолжая тему налоговой «вилки», уместными будут предложения по дифференциации ставки налога на прибыль. Достаточно распространенным в мировой практике является использование дифференцированных ставок в зависимости от размера предприятия или полученной им прибыли, уровня рентабельности деятельности налогоплательщика, от отрасли, в которой работает предприятие, и т.п. С помощью дифференцированного налогообложения прибыли можно решить такие проблемы, как убыточность производства, низкая рентабельность отдельных отраслей экономики, устранения возможностей банкротств, наращивания собственного капитала предприятий и пр.

В США, например, основная ставка налогообложения — 39,2 %, но также предусмотрено, что за первые 50 тыс. USD прибыли используется налоговая ставка на уровне 15 %; при 50-70 тыс. USD — 25 %; при 75 тыс. — 10 млн USD — 34 %; а уже при годовом объеме прибыли более 10 млн USD — 35 %. То есть для наиболее динамичного сектора экономики — малого и среднего бизнеса — применяются пониженные ставки. Такой подход дает возможность расширения производства, развития инноваций, инвестиций и, одно из самых главных, рост уровня занятости населения [1].

Интересен опыт Китая, где для предприятий, выпускающих товары, полуфабрикаты и инновационную продукцию и планирующих работать не меньше 10 лет в стране, действуют меры, позволяющие не уплачивать налог на прибыль в течение 2 лет с момента получения первой прибыли. А затем в течение последующих 3 лет их налогооблагаемая прибыль подлежит уменьшению на 50 %.

Во Франции, например, предприятие, которое действует в специальной экономической зоне и имеет численность работников не менее 10 человек, не платит в течение первых 10 лет своей деятельности налог на прибыль. Исключение составляют банки и страховые компании.

В Германии согласно закону «О корпоративном налоге» установлены две ставки: на нераспределенную прибыль — 45 %, а для распределенной прибыли установлена льгота в размере 15 % от суммы этой части прибыли. Следовательно, ставка налога на распределенную прибыль составляет 30 %. Эта льгота предоставляется для того, чтобы налог на прибыль отвечал принципам нейтральности. И это понятно, поскольку при нераспределенной прибыли подлежат налогообложению еще и дивиденды.

Безусловно, оптимизация ставки по налогу на прибыль не является панацеей от всех налоговых болезней, для достижения успеха нужен комплекс действий, где наряду с оптимизацией ставок используются иные методы налогового регулирования. Рассмотрим наиболее распространенные из них и определим возможности их имплементации в отечественную систему налогообложения прибыли предприятий.

Опять же, вернемся к опыту налогообложения прибыли в Китае, где предусмотрено, что иностранному инвестору возвращается до 40 % от суммы уплаченного налога на прибыль с реинвестированных сумм, если он осуществит реинвестирование в течение 5 лет после получения данной налоговой льготы. В случае, если иностранный инвестор реинвестировал прибыль в экспортно-ориентированное либо технологически инновационное производство, он имеет право на полное возмещение сумм налога на прибыль, уплаченного ранее в отношении реинвестированных сумм. Необходимо также отметить, что меры налогового стимулирования иностранных инвесторов ведут к их обязательствам по трудоустройству и профессиональному образованию местных национальных кадров. Использование такой практики в РФ дало бы толчок для создания новых предприятий и рабочих мест и не способствовало бы оттоку капитала за границу, так как реинвестированная прибыль оставалась бы в пределах страны.

Во многих странах мира происходит расширение возможностей применения ускоренного метода амортизации. Ведь амортизационные отчисления — это самые доступные денежные ресурсы, которые не зависят от внешних факторов. К тому же они освобождают владельца от необходимости привлечения кредитов в случае дефицита собственных оборотных средств. По сути, ускоренная амортизация является субсидией на инвестиционную деятельность за счет государственного бюджета. В Германии, например, ускоренная амортизация позволяет за первый год использования приобретенного оборудования до 50 % стоимости списать на амортизацию, а если брать первые три года — около 80 %. Государство, применяя такую амортизационную политику, дает стимул немецким предпринимателям ежегодно создавать сотни новых предприятий. А в налоговой системе КНР есть возможность амортизации подготовительных расходов, связанных с организацией нового юридического лица или созданием бизнеса (в течение 5 лет с начала деятельности)

Распространенной является практика применения разнообразных налоговых льгот. В Канаде широко применяется налоговый кредит для компаний, которые развивают такие приоритетные отрасли, как аэрокосмическая, фармацевтическая, компьютерная, телекоммуникационная. К тому же распространена практика предоставления налогового кредита на капиталовложения в инвестиционные проекты — 30 %, а для перерабатывающего сектора — 45 %. Это, в свою очередь, способствует привлечению значительных иностранных инвестиций в экономику страны. Обоснованным является предоставление целевых налоговых льгот предприятиям, осуществляющим деятельность в депрессивных районах, реализующих инновационные разработки и модернизацию оборудования на своих предприятиях, что сопровождается увеличением объема производства конкурентоспособной продукции. Такие действия со стороны правительства во всем мире всегда стимулировали развитие научно-технического прогресса и развитие экономики государства в целом.

Но главное то, что льготные отрасли и предприятии должны заниматься такими видами деятельности, при которых можно было бы надеяться на развитие качественного рынка и вхождение в круг мировых лидеров [9].

Стоит подумать о внедрении в РФ инвестиционного налогового кредита (далее — ИНК), что представляет собой временное уменьшение налоговых платежей, которое предоставляется в случае осуществления налогоплательщиком инвестиционных затрат по приоритетным направлениям развития экономики или, например, в проекты по импортозамещению.

Как для государства, так и для субъектов хозяйствования ИНК имеет ряд преимуществ. Например, в Великобритании компании могут около 10 % начисленного корпоративного налога направить на осуществление инвестиций, определенные законом. ИНК в налоговой системе Франции начали применять для стимулирования создания и развития новых предприятий. В Италии ИНК широко использовался для поддержки развития южных регионов. Особое разнообразие ИНК — так называемые скидки на истощение недр — заметно снижают налогообложение отдельных отраслей добывающей промышленности. Подобная льгота сыграла важную роль в развитии добывающей промышленности США.

Широкое распространение в международной практике набирают специальные правовые режимы экономической деятельности (далее — СПРЭД). Такие их виды, как специальные (свободные) экономические зоны и территории приоритетного развития в нашей практике ассоциируются только с коррупцией и утраченными бюджетными средствами, которые затем перекладываются на плечи налогоплательщиков. К сожалению, все это имеет место быть, однако нельзя забывать и о достаточно успешных примерах, которые позволили заинтересовать инвесторов, в том числе зарубежных, развить высокотехнологичные отрасли экономики и создать новые рабочие места. Но все же большинство проектов не получили должной поддержки со стороны государства, поэтому закончили свое существование еще на этапе разработки [5].

Поэтому очень важно перенять мировую практику развития СПРЭД, поскольку с их помощью можно достичь таких целей: развитие и стимулирование экспорта, и, как следствие, постепенное импорто-замещение; структурная перестройка национальной экономики; приток инвестиционного иностранного капитала; развитие приоритетных отраслей экономики, которые требуют значительных денежных вливаний (туризм, морские перевозки, транзит, наукоемкие и высокотехнологичные отрасли и др.); увеличение занятости населения, в том числе высококвалифицированных кадров; развитие депрессивных регионов и т.п. Благодаря набору различного рода государственных налоговых преференций, СПРЭД позволяет решить множество социально-экономических проблем.

Таким образом, налогообложение прибыли в РФ характеризуется отсутствием четкой взаимосвязи налоговой системы с развитием экономики и деятельностью ее субъектов. Такая ситуация является причиной того, что налоговая система развивается в отрыве от развития непосредственных субъектов налогообложения. И поэтому понятным является то, что большинство субъектов хозяйствования заинтересованы в минимизации прибыли с целью уменьшения налогового бремени или, что еще хуже, выбирают путь к теневой экономике, что еще больше подрывает макроэкономический баланс страны.

Крайне необходимым для РФ является понимание того, что налог на прибыль можно использовать не только как фискальный инструмент, но и как инструмент для стимулирования инвестиционной деятельности и ускорения экономического развития. Для достижения этого нужно, используя наработанный опыт зарубежных стран, провести более глубокие реформы, чем номинальное уменьшение налоговой нагрузки.

Основные методы оптимизации налога на прибыль представлены на рис. 2.

Если у организации есть возможность признать свои дебиторские задолженности сомнительными, то это позволяет более равномерно распределить налоговую нагрузку по периодам путем отсрочки платежа. Помимо резервов по сомнительным долгам, есть возможность распределить прибыль по другим резервам:

- резерв на выплату премий за выслугу лет и отпусков;

- резерв на гарантийное обслуживание основных средств;

- резерв на ремонт основных средств.

Создание резервов не отрицает уплаты налога, но позволяет сдвинуть их уплату на следующий налоговый период. Как правило, резервы формируются на конец года, чтобы ежемесячно уменьшать налогооблагаемую прибыль на сумму отчислений в эти резервы.

Снизить налоговую нагрузку, увеличив ежемесячные амортизационные отчисления, не составляет труда. Все основные средства могут попадать сразу под несколько пунктов в Классификации основных средств [11] и в интересах организации выбрать пункт, в котором указан наименьший срок службы изделия. В первичных документах названия основных средств сформулированы не так, как они значатся в Классификации, поэтому у бухгалтера есть возможность отнести его к более выгодной группе. Чтобы не возникло разногласий при налоговой проверке в качестве доказательства к приказу руководителя можно приложить дополнительное заявление от инженера организации либо запросить сопроводительное письмо от производителя оборудования.

Амортизация позволяет экономить еще и с помощью агрессивной среды, т.е. с помощью факторов, вызывающих повышенный износ оборудования. Это характерно для транспортных средств, которые подвергаются большему износу в зимний период. Заводы, функционирующие 24 часа, или работающие в такой среде, которая может спровоцировать аварийную ситуацию, также совершенно законно используют коэффициент, ускоряющий амортизацию в 2 раза [12].

Если фирма имеет свой собственный товарный знак, то появляется возможность перерегистрировать его на офшорную компанию, т.е. компанию, зарегистрированную в зоне льготного налогообложения. Чаще всего, такие компании платят только фиксированную пошлину, которая не зависит от прибыли. Соответственно, если регистрировать свой товарный знак на такую компанию, то все лицензионные платежи — «роялти» — будут включены на их налогооблагаемую льготную базу. Право на этот товарный знак вернется фирме на основании лицензионного договора, заключенного с компанией-офшором.

Офшоры же предоставляют удобный вывод прибыли через налоговые льготы. Это иностранные государства или зоны внутри страны, на территории которых налоговая ставка очень низка, либо и вовсе отсутствует, что делает их идеальным местом для хранения прибыли. Некоторые владельцы фирм заводят себе такую компанию за рубежом, либо, как описано выше, в общих методах налоговой оптимизации, переводят головной офис на такую территорию. Этот метод плох тем, что свою деятельность компания будет осуществлять не по месту регистрации, а это не приветствуется местными налоговыми органами, ведь их региональный бюджет не досчитается определенной суммы, а именно 18 % от прибыли компании. И тем не менее, при соблюдении определенных условий, это совершенно легальный метод.

Помимо сказанного выше, существует еще несколько менее распространенных методов:

- проведение маркетинговых исследований. Затраты на эти исследования будут списаны по расходам на исследование рынка. Главное, чтобы эти исследования были связаны с производством и реализацией продукции или услуг;

- предоставление сотрудникам официальной формы. Приобретение формы будет списываться в расходы по оплате труда;

- кадровый метод. В число прочих расходов могут быть списаны расходы на подготовку и переподготовку кадров, а также расходы на повышение квалификации. Такая возможность появляется, если с сотрудником заключен трудовой договор.

Необходимо понимать, что оптимизация налогообложения несет в себе задачу сохранения прибыли организации с расчетом на то, что эти средства будут пущены на развитие и улучшение ее деятельности. Методы оптимизации не подходят тем предпринимателям, которые не планируют вкладывать сохраненную прибыль в дальнейшую деятельность организации.

Выводы

Проведенные исследования показывают, что наиболее оптимальными методами реформирования налоговой системы РФ, в частности, оптимизации налога на прибыль, являются:

- диверсификация ставок налога на прибыль по таким критериям, как размер предприятия; полученная прибыль и направления его использования; отрасль экономики, в которой ведет свою деятельность налогоплательщик, и ее рентабельность и т.п.;

- меры по стимулированию реинвестирования прибыли, полученной, прежде всего, зарубежным инвестором в экономику РФ;

- расширение возможностей применения ускоренной амортизации;

- более обоснованная политика предоставления налоговых льгот и контроля за их использованием;

- введение в налоговую систему механизма инвестиционного налогового кредита;

- реальная государственная поддержка воплощения в жизнь специальных (свободных) экономических зон, которые имеют большие перспективы положительного влияния на экономику Российской Федерации [8].

Указанные меры будут действенными в случае, если какие-либо налоговые преференции, предоставленные государством, будут рассматриваться как заслуженное вознаграждение за результаты успешной реализации инновационно-инвестиционных проектов. Они должны реализоваться не до, а после осуществления конкретных мер и полученных результатов.

Другими словами, налоговые преференции предприятия должны заработать. Если же бизнес предпочитает тратить полученную прибыль на собственные, не связанные с расширенным воспроизводством и инновационным характером цели, то в таком случае с нее уплачивается налог в полном объеме.

Список литературы

1. Аршинов И.В. Совершенствование порядка исчисления и уплаты налога на прибыль, а также применения налоговых льгот по налогу на прибыль в Российской Федерации / И.В. Аршинов, К.С. Марус // Экономика и социум. — 2014. — №4-3 (13). — С. 1162-1166.

2. Барулин С.В. Налоговый менеджмент: Учебник / С.В. Барулин, Е.А. Ермакова, В.В. Степаненко. — М.: Дашков и Ко, 2012. — 332 с.

3. Беспалов М.В. Налоговое планирование и оптимизация налогообложения: основные цели, задачи и принципы осуществления / М.В. Беспалов // Бухгалтерский учет в бюджетных и некоммерческих организациях. — 2013. — №23, 24.

4. Налоговый Кодекс РФ (часть вторая) от 05.08.2000 №117-ФЗ [Электронный ресурс]. — Режим доступа: www.consultant.ru (дата обращения 18.01.2018).

5. Оптимизация налога на прибыль [Электронный ресурс]. — Режим доступа: www.pnalog.ru/article/optimizaciya-naloga-na-pribyl?page=1 (дата обращения 31.01.2017).

6. Министерство финансов Российской Федерации: официальный сайт [Электронный ресурс]. — Режим доступа: info.minfin.ru (дата обращения 28.02.2018).

7. Савина О.Н. Налоговые льготы по налогу на прибыль организаций: актуальные вопросы оптимизации / О.Н. Савина, М.А. Жажин [Электронный ресурс] // Эффективность экономической политики. — 2014. — №31 (217). — С. 37—16. — Режим доступа: cyberleninka.ru/article/v/nalogovye-lgoty-po-nalogu-na-pribyl-organizatsiy-aktualnye-voprosy-optimizatsii (дата обращения 07.01.2018).

8. Федюшева Т.В. Методы оптимизации налога на прибыль / Т.В. Федюшева, Ю.О. Шкурова // Проблемы экономики и менеджмента. — 2016. — №5 (57). — С. 161-164.

9. Четыре способа оптимизации налога на прибыль, которые не противоречат закону. [Электронный ресурс]. — Режим доступа: www. gd.ru/articles/3902-nalogovoe-planirovanie-optimizatsiya-naloga-na-pribyl (дата обращения 18.01.2018).

10. Шестакова Е.В. Оптимизация налога на прибыль / Е.В. Шестакова // Налогообложение, учет и отчетность в коммерческом банке. — 2013. — № 9. — С. 7

11. О Классификации основных средств, включаемых в амортизационные группы: Постановление Правительства РФ от 01.01.2002 № 1 (ред. от 07.07.2016) [Электронный ресурс]. — Режим доступа: www.consultant.ru/cons/cgi/online.cgi?req=doc&base=LAW&n=201611&rnd= 11140B0549B2D0E6342516551C9B65C0&from=182459-8#0072086 71251825738 (дата обращения 18.01.2018).

12. Экономия на платежах по налогу на прибыль при исчислении амортизации: использование повышающих коэффициентов [Электронный ресурс]. — 2013. — Режим доступа: www.pnalog.ru/material/ekonomiya-nalog-na-pribyl-koefficient-amortizacii (дата обращения 07.01.2018).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ