Расчет стоимости гарантирования размещения облигаций Новосибирской области

Волков М.А.,

студент, 2 курс, факультет корпоративной экономики и предпринимательства,

Новосибирский Государственный Университет Экономики и Управления,

Россия, г. Новосибирск

StudNet

№8 2020

Аннотация

В статье говорится о важности облигаций для правительств регионов Российской Федерации и о трудностях, связанных с их эмиссией. Описываются функции профессионального участника рынка ценных бумаг, занимающегося обслуживанием и гарантированием эмиссии ценных бумаг - андеррайтера и его роль при размещении облигаций на открытом рынке в условиях нестабильной экономической ситуации в стране. Важным аспектом является стоимость их услуг. В данной работе автором предложен способ, позволяющий справедливо оценить стоимость услуг гарантирования размещения ценных бумаг. В статье предложенный метод используется для оценки стоимости услуг андеррайтеров при размещении облигаций Новосибирской области.

Ситуация на рынке облигаций

Замедление темпов экономического роста, в сочетании с обвальным падением мировых цен на нефть и резко возросшей волатильностью курса национальной валюты, привело к росту потребности российских регионов в финансовых ресурсах, необходимых им для финансирования бюджетного дефицита, нередко имеющего хронический характер [1].

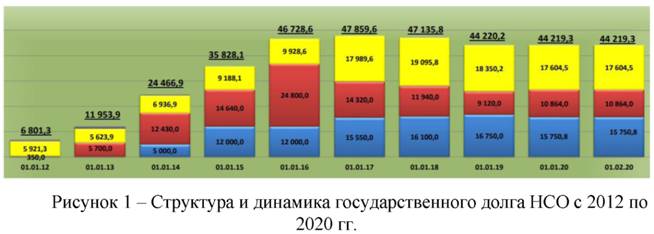

Недостаток финансирования может быть решен путем привлечения заемных средств посредством банковских кредитов. Однако существуют лимиты и ограничения на получение заемных средств [6]. Одним из альтернативных способов привлечения финансирования является эмиссия ценных бумаг. На примере Новосибирской области можно увидеть, что треть государственного долга составляют облигации. Причем, с 2012 по 2019 годы доля заемных средств, полученных с помощью эмиссии ценных бумаг, неуклонно росла [8]. Наглядно данные представлены на рисунке 1. Данный факт подтверждает востребованность облигаций для регионов.

Роль андеррайтера при выпуске облигаций

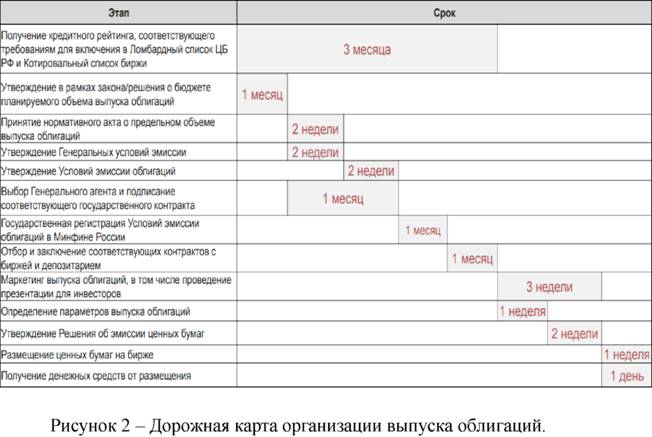

Выпуск ценных бумаг является достаточно сложным, дорогостоящим и длительным процессом. Для более наглядного представления, на рисунке 2, расположенном ниже, приведена дорожная карта организации выпуска облигаций, представленная ПАО «Совкомбанк», отражающая сроки проведения всей процедуры эмиссии [7].

Из данной дорожной карты ПАО «Совкомбанк», представленной на рисунке 1, видно, что процедура эмиссии субфедеральных облигаций занимает длительное время - 4 месяца.

Практика показывает, что, не располагая необходимой информацией и дополнительными инвестиционными ресурсами, сделать это самостоятельно довольно затруднительно, что отражено одной из первых было отражено О.С. Беломытцевой в работе, посвященной тенденциям развития рынка субфедеральных облигаций [2]. Поэтому эмитенты, включая правительства субъектов Российской Федерации, пользуются услугами андеррайтеров.

Андеррайтер - профессиональный участник рынка ценных бумаг либо группа профессиональных участников, которые занимаются обслуживанием и гарантированием эмиссии ценных бумаг [3]. Как правило, ими являются: инвестиционные компании, банки, крупные брокерские фирмы, осуществляющие услуги по андеррайтингу выпуска ценных бумах, а также они должны иметь лицензии на осуществление брокерской и дилерской деятельности.

Андеррайтером выполняются следующие функции:

- Анализ эмитента. Андеррайтер должен правильно оценить предложение эмитента, подтвердить его возможности выполнить имущественные права, которые могут быть закреплены в выпускаемых ценных бумагах, оценивание рейтинга эмитента, а также его бумаг. С помощью анализа, андеррайтер может довольно точно определить положение эмитента на рынке, в определенной отрасли, относящейся к эмитенту, или в целом в экономике страны.

- Подготовка эмиссии ценных бумаг, то есть помощь эмитенту в установлении цели эмиссии, помощь в выборе вида ценных бумаг, установление связи эмитента с потенциальными инвесторами, а также регистрацию выпуска.

- Размещение ценных бумаг - отчуждение ценных бумаг их первым владельцам на основе заключения гражданско-правовых сделок на согласованных с эмитентом условиях, гарантируя эмитенту получение выручки от продажи облигаций.

- Послерыночная поддержка курса ценных бумаг, размещенных андеррайтером в течении года.

- Аналитическая и исследовательская поддержка подразумевает контролирование динамики курса ценных бумаг и выявление факторов, способных оказывать влияние на их курс.

-

Маркетинговая функция андеррайтера. Данная функция включает в себя множество действий:

- анализ спроса на определенную ценную бумагу;

- изучение целевых групп инвесторов, которые могут приобрести ценные бумаги (банки, розничные инвесторы);

- нахождение совокупного объема потенциального спроса бумаги;

- анализ мотивации инвестора и эмитента;

- товарная и фирменная реклама. Защита эмитента, т.е. опровержение искаженной информации для эмитента и др.

Таким образом, сложность, с которой сталкиваются субъекты РФ при выпуске облигаций и объем услуг, предлагаемый андеррайтерами, показывает необходимость их участия в процессе эмиссии облигаций.

Стоимость услуг андеррайтеров

В наше время андеррайтинг развивается быстрыми темпами, и многие крупные отечественные банки включают его в списки своих услуг, однако до сих пор нет удовлетворительного теоретического обоснования стоимости услуг андеррайтера.

Имеются исследования, в которых приводятся данные о фактическом размере комиссий, взимаемых андеррайтерами за гарантирование размещения облигаций, принятые в США [3]. Результаты исследования отражены в таблице 1.

Таблица 1 - Комиссионные вознаграждения андеррайтеров при выпуске облигаций, принятые в США.

| Размер эмиссии, млн долл. | Вознаграждение за гарантирование, % | Прочие расходы, % | Всего издержек,% |

| До 1,0 | 10,0 | 4,0 | 14,0 |

| 1,0-1,9 | 8,0 | 3,0 | 11,0 |

| 2,0-4,9 | 4,0 | 2,2 | 6,2 |

| 5,0-9,9 | 2,4 | 0,8 | 3,2 |

| 10,0-19,9 | 1,2 | 0,7 | 1,9 |

| 20,0-49,9 | 1,0 | 0,4 | 1,4 |

| 50,0 и более | 0,9 | 0,2 | 1,1 |

По данным таблицы 1 видно, что эмитент несет существенные расходы. Можно заметить, что при увеличении объема эмиссии расходы по гарантированию размещения снижаются в процентном отношении. Стоимость услуг составляет от 1 до 10% от объема эмиссии, однако нет удовлетворительного объяснения, каким образом получаются такие цифры. Унифицированного подхода нет. Все объяснения ссылаются на индивидуальный подход. Стоимость размещения определяется инвестиционными банками самостоятельно в каждом отдельном случае, исходя из объема выполняемых ими услуг, риском и объемами эмиссии.

Полученная информация говорит о необходимости поиска справедливого способа расчета стоимости услуг гарантирования размещения.

Расчет стоимости услуг гарантирования размещения облигаций

Решить данную проблему можно при помощи использования для расчета стоимости услуг по размещению ценных бумаг формулы стоимости опциона Блэка и Шоулза.

Модель Блэка-Шоулза позволяет нам оценить ценность любого опциона, используя небольшое число исходных данных на входе. Данная модель доказала свою состоятельность для оценки многочисленных опционов, в том числе входящих в биржевые листинги [4, с. 126].

Согласно данной модели, стоимость гарантирования равна стоимости опциона Put с ценой исполнения равной предполагаемой цене размещения.

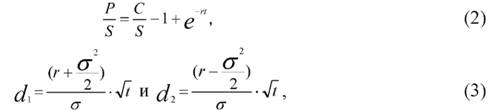

Приведем ниже формулы данной модели: - стоимость опциона Call описывается выражением:

- стоимость опциона Put описывается выражением:

где: S - текущая стоимость базового актива;

t - срок договора андеррайтинга (как доля года);

r - безрисковая процентная ставка, соответствующая сроку жизни опциона (в годовом исчислении);

σ2 - дисперсия натурального логарифма коэффициента логарифмической доходности.

Используя способ Блэка-Шоулза, можно найти стоимость услуг андеррайтера как в процентном соотношении от цены ценной бумаги. Положительной стороной этого способа является то, что при небольшом количестве исходных данных (срок договора, безрисковая процентная ставка, СКО актива), можно получить достаточно точную оценку стоимости.

В нашем случае данную модель применим для оценки стоимости размещения облигаций Новосибирской области.

На сайте финансового портала ФИНАМ были получены данные о котировках одиннадцати облигаций, эмитентом которых выступает Новосибирская область [9]. Периоды торгов облигаций были различны: по облигациям Новсиб Обл 1, Новсиб Обл 2, Новсиб об1, Новсиб об2, Новсиб об3, Новсиб об4 - 2005-2009 годы, а по остальным облигациям за исследуемый период был взят 2017 год. Для расчета были использованы различные сроки договоров андеррайтинга (1, 2 и 3 месяца), для того, чтобы увидеть, как будет меняться стоимость размещения. За безрисковую ставку доходности возьмем доходность государственных ценных бумаг со сроком погашения, аналогичным срокам договоров андеррайтинга.

В связи с полученными данными был произведен расчет среднего квадратического отклонения логарифмических доходностей и стоимостей гарантирования размещения облигаций НСО. Результаты расчетов представлены в таблице 2.

Таблица 2 - СКО и стоимость услуг по размещению облигаций Новосибирской области.

| Облигации | Стоимость размещения (1 месяц), % | Стоимость размещения (2 месяца), % | Стоимость размещения (3 месяца), % | СКО, % |

| НовсибОбл 1 | 0,45% | 0,52% | 0,54% | 6,11% |

| НовсибОбл 2 | 0,13% | 0,11% | 0,10% | 3,04% |

| Новсиб об1 | 0,26% | 0,27% | 0,26% | 4,36% |

| Новсиб об2 | 0,42% | 0,48% | 0,50% | 5,88% |

| Новсиб об3 | 1,00% | 1,27% | 1,44% | 11,06% |

| Новсиб об4 | 6,17% | 8,53% | 10,27% | 56,32% |

| Новсиб об5 | 1,41% | 1,84% | 2,13% | 14,68% |

| Новсиб обб | 0,77% | 0,95% | 1,05% | 8,99% |

| Новсиб об7 | 2,08% | 2,78% | 3,26% | 20,54% |

| Новсиб 2013 | 1,37% | 1,79% | 2,06% | 14,35% |

| Новсиб 2014 | 1,97% | 2,63% | 3,08% | 19,61% |

Из таблицы 2 видно, что максимально значение СКО получилось у облигаций Новсиб об4 - 56,32%, что нехарактерно для данного типа облигаций. Такое высокое значение получилось из-за резких скачков котировок в начале 2009 года. Минимальное значение СКО составило 3,04% (НовосибОбл 2). Можно сказать, что чем выше разброс среднего квадратического отклонения логарифмических доходностей акций за год, тем более нестабильно выглядит данная ценная бумага. В целом, значение СКО у облигаций НСО на низком уровне, что говорит о надежности данных ценных бумаг.

При изучении взаимосвязи среднеквадратического отклонения логарифмической доходности и стоимости размещения видно, что стоимость услуг по размещению облигаций НСО увеличивается с увеличением СКО. Так, при СКО равным 3,04%, цена размещения равна от 0,1% до 0,13% от объема эмиссии, а при СКО, равным 56,32% - 6,17%—10,27%.

Далее рассмотрим, как влияет на стоимость размещения облигаций срок, на который заключен договор андеррайтинга. Так, при размещении облигаций Новсиб Обл 1 на 1 месяц, стоимость услуг андеррайтинга равняется 0,45% от объема эмиссии, при увеличении срока размещения до двух месяцев увеличилась и стоимость размещения - 0,52%, а при сроке размещения в 3 месяца - 0,54% от объема эмиссии. Данная зависимость просматривается и у большинства остальных облигаций, однако у Новосиб Обл 2 и у Новсиб об1 прослеживается обратная свзязь. Это можно объяснить выбранным способом расчета и более низким СКО, по сравнению с другими рассматриваемыми облигациями.

Также на стоимость услуг андеррайтинга влияет безрисковая доходности, которая зависит от внешних факторов. В нашей ситуации безрисковая ставка доходности имело небольшое изменение, связанное с периодом размещения, поэтому данный фактор не оказал существенного влияния на цену размещения. Однако стоить учесть, что повышении ставки доходности ведет к снижению стоимости услуг андеррайтера.

Подходя к итогам, можно сказать, что рассчитанная комиссия составляет от в среднем от 0,1 до 1,5%. По мнению автора, предложенная модель справедливо оценила стоимость услуг андеррайтеров и выгодной для правительства Новосибирской области. Заплатив андеррайтеру комиссию, Правительство сможет разместить все ценные бумаги в более короткие сроки и более качественно.

Литература

1. Акимова Т.В. Бюджетная система Российской Федерации: основы организации и функционирования: учеб.-метод. пособие для студентов высших учебных заведений неэкономических специальностей Саратов, 2017.

2. Беломытцева О.С. Субфедеральные и муниципальные облигации: тенденции развития рынка и элементы управления долгом // Вестник ТГУ. 2006. No 292. С. 288-293.

3. Гусева, А.А. Рынок ценных бумаг / А.А. Гусева - М.: 2014, 341 с.

4. Дамодаран А. Инвестиционная оценка: Инструменты и методы оценки любых активов / Асват Дамодаран; Пер. с англ. - М.: Альпина Паблишер, 2017

5. Лялин C. Инвестиционные банки на рынке корпоративных облигаций // Рынок Ценных Бумаг, 2010. №10.

6. Эркес Л.А. Выбор инструмента заимствований на финансовых рынках субъектами российской федерации и муниципальными образованиями // Вестник Воронежского государственного университета. Серия: Экономика и управление. 2011. №1. С. 118-123.

7. Выпуск облигаций [Электронный ресурс] URL: https://sovcombank.ru/corporate/obligation (дата обращения: 05.03.2020)

8. Аналитическая информация по государственному долгу НСО [Электронный доступ] URL: http://mfiso.nso.ru/page/468 (дата обращения: 15.03.2020)

9. Экспорт котировок «ФИНАМ» [Электронный ресурс] URL: https://www.finam.ru/profile/moex-obligacii/ (дата обращения: 12.04.2020)

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ