Аналитические основы управления собственным капиталом коммерческого предприятия

Марина Викторовна Чараеваa,*

Елена Михайловна Евстафьеваb

a доктор экономических наук, профессор кафедры

«Управление развитием пространственно-экономических систем»,

Южный федеральный университет,

Ростов-на-Дону, Российская Федерация

b доктор экономических наук,

профессор кафедры «Бухгалтерский учет»,

Ростовский государственный экономический университет (РИНХ),

Ростов-на-Дону, Российская Федерация

* Ответственный автор

Финансовая аналитика: проблемы и решения.

№3 Т.11, 2018

Аннотация

Тема. В современных экономических условиях результативное управление собственным капиталом выступает основой стратегического развития предприятия. Уровень собственного капитала свидетельствует о масштабах деятельности предприятия. Управление собственным капиталом рассматривается в статье с позиции поэлементного управленческого воздействия. При этом в основе процесса лежит факторный анализ как краеугольный камень оптимизации собственного капитала коммерческого предприятия.

Цели. Комплексное авторское исследование аналитической базы управления собственным капиталом коммерческого предприятия. Выделение факторов, характеризующих результативность этого процесса.

Методология. В рамках системного подхода использованы методы логического, структурного анализа, синтеза, индукции, дедукции, графической интерпретации, схематичного представления взаимосвязей.

Результаты. Выделены факторы, анализ которых в зависимости от определенных условий отражает возможности финансирования и приращения собственного капитала предприятия.

Выводы. При управлении собственным капиталом целесообразно проведение факторного анализа и построение пирамиды эффективного управления, в основе которой лежат рост рентабельности собственного капитала и реализация корпоративной финансовой стратегии, а также миссии предприятия. Использование пирамиды позволит упорядочить управленческие действия и повысить результативность управления собственным капиталом коммерческого предприятия.

Введение

В основе управленческого процесса всегда лежит оценка состояния объекта управления для обоснования будущих решений. Оценивать изменения структуры капитала или отдельных его элементов целесообразно и с точки зрения инвестора, и с точки зрения самой организации [1].

Банковские структуры и другие инвесторы расценивают ситуацию как более надежную, если доля собственных средств в структуре капитала свыше 50%, так как это снижает финансовые риски. Получая заемные средства под более низкий процент, чем рентабельность активов, предприятие имеет возможности для расширения производства и повышения доходности собственного капитала.

Большой вклад в изучение различных направлений анализа собственного капитала внесли отечественные ученые И.А. Бланк, М.И. Баканов, Л.Е. Басовский, Г.П. Герасименко, Л.Т. Гиляровская, М.Е. Грачева, Л.В. Донцова, А.Ф. Ионова, Н.Н. Илышева, В.Г. Когденко, С.И. Крылов, О.В. Ефимова, В.В. Ковалев, М.Н. Крейнина, А.М. Лунева, Б.И. Майданчик, Э.А. Маркарьян, М.В. Мельник, Е.В. Негашев, Н.А. Никифорова, В.Ф. Протасов, М.А. Ревякина, Г.В. Савицкая, Н.Н. Селезнева, Р.С. Сайфулин, С.К. Татур, А.Н. Хорин, А.Д. Шеремет, а также зарубежные авторы Л.А. Бернстайн, Ф.Ф. Бутенец, Э. Бриттон, К. Ватерстон, А. Дамодаран, Ж. Ришар, Ш. Пратт, Э. Хелферт и др.

Несмотря на большое количество работ исследователей в этой области, единого подхода к выявлению факторов, определяющих уровень собственного капитала, и оценке его величины до сих пор не выработано. Не существует и научно обоснованных рекомендаций по формированию механизма управления собственным капиталом предприятий. Требуют более углубленного анализа концептуально-методологические положения, которые являются достаточно дискуссионными [2].

Многие отечественные и иностранные специалисты в области финансового менеджмента занимаются проблемами управления капиталом, но сегодня накопленный в этой области опыт требует переосмысления и новой интерпретации с точки зрения возможных перспектив изменения и развития.

Основанием данного исследования стала недостаточная степень разработанности указанных и некоторых других значимых с теоретической и практической точек зрения вопросов.

Для определения сущности капитала в рамках категорий экономики и учета следует проанализировать процесс его эволюции в экономической науке.

Сложились две концепции определения сущности капитала - экономическая и бухгалтерская. Изначально понятие капитала исследовалось экономистами. Табл. 1 позволяет проанализировать основные точки зрения на данный термин с позиции экономической теории.

Таблица 1. Систематизация взглядов на понятие «капитал» с позиций экономической теории

| Экономическая школа | Автор | Определение понятия «капитал» |

| Французская экономическая школа (вторая половина XVIII в., основана около 1750 г.) | Физиократы (Ф. Кенэ, Мерсье де Ла Ривьер и др.) | Капитал имеет материальную форму, он бывает оборотный и необоротный. По мнению физиократов, сельское хозяйство является единственной отраслью, где создается богатство страны |

| Первая буржуазная школа политической экономии (XV-XVIII вв.) | Меркантилисты У. Стаффорд (Англия), Де Сантис, Г. Скарруфи (Италия), А. Монкретьен (Франция) | Капитал - определенные виды богатства (золото и серебро). Затем под богатством понимали продукт, который должен был превратиться в деньги. Позднее деньги по существу трактовали как капитал. Все свое внимание меркантилисты уделяли сфере обращения. Прибавочная стоимость, по их мнению, образовывалась только на стадии процесса обмена |

| Классическая экономическая школа (XVIII в. - 30-е гг. XIX в.) | Дж. Хиршлайфер | Реальный капитал - набор капитальных благ, т.е. физических объектов, существующих в настоящем, но составляющих источник доходов или возможностей потребления в будущем. Капитал-стоимость - рыночный эквивалент будущей последовательности доходов или поток выплат, ассоциируемый с каким-либо определенным благом |

| Д. Дьюи | Капитал - это просто синоним «производительной силы». Капитал включает все, что полезно в производстве: умение людей, их личную честность в деловых сделках, срезанные цветы, землю, сырье и т.д. | |

| А. Смит, У. Петти | «Та часть его имущества (stock), из которой он рассчитывает извлечь доход, называется его капиталом. Другая часть - это та, которая идет на непосредственное его потребление» | |

| Д. Рикардо | «... часть богатства страны, которая занята в производстве и состоит из продовольствия, одежды, инструмента, сырья, машин и т.д., необходимых для приведения в действие труда». Капитал -«накопленный труд, который как элемент противостоит «живому труду» | |

| Т.Р. Мальтус | «Капитал - это такая часть запаса страны, которая держится или применяется с целью получения прибыли при производстве богатства» | |

| Марксистская политическая экономия (середина XIX в.) | К. Маркс | «Капитал - это не вещь, а определенное общественное, принадлежащее определенной исторической формации общества производственное отношение, которое представлено в вещи и придает этой вещи специфический общественный характер». Источником формирования капитала является прибавочная стоимость, которая образуется прибавочным трудом наемных работников производственной сферы. Капитал на рынке труда неизменно выступает в виде денег, которые затем путем определенных процессов должны превратиться в капитал |

| Неоклассиче ская школа (возникла в 1870 г.) | А. Маршалл | Капитал - это вещи, образующие предпосылки производства, а богатство - это вещи, являющиеся его результатом. Спрос на капитал определяется теми производственными услугами, которые он может оказать, а предложение - размерами сбережения, поступлением свободных денежных средств |

| Австрийская школа политической экономии (80-е гг. XIX в.) | К. Менгер, Ф. Визер, О. Бем-Баверк | «Кто владеет капиталом, тот обыкновенно в состоянии извлекать из него постоянный чистый доход, который в науке носит название ренты или процента на капитал». Капитал - это сумма потребительских благ, сберегаемых капиталистами для содержания рабочих на различных стадиях косвенных методов производства |

| Кембриджская школа (конец XIX в.) | Дж.Р. Хикс, А. Пигу | Капитал - совокупность средств производства или денежной суммы, используемой в хозяйственных операциях с целью получения дохода |

На основании проведенного исследования можно сделать вывод, что представители разных школ политэкономии с капиталом связывали весьма различные понятия:

- стоимость, приносящую прибавочную стоимость (А. Смит, К. Маркс);

- часть богатства, участвующую в процессе производства (Е. Бем-Баверк, П. Сраффа, Д. Рикардо);

- накопленное богатство (Ф. Визер, И. Фишер, Дж.С. Милль);

- денежную стоимость, отраженную на бухгалтерских счетах фирм (Дж.Р. Хикс);

- совокупность акционерного и собственного капитала в частных предприятиях и т.д.

Кроме того, в современных российских экономических условиях нередко стали понимать как синонимы понятия капитала и финансовых ресурсов. Авторы не разделяют такого взгляда на эти экономические категории.

Наша позиция такова, что капитал - это совокупность финансовых ресурсов, фактически функционирующих в рамках делового оборота данного хозяйствующего субъекта, материальных и финансовых активов, находящихся в обороте и приносящих прибыль.

Финансовые ресурсы и капитал имеют идентичную экономическую природу. Капитал - наивысшее состояние финансовых ресурсов, когда они функционируют в хозяйственной деятельности и приносят прибыль. Именно создание прибыли -отличительная черта капитала.

Однако если финансово-хозяйственная деятельность предприятия убыточна или бесприбыльна, правильно было бы считать основной и оборотный капитал таких предприятий потенциальным капиталом, а капитал, приносящий прибыль, - реальным.

В рамках данного исследования капитал рассматривается с позиции финансового менеджмента и выражает общую величину вложенных в активы корпорации средств в денежной, материальной и нематериальной формах.

С позиции корпоративных финансов капитал отражает денежные отношения, возникающие между компанией и другими субъектами хозяйствования по поводу его формирования и использования1.

1 Евдокимова А.А., Котенев А.Д. Движение инвестиционных ресурсов предприятия: кругооборот капитала // Kant. 2014. № 1.С. 71.

Такие денежные отношения возникают между корпорацией как юридическим лицом и ее акционерами, кредиторами, поставщиками, покупателями продукции (услуг), институциональными участниками фондового рынка и государством (уплата налогов и сборов в бюджетную систему).

Анализ состава и источников финансирования собственного капитала коммерческих предприятий

К росту акционерного капитала, по мнению Э. Хелферта, приводит влияние трех взаимосвязанных направлений принятия финансовых решений [3]:

- определение финансовых ресурсов и направления их использования;

- грамотный и своевременный выбор источника финансирования;

- привлечение всех видов ресурсов с учетом соблюдения оптимального соотношения «затраты - прибыль» и фактора конкуренции между инвестиционными альтернативами.

Управление капиталом предполагает точечное воздействие в соответствии с классификацией. Систематизировать капитал организации можно по следующим признакам [4]:

- принадлежность предприятию - собственный и заемный (иногда выделяют привлеченный капитал);

- отношение к предприятию - внутренний и внешний;

- зависимость от того, кем является инвестор (резидентом страны или нет) - отечественный и иностранный;

- форма собственности капитала - частный, государственный и смешанный.

Анализ источников финансирования капитала в зависимости от титула собственности приведен в табл. 2.

Таблица 2. Сравнительный анализ источников финансирования в зависимости от титула собственности

| Источники финансирования по принадлежности предприятию | Преимущества | Недостатки |

| Собственный капитал |

Простая процедура привлечения

Низкий уровень финансового риска Прибыль можно полностью пустить на развитие организации Поддерживается высокая финансовая устойчивость компании Риски банкротства низки |

Ограниченный объем привлечения капитала

По сравнению с альтернативными заемными источниками - стоимость привлечения выше Нет возможности увеличить рентабельность собственного капитала |

| Заемные средства |

Налоговая нагрузка снижается

Компания имеет возможность проводить активную инвестиционную политику Достигается эффект финансового рычага, если процент по кредитам ниже рентабельности активов Широкие возможности привлечения |

Финансовые риски возрастают

Активы, сформированные за счет заемных источников, генерируют меньшую прибыль Высокая зависимость стоимости от конъюнктуры финансового рынка и финансового положения конкретного предприятия Уровень кредитоспособности падает |

Анализ приведенных данных дает возможность увидеть, что у коммерческого предприятия, использующего лишь собственные источники финансирования, финансовая устойчивость высока, но это ограничивает возможности его развития.

Организация, использующая заемный капитал, обладает более высоким финансовым потенциалом развития, так как у нее есть возможность сформировать дополнительный объем активов. Также у нее выше вероятность роста экономической рентабельности, но такой компании присущи более высокие финансовые риски и угроза наступления банкротства2.

2 Лилицак М.В., Абрамова С.Ю. Применение факторного анализа рентабельности собственного капитала в управлении финансами организации / Экономика и сервис: от теории к практике: м-лы науч.-практ. конф. Владимир: ВлГУ им. А.Г. и Н.Г. Столетовых, 2016. С. 163-169.

Профессор М.В. Мельник при рассмотрении состава и структуры источников финансирования предприятия отмечает, что данные факторы оказывают влияние на некоторые экономические характеристики [5]:

- уровень финансового риска, зависящий от соотношения собственного и заемного капиталов;

- структуру контроля, изменяющуюся в процессе привлечения средств участников как источника финансирования, что влияет на изменение долей в уставном капитале и самой структуры контроля;

- уровень рентабельности собственного капитала, определяемый эффектом финансового рычага;

- свободу принятия решений, ограничение которой возможно при наличии различных дополнительных обременяющих организацию условий формирования источников финансирования, например необходимости предоставления обеспечения, ограничений на деятельность организации, которые часто могут быть прописаны в кредитных и лизинговых договорах, а также договорах страхования имущества в случае его принятия как залогового обеспечения и др.

Преломляя ракурс исследования относительно выявления структурных взаимосвязей финансовых ресурсов, а также источников финансирования и капитала, отметим, что последний выступает основным источником благосостояния его собственников (владельцев) в текущем и будущем периодах.

Капитал - главный измеритель рыночной стоимости фирмы (корпорации). Прежде всего это относится к собственному капиталу, определяющему объем чистых активов. В то же время объем используемого собственного капитала характеризует параметры привлечения заемного капитала, способного приносить дополнительную прибыль. Это доказывает правомерность авторской позиции, что финансовые ресурсы трансформируются в капитал через соответствующие источники -собственные, заемные, привлеченные.

Оптимальную структуру источников финансирования можно сформировать, учитывая [6, 7]:

- стадию жизненного цикла предприятия и его отраслевые особенности;

- конъюнктуру товарного и финансового рынков;

- кредитную историю предприятия и форму налогообложения прибыли;

- уровень рентабельности основного вида деятельности и пр.

При недостаточности или невозможности привлечения каких-либо внешних источников финансирования важнейшим условием результативного функционирования субъекта хозяйствования является повышение эффективности использования имеющихся ресурсов.

Величина собственного капитала позволяет делать выводы о размерах и масштабах деятельности предприятия. Особенно важен этот параметр для кредитных организаций при обращении к ним предприятия за кредитом, так как именно собственный капитал имеет обеспечение в виде имущества, свободного от обязательств [8].

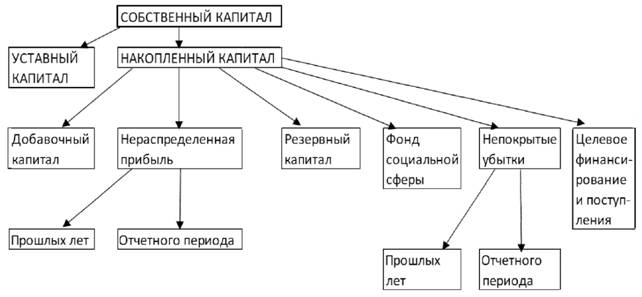

Собственный капитал выступает в качестве основного источника формирования имущества. Собственные средства учитываются и принимаются на баланс в соответствии с инструкцией предприятия и правилами бухгалтерского учета [9]. Собственный капитал формируется с помощью уставного, добавочного и резервного капиталов, а также нераспределенной прибыли и прочих резервов (рис. 1).

Рисунок 1. Состав собственного капитала коммерческой организации

Источник: авторская разработка

Под собственным капиталом подразумевается общая стоимость средств организации, находящихся у нее в собственности и используемых для создания активов [10]. Активы, которые сформированы на средства инвестированного в них собственного капитала, называются чистыми активами организации.

С одной стороны, собственный капитал можно охарактеризовать в качестве аналога долгосрочной задолженности предприятия своим собственникам. С другой - стоимостной - собственный капитал можно определить как чистую стоимость имущества, определяемую разницей между стоимостью активов и обязательствами.

Управление собственным капиталом нацелено на максимизацию рыночной стоимости бизнеса, поэтому механизм управления отражается в финансовой политике предприятия [11]. Управление собственными источниками финансовых ресурсов преследует задачу обеспечения необходимого уровня самофинансирования.

Предложения по использованию факторного анализа как основы оптимизации собственного капитала организации

Для эффективного управления собственным капиталом коммерческой организации необходимы инструменты, позволяющие решить поставленные задачи.

Один из таких инструментов - факторный анализ, позволяющий оценить соответствие процессов привлечения и использования собственного капитала предприятия тактическим целям3. В ходе факторного анализа используется многомерность показателей исследуемого объекта.

3 Создание экономической прибыли: анализ российских компаний. URL: https://www.cfin.ru/managemen1/financealman/practice.shtml

Эти методы служат для «сжатия» информации и решения большого объема задач. На основе результатов можно разработать методический инструментарий, направленный на оптимизацию использования собственных финансовых ресурсов в процессе управления капиталом для преодоления негативного воздействия внешних и внутренних факторов, ограничивающих финансовое обеспечение деятельности российских компаний в современных экономических условиях4.

4 Лукьянова З.А., Кочкина А.И. Анализ подходов к управлению структурой капитала корпорации / XXI век: фундаментальная наука и технологии: м-лы науч.-практ. конф. Сев. Чарльстон, США. 2015. Т. 1. С. 183-185.

Такой подход позволит не только воспроизвести исходные данные, но и получить интерпретированную систему финансовых показателей.

Факторный анализ впервые был использован в начале XX в. для решения задач вероятностного характера в области психологии. Американский ученый Ч. Спирмен в качестве основы предложил однофакторную модель, с помощью которой появлялась возможность отразить исследуемые показатели, применяя один типичный факторный признак.

По-своему решил проблему логического обоснования статистической методологии измерения взаимосвязей А.А. Чупров [12]. Им была поставлена задача определения вероятностной модели, лежащей в основе статистических методов измерения взаимосвязей.

Основой метода стало понятие стохастической связи, которая была противопоставлена функциональной. Стохастическая связь признака у с признаком х означает, что значениям признака х соответствует множество значений признака у, и это справедливо при изменении условных распределений единиц совокупности по признаку у.

Во второй половине 1960-х гг. факторный анализ стал универсальным методом эффективного отражения большой совокупности статистических и экспериментальных данных. Решение практических задач часто подразумевает использование множества методов исследования взаимосвязей, требующих автоматизации расчетов, а значит, и применения компьютерных программ, с помощью которых можно осуществить корреляционный, регрессионный, некоторые виды кластерного анализа и др.5

5 Методы оценки и управления стоимостью компании, основанные на концепции экономической добавленной стоимости. URL: http://www.iteam.ru/publications/strategy/section_20/article_1148; Жуков П.Е. Модификация теории структуры капитала с учетом вероятности банкротства // Финансовая аналитика: проблемы и решения. 2015. № 35.

Факторы, которые включают в себя наиболее популярные на практике факторные модели, представлены в табл. 3.

Таблица 3. Сравнительная характеристика методик факторного анализа показателей рентабельности собственного капитала

| Разработчик | Модель | Факторы |

| Г.В. Савицкая | Двухфакторная |

Рентабельность совокупного капитала.

Мультипликатор капитала (финансовый рычаг) |

| Трехфакторная |

Рентабельность продаж.

Коэффициент оборачиваемости. Мультипликатор капитала (финансовый рычаг) |

|

| Н.Н. Селезнева, А.Ф. Ионова | Двухфакторная |

Чистая прибыль.

Среднегодовая величина собственного капитала |

| Трехфакторная |

Рентабельность продаж (продукции).

Коэффициент финансовой зависимости. Оборачиваемость активов |

|

| С.П. Бараненко, В.В. Шеметов | Двухфакторная | Чистая прибыль. |

| Пятифакторная модель |

Среднегодовая величина собственного капитала

Рентабельность чистых активов. Финансовый рычаг. Ставка процентов по кредиту. Операционная прибыль. Ставка по налогу на прибыль |

|

| Г.П. Герасименко, Э.А. Маркарьян | Двухфакторная |

Чистая прибыль.

Среднегодовая величина собственного капитала |

| Э. Хелферт | Двухфакторная | Чистая прибыль. Среднегодовая величина собственного капитала |

Сравнение приведенных моделей позволяет сделать вывод, что зачастую факторы в рамках двухфакторных моделей совпадают

(Г.П. Герасименко, Э.А. Маркарьян, Н.Н. Селезнева, А.Ф. Ионова, С.П. Бараненко, В.В. Шеметов и Э. Хелферт). Вместе с тем пятифакторная модель С.П. Бараненко и В.В. Шеметова дает возможность провести расширенный анализ собственного капитала и воздействующих на него факторов. Таким образом, мы считаем, что формирование функциональных факторных моделей должно проводиться с учетом следующих требований:

- включаемые в модель факторы должны реально существовать и обладать конкретными значениями;

- должна наблюдаться причинно-следственная связь между факторами и исследуемыми показателями;

- с помощью модели должно обеспечиваться измерение влияния отдельно взятого фактора на общий результат.

Выбор метода и методики для анализа собственного капитала проходит с учетом степени доступности информации, необходимой для анализа.

Также моделирование факторных систем собственного капитала предполагает, что в основе локализации микромоделей лежат его показатели рентабельности на стадиях инвестирования, накопления и распределения [13].

Применение соответствующих созданию и функционированию собственного капитала микромоделей дает возможность установить скрытые причинно-следственные связи, изучение которых на логическом уровне затруднительно.

Цель микромоделирования заключается в отборе статистически значимых факторных признаков при формировании и распределении собственного капитала. Полученные после анализа данные используются аппаратом управления корпорации, холдингом; также они могут быть учтены в работе местных и региональных органов власти.

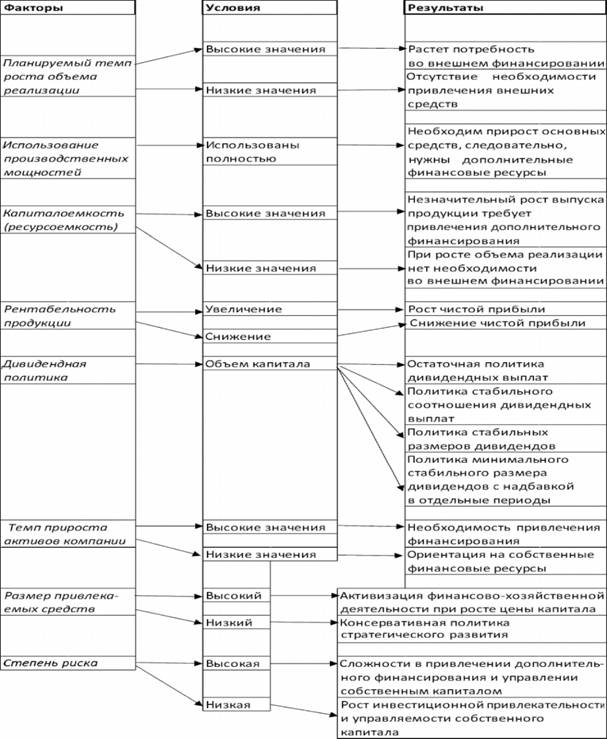

Факторы, которые в наибольшей степени воздействуют на эффективность управления собственным капиталом, представлены на рис. 2.

Рисунок 2. Факторы, определяющие результативность управления собственным капиталом

Источник: авторская разработка

Построение и анализ факторных моделей предполагают использование в качестве результативного признака доходности собственного капитала, определяемой с помощью коэффициентов рентабельности, характеризующих прибыльность накопленного и инвестированного капиталов [14]. Это своеобразная вершина пирамиды эффективности работы компании, так как основной целью ее является увеличение собственного капитала и повышение его доходности.

Разработка пирамиды эффективного управления собственным капиталом

По аналогии с разработками пирамиды эффективности (К. МакНейр, Р. Ланч, К. Кросс, В. Ивлев, Т. Попова) сформируем пирамиду эффективности управления собственным капиталом (рис. 3).

Рисунок 3 Пирамида эффективного управления собственным капиталом

Источник: авторская разработка

Пирамида эффективности построена на концепциях промышленного инжиниринга, бухгалтерского учета, финансового управления, основанного на действиях (см. рис. 2).

Под действиями понимается все, что выполняет менеджмент для роста рентабельности собственного капитала корпорации как основного показателя эффективности управления этим капиталом [15].

В пирамиде эффективности четырьмя различными ступенями отражается структура корпорации, обеспечивающая коммуникации, необходимые для принятия решений на разных уровнях управления. С помощью целей и показателей проходит взаимоувязка стратегии корпорации с ее оперативной деятельностью, так как цели ставит руководство, и они исходят сверху, а показатели, отображающие степень выполнения целей, собираются и направляются снизу вверх [16].

Верхний уровень управления подразумевает, что руководство корпорации определяет идеологическую основу стратегического развития компании, то есть миссию.

Второй уровень предполагает формирование корпоративной финансовой стратегии, так как стратегические цели отделов компании конкретизируются в зависимости от определенного рынка и его финансовых показателей.

Третий уровень назовем организационным, так как он включает в себя ряд направлений в корпорации, являющихся межфункциональными и пронизывающими несколько отделов или подразделений.

Цели и функции в этом случае призваны оптимизировать структуру и цену капитала, рационализировать дивидендную политику и стать связующим звеном между верхними и нижними уровнями пирамиды6.

6 Когденко В.Г. Анализ показателей создания стоимости // Экономический анализ: теория и практика. 2010. № 19.

С помощью целей этого уровня можно установить драйверы эффективности применительно к рыночным целям и финансовым решениям7.

7 Рыжкова К.А. Формирование инновационного подхода к определению экономической сущности собственного капитала акционерной организации // Финансовая аналитика: проблемы и решения. 2012. № 5. Т. 5.

Нижняя часть пирамиды - область операций - служит для ежедневной, еженедельной или ежемесячной оценки действий. Верхняя часть пирамиды включает в себя финансовые оценки гораздо более длительных периодов.

Необходимость интеграции системы показателей предполагает тесную связь оперативных оценок нижних уровней и финансовых оценок верхних8.

8 Савицкая Г.В. О соотношении и алгоритмах расчета показателей собственного оборотного капитала и чистого оборотного капитала // Экономический анализ: теория и практика. 2011. № 14.

Поэтому основой применения пирамиды можно считать установление взаимосвязей между корпоративной финансовой стратегией, финансовыми и основными качественными показателями.

Такой подход позволит оптимизировать источники финансирования при управлении собственным капиталом9.

9 Сапожникова Н.Г. Формирование систематизированной информации о собственном капитале корпорации // Экономический анализ: теория и практика. 2012. № 10.

При этом в основе оптимизации лежит использование факторного анализа, который позволит выявить параметры, в наибольшей степени определяющие величину собственного капитала [16].

Исходя из анализа, менеджмент предприятия выстраивает пирамиду эффективного управления собственным капиталом. Она основана на стратегическом видении управленческих процессов и предполагает широкое вовлечение менеджеров и персонала компании в процесс принятия решений, реализации управления собственным капиталом предприятия и контроля.

В этой связи необходимо помнить, что стратегический финансовый менеджмент ориентирован на максимальный рост благосостояния владельцев предприятия, а значит - прежде всего собственного капитала.

Список литературы

1. Рыжкова К.А. Управление собственным капиталом в акционерных обществах: методологический аспект // Финансы и кредит. 2012. № 26. С. 61-71. URL: https://cyberleninka.ru/article/n/upravlenie-sobstvennym-kapitalom-v-aktsionernyh-obschestvah-metodologicheskiy-aspekt

2. Задорнов К.С., Бирюкова Е.А. Методологические основы использования методов системного анализа в управлении собственным капиталом предприятия // Известия Московского государственного технического университета МАМИ. 2013. Т. 5. № 1. С. 304-307. URL: https://cyberleninka.ru/article/n/metodologicheskie-osnovy-ispolzovaniya-metodov-sistemnogo-analiza-v-upravlenii-sobstvennym-kapitalom-predpriyatiya

3. Хелферт Э. Техника финансового анализа. 10-е изд. СПб: Питер, 2003.

4. Кыштымова Е.А., Лытнева Н.А., Борисова И.А. Развитие методики анализа состава и структуры собственного капитала в управлении коммерческим предприятием // Научные записки ОрелГИЭТ. 2016. № 1. С. 125-133.

5. Мельник М.В. Эволюция экономического анализа и его роль в системе управления предприятием // Аудит и финансовый анализ. 2015. № 1. С. 109-118. URL: http://www.auditfin.com/fin/2015/1/fin_2015_11_rus_03_06.pdf

6. Полюшко Ю.Н. Эффективное управление собственным капиталом предприятия // Экономика и управление: проблемы, решения. 2012. № 8. С. 50-54.

7. Теория измерения капитала и прибыли: монография / под ред. Ф.Ф. Бутенца, М. Добии. Краков: Fundacja Uniwersytetu Ekonomicznego w Krakowie, 2010. 400 с.

8. Скрипкина О.В. Бухгалтерский учет как информационная база принятия решений по управлению собственным капиталом // Международный бухгалтерский учет. 2014. № 23. С. 34-38. URL: https://cyberleninka.ru/article/n/buhgalterskiy-uchet-kak-informatsionnaya-baza-prinyatiya-resheniy-po-upravleniyu-sobstvennym-kapitalom

9. Лытнева Н.А., Губина О.В., Губин В.Е. Стратегические аспекты концепции экономического анализа в управлении собственным капиталом коммерческих организаций: монография. Орел: Орловский гос. ин-т экономики и торговли, 2010.

10. Бирюкова Д.С., Назарова В.В. Стоимостные методы оценки эффективности менеджмента компании // Научный журнал НИУ ИТМО. Серия «Экономика и экологический менеджмент». 2014. № 2. С. 394. URL: https://cyberleninka.ru/article/n/stoimostnye-metody-otsenki-effektivnosti-menedzhmenta-kompanii

11. Spearman С.Б. The Abilities of Man: Their Nature and Measurement. London, Macmillan&Co., Ltd., 1927, 415 p.

12. Чупров А.А. Очерки по теории статистики. 2-е изд., пересмотр. и доп. СПб.: М. и С. Сабашниковы, 1910. 443 с.

13. Степанов Д.М. Value-Based Management и показатели стоимости. URL: http://www.management.com.ua/finance/fin025.html

14. Stewart G.B. Best-Practice EVA: The Definitive Guide to Measuring and Maximizing Shareholder Value. 2013, Wiley, 368 p.

15. Васильева Н.К., Ушвицкий М.Л. Управление финансовыми рисками во взаимосвязи с рентабельностью собственного капитала организации // Финансовая аналитика: проблемы и решения. 2011. № 13. С. 2-7. URL: https://cyberleninka.ru/article/n/upravlenie-finansovymi-riskami-vo-vzaimosvyazi-s-rentabelnostyu-sobstvennogo-kapitala-organizatsii

16. Ивлев В., Попова Т. Balanced Scorecard: альтернативные модели. URL: https://iteam.ru/publications/strategy/section_27/article_478

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ