АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ

статьей 213.9 Федерального Закона РФ «О несостоятельности (банкротстве)»

Анализ финансового состояния имущества и имущественных прав должника проводится в соответствии с требованиями ФЗ-127 "О несостоятельности (банкротстве)" где арбитражный управляющий самостоятельно по своему усмотрению предпринимает все возможные меры не противоречащие закону по поиску и выявлению имущества должника с учетом требований пункта 4 статьи 20.3 ФЗ "О несостоятельности (банкротстве)", в соответствии с которым арбитражный управляющий обязан действовать добросовестно и разумно в интересах должника, кредиторов и общества.

В соответствии с вышеуказанным Законом арбитражный управляющий обязан анализировать финансовое состояние должника и результаты его финансовой, хозяйственной и инвестиционной деятельности, а также выявлять признаки преднамеренного и фиктивного банкротства. При проведении анализа арбитражный управляющий полагается на имеющиеся документы, а также на профессиональные навыки и опыт работы в должности арбитражного управляющего. Опыт работы Троянчук Игоря Владимировича в должности Арбитражного управляющего – XX лет, имеет образование (Высшее – Юридическое; Высшее – экономическое), ученую степень …, прошел профессиональную переподготовку по программе …

СОДЕРЖАНИЕ

Раздел 1. Основные вводные положения и цели проведения финансового анализа.

Настоящий финансовый анализ проведен в соответствии с требованиями Правил проведения арбитражным управляющим финансового анализа, утвержденным Постановлением Правительства Российской Федерации от 25 июня 2003 года № 367.

В соответствии со статьей 213.9 Федерального Закона РФ «О несостоятельности (банкротстве)» (далее – Закон) настоящий анализ финансового состояния Попова Валерия Сергеевича проведен финансовым управляющим Троянчук Игорем Владимировичем.

В соответствии со статьей 70 Закона Анализ финансового состояния проводится в целях:

1) определения достаточности принадлежащего должнику имущества для покрытия расходов в деле о банкротстве, в том числе расходов на выплату вознаграждения арбитражным управляющим;

2) определения возможности или невозможности восстановления платежеспособности;

3) определение признаков фиктивного банкротства;

4) определение признаков преднамеренного банкротства.

Определением Арбитражного суда Краснодарского края заявление [кредитора] о признании гражданина Попова Валерия Сергеевича. (дата рождения: 01.05.1978, место рождения: 01.05.1978, СНИЛС: 213-985-785 25, ИНН 231245214452, зарегистрирован: Краснодарский край, Горячий Ключ, Мира, 24, ) несостоятельным (банкротом) принято к рассмотрению.

Арбитражный суд Краснодарского края по делу А66-8623/2016 вынес Решение о признании гражданина Попова Валерия Сергеевича несостоятельным (банкротом) и ввести в отношении него процедуру реализации имущества гражданина. [Приложение № ]

Решением Арбитражного суда Краснодарского края утвержден финансовым управляющим., Троянчук И. В. (член Ассоциация СРО «МЦПУ» 350000 г. Краснодар, ул. Пушкина, 8, адрес для направления корреспонденции: [адрес]).

Данный отчет содержит основные исходные данные Должника, а также следующие заключения и выводы, основанные на полученных сведениях:

а) дата и место его проведения

XX.XX.202X, город

б) фамилия, имя, отчество финансового управляющего, наименование и местонахождение саморегулируемой организации арбитражных управляющих, членом которой он является:

Троянчук Игорь Владимирович, член Ассоциация СРО «МЦПУ»

Адрес для направления корреспонденции: [адрес]

в) наименование арбитражного суда, в производстве которого находится дело о несостоятельности (банкротстве) Должника, номер дела, дата и номер судебного акта о введении в отношении Должника процедуры банкротства, дата и номер судебного акта об утверждении арбитражного управляющего:

Наименование арбитражного суда: Арбитражный суд Краснодарского края

Номер дела: А66-8623/2016

Дата и номер судебного акта об утверждении арбитражного управляющего:

г) ФИО, дата рождения, паспортные данные, адрес по прописке, фактическое место проживания, ИНН, СНИЛС Должника:

Таблица 1

|

Информация о гражданине |

|

| Фамилия имя отчество | Попов Валерий Сергеевич |

| дата рождения | 01.05.1978 |

| место рождения | г. Москва |

| СНИЛС | 213-985-785 25 |

| ИНН | 231245214452 |

|

документ, удостоверяющий личность |

|

| вид документа | паспорт |

| серия (при наличии) и номер | 2804 352546 |

| субъект Российской Федерации | Краснодарский край |

| город | Горячий Ключ, |

| улица (проспект, переулок и так далее) | Мира, |

| номер дома (владения) | 24, |

| Семейное положение | женат |

| дети | Попов Игорь Валерьевич 12 лет |

1.1. Исходные данные

Согласно пункту 5 Правил проведения арбитражным управляющим финансового анализа, утвержденным Постановлением Правительства Российской Федерации от 25 июня 2003 года № 367, при проведении финансового анализа арбитражный управляющий должен руководствоваться принципами полноты и достоверности, в соответствии с которыми:

- в документах, содержащих анализ финансового состояния должника, указываются все данные, необходимые для оценки его платежеспособности;

- в ходе финансового анализа используются документально подтвержденные данные;

- все заключения и выводы основываются на расчетах и реальных фактах.

Основой для проведения финансового анализа гражданина ФИО стала следующая информация:

1) об имуществе гражданина, а также о счетах и вкладах (депозитах) гражданина, в том числе по банковским картам;

2) об остатках электронных денежных средств и о переводах электронных денежных средств от граждан и юридических лиц (включая кредитные организации);

3) от органов государственной власти, органов местного самоуправления;

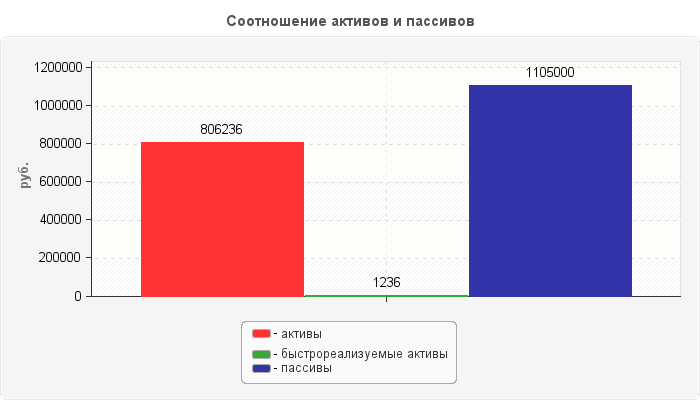

| п/н | Наименование имущества | Сумма руб. |

| 1 | квартира | 800000 |

| 2 | ПАО «Сбербанк России»(подразделение № 8607/00280)Краснодарский край, г. Горячий Ключ, ул. Ленина 5 | 1236 |

| 3 | ООО «МАЯК» | 5000 |

| ИТОГО | 806236 |

| п/н | Наименование | Сумма руб. |

| 1 | ПАО «Сбербанк России» | 1050000 |

| 2 | МРИ ФНС №4 по Краснодарскогму краю | 55000 |

| ИТОГО | 1105000 |

На дату проведения анализа активы Попова В. С. покрывают 72.963% его всех обязательств

Раздел 2. Коэффициенты финансово-хозяйственной деятельности должника и показатели, используемые для их расчета.

В соответствии с требованиями правил для расчета коэффициентов финансово-хозяйственной деятельности Должника должны быть использованы следующие основные показатели:

а) совокупные активы (пассивы) - баланс (валюта баланса) активов (пассивов);

б) скорректированные внеоборотные активы - сумма стоимости нематериальных активов (без деловой репутации и организационных расходов), основных средств (без капитальных затрат на арендуемые основные средства), незавершенных капитальных вложений (без незавершенных капитальных затрат на арендуемые основные средства), доходных вложений в материальные ценности, долгосрочных финансовых вложений, прочих внеоборотных активов;

в) оборотные активы - сумма стоимости запасов (без стоимости отгруженных товаров), долгосрочной дебиторской задолженности, ликвидных активов, налога на добавленную стоимость по приобретенным ценностям, задолженности участников (учредителей) по взносам в уставный капитал, собственных акций, выкупленных у акционеров;

г) долгосрочная дебиторская задолженность - дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты;

д) ликвидные активы - сумма стоимости наиболее ликвидных оборотных активов, краткосрочной дебиторской задолженности, прочих оборотных активов;

е) наиболее ликвидные оборотные активы - денежные средства, краткосрочные финансовые вложения (без стоимости собственных акций, выкупленных у акционеров);

ж) краткосрочная дебиторская задолженность - сумма стоимости отгруженных товаров, дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (без задолженности участников (учредителей) по взносам в уставный капитал);

з) потенциальные оборотные активы к возврату - списанная в убыток сумма дебиторской задолженности и сумма выданных гарантий и поручительств;

и) собственные средства - сумма капитала и резервов, доходов будущих периодов, резервов предстоящих расходов за вычетом капитальных затрат по арендованному имуществу, задолженности акционеров (участников) по взносам в уставный капитал и стоимости собственных акций, выкупленных у акционеров;

к) обязательства Должника - сумма текущих обязательств и долгосрочных обязательств Должника;

л) долгосрочные обязательства Должника - сумма займов и кредитов, подлежащих погашению более чем через 12 месяцев после отчетной даты, и прочих долгосрочных обязательств;

м) текущие обязательства Должника - сумма займов и кредитов, подлежащих погашению в течение 12 месяцев после отчетной даты, кредиторской задолженности, задолженности участникам (учредителям) по выплате доходов и прочих краткосрочных обязательств;

н) выручка нетто - выручка от реализации товаров, выполнения работ, оказания услуг за вычетом налога на добавленную стоимость, акцизов и других аналогичных обязательных платежей;

о) валовая выручка - выручка от реализации товаров, выполнения работ, оказания услуг без вычетов;

п) среднемесячная выручка - отношение величины валовой выручки, полученной за определенный период как в денежной форме, так и в форме взаимозачетов, к количеству месяцев в периоде;

р) чистая прибыль (убыток) - чистая нераспределенная прибыль (убыток) отчетного периода, оставшаяся после уплаты налога на прибыль и других аналогичных обязательных платежей.

В соответствии с Приложением №1 к Правилам проведения арбитражным управляющим финансового анализа производится расчет следующих коэффициентов и показателей:

• Коэффициент абсолютной ликвидности.

• Коэффициент текущей ликвидности.

• Показатель обеспеченности обязательств должника его активами.

• Степень платежеспособности по текущим обязательствам.

• Коэффициент автономии (финансовой независимости).

• Коэффициент обеспеченности собственными оборотными средствами (доля собственных оборотных средств в оборотных активах).

• Доля просроченной кредиторской задолженности в пассивах.

• Показатель отношения дебиторской задолженности к совокупным активам.

• Рентабельность активов

• Норма чистой прибыли

Учитывая то, что Должник является физическим лицом и не ведет бухгалтерский и налоговый учет, то определить основные показатели для расчета коэффициентов финансово-хозяйственной деятельности и сами коэффициенты невозможно.

Раздел 3. Анализ внешних и внутренних условий деятельности

Анализ финансовой деятельности должника включает в себя анализ внешних и внутренних условий повлиявших на его деятельность и экономическое положение.

1. Анализ внешних условий деятельности.

Денежно-кредитная политика – комплекс мер, направленный на регулирование и контроль за количеством денег в экономике. Конечная цель, которую преследует денежно-кредитная политика России, формулируется в соответствии с целями макроэкономической политики, принятыми на текущий год. Среди главных задач Банка России в среднесрочной перспективе отдельно стоит выделить плавное и стабильное снижение инфляции.

Текущие темпы прироста цен возрастают, ускорившись с начала 2023 года. Увеличение инфляционного давления отчасти происходит за счет волатильных компонентов, в особенности цен на плодоовощную продукцию, и произошедшего в конце 2022 года ослабления рубля. В то же время в части устойчивых компонентов текущие темпы прироста цен остаются умеренными. Инфляционные ожидания населения и ценовые ожидания предприятий снизились, но сохраняются на повышенном уровне.

В целом, несмотря на повышенные инфляционные ожидания и некоторое улучшение потребительских настроений, население по-прежнему проявляет осторожность в потребительском поведении. Это отражается в высокой склонности к сбережению и повышенной доле ликвидных активов (текущих счетов и наличных рублей) в общей структуре сбережений.

На текущем этапе возможности расширения производства в российской экономике в значительной мере ограничены состоянием рынка труда. Безработица остается вблизи исторического минимума. На фоне последствий частичной мобилизации и общего роста спроса предприятий на труд во многих отраслях усиливается нехватка рабочей силы. В этих условиях рост производительности труда может отставать от роста реальных заработных плат.

Замедление мировой экономики, а также дальнейшее усиление внешних торговых и финансовых ограничений могут ослабить внешний спрос на товары российского экспорта и иметь проинфляционное влияние через динамику валютного курса. В свою очередь, негативное влияние действующих внешних ограничений на потенциал российской экономики может оказаться сильнее, что также является значимым проинфляционным риском.

Риском также являются высокие и незаякоренные инфляционные ожидания, особенно чувствительные к курсовым колебаниям. В этих условиях продолжающийся рост наиболее ликвидных активов в структуре сбережений населения может создать предпосылки для более быстрой активизации потребительского спроса в будущем.

Дезинфляционным риском является сохранение высокой склонности населения к сбережению в условиях общей неопределенности, а также длительности привыкания населения к новой структуре предложения на потребительских рынках.

Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков. При усилении проинфляционных рисков Банк России будет оценивать целесообразность повышения ключевой ставки

Краснодарский край — субъект Российской Федерации, расположенный на юго-западе страны. Входит в состав Южного федерального округа.

Численность населения края по данным Росстата составляет 5819345 чел. (2023). Плотность населения — 77.09 чел./км2 (2023). Городское население — 57.13% (2023). Край занимает 3-е место среди субъектов Российской Федерации по числу жителей — после Москвы и Московской области. Уровень урбанизации ниже, чем в среднем по стране (74,92%).

Краснодарский край находится в юго-западной части Северного Кавказа и входит в состав Южного федерального округа. На северо-востоке край граничит с Ростовской областью, на востоке — со Ставропольским краем, на юго-востоке — с Карачаево-Черкесской Республикой, на западе с Крымским полуостровом (через Керченский пролив), на юге — с Абхазией. Внутри региона находится Республика Адыгея. Территория края омывается водами Азовского на северо-западе и Чёрного на юго-западе морей. Из общей протяжённости границы в 1540 км — 740 км проходит вдоль моря. Наибольшая протяженность края с севера на юг — 327 км и с запада на восток — 360 км. Территория Краснодарского края занимает площадь 75,5 тысяч км².

Ведущее место в структуре промышленности принадлежит перерабатывающим производствам. Пищевая отрасль обеспечивает 42,8% общего объёма промышленной продукции; далее идут электроэнергетика (13,4%), топливная отрасль (10,5%), машиностроение и металлообработка (9,4%) и промышленность строительных материалов (7,9%). На химический и лесной комплексы приходится всего по 3—4 % промышленного производства.

В экономике России край выделяется как важнейший сельскохозяйственный регион страны (7% валовой продукции сельского хозяйства России, 1-е место в России). Cельское население составляет 2494525 чел. (2023), что составляет 42.87% от общего населения. Краснодарский край — лидер по валовому сбору зерна (10% от общероссийского) и сахарной свёклы (17,3%), один из ведущих производителей семян подсолнечника (15%) и виноградных вин (37%), а также является основным производителем российского чая.

Важная отрасль экономики Краснодарского края — туризм, активно развивающийся на побережье Чёрного и Азовского морей, а также в горных и степных районах края.

По последним опубликованным данным Федеральной службы государственной статистики за ноябрь 2023 можно охарактеризовать социально-экономическое состояние региона.

В ноябре 2023 года средняя зарплата по Краснодарскому краю составила 56320 руб. (в целом по России - 73383 руб.) С учётом индекса потребительских цен реальная начисленная заработная плата в сравнении с ноябрем 2022 года увеличилась на 13.44% (в целом по России увеличение на 14.07%).

Стоимость условного (минимального) набора продуктов питания в расчете на одного человека в месяц по Краснодарскому краю в ноябре 2023 года составила 5965 руб. За 11 месяцев 2023 года стоимость увеличилась на 4.56% или на 272 руб. В среднем по России данный показатель ниже на 2.79% (в ноябре 2023 г. – 5803 руб.)

По данным Федеральной службы государственной статистики уровень безработицы населения в возрасте 15-72 года по Краснодарскому краю в ноябре 2023 года составил 2.1%. (в целом по России – 3.0%) Численность безработных в возрасте 15-72 года в ноябре 2023 года составила 61.2 тысяч человек (снижение на 43.79% в сравнении с ноябрем 2022 года). В то время как в целом по России это значение составило 2254.0 тысяч человек (снижение на 26.12% в сравнении с ноябрем 2022 года).

Уровень бедности, рассчитанный как доля населения с денежными доходами ниже региональной величины прожиточного минимума в общей численности населения субъекта, за 2022 год в Краснодарскому краю составил 9%, что на 0.8% ниже среднероссийского значения (в целом по России - 9.8%).

Индекс потребительских цен на товары и платные услуги в ноябре 2023 года рассчитанный к декабрю 2022 года (инфляция за период с 01.01.2023 по 01.12.2023 года) не изменился и составил 107.49% (за аналогичный период 2022 г. – 110.22%), что на 0.79 процентного пункта выше среднероссийского значения (по России – 106.64%), в том числе на продовольственные товары – 108.86%, непродовольственные товары – 105.08% и платные услуги – 108.51%. За аналогичный период прошлого 2022 года индекс потребительских цен составил на продовольственные товары – 108.81%, непродовольственные товары – 110.6% и платные услуги – 112.12%.

2. Анализ внутренних условий деятельности.

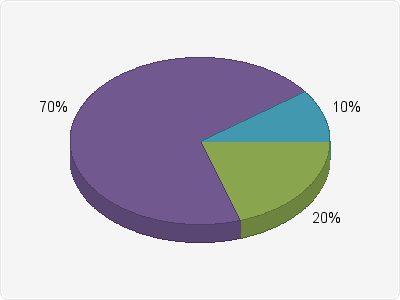

При анализе внутренних условий деятельности должника проводится анализ экономической политики должника. По результатам анализа внутренних условий деятельности следует выделить ряд факторов повлиявших на его экономическое положение (см. таблица «Влияние внутренних факторов»):

| Наименование внутреннего фактора | Влияние, % | |

1. Размер долгов |

20% | |

2. Уровень дохода гражданина |

70% | |

3. Количество кредитов |

10% | |

ИТОГО: |

100% |

Раздел 4. Анализ активов и пассивов должника

4.1. Анализ активов

Анализ активов Должника проводится в целях оценки эффективности их использования, выявления резервов обеспечения восстановления платежеспособности, оценка ликвидности активов, степени их участия в хозяйственном обороте, выявления имущества и имущественных прав, приобретенных на заведомо невыгодных условиях, оценки возможности возврата отчужденного имущества, внесенного в качестве финансовых вложений.

На запрос в №б/н от 01.11.2016 в МРИ ФНС №4 по Краснодарскогму краю получен ответ №13-07/10451 от 30.11.2016 [Приложение № ]

На запрос №б/н от 01.11.2016 в ГУ ПФР в г.Горячий Ключ в Пенсионный фонд Российской Федерации о предоставлении информации о Должнике предоставлен ответ №05-40/16971 от 07.12.2016 [Приложение № ]

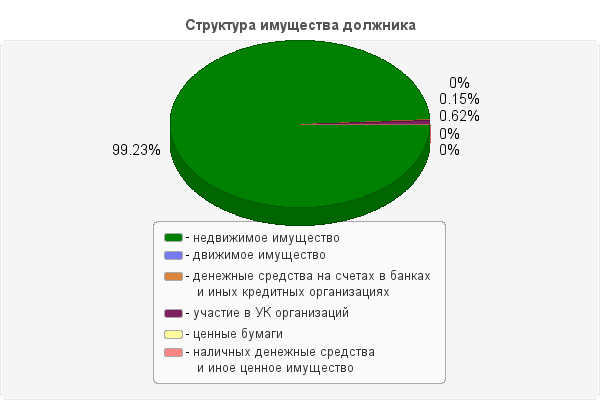

| п/н | Вид и наименование имущества | Вид собственности | Местонахождение | Площадь (кв. м) | Основание приоб- ретения | Стоимость, руб. | Сведения о залоге и залого- держателе | Источник информации |

| 1 | квартира | индивидуальная | г. Горячий Ключ, ул. Мира 24 | 45 | покупка | 800000 |

На момент проведения анализа имеется решение суда о признании единственного жилья должника

Согласно Федеральному закону от 26.10.2002 N 127-ФЗ "О несостоятельности (банкротстве)", статьи 213.25. Из конкурсной массы исключается имущество, на которое не может быть обращено взыскание в соответствии с гражданским процессуальным законодательством.

Согласно ст. 446 ГПК РФ «1. Взыскание по исполнительным документам не может быть обращено на следующее имущество, принадлежащее гражданину-должнику на праве собственности:

- жилое помещение (его части), если для гражданина-должника и членов его семьи, совместно проживающих в принадлежащем помещении, оно является единственным пригодным для постоянного проживания помещением, за исключением указанного в настоящем абзаце имущества, если оно является предметом ипотеки и на него в соответствии с законодательством об ипотеке может быть обращено взыскание;

- земельные участки, на которых расположены объекты, указанные в абзаце втором настоящей части, за исключением указанного в настоящем абзаце имущества, если оно является предметом ипотеки и на него в соответствии с законодательством об ипотеке может быть обращено взыскание; и.т.д.»

| п/н | Наименование и организационно-правовая форма организации | Местонахождение организации | Уставный, складочный капитал, паевый фонд, руб. | Доля участия | Основание участия | Стоимость чистых активов организации на последнюю отчетную дату руб. | Признак убыточности организации | Источник информации |

| 1 | ООО «МАЯК» | г. .Горячий Ключ, ул. Мира, 125 | 10000 | 50 | покупка | прибыльная | №б/н от 01.11.2016 |

| п/н | Наименование и адрес банка или иной кредитной организации | Номер и валюта счета | Дата открытия счета | Остаток на счете, руб. | Источник информации |

| 1 | ПАО «Сбербанк России»(подразделение № 8607/00280)Краснодарский край, г. Горячий Ключ, ул. Ленина 5 | 42307810263060002109, рубли Российской Федерации | 22.03.2004 | 1236 | №б/н от 01.11.2016 |

На дату проведения анализа стоимость активов Попова В. С., которые могут быть реализованы в целях погашения кредиторской задолженности составляет 806236 руб.

В целях покрытия судебных расходов и расходов на выплату вознаграждения арбитражному управляющему Согласно Решения Арбитражный суд Краснодарского края в материалы дела представлены доказательства внесения на депозит суда (подлинник чек - ордера СБ РФ от дата.) денежных средств в размере фиксированной суммы 25 000 (двадцать пять тысяч) рублей.

4.2. Анализ пассивов

Анализ пассивов проводится в целях выявления обязательств, которые могут быть оспорены или прекращены, а также возможности проведения реструктуризации сроков исполнения обязательств.

| п/н | Обязательство | Кредитор | Местонахождение кредитора | Основание возникновения | Сумма обязательств, руб. | Штрафы, пени и иные санкции, руб. | |

| всего | в том числе задолженность | ||||||

| 1 | Поручительство | ПАО «Сбербанк России» | ПАО «Сбербанк России»Краснодарский край, г. Горячий Ключ, ул. Ленина 5 | Договор поручительства №56/2013 от 30.08.2013, Кредитный договор №00290013/06021000 от 30.08.2013 | 1050000 | 1000000 | 45622 |

| п/н | Наименование налога, сбора или иного обязательного платежа | Недоимка, руб. | Штрафы, пени и иные санкции, руб. |

| 1 | МРИ ФНС №4 по Краснодарскогму краю | 55000 | 569 |

Введение в отношении Попова В. С. процедуры реализации имущества гражданина по Решению Арбитражного суда Краснодарского края подразумевает, что вознаграждение финансовому управляющему выплачивается в размере фиксированной суммы и суммы процентов, установленных статьей 20.6 Федерального закона от 26.10.2002 №127-ФЗ «О несостоятельности (банкротстве)» (без учета изменений, внесенных 03.07.2016 г.):

Размер фиксированной суммы - составляет 25 000 рублей.

Денежные средства на выплату вознаграждения финансовому управляющему в размере, равном фиксированной сумме вознаграждения финансового управляющего за одну процедуру, применяемую в деле о банкротстве гражданина, вносятся в депозит арбитражного суда при подаче заявления в суд.

Сумма процентов по вознаграждению финансового управляющего:

- в случае исполнения гражданином утвержденного арбитражным судом плана реструктуризации его долгов составляет 7% размера удовлетворенных требований кредиторов;

- в случае введения процедуры реализации имущества гражданина составляет 7% размера выручки от реализации имущества гражданина и денежных средств, поступивших в результате взыскания дебиторской задолженности, а также в результате применения последствий недействительности сделок.

Данные проценты уплачиваются финансовому управляющему за счет денежных средств, полученных в результате исполнения плана реструктуризации долгов гражданина или реализации имущества гражданина, после завершения расчетов с кредиторами.

На запрос №б/н от 01.11.2016 в городской суд г. Горячий Ключ поступил ответ №01-06/47814 от 24.11.2016 [Приложение № ]

На запрос №б/н от 01.11.2016 в ФССП по Краснодарскому краю в Управление Федеральной службы судебных приставов России , поступил ответ №69901/16/23930 от 25.11.2016 [Приложение № ]

Раздел 5. Анализ возможности реструктуризации задолженности (восстановления платежеспособности) должника

По результатам анализа активов и пассивов Должника, выявлено следующее:

• Источником доходов Должника является:

| п/н | Наименование источника дохода | Величина дохода, руб./мес. | Источник информации |

| 1 | Пенсия | 12800 | |

| ИТОГО | 12800 |

• Общая сумма задолженности Должника на дату составления настоящего Заключения, установленная в реестр требований кредиторов, составляет 1105000 руб..

В рамках настоящего раздела анализируется возможность реструктуризации задолженности Должника.

Под реструктуризацией долгов подразумевается ряд реабилитационных мероприятий по стабилизации того финансового положения, в котором оказался Должник, направленных на восстановление его платежеспособности и погашение задолженности перед кредиторами.

В рамках процедуры реструктуризации должен быть установлен более приемлемый для Должника порядок расчетов с кредиторами (например, может быть уменьшен размер ежемесячного платежа или увеличен срок выплат). Реструктуризация может позволить осуществить пропорциональное погашение требований кредиторов или государственного органа и избежать банкротства, избавившись от дальнейшего начисления пени и штрафов. Поэтому процедура реструктуризации ни в коем случае не является принудительной обязанностью, а скорее даже представляет собой привилегию.

Для получения права на реструктуризацию своей задолженности Должник-гражданин должен соответствовать определенным требованиям (п.1 ст. 213.13 Закона о банкротстве):

- гражданин имеет источник дохода на дату представления плана реструктуризации его долгов;

- гражданин не имеет неснятой или непогашенной судимости за совершение умышленного преступления в сфере экономики и до даты принятия заявления о признании гражданина банкротом истек срок, в течение которого гражданин считается подвергнутым административному наказанию за мелкое хищение, умышленное уничтожение или повреждение имущества либо за фиктивное или преднамеренное банкротство;

- гражданин не признавался банкротом в течение пяти лет, предшествующих представлению плана реструктуризации его долгов;

- план реструктуризации долгов гражданина в отношении его задолженности не утверждался в течение восьми лет, предшествующих представлению этого плана.

В целях определения возможности (невозможности) реструктуризации задолженности (восстановления платежеспособности) Должника применяется следующая методика:

- Определение источников и размера доходов Должника;

- Выявление уровня прожиточного минимума, установленного для региона проживания Должника;

- Выявление расходов, которые Должник обязан нести в силу закона (содержание граждан, находящихся на иждивении и т.д.);

- Расчет превышения уровня доходов Должника над обязательными расходами и уровнем прожиточного минимума;

- Расчет необходимого времени для погашения кредиторской задолженности с учетом размера превышения доходов над расходами.

Согласно ст. 1 Федерального закона № 134-ФЗ от 24.10.1997 г., прожиточный минимум (ПМ) – это стоимостная оценка потребительской корзины (минимального набора товаров и услуг, необходимых для обеспечения жизнедеятельности и сохранения здоровья человека), а также обязательные платежи и сборы (налоги, коммунальные услуги и т.п.).

Его величина рассчитывается как в целом по Российской Федерации (федеральный ПМ), так и по каждому субъекту страны (региональный ПМ). Размер данного показателя в общем по России устанавливается Постановлением Правительства РФ поквартально (в среднем за месяц каждого квартала года) по основным социально-демографическим группам: для трудоспособного населения, пенсионеров, детей и отдельно в расчете на душу населения.

Прожиточный минимум используется для:

- оценки уровня жизни населения страны;

- обоснования минимального размера оплаты труда (так, согласно ч. 1 ст. 133 ТК РФ, МРОТ не может быть ниже величины прожиточного минимума трудоспособного населения), размеров государственных социальных выплат (социальных доплат к пенсиям, субсидий на оплату услуг ЖКХ, пособий на ребенка и малоимущим гражданам и т.п.);

- формирования федерального бюджета и др.

По состоянию на дату составления настоящего Заключения актуальные данные о величине прожиточного минимума для региона проживания Должника (Краснодарский край) содержатся в Постановление Губернатора Краснодарского края от 13.09.2023 № 692 (в ред. от 18.12.2023 № 1112).

Так в 2024 году по Краснодарскому краю прожиточный минимум на душу населения составил 14835 руб./месяц, для трудоспособного населения – 16170 руб./месяц, для пенсионеров – 12758 руб./месяц, а для детей – 14390 руб./месяц,

Финансовый управляющий провел расчет размера превышения уровня доходов Должника над уровнем прожиточного минимума для трудоспособного населения, установленного по Краснодарскому краю.

В связи превышением прожиточного минимума над уровнем доходов Должника финансовым управляющим не предоставляется возможным призвести расчет необходимого времени для расчетов Должника с кредиторами, учитывая размер обязательств, установленных в реестр требований кредиторов, на дату составления настоящего заключения.

Учитывая требования п.2 ст. 213.14 ФЗ «О несостоятельности (банкротстве)» в части срока реализации плана реструктуризации долгов у Должника отсутствует возможность удовлетворить требования кредиторов в течение 3 лет.

Дополнительные источники дохода, получение ценного имущества у Должника не предвидятся.

По результатам проведенного анализа активов и пассивов Должника следует вывод о невозможности применения процедуры реструктуризации задолженности (утверждения плана реструктуризации), а также, восстановления платежеспособности Должника по следующим причинам:

Активов Должника не достаточно для расчета с кредиторами

Финансовым управляющим проведен анализ возможности освобождения Должника от обязательств по результатам проведения процедуры банкротства.

В соответствии с п. 4 ст. 213.28 ФЗ «О несостоятельности (банкротстве)» освобождение гражданина от обязательств не допускается в случае, если:

- Вступившим в законную силу судебным актом гражданин привлечен к уголовной или административной ответственности за неправомерные действия при банкротстве, преднамеренное или фиктивное банкротство при условии, что такие правонарушения совершены в данном деле о банкротстве гражданина;

- Гражданин не предоставил необходимые сведения или предоставил заведомо недостоверные сведения финансовому управляющему или арбитражному суду, рассматривающему дело о банкротстве гражданина, и это обстоятельство установлено соответствующим судебным актом, принятым при рассмотрении дела о банкротстве гражданина;

- Доказано, что при возникновении или исполнении обязательства, на котором конкурсный кредитор или уполномоченный орган основывал свое требование в деле о банкротстве гражданина, гражданин действовал незаконно, в том числе совершил мошенничество, злостно уклонился от погашения кредиторской задолженности, уклонился от уплаты налогов и (или) сборов с физического лица, предоставил кредитору заведомо ложные сведения при получении кредита, скрыл или умышленно уничтожил имущество.

В этих случаях арбитражный суд в определении о завершении реализации имущества гражданина указывает на неприменение в отношении гражданина правила об освобождении от исполнения обязательств либо выносит определение о неприменении в отношении гражданина правила об освобождении от исполнения обязательств, если эти случаи выявлены после завершения реализации имущества гражданина.

На момент составления настоящего заключения установлено следующее:

• Вступившие в законную силу судебные акты о привлечении Должника к уголовной или административной ответственности за неправомерные действия при банкротстве, преднамеренное или фиктивное банкротство отсутствуют; (вывод)

• Должник предоставил необходимые сведения в суд и Финансовому управляющему, судебные акты о предоставлении заведомо недостоверных сведений не выносились; (вывод)

• Незаконных действий Должника при возникновении или исполнении обязательств перед кредиторами не выявлено. На момент возникновения обязательств Должник имел источники доходов, действовал добросовестно. Фактов, свидетельствующих о недобросовестном и (или) незаконном поведении Должника Финансовым управляющим не выявлено, соответствующие судебные акты не выносились.

Оснований для отказа в освобождении Должника от обязательств по результату процедуры банкротства не выявлено.

В адрес Финансового управляющего ни от Должника, ни от кредиторов проект плана реструктуризации задолженности не поступал.

Финансовый управляющий по результатам проведения анализа финансового состояния Попова В. С. пришел к выводу о целесообразности перехода к процедуре реализации имущества гражданина, по результатам которой освободить Должника от обязательств и применить к нему последствия, предусмотренные ст. 213.30 ФЗ «О несостоятельности (банкротстве)».

Раздел 6. Определение признаков фиктивного и преднамеренного банкротства

6.1. Анализ сделок должника

В соответствии с требованиями пункта 8 Временных правил анализ сделок Должника проводится с целью установления соответствия сделок законодательству Российской Федерации, а также в целях выявления сделок, заключенных или исполненных на условиях, не соответствующих рыночным условиям, что послужило причиной возникновения или увеличения неплатежеспособности должника, а также причинило кредиторам реальный ущерб в денежной форме.

В соответствии с пунктом 9 Временных правил к сделкам, заключенным на условиях, не соответствующих рыночным условиям, относятся:

- сделки по отчуждению имущества Должника, не являющиеся сделками купли - продажи, направленные на замещение имущества Должника менее ликвидным имуществом;

- сделки купли - продажи, осуществляемые с имуществом Должника, заключенные на заведомо невыгодных для Должника условиях, а также осуществленные с имуществом, без которого невозможна его основная деятельность;

- сделки, связанные с возникновением обязательств Должника, не обеспеченные имуществом, а также влекущие за собой приобретение неликвидного имущества;

- сделки по замене одних обязательств другими, заключенными на заведомо невыгодных условиях.

Заведомо невыгодные условия сделки, заключенной Должником, могут касаться, в частности, цены имущества, работ и услуг, вида и срока платежа по сделке.

В силу положений ст. 61.9 Федерального закона «О несостоятельности (банкротстве)» конкурсный управляющий вправе обратиться в арбитражный суд с заявлением об оспаривании сделки должника.

В силу п. 1 ст. 61.1 указанного закона сделки, совершенные должником или другими лицами за счет должника, могут быть признаны недействительными в соответствии с Гражданским кодексом Российской Федерации, а также по основаниям и в порядке, которые указаны в настоящем Федеральном законе.

В соответствии с п. 1 ст. 61.2 Закона о банкротстве сделка, совершенная должником в течение одного года до принятия заявления о признании банкротом или после принятия указанного заявления, может быть признана арбитражным судом недействительной при неравноценном встречном исполнении обязательств другой стороной сделки, в том числе в случае, если цена этой сделки и (или) иные условия существенно в худшую для должника сторону отличаются от цены и (или) иных условий, при которых в сравнимых обстоятельствах совершаются аналогичные сделки (подозрительная сделка). Неравноценным встречным исполнением обязательств будет признаваться, в частности, любая передача имущества или иное исполнение обязательств, если рыночная стоимость переданного должником имущества или осуществленного им иного исполнения обязательств существенно превышает стоимость полученного встречного исполнения обязательств, определенную с учетом условий и обстоятельств такого встречного исполнения обязательств.

6.2. Выявление признаков преднамеренного банкротств

В соответствии с пунктом 6 Временных правил, выявление признаков преднамеренного банкротства проводится анализ значений и динамики коэффициентов, характеризующих платежеспособность должника, рассчитанных за исследуемый период в соответствии с Правилами проведения Арбитражными управляющими финансового анализа, утвержденными постановлением Правительства Российской Федерации от 25 июня 2003 г. № 367.

Учитывая, что Должник является физическим лицом и не ведет бухгалтерский и налоговый учет, то определить основные показатели для расчета коэффициентов финансово-хозяйственной деятельности и сами коэффициенты невозможно.

Раздел 7. Выводы

На основе проведенного анализа можно сделать выводы:

• У Должника выявлено имущество, на которое возможно обратить взыскание;

• У Попова В. С. отсутствуют признаки фиктивного и преднамеренного банкротства

Приложения

Необходимо перечислить все приложения на основании которых проводился финансовый анализ.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ