Анализ распределительной политики в рамках фундаментального анализа компании

Вера Геннадьевна Когденко

доктор экономических наук, заведующая кафедрой финансового менеджмента,

Национальный исследовательский ядерный

университет «МИФИ», Москва, Российская Федерация

Экономический анализ: теория и практика

№2(449), 2016

Аннотация

Предмет. Рассматриваются вопросы типологии и анализа распределительной политики компании.

Цели. Исследование влияния различных типов распределительной политики на финансовое состояние компаний.

Методология. Методологическую основу исследования распределительной политики составили объективные принципы системного подхода, использование положений экономического анализа, логического и комплексного подходов к оценке экономических явлений и процессов.

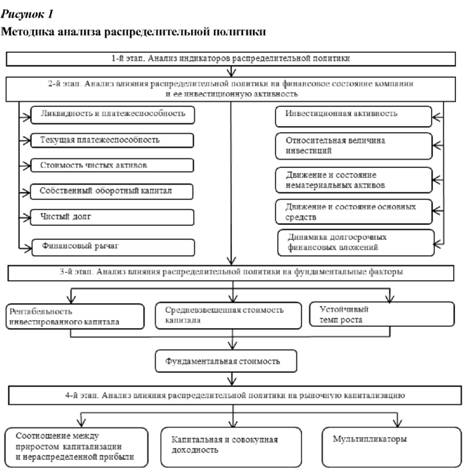

Результаты. Выделены два типа распределительной политики: доминирующий и подчиненный. Целью доминирующей политики является обеспечение текущих выпплат акционерам независимо от потребностей компании в финансовых ресурсах; целью подчиненной политики - обеспечение целей развития бизнеса. Представлены ключевые характеристики типов распределительной политики, особенности доминирующей и подчиненной политики; обосновано, что подчиненная политика положительно влияет на устойчивый темп роста и рентабельность инвестированного капитала в долгосрочном периоде. Выявлено положительное влияние доминирующей политики на краткосрочную эффективность компании, ее позитивное влияние на средневзвешенную стоимость капитала вследствие снижения требуемой доходности собственного капитала и привлечения более дешевого заемного капитала. Предложена блок-схема анализа распределительной политики, включающая четыре этапа: анализ ключевых индикаторов распределительной политики; оценку влияния распределительной политики на финансовое состояние и инвестиционную активность компании; анализ влияния политики на фундаментальные факторы стоимости; анализ ее влияния на рыночную капитализацию компании.

Выводы и значимость. Обосновано наличие двух типов распределительной политики, даны их характеристики, предложена методика анализа распределительной политики. Статья предназначена специалистам финансовых служб, принимающим финансовые решения в условиях кризисных явлений в экономике.

В последние годы многие крупные российские компании увеличивают дивидендные выплаты акционерам, при этом дивидендная доходность в отдельных компаниях превышает 20%, а доля распределяемой прибыли - 100%1.

1 Миронова Л. Выпплата дивидендов в 2015 году: к чему готовиться акционерам? URL: http://www.finanz.ru/novosti/aktsii/vyplata-dividendov-v-2015-godu-k-chemu-gotovitsya-akcioneram-1000551718

Высокие дивиденды выплачивают компании нефтегазовой отрасли, предприятия металлургии, банки, операторы связи2.

2 Гайдаев В. Это сладкое слово - дивиденды. URL: http://www. kommersant. ru/doc/2558394

Исследователи отмечают, что дивидендная доходность индекса ММВБ превысила соответствующие показатели на развитых и развивающихся рынках и составила в 2015 г. 4,8%3.

3 Миронова Л. Выпплата дивидендов в 2015 году: к чему готовиться акционерам? URL: http://www.finanz.ru/novosti/aktsii/vyplata-dividendov-v-2015-godu-k-chemu-gotovitsya-akcioneram-1000551718

Одной из причин увеличения дивидендных выплат является желание контролирующих акционеров вывести капитал в иностранные юрисдикции, поскольку распределительная, в том числе дивидендная, политика в числе прочих инструментов используется для вывода капитала из страны. Несмотря на некоторые позитивные тенденции в динамике оттока капитала (по данным Центрального банка Российской Федерации, вывоз капитала в первом полугодии 2015 г. упал на 31,7% по сравнению c первым полугодием 2014 г.4), масштабы явления остаются весьма существенными для экономики страны. При этом необходимо отметить, что инвестиции в основной капитал снижаются в России второй год подряд.

4 Центробанк оценил отток капитала за первое полугодие 2015 г. в 52,5 млрд долл. URL: http://www.rbc.ru/rbcfreenews/559e94e79a794790f0eb8a7c

Разработка и реализация дивидендной политики, ключевого элемента распределительной политики, обеспечивает достижение следующих целей [1-4]:

- получение акционерами текущей (дивидендной) доходности;

- информирование рынка о финансовом состоянии компании, в чем проявляется сигнальная роль дивидендов;

- поддержку курса акций и привлечение инвесторов, реализующих стратегию инвестирования в доход;

- вывод финансовых ресурсов из компании, перемещение финансовых ресурсов внутри группы компаний.

Несомненным является то, что выплачиваемые дивиденды обеспечивают гарантированную доходность акционерам, то есть более быстрое разрешение неопределенности относительно эффективности вложений в компанию [2]. В то же время эффективность использования реинвестированной в компанию прибыли не может быть гарантирована, поскольку не всегда приводит к росту капитализации компании и положительной капитальной доходности акционерного капитала вследствие неэффективного управления компанией [5]. В этом бесспорное преимущество дивидендов, отмечаемое теорией поведенческих финансов, а именно то, что они отвечают потребностям акционеров (избегать потерь), то есть дивиденд служит психологическим утешением акционерам, что они получают какую-то прибыль на свои вложения [6].

Особенно это актуально для неэффективных рынков капитала. В идеальной финансовой среде, как доказано Ф. Модильяни и М. Миллером, дивидендная политика не оказывает влияния на благосостояние акционеров, то есть не влияет на стоимость компании. Однако в реальной среде, в отличие от идеальной, существуют налоги, информационная асимметрия, нерациональность поведения экономических субъектов, транзакционные затраты на оплату услуг финансовых посредников, издержки банкротства, различия в условиях привлечения заемного капитала компаниями и физическими лицами, сигнальное (информационное) содержание дивидендов, неэффективность в использовании реинвестированной прибыли, другие несовершенства. Все это приводит к тому, что дивидендная политика зачастую реализуется не в интересах развития компании и поэтому существенно влияет на ее финансовое состояние и возможности роста. В частности, это происходит потому, что инвестиционная политика компании ставится в зависимость от дивидендной, и значительные выплаты акционерам приводят не только к снижению инвестиционной активности, но и к деградации производственного потенциала.

Распределительная политика кроме дивидендной включает также политику выкупа собственных акций на баланс компании. Осуществляя выкуп акций, компании сокращают их количество в обращении и додобиваются еще ряда целей [1, 2, 4, 5]:

- возврата излишков наличных в том случае, если отсутствуют перспективы развития бизнеса и эффективные инвестиционные проекты. Выкуп акций может быть косвенным свидетельством того, что компания не имеет инвестиционных возможностей и поэтому возвращает капитал владельцам, с тем чтобы они инвестировали его с более высокой отдачей [7];

- повышения стоимости акций или поддержания стоимости в период ослабления компании;

- достижения и поддержания желаемой структуры капитала, а именно уменьшения доли собственного капитала;

- предотвращения или задержки нежелательных поглощений за счет выкупа акций, которые могут быть приобретены третьими лицами для поглощения компании.

Кроме того, выкуп акций может осуществляться в целях вывода финансовых ресурсов из компании и направления их в более безопасные и выгодные для акционеров проекты. В отличие от дивидендной политики выкуп акций носит разовый характер, поэтому политика выкупа акций не требует такой тщательной разработки, которая необходима при формировании дивидендной политики на долгосрочную перспективу. Таким образом, распределительная политика, являющаяся одной из форм взаимоотношений компании с собственниками, реализуется в виде выплаты дивидендов в денежной форме, выплаты дивидендов акциями, эмитируемыми за счет реинвестированной в компанию прибыли, а также в форме выкупа акций. Последствиями реализации дивидендной политики в виде выплаты акционерам денежных средств будут снижение уровня ликвидности, возможное снижение валюты баланса в связи с оттоком ресурсов, замедление устойчивого темпа роста бизнеса, уменьшение доли собственного капитала в валюте баланса, повышение инвестиционной привлекательности акций для акционеров, реализующих стратегию инвестирования в доход [8].

Дивидендная политика в виде выплат дивидендов акциями за счет дополнительной эмиссии будет приводить к увеличению уставного и собственного капитала компании, укреплению финансового состояния компании за счет увеличения собственного капитала, повышению устойчивого темпа роста, увеличению количества акций и снижению их рыночной стоимости.

Третий вариант распределительной политики -выкуп акций на баланс компании - имеет в качестве результатов снижение уровня ликвидности компании, возможное снижение валюты баланса, замедление устойчивого темпа роста, уменьшение доли собственного капитала в валюте баланса, уменьшение количества акций в обращении и повышение их рыночной стоимости.

На распределительную политику оказывают влияние внешние (макроэкономические, отраслевые) и внутренние факторы, подробно описанные в работах [1, 9-12]. Особо следует отметить влияние политической, экономической и налоговой стабильности в стране, при снижении которых сокращается инвестиционная активность, усиливаются стимулы к выводу прибыли из компаний в виде дивидендных выплат и выкупа акций.

В числе внутренних факторов необходимо отметить мотивацию контролирующих акционеров. Их целью может быть долгосрочное развитие бизнеса, инвестирование в повышение долгосрочной эффективности. В этом случае прибыль в значительном объеме реинвестируется. Если же цель акционеров - получение краткосрочной прибыли и вывод ресурсов из компании, то для реализации этих целей будет использоваться в том числе и распределительная политика.

В процессе анализа распределительной политики возникают два ключевых вопроса. Первый вопрос - оценка взаимосвязи между распределительной политикой, инвестиционной активностью и политикой привлечения капитала. Проблема заключается в том, что дивидендная политика может не оказывать влияния на инвестиционную политику и политику структуры капитала, если реализуется по остаточному принципу в интересах компании. Но может сложиться и другая ситуация, когда задачи обеспечения выплат акционерам имеют доминирующее значение, а инвестиционная политика и политика структуры капитала отходят на второй план. В этом случае существенное значение имеет оценка того, насколько велики инвестиционные возможности компании и в какой мере они реализуются. Об отсутствии инвестиционных возможностей в рамках существующего бизнеса свидетельствуют следующие внешние и внутренние признаки: стагнация в отрасли и ухудшение конъюнктуры отраслевых рынков, снижение показателей эффективности компаний отрасли, снижение показателей состояния производственных мощностей, чрезмерные остатки денежных средств на счетах компаний.

Второй вопрос, возникающий в процессе анализа распределительной политики - ее влияние на фундаментальную стоимость и рыночную капитализацию компании. Влияние это будет тем существеннее, чем более заметную роль будет играть распределительная политика по отношению к инвестиционной и политике структуры капитала. Если для реализации распределительной политики сокращаются инвестиционные планы компании, то влияние такой политики будет негативным.

Исходя из этого можно выделить два типа распределительной политики в зависимости от ее значимости для компании:

- подчиненный, осуществление которого служит целям развития бизнеса, его инвестиционной политике и политике финансирования;

- доминирующий, реализация которого подчинена целям акционеров в получении текущего дохода, а осуществление инвестиционной деятельности и формирование структуры капитала ставится в зависимость от нее.

Такая классификация распределительной политики не в полной мере идентична известному разделению политики на агрессивную, предполагающую значительные выплаты, и консервативную, ориентированную на реинвестирование прибыли [13]. Имеет значение не сама величина выплат акционерам, а субординация распределительной политики с инвестиционной политикой и политикой финансирования. То есть и подчиненная политика может предполагать значительные выплаты в том случае, если у компании отсутствуют инвестиционные возможности, или целевая структура капитала предполагает более высокую долговую нагрузку. В то же время доминирующая распределительная политика может сопровождаться несущественными выплатами акционерам, если они заинтересованы в реинвестировании прибыли, а не в текущих выплатах. Различия доминирующей и подчиненной распределительной политики обусловлены несовершенством финансовой среды, что приводит иногда к антагонизму между интересами акционеров, которые хотят получить текущий доход, и бизнеса, нуждающегося в источниках для долгосрочного развития. Причинами такого поведения акционеров может быть наличие у контролирующих акционеров проектов с более высокой эффективностью, чем проекты анализируемой компании, использование компании в качестве донора для других компаний, намерение акционеров инвестировать с меньшей степенью риска, их желание использовать капитал на личное потребление; нежелание оставлять прибыль в бизнесе из-за неэффективности менеджмента и низкой отдачи от инвестиций в компанию.

В целом доминирующая распределительная политика предполагает значительные выплаты акционерам, в то время как подчиненная (при условии наличия инвестиционных возможностей) - реинвестирование прибыли (табл. 1).

Таблица 1. Сравнительная характеристика типов распределительной политики

| Показатель | Доминирующий тип дивидендной политики | Подчиненный тип дивидендной политики |

| Ориентация распределительной политики | Интересы акционеров | Интересы компании |

| Фаза жизненного цикла компании | Зрелость, упадок | Становление, рост |

| Коэффициент дивидендных выплат | Высокий | Низкий, нестабильный, возможно нулевой |

| Средства компании, направляемые на выкуп акций | Значительные | Несущественные или отсутствуют |

| Доля реинвестируемой прибыли | Несущественная или отсутствует | Значительная |

| Потребность компании во внешнем финансировании | Относительно высокая | Относительно низкая, но зависит от масштабов роста бизнеса |

| Дивиденды на одну акцию | Стабильные, высокие | Небольшие, могут быть равными нулю |

| Вид доходности (текущая, капитальная) | В основном текущая, капитальная может быть отрицательной | В основном капитальная, текущая может быть нулевой |

| Инвестиционная активность компании | Относительно низкая | Относительно высокая |

| Рентабельность инвестированного капитала | Относительно высокая в краткосрочном периоде; относительно низкая в долгосрочном периоде | Относительно высокая в долгосрочном периоде |

| Устойчивый темп роста компании | Относительно низкий | Относительно высокий |

| Средневзвешенная стоимость инвестированного капитала | Относительно низкая (при невысокой долговой нагрузке) | Относительно высокая |

Подчиненная политика имеет преимущества в виде потенциально высокой долгосрочной рентабельности инвестированного капитала, высокого устойчивого темпа роста, относительно невысокой долговой нагрузки. Недостатком такой политики будет нестабильность выплат акционерам, что увеличивает рискованность владения акциями и повышает требуемую доходность собственного капитала. Также возможно снижение эффективности операционной деятельности в краткосрочном периоде, поскольку менеджменту не нужно изыскивать значительные финансовые ресурсы для выплат акционерам. Основная угроза при реализации такой политики - осуществление неэффективных с точки зрения создания стоимости инвестиционных проектов, в чем может быть заинтересован менеджмент в целях расширения подконтрольных ему ресурсов. При реализации подчиненного типа распределительной политики компании используют методику дивидендных выплат по остаточному принципу, а также методику выплат дивидендов акциями.

В том случае, когда распределительная политика является доминирующей, в первую очередь обеспечиваются выплаты акционерам, а затем рассматриваются инвестиционные проекты и определяются потребности компании в привлечении капитала или погашении (возврате) источников капитала. Компания гарантирует стабильно высокие выплаты акционерам, что обеспечивается не только чистой прибылью, но и прибылью прошлых лет или специально формируемыми фондами. Такая политика в большей степени, чем подчиненная, учитывает интересы акционеров в текущих выплатах, в то же время она может иметь негативное влияние на финансовое состояние, инвестиционную активность и долгосрочную эффективность бизнеса вследствие недоинвестирования и возможной деградации производственных мощностей, снижения ценности интеллектуального, человеческого, социального, сетевого, природного капитала компании, снижения устойчивого темпа роста и роста долговой нагрузки. Таким образом, доминирующая дивидендная политика негативно влияет на два первичных фактора стоимости бизнеса - снижает долговременную рентабельность инвестированного капитала и устойчивый темп роста.

Доминирующий тип дивидендной политики, который предполагает обеспечение дивидендных выплат независимо от внешних и внутренних условий, имеет ряд преимуществ. В частности, компания в этих условиях существенно повышает операционную эффективность из-за необходимости мобилизации значительных денежных ресурсов для обеспечения выплат акционерам. Это выражается в эффективном контроле над операционными расходами, ускорении оборачиваемости оборотных активов, повышении эффективности использования производственных мощностей, продаже неиспользуемых и неэффективных активов. Еще одним положительным следствием доминирующей дивидендной политики является то, что рискованность вложений в акции снижается, поскольку дивидендные выплаты осуществляются на постоянной основе. Это приводит к снижению требуемой доходности собственного капитала, что далее положительно влияет на средневзвешенную стоимость. Средневзвешенная стоимость капитала также может снизиться еще и вследствие привлечения в большем объеме дешевого заемного капитала. Однако чрезмерное увеличение долговой нагрузки может повысить рискованность бизнеса и стоимость источников капитала. Привлечение заемного капитала положительно сказывается на рентабельности собственного капитала в том случае, когда эффект финансового рычага имеет положительное значение, что также поддерживает интерес инвесторов к акциям.

Безусловно, положительным следствием доминирующей дивидендной политики является то, что она подает позитивный сигнал: в компании дела идут успешно, имеются ликвидные ресурсы для выплат дивидендов. Это важно для инвесторов, поскольку информация о перспективах компании необщедоступна и небесплатна [2].

При реализации доминирующей дивидендной политики компании используют методику фиксированных дивидендных выплат, гарантируя высокий и стабильный дивиденд на акцию или методику постоянного процентного распределения прибыли, распределяя прибыль в определенных пропорциях со значительной долей выплат. При этом в качестве прибыли может использоваться не только чистая прибыль, но и, например, прибыль до вычета процентов, налогов и амортизации (EBITDA).

Необходимо отметить, что распределительная политика крупных компаний зачастую имеет признаки доминирующей политики, поскольку такие компании, как правило, осуществляют более высокие, предсказуемые и стабильные дивидендные выплаты. Дивидендная политика в этом случае формируется таким образом, чтобы защитить интересы акционеров, уменьшить риск вложений в акции, а значит, снизить стоимость собственного капитала как источника финансирования компании. Дивидендная политика таких компаний утверждается на длительный период и, таким образом, может не учитывать изменений потребностей бизнеса в инвестициях и источниках для их финансирования. В то же время компании новой экономики зачастую вообще не выплачивают дивиденды, стремясь использовать прибыль как источник роста и новых инвестиций.

Основная сложность в оценке дивидендной политики - оценка ее влияния на краткосрочную и долгосрочную эффективность бизнеса.

Доминирующая политика повышает краткосрочную эффективность, в то время как подчиненная политика ориентирована на повышение долгосрочной эффективности бизнеса. Признаками краткосрочной эффективности можно считать повышение оборачиваемости оборотных и внеоборотных активов, снижение показателей ресурсоемкости, повышение рентабельности продаж. Признаки долгосрочной эффективности - это повышение инвестиционной активности, реализация высокодоходных инвестиционных проектов, что зачастую сопровождается снижением показателей краткосрочной эффективности. В процессе анализа распределительной политики необходимо оценить ее влияние на финансовое состояние и инвестиционную активность компании, фундаментальные факторы стоимости и рыночную капитализацию (рис. 1).

На первом этапе анализируются ключевые индикаторы распределительной политики, такие как суммы выплат акционерам, пропорции распределения прибыли, дивидендная доходность [1, 2, 13]. Эти индикаторы позволяют оценить масштабы изъятий финансовых ресурсов из компании, а также определить направленность распределительной политики: обеспечение развития бизнеса или удовлетворение интересов акционеров в получении текущего дохода.

Второй этап посвящен оценке двух ключевых последствий распределительной политики - ее влияния на ликвидность и платежеспособность компании, с одной стороны, и инвестиционной активности, с другой [14, 15]. Соответствующие расчеты позволяют определить, насколько существенно распределительная политика влияет на финансовую устойчивость в связи с изъятием ресурсов и долгосрочную эффективность в связи с возможным снижением инвестиционной активности.

На третьем этапе методики анализа распределительной политики оценивается ее воздействие на фундаментальные факторы стоимости - средневзвешенную стоимость капитала, устойчивый темп роста, а также рентабельность инвестированного капитала [16-18]. При этом подчиненная распределительная политика позитивно сказывается на устойчивом росте компании и ее рентабельности, в то время как доминирующая может привести к снижению средневзвешенной стоимости капитала.

На четвертом этапе анализируется влияние распределительной политики на рыночную капитализацию компании и обосновывается вывод о том, как реагирует рынок на увеличение или снижение дивидендов на акцию, на прирост или уменьшение нераспределенной прибыли компании, какова капитальная и совокупная доходность вложений в акции компании [19-21].

Разработанная методика анализа распределительной политики позволяет определить ее роль и значение в ряду других важнейших финансовых решений компании и качество разработки распределительной политики оценить влияние распределительной политики на определяет успешность бизнеса в создании финансовое состояние компании и ее стоимость. стоимости и возможность его развития

Значение этого анализа заключается в том, что в интересах стейкхолдеров.

Список литературы

1. Брейли Р., Майерс С. Принципы корпоративных финансов. М.: Олимп-Бизнес, 2007. 592 с.

2. Пайк Р., Нил Б. Корпоративные финансы и инвестирование. СПб.: Питер, 2006. 784 с.

3. Грэхем Б., Цвейг Д. Разумный инвестор. М.: Вильямс, 2009. 672 с.

4. Брег С. Настольная книга финансового директора. М.: Альпина Паблишер, 2015. 606 с.

5. Баффетт У. Эссе об инвестициях, корпоративных финансах и управлении компаниями. М.: Альпина Бизнес Букс, 2009. 268 с.

6. Лукашов А.В. Поведенческие корпоративные финансы и дивидендная политика фирмы // Управление корпоративными финансами. 2004. № 3. С. 12-16.

7. Арнольд Г. Инвестирование. Путеводитель от Financial Times. М.: Дело и Сервис, 2007. 496 с.

8. Фаербер Э. Все об акциях. Легкий способ начать свой путь. М.: Манн, Иванов и Фербер, 2013. 336 с.

9. Ивашковская И.В., Григорьева С.А., Кокорева М.С., Степанова А.Н. и др. Эмпирический анализ российских компаний (корпоративные финансовые решения на развивающихся рынках капитала): монография. М.: ИНФРА-М, 2012. 281 с.

10. Ивашковская И.В. Финансовые измерения корпоративных стратегий. Стейкхолдерский подход: монография. М.: ИНФРА-М, 2013. 320 с.

11. Когденко В.Г. Корпоративная финансовая политика: монография. М.: ЮНИТИ-ДАНА, 2014. 615 с.

12. Боди З., Мертон Р. Финансы. М.: Вильямс, 2004. 347 с.

13. Ковалев В.В. Финансовый анализ. Методы и процедуры: монография. М.: Финансы и статистика, 2005. 560 с.

14. Бернстайн Л.А. Анализ финансовой отчетности: теория, практика и интерпретация. М.: Финансы и статистика, 2003. 624 с.

15. Пласкова Н.С. Теория и практика стратегического экономического анализа результативности бизнеса: монография. М.: МАКС Пресс, 2007. 368 с.

16. Антилл Н., Ли К. Оценка компаний: анализ и прогнозирование с использованием отчетности по МСФО. М.: Альпина Паблишер, 2013. 440 с.

17. Дамодаран А. Инвестиционная оценка: Инструменты и методы оценки любых активов. М.: Альпина Бизнес Букс, 2007. 1316 с.

18. Коупленд Т., Коллер Т., Мурин Дж. Стоимость компаний: оценка и управление. М.: Олимп-Бизнес, 2005. 576 с.

19. Сигел Дж. Долгосрочные инвестиции в акции. Стратегии с высоким доходом и надежностью. СПб.: Питер, 2010. 416 с.

20. Хагстром Р. Уоррен Баффетт. Как 5 долларов превратить в 50 миллиардов. Простые правила великого инвестора. М.: Манн, Иванов и Фербер; Эксмо, 2014. 352 с.

21. Теплова Т.В. Влияние дивидендных выплат на рыночную оценку российских компаний: эмпирическое исследование методом событийного анализа на российских и зарубежных торговых площадках // Аудит и финансовый анализ. 2008. № 2. С. 9-13.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ