Коэффициент рентабельности продаж

Определение

Коэффициент рентабельности продаж (Return on Sales) - это финансовый показатель, который измеряет, сколько прибыли получается на каждый рубль продаж. Он рассчитывается путем деления прибыли на выручку от продаж и выражается в процентах. То есть показывает, какая часть выручки компании остается в виде прибыли после вычета всех затрат, связанных с производством и продажей товаров или услуг.

Что показывает

Коэффициент рентабельности продаж является одним из ключевых показателей при оценке финансовой устойчивости и эффективности деятельности компании.

Коэффициент рентабельности продаж – это показатель, который позволяет оценить эффективность производственной деятельности компании, эффективность использования ресурсов компании, а также ее способность генерировать прибыль на каждый рубль выручки. Он показывает, сколько прибыли (или убытка) приносят единицы продажи.

Чем выше Коэффициент рентабельности продаж, тем эффективнее деятельность компании. Однако, высокий коэффициент может не всегда быть хорошим показателем, так как он может быть достигнут за счет снижения затрат на производство, что может негативно сказаться на качестве продукции и, как следствие, на уровне удовлетворенности клиентов и на долгосрочной прибыльности компании.

Коэффициент рентабельности продаж, также может использоваться для сравнения эффективности деятельности различных компаний внутри отрасли или между отраслями. Однако, сравнение значений коэффициента, между компаниями требует осторожности, так как результаты могут быть искажены различными методами учета и оценки затрат и доходов.

Формула

Общая формула расчета коэффициента

| Крп= | Прибыль от продаж | *100% |

| Выручка |

где Выручка - это общая сумма доходов от продажи товаров или услуг за отчетный период.

Напрямую рассчитать коэффициент по балансу нельзя, так как для этого необходимы данные второй формы финансовой отчетности - отчета о прибылях и убытках.

Формула расчета по данным новой бухгалтерской отчетности

| Kрп = | стр.2200 Форма 2 | *100% |

| стр.2110 Форма 2 |

Формула расчета по данным старой бухгалтерской отчетности

| Kрп = | стр.050 | *100% |

| стр.010 |

где стр.050 и стр. 010 отчета о прибылях и убытках (форма №2).

Как увеличить

Коэффициент рентабельности продаж можно увеличить различными способами, в зависимости от конкретной ситуации. Ниже представлены некоторые из них:

- Снижение себестоимости: компании могут снижать себестоимость продукции путем оптимизации производственных процессов, использования более дешевых материалов или компонентов, сокращения расходов на рекламу и маркетинг, пересмотра цен на контракты с поставщиками.

- Увеличение объема продаж: компания может увеличить объем продаж за счет увеличения производства, расширения ассортимента продукции, привлечения новых клиентов, улучшения качества продукции и т.д.

- Снижение налоговых платежей: компании могут сократить свои налоговые платежи, например, через использование льготных налоговых режимов, регистрацию в особых экономических зонах, снижение налоговой базы за счет амортизации и т.д.

- Увеличение продуктивности труда: компании могут увеличить эффективность использования трудовых ресурсов путем внедрения новых технологий, повышения квалификации персонала, оптимизации рабочих процессов и т.д.

- Управление запасами: компании могут оптимизировать свои запасы, например, через использование системы "just-in-time" или пересмотра своих стратегий закупок. Это позволит сократить затраты на хранение и улучшить ликвидность.

- Расширение географии продаж: компания может расширить свой рынок сбыта, начав экспортировать свою продукцию в другие страны или регионы, что может привести к увеличению объема продаж и рентабельности.

- Увеличение цен на продукцию: если компания находится в состоянии монополии или имеет сильную позицию на рынке, то увеличение цен на продукцию может увеличить ее рентабельность.

Конечно, каждая компания имеет свои собственные особенности и проблемы, поэтому методы увеличения рентабельности могут различаться в каждом конкретном случае.

Почему снижается

Ниже приведены некоторые причины снижения коэффициента:

- Увеличение себестоимости продукции или услуг: это может быть связано с повышением цен на нефть или другие сырьевые материалы, повышением налогов или тарифов, изменением курса валют и т.д.

- Снижение объёмов продаж: если продажи сокращаются, то фиксированные затраты распределяются на меньшее количество продукции или услуг, что может привести к снижению рентабельности.

- Нарушение баланса между выручкой и затратами: если затраты растут быстрее, чем выручка, то рентабельность снижается.

- Сезонные колебания спроса: если предприятие работает в отрасли с сезонным спросом, то в периоды слабого спроса рентабельность может снижаться.

- Увеличение конкуренции: если на рынке появляются новые конкуренты или старые усиливают свою позицию, то цены на продукцию или услуги могут снижаться, что приводит к снижению рентабельности.

- Недостаточная эффективность управления: если управление предприятием неэффективно, то это может привести к росту затрат и снижению рентабельности.

- Нарушение бизнес-процессов: если на предприятии происходят сбои в бизнес-процессах, то это может привести к дополнительным затратам и снижению рентабельности.

- Повышение налоговых и других финансовых расходов: если налоговые ставки или другие финансовые расходы увеличиваются, то это может привести к снижению рентабельности.

В России есть своиКоэффициент рентабельности продаж может снижаться в России по разным причинам, в том числе:

- Экономический спад или кризис, что приводит к сокращению спроса на товары и услуги, снижению цен и уменьшению прибыли.

- Высокие налоги и регулятивные ограничения, которые увеличивают расходы предприятий и снижают прибыль.

- Низкая эффективность производства и неэффективное управление, что приводит к перерасходу ресурсов и увеличению затрат.

- Рост конкуренции на рынке, что приводит к снижению цен на товары и услуги и уменьшению прибыли.

- Инфляция, которая приводит к росту цен на сырье, энергию и другие ресурсы, что увеличивает затраты на производство и снижает прибыль.

- Неспособность предприятий адаптироваться к изменяющимся условиям рынка и быстро реагировать на изменения спроса и предложения.

- Различные внешние факторы, такие как курс валюты, мировые цены на сырье и другие экономические и политические риски.

Численное значение

Ниже приведена таблица с известными нормативными значениями коэффициента по некоторым отраслям в России. Эти значения являются условными. Норма не регламентируется конкретными документами. Она зависит от ряда факторов, таких как отрасль, конкуренция на рынке, размеры компании, ее стратегия развития и другие. Существуют отраслевые аналитические отчеты и исследования, которые могут содержать информацию о средней рентабельности компаний в определенной отрасли, которые могут служить ориентиром при определении целевых значений показателя.

| Отрасль | Значение показателя, % |

| Розничная торговля (бытовые товары) | 3-5 |

| Розничная торговля (продукты питания) | 1-3 |

| Оптовая торговля (бытовые товары) | 5-7 |

| Оптовая торговля (продукты питания) | 1-3 |

| Производство мебели | 10-15 |

| Производство одежды и текстиля | 5-10 |

| Производство обуви | 15-20 |

| Производство продуктов питания | 10-15 |

| Сельское хозяйство | 15-20 |

| Добыча полезных ископаемых | 20-25 |

| Металлургическая промышленность | 10-15 |

| Химическая промышленность | 10-15 |

| Производство автомобилей | 5-10 |

| Телекоммуникации | 15-20 |

| Фармацевтическая промышленность | 15-20 |

| Банковская сфера | 15-20 |

| Строительство | 5-10 |

| IT-технологии | 15-30 |

| Энергетика | 1-5 |

| ЖКХ | 0-2 |

Эти нормативные значения значительно отличаются от представленных ниже средних значений, рассчитанных на основании публичной финансовой отчетности большого массива организаций, работающих в России.

Усредненные значения коэффициента рентабельности продаж по годам для предприятий РФ*

| Размер выручки | Значения коэффициента по годам, отн. ед (дни) | ||||||||||||

| 2024 | 2023 | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.063 | 0.063 | 0.058 | 0.058 | 0.051 | 0.054 | 0.057 | 0.056 | 0.054 | 0.052 | 0.048 | 0.05 | 0.029 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 0.058 | 0.057 | 0.053 | 0.048 | 0.043 | 0.041 | 0.04 | 0.036 | 0.034 | 0.031 | 0.03 | 0.032 | 0.021 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.05 | 0.05 | 0.047 | 0.04 | 0.036 | 0.029 | 0.027 | 0.02 | 0.015 | 0.013 | 0.016 | 0.017 | 0.019 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.047 | 0.048 | 0.05 | 0.04 | 0.038 | 0.031 | 0.032 | 0.027 | 0.024 | 0.022 | 0.021 | 0.021 | 0.022 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.052 | 0.057 | 0.057 | 0.048 | 0.045 | 0.038 | 0.04 | 0.037 | 0.036 | 0.035 | 0.03 | 0.027 | 0.03 |

| Все организации | 0.058 | 0.058 | 0.054 | 0.051 | 0.046 | 0.045 | 0.046 | 0.043 | 0.04 | 0.038 | 0.037 | 0.039 | 0.024 |

| Количество организаций | 1 404 282 | 1 425 400 | 1 423 456 | 1 448 471 | 1 460 924 | 1 406 099 | 1 359 022 | 1 390 210 | 1 370 475 | 1 393 909 | 1 196 566 | 1 147 342 | 579 122 |

Средние численные значения показателя по видам деятельности: коэффициент рентабельности продаж по отраслям

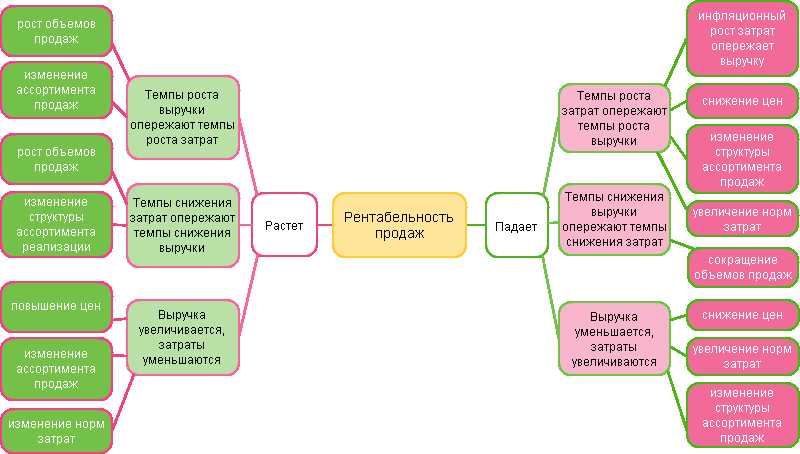

Коэффициент рентабельности продаж - схема

Как коэффициент рентабельности продаж влияет на принятие управленческих решений?

На первый взгляд, все просто: чем выше коэффициент рентабельности продаж, тем лучше. Однако за этим показателем скрывается множество нюансов. Например, высокая рентабельность может быть достигнута за счет сокращения затрат, но это не всегда означает, что компания движется в правильном направлении. Снижение расходов на качество продукции или маркетинг может привести к долгосрочным потерям.

Сценарий 1: Рост рентабельности за счет оптимизации затрат

Рассмотрим компанию "Альфа", которая производит бытовую технику. В 2022 году ее выручка составила 500 млн рублей, а чистая прибыль — 50 млн рублей. КРП равен 10%. Руководство компании решило повысить рентабельность до 15% за счет сокращения затрат. Были урезаны расходы на маркетинг и НИОКР, а также оптимизированы производственные процессы.

В 2023 году выручка снизилась до 450 млн рублей из-за уменьшения маркетинговой активности, но чистая прибыль выросла до 67,5 млн рублей благодаря сокращению затрат. КРП достиг целевых 15%. Однако через год компания столкнулась с падением спроса на свою продукцию, так как конкуренты предложили более инновационные решения. В итоге, краткосрочный рост рентабельности обернулся долгосрочными убытками.

| Год | Выручка, млн руб. | Чистая прибыль, млн руб. | КРП, % |

| 2022 | 500 | 50 | 10 |

| 2023 | 450 | 67,5 | 15 |

Сценарий 2: Снижение рентабельности из-за инвестиций в будущее

Теперь рассмотрим компанию "Бета", которая также производит бытовую технику. В 2022 году ее выручка составила 600 млн рублей, а чистая прибыль — 60 млн рублей. КРП равен 10%. Руководство решило инвестировать в разработку новой линейки энергосберегающих устройств, что привело к увеличению затрат на НИОКР и маркетинг.

В 2023 году выручка выросла до 650 млн рублей, но чистая прибыль снизилась до 45,5 млн рублей из-за высоких затрат. КРП упал до 7%. Однако через год новая продукция завоевала рынок, и выручка компании выросла до 800 млн рублей, а чистая прибыль — до 120 млн рублей. КРП вернулся к 15%, а компания укрепила свои позиции на рынке.

| Год | Выручка, млн руб. | Чистая прибыль, млн руб. | КРП, % |

| 2022 | 600 | 60 | 10 |

| 2023 | 650 | 45,5 | 7 |

| 2024 | 800 | 120 | 15 |

Неочевидные риски и тонкости

Коэффициент рентабельности продаж — это мощный инструмент, но он может ввести в заблуждение, если не учитывать контекст. Например, высокий КРП может быть достигнут за счет снижения качества продукции, что в долгосрочной перспективе приведет к потере клиентов. С другой стороны, низкий КРП может быть временным явлением, связанным с инвестициями в будущее.

Еще один важный момент — отраслевые особенности. В некоторых отраслях, таких как розничная торговля, коэффициент рентабельности продаж традиционно низкая, в то время как в высокотехнологичных отраслях она может достигать 20-30%. Поэтому сравнивать КРП компаний из разных отраслей некорректно.

Согласно исследованию McKinsey, компании с высокой коэффициентом рентабельности продаж (более 15%) демонстрируют более устойчивый рост в долгосрочной перспективе. Однако ключевым фактором успеха является не сам показатель, а стратегия, которая за ним стоит. Например, Apple поддерживает высокий КРП за счет инноваций и премиального ценообразования, в то время как Walmart достигает высокой рентабельности за счет масштаба и эффективной логистики.

В России коэффициент рентабельности продаж в среднем ниже, чем в развитых странах. Согласно данным Росстата, средний КРП по отраслям в 2022 году составил 8-10%. Однако есть и исключения. Например, компании нефтегазового сектора демонстрируют КРП на уровне 20-25% благодаря высоким ценам на энергоресурсы.

Скрытые риски и как их избежать

Один из главных рисков, связанных с коэффициентом рентабельности продаж, — это фокус на краткосрочных результатах. Руководители могут принимать решения, которые повышают КРП в текущем квартале, но вредят компании в долгосрочной перспективе. Например, сокращение расходов на обучение персонала или маркетинг может привести к снижению конкурентоспособности.

Чтобы избежать таких ошибок, необходимо анализировать КРП в контексте других показателей, таких как рентабельность активов (ROA) и рентабельность капитала (ROE). Также важно учитывать отраслевые тренды и стратегические цели компании.

Практические рекомендации

Для эффективного использования коэффициента рентабельности продаж в управленческих решениях рекомендуется:

- Анализировать КРП в динамике, а не в статике.

- Учитывать отраслевые особенности и сравнивать КРП с конкурентами.

- Не фокусироваться исключительно на КРП, а использовать его в комплексе с другими финансовыми показателями.

- Инвестировать в процессы, которые могут снизить КРП в краткосрочной перспективе, но принести долгосрочные выгоды.

Какие факторы влияют на показатель "Коэффициент рентабельности продаж"?

Коэффициент рентабельности продаж, как зеркало, отражает внутренние процессы компании, ее стратегию и внешние условия. Но что скрывается за этим числом? Какие силы движут им вверх или вниз?

Себестоимость: скрытый дракон прибыли

Себестоимость продукции — это первый и, пожалуй, самый мощный фактор, влияющий на коэффициент рентабельности продаж. Чем ниже себестоимость, тем выше маржа, а значит, и рентабельность. Но снижение себестоимости — это не просто сокращение затрат. Это искусство баланса между качеством и экономией.

Рассмотрим пример компании "ТехноЛидер", которая производит электронные компоненты. В 2022 году компания внедрила автоматизацию производства, что позволило сократить затраты на оплату труда на 15%. Однако автоматизация потребовала значительных инвестиций в оборудование.

После внедрения автоматизации прибыль от продаж увеличилась на 20%, а выручка — на 10%. Коэффициент рентабельности продаж выросла с 12% до 14,5%. Но здесь кроется подвох: если бы компания не смогла увеличить объемы продаж, инвестиции в автоматизацию могли бы привести к снижению рентабельности из-за роста постоянных затрат.

Ценовая политика: тонкая грань между прибылью и убытком

Ценовая стратегия — это второй ключевой фактор. Установление цен — это не просто математика, это психология, маркетинг и анализ конкурентов. Слишком высокие цены могут отпугнуть клиентов, слишком низкие — уничтожить прибыль.

Возьмем пример компании "ЭкоПродукт", которая производит органические продукты. В 2021 году компания решила снизить цены на 10%, чтобы привлечь новых клиентов. В краткосрочной перспективе это привело к увеличению объема продаж на 15%, но коэффициент рентабельности продаж упала с 18% до 14%. Почему? Потому что снижение цен не было компенсировано снижением затрат. Компания оказалась в ловушке: чтобы вернуть прежнюю рентабельность, ей пришлось либо сокращать издержки, либо повышать цены, рискуя потерять часть клиентов.

Структура затрат: как распределение влияет на результат

Структура затрат — это третий важный фактор. Она показывает, какие статьи расходов занимают наибольшую долю в себестоимости. Например, если основную часть затрат составляют сырье и материалы, то колебания цен на них могут серьезно повлиять на рентабельность.

Рассмотрим компанию "МеталлПрофи", которая производит металлоконструкции. В 2023 году цены на сталь выросли на 25%, что привело к увеличению себестоимости на 15%. При этом компания не смогла полностью переложить рост затрат на клиентов, так как конкуренты удерживали цены на прежнем уровне. В результате коэффициент рентабельности продаж упала с 20% до 14%. Чтобы выйти из этой ситуации, компания начала оптимизировать логистику и пересмотрела договоры с поставщиками, что позволило частично компенсировать рост затрат.

Рыночная стратегия: игра на опережение

Рыночная стратегия — это четвертый фактор, который может как усилить, так и ослабить коэффициент рентабельности продаж. Сюда входят выбор целевой аудитории, позиционирование продукта, каналы сбыта и маркетинговая активность.

Примером успешной рыночной стратегии может служить компания "ГаджетМастер", которая специализируется на производстве умных часов. В 2022 году компания запустила агрессивную маркетинговую кампанию, направленную на молодежь. Это привело к увеличению выручки на 30%, а коэффициент рентабельности продаж выросла с 15% до 18%. Однако здесь важно учитывать, что маркетинговые затраты также увеличились, и если бы кампания не принесла ожидаемого эффекта, это могло бы негативно сказаться на рентабельности.

Неочевидные риски: что скрывается за цифрами

Помимо очевидных факторов, на коэффициент рентабельности продаж могут влиять и скрытые риски. Например, изменения в законодательстве, колебания валютных курсов или форс-мажорные обстоятельства.

В 2020 году компания "ТекстильПром" столкнулась с резким ростом таможенных пошлин на импортное сырье. Это привело к увеличению себестоимости на 10%, а коэффициент рентабельности продаж упала с 12% до 8%. Чтобы минимизировать риски, компания начала диверсифицировать поставщиков и увеличила долю локального сырья в производстве.

Мировые практики: как добиться максимума

Лучшие мировые практики показывают, что для повышения коэффициента рентабельности продаж необходимо комплексно подходить к управлению затратами, ценообразованию и маркетингу. Например, компании Apple удается поддерживать высокую рентабельность за счет премиального позиционирования и жесткого контроля над затратами.

В России одним из успешных примеров является компания "Магнит", которая смогла повысить коэффициент рентабельности продаж за счет оптимизации логистики и внедрения современных технологий управления запасами.

Как анализировать Коэффициент рентабельности продаж в динамике: точки роста и проблемные зоны

Коэффициент рентабельности продаж — это зеркало, отражающее эффективность бизнес. Но что, если это зеркало начинает показывать тревожные сигналы? Постепенное снижение рентабельности может быть как предвестником кризиса, так и возможностью для роста. Всё зависит от того, насколько глубоко и грамотно проведён анализ. Себестоимость продукции, управленческие расходы, налоговая нагрузка, ценовая политика — всё это формирует итоговую цифру. И если в одном квартале КРП составлял 15%, а в следующем упал до 10%, это не просто статистика. Это история, которую нужно расшифровать.

Сценарий 1: Падение рентабельности из-за роста затрат

Рассмотрим компанию «Альфа», которая производит бытовую технику. В первом квартале 2023 года её выручка составила 500 млн рублей, а чистая прибыль — 75 млн рублей. КРП = (75 / 500) × 100% = 15%. Во втором квартале выручка выросла до 550 млн рублей, но чистая прибыль упала до 55 млн рублей. КРП = (55 / 550) × 100% = 10%.

Что произошло? Анализ показал, что основная причина — рост себестоимости продукции. Цены на комплектующие выросли на 20%, а компания не смогла полностью переложить эти затраты на потребителей. Конкуренция на рынке не позволила значительно повысить цены.

| Показатель | 1 квартал 2023 | 2 квартал 2023 |

| Выручка | 500 млн руб. | 550 млн руб. |

| Чистая прибыль | 75 млн руб. | 55 млн руб. |

| КРП | 15% | 10% |

Решение? Компания начала переговоры с поставщиками о скидках, оптимизировала логистику и внедрила систему бережливого производства. Эти меры позволили снизить себестоимость и стабилизировать рентабельность.

Сценарий 2: Скрытые резервы в управлении расходами

Компания «Бета», работающая в сфере розничной торговли, столкнулась с другой проблемой. Её КРП снизился с 12% до 8% за год. При этом выручка осталась практически неизменной — около 1 млрд рублей. Анализ показал, что основная причина — рост управленческих расходов. Заработная плата административного персонала увеличилась на 15%, а затраты на аренду офисов — на 10%.

Но детальный анализ выявил неочевидные нюансы. Оказалось, что часть расходов была связана с дублированием функций в разных отделах. Например, отдел маркетинг и отдел продаж параллельно занимались анализом рынка, что приводило к неэффективному использованию ресурсов.

- Оптимизация структуры управления.

- Внедрение CRM-системы для автоматизации процессов.

- Пересмотр договоров аренды.

Эти меры позволили сократить управленческие расходы на 20% и вернуть КРП на уровень 10%.

Сценарий 3: Влияние налоговой нагрузки

Компания «Гамма», работающая в сфере IT-услуг, столкнулась с резким падением КРП с 25% до 18%. Причина? Изменения в налоговом законодательстве. С 2023 года вступили в силу поправки в Налоговый кодекс РФ, которые увеличили налоговую нагрузку на IT-компании. Чистая прибыль сократилась, несмотря на рост выручки.

Решение? Компания начала использовать налоговые льготы, предусмотренные для IT-сектора, и оптимизировала свою налоговую стратегию. Это позволило частично компенсировать потери и стабилизировать КРП на уровне 20%.

Неочевидные тонкости анализа

Анализ коэффициента рентабельности продаж — это не только математика. Это искусство видеть за цифрами реальные бизнес-процессы. Например, рост КРП может быть связан не с улучшением эффективности, а с сокращением инвестиций в развитие. Или, наоборот, временное падение рентабельности может быть следствием стратегических вложений, которые окупятся в будущем.

Ещё один важный аспект — сезонность. Для некоторых отраслей (например, туризма или розничной торговли) колебания КРП в течение года — это норма. Игнорирование этого фактора может привести к ошибочным выводам.

Как лидеры рынка управляют рентабельностью

Крупные корпорации, такие как Apple или Amazon, уделяют огромное внимание анализу рентабельности. Они используют сложные системы прогнозирования и сценарного анализа, чтобы минимизировать риски и максимизировать прибыль. Например, Amazon активно инвестирует в автоматизацию складов, что позволяет снижать операционные расходы и поддерживать высокий уровень КРП даже в условиях жёсткой конкуренции.

Ещё одна мировая практика — использование KPI (ключевых показателей эффективности) для мониторинга рентабельности. Например, компания может установить целевой уровень КРП на уровне 15% и регулярно отслеживать отклонения от этого показателя. Это позволяет оперативно реагировать на изменения и принимать корректирующие меры.

Практические рекомендации

- Регулярно анализируйте КРП в динамике, сравнивая данные за разные периоды.

- Изучайте структуру затрат, чтобы выявить точки роста и проблемные зоны.

- Учитывайте внешние факторы, такие как изменения в законодательстве или рыночной конъюнктуре.

- Используйте современные инструменты анализа, такие как CRM-системы и системы бизнес-аналитики.

Почему Коэффициент рентабельности продаж важна для инвесторов и кредиторов: взгляд со стороны

Для инвесторов и кредиторов коэффициент рентабельности продаж — это инструмент для оценки рисков и потенциала компании. Рассмотрим, как этот показатель влияет на их решения.

1. Оценка финансовой устойчивости

Высокая коэффициент рентабельности продаж свидетельствует о том, что компания эффективно управляет своими затратами и может генерировать стабильную прибыль даже в условиях нестабильного рынка. Например, компания А с КРП 15% выглядит более привлекательно для инвестора, чем компания Б с КРП 5%. Первая демонстрирует способность сохранять прибыльность даже при снижении выручки, что снижает риски для вложений.

2. Доступ к заемным средствам

Кредиторы, такие как банки и финансовые институты, используют коэффициент рентабельности продаж для оценки способности компании обслуживать долги. Высокий КРП указывает на то, что бизнес может генерировать достаточный денежный поток для выплаты процентов и погашения основного долга. Например, если компания имеет КРП 20%, это говорит о том, что она может выделить значительную часть выручки на обслуживание кредитов, что делает ее надежным заемщиком.

3. Потенциал для роста

Инвесторы ищут компании, которые не только стабильны, но и имеют потенциал для роста. Высокая коэффициент рентабельности продаж может указывать на то, что бизнес обладает конкурентными преимуществами, такими как уникальная технология, сильный бренд или эффективная система управления затратами. Например, компания с КРП 25% может привлечь больше инвестиций для расширения, чем компания с КРП 10%, так как инвесторы видят в ней потенциал для увеличения прибыли.

Пример из практики: как коэффициент рентабельности продаж влияет на решения

Рассмотрим реальный пример. Компания Х, работающая в сфере розничной торговли, демонстрирует КРП 12%. Это выше среднего показателя по отрасли, который составляет 8%. На первый взгляд, компания выглядит привлекательно для инвесторов и кредиторов. Однако при более детальном анализе выясняется, что высокая рентабельность достигнута за счет сокращения расходов на маркетинг и обучение персонала. Это может привести к снижению качества обслуживания клиентов и потере доли рынка в долгосрочной перспективе.

С другой стороны, компания Y, работающая в той же отрасли, имеет КРП 10%. Хотя этот показатель ниже, чем у компании Х, анализ показывает, что компания Y инвестирует в инновации и развитие персонала. Это позволяет ей сохранять конкурентоспособность и увеличивать выручку за счет привлечения новых клиентов. В данном случае инвесторы могут предпочесть компанию Y, так как она демонстрирует более устойчивую стратегию развития.

Скрытые риски и нюансы

Коэффициент рентабельности продаж — это мощный инструмент, но он не лишен недостатков. Рассмотрим основные риски, которые могут скрываться за этим показателем.

1. Манипуляции с отчетностью

Некоторые компании могут искусственно завышать коэффициент рентабельности продаж, используя нестандартные методы учета. Например, они могут переносить часть расходов на следующий отчетный период или использовать агрессивные методы амортизации. Это создает иллюзию высокой прибыльности, но в долгосрочной перспективе может привести к финансовым проблемам.

2. Зависимость от отраслевых особенностей

Коэффициент рентабельности продаж может значительно варьироваться в зависимости от отрасли. Например, в высокотехнологичных отраслях КРП может достигать 20-30%, тогда как в розничной торговле этот показатель редко превышает 10%. Поэтому при анализе важно учитывать отраслевые нормы и особенности.

3. Влияние макроэкономических факторов

Экономические кризисы, изменения в налоговом законодательстве или колебания валютных курсов могут существенно повлиять на коэффициент рентабельности продаж. Например, компания, работающая на экспорт, может столкнуться с резким снижением КРП из-за девальвации национальной валюты.

Практические рекомендации для инвесторов и кредиторов

Чтобы избежать ошибок при анализе коэффициента рентабельности продаж, инвесторам и кредиторам следует учитывать следующие рекомендации:

- Проводить детальный анализ финансовой отчетности, включая структуру затрат и методы учета.

- Сравнивать показатели компании с отраслевыми стандартами и данными конкурентов.

- Учитывать макроэкономические факторы и их потенциальное влияние на бизнес.

- Обращать внимание на стратегию компании и ее инвестиции в развитие.

Пример расчета коэффициента рентабельности продаж

Рассмотрим пример расчета КРП для компании Z:

| Показатель | Значение, руб. |

| Выручка | 10 000 000 |

| Чистая прибыль | 1 500 000 |

Этот показатель говорит о том, что компания Z эффективно управляет своими затратами и генерирует стабильную прибыль. Однако для полной картины необходимо также проанализировать структуру затрат и сравнить КРП с отраслевыми стандартами.

Как правильно сравнивать Коэффициент рентабельности продаж разных компаний: избегаем ловушек анализа

Сравнение этого показателя между разными компаниями — задача, которая требует глубокого понимания контекста. Недостаточно просто взять цифры из отчетности и поставить их рядом. За кажущейся простотой скрываются подводные камни, способные исказить реальную картину.

Представьте, что вы анализируете две компании: одну из сферы IT, другую — из тяжелой промышленности. У первой КРП составляет 25%, у второй — 5%. На первый взгляд, IT-компания выглядит предпочтительнее. Но так ли это на самом деле?

Отраслевая специфика играет ключевую роль. В IT-секторе низкие операционные затраты и высокая маржинальность, тогда как в промышленности значительная часть выручки уходит на сырье, логистику и оборудование. Сравнивать их КРП напрямую — все равно что сравнивать скорость бегуна и велосипедиста: они движутся в разных условиях.

Пример 1: Отраслевые различия

Рассмотрим две гипотетические компании:

| Показатель | IT-компания | Промышленная компания |

| Выручка | 500 млн руб. | 500 млн руб. |

| Чистая прибыль | 125 млн руб. | 25 млн руб. |

| КРП | 25% | 5% |

На первый взгляд, IT-компания в пять раз эффективнее. Но если учесть, что промышленная компания обеспечивает тысячи рабочих мест и имеет долгосрочные контракты, картина становится менее однозначной.

Учетная политика: как она влияет на рентабельность

Еще один фактор, который может исказить результаты сравнения, — различия в учетной политике. Например, одна компания может использовать метод начисления, а другая — кассовый метод. Это влияет на момент признания выручки и, соответственно, на расчет КРП.

Пример 2: Различия в учетной политике

Компания А признает выручку по факту отгрузки товара, а Компания Б — по факту оплаты. В результате, даже при одинаковых финансовых результатах, их КРП может существенно отличаться.

| Показатель | Компания А | Компания Б |

| Выручка | 300 млн руб. | 250 млн руб. |

| Чистая прибыль | 30 млн руб. | 30 млн руб. |

| КРП | 10% | 12% |

Здесь КРП Компании Б выглядит выше, но это не означает, что она эффективнее. Просто ее выручка признается позже, что искусственно завышает показатель.

Региональные факторы: как они меняют правила игры

Географическое положение компании также влияет на рентабельность. Например, компании, работающие в регионах с низкой стоимостью рабочей силы, могут демонстрировать более высокий КРП за счет снижения издержек. Однако это не всегда свидетельствует о высокой эффективности бизнеса.

Пример 3: Влияние региональных факторов

Компания А работает в Москве, где средняя зарплата составляет 80 тыс. руб., а Компания Б — в регионе, где средняя зарплата 40 тыс. руб. При прочих равных условиях КРП Компании Б будет выше, но это не делает ее автоматически более успешной.

| Показатель | Компания А | Компания Б |

| Выручка | 400 млн руб. | 400 млн руб. |

| Чистая прибыль | 40 млн руб. | 60 млн руб. |

| КРП | 10% | 15% |

Скрытые риски: что не видно на поверхности

При анализе КРП важно учитывать не только текущие показатели, но и потенциальные риски. Например, компания с высоким КРП может быть зависима от одного крупного клиента или сырьевого рынка. Потеря такого клиента или изменение цен на сырье может резко снизить рентабельность.

Пример 4: Зависимость от одного клиента

Компания А имеет КРП 20%, но 80% ее выручки поступает от одного клиента. Компания Б с КРП 10% имеет диверсифицированную клиентскую базу. В случае потери ключевого клиента КРП Компании А упадет до 4%, тогда как Компания Б сохранит свои показатели.

| Показатель | Компания А | Компания Б |

| Выручка | 500 млн руб. | 500 млн руб. |

| Чистая прибыль | 100 млн руб. | 50 млн руб. |

| КРП | 20% | 10% |

Практические рекомендации: как избежать ошибок

- Учитывайте отраслевую специфику. Сравнивайте компании только в рамках одной отрасли.

- Анализируйте учетную политику. Убедитесь, что методы признания выручки и расходов сопоставимы.

- Обращайте внимание на региональные факторы. Низкие издержки в одном регионе не всегда означают высокую эффективность.

- Изучайте структуру клиентской базы. Диверсификация снижает риски.

Сравнение коэффициента рентабельности продаж — это не просто математика, а искусство интерпретации данных. Только комплексный подход позволит избежать ловушек и сделать правильные выводы.

Как увеличить Коэффициент рентабельности продаж: стратегии повышения эффективности

Коэффициент рентабельности продаж — это ключевой показатель финансовой эффективности бизнеса. Однако за сухими цифрами скрываются сложные процессы, которые могут включать в себя оптимизацию затрат, управление ценообразованием, улучшение качества продукции и даже психологию потребителей.

Сценарий 1: Оптимизация операционных издержек

Представим компанию, которая производит мебель. Ее выручка составляет 50 млн рублей в год, а прибыль от продаж — 5 млн рублей. Коэффициент рентабельности продаж в этом случае равна 10%. Однако руководство компании понимает, что этот показатель можно улучшить, если сократить операционные издержки.

После анализа выясняется, что 30% затрат приходится на логистику. Внедрение системы автоматизации склада и оптимизация маршрутов доставки позволяют сократить эти расходы на 15%. В результате операционные издержки снижаются на 2,25 млн рублей, а прибыль увеличивается до 7,25 млн рублей. Новая коэффициент рентабельности продаж:

Этот пример показывает, как даже небольшие изменения в операционных процессах могут значительно повлиять на финансовые результаты.

Сценарий 2: Увеличение средней стоимости заказа

Другой способ повышения рентабельности — увеличение средней стоимости заказа. Рассмотрим интернет-магазин электроники с выручкой 100 млн рублей и прибылью 10 млн рублей (КРП = 10%).

Компания решает внедрить систему рекомендаций и upsell-стратегию, предлагая клиентам сопутствующие товары. Например, к покупке смартфона добавляется чехол, защитное стекло и дополнительная гарантия. В результате средний чек увеличивается с 10 000 до 12 000 рублей, а выручка вырастает до 120 млн рублей. При сохранении уровня затрат прибыль увеличивается до 20 млн рублей, а коэффициент рентабельности продаж:

Этот подход не только увеличивает прибыль, но и укрепляет лояльность клиентов, предлагая им более полное решение их потребностей.

Сценарий 3: Укрепление бренда и повышение качества продукции

Третий сценарий связан с укреплением бренда и улучшением качества продукции. Рассмотрим производителя косметики с выручкой 80 млн рублей и прибылью 8 млн рублей (КРП = 10%).

Компания решает инвестировать в улучшение качества продукции и маркетинг. В результате стоимость производства увеличивается на 10%, но благодаря усилению бренда и повышению лояльности клиентов, выручка вырастает до 100 млн рублей. Прибыль при этом составляет 12 млн рублей, а коэффициент рентабельности продаж:

Этот пример демонстрирует, что инвестиции в качество и бренд могут окупиться за счет увеличения доли рынка и повышения ценовой премии.

Однако не все стратегии повышения коэффициента рентабельности продаж одинаково эффективны. Например, чрезмерное снижение затрат может привести к ухудшению качества продукции, что в долгосрочной перспективе снизит лояльность клиентов. Аналогично, повышение цен без улучшения качества или сервиса может отпугнуть часть аудитории.

Кроме того, важно учитывать бухгалтерские аспекты. Например, в соответствии с ПБУ 9/99 "Доходы организации" и ПБУ 10/99 "Расходы организации", прибыль от продаж должна быть корректно отражена в учете. Неправильное распределение затрат или некорректное признание выручки может исказить показатель рентабельности.

Мировые практики и статистика

Согласно исследованиям McKinsey, компании, которые активно внедряют цифровые технологии, увеличивают свою рентабельность на 20-30%. Например, Amazon использует алгоритмы машинного обучения для оптимизации запасов и прогнозирования спроса, что позволяет минимизировать издержки и максимизировать прибыль.

Другой пример — компания Apple, которая благодаря сильному бренду и высокому качеству продукции поддерживает коэффициент рентабельности продаж на уровне 20-25%. Это достигается за счет премиального позиционирования и постоянного внедрения инноваций.

Заключительные мысли

Повышение коэффициента рентабельности продаж — это многогранный процесс, который требует не только финансового анализа, но и стратегического мышления. Каждая компания должна найти свой уникальный путь, учитывая свои сильные стороны, рыночные условия и внутренние ресурсы. Однако, как показывает практика, успех всегда приходит к тем, кто готов инвестировать в инновации, качество и клиентский сервис.

Синонимы

- рентабельность продаж

- рентабельность реализованной продукции

- рентабельность продаж по прибыли до налогообложения

Еще найдено про коэффициент рентабельности продаж

- Рентабельность продаж до налогообложения Определение Рентабельность продаж до налогообложения - коэффициент равный отношению прибыли до налогообложения балансовой прибыли к сумме

- Рентабельность продаж Синонимы рентабельность реализованной продукции коэффициент рентабельности продаж return on Sales Рентабельность продаж рассчитывается в программе ФинЭкАнализ в блоке Анализ

- Маржинальный анализ финансовых результатов от продажи продукции в ОАО Чишминское республики Башкортостан В результате проведенного исследования рассчитываются важные для управления предприятием показатели коэффициент маржи рассчитывается как отношение маржинальной прибыли к выручке от продаж который показывает сколько предприятие получает маржинального дохода с каждого рубля выручки точка безубыточности производства в стоимостном выражении рассчитывается как отношение постоянных затрат за период к коэффициенту маржи показывающая объем продаж начиная с которого предприятие получает прибыль и который обеспечивает при существующей структуре производства покрытие ... В результате проведенного исследования рассчитываются важные для управления предприятием показатели коэффициент маржи рассчитывается как отношение маржинальной прибыли к выручке от продаж который показывает сколько предприятие получает маржинального дохода с каждого рубля выручки точка безубыточности производства в стоимостном выражении рассчитывается как отношение постоянных затрат за период к коэффициенту маржи показывающая объем продаж начиная с которого предприятие получает прибыль и который обеспечивает при существующей структуре производства покрытие всех издержек коэффициент финансовой безопасности рассчитывается как отношение разницы между фактической выручкой и ее значением в точке ... Чишминское порог рентабельности критическая точка объема продаж снизился на 9119.0 тыс руб а запас финансовой прочности увеличился

- Кластер Финансовая безопасность предприятия Оборачиваемость активов Рентабельность продаж Коэффициент автономии Коэффициент покрытия долга 2 Управление рисками Управление рисками является критически важным

- Операционный леверидж как показатель типа воспроизводства в сельском хозяйстве На рисунке 1 видны зоны простого воспроизводства ограничены коэффициентом ценового левериджа выше 4.13 и коэффициентом рентабельности продаж ниже 0.242 и расширенного воспроизводства коэффициент ценового левериджа ниже 4.13 а коэффициент рентабельности продаж выше 0.242 Справедливость вышеизложенного рассмотрим на примере ООО Cumnuc Agro Чадыр-Лунгского района

- Аналитические основы управления собственным капиталом коммерческого предприятия Трехфакторная Рентабельность продаж Коэффициент оборачиваемости Мультипликатор капитала финансовый рычаг Н.Н Селезнева А.Ф Ионова Двухфакторная Чистая прибыль

- Оценка влияния факторов на показатели рентабельности Или если примерить метод сокращения числитель и знаменатель поделить на выручку то можно использовать следующую факторную модель рентабельность продаж умножить на коэффициент оборачиваемости оборотных активов Прибыль от продажи умноженная на коэффициент оборачиваемости

- Факторный анализ финансовых результатов деятельности сельскохозяйственных товаропроизводителей Уровень рентабельности продаж определяется отношением прибыли от продажи товаров продукции работ услуг к сумме выручки от продаж в оптовых ценах без налога на добавленную стоимость и акцизов Этот коэффициент показывает какую ... Таблица 2 Методика факторного анализа коммерческой рентабельности Показатель Предыдущий год Отчетный год Отклонение - Прибыль от продаж млн руб П 0

- Методология управления финансовыми результатами предприятия Рентабельность - один из основных стоимостных качественных показателей эффективности деятельности предприятия характеризующий уровень отдачи затрат и степень использования средств в процессе производства и продажи продукции работ услуг Уровень рентабельности равно как и прибыли зависит от производственной сбытовой и ... Показатели рентабельности выражаются в коэффициентах или процентах и отражают долю прибыли с каждой денежной единицы затрат

- Гарантийный фонд В процессе анализа используются различные финансовые коэффициенты такие как коэффициент текущей ликвидности коэффициент автономии и рентабельность продаж Коэффициент текущей ликвидности Оборотные активы Краткосрочные обязательства Например если у компании коэффициент текущей

- Анализ финансовых результатов на материалах ООО Ганимед СБ Представлено практическое применение методики анализа финансовых результатов экономического субъекта с использованием коэффициентов рентабельности Важным условием существования практически любого предприятия фирмы компании является извлечение прибыли от деятельности ... Для анализа финансовых результатов деятельности экономического субъекта используются показатели рентабельности предполагающие соотнесение прибыли с величиной затрат активов капитала используемых для получения данной прибыли Расчет ... Расчет показателя рентабельность продаж показал что в 2013 году на единицу реализованной продукции ООО Ганимед СБ приходилось 0.832

- Взаимосвязь оборачиваемости оборотных активов и финансового состояния экономического субъекта Отрицательное воздействие на уровень исследуемого показателя оказали влияние четыре фактора рентабельность продаж -1.526 коэффициент текущей ликвидности -0.006 краткосрочные обязательства в расчете на один руль кредиторской

- Факторы управления оборачиваемостью основного оборотного и авансированного капиталов предприятия Согласно этим моделям формулам основными факторами управления оборачиваемостью основного и оборотного капиталов являются выручка по факту это выручка-нетто уровень рентабельности продаж измеряемый коэффициентом рентабельности продаж и определяемый отношением чистой прибыли к выручке амортизационная политика предприятия

- К проблеме выбора критериев анализа состоятельности организации Отношение суммы краткосрочных обязательств и наибо лее ликвидных активов к активам обратный коэффициенту ликвидности 0.2 20 Отношение чистого убытка к объему продажи обратный рентабельности продаж 0.25 21

- Развитие методических основ операционного анализа Сила воздействия производственного рычага относительное изменение прибыли при изменении выручки объемов продаж на 1% оценка уровня предпринимательского риска min max ПРИ ФАКТИЧЕСКИХ ОТРИЦАТЕЛЬНЫХ ФИНАНСОВЫХ РЕЗУЛЬТАТАХ Валовая ... То же max min Коэффициент валовой маржи То же max min Пороговое количество товара То же достижим недостижим Сила ... В отличие от сложившейся методики анализа прибыли и рентабельности которая традиционно применялась на отечественных предприятиях использование методики маржинального анализа дает возможность более эффективно

- Разработка методики оценки показателей финансово-хозяйственной деятельности и источников финансирования инвестиций предприятий NPR NI Sales отражает рентабельность продаж организации Показатели рентабельности инвестиций 4 Коэффициент рентабельности активов return on assets ROA ROA NI

- Проблемы оценки безубыточности деятельности или порога рентабельности Вместе с этим стоит указать что темп снижения фактического объёма продаж в 2018 году составил 7% запас финансовой прочности Следовательно за отчетный период организация могла ... Негативное увеличение порога рентабельности за период 2017-2018 гг в данной организации проходят за счет увеличение постоянных и переменных ... В целом в отчетном году коэффициент безубыточности составляет 1.4 что указывает на безубыточность деятельности ООО Тавричанская сетевязальная фабрика Если уровень

- Выручка предприятия Для анализа взаимосвязи выручки и прибыли используются различные финансовые коэффициенты Рентабельность продаж ROS Чистая прибыль Выручка 100% Операционная маржа Операционная прибыль Выручка 100% Валовая

- Экспресс-методика анализа финансового состояния компании Таблица 2 Коэффициент рентабельности продаж тыс руб Показатель Строка баланса Валовая прибыль 2100 Выручка 2110 Коэффициент рентабельности

- Оценка эффективности использования собственного капитала организации на примере ФГУП РПЗ Красноармейский ROS - рентабельность продаж К об.акт - коэффициент оборачиваемости активов LR- коэффициент капитализации коэффициент финансового рычага 1

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ