Имущественные комплексы производственных предприятий: методики анализа и пути совершенствования

Елена Анатольевна Матушевскаяа*

Ольга Сергеевна Очередниковаb

а кандидат экономических наук,

доцент кафедры бухгалтерского учета,

анализа и аудита,

Севастопольский государственный университет,

Севастополь, Российская Федерация,

b студентка института финансов,

экономики и управления,

Севастопольский государственный университет,

Севастополь, Российская Федерация

* Ответственный автор

Экономический анализ: теория и практика

2017, т. 16, вып. 4

Аннотация

Предмет. Имущественный комплекс как базовая составляющая любого предприятия, является сложным объектом анализа, включающим множество разнородных элементов, объединенных в целевую совокупность. К сожалению, теоретические и практические наработки подходов к анализу имущественного комплекса практически отсутствуют, а те, что существуют, носят в основном фрагментарный характер, затрагивая лишь отдельные элементы объекта исследования.

Цели. Решение научной задачи в области поиска и изучения научных методик анализа имущественных комплексов, что позволит разработать методику оценки объекта исследования для производственного предприятия.

Методология. Использовались сравнительный метод, экономико-статистический анализ, метод диалектического познания и системный подход.

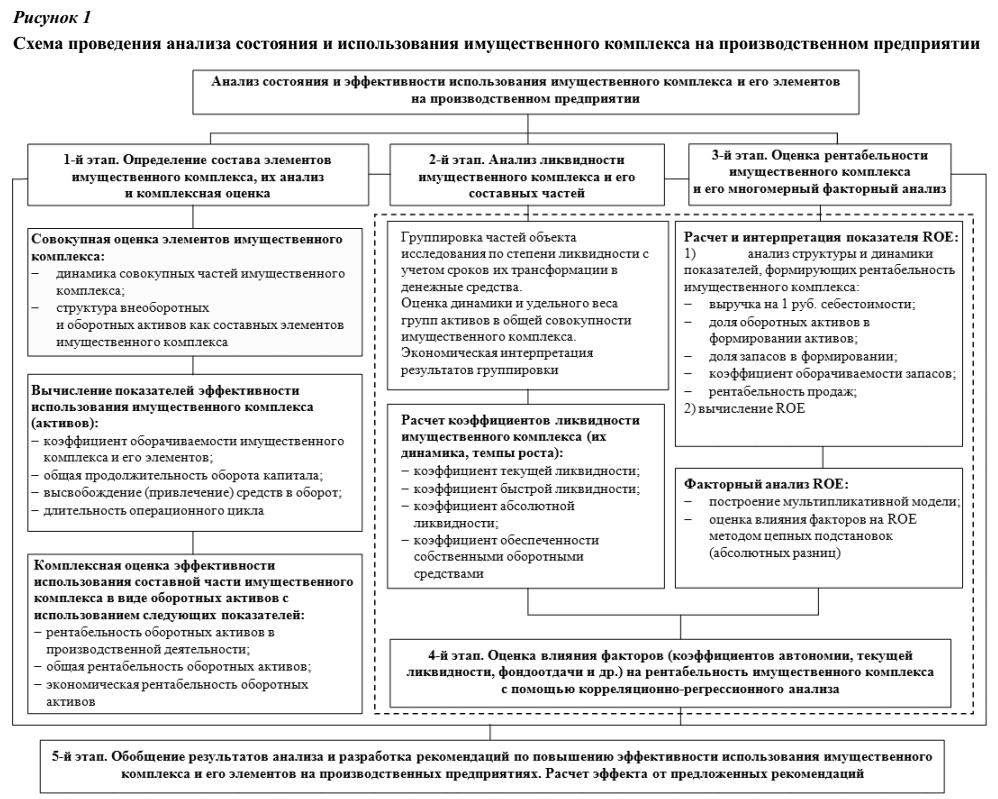

Результаты. Проведено исследование методик оценки имущественных комплексов предприятий различных отраслей, специфики и масштабов деятельности, выделены сходства и принципиальные отличия. Разработана совокупная методика оценки объекта исследования, предложена схема анализа состояния и эффективности использования имущественного комплекса и его элементов на производственном предприятии.

Выводы. Предлагаемая методика позволит получить качественную и достоверную информацию о состоянии имущественного комплекса, повысить эффективность управления им, способствуя росту показателей рентабельности, конкурентоспособности и общего уровня эффективности функционирования субъекта.

Под имущественным комплексом следует понимать целевую совокупность имущества хозяйствующего субъекта, которая обеспечивает возможность реализации завершенного технологического процесса, организационно обособлена и может выступать предметом правовых сделок [1, с.96].

Особую практическую ценность приобретает изучение имущественного комплекса внутри предприятия, поскольку данные объекты исследования находятся во взаимной зависимости. Специфика, масштабы деятельности предприятия определяют величину и состав имущественного комплекса, в свою очередь от эффективности и результативности функционирования имущественного комплекса зависят дальнейшие результаты деятельности любого хозяйствующего субъекта.

В связи с активным расширением рынка купли-продажи, аренды, залога имущественных комплексов очевидна важность выбора базовой методики анализа объекта исследования [2]. Методика позволит внутренним и внешним пользователям экономического субъекта получить достоверную и реальную информацию об имущественном и финансовом положении, эффективности деятельности, возможных рисках и угрозах в работе имущественного комплекса.

Правильно структурированная методика с вовлечением в анализ экономико-математических, статистических и других показателей дает возможность разработать мероприятия по повышению эффективности деятельности, предупреждению и ликвидации рисков, потерь - как в процессе функционирования, так и при совершении операций с имущественным комплексом.

Некоторые методики анализа и оценки имущественного комплекса представлены в табл. 1.

Таблица 1. Методики анализа и оценки имущественного комплекса

| Автор | Содержание | Этапы проведения | Результаты апробации |

| Семенихина Н.Б. [3] | Рассматривается методика составления актуарного балансового отчета, основанного на дисконтированных оценках, для определения финансового положения и возможностей имущественного комплекса |

1. Определение оптимального прогнозного периода. 2. Расчет денежного потока. 3. Определение ставки дисконтирования. 4. Определение дисконтированной стоимости активов и обязательств, числящихся на балансе. 5. Составление актуарного баланса |

Методика позволяет: - произвести оценку создаваемой экономической стоимости имущественного комплекса и будущих денежных потоков; - получить достоверную информацию о финансовом положении и результатах деятельности имущественного комплекса; - минимизировать риски в процессе купли-продажи имущественного комплекса путем предоставления точной информации о положении предприятия инвесторам и кредиторам |

| Лиференко Г.Н., Скриголовский А.А. [4] | Методика основана на анализе режима функционирования имущественного комплекса в сложной экономической ситуации и диагностике возможных рисков |

1. Анализ результатов деятельности имущественного комплекса за пять лет. 2. Оценка эффективности имущественного комплекса методом ранговой корреляции. 3. Формулировка выводов, полученных на основании методов сравнения, логического анализа, показателей динамики. 4. Оценка возможных рисков методом «события - последствия». 5. Составление карточки контроля рисков |

Методика позволяет: - обеспечить системный подход к определению результатов деятельности предприятия; - выявить основные факторы роста эффективности функционирования имущественного комплекса; - определить слабые стороны, возможные угрозы в деятельности субъекта с использованием карточки контроля рисков имущественного комплекса |

| Данилова Л.И.[5] | Для анализа эффективности управления имущественным комплексом используется методика многомерного детерминированного факторного анализа |

1. Оценка в натуральных и стоимостных показателях наличия, состояния и движения имущества потребительского общества.

2. Экономический и статистический анализ связей и зависимостей между факторами. 3. Оценка эффективности использования имущества на основе машинных методов выявления закономерностей |

Методика позволяет: - количественно оценить влияние факторов на деятельность имущественного комплекса; - обеспечить финансовую устойчивость и экономический рост организаций потребительской кооперации; - достичь оптимальной структуры основных фондов, роста фондоотдачи и фондорентабельности |

| Хорев СВ. [6] | Разработан методический инструментарий, позволяющий оценитьэффективность управления объектами земельно-имущественным комплексом (ЗИК) производственной предпринимательской структуры (ППС) |

1. Инвентаризация и учет объектов ЗИК ППС в целях выявления финансовых

потоков. 2. Распознавание технологических цепочек ППС по выпускаемым конечным продуктам. 3. Установление соответствия между объектами ЗИК и цепочками ППС. 4. Определение степени задействования ЗИК в технологических цепочках ППС. 5. Формирование системы показателей оценки эффективности управления объектами ЗИК ППС |

Методика позволяет: - выделить критерии эффективности управления ЗИК и его объектами, что способствует повышению уровня рентабельности, конкурентоспособности ППС; - сравнить два варианта использования объектов ЗИК ППС (в рамках производственной деятельности и объекта коммерческой недвижимости); - осуществлять планирование, мониторинг и контроль при управлении ЗИК ППС |

| Мякочин С.А. [7] | Представлена методика массовой оценки эффективности использования ЗИК промышленных предприятий на основе метода экспресс-анализа |

1. Группировка предприятий отрасли по i-му частному показателю. 2. Оценка в баллах i-го показателя дляу-го предприятия отрасли. 3. Расчет комплексного показателя оценки экономической отдачи от использования ЗИК для у-го предприятия. 4. Ранжирование предприятий отрасли по показателю В. 5. Определение среднеотраслевого значения выручки. 6. Определение погрешности расчетов В, путем определения средней ошибки по выборке |

Методика позволяет: - проводить мониторинг экономической отдачи предприятий для предупреждения кризисных ситуаций; - оценить целевое использование земельных участков предприятий; - обеспечить эффективное использование территорий предприятий; - стимулировать промышленные предприятия для повышения отдачи от их деятельности в пользу бюджета города/государства |

| Бузырев В.В., Кашина Е.В. [8] | Разработана методика обеспечения конкурентоспособности строительного предприятия на основе изменения структуры имущественного комплекса |

1. Изучение элементов имущественного комплекса. 2. Оценка возможных изменений в структуре имущественного комплекса. 3. Исследование денежного потока при совершении сделок с элементами имущественного комплекса. 4. Выбор варианта изменения структуры имущественного комплекса. 5. Оценка эффективности системы управления имущественным комплексом, конкурентных преимуществ |

Методика позволяет: - объективно оценить уровень конкурентоспособности имущественного комплекса; - представить собственнику заключение о величине рыночной стоимости имущества организации |

| Абдукаримов И.Т., Тен Н.В. [9] | Приведен факторный анализ финансовых результатов хозяйственной деятельности и методика их определения |

1. Определение и сравнение показателей, характеризующих финансовое положение предприятия за отчетный и предыдущий периоды. 2. Анализ динамики за ряд лет, показателей прибыли и рентабельности, расчет темпов роста и прироста. 3. Разработка рекомендаций по повышению прибыли и рентабельности, эффективному использованию ресурсов |

Методика позволяет достичь предприятию наибольших результатов при наименьших затратах или при тех же ресурсах |

Источник: авторская разработка

Выполненное исследование, включающее характеристику методик, основные этапы проведения и результаты апробации, позволило систематизировать методики анализа и оценки имущественного комплекса в две группы.

Первая группа - методики анализа эффективности имущественных комплексов. Подлежат рассмотрению методики, включающие оценку эффективности в целом деятельности имущественного комплекса в период сложной экономической ситуации [4], эффективность использования [5,7] и управления имущественным комплексом [6]. Индивидуальный подход позволил выделить основные особенности, сходства и различия методик первой группы.

Отличительным фактором в методике Г.Н. Лиференко, А.А. Скриголовского [4], является период проведения оценки эффективности имущественного комплекса, который составляет пять лет и затрагивает этап сложной экономической ситуации в деятельности субъекта. Завершающим этапом методики является разработка и заполнение карты контроля рисков, что позволит в будущем предупредить и минимизировать потери в функционировании имущественного комплекса, повысив эффективность и результативность.

Такой же позиции проведения предварительных мероприятий (мониторинга, контроля) для предупреждения кризисных ситуаций придерживается С.А. Мякочин [7]. Он предлагает методику массовой оценки такой социально экономической системы, как земельноимущественный комплекс. В статье С.А. Мякочина интерес вызывает инновационная идея в области создания программного продукта для приведения к автоматизированному виду разработанной методики оценки эффективности использования земельно-имущественного комплекса промышленных предприятий.

Методика анализа эффективности земельно-имущественных комплексов представлена в исследовании СВ. Хорева [6], однако автор делает больший акцент на оценке эффективности управления земельно-имущественным комплексом, что в дальнейшем позволит повысить уровень рентабельности, конкурентоспособности производственной предпринимательской структуры. Методика включает шесть этапов проведения, начиная с обязательной инвентаризации объектов, для фактического контроля над имуществом, завершая формированием системы показателей, оказывающих влияние на результаты деятельности земельно-имущественного комплекса.

Вторая группа - методики оценки стоимости имущественного комплекса и показателей его финансового состояния. Во вторую группу, по нашему мнению, стоит включать те методики, которые позволят пользователям получать достоверную информацию о величине рыночной стоимости имущества и будущих денежных потоках, характеристику финансового положения и результатов деятельности имущественного комплекса. Авторами таких методик являются Н.Б. Семенихина [3], В.В. Бузырев и Е.В. Кашина [8], И.Т. Абдукаримов и Н.В. Тен [9].

Отличительной чертой методики Н.Б. Семенихиной [3], является использование для оценки стоимости имущественного комплекса данных актуарной отчетности. Методика анализа включает пять последовательных этапов. В итоге на основании проведенных расчетов происходит составление актуарного баланса, суть которого заключается в определении и сравнении в динамике дисконтированной стоимости предприятия, что позволяет рассчитать стоимость будущих доходов экономического субъекта. Такая информация, представляемая актуарным балансом, будет иметь ценность как для покупателей, инвесторов, так и для собственников имущественного комплекса.

Авторы работы [8] сделали попытку разработать методику анализа конкурентоспособности, выбрав для исследования предприятия строительной отрасли. Здесь акцент сделан на элементах имущественного комплекса, их оценке, изучении денежного потока в результате сделок с ними и др. По мнению авторов, в строительном бизнесе основной упор нужно делать на максимизации стоимости, которая может быть достигнута при наличии ключевого фактора - инновационных конкурентных преимуществ. Именно такие аспекты, как конкурентоспособность, стоимость и синергическая эффективность способствуют повышению эффективности строительного бизнеса.

Наиболее емкой, раскрывающей максимальный спектр вопросов, на наш взгляд, является работа [9]. Прежде чем перейти к методике анализа финансовых результатов авторы дают развернутую характеристику основных показателей, характеризующих эффективность деятельности субъекта. Сравнив, проанализировав показатели, прямо или косвенно влияющие на результаты разрабатываемой методики, авторы организовывают этапы проведения факторного анализа финансовых результатов. Анализ начинается с оценки результатов деятельности субъекта за отчетный и предыдущий периоды, в дальнейшем сравнение данных финансовых показателей позволит добиться конечной цели методики - выявить факторы, оказывающие влияние на размеры отклонений в показателях прибыли, рентабельности, окупаемости основного и собственного капитала.

В проведенном авторами исследовании факторами воздействия на величину отклонений финансовых результатов являются рост объема реализованной продукции, сокращение управленческих и коммерческих расходов, экономия по производственным затратам и др.

Важнейшим критерием любой анализируемой методики является наличие совокупности показателей. Большинство авторов в своих исследованиях используют показатели, характеризующие финансовое положение, эффективность и результативность деятельности анализируемого субъекта. Однако следует различать обобщающие показатели, характеризующие в целом эффективность работы имущественного комплекса, и частные, характеризующие уровень использования отдельных видов ресурсов и элементов.

Основной обобщающий показатель эффективности деятельности, наиболее часто применяемый в анализе, - рентабельность, ее коэффициент рассчитывается как отношение прибыли к активам или потокам, ее формирующим. Повысив рентабельность, субъект достигает больших финансовых результатов при меньших затратах.

В свою очередь частные показатели характеризуют эффективность использования отдельных элементов имущественного комплекса, таких как основные и оборотные средства, трудовые ресурсы и пр.

Частными показателями эффективности использования основных средств, встречающимися в методиках разных авторов, являются фондоотдача и окупаемость.

Практически все авторы считают, что показатель фондоотдачи, рассчитанный как отношение суммы произведенной и реализованной продукции к среднегодовой стоимости основных средств, в полной мере отражает эффективность элементов имущественного комплекса. Тогда как такой частный показатель, как окупаемость основных средств, в своей методике анализа применяют только авторы работы [9].

Эффективность использования оборотных средств определяется уровнем ускорения их оборачиваемости при тех же или больших объемах производственной деятельности. Два из шести исследуемых авторов в своей методике анализа учитывали эффективность использования оборотных средств, применяя показатель оборачиваемости оборотных средств в днях.

Так, авторы работ [4, 7, 9] положительную динамику в функционировании имущественного комплекса связывают не только с рациональной эксплуатацией основных средств, но и с эффективным использованием трудовых ресурсов, что приводит к повышению выработки продукции работником при экономии по фонду оплаты труда.

Базовым показателем эффективность использования трудовых ресурсов, от уровня которого зависит большинство количественных и качественных результатов деятельности субъекта, является производительность труда [4, 9]. Прямой показатель производительности труда - выработку, в своих методиках применяют авторы работ [7, 9], они же при оценке использования трудовых ресурсов учитывают уровень расхода по оплате труда.

Рассмотрим работы некоторых зарубежных авторов, которые занимались проблемами оценки стоимости предприятий. Так, М. Климек [11] изучил возможность проведения финансового анализа с использованием модели оценки стоимости бизнеса. Исследование выполнено в программе Evalent для определения рыночной цены предприятий с применением доходного подхода в оценке стоимости их имущества.

В работах украинских авторов [12-14] дается развернутый анализ методических подходов к оценке стоимости предприятий различных отраслей, исследуются особенности использования основных методов оценивания, обосновывается возможность их применения на практике для повышения инвестиционной привлекательности предприятия.

Показатели, характеризующие эффективность деятельности имущественного комплекса и его элементов, предложенные авторами рассмотренных работ, представлены в табл. 2.

Таблица 2. Показатели, характеризующие эффективность деятельности имущественного комплекса и его элементов

| Показатель | Лиференко Г.Н., Скриголовский А.А. [4] | Данилова Л.И. [5] | Хорев СВ. [6] | Мякочин С.А. [7] | Ростиславов Р.А. [15] | Абдукаримов И.Т., Тен Н.В. [9] |

| Рентабельность | + | - | + | + | + | + |

| Фондоотдача | + | + | + | + | + | + |

| Фондорентабельность | - | + | - | - | - | - |

| Фондовооруженность | + | - | - | - | - | - |

| Производительность труда | + | - | - | - | - | + |

| Выработка | - | - | - | + | - | + |

| Уровень расхода по оплате труда | - | - | - | - | - | + |

| Среднегодовая стоимость основных средств | - | - | - | + | - | + |

| Окупаемость основных средств | - | - | - | - | - | + |

| Коэффициент выбытия | - | + | - | - | + | - |

| Коэффициент обновления | - | + | - | - | - | - |

| Коэффициент важности | - | - | + | - | - | - |

| Коэффициент задействования | - | - | + | - | - | - |

| Коэффициент эффективности управления объектом (группой объектов) | - | - | + | - | - | - |

| Коэффициент результативности | + | - | - | - | - | - |

| Оборачиваемость оборотных средств | - | - | - | - | + | + |

| Коэффициент доходности инвестиций | - | - | - | - | - | + |

| Эффект финансового рычага | - | - | - | - | + | + |

Источник: авторская разработка

Достоверность и точность результатов, полученных при использовании методики, во многом зависит от правильности, рациональности применяемых показателей. Для более качественного анализа авторы используют подходы, включающие системы разнокачественных показателей.

Методы экономического анализа, как известно, подразделяются на качественные (анализ причинно-следственных связей и зависимостей) и количественные (методы, изучающие в динамике факторы и процессы, обнаруженные при качественном анализе). Рассмотрим состав количественных и качественных методов анализа, применяемых разными авторами.

Так, Н.Б. Семенихина в своей работе использует только количественный метод дисконтирования будущих денежных потоков [3].

В свою очередь Г.Н. Лиференко и А.А. Скриголовский [4] рассматривают количественные методы экономического анализа, которые входят в группу статистических методов сравнения, логического анализа. Однако как базу исследования авторы используют метод «события - последствия» для оценки вероятности наступления неблагоприятных явлений в деятельности субъекта [4].

Работа Л.И. Даниловой содержит как количественные методы традиционной и математической статистики, так и качественные методы факторного анализа. В основе методики лежат машинные методы обнаружения закономерности [5].

Используя институциональный подход к социально-экономическим проблемам, Г.Р. Меликян вовлекает в анализ институты и внеэкономические факторы [16].

Авторы работ [8, 15] взяли за основу стоимостной подход, ориентированный на максимизацию рыночной стоимости при совершении сделок с имущественным комплексом.

В статье [9] используется факторный анализ финансовых результатов, а также дается развернутое теоретическое обоснование и раскрывается состав экстенсивных и интенсивных методов анализа.

Сущность базовых методов экономического анализа, используемых в методиках авторов, представлена в табл. 3.

Таблица 3. Основные методы экономического анализа, применяемые при разработке методик анализа и оценки имущественных комплексов

| Автор | Методы, используемые в работе | Базовый метод | Сущность (преимущества) базового метода |

| Семенихина Н.Б. [3] | Метод дисконтирования | Метод дисконтирования денежных потоков | Позволяет определить настоящую стоимость будущих денежных потоков, подверженных высокому уровню риска. При определении стоимости имущественного комплекса оценщик должен решить две задачи: спрогнозировать будущие потоки денежных доходов и определить ставки, по которым их необходимо дисконтировать |

| Лиференко Г.Н., Скриголовский А.А. [4] | Метод сравнительного анализа. Метод логического анализа. Графические методы. Методы ранговой корреляции. Метод «события - последствия» | «События - последствия» | Суть метода заключается в разделении сложных производственных экономических систем на отдельные простые части. Каждая часть тщательно анализируется для детального выявления рисков, то есть осуществляется анализ работоспособности предприятия с точки зрения возможных проблем в процессе его функционирования |

| Данилова Л.И. [5] | Методы традиционной и математической статистики. Факторный метод. Метод парной и множественной регрессии. Машинные методы | Машинные методы обнаружения закономерностей | Для каждого объекта исходной совокупности выбирается заданное количество объектов-аналогов по их близости. Затем для каждой группы подбираются наиболее информативные показатели, определяются индивидуальные нормативы затрат ресурсов |

| Мякочин С.А. [7] | Метод экспресс-анализа | Метод экспресс-анализа | Метод представляет собой диагностику и оценку имущественного состояния хозяйствующего субъекта, его ликвидности и платежеспособности, выявления основных тенденций их изменения на основе финансовой отчетности и расчетов показателей |

| Абдукаримов И.Т., Тен Н.В. [9] | Экстенсивные и интенсивные методы | Экстенсивные и интенсивные методы |

Экстенсивные методы: увеличение смен эксплуатации оборудования или же приобретение нового, привлечение дополнительных работников и др. Интенсивные методы: рост производительности труда, высвобождение (сокращение) ручного труда, рост прибыли и рентабельности |

| Ростиславов Р.А. [15] | Стоимостной подход | Стоимостной подход |

При использовании стоимостного подхода основным критерием инвестиционной привлекательности имущественного комплекса является его рыночная стоимость, что связано с активным расширением в России рынка купли-продажи имущественного комплекса. В основе метода лежит коэффициент недооцененности (переоцененности) предприятия на рынке реальных инвестиций, как соотношение реальных и рыночных стоимостей. Реальная стоимость = Стоимость имущественного комплекса + Дисконтированный доход - Кредиторская задолженность |

| Меликян Г.Р. [16] | Институциональный подход к социально-экономическим проблемам | Институциональный подход | Суть подхода заключается в том, что производственная деятельность с использованием определенного актива осуществляется в конкретной институциональной среде, которая включает систему институтов, состояние которых определяет уровень потерь стоимости, эффективности, мощности и др. Последовательный учет характера и величины этих потерь позволяет установить место текущей стоимости актива на шкале ее возможных значений |

Источник: авторская разработка

Апробация методик анализа и оценки имущественного комплекса, разработанных авторами научных статей, показала, что каждая методика индивидуальна и затрагивает отдельные аспекты специфики деятельности, функционирования предприятия.

Некоторые авторы [4, 5, 16] использовали в работе нестандартные подходы, методы и показатели, что позволило им генерировать инновационные идеи в области объекта исследования.

Каждая из рассмотренных методик имеет свои особенности и недостатки, однако в целом подходит для анализа и оценки отдельных элементов и сфер деятельности имущественных комплексов [17].

Возникает необходимость в разработке и апробации базовой методики анализа имущественного комплекса, которая будет систематизировать труды упомянутых авторов, но при этом иметь передовой, усовершенствованный характер, что позволит ей адаптироваться под специфику и масштабы деятельности любого производственного предприятия.

В схематическом виде (рис. I) предлагается методика анализа состояния и эффективности использования имущественного комплекса и его элементов на производственном предприятии.

Источник: авторская разработка

Схема анализа состояния и использования имущественного комплекса состоит из параллельных блоков, что говорит о возможности приступить к исследованию и реализации первых трех этапов в любом порядке. По нашему мнению, наиболее рационально и целесообразно соблюдать последовательность, представленную на рис. 1.

На первом этапе производится поиск и выделение элементов, входящих в состав целостного имущественного комплекса. Производственные предприятия располагают достаточно обширным и разнообразным перечнем составных элементов имущественного комплекса (основные средства, нематериальные активы, запасы, денежные средства и др.). Разбивка объекта исследования на составные части необходима для более точного, качественного анализа и определения влияния каждого отдельного элемента на имущественный комплекс в целом [18].

Анализируя объект исследования на уровне предприятия, где наибольшую ценность приобретает числовое подтверждение результатов, целесообразно в качестве элементов имущественного комплекса учитывать все активы, то есть то имущество и имущественные права, которыми владеет данное предприятие как обособленный объект хозяйствования и которые числятся на его балансе. Следовательно, для полной и достоверной картины результатов проведения экономического анализа имущественного комплекса следует также производить анализ (выборочный) отдельных активов экономического субъекта, воспользовавшись данными бухгалтерского баланса.

Для определения тенденции изменения элементов имущественного комплекса на данном этапе проводится их совокупный анализ в динамике и структуре за ряд периодов, что позволяет выбрать наиболее существенные и значимые составляющие имущественного комплекса, которые требуют дальнейшего, более детального анализа.

На втором этапе производится анализ показателей ликвидности производственного предприятия, что позволяет оценить и спрогнозировать его финансовую деятельность [19]. Для этого элементы имущественного комплекса, выделенные на первом этапе анализа, необходимо сгруппировать по степени ликвидности с учетом сроков их трансформации в денежные средства.

Группировка должна производиться за ряд периодов (месяц, квартал, год) и учитывать динамику, структуру и долю наиболее ликвидных активов в составе имущественного комплекса. Проведенный анализ позволит дать экономическую интерпретацию результатам и разработать рекомендации по повышению ликвидности составляющих и в целом имущественного комплекса на предприятии.

Для качественной оценки платежеспособности и ликвидности всего производственного предприятия кроме группировки элементов по срокам трансформации в денежные средства требуется вычисление основных коэффициентов ликвидности: текущей ликвидности, быстрой ликвидности, абсолютной ликвидности, обеспеченности собственными оборотными средствами.

Анализ данных показателей в динамике позволит оценить финансовую устойчивость и уровень платежеспособности производственного предприятия, разработать мероприятия по своевременному погашению обязательств.

На третьем этапе подлежит выбору результативный показатель, который наиболее емко и достоверно характеризует особенности, специфику объекта исследования. Одним из важнейших показателей, характеризующих факторную среду, финансовые результаты и эффективность использования имущественного комплекса на производственном предприятии, является рентабельность [20].

Для выбранного объекта исследования наибольшую значимость и результативность представляют расчет и анализ показателя рентабельности активов. Поскольку на уровне предприятия состав имущественного комплекса отождествлен с активами хозяйствующего субъекта, при дальнейшей оценке эффективности экономической деятельности необходимо использовать показатель рентабельности имущественного комплекса. Это позволит оценить способность предприятия генерировать прибыль за счет отдачи от элементов имущественного комплекса без учета структуры капитала и воздействия заимствования.

При анализе результатов данного показателя на предприятии значимость приобретает также выбор факторов, которые непосредственно участвуют в формировании рентабельности имущественного комплекса и оказывают положительное либо отрицательное воздействие на нее. Для этого разрабатывается модель зависимости результативного показателя от факторов и производится ее факторный анализ.

Моделирование рентабельности имущественного комплекса производится по исходной формуле, которая затем детализируется в многофакторную мультипликативную. Для более детального и достоверного анализа показателя целесообразно применять модель, которая бы отражала влияние как можно большего количества факторов.

Завершается третий этап методики оценкой влияния факторов на рентабельность имущественного комплекса, разработкой предложений по максимизации прибыли и экономической эффективности предприятия.

Четвертый этап носит прогнозный и перспективный характер. Выбранный на третьем этапе результативный показатель – рентабельность имущественного комплекса - подлежит анализу с использованием экономико-математического метода - корреляционно-регрессионного анализа. Этот метод перспективного анализа позволит не только оценить тесноту связи и зависимости между рентабельностью имущественного комплекса и совокупностью отобранных случайных величин, но и осуществить прогноз на ближайшую перспективу.

Завершающим блоком в схеме анализа объекта исследования является разработка и систематизация рекомендаций по увеличению эффективности использования имущественного комплекса на производственных предприятиях, росту рентабельности и ликвидности как важнейших показателей в оценке имущественного комплекса.

Любые мероприятия должны быть подтверждены числовыми данными на основе расчета эффекта от предложенных рекомендаций. Это даст возможность оценить эффективность и качество применяемой методики на базовом предприятии.

Список литературы

1. Абдрахманова А.А., Кобылянская М.С., Очередникова О.С. Сущность имущественных комплексов в Российской Федерации: экономический аспект // Экономика и управление: проблемы, решения. 2016. № 10. С. 92-98.

2. Кобылянская М.С., Очередникова О.С., Абдрахманова А.А. Генезис политэкономической сущности категории «имущественный комплекс» в экономико-правовых полях России и Украины // Новая наука: стратегии и вектор развития: по итогам Международной научно-практической конференции (19 декабря 2015 г.). Ч. 1. Стерлитамак: РИЦ АМИ, 2015. С. 133-144.

3. Семенихина Н.Б. Методика оценки стоимости предприятия как имущественного комплекса на основе данных актуарного баланса // Экономический вестник Республики Татарстан. 2010. № 2-3. С. 89-95.

4. Лиференко Г.Н., Скриголовский А.А. Методика оценки эффективности деятельности предприятия. Выявление возможных рисков // Имущественные отношения в Российской Федерации. 2005. № 12. С. 58-73.

5. Данилова Л.И. Методика анализа эффективности использования имущественного комплекса потребительской кооперации // Сибирский вестник сельскохозяйственной науки. № 8. 2008. С. 114-118.

6. Хорее СВ. Оценка эффективности управления земельно-имущественным комплексом производственного предприятия // Экономические науки. 2008. № 9. С. 162-165.

7. Мякочин С.А. Методика оценки и регулирования экономической отдачи от использования земельно-имущественных комплексов промышленных предприятий // Вестник Сибирского государственного аэрокосмического университета им. академика М.Ф. Решетнева. 2006. № 6. С. 139-144.

8. Бузырев В.В., Кашина Е.В. Обеспечение конкурентоспособности строительного предприятия на основе изменения структуры его имущественного комплекса // Проблемы современной экономики. 2013. №2. С. 345-346.

9. Абдукаримов И.Т., Тен Н.В. Эффективность и финансовые результаты хозяйственной деятельности предприятия: критерии и показатели, их характеризующие, методика оценки и анализа // Социально-экономические явления и процессы. 2011. № 5-6. С. 11-21.

10. Матушевская Е.А., Прокопюк П.В. Принятие стратегически незапрограммированных управленческих решений в условиях живой конкуренции // Наука, образование и инновации: сборник статей международной научно-практической конференции. Уфа: Омега Сайнс, 2016. С. 114-116.

11. Klimek M., Hajduova Z. Financial analysis of company based on evaluation models. URL: https://www.google.ru/search?ie=UTF-8&hl=ru&q=Miroslav%20Klimek%2C%20Zuzana%20Hajduov %D0%B0%20Financial%20analysis&gws_rd=ssl/.

12. Островська Г.Й. Оцінювання вартості підприємства як основа ефективного управління. Галицький економічний вісник, 2011, no. 1, pp. 107–115.

13. Хаустова В.Е., Матюшенко О.И. Методологические основы оценки стоимости предприятия // Проблемы экономики. Харьков: Научно-исследовательский центр индустриальных проблем развития НАН Украины, 2009. С. 57-76.

14. Касьянова Н.В. Особливості управління машинобудівним підприємством на основі вартісного підходу. Краматорськ, ДДМА Publ., 2015, no. 2, pp. 68–74.

15. Ростиславов РА. Методы оценки инвестиционной привлекательности предприятия // Известия Тульского государственного университета. Экономические и юридические науки. 2009. № 2. С. 153-157.

16. Меликян Г.Р. Методический базис оценки экономического потенциала имущественных комплексов в регионе // Новые технологии. 2010. № 4. С. 102-105.

17. Хелферт Э. Техника финансового анализа. М.: Аудит; ЮНИТИ, 2013. 663 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ