Классификация формализованных методов оценки налогового потенциала

Попова Г.Л.,

кандидат экономических наук,

доцент кафедры экономического анализа и качества

Тамбовский государственный

технический университет

Экономический анализ: теория и практика

34(385)-2014

В научных публикациях, посвященных вопросам оценки налогового потенциала, проводится большое количество исследований по разработке методик оценки налогового потенциала и улучшению существующих. В сложившемся многообразии применяемых методик возникла проблема их упорядочения и классификации. Решению этой задачи и посвящено исследование. В статье представлена классификация методов оценки налогового потенциала с точки зрения применения формализованных методов

Исследованию проблем регионального развития, формированию доходной части консолидированного бюджета региона посвящено много научных исследований. Особую актуальность приобретают вопросы планирования налоговых поступлений и их оценка.

Согласно расчетам казначейства, с января по май 2014 г. расходы регионов выросли на 8%, а доходы — на 7,6%. Таким образом, расходы регионов растут опережающими темпами по сравнению с доходами. Следствием сложившихся диспропорций стал рост численности регионов, завершивших этот период с дефицитом регионального бюджета [7]. По сравнению с аналогичным периодом 2013 г. наблюдался рост численности регионов с бюджетным дефицитом (с 28 до 32 регионов), а у 16 регионов наблюдалось снижение доходов по номиналу. Сложившиеся тенденции привели к сокращению объемов налоговых поступлений в 35 регионах. Эти изменения отразились и на структуре налоговых поступлений, в частности на доле налога на прибыль в составе консолидированного регионального бюджета ряда территорий [7].

Для исправления сложившейся негативной динамики планируется применить налоговые мероприятия, направленные на повышение налоговой нагрузки. Их целевое назначение — сбор дополнительных финансовых ресурсов для выполнения социальных обязательств и предотвращения банкротства регионов. В интервью газете «Ведомости» А.Г. Силуанов сообщил о намерении повысить с 2019 г. налог на доходы физических лиц (НДФЛ), налог на добавленную стоимость (НДС) и вновь ввести налог с продаж [1].

Для обобщающей характеристики максимального объема поступления налоговых доходов в консолидированный бюджет региона с учетом сложившихся существенных внутренних и внешних факторов, а также качественной оценки уровня социально-финансово-экономического развития территорий применяется налоговый потенциал региона (территорий) [17]. Этот показатель является одним из ключевых, дающий количественную оценку достигнутого на анализируемой территории уровня финансово-экономического развития.

Важность оценки налогового потенциала также отмечают С. Бакитбеков, О.В. Бобылев [2], П. Кадочников, Д.Э. Кусраева, О. Луговой, Е.С. Осипова, С.Г. Синельников-Мурылев [25], JI.P. Слепнева [26], И. Трунин, H.JI. Хантаева и др.

Необходимость разработки единой методики оценки налогового потенциала связывают с необходимостью принятия научно обоснованных управленческих решений, связанных:

- с распределением межрегиональных трансфертов между регионами-донорами и дотационными регионами;

- с разработкой стратегии социально-экономического развития территорий;

- с количественной оценкой действующей налоговой системы и возможных путей ее дальнейшего развития [8];

- с возможностью использования сопоставлений на уровне регионов, в отраслевом разрезе, а также с позиций формирования налогового потенциала в динамике;

- с межгосударственными сопоставлениями налогового потенциала, которые позволяют оценить территории с позиций налоговой конкуренции.

Однако мнения экономистов о категориях, позволяющих дать количественную оценку уровня налогового потенциала, расходятся. Это также отмечают экономисты С.Г. Синельников-Мурылев, П.А. Кадочников и Г.И. Идрисов [25].

Количественная оценка налогового потенциала может быть представлена как в абсолютных (максимально возможный объем собираемых на территории налогов), так и относительных величинах [6]. К относительным показателям, ха-рактеризующим уровень налогового потенциала, можно отнести:

- удельный вес налоговых поступлений в составе ВРП;

- средний объем налоговых поступлений в расчете на одного жителя территории;

- структурные коэффициенты;

- индексный метод (например, индекс налоговой активности, интегральный показатель).

Налоговый потенциал территории может быть рассчитан как в комплексе по всем собранным налогам либо по каждому виду налога в отдельности. В качестве примера расчета налогового потенциала по отдельному виду налога можно рассмотреть методику расчета налогового потенциала налога на прибыль организаций (НП НПО). Этот налог действует на территории РФ с 2005 г. Его первоначальное название «налог на прибыль предприятий», с 01.01.2002 регулируется гл. 25 Налогового кодекса и официально называется «налог на прибыль организаций» [12].

Для расчета налогового потенциала налога на прибыль организаций была применена формула

НПНП = ∑(НПi + ЗБi + НЛi)

где НПi — налоговые поступления по налогу на прибыль на y-й территории;

ЗБi — задолженность перед бюджетом по налогу на прибыль на y-й территории;

НЛi — налоговые льготы полученные налогоплательщиками по налогу на прибыль на i-й территории.

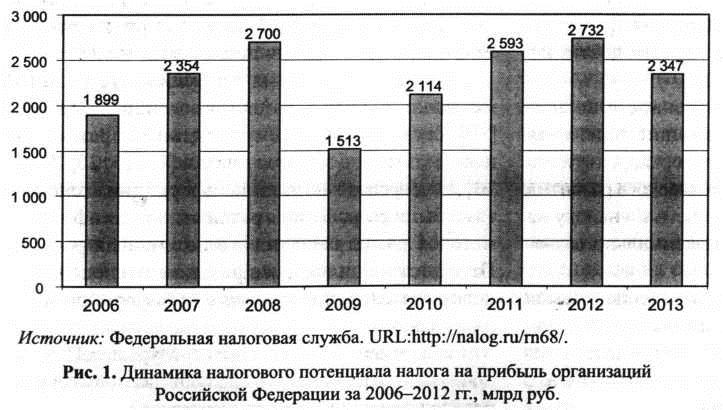

По приведенной формуле был рассчитан фактический налоговый потенциал налога на прибыль организаций на территории РФ с 2006 по 2013 г. (рис. 1).

За исследуемый период анализируемый показатель увеличился на 23,6%. Резкое сокращение НП НПО в 2009 г. (на 44% по сравнению с 2008 г.) было вызвано снижением базовой ставки налога с 24 до 20%. В последующие годы наблюдалась тенденция роста налогового потенциала, который достиг максимального уровня в 2012 г. и составил 2 732 млрд руб. За период с 2009 по 2012 г. анализируемый показатель

увеличился на 1 219 млрд руб., или на 80,6%. В 2013 г. уровень налогового потенциала налога на прибыль сократился на 385 млрд руб., или на 14,1%.

В структуре НП НПО наибольшая доля приходится на налоговые поступления. За анализируемый период их доля в составе налогового потенциала налога на прибыль превышает 83% (рис. 2). Следует отметить неравномерность формирования структуры налогового потенциала, так как за исследуемый временной интервал наблюдаются существенные структурные сдвиги. Например, удельный вес задолженности по налогу на прибыль достигал максимального уровня в 2006 г. (8,96%), затем наблюдается тенденция его снижения и в предкризисный период доля задолженности достигает минимального уровня — 3,98%.

Причиной роста доли задолженности по анализируемому налогу, в последующие годы стал мировой финансовый кризис, который негативно отразился на тенденциях экономического развития РФ. В 2009 г. уровень задолженности по налогу на прибыль организаций достиг максимального значения и составил 9,57%.

С 2009 г. также наблюдается увеличение объемов льгот по налогу на прибыль, которыми воспользовались организации. Если в 2006 г. доля предоставляемых льгот в составе НП НПО равнялась 3,09%, то с 2009 г. их доля возросла и составила 6,87%.

В 2013 г. наблюдается сокращение доли предоставленных льгот по налогу на прибыль организаций (4,69%), а доля задолженности по налогу остается на прежнем высоком уровне (7,05%). С 2012 по 2013 г. удельный вес льгот в составе НП НПО сократился на 2,68%, а доля задолженности возросла на 0,64%. Следствием произошедших изменений стал рост удельного веса налоговых поступлений в составе налогового потенциала на 2,02%.

Представленная структура налогового потенциала налога на прибыль организаций является типичной для налоговых потенциалов по остальным видам налогов. В структуре налогового потенциала i -го вида налога наибольшая доля приходится на налоговые поступления по i-му виду налога.

В настоящее время не существует единой методики оценки налогового потенциала региона [27]. Так как к настоящему времени был разработан целый комплекс методов оценки [10,15,25,27,28, 30], то для систематизации информации экономистами были разработаны различные классификации методов расчета налогового потенциала региона. При построении классификации исследователи использовали различные подходы к формированию их признаков.

Например, С.Г. Синельников-Мурылев, П.А. Кадочников, Г.И. Идрисов выделяют два подхода к определению налогового потенциала: методы прямого счета и эконометрические методы. В монографии [25] авторы приводят классификацию методов оценки налогового потенциала, которая включает методы на основе:

- репрезентативной налоговой системы (РНС);

- регрессионных моделей;

- симуляций с применением фильтра Калмана;

- метода оценки стохастической границы.

В качестве классификационного признака А.А. Волков выбрал направление расчетов налогового потенциала (прямое и косвенное) [3]. Классификация методов оценки налогового потенциала была разработана В.В. Рощупкиной с позиций, учитывающих особенности протекания финансово-экономических процессов и проведения математических расчетов [24]. В своих исследованиях А.С. Каратаев [6] классифицирует три группы подходов к оценке налогового потенциала: фискальный, ресурсный и смешанный подходы.

Разработанные классификации оценки налогового потенциала нередко строятся одновременно с позиций протекающих финансово-экономических процессов, математических расчетов, временных ограничений и видов величин (абсолютных и относительных), что усложняет их восприятие. Модели оценки налогового потенциала чаще всего являются аддитивными [14], но возможно применение и мультипликативных моделей.

Из всего множества методов исследований можно выделить методы оценки налогового потенциала, базирующиеся на применении формальных методов исследований, использующих в качестве инструмента исследования аналитические и статистические модели (рис. 3). К аналитическим методам исследования относят методы РНС, прямого счета, приведенного налогового ресурса, поправочных коэффициентов, индексный, структурный методы и пр.

Репрезентативная налоговая система получила широкое применение не только в регионах России, но и за рубежом. По результатам исследований, проведенных С.Г. Синельниковым-Мурылевым, П.А. Кадочниковым, Г.И. Идрисовым, [25] было разработано пять последовательных шагов, сопровождающих применение метода РНС:

- выявление всех доходообразующих статей территориального бюджета;

- построение единой классификации статей доходов региональных бюджетов;

- определение стандартной (нормативной) налоговой базы;

- расчет репрезентативной (средней) ставки налогообложения;

- расчет налогового потенциала для каждого региона [25].

Сторонниками применения репрезентативной системы для оценки уровня налогового потенциала являются также Е.А. Примостка, Е.Е. Сушкова [23], Д.Э. Кусраева [8].

Метод поправочных коэффициентов представлен в методических рекомендациях субъектам РФ и муниципальным образованиям по регулированию межбюджетных отношений [13]. Согласно разработанной методике расчет налогового потенциала должен осуществляться с применением корректирующего коэффициента.

Индексный метод расчета налогового потенциала предполагает получение оценки налогового потенциала на основе расчета индекса налогового потенциала. Модель, разработанная в работе [4], базируется на применении ацдитивной модели. Этот показатель определяется как сумма частных индексов 1-х видов налогов, формирующих доходную часть территориальных бюджетов j-го региона.

К статистическим методам исследования относятся методы, связанные с построением регрессионных моделей, структурных моделей, систем уравнений, метод оценивания налоговых усилий на основе симуляций с применением фильтра Кал- мана, Frontier-метод (метод оценки стохастической границы) и прочие.

Ценность регрессионных моделей при расчете оценки налогового потенциала отмечают многие экономисты, в том числе АЛ. Коломеец, А.А. Волков, Д.Н. Слободчиков.

Методика оценки налогового потенциала региона, разработанная А.В. Минаковым [9], основывается на теоретических концепциях налогообложения, связанных с построением кривых Лаффера. В результате линеаризации частных кривых исследова-тель разработал систему уравнений, используемых для оценки налогового потенциала.

Экономисты С.Г. Синельников-Мурылев, П.А. Кадочников, Г.И. Идрисов [25] отмечают существование достаточно большого количества научных работ, в которых анализ проводится на основе панельных данных [33,35,37].

Представленные расширенные исследования в работе [33] на основе данных панельной структуры позволяют проанализировать динамику налоговых поступлений во времени. Панельные данные позволяют включать в модель лаги объясняющих переменных, что дает возможность проведения тестирования на эндогенность. Панельная структура данных позволяет использовать в качестве объяс-няющих переменных лаги зависимой переменной. Для моделей этого типа необходимо применение более сложных методов оценивания (difference or system-GMM, generalized method of moments) [25].

В исследованиях для определения уровня налогового потенциала применяется оценивание с использованием фильтра Калмана. Например, в работе [34] отмечено, что этот метод нацелен на оценку налоговых усилий властей, которые являются ненаблюдаемой переменной, но которые оказывают прямое влияние на величину налогового потенциала. Недостатком этого метода являются сложности, связанные с соотнесением налоговых усилий и протекающих процессов. Нередко предпосылки нормальности и некоррелируемости случайных ошибок не выполняются [25].

К статистическому методу моделирования относится frontier-метод, или метод оценки стохастической границы. В работах [31,32,36] этот метод применяется для оценки налогового потенциала регионов. В отличие от других методов, в которых налоговый потенциал оценивается как средняя величина (математическое ожидание) налоговых сборов, применение frontier-метода позволяет осуществить оценку налогового потенциала как максимальную величину налоговых сборов. Таким образом, полученная оценка будет в большей степени соответствовать самому определению налогового потенциала, где он рассматривается с позиций максимизации налоговых поступлений [25].

В основе всех предложенных методик не предусмотрено использование дооценки налогового потенциала на величину теневого оборота, так как его оценка производится с позиций реальности получения налоговых поступлений.

Не всегда исследователи придерживаются применения только одной группы методов для оценки налогового потенциала. В частности, анализ исследований С.И. Ислямутдинова, А.А. Волкова [3], Д.Н. Слободчикова позволяет сделать вывод о разработке методов оценки налогового потенциала, включающих одновременное построение аналитических и статистических моделей.

В научных исследованиях ряда экономистов проводится взаимосвязь между сложившимся уровнем налогового потенциала и его структурой, а также несовпадением мест регистрации и фактической деятельностью налогоплательщиков [11]. Эти особенности были отражены в методиках расчета налогового потенциала регионов [9,25,29].

Таким образом, обобщая сказанное, можно сделать вывод, что для расчета налогового потенциала нельзя отдать предпочтение какому-либо одному методу оценки. Налоговый потенциал — это системная категория, на формирование которой оказывает одновременное влияние комплекс эколого-социо-экономических факторов.

Основу системного подхода составляют анализ и синтез. Целесообразность их применения объясняется тем, что налоговый потенциал — это системная категория. Первым этапом является расчет обобщающей величины налогового потенциала на основе системы показателей и с учетом достигнутого на исследуемой территории уровня налоговых поступлений прошлых лет.

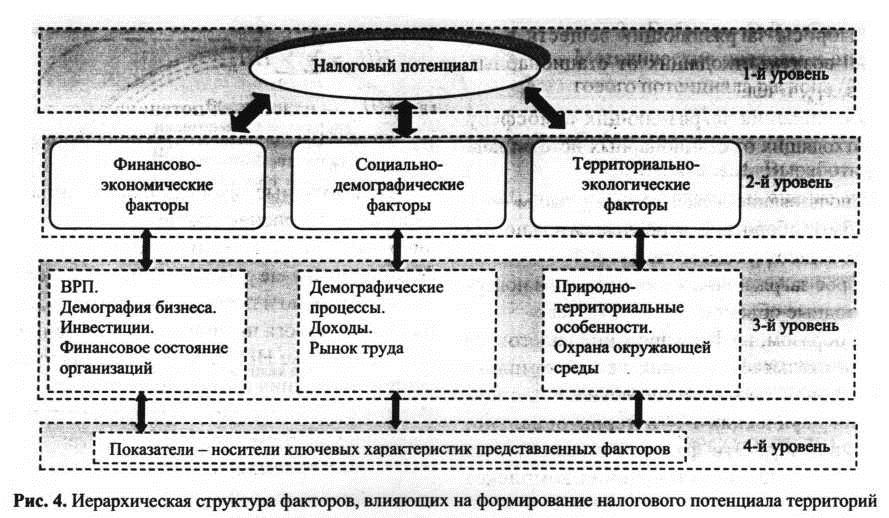

Налоговый потенциал региона формируется под влиянием трех групп факторов: финансово- экономических, социально-демографических и природно-экологических (рис. 4). Рассмотрим каждую группу факторов более детально.

Финансово-экономические факторы являются ключевыми, оказывающими существенное влияние на рост налогового потенциала. Все эти факторы рассчитываются в тыс. руб./чел.

1.1. Валовой региональный продукт х1.1.

1.2. Численность зарегистрированных организаций х1.2.

1.3. Объемы инвестиций в основной капитал х1.3.

1.4. Стоимость основных фондов х1.4.

1.5. Степень износа основных фондов х1.5.

1.6. Объемы добычи полезных ископаемых х1.6.

1.7. Объемы обрабатывающих производств х1.7.

1.8. Объемы производства и распределения электроэнергии, газа и воды х1.8.

1.9. Продукция сельского хозяйства х1.9.

1.10. Объем работ, выполненных по виду экономической деятельности «Строительство» х1.10.

1.11. Оборот розничной торговли х1.11.

1.12. Оборот оптовой торговли х1.12 .

1.13. Объемы просроченной кредиторской задолженности х1.13.

1.14. Объемы просроченной дебиторской задолженности х1.14.

1.15. Сальдированный финансовый результат (прибыль минус убыток) х1.15.

1.16. Среднегодовой размер вклада (депозита) юридических и физических лиц, привлеченного кредитными организациями х1.6.

1.17. Объемы произведенных инновационных товаров, работ, услуг х1.17.

Социально-демографические фактор характеризуют протекающие демографические процессы, доходы населения и особенности формирования рынка труда. К- этой группе отнесены шесть факторов.

2.1. Удельный вес населения в трудоспособном возрасте от общей численности населения x2.1, %.

2.2.. Коэффициенты естественного прироста населения на 1 ООО чел. населения x2.2, ‰.

2.3. Коэффициенты миграционного прироста на 10 ООО чел. населения x2.3, ‰.

2.4. Удельный вес численности занятых в экономике в общей численности населения в трудоспособном возрасте x2.4, %.

2.5. Численность иностранных граждан, имевших действующее разрешение на работу, на 1 000 чел. населения в трудоспособном возрасте x2.5, ‰.

2.6. Среднедушевые денежные доходы населения x2.6 , тыс. руб./чел.

Территориально-экологические факторы оказывают существенное влияние на налоговый потенциал территорий. В их перечень входят показатели, характеризующие природно-территориальные особенности и охрану окружающей среды. В эту группу вошли восемь показателей.

3.1. Удаленность от центра (Москва) x3.1, км.

3.2. Удаленность от городов-миллионеров, расположенных на территории ЦФО (г. Воронеж) x3.2, км.

3.3. Плотность населения x3.3, чел./км2.

3.4. Выбросы загрязняющих веществ в атмосферный воздух, отходящих от стационарных источников, x3.4, т/чел.

3.5. Улавливание загрязняющих атмосферу веществ, отходящих от стационарных источников, x3.5, т/чел.

3.6. Использование свежей воды x3.6, тыс. м3/чел.

3.7. Объем оборотной и последовательно используемой воды x3.7, тыс. м3/чел.

3.8. Сброс загрязненных сточных вод в поверхностные водные объекты x3.8 , тыс. м3/чел.

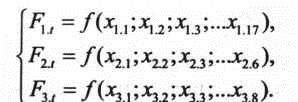

Таким образом, на формирование налогового потенциала оказывает влияние целый комплекс факторов: финансово-экономических F1.t, (социально-демографических F2.t и территориально-экологических F3.t. Эти факторы формируются как синтетические за счет влияния комплекса показателей:

Как показывают результаты предыдущих исследований [16,19,20], часть отобранных показателей является коллинеарной. Для исключения мультиколлинеарности и снижения размерности предлагается использовать метод главных компонент. В результате компонентного анализа необходимо выделить первые главные компоненты, вклад которых в суммарную дисперсию будет превышать 60%.

Таким образом, налоговый потенциал может быть определен на основе функциональной зависимости следующих факторов:

НПt = f(НПt-1; F*1.t; F*2.t; F*3.t)

где НПt-1 — объем налоговых поступлений в консолидированный бюджет региона в предыдущем периоде (t — 1);

F*1.t — показатель, характеризующий влияние финансово-экономических факторов в момент времени t;

F*2.t — показатель, характеризующий влияние социально-демографических факторов в момент времени t;

F*2.t — показатель, характеризующий влияние территориально-экологических факторов в момент времени t.

Совокупный, налоговый потенциалу j-го региона может быть представлен как совокупность налоговых потенциалов по всем видам налогов:

НПt = ∑3z=1∑ni=1НПzi

где НПzi — налоговый потенциал i-го налога z-го уровня (федерального, регионального или местного).

Принимаемые законодательные акты, направленные на изменение законодательства по какому-либо i-му налогу или сбору, оказывают влияние на формирование не только налогового потенциала этого налога, но и потенциала других налогов [22], например, налога на прибыль организаций.

При оценке НП НПО необходимо учесть особенности влияния факторов на его формирование. В этом случае следует выделять несколько сред, влияющих на потенциал этого налога:

- внутренняя налоговая среда [18] (как результат влияния налоговой системы). На формирование НП НПО оказывают влияние налоги, сборы и другие поступления, изымаемые до этапа формирования прибыли организации: НДС, отчисления с заработной платы во внебюджетные фонды и прочие платежи;

- отраслевая среда регионального бизнеса (характеризующая особенности формирования отраслевой структуры региона, средний уровень рентабельности по отрасли) [21];

- внутренняя среда региона, формируемая под влиянием эколого-социо-экономических факторов;

- внешняя среда страны (макросреда);

- внешняя среда на мировом уровне (мегасреда), реализуемая через влияние мировых процессов на формирование спроса на продукцию (товары, услуги), производимые на территории региона. На-пример, введение системы ограничений на экспорт региональной продукции или импорт аналогичной продукции на территорию региона [5]. Это создает благоприятные или негативные условия для развития бизнеса в регионе (рис. 5).

Расчет налогового потенциала налога на прибыль организации может быть проведен на основе регрессионной модели:

НПнпо_t = f(Cp1_t; Cp2_t; Cp3_t; Cp4_t; Cp5_t),

где Cp1_t — внутренняя налоговая среда;

Cp2_t — отраслевая среда регионального бизнеса;

Cp3_t внутренняя среда региона;

Cp4_t — внешняя среда страны;

Cp5_t — внешняя среда на мировом уровне.

Так как налоговый потенциал является системной категорией, то суммарные изменения динамики формирования налогового потенциала по каждому виду налогов либо могут оказывать усиливающее (ослабляющее) влияние на тенденции роста совокупного налогового потенциала территории, либо за счет взаимовлияния будут погашены. Поэтому для оценки налогового потенциала отдельно взятой территории необходимо сформировать систему регрессионных уравнений, учитывая принципы репрезентативной оценки налоговой системы.

Разработка эффективной методики оценки налогового потенциала региона позволит дать ответы на вопросы не только фискального, но и макроэкономического характера. В частности, это специфика отраслевой структуры экономики территорий, место региона среди других территорий, оценка налоговой конкурентоспособности и степень влияния отдельной территории на рост налогового потенциала других регионов.

Литература

1. Аптекарь П., Трудолюбов М. Регионы в долгах // Ведомости, 2014. 15 июля.

2. Бобылев О.В., Слепнева Л.П. Методические подходы к оценке налогового потенциала региона // Проблемы современной экономики. 2013. № 1. С.166-168.

3. Волков А.А. Выработка методического подхода к оценке налогового потенциала отдельно взятого субъекта Российской Федерации на основе использования регрессионного анализа // Российское предпринимательство. 2012. №5. С.184-188.

4. А.Грицюк Т.В. Системные механизмы управления межбюджетными отношениями. Российский и зарубежный опыт. М.: Эдиториал УРСС, 2003. 384 с.

5. Калачихина Ю. Санкции не задались. URL: http://www.gazeta.ru/business/2014/07/24/6144469.shtml.

6. Каратаев А. С. Инструментарий оценки налогового потенциала // Вектор науки ТГУ. 2010. № 4. С.226-229.

7. Кувшинова О. Треть с дефицитом // Ведомости, 2014. 14 июля.

8. КусраеваД.Э. Оценка налогового потенциала региона // Международный научно- исследовательский журнал. URL: research-joumal. org/featured/ocenka-nalogovogo-potenciala-region.

9. Минаков А.В. Налоговый потенциал регионов России // ЭТАП: Экономическая Теория, Анализ, Практика. 2012. № 6. С.27-35.

10. Мишенина М. С., Каракозова О.В. Налоговый потенциал региона: направления использования и проблемы оценки // Академический вестник: научно-аналитический журнал. Тюменская государственная академия мировой экономики, управления и права. 2008. № 4. С.44—47.

11. Налоговая политика России: проблемы и перспективы / под ред. И.В. Горского. М.: Финансы и статистика, 2003. 288 с.

12. Налоговый кодекс РФ (часть вторая): Федеральный закон от 05.08.2000 № 117-ФЗ (в ред. от 21.07.2014).

13. О методических рекомендациях субъектам Российской Федерации и муниципальным образованиям по регулированию межбюджетных отношений: приказ Министерства финансов РФ от 27.08.2004 № 243.

14. Осипов C.J1., Осипова Е.С. Вариативные модели измерения налогового потенциала // Ученые записки Комсомольского-на-Амуре государственного технического университета. 2010. № IV — 2. С.135-143.

15. Парфенов Л.Б., Пугачев А.А. Налоговый потенциал региона: проблемы качественной и количественной оценки // Вестник ЯрГУ. Сер. «Гуманитарные науки». 2011. № 4. С.134-142.

16. Попова Г.Л. Многомерная классификация налогового потенциала регионов ЦФО // Вопросы статистики. 2012. № 10. С.67-72.

17. ПопЬва Г.Л. Модели формирования налоговых поступлений — составляющих налогового потенциала. // Финансовая аналитика: проблемы и решения. 2013. № 41. С.25-31.

18. Попова Г.Л. Налоговая среда и регионы (на примере Тамбовской и Липецкой областей) // Финансы и кредит. 2013. № 23. С.66-75.

19. Попова Г.Л. Налоговый потенциал регионов: финансово-экономический анализ и классификация // Финансовая аналитика: проблемы и решения. 2012. № 16. С.25-32.

20. Попова Г.Л. Финансово-экономический анализ дифференциации налогового потенциала регионов Центрального федерального округа // Финансовая аналитика: проблемы и решения. 2012. №1. С.7-17.

21. Попова Г.Л. Финансово-экономический анализ факторов влияния на развитие регионального бизнеса // Экономический анализ: теория и практика. 2012. № 30. С.20-31.

22. Попова Г.Л. Характеристики налоговой системы с позиций теории систем // Финансы и кредит. 2011. № 46. С.31-40.

23. Примостка Е.А., Сушкова Е.Е. Налоговый потенциал как важный инструмент налогового регулирования // Науковий вгсник: фшанси, банки, швестицп. Омферополь: НАПКБ. 2009. № 4. С.33-36.

24. Рощупкина В.В. Оценка налогового потенциала Северо-Кавказского федерального округа // Международный научно-исследовательский журнал. 2013. №8-3. С.55-58.

25. Синельников-Мурылев С., Кадочников П., Идрисов Г. Налог на прибыль предприятий: анализ реформы 2001 г. и моделирование налогового потенциала регионов. М.: Институт Гайдара, 2011. 180 с.

26. Слепнева Л.Р. Факторы, определяющие величину налогового потенциала республики Бурятия // Вестник-экономист ЗабГУ(электронный научный журнал). 2013. № 6.

27. СлепневаЛ.Р., Дондоков З.Б. Налоговый потенциал региона и проблемы его оценки // Российское предпринимательство. 2012. № 5. С.189-196.

28. Тюрина Ю.Г. Методические и практические проблемы оценки налогового потенциала региона // Известия Оренбургского государственного аграрного университета. 2013. № 6. Ч. 2. С.155-157.

29. Чимитдоржиева Е.Ц. Эконометрическое моделирование налогового потенциала региона // Экономический журнал. 2010. № 17. С.6-13.

30. Шогенов А.А. Методические аспекты расчета налогового потенциала региона // Региональная экономика и управление: электронный научный журнал. 2011. № 4, per. № статьи 0097. URL: http:// region.mcnip.ru/modules.php?name=News&file=arti cle&sid=214.

31.Alfimtan L. Estimating stochastic frontier tax potential: Can Indonesian local governments increase tax revenues under decentralization // Center for economic analysis Working Paper. 2003.

32. Esteller-More A. The politics of Tax Administration: Evidence from Spain // WPA Public Economics. 2003. URL: http://ideas.repec.Org/p/wpa/wuwppe/0303004.html.

33. Gupta A.S. Determinants of tax revenue efforts in developing countries // IMF Working Paper. 2007.

34. Kim S. Kalman filter estimation of revenue effort // Hankuk University of Foreign Studies. 2004.

35. Piancastelli M. Measuring the Tax Effort of Developed and Developing Countries. Cross Country Panel Data Analysis // 1985/1995, Brazil, IPEA, Sep. 2001.

36. Serra P. Measuring the performance of Chile’s tax administration // National Tax Journal. 2003. Vol. 56. P. 373-383.

37. StotskyJ.G. Tax Effort in Sub-Saharan Africa // IMF Working Paper. 1997.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ