Моделирование влияния финансовых показателей предприятия на его кредитоспособность

Кадочникова Е.И.

Кандидат экономических наук, доцент кафедры

экономико-математического моделирования

Казанского (Приволжского) федерального университета

Вестник экономики, права и социологии

№1 2016

В статье для построения логит-модели, включающей пять основных финансовых показателей предприятия, была использована эконометрическая методика, разработанная с целью эмпирической оценки моделей кредитоспособности. Результаты анализа, выполненного с применением пакета программ Gretl, свидетельствуют о том, что данная методика применима в кредитных организациях для управления кредитным портфелем.

Переход отечественной экономики в новое равновесное состояние, вызванный ее структурными особенностями, сопряжен с перемещением труда и капитала между секторами экономики. В аналитическом материале Центрального банка Российской Федерации на основе анализа финансового положения крупнейших предприятий по итогам 9 месяцев 2015 г. отмечен рост прибыли, обусловленный увеличением ценовой конкурентоспособности на фоне роста уровня загрузки производственных мощностей, а также за счет повышения цен на свою продукцию [1, с. 2]. Однако выросла и долговая нагрузка, при этом значимость заемных средств в составе обязательств возросла с 61,0 % за 9 месяцев 2014 г до 65,0 % за 9 месяцев 2015 г. [1, с. 3].

Задолженность по кредитам банков и займам в целом по России на 1 января 2016 г. увеличилась на 26,1 % по сравнению с 1 ноября 2015 г. [2, с. 185]. Тогда как в Республике Татарстан данный вид задолженности на 1 января 2016 г. увеличился на 8,8 % по сравнению с 1 ноября 2015 г. Наибольшая доля просроченной задолженности по кредитам банков и займам наблюдается у вида деятельности - оптовая и розничная торговля, ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования: 73,8 %, сельское хозяйство, охота и лесное хозяйство - 24,5 % [3, с. 1]. Такая ситуация на рынке банковских услуг республики определяется наличием, с одной стороны, развитого промышленного, крупного топливно-энергетического комплекса, динамично развивающегося сельского хозяйства, строительства, а с другой стороны - сильных участников из числа местных банков, для которых характерны высокий уровень капитализации, финансовая устойчивость и высокий уровень конкурентоспособности на фоне других банков [4, с. 33, 36]. Однако нестабильность финансового рынка приводит к трансформации сектора финансовых корпораций, а для экономических агентов это означает изменение условий принятия решений о потреблении, сбережении, инвестировании, производстве.

В условиях инфляционных ожиданий кредитные организации должны быть уверены в качестве своих кредитных портфелей. Повышение степени обоснованности кредитных решений и снижение риска неплатежа по кредиту предполагают проведение анализа ключевых информативных параметров кредитоспособности потенциальных заемщиков с помощью специализированных программных продуктов, таких как SPSS Statistics, Statistika и Gretl. Программный продукт Gretl в полной мере позволяет решать задачи определения взаимосвязи между финансовыми показателями предприятия и его кредитоспособностью, классифицировать заемщиков, выявлять предпочтения в структуре кредитных портфелей, прогнозировать изменение финансовых характеристик, выделяя сегменты кредитного рынка и строя прогностические профили каждого сегмента [5]. Поэтому является актуальным совершенствование анализа кредитоспособности заемщиков - юридических лиц в современных условиях отечественной экономики средствами программного продукта Gretl.

Целью статьи является совершенствование анализа кредитоспособности заемщиков на основе построения эконометрической логит-модели с использованием бинарной зависимой переменной путем адаптации методики анализа пяти основных финансовых показателей предприятия, характеризующих ликвидность, финансовую устойчивость, деловую активность, обслуживание долга и рентабельность [6, с. 215; 7]:

- D - коэффициент финансовой зависимости характеризует зависимость фирмы от внешних займов. Рассчитывается как отношение собственного капитала к заемным средствам. Оптимальное значение для показателя - 0,5.

- D2 - коэффициент рентабельности, который показывает долю прибыли в каждом заработанном рубле. Обычно рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период.

- D3 - коэффициент финансовой устойчивости показывает, какая часть актива финансируется за счет устойчивых источников, рассчитывается как отношение суммы собственного капитала и долгосрочных кредитов и займов к валюте баланса. Рекомендуемое же значение - не менее 0,75.

- D4 - коэффициент оборачиваемости оборотных активов показывает активность использования и скорость обращения оборотных активов. Рассчитывается как отношение выручки к среднегодовой стоимости оборотных активов (дебиторская задолженность, денежные средства, запасы и расходы будущих периодов, краткосрочные финансовые вложения).

- D5 - коэффициент покрытия активов измеряет способность организации погасить свои долги за счет имеющихся активов. Коэффициент покрытия активов = ((Активы - Нематериальные активы) - (Краткосрочные обязательства - Краткосрочные кредит и займы)) / Обязательства. В промышленности нормальным считается коэффициент покрытия активов не менее 2, в обслуживающих компаниях - 1,5.

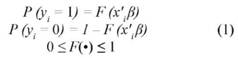

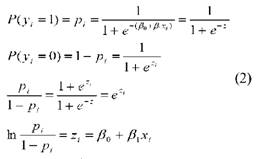

Модель бинарного выбора предполагает, что зависимая переменная модели принимает только два альтернативных значения: 1 и 0. Поэтому такую модель удобно применять при прогнозировании решения заимодателя о выдаче кредита: бинарная зависимая переменная принимает значение единицы в случае положительного решения и значение нуля в случае отказа. Тем самым вектор Y = (y1, y2, yn) исходных данных будет содержать только дихотомические (бинарные) признаки 0 и 1 [8, c. 107]

В качестве функции F(*) используются известные функции распределения вероятностей. Выбор функции F(*) определяет тип бинарной модели. Если используют функцию логистического распределения, то модель бинарного выбора называют логит-моделью (logit model) [8, c. 110]

Для построения бинарной логит-модели кредитоспособности была сформирована обучающая выборка из пятидесяти предприятий промышленности и оптовой торговли на основе сайта раскрытия корпоративной информации «Интерфакс» [9]. Анализ проводился с помощью пакета прикладных программ Gretl 1.9.92. Также определены три юридических лица - претенденты на получение кредита, со следующими финансовыми показателями:

- D1 = 0,534; D2 = 0,068; D3 = 0,762; D4 = 3,234; D5 = 2,106;

- D1 = 0,670; D2 = 0,098; D3 = 0,773; D4 = 1,480; D5 = 1,890;

- D1 = 0,375; D2 = 0,102; D3 = 0,810; D4 = 6,653; D5 = 1,172.

В ходе исследования методом максимального правдоподобия получены оценки логит-модели (рис. 1).

Модель 1: Логит, использованы наблюдения 1-50 Зависимая переменная: Y Стандартные ошибки рассчитаны на основе Гессиана

| Коэффициент | Ст. ошибка | z | P-значение | ||

| const | -79,673 | 58,2786 | -1,3671 | 0,17159 | |

| D1 | -23,2395 | 13,7934 | -1,6848 | 0,09202 | * |

| D2 | 27,0698 | 33,5149 | 0,8077 | 0,41927 | |

| D3 | 97,7615 | 76,6194 | 1,2759 | 0,20198 | |

| D4 | 0,374203 | 0,260902 | 1,4343 | 0,15150 | |

| D5 | 9,15724 | 4,44209 | 2,0615 | 0,03926 | ** |

| Среднее зав. перемен | 0,780000 | Ст. откл. зав. перемен | 0,418452 |

| R-квадрат Макфаддена | 0,827581 | Испр. R-квадрат | 0,599837 |

| Лог. правдоподобие | −4,542454 | Крит. Акаике | 21,08491 |

| Крит. Шварца | 32,55705 | Крит. Хеннана-Куинна | 25,45356 |

Количество 'корректно предсказанных' случаев = 48 (96,0 %)

f(beta'x) для среднего значения независимых переменных = 0,418

Критерий отношения правдоподобия: Хи-квадрат (5) = 43,6059 [0,0000]

Рис. 1. Логит-модель с бинарной зависимой переменной Y

В столбце (z) приведено отношение оценок к среднему значению, которое может интерпретироваться как направление изменения вероятностей для всех переменных. Параметры направления (z) свидетельствуют, что при увеличении коэффициента финансовой зависимости (D1) - отрицательный знак параметра, вероятность принятия решения о целесообразности выдачи кредита предприятию снижается. При увеличении таких показателей как коэффициент рентабельности (D2), коэффициент финансовой устойчивости (D3), коэффициент оборачиваемости оборотных активов (D4), коэффициент покрытия (D5) - вероятность выдачи кредита увеличивается. Данные выводы не противоречат результатам ранее выполненных исследований [7]. Несмотря на большое количество корректно предсказанных случаев (48 из 50), p-значение свидетельствует о значимости лишь двух регрессоров: коэффициента финансовой зависимости, коэффициента покрытия. Для улучшения модели воспользуемся тестом исключения избыточных переменных (рис. 2).

Модель 2: Логит, использованы наблюдения 1-50 Зависимая переменная: Y Стандартные ошибки рассчитаны на основе Гессиана

| Коэффициент | Ст. ошибка | z | |

| const | -5,64789 | 5,18483 | -1,0893 |

| D1 | -20,3614 | 11,5324 | -1,7656 |

| D4 | 0,458335 | 0,249215 | 1,8391 |

| D5 | 9,83127 | 4,54521 | 2,1630 |

| Cреднее зав. перемен | 0,780000 | Ст. откл. зав. перемен | 0,418452 |

| R-квадрат Макфаддена | 0,756142 | Испр. R-квадрат | 0,604313 |

| Лог. правдоподобие | −6,424531 | Крит. Акаике | 20,84906 |

| Крит. Шварца | 28,49715 | Крит. Хеннана-Куинна | 23,76150 |

* Вычисления для среднего значения

Количество 'корректно предсказанных' случаев = 47 (94,0 %)

f(beta'x) для среднего значения независимых переменных = 0,418

Критерий отношения правдоподобия: Хи-квадрат(3) = 39,8417 [0,0000]

Рис. 2. Логит-модель с последовательным исключением переменных с использованием двухстороннего p-значения, равного 0,1

Объясняющие свойства модели, представленные коэффициентом детерминации Макфаддена и скорректированным коэффициентом детерминации, составили 75,61 % и 60,43 % соответственно. Количество предсказанных случаев уменьшилось на один и составило 94,04 %. Исключение избыточных переменных подтвердило влияние на кредитоспособность предприятий промышленности и оптовой торговли трех регрессоров:

- коэффициента финансовой зависимости,

- коэффициента оборачиваемости оборотных активов,

- коэффициента покрытия.

Коэффициент оборачиваемости оборотных активов, который активно используется при оценке платежеспособности организации, например, при проведении тендеров. Что касается рентабельности продаж, то различия в конкурентных стратегиях и продуктовых линейках вызывают значительное разнообразие значений этого показателя у различных предприятий. Возможно, поэтому не подтвердилось влияние показателя рентабельности продаж на кредитоспособность предприятий промышленности и оптовой торговли. Коэффициент финансовой устойчивости также не вошел в список статистически значимых. По мнению автора, это обстоятельство может свидетельствовать о принятии кредитными организациями необоснованных решений о выдаче кредита, о несовершенстве существующих методик анализа кредитоспособности.

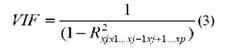

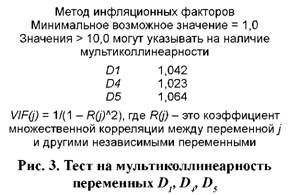

Тестирование на мультиколлинеарность регрессоров логит-модели после исключения избыточных переменных выполнено на основе критерия фактора инфляции дисперсии (VIF) [10, с. 100]

где R2xjx1 … xj-1xj … xp - коэффициент детерминации, найденный для уравнения зависимой переменной Xj от других переменных X1...Xp входящих в рассматриваемую модель множественной регрессии.

При отсутствии связи показатель VIF будет близок к единице, усиление связи ведет к стремлению этого показателя к бесконечности. Если VIF > 10, то регрессоры считаются коллинеарными. Значения теста показывают отсутствие мультиколлинеарности между показателями (рис. 3).

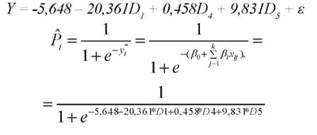

Для оценки прогнозных возможностей построенной модели в качестве меры соответствия модели эмпирическим данным можно использовать коэффициент корреляции между переменной Yi и теоретическими значениями модели Pi. В исследовании такой коэффициент корреляции составил 0,873, что подтверждает соответствие модели эмпирическим данным. Р - значение статистики Стьюдента (12,41), равное 0,0000 подтверждает статистическую значимость коэффициента корреляции. Запишем итоговую модель

Используем построенную модель для выбора среди имеющихся претендентов-юридических лиц тех, кому в первую очередь следует предоставить кредит.

Следовательно, первому и третьему претендентам-юридическим лицам целесообразно предоставить кредит, а второму - нет.

В результате исследования статистически подтверждено влияние коэффициента финансовой зависимости, коэффициента оборачиваемости оборотных активов, коэффициента покрытия активов на кредитоспособность предприятий промышленности и оптовой торговли. Можно предположить, что для отрицательных коэффициентов перед переменными Di - вероятность получения кредита снижается, для положительных, наоборот, возрастает. При увеличении рентабельности продаж, коэффициентов оборачиваемости оборотных активов, финансовой устойчивости и покрытия вероятность получения кредита увеличивается. В представленной методике оценки кредитоспособности использованы факторы, напрямую характеризующие ликвидность и платежеспособность предприятия, именно поэтому полученная модель подходит для экспресс-анализа кредитоспособности. Практическая значимость исследования заключается в возможности применения кредитными организациями разработанной модели с целью повышения степени обоснованности кредитных решений для предприятий промышленности и оптовой торговли. В целом же, создание, распространение и использование нового организационно-экономического корпоративного знания путем эконометрического анализа определяет новое направление совершенствования аналитической работы - выявление и измерение регрессоров кредитоспособности предприятий с целью прогнозирования обоснованного решения о выдаче кредита. Поэтому в будущих исследованиях представляется возможным увеличить объем выборки и измерить гетерогенность в разрезе видов экономической деятельности на основе панельных данных, увеличить количество регрессоров и выполнить их классификацию. В связи с этим представляется необходимым подчеркнуть о проблеме статистической и эконометрической грамотности сотрудников соответствующих служб в кредитных организациях и организации ее повышения на целевых программах дополнительного образовния в вузах.

Литература

1. Официальный сайт Центрального Банка РФ. Финансовое положение крупнейших предприятий по итогам 9 месяцев 2015 года // Информационно-аналитические материалы. - URL: http://www.cbr.ru/analytics/financial_condition/financial_condition_2015_9.pdf (дата доступа: 19.02.2016 г.).

2. Официальный сайт Федеральной службы государственной статистики. Социально-экономическое положение Российской Федерации // Информационно-аналитические материалы. - URL: http://www.gks.ru/free_doc/doc_2016/social/osn-01-2016.pdf (дата доступа: 19.02.2016 г.).

3. Официальный сайт Территориального органа Федеральной службы государственной статистики по Республике Татарстан. Социально-экономическое положение Республики Татарстан // Информационно-аналитические материалы. - URL: http://tatstat.gks.ru/wps/wcm/connect/rosstat_ts/tatstat/resources/0c8ef20043e5862fb14afbd92111eac8/i010032r.pdf (дата доступа: 19.02.2016 г.).

4. Габбасова Л.Б., Мирзагалямов Б.Б. Банковская система Республики Татарстан: тенденции и инструменты развития // Вестник экономики, права и социологии. - 2014. - № 4. - C. 33-37.

5. Куфель Т. Эконометрика. Решение задач с применением пакета программ Gretl. - M.: Горячая линия - Телеком, 2007. - 200 с.

6. Кемаева С.А., Козлова Е.Е., Ионова Е.С. Анализ методик оценки кредитоспособности малого бизнеса в российской и зарубежной практике // Экономический анализ: теория и практика. -2014. - № 8 (359). - URL: http://www.fin-izdat.ru/journal/analiz/detail.php?ID=60727 (дата доступа: 19.02.2016 г.).

7. Юхтанова Ю.А. Анализ кредитоспособности коммерческих организаций при краткосрочном кредитовании: автореф. ... канд. экон. наук. -СПб., 2013. - 18 с.

8. Елисеева И.И. Эконометрика: учеб. - М.: Проспект, 2011. - 288 с.

9. Сетевое издание «Центр раскрытия корпоративной информации» // Интерфакс. - URL: http://www.e-disclosure.ru (дата доступа: 19.02.2016 г.).

10. Елисеева И.И. Эконометрика: учеб. Гл. 2. - М.: Юрайт, серия «Магистр», 2014. - 449 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ