Оценка инвестиционной привлекательности фирмы с использованием индикативной методики

Толкаченко О.Ю.,

к.э.н., доцент Высшей школы предпринимательства - Института

Транспортное дело России - TRANSPORT BUSINESS IN RUSSIA

№5 2012

В статье рассмотрен алгоритм оценки инвестиционной привлекательности фирмы с использованием индикативной методики. Для прогнозной оценки деятельности фирмы в инвестиционном процессе обосновано применение декомпозиционного анализа рентабельности активов с помощью модели финансового треугольника контроллинга на будущий период, в течение которого будут реализовываться капитальные вложения.

Принятие решения об инвестировании средств в ту или иную фирму должно базироваться на подробной и комплексной оценке ее инвестиционной привлекательности.

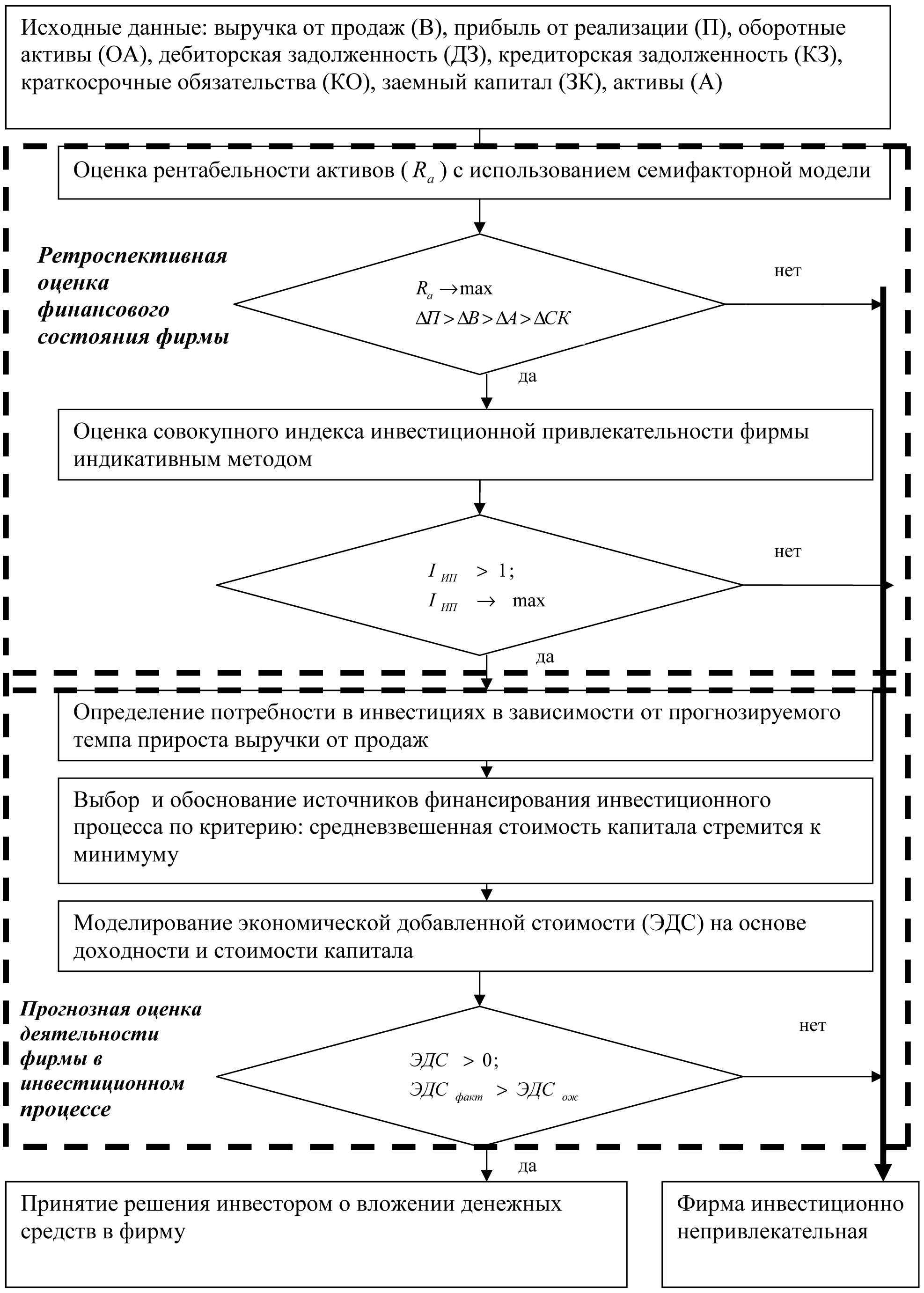

Если фирма проводит оценку собственной инвестиционной привлекательности, то ей требуется методика, позволяющая выпроводить не только ретроспективную оценку финансового состояния, но и прогнозную оценку деятельности фирмы в инвестиционном процессе с целью увеличения ее рыночной стоимости. Для решения подобной задачи автором предлагается оценка инвестиционной привлекательности фирмы с использованием индикативной методики, основанной на факторном анализе рентабельности активов и экономической добавленной стоимости (рис 1). В основе данной оценки лежит анализ двух показателей-индикаторов, которые позволяют качественно оценить инвестиционную привлекательность той или иной фирмы.

Индикаторами в этом случае выступают рентабельность активов, которая отражает ретроспективный опыт работы и экономическая добавленная стоимость, позволяющая сделать прогноз величины дохода, который инвестор получит в результате роста рыночной стоимости фирмы. Выбор данных показателей-индикаторов обусловлен тем, что инвестиционная привлекательность фирмы во многом определяется состоянием активов, которыми она располагает, их составом, структурой, количеством и качеством, взаимодополняемостью и взаимозаменяемостью материальных ресурсов, а также условиями, обеспечивающими их наиболее эффективное использование. Активы - один из объектов, подлежащих оценке и анализу потенциальным инвестором. Именно от эффективности их использования зависит финансовое состояние и инвестиционная привлекательность фирмы [2]. В этой связи количественная оценка стоимости фирмы и ее активов выдвигается на первый план. При этом необходимо отметить тот факт, что активы и обязательства обуславливают величину капитала фирмы и ее экономический потенциал, то есть способность обеспечить максимально возможный объем производства товаров и услуг, имеющих платежеспособный спрос на рынке, с целью получения дохода. Поэтому с нашей точки зрения, оценка активов и определение рыночной стоимости фирмы являются необходимыми этапами в определении инвестиционной привлекательности.

Первым показателем-индикатором в методике выступает рентабельность активов, который является одним из важнейших критериев для интегральной оценки финансово-хозяйственной деятельности фирмы в отчетном периоде. Положительная динамика рентабельности активов свидетельствует об успешном в финансовом аспекте развитии фирмы, что способствует росту ее привлекательности для инвесторов и деловых партнеров. Снижение рентабельности активов указывает на существование тех или иных проблем, связанных с эффективностью деятельности фирмы (проблемы могут быть связаны как с качеством управления фирмой, так и с изменениями рыночной конъюнктуры - в любом случае руководители фирмы должны принимать решения, способствующие повышению эффективности его деятельности). Руководитель фирмы не может воздействовать на рентабельность активов непосредственно, но управляющее воздействие может быть направлено на причины (факторы), в наибольшей степени, повлиявшие на изменение рентабельности активов в отчетном периоде, или на причины (факторы), существенное влияние которых на рентабельность активов прогнозируется для планового периода [9].

Факторные модели представляют собой аналитический инструмент, который позволяет выявить причины (факторы), влияющие на рентабельность активов, и количественно оценивать влияние каждого из них на изменение рентабельности активов в отчетном периоде.

Использование семифакторной модели [6] в разработанной методике обусловлено тем, что данная модель наиболее полно отражает факторы, которые влияют на рентабельность активов. Так, в отличие от модели Дюпона и четырехфакторной модели, в семифакторной модели находит отражение влияния на рентабельность активов следующих факториальных показателей:

- Пр - прибыль от продаж продукции;

- В - выручка от реализации продукции;

- ОА - оборотные активы;

- КО - краткосрочные обязательства;

- ДЗ - дебиторская задолженность;

- КЗ - кредиторская задолженность;

- ЗК - заемный капитал;

- А - активы.

Уровень детализации факторной модели зависит от задач, решаемых руководством фирмы на основе аналитической информации. Для общей оценки ситуации на фирме с точки зрения эффективности деятельности достаточно изучения влияния укрупненных факторов на рентабельность активов. Для принятия конкретных управленческих решений, направленных на позитивное изменение неблагоприятной с точки зрения эффективности ситуации, требуется проведение аналитических расчетов на основе существенно детализированной факторной модели.

Второй показатель-индикатор в методике - экономическая добавленная стоимость (ЭДС), который служит индикатором качества принятия управленческих решений при привлечении инвестируемого капитала [8]. Положительная величина экономической добавленной стоимости характеризует эффективное использование капитала и свидетельствует об увеличении стоимости фирмы. Если значение экономической добавленной стоимости равно нулю, то это характеризует определенного рода достижение, так как собственники капитала компании фактически получили норму возврата, компенсирующую риск. Отрицательная величина - характеризует неэффективное использование капитала и говорит о снижении стоимости компании [4].

Данный показатель применяется для оценки эффективности деятельности фирмы с позиции его собственников, которые считают, что деятельность фирмы имеет для них положительный результат в случае, если удалось заработать больше, чем составляет доходность альтернативных вложений. Этим объясняется тот факт, что при расчете экономической добавленной стоимости из суммы прибыли вычитается не только плата за пользование заемными средствами, но и собственным капиталом.

Сущность экономической добавленной стоимости проявляется в том, что этот показатель отражает прибавление стоимости к рыночной стоимости фирмы и оценку эффективности ее деятельности через определение того, как эта фирма оценивается рынком.

В оценке инвестиционной привлекательности фирмы смысл показателя экономической добавленной стоимости заключается в том, что капитал компании должен работать с эффективностью, обеспечивающий норму доходности, требуемую инвестором или собственником на вложенный капитал. Целью управления стоимостью фирмы на основе показателя экономической добавленной стоимости является создание такой стоимости для инвестора, когда прибыль от продаж превышает средневзвешенную стоимость использованного капитала в денежном выражении. Другими словами, добавленная стоимость возникает в том случае, если рентабельность активов фирмы превышает средневзвешенные затраты на капитал [5].

Автором предполагается использование показателя экономической добавленной стоимости в оценке инвестиционной привлекательности. Это будет способствовать повышению качеству оценки эффективности деятельности российских фирм.

Оценка инвестиционной привлекательности с использованием индикативной методики состоит из двух этапов и оценивается в четыре шага (рис. 1).

Рис. 1. Алгоритм оценки инвестиционной привлекательности фирмы с использованием индикативной методики

Первый шаг характеризует ретроспективный период деятельности фирмы в диапазоне 4-5 лет. В качестве результирующего показателя, который является индикатором при принятии решения для инвестора, была выбрана рентабельность активов. Поэтому первый шаг посвящен оценке динамики этого показателя в заданном направлении. Преимуществом такой оценки является возможность выявить причины, которые повлекли за собой изменение рентабельности активов. После выявления динамики рентабельности активов - на втором шаге – определим, являлась ли фирма в ретроспективном периоде инвестиционно привлекательной. Для этого необходимо рассчитать индекс инвестиционной привлекательности, который основан на факторах, влияющих на рентабельность активов. Определение индекса инвестиционной привлекательности является заключительным в ретроспективной оценке финансового состояния фирмы.

Таким образом, первый этап оценки инвестиционной привлекательности с использованием индикативной методики является традиционной, основанной на ретроспективной оценке финансового состояния фирмы. Особенностью этой оценки является выделение показателя-индикатора, который позволяет сделать вывод, является ли фирма привлекательной для инвестора на сегодняшней день или нет.

По сути, первые два шага оценки инвестиционной привлекательности с использованием индикативной методики позволяют определить экономический потенциал фирмы. Но для осуществления капитальных вложений инвестору недостаточно ограничиваться такой информацией. Процесс инвестирования является протяженным во времени, поэтому инвестору важно при принятии своего решения свести риск неопределенности в горизонте инвестирования к минимуму.

С этой целью автором разработан и предлагается второй этап оценки инвестиционной привлекательности с использованием индикативной методики, который носит прогнозный характер. Показателем-индикатором здесь выступает экономическая добавленная стоимость. Любая фирма должна быть заинтересована в росте своей рыночной стоимости. Для инвестора же этот рост в будущем будет являться гарантом того, что осуществленные капитальные вложения окупятся, а в настоящем - индикатором того, что фирма является инвестиционно привлекательной.

Так как рост рыночной стоимости фирмы зависит и от планируемых объемов деятельности, то на третьем шаге оценки инвестиционной привлекательности с использованием индикативной методики предлагаем определить потребность фирмы в инвестициях. Причем эта потребность будет зависеть от того, какие темпы роста планирует задать себе фирма. Заключительный - четвертый шаг - предполагает определение экономической добавленной стоимости фирмы. Здесь инвестор сможет выяснить, какой прирост рыночной стоимости фирмы будет обеспечен в результате планируемого расширения объемов деятельности за счет осуществления капиталовложений.

Приведем алгоритм оценки инвестиционной привлекательности фирмы с использованием индикативной методики:

I шаг: Оценка рентабельности активов с использованием семифакторной модели.

При оценке рентабельности активов возьмем за основу семифакторную модель. Наличие максимального количества показателей, входящих в эту модель, позволяет наиболее полно оценить финансовое состояние фирмы. Эти факторы, достаточно разносторонние и разнообразные, характеризуют как степень использования активов фирмы, так и степень финансовой устойчивости [6]. Следует отметить, что в качестве исследуемого периода берется прошлый опыт работы фирмы за 4-5 лет деятельности.

Семифакторная модель выглядит следующим образом:

Ra = Пр/А = Пр/В*В/ОА*ОА/КО*КО/ДЗ*ДЗ/КЗ*КЗ/ЗК*ЗК/А = a*b*c*d*k*l*m (1.1)

a = Пр/В - рентабельность продаж. Этот показатель характеризует влияние ценовой политики и показателя объема продаж на величину полученной в отчетном году прибыли;

b = В/ОА - оборачиваемость оборотных активов. Данный показатель характеризует эффективность использования оборотных активов. Он отражает количество оборотов, совершаемое в течение отчетного года оборотными активами в процессе производственной, сбытовой и заготовительной деятельности;

с = ОА/КО коэффициент текущей ликвидности, характеризующей платежеспособность организации при условии реализации всех запасов и возврата дебиторской задолженности;

d = КО/ДЗ - отношение краткосрочных обязательств организации к дебиторской задолженности, характеризует степень покрытия краткосрочных обязательств организации дебиторской задолженностью, т.е. по его значению и динамике можно оценить финансовую устойчивость фирмы;

k = ДЗ/КЗ - отношение дебиторской задолженности к кредиторской задолженности, свидетельствует о степени покрытия кредиторской задолженности дебиторской, характеризует зависимость фирмы от кредиторов и дебиторов, может также служить оценкой защищенности фирмы от инфляции; чем меньше данный показатель, тем степень защиты больше;

l = КЗ/ЗК - отношение кредиторской задолженности организации к заемному капиталу, характеризующее структуру пассивов;

m = ЗК/А - отношение заемного капитала к активам организации, позволяющее дать оценку ее финансовой устойчивости в целом

Производить факторный анализ данной модели возможно методом цепных подстановок с использованием абсолютных разностей. Математически это выглядит так:

Ra = (a1 - a0)*b0*c0*d0*k0*l0*m0

Rb = a1*(b1 - b0)*c0*d0*k0*l0*m0

Rc = a1*b1*(c1 - c0)*d0*k0*l0*m0

Rd = a1*b1*c1*(d1 - d0)*k0*l0*m0

Rk = a1*b1*c1*d1*(k1 - k0)*l0*m0

Rl = a1*b1*c1*d1*k1*(l1 - l0)*m0

Rm = a1*b1*c1*d1*k1*l1*(m1 - m0)

где Ri - влияние i -го фактора на общее изменение рентабельности активов.

Таким образом, факторный анализ отражает сложившуюся динамику результирующего показателя и влияние факторов на увеличение или снижение рентабельности активов, позволяет оценить в целом финансовое состояние фирмы.

Индикатором для принятия решения будет следующий постулат: чем выше рентабельность активов, тем более эффективно работает фирма и является более привлекательной с точки зрения инвестора.

Если на фирме складывается положительная динамика рентабельности активов и фирма отвечает заданным критериям эффективности (см. Рис. 1.1), то ее можно рекомендовать для последующей оценки.

Для того чтобы определить, насколько инвестиционно привлекательна фирма по итогам прошлого опыта работы, необходимо рассчитать индекс инвестиционной привлекательности.

II шаг: Оценка совокупного индекса инвестиционной привлекательности фирмы индикативным методом.

Совокупное воздействие внутренних факторов на деятельность фирмы может приводить как к позитивным, так и к негативным последствиям, что отражается на динамике темпов роста экономического потенциала.

В свою очередь стохастическое (несогласованное) изменение темпов роста потенциала фирмы приводит к экономическим колебаниям и неустойчивому состоянию фирмы.

Согласованное воздействие факторов на инвестиционную привлекательность позволит регулировать появление или снижение уровня экономических колебаний, хотя полностью избежать их практически невозможно.

Для определения совокупного индекса инвестиционной привлекательности предлагается следующий алгоритм [1]:

1. Сформировать набор частных показателей инвестиционной привлекательности, исходя из показателей, положенных в основу семифакторной модели рентабельности активов фирмы.

Частные показатели являются значимыми (наиболее важными для частного направления деятельности), независимыми (отсутствие прямой зависимости), относительными (отражающими относительные темпы роста/снижения или долевые части целого за определенный период).

2. Определить по каждому частному направлению индекс относительного изменения, представляющий собой отношение показателя отчетного (планового) периода к базовому (за прошлый отчетный период). Например, индекс относительного изменения объемов производства представляет собой отношение темпов роста в анализируемый период (например, 5,1%) к темпу роста в базовом периоде (например, 3%), т.е. Iотн. изменения = 5,1/3 = 1,7. Аналогичные индексы определяются по показателям составляющей инвестиционной при влекательности.

3. Определить интегральный индекс по каждой составляющей инвестиционной привлекательности, представляющий собой произведение относительных индексов частных показателей, т.е.

IИН = Пk=1n*Ii, (1.2)

Где П - произведение, Ii - относительный индекс частных показателей

Если IИН > 1 - повышение инвестиционной привлекательности,

IИН = 1 - сохранение темпов развития,

IИН < 1 - снижение привлекательности.

Динамика изменения интегрального индекса по каждой из составляющих инвестиционной привлекательности характеризует состояние данного направления деятельности фирмы и влияет на принятие управленческих решений.

5. Рассчитать совокупный индекс инвестиционной привлекательности фирмы за анализируемый период, представляющий собой произведение интегральных индексов составляющих инвестиционной привлекательности фирмы за этот же период, т.е.

IИИН = Пk=1m*IИН, (1.3)

Если IИИН > 1 - повышение инвестиционной привлекательности,

IИИН = 1 - сохранение уровня инвестиционной привлекательности,

IИИН < 1 - снижение уровня инвестиционной привлекательности.

Динамика изменения совокупного индекса инвестиционной привлекательности фирмы характеризует общее состояние и отражает тенденцию ее развития. Направление тенденции (позитивное или негативное) служит основанием для принятия конкретных решений по управлению инвестиционной привлекательностью фирмы.

Расчет индекса инвестиционной привлекательности позволяет инвестору определить, является данная фирма привлекательной для инвесторов или нет. Если итоговый показатель отвечает заданным параметрам и больше или равен 1, тогда фирма приобретает статус инвестиционно привлекательной.

Инвестиционная привлекательность формируется под влиянием многих факторов, большинство из которых находит отражение в финансовом состоянии фирмы. Оценка финансового состояния может использоваться как инструмент исследования достигнутого уровня инвестиционной привлекательности, но для определения прогнозного уровня этого недостаточно. Поэтому далее перейдем ко второму этапу индикативной методики.

III шаг: Определение потребности в инвестициях в зависимости от прогнозируемого темпа прироста выручки от продаж.

Рост объема продаж, связанный с расширением действующего производства, свидетельствует об активной инвестиционной политике конкурентоспособной финансово устойчивой фирмы. Однако не все фирмы, даже при повышении спроса на изготовляемую ими продукцию, могут позволить себе увеличить производственно-технический потенциал. Основной проблемой остается дефицит собственныхсредств финансирования, обеспечивающих реализацию данного рода инвестиционных решений.

В связи с этим используем методику определения потребности в инвестициях при заданных темпах прироста выручки. Потребность в инвестициях возникает при расширении масштабов производства и сбыта продукции. Результаты анализа в одинаковой мере представляют интерес, как для потенциальных инвесторов фирмы, так и для ее менеджмента, в чьи обязанности нередко входит осуществление финансового планирования. Одним из наиболее распространенных аналитических подходов к оценке показателя потребности в инвестициях является расчет прироста чистых активов компании, изменение которых допускается пропорционально прогнозируемому росту объема продаж.

Чистые активы предприятия рекомендуется определять как разность между суммой активов (которые зависят от изменения в масштабах производства и сбыта продукции) и суммы краткосрочных пассивов (за исключением краткосрочных заемных средств). И с к о м ы й объем дополнительного финансирования, необходимого для обеспечения предполагаемого роста продаж, находится как разница между изменением величины чистых активов, от которых напрямую зависит процесс производства и сбыта продукции, и объемов средств, обеспечиваемых из собственных внутренних источников (за счет нераспределенной прибыли).

В математическом выражении данный показатель можно представить следующей формулой [7]:

I = ΔB*((A/B0) - (KO/B0)) - ФН = ΔB*((A/B0) - (KO/B0)) - ПР1 (1.4)

где I - показатель потребности в инвестициях,

А - величина активов в отчетном периоде, которые прямо влияют на процесс производства и сбыта продукции;

ΔB - абсолютное отклонение прогнозируемого объема реализации (В1) продукции от фактического его значения (В0);

ФН - объем финансирования из собственных внутренних источников фирмы;

КО - величина краткосрочных обязательств в отчетном периоде, находящихся в прямой зависимости от масштабов производственной и сбытовой деятельности фирмы;

П - прогнозируемая величина чистой прибыли, оставшейся в распоряжении собственников компании, млн. руб.

Расчет потребности в инвестициях в зависимости от прогнозируемого прироста объема реализации продукции в предстоящем периоде рекомендуется осуществлять в аналитической таблице.

Таким образом, заданные темпы прироста выручки позволяют точно определить, какое количество инвестиций требуется фирме для расширения своей деятельности. При этом методика определения потребности в инвестициях также показывает долю собственных средств, которые фирма может использовать при запланированном темпе прироста.

Зная величину инвестиций, необходимых для развития фирмы, далее важно определить, насколько дорого будут ей стоить привлеченные средства и какой прирост к рыночной стоимости фирмы эти инвестиции обеспечат. Поэтому целесообразно рассчитать экономическую добавленную стоимость.

IV шаг: Моделирование экономической добавленной стоимости (ЭДС) на основе доходности и стоимости капитала.

Традиционно экономическая добавленная стоимость рассчитывается по формуле:

ЭДС = (Пр - ССЛ*ИК)/ССК,

где Пр - прибыль от продаж;

ССК - средневзвешенная стоимость капитала;

ИК - инвестированный капитал.

В рамках оценки инвестиционной привлекательности с использованием индикативной методики экономическая добавленная стоимость интерпретируется нами как относительный показатель-индикатор. В связи с этим рассмотрим ее оценку с точки зрения приростного показателя.

В этом случае ЭДС рассчитывается по формуле:

ЭДС = ДИК - ССК,

где ДИК – доходность капитала, инвестированного в фирму.

Средневзвешенная стоимость капитала представляет собой разницу между доходностью инвестированного капитала и средневзвешенной стоимостью капитала и рассчитывается по следующей формуле:

ССК = ЦенаЗК * ДоляЗК + ЦенаСК * ДоляСК,

где:

Цена ЗК - цена заемного капитала;

Доля ЗК - доля заемного капитала в структуре капитала;

Цена СК - цена собственного капитала;

Доля СК - доля собственного капитала в структуре капитала.

Из формулы расчета средневзвешенной стоимости капитала следует, что важную роль при расчете показателя экономической добавленной стоимости играют структура источников финансовых ресурсов фирмы и цена их источников. Экономическая добавленная стоимость позволяет ответить на вопрос инвесторов фирмы, какой вид финансирования (собственное или заемное) и какой размер капитала необходим для получения определенного объема прибыли. С другой стороны, экономическая добавленная стоимость определяет линию поведения собственников фирмы, направляя капиталы инвесторов в фирму или, наоборот, способствуя их оттоку, тем самым позволяя обеспечить более высокие показатели доходности.

Доходность капитала будем рассчитывать по формуле:

ДК = Пр / ИК,

где

Пр - прибыль от продаж;

ИК - инвестированный капитал в фирму

Экономический смысл относительного показателя экономической добавленной стоимости (ЭДС) заключается в том, что она возникает на фирме в том случае, если за данный период времени удалось обеспечить доходность инвестированного капитала больше, чем норма доходности инвестора (средневзвешенная стоимость капитала).

Инвесторы (собственники) не будут считать себя удовлетворенными, если доходность вложенного капитала в фирму, не достигла установленной ими барьерной ставки доходности.

В этом случае доходность капитала, вложенного в фирму, выше альтернативной доходности для инвестора, ведь все альтернативы оценены и учтены в показателе средневзвешенных затрат на капитал. Следовательно, конечный результат - возникновение экономической добавленной стоимости означает прирост стоимости капитала за данный период.

Сущность экономической добавленной стоимости проявляется в том, что этот показатель отражает прибавление к рыночной стоимости фирмы и оценку эффективности ее деятельности через определение того, как эта фирма оценивается рынком.

Таким образом, возможны три варианта значения показателя экономической добавленной стоимости, обуславливающих то или иное поведение инвесторов:

1. ЭДС = 0, т.е. рыночная стоимость фирмы равна балансовой стоимости активов. В этом случае рыночный выигрыш инвестора при вложении в данную фирму равен нулю, поэтому он равно выигрывает, продолжая операции в данный хозяйствующий субъект или вкладывая средства в банковские депозиты.

2. ЭДС > 0 означает прирост рыночной стоимости фирмы над балансовой стоимостью активов, что стимулирует инвесторов к дальнейшему вложению средств в фирму.

3. ЭДС < 0 ведет к уменьшению рыночной стоимости фирмы. В этом случае инвесторы теряют вложенный в нее капитал за счет потери альтернативной доходности.

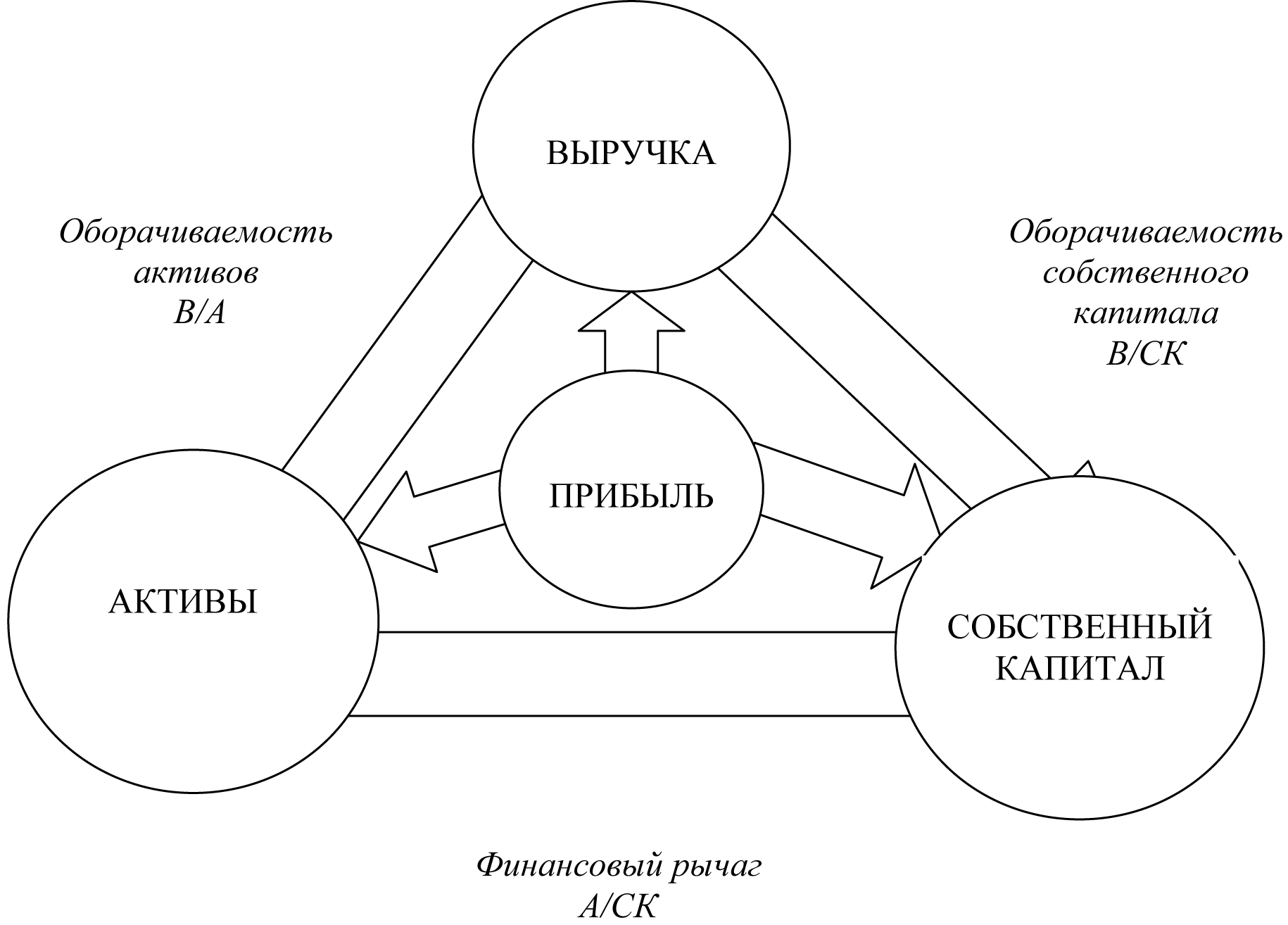

Заключительным шагом прогнозной оценки деятельности фирмы в инвестиционном процессе будет проведение декомпозиционного анализа рентабельности активов с помощью модели финансового треугольника контроллинга [3] на будущий период, в течение которого будут реализовываться капитальные вложения.

Финансовый треугольник состоит из комбинации 4-х ключевых величин: активов фирмы, собственного капитала, выручки и прибыли от продаж. Таким образом, все эти показатели укладываются в строгую геометрическую фигуру – треугольник (рис. 2). В этом треугольнике финансовых показателей каждая величина связана с другой линией. Эти линии показывают взаимосвязь каждой из этих величин. Отношение прибыли от продаж к активам, собственному капиталу и выручке есть следующие коэффициенты рентабельности:

Рис. 2. Финансовый треугольник контроллинга

1. Rпр - рентабельность продаж. Один из важнейших индикаторов деятельности фирмы, который чутко реагирует на малейшие колебания спроса, себестоимости и других факторов.

2. Rа – рентабельность активов. Данный показатель является жизненно важным для фирмы. Активность фирмы на рынке определяется прибылью, полученной на единицу активов. Важно, чтобы рентабельность активов была не меньше средней процентной ставки банка по доходности при передаче денежных средств в управление. В противном случае можно говорить о неспособности фирмы грамотно использовать имеющийся у него капитал.

3. RСК – рентабельность собственного капитала. Данный показатель представляет интерес, прежде всего, для владельцев фирмы, т.к. отражает эффективность их вложений.

Во взаимосвязи выручки с активами и собственным капиталом формируются показатели оборачиваемости. Имея положительное значение рентабельности продаж, ещё нельзя говорить о деловой активности фирмы, если оборачиваемость активов и собственного капитала находятся на достаточно низком уровне. Оборачиваемость активов и собственного капитала характеризует эффективность использования имущества и капитала фирмы.

Отношение активов к собственному капиталу формируют ещё один показатель – финансовый рычаг. Эта величина очень чутко реагирует на множество факторов, таких как рентабельность продаж, сроки вовлечения кредитных средств в процесс производства, ставки банков, методы отнесения выплат процентов за кредит на себестоимость или на прибыль, условия страхования кредитов и многое другое.

«Финансовый треугольник» контроллинга состоит из трёх маленьких треугольников, соответствующих интересам различных групп пользователей и представляющих им необходимую информацию для контроля состояния фирмы.

В левом треугольнике имеются 3 показателя: рентабельность продаж, оборачиваемость активов и рентабельность активов. Первые два показателя есть ни что иное, как классическая система показателей Du Pont, дополненная показателем рентабельности активов. Данный треугольник представляет большой интерес для руководителей фирмы и служит для анализа ее продаж.

В правом треугольнике показатели рентабельность собственного капитала и оборачиваемость собственного капитала интересны, прежде всего, для собственников фирмы, так как именно они отражают эффективность использования их финансовых и нефинансовых ресурсов.

В нижнем треугольнике к показателям рентабельности активов и собственного капитала добавляется финансовый рычаг, и основными заинтересованными лицами для данных показателей являются инвесторы, осуществляющие капитальные вложения в фирму.

Таким образом, в «финансовом треугольнике» контроллинга соединены показатели, представляющие интересы различных групп, участвующих в управлении фирмой. Общая картина деятельности фирмы, представленная на Рис. 2.1.2, показывает, насколько взаимосвязаны интересы различных групп, участвующих в управлении. Получается, что для успешного ведения бизнеса должен сохраняться определённый баланс.

«Финансовый треугольник» контроллинга достаточно легко подвергается декомпозиционному анализу. Разложение показателей, входящих в «финансовый треугольник» контроллинга, на дополнительные компоненты даёт возможность определить факторы, влияющие на основные показатели, более детально. Декомпозиция показателя рентабельности активов начинается с разделения на два основных аспекта финансового анализа – доходность и эффективность управления активами. Данные показатели фигурируют в «финансовом треугольнике» контроллинга. Показатель рентабельность активов является основным показателем при измерении эффективности менеджмента фирмы. Она имеет положительную зависимость от следующих условий:

- увеличение рентабельности от каждой конкретной продажи;

- увеличение объёма продаж фирмы;

- определённое соотношение рентабельности и увеличения оборота.

В сущности, модель рентабельность активов направлена на оценку доходности инвестиций, вложенных в активы фирмы. Она предполагает использование данных отчёта о финансовых результатах и активной части баланса фирмы.

Финансовый треугольник» контроллинга позволяет проводить факторный анализ – анализ влияния изменения ключевых величин (активы, собственный капитал, продажи, прибыль) на расчётные относительные показатели. Достаточно знать изменение ключевых величин в процентах, чтобы спрогнозировать изменение расчётных показателей.

Литература:

1. Анискин Ю.П. Управление инвестиционной активностью: ДЕЛО, Москва, 2007. - с.21

2. Батурина И.А. Анализ инвестиционной привлекательности оборотных активов хозяйствующего субъекта // Экономический анализ: теория и практика.- №3(108).- 2008.- с.17.

3. Бибнев М.В. Анализ финансового состояния с использованием финансового треугольника контроллинга // Экономический анализ: теория и практика.-№23(80).-2009.- с.34

4. Борисова А. Современный финансовый директор: от управления финансами к управлению стоимостью компании // Финансовый директор.- №9.-2009.- с.74

5. Борисова А. Управление компанией с помощью EVA // Финансовый директор. - №2.- 2010.- с.12

6. Л. Гиляровская, А.Соболев. Анализ и оценка эффективности использования активов коммерческих организаций // Аудитор.- №10.- 2007 .- с.37

7. Ендовицкий Д.А. Оценка потребности в дополнительных средствах финансирования коммерческой организации // Финансовый менеджмент. - №5.-2007.- с.30-31.

8. Ларионова Е. Экономическая добавленная стоимость // Управление корпоративными финансами.- №1.- 2009.- с.16

9. Е. Маленко, Е. Хазанова. Инвестиционная привлекательность и ее повышение // Управление компанией.- июнь, 2010.- с.7

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ