Особенности формирования и распределения прибыли на примере нефтяной компании ПАО «ГАЗПРОМ НЕФТЬ»

Т.А. Терещенко

доцент кафедры финансов и кредита,

к.э.н., доцент Краснодарский филиал РЭУ им. Г.В. Плеханова,

Естественно-гуманитарные исследования

№24 (2) 2019

Аннотация. В статье рассматриваются теоретические аспекты формирования и распределения прибыли предприятия, выявлены наиболее характерные ее особенности для компаний нефтяного сектора. Проведен анализ финансовых результатов нефтяной компании на примере ПАО «Газпром нефть», оценка эффективности управления прибылью на основе расчета коэффициентов рентабельности. В работе представлена сравнительная характеристика фактических значений коэффициентов рентабельности с отраслевыми показателями по виду экономической деятельности.

Отмечено, что прибыль является сложным комплексным показателем, величина которого используется при оценке хозяйственной деятельности предприятия и учитывается в процессе обоснования принятия управленческих решений всеми участниками рынка. В связи с этим при анализе финансовых результатов компании рекомендуется особое внимание уделять интерпретации множества различных показателей прибыли. Поэтому необходимо изучить порядок ее формирования, начиная с выручки от продаж до нераспределенной прибыли.

С переходом к рыночной экономике центральное место в стратегическом управлении коммерческим предприятием, как правило, занимает планирование и использование прибыли. Коммерческие предприятия преследуют множество различных целей, причем эти цели могут быть долгосрочными, среднесрочными и краткосрочными. Среди них наиболее значимой целью деятельности предприятия является получение прибыли, поскольку именно достигнутые финансовые результаты и финансовое положение являются обобщенной оценкой эффективности деятельности хозяйствующего субъекта.

В современных условиях особенностью формирования прибыли нефтегазовых компаний является не накопление ее в денежной форме, а расходование на инновационные и инвестиционные цели, что в перспективе способствует не только долгосрочному экономическому росту предприятия, но и повысит ее конкурентоспособность на рынке среди аналогичных компаний.

Прибыль является одним из важнейших показателей экономического эффекта, от ее величины прямо зависит рост стоимости акций, объемы дивидендных выплат, эффективность деятельности компании в целом, а, следовательно, и уровень благосостояния собственников предприятия. Динамика и качество прибыли оказывает влияние не только на обобщающие показатели финансовой устойчивости, деловой активности, но и на инвестиционную привлекательность компании. Согласно ст. 50 Гражданского кодекса Российской Федерации (ГК РФ), извлечение прибыли - основная цель деятельности коммерческих организаций.

Прибыль представляет собой конечный финансовый результат компании, характеризующий производственно-хозяйственную деятельность за определенный промежуток времени, т.е. является основой экономического развития всего предприятия. На величину прибыли влияют две группы факторов, одни оказывают прямое воздействие, другие - косвенное. В связи с этим их группируют как внутренние и внешние факторы воздействия:

- внешние: состояние экономики страны; политически факторы; природные, климатические и транспортные условия; изменение цен на сырье, материалы и топливо, не предусмотренные предприятием; ставки арендной платы; тарифы на перевозки и услуги; ставки на налоги и сборы; нарушения обязательств со стороны поставщиков, финансовых, банковских организаций, органов государственной власти и мн. др.

- внутренние факторы, связанные непосредственно с результатами деятельности предприятия: результаты коммерческой деятельности; эффективность заключаемых сделок на поставку товаров; производительность труда; объем и структура товарооборота; эффективность основных и оборотных средств; уровень издержек и др.

Таким образом, руководству компании необходимо учитывать выше перечисленные факторы и постоянно проводить анализ внешней среды, однако трудности такого анализа заключается в сложности структуры анализируемых факторов, поскольку одни факторы характеризуются своим постоянством, а другие эпизодичностью воздействия, что обуславливает сложность предпринимательской деятельности.

В свою очередь, от величины прибыли зависит нормальная деятельность компании, поскольку:

- рост прибыли создает финансовую основу для самофинансирования предприятия, обеспечивает расширенное воспроизводство (капитальные вложения в основные фонды, прирост оборотных средств и др.);

- прибыль необходима для развития научно-исследовательских и опытно-конструкторских работ (НИОКР), которые, в свою очередь, обеспечивают научно-техническое производство;

- за счет прибыли выполняется часть обязательств перед бюджетом разных уровней, банками, другими предприятиями, финансируются затраты на социальные нужды.

Таким образом, подытожив вышесказанное, отметим, что прибыль является сложным комплексным показателем, величина которого используется при оценке хозяйственной деятельности предприятия и учитывается в процессе обоснования принятия управленческих решений всеми участниками рынка (кредиторами, инвесторами, поставщиками, экономическими службами, владельцами крупных пакетов акций и др.). В связи с этим при анализе финансовых результатов компании рекомендуется особое внимание уделять интерпретации множества различных показателей прибыли. Поэтому необходимо изучить порядок ее формирования, начиная с выручки от продаж (момент продажи товаров или выполнения работ) до нераспределенной прибыли (непокрытого убытка). В РФ порядок формирования прибыли предприятия определяется рядом нормативных документов. В положениях по бухгалтерскому учету (ПБУ) закреплены правила обращения информации о финансовых результатах предприятия.

В свою очередь, распределение прибыли представляет собой важный процесс формирование направлений предстоящего ее использования в хозяйственной деятельности в соответствии с целями и задачами развития предприятия [4]. Экономически обоснованная система распределения прибыли должна, в первую очередь, гарантировать выполнения финансовых обязательств перед государством и одновременно обеспечивать материальные и социальные нужды предприятия. Порядок распределения и использования прибыли фиксируется в уставе и определяется положением, которая разрабатывается экономическими службами. Обычно в соответствии с уставом образуются прибыль к накоплению, прибыль к потреблению и прибыль к резервированию, предназначенные для финансирования непредвиденных расходов и обеспечения финансовой устойчивости компании.

Таким образом, выделим ряд особенностей формирования и распределения прибыли на примере крупных российских нефтяных компаний:

- во-первых, базовая часть прибыли компаний формируется за счет продажи продукции, которая зависит от таких факторов как объем продаж, уровень средних цен на продаваемую продукцию, величины себестоимости;

- во-вторых, объем продаж оказывает как положительное, так и отрицательное влияние на прибыль. Так, если же увеличение объема продаж рентабельной продукции прямо приводит к росту прибыли, то, в случае если продукция является убыточной, несмотря на увеличение объема продаж будет наблюдаться сокращение величины прибыли;

- в-третьих, показатель себестоимости и прибыли находятся в обратно пропорциональной зависимости, так при увеличении цен на продукцию, прибыль возрастает, и наоборот;

- в-четвертых, на величину прибыли также оказывает влияние структура товарной продукции, если в структуре доля более рентабельных видов продукции увеличивается, то сумма прибыли возрастет, и, напротив, при увеличении доли низкорентабельной продукции общая величина прибыли сокращается.

Подытожив вышесказанное, отметим, что прибыль нефтяных компаний является базовой характеристикой эффективности их деятельности. В данной статье анализ и оценка финансовых результатов будет проводиться на примере корпорации нефтегазовой отрасли России - ПАО «Газпром нефть».

В сфере своей деятельности нефтяная компания ПАО «Газпром нефть» является ведущим игроком среди российских нефтегазовых компаний. Это одна из крупнейших нефтегазовых компаний, на долю которых приходится 2% мировой добычи нефти и 1% запасов углеводородов. Основным видом деятельности компании является разведка и разработка месторождений нефти и газа, нефтепереработка, а также производство и маркетинг нефтепродуктов. Запасы нефти у компании превышают 4 млрд. баррелей, что ставит «Газпром нефть» в один ряд с 20 крупнейшими нефтяными компаниями мира. Нефтяная компания полностью контролируют всю производственную цепочку, начиная от добычи нефти и газа, ее переработкой до сбыта нефти и нефтепродуктов.

В первую очередь рассмотрим динамику показателей, характеризующих прибыль ПАО «Газпром нефть» за период 2016-2018 гг. и отразим данные в таблице 1.

Таблица 1 - Показатели, характеризующие прибыль ПАО «Газпром нефть» за 2016-2018 гг., в млрд руб.

| Показатель | 2016 г. | 2017 г. | 2018 г. | Абсолютное изменение, (+,-) | Относительное изменение, % | ||

| в 2017 г. к 2016 г. | в 2018 г. к 2017 г. | в 2017 г. к 2016 г. | в 2018 г. к 2017 г. | ||||

| Выручка от продаж | 1 233,8 | 1 374,5 | 2 070 | 140,7 | 695,5 | 11,4 | в 1,5 раза |

| Себестоимость продаж | 1 031,5 | 1 148,7 | 1 809,1 | 117,2 | 660,4 | 11,4 | в 1,6 раз |

| Валовая прибыль | 202,4 | 225,8 | 260,9 | 23,4 | 35 | 11,6 | 15,5 |

| Коммерческие расходы | 169,8 | 171,1 | 209,9 | 1,3 | 38,8 | 0,8 | 22,7 |

| Управленческие расходы | 29,7 | 33,9 | 36,7 | 4,2 | 2,8 | 14,1 | 8,3 |

| Прибыль от продаж | 2,9 | 20,8 | 14,3 | 17,9 | -6,5 | в 6,9 раз | -31,2 |

| Прибыль до налогообложения | 115,1 | 157,8 | 86,1 | 42,8 | -71,7 | 37,1 | в 1,8 раз |

| Чистая прибыль | 122,5 | 154,9 | 90,2 | 32,4 | -64,7 | 26,5 | в 1,7 раз |

Источник: бухгалтерская (финансовая) отчетность нефтяной компании ПАО «Газпром нефть»: http://ir.gazprom-neft.ru/novosti-i-otchety/finansovye-otchety/rsbu/

Анализируя данные таблицы, можно сделать вывод о том, что практически по всем показателям финансовых результатов ПАО «Газпром нефть» в целом наблюдается повышательная тенденция. Так до 2017 г. объемы выручки от продаж, себестоимости и валовой прибыли в среднем увеличивались на 11,5%. Наибольший рост показателей финансовых результатов нефтяной компании наблюдается по статье прибыль от продаж, так в 2017 г. по сравнению с 2016 г. увеличение составило 17 900 млн руб. или в 6,9 раз. Это свидетельствует о том, что в структуре финансового результата от продаж темпы роста валовой прибыли опережали темпы роста себестоимости и выручки от продаж, что в итоге оказало положительное влияние на финансовый результат в целом. Так чистая прибыль в 2017 г. составила 154 863 млн руб., что на 32 401 млн руб. или на 26,5% выше показателя в 2016 г.

В 2018 г. по сравнению с 2017 г. значительные темпы роста выручки от продаж связанны с увеличением объемов сбыта нефти, нефтепродуктов и газа на 33,9%, что обеспечено увеличением добычи на новых месторождений, а также изменением доли участия «Газпром нефть» в «Арктикгаз» с 47% до 50%. В свою очередь, валовая прибыль в отчетном году по сравнению с предыдущим увеличилась на 35 049 млн руб. или на 15,5%. Однако изменение суммы коммерческих и управленческих расходов оказало отрицательное влияние на изменение прибыли от продаж ПАО «Газпром нефть». Так прибыль от продаж в 2018 г. сократилась на 6 488 млн руб. или на 31,2% и составила 14 336 млн руб. Объем чистой прибыли компании имеет тенденцию к снижению, сокращение составило 64 691 млн руб. или в 1,7 раз, что связано, прежде всего, с падением цены на нефть в 4 квартале 2018 г. Замедление мировой экономики, сокращение спроса на нефтепродукты отразится на деятельности всех компаний нефтегазовой отрасли.

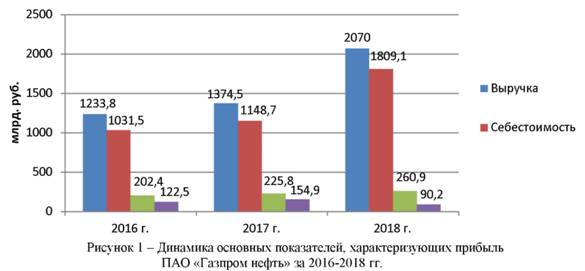

Для более наглядного представления динамика основных показателей финансовых результатов отражена на рисунке 1.

Данные рисунка свидетельствуют, что большинство показателей финансовых результатов компании имеют повышательную тенденцию, однако увеличение чистой прибыли наблюдалось лишь до 2018 г. после чего значение показателя сократилось с 154,9 млрд. руб. до 90,2 млрд. руб., что, в первую очередь, связано с ухудшением макроэкономической среды и курсовыми колебаниями, что приводит к большим эффектам от переоценки деятельности нефтяной компании.

Как известно, выручка от продаж товаров, продукции, работ и услуг признается доходом предприятия от основного вида деятельности. Увеличение выручки влечет за собой увеличение объемов прибыли и, как следствие, уровня рентабельности. Показателями эффективности управления прибылью нефтяных компаний являются коэффициенты рентабельности. Они являются обязательными элементами не только сравнительного анализа, но и оценки финансового состояния компании в целом.

Проведем оценку эффективности управления прибылью ПАО «Газпром нефть» на основе расчета показателей рентабельности и сравним их значения с отраслевыми показателями в таблице 2. В учет берется средняя рентабельность по отрасли «Торговля оптовая, кроме оптовой торговли автотранспортными средствами и мотоциклами» (ОКВЭД 2, код 46) для крупных организаций с выручкой свыше 2 млрд. руб.

Таблица 2 - Оценка эффективности управления прибылью ПАО «Газпром нефть» за 2016-2018 гг., в %

| Показатель | 2016 г. | 2017 г. | 2018 г. | |||

| компании | по отрасли | компании | по отрасли | компании | по отрасли | |

| Рентабельность продаж | 0,24 | 1,9 | 1,51 | 1,9 | 0,69 | 1,8 |

| Рентабельность чистой прибыли | 9,93 | 0,7 | 11,27 | 0,8 | 4,36 | 0,8 |

| Рентабельность активов (ROA) | 8,5 | 3,1 | 10,1 | 3,4 | 9,7 | 3,5 |

| Рентабельность собственного капитала (ROE) | 42 | 37,3 | 41 | 34,2 | 23,1 | 32,2 |

Источник: составлено автором самостоятельно на основе данных бухгалтерской (финансовой) отчетности ПАО «Газпром нефть» и справочника финансовых показателей Российской Федерации

Согласно данным таблицы 2, можно сделать вывод о том, что представленные показатели прибыльности ПАО «Газпром нефть» имели тенденцию к повышению до 2018 г., в 2018 г. значение рентабельности продаж сократилось на 0,82% или в 2,2 раза. Данный коэффициент показывает, сколько прибыли приходится на единицу реализованной продукции, так в 2018 г. на единицу реализованной продукции приходилось 0,69 руб. прибыли. Следует заметить, что в отчетном 2018 г. выручка ПАО «Газпром нефть» увеличилась, а прибыль от продаж не повысилась, что свидетельствует о том, что темпы роста себестоимости выше темпа роста выручки, что подразумевает разработку мероприятий со стороны руководства компании по модернизации производства в целях снижения себестоимости без ущерба для деятельности «Газпром нефть». Однако значения показателя за исследуемый период времени отклоняется от статистического уровня рентабельности в среднем на 1,1% в год, что является результатом роста налогов и, как следствие, приводит к уменьшению чистой прибыли.

Коэффициент рентабельности чистой прибыли, в свою очередь, отражает величину чистой прибыли, приходящуюся на каждый рубль выручки от продаж. Так в 2017 г. по сравнению с 2016 г. значение показателя увеличилось на 1,34% и составило 11,27%, в 2018 г. наблюдается его значительное сокращение на 6,91% или в 2,6 раз.

Показатель рентабельности активов демонстрирует, сколько прибыли приходиться на единицу стоимости капитала. Значения коэффициента рентабельности активов также имеет неоднозначную динамику, так в 2017 г. по сравнению с 2016 г. рост показателя составил 1,6%, что, несомненно, является положительной тенденцией для компании в целом, однако в связи с тем, что чистая прибыль предприятия в отчетном периоде сократилась, то наблюдается снижение коэффициента с 10,1% до 9,7%.

Коэффициент рентабельности собственного капитала является ключевым показателем для крупных инвесторов, поскольку данный коэффициент отражает эффективность использования инвестированного собственниками компании капитала. Другими словами, коэффициент рентабельности собственного капитала характеризует прибыль, которую собственник получит с рубля инвестиций [6]. Анализируя динамику показателя, можно сделать вывод о том, наибольшее сокращение коэффициента наблюдается в 2018 г. показатель равен 23,1%, что на 17,9% меньше значения в 2017 г. Если в 2017 г. каждый привлеченный рубль собственных средств позволил получить 41 руб. чистой прибыли, то в 2018 г. - 23,1 руб. Столь значительное снижение показателя рентабельности собственного капитала свидетельствует об уменьшении эффективности использования капитала, что неблагоприятно влияет на динамику прибыли на акции компании, так в 2017 г. базовая прибыль на одну акцию составляла 33 руб., в 2018 г. прибыль сократилась до 19 руб. за акцию.

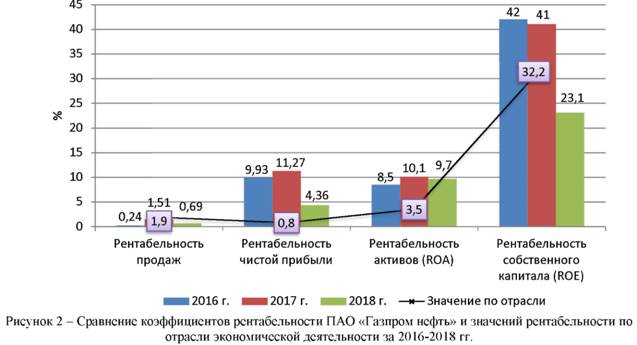

Для более наглядного представления динамики коэффициентов рентабельности ПАО «Газпром нефть» данные таблицы отражены на рисунке 2.

Как видно из рисунка 2, большинство приведенных показателей рентабельности на протяжении 2016- 2018 гг. значительно превышают значения показателей нефтяной компании по отрасли экономической деятельности, что позволяет сделать вывод о том, что деятельность ПАО «Газпром нефть» можно считать достаточно эффективной.

Существенным отклонением принято считать рентабельность более чем на 10% отличающуюся от значения показателей по отраслям [5]. В нашем случае, лишь по одному показателю рентабельности фактические значение ниже нормативных - рентабельность продаж в 2018 г. на 1,21% ниже среднего показателя по отрасли.

Далее рассмотрим направления распределения прибыли ПАО «Газпром нефть», полученная по результатам деятельности в 2016-2018 гг. и отразим данные в таблице 3.

Таблица 3 - Распределение чистой прибыли ПАО «Газпром нефть» за 2016-2018 гг.

| Показатель | 2016 г. | 2017 г. | 2018 г. | |||

| млрд. руб. | % | млрд. руб. | % | млрд. руб. | % | |

| Чистая прибыль | 122,5 | 100 | 154,9 | 100 | 90,2 | 100 |

| на выплату дивидендов по акциям | 50,64 | 41,34 | 71,12 | 45,91 | 34,1 | 37,8 |

| на инвестирование, производственное и социальное развитие | 71,83 | 58,66 | 83,74 | 54,09 | 56,1 | 62,2 |

Источник: составлено автором самостоятельно на основе данных бухгалтерской (финансовой) отчетности ПАО «Газпром нефть»

Анализируя данные таблицы 3, можно отметить, что большая часть чистой прибыли ПАО «Газпром нефть» на протяжении 2016-2018 гг. направлялась на инвестирование, производственное и социальное развитие компании, в 2015 г. доля составляла 58,66%, в 2018 г. - 62,2%. С увеличением объемов чистой прибыли в 2017 г. с 122,5 до 154,9 млрд. руб. величина прибыли, приходящаяся на выплату дивидендов, увеличилась на 20,48 млрд. руб., что повлекло увеличение ее доли с 41,34% до 45,91%. В 2018 г. 37,8% чистой прибыли ПАО «Газпром нефть» было направлено на выплату дивидендов, против 45,91% в 2017 г. Столь резкое снижение величины дивидендов по акциям, в первую очередь, связано с сокращением чистой прибыли.

Таким образом, проведенный анализ финансовых результатов ПАО «Газпром нефть» за исследуемый период времени позволяет сделать вывод о том, что предприятие является инвестиционно-привлекательным для инвесторов, поскольку на сегодняшний момент компания активно вкладывает денежные средства на реализацию крупных проектов, разработку новых месторождений. Финансовое положение ПАО «Газпром нефть» оценивается как хорошее, несмотря на снижение чистой прибыли в отчетном году, вызванное переоценкой кредитов и займов, однако данное снижение не оказало влияние на объемы продажи нефти и нефтепродуктов.

Источники:

1. Балашова И.В., Липкина А.В., Балашова Е.С. Инновационная реструктуризация как инструмент адаптации экономической системы. В сборнике: Проблемы развития современной науки Сборник статей Международной научно-практической конференции. Ответственный редактор: Сукиасян Асатур Альбертович. 2015. С. 21-23.

2. Балашова И.В. Влияние прямых и косвенных факторов на денежные потоки предприятия. В книге: Наука XXI века: проблемы, перспективы, информационное обеспечение Сборник научных трудов по материалам XV региональной научной конференции. Составители Т.А. Щербатова, З.И. Воронцова. 2017. С. 24-31.

3. Балашова И.В., Липкина А.В. Реализация мер по развитию финансового рынка России. В сборнике: Проблемы социально-экономического развития регионов. Сборник статей Международной научно-практической конференции. Ответственный редактор: Сукиасян Асатур Альбертович. 2015. С. 39^И.

4. Балашова И.В., Липкина А.В. Денежная форма стоимости в страховании. В сборнике: Проблемы социально- экономического развития регионов. Сборник статей Международной научно-практической конференции. Ответственный редактор: Сукиасян Асатур Альбертович. 2015. С. 41-43.

5. Рысьмятов А.З., Балашова И.В., Дьяков А.А. Экономические циклы и кризисы как часть механизма поиска баланса между инновациями и стабильностью. Сборник научных трудов Всероссийского научно-исследовательского института овцеводства и козоводства. 2015. Т.1. № 8.С. 970-973.

6. Хачак М.А., Балашова И.В. Денежные потоки в теории финансов. В книге: Наука XXI века: проблемы, перспективы, информационное обеспечение Сборник научных трудов по материалам XV региональной научной конференции. Составители Т.А. Щербатова, З.И. Воронцова. 2017. С. 317-321.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ