Методика анализа и оценки финансовой устойчивости с учетом налоговых показателей

Севрюкова Л.В.

к.э.н., профессор кафедры «Налогообложение и антикризисное управление»,

Юго-Западный государственный университет,

Финансовый менеджмент

№3 2012

В статье автором предложена методика анализа и оценки финансовой устойчивости с учетом налоговых показателей и приведены рекомендации по повышению финансовой устойчивости организации на основе проведенного анализа.

В научной литературе существует множество подходов к анализу и оценке финансовой устойчивости предприятия:

на основе анализа соотношения собственного и заемного капитала;

на основе расчета операционного левериджа и запаса финансовой устойчивости;

на основе соотношения финансовых и нефинансовых активов организации;

другие.

Однако ни один из этих методов не выделяет влияние налоговых показателей на финансовую устойчивость как отдельную составляющую, которая может привести к значительным или незначительным изменениям коэффициентов финансовой устойчивости. Поэтому целесообразно разработать методику анализа и оценки финансовой устойчивости с учетом показателей налогообложения, которая могла бы в дальнейшем приобрести практическую значимость на конкретном предприятии.

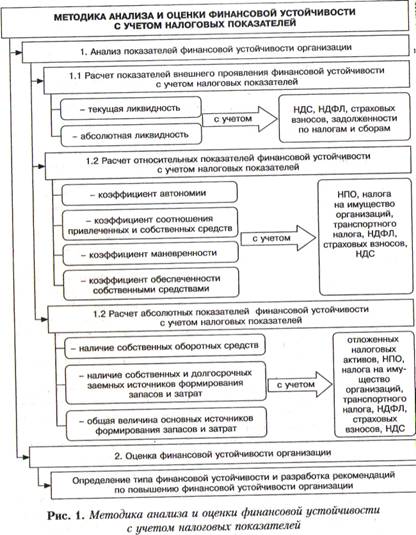

Разрабатываемая методика будет основываться на анализе абсолютных и относительных показателей финансовой устойчивости:

коэффициент соотношения привлеченных и собственных средств;

коэффициент обеспеченности собственными средствами; наличие собственных оборотных средств;

наличие собственных и долгосрочных заемных источников формирования запасов и затрат;

общая величина основных источников формирования запасов и затрат.

Так как внешним проявлением финансовой устойчивости являются такие показатели, как платежеспособность и ликвидность организации, то их также можно включить в методику анализа финансовой устойчивости:

1) коэффициент текущей ликвидности;

2) коэффициент абсолютной ликвидности;

3) коэффициент утраты платежеспособности.

Чтобы определить, насколько устойчиво финансовое положение предприятия и способно ли оно выполнять свои краткосрочные финансовые обязательства, а также чтобы выявить, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности, средств на расчетных счетах и краткосрочных финансовых вложений, необходим коэффициент текущей и абсолютной ликвидности.

Зная особенности расчета каждого из коэффициентов, мы можем оценить влияние на них налоговых показателей и учесть это в разрабатываемой методике. Представим схематично методику анализа и оценки финансовой устойчивости с учетом налоговых показателей на рис. 1.

После проведения анализа и оценки финансовой устойчивости с учетом налоговых показателей при отрицательных показателях и при критическом типе финансовой устойчивости необходимо дать рекомендации по повышению устойчивости.

Рекомендации по повышению финансовой устойчивости организации представлены в табл. 1.

Таблица 1. Рекомендации по повышению финансовой устойчивости организации

| № п/п | Состав мероприятий | Внутренний эффект, получаемый предприятием |

| 1. | Создание резервов из валовой и чистой прибыли | Повышение в стоимости имущества доли собственного капитала, увеличение величины источников собственных оборотных средств |

| 2. | Усиление работы по взысканию дебиторской задолженности | Повышение доли денежных средств, ускорение оборачиваемости оборотных средств, рост обеспеченности собственными оборотными средствами |

| 3. | Снижение издержек производства | Снижение величины запасов и затрат, повышение |

| 4. | Ускорение оборачиваемости дебиторской задолженности | Ритмичность поступления средств от дебиторов, увеличение показателей платежеспособности |

Такой комплекс мероприятий является общим для всех организаций. Для каждой конкретной организации он может быть дополнен в ходе общего анализа финансовой устойчивости.

При оценке финансовой устойчивости организации нельзя забывать о влиянии налоговых платежей на те или иные коэффициенты, от которых может зависеть общий результат. Если налоговые платежи находятся в зависимости от показателей финансовой устойчивости, значит, они будут влиять и на общую платежеспособность организации.

Значительное влияние на общую платежеспособность организации оказывают такие налоговые показатели, как платежи по НДС, НДФЛ, акцизам, страховые взносы, а также задолженность по налогам и сборам и налоговая история организации. Особое внимание стоит уделить такому показателю, как задолженность по налогам и сборам, так как он может в значительной мере снизить показатель ликвидности организации, поэтому важно всегда производить в срок налоговые платежи в бюджет. Страховые взносы также в значительной мере могут снижать показатель ликвидности организации, так как вовремя не перечисленные платежи по страховым взносам увеличивают задолженность перед внебюджетными фондами, которая может уменьшить общую платежеспособность организации. НДС может занизить, а может и повысить ликвидность организации: занизит в том случае, если имеются большие задолженности перед поставщиками и подрядчиками, а повысит - если будет иметь место НДС по приобретенным ценностям в оборотных активах баланса. В ряде методик анализа финансовой устойчивости к стоимости запасов добавляется НДС по приобретенным ценностям. Для более полного анализа финансовой устойчивости организации с учетом налоговых показателей можно включить в разрабатываемую методику аналитическую факторную модель Н.В. Бондарчука [1].

Присоединение к запасам НДС корректно только в части НДС, предъявленного по запасам. Включение в расчет всей суммы НДС по приобретенным ценностям не оправдано с экономической точки зрения, поскольку также включает НДС, предъявленный по основным средствам, нематериальным активам и, кроме того, приводит к завышению анализируемой величины запасов, что невыгодно для организации и делает данные расчета несопоставимыми. Также нужно отметить, что в «очистке» нуждается не только сумма НДС, но и сумма краткосрочных кредитов и займов - из нее должны вычитаться кредиты под товары отгруженные и кредиты, не погашенные в срок.

Если в оценке финансовой устойчивости участвует НДС по приобретенным ценностям, то в расчете абсолютных и относительных аналитических показателей необходимо использовать элементы факторного анализа, которые позволят выявить влияние этого налогового фактора на уровень текущей финансовой устойчивости организации. Построение такой аналитической модели требует дополнительной работы с аналитической информацией, с тем чтобы выделить из обшей суммы НДС сумму налога по приобретенным материально-производственным запасам. Например, в расчете коэффициента Кпокр:

где СОС - общая сумма СОС, включающая в себя и НДС по приобретенным ценностям (в случаях, когда НДС входит в состав СОС);

НДСз - НДС по приобретенным материально-производственным запасам;

СОС́ - сумма СОС без НДС по приобретенным материально-производственным запасам;

МЗ - сумма материально-производственных запасов с учетом НДС по приобретенным запасам;

МЗ' - сумма материально-производственных запасов без НДС по приобретенным запасам [1].

Преобразование базовой двухфакторной модели в четырехфакторную позволяет определить влияние величины и динамики НДС по приобретенным материально-производственным запасам на изменение коэффициента покрытия (К )• Если НДС по приобретенным материально-производственным запасам не входит в состав С О С, то

В этом случае могут быть использованы такие традиционные методы з: анализа, как метод цепных подстановок, метод абсолютных и относительных разниц, интегральный метод, поскольку данные модели - это детерминированные модели смешанного типа [2].

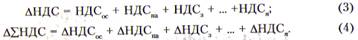

При необходимости анализа структуры НДС и выявления влияния на общее изменение величины и структуры активов, входящих в него, наиболее целесообразно воспользоваться структурой счета 19 «Налог на добавленную стоимость по приобретенным ценностям»; 19-1 «Налог на добавленную стоимость при приобретении основных средств» (НДСос); 19-2 «Налог на добавленную стоимость по приобретенным нематериальным активам (НДСва)»; 19-3 «Налог на добавленную стоимость по приобретенным материально- производственным запасам (НДСз)». В этом случае аналитическая факторная модель будет иметь следующий вид:

Следовательно, данная аналитическая факторная модель учитывает изменения налога на добавленную стоимость и влияние его на финансовую устойчивость организации.

Таким образом, была разработана методика анализа и оценки финансовой устойчивости с учетом налоговых показателей для предприятия, которая предполагает расчет общих, абсолютных и относительных показателей финансовой устойчивости с учетом влияния на них таких налоговых показателей, как ставка НПО, ставка НДС, отложенные налоговые активы, задолженность по налогам и сборам, задолженность по страховым взносам перед внебюджетными фондами, суммы таких налогов, как НПО, налога на имущество организаций, транспортного налога, НДФЛ, страховых взносов, НДС. Также были рассмотрены и предложены рекомендации по повышению финансовой устойчивости при возможных неблагоприятных для организации итогах анализа.

Литература

1. Бондарчук Н.В. Финансово-экономический анализ для целей налогового консультирования / Н.В. Бондарчук, М.Е. Грачева, А.Ф. Ионова, З.М. Карпасова, Н.Н. Селезнева.- М. : Информбюро, 2009.

2. Маслова И.А. Развитие учетно-налоговых систем в рамках инновационного менеджмента // Экономические и гуманитарные науки.- 2011.-№ 12.- С. 21-24.

3. Дедкова Е.Г. Моделирование аналитического обеспечения организации информационной учетно-налоговой системы хозяйствующего субъекта // Управленческий учет.- 2011.- № 10.- С. 70-77.

4. Попова Л.В. Информационная учетно-налоговая система при формировании налогооблагаемых показателей по налоговым спорам // Управленческий учет.- 2010.- № 12.- С. 83-93.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ