Соотношение рентабельности предприятий с кредитно-депозитными ставками как фактор внутреннего кредита

Д.А. Акимова,

А.К. Моисеев

В.С. Мандрилов

Научные труды: Институт народнохозяйственного прогнозирования РАН

№15 2017

В современной России высокий уровень процентной ставки по кредитам является, по мнению многих представителей бизнеса, одним из главных ограничителей инвестиционного процесса и экономического роста. С одной стороны, снижение ставки может повлиять на более активное кредитование экономики. С другой стороны, для обеспечения безынфляционного экономического роста предложение кредита, направленного на увеличение спроса, должно поддерживаться ростом инвестиционного кредита, на увеличение предложения товаров и услуг.

Необходимость соблюдения такого баланса вызывает дискуссии о том, какой должна быть процентная ставка по кредитам для безынфляционного стимулирования роста. Точка зрения Банка России изложена в его материалах, в частности, в «Основных направлениях единой государственной денежно-кредитной политики на 2017 год и период 2018 и 2019 годов»1 [1].

1 http://www.cbr.ru/publ/ondkp/on_2017(2018-2019).pdf

Один из аргументов этого документа заключается в том, что понижение ставки приведет к росту потребительского кредита, но не кредита производителям, и таким образом спровоцирует инфляцию спроса в отсутствие роста предложения. Таким образом, научно обоснованное прогнозирование изменения спроса на кредиты при изменении процентной ставки является актуальным вопросом для экономики России.

Чтобы дать максимально точный и полный ответ на вопрос о том, как повлияет снижение ставки на внутренний кредит, нужно определить функцию эластичности спроса на кредиты по процентной ставке. Для этого следует оценить изменение спроса на кредит при снижении ставки на каждый процент. По мнению представителей бизнеса, на которых ссылается Среднесрочная программа социальноэкономического развития России до 2025 года «Стратегия роста» [2], для заметного прироста кредитования экономики процентная ставка должна снизиться как минимум до уровня «инфляция плюс 4%»2.

2 http://stolypinsky.club/strategiya-rosta-3/

Инфляция в 2016 г. составила менее 6%, а на 2017 г. ее целевой показатель задан на уровне 4%. Поэтому имеет смысл оценивать прирост кредитов при снижении процентной ставки с уровней 2015-2016 гг. (15,65%, 13,76%) до уровня 8-10% годовых.

Позицию Банка России поддерживают отдельные экономисты. Например А. Кудрин, Е. Горюнов и П. Трунин в своей статье [3] утверждают, что «при таком подходе (Столыпинского клуба - прим. авт.) игнорируется важная регулирующая роль ставки процента по кредиту, поскольку она отсекает инвестиционные проекты, которые не обеспечивают достаточную рентабельность. При этом значение имеет не номинальная ставка кредитования, а реальная, приближенно равная разности между номинальной ставкой и инфляцией. Эта величина отражает реальную доходность, получаемую кредитором. Таким образом, когда ставка формируется в рыночных конкурентных условиях, неэффективные проекты, не дающие положительной отдачи, не будут финансироваться по причине убыточности». Не споря с этим утверждением, заметим, что высокая положительная реальная ставка процента, тем не менее, отсекает от финансирования существенную часть эффективных проектов. Наша задача - оценить эту часть и выразить ее в объеме кредита, который могли бы взять эффективные предприятия в случае понижения кредитной ставки.

Ответить на вопрос, поставленный в Стратегии Роста [2]: «как изменится спрос на кредит при понижении ставки по кредитам?», можно либо в агрегированном виде, с помощью эконометрической оценки изменения внутреннего кредита в зависимости от ставки в предыдущие годы, либо в дезагрегированном, исходя из мотивации отдельных предприятий. Существует масса эконометрических исследований, использующих для этой оценки регрессионный анализ. Но есть и альтернативный подход, использующий VECM модели для моделирования спроса на кредиты. Рассмотрим две работы, представленные Европейским центральным банком в 2001 и 2009 г. [4-5].

В 2001 г. в 55-м выпуске докладов Европейского центрального банка «Working paper series» была представлена статья о моделировании объема кредита для частного сектора в Еврозоне [4]. Модель строилась на прямой корреляции объема кредита с ВВП и обратной -с процентной ставкой. Авторы использовали векторную модель исправления ошибок VECM для моделирования динамики спроса на кредиты в краткосрочном периоде. Данная модель в период с 19801999 г. демонстрировала удовлетворительные результаты. В этот период времени структурные изменения не приводили к серьезным ошибкам в модели. Все события в этом промежутке времени могут быть обоснованно объяснены с помощью этой модели.

В 2009 г. в этой же серии докладов (выпуск 989) была опубликована статья о прогнозировании кредитов для нефинансовых предприятий в Еврозоне [5]. В этой модели основными уравнениями связи описывались спрос на кредит, предложение кредита и инвестиции. В краткосрочном периоде спрос на кредит моделировался с применением векторной модели исправления ошибок VECM. На ретроспективных данных модель показала, что с ее помощью можно обоснованно объяснять потенциальную динамику кредитования нефинансовых предприятий в Еврозоне.

Для стабильного развития экономики необходим постоянный поток инвестиций. Оставляя в стороне рассуждения о собственных и иностранных источниках прямых инвестиций, сосредоточимся на вопросе о финансировании инвестиций за счет банковского кредита.

В своей монографии [6] О.Дж. Говтвань утверждает, что «внутреннее институциональное устройство российской финансовой системы ориентировано скорее на финансовые рынки, а по условиям и целевым требованиям финансирования России, на наш взгляд, более подходит банковский кредит... Единственный, как нам представляется, разумный выход -... переориентация на систему банковского кредита». Он также ссылается на Франсуазу Ранверсе [7-9], которая подчеркивает, что «структура финансирования предприятий в экономике задолженности характеризуется слабостью нормы самофинансирования, даже для фирм, которые по своим масштабам имеют беспрепятственный доступ к финансовым рынкам. В финансовой системе экономики задолженности кредит составляет основной способ финансирования производительной деятельности. Роль банков становится ключевой через создание кредитов как основного средства финансирования экономического роста».

Подчеркнем, что для экономического роста важен тот кредит, который предоставляет ресурс для инвестиций. Таким ресурсом не может выступать краткосрочный кредит. Поэтому будем строить расчет относительно долгосрочного (свыше года) кредита банков предприятиям. Понятно, что существенная часть инвестиционных ресурсов - это собственные средства, другая часть получена с фондового рынка размещением облигаций и акций предприятий. Сосредоточимся только на части привлеченных средств, которая относится к долгосрочному банковскому кредиту.

В качестве основного источника первоначальных данных для нашей модели были взяты данные о рентабельности отраслей с сайта федеральной службы государственной статистики (Росстат)3.

3 http://www.gks.ru/bgd/regl/b15_11/IssWWW.exe/Stg/d02/24-21.htm

Росстат предоставляет данные о средней рентабельности российских предприятий в отрасли, а также сумму прибыли и убытка и количество предприятий в отрасли. Заметим, что отдельной полной статистики по малым и средним предприятиям (МСП) Росстат не предоставляет. Рентабельность организаций характеризует эффективность их деятельности. Росстат публикует два показателя рентабельности: по продажам и по активам.

Рентабельность проданных товаров, продукции (работ, услуг) рассчитывается как соотношение между величиной сальдированного финансового результата (прибыль минус убыток) от продажи товаров, продукции (работ, услуг) и себестоимостью проданных товаров, продукции (работ, услуг). В том случае, если получен убыток от продажи товаров, продукции (работ, услуг), имеет место убыточность.

Рентабельность активов - соотношение сальдированного финансового результата (прибыль минус убыток) и стоимости активов организаций. В том случае, если получен отрицательный сальдированный финансовый результат, имеет место убыточность.

Росстат предоставляет данные по прибыльным и убыточным организациям с 2012 по 2015 г. с числом предприятий и суммой убытка/прибыли по каждой отрасли. Всего Росстат предоставляет данные по 38-ми отраслям, некоторые являются подотраслями. Данные по рентабельности в наличии также по 38 отраслям с 2012 по 2015 г.

В данном исследовании использован показатель рентабельности по продажам, поскольку он отражает, насколько текущая деятельность предприятий позволяет покрывать проценты по кредитам. Однако, если оборачиваемость капитала предприятия существенно меньше года, то такое предприятие, даже со среднегодовой рентабельностью ниже, чем процентная ставка по кредиту, может взять кредит и покрыть его по результатам года. Поэтому отрасль «финансы» была исключена из рассмотрения - на минимальной рентабельности в доли процента она может зарабатывать достаточно за счет быстрого оборота. Для остальных отраслей был введен коэффициент оборачиваемости, рассчитанный из данных Росстата по «оборачиваемости оборотных активов организаций» в днях. Коэффициент оборачиваемости показывает, сколько оборотов активы организации делают за один год. Дом-ножая рентабельность продаж на коэффициент оборачиваемости, получаем результирующую рентабельность, которую имеет смысл сравнивать с банковской ставкой процента.

Однако предпринимательские риски отличаются от банковских. Для предпринимателя всегда есть риск замедления сбыта, особенно в кризисные периоды. Если динамика сбыта замедляется, то коэффициент оборачиваемости резко падает. Таким образом, статистические данные о среднегодовой рентабельности формируют нижний предел рентабельности, позволяющей взять банковский кредит, а рентабельность, скорректированная на коэффициент оборачиваемости - максимальный уровень ставки, при которой кредит еще можно обслуживать. Правда, этот уровень не оставит возможностей для получения предпринимательской прибыли, так как вся прибыль будет уходить на обслуживание долга.

В данной работе сравниваются привлекательность между инвестициями в предприятия и банковскими вкладами, без учета возможности покупки ценных бумаг, игры на бирже и других вариантов более рискованного вложения денег.

Рентабельность отраслей и рентабельность отраслей, умноженная на коэфициент оборачиваемости активов, сравнивались со средневзвешенной ставкой по депозитам физических лиц сроком до года без депозитов «до востребования», а также со средневзвешенной ставкой по кредитам для нефинансовых организаций. Данные по ставкам были взяты с официального сайта Центрального Банка России (ЦБ).

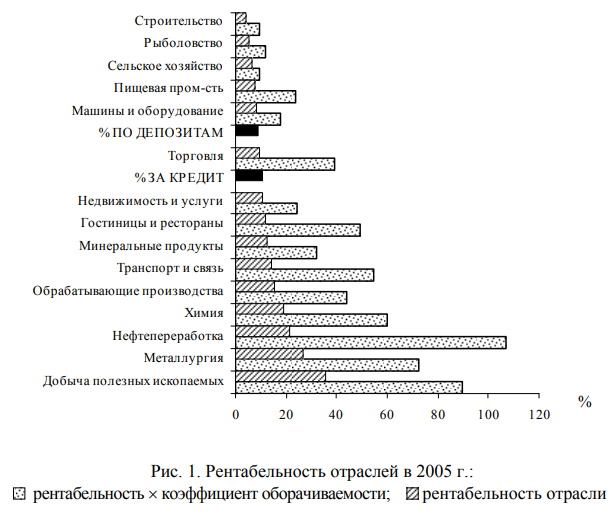

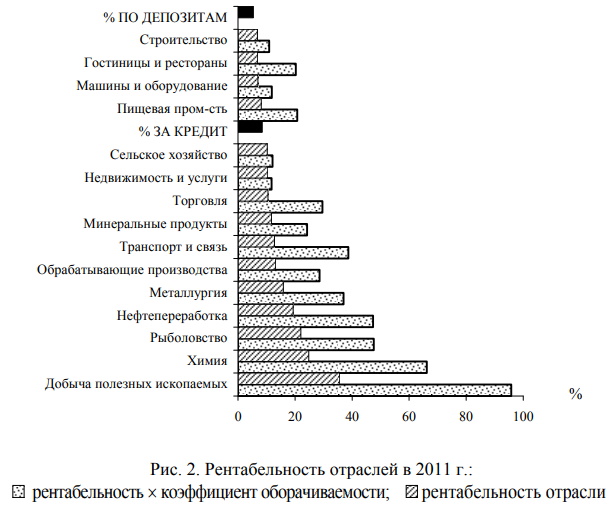

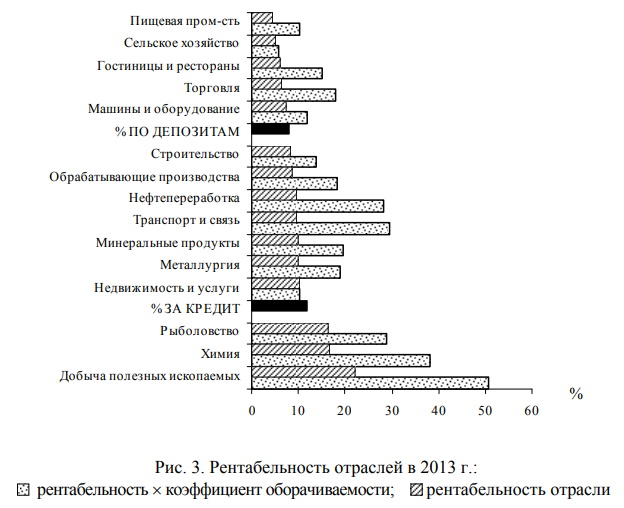

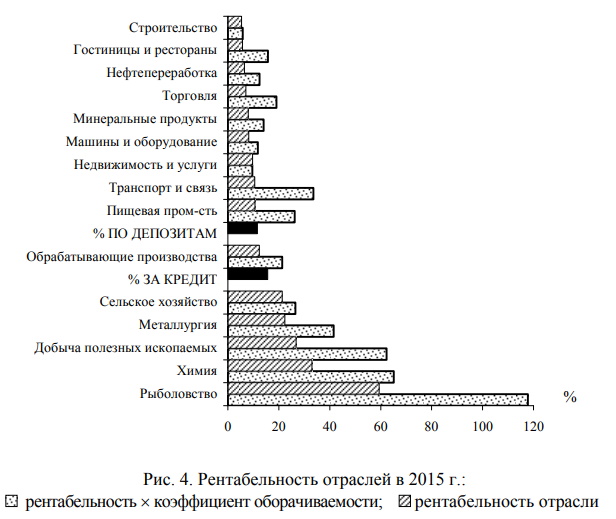

Ниже приведены графики, которые показывают распределение отраслей по рентабельности и сравнение с ними процентной ставки по кредитам и по депозитам за 2005, 2011, 2013 и 2015 годы (рис. 1-4).

При таком анализе предприятия можно разделить на 3 группы.

Первая группа - это предприятия, у которых рентабельность ниже, чем ставка по депозитам. Значит им выгоднее отнести деньги в банк, чем инвестировать в собственное производство.

Вторая группа – это предприятия с рентабельностью больше, чем ставка по депозитам, но меньше, чем ставка по кредитам. Эти предприятия могут привлекать внешние инвестиции или вкладывать свои, но им невыгодно брать кредит в банке.

Третья группа - это предприятия, которые имеют рентабельность больше, чем ставка по кредитам. Эти предприятия могут привлекать внешние инвестиции, включая банковский кредит.

Как видно из графиков, средние депозитные ставки выступали уровнями отсечения инвестиций в разные периоды. Все основные отрасли экономики (добывающие, обрабатывающие, транспорт, недвижимость) могли финансироваться кредитами в 2005 г., рентабельность это покрывала (рис. 1). Правда, строительство и сельское хозяйство были низкорентабельными отраслями. Рост цен на недвижимость по стране стал ощутим только ближе к 2006-2007 гг. В 2011 г. картина уже несколько меняется (рис. 2). Ставки по депозитам не ограничивают инвестиции. Одновременно, падает оборачиваемость активов в таких отраслях, как сельское хозяйство, бизнес-услуги и недвижимость, строительство, производство машин и оборудования. Сырьевые отрасли и отрасли первичной обработки, тем не менее, могут вполне успешно развиваться и покрывать стоимость обслуживания кредита.

Перед кризисом, в последнем «благополучном» 2013 г., когда инвестиции и экономический рост уже тормозились, но курс и ставки были еще стабильны, рентабельность обрабатывающих производств (в частности, машиностроения и пищевой промышленности) и сельского хозяйства резко упала (рис. 3). Высокие ставки стали тормозом развития отраслей, а кредитные ставки не давали возможности инвестировать в развитие.

Резкий рост ставок в 2015 г. не позволил большинству отраслей привлекать инвестиции, так как их рентабельности даже без учета рисков не превосходили безрисковую депозитную ставку. Рентабельность проектов обрабатывающей промышленности была в среднем на уровне депозитных ставок и не покрывала среднюю ставку по кредитам. Однако, «антисанкции» и сдерживание тарифов помогли рентабельности сельского хозяйства. В то же время, бросается в глаза падение оборачиваемости, вызванное замедлением динамики спроса.

Это создает риски для отраслей, зависящих от банковского кредита. Поэтому после кризиса 2014 г. динамика кредитования существенно замедлилась и так и не восстановилась к 2017 г. Ускорение сбыта, которого все ожидают, должно сглаживать риски падения оборачиваемости и создавать стимулы занимать под инвестиции в проекты.

График на рис. 4 показывает, что в 2015 г. впервые существенное количество отраслей не могло обслуживать кредит при текущей ставке и средней рентабельности (даже поправленной на коэффициент оборачиваемости).

Ситуация 2015-2016 гг. характеризуется повышением рентабельностей почти всех отраслей вследствие девальвации валюты и ограничения рынка для некоторых импортных товаров. В то же время, рост ставок сохранил прежнюю ситуацию с кредитованием инвестиций и не позволил воспользоваться полученными преимуществами.

Высокие рентабельности в 2015 г. у добывающих отраслей, сельского хозяйства, химической и металлургической промышленности одновременно означают, что обрабатывающие отрасли, потребляющие топливо, металл и химию, не получили вызванного девальвацией инфляционного эффекта в должной мере. Поэтому предприятия обрабатывающих отраслей в опросах (см. таблицы Росстата «Опережающие индикаторы...»4) и отвечают на вопросы о влиянии валютного курса на их деятельность в том смысле, что он мог быть и пониже - они бы сэкономили на оборудовании, а при низком курсе рубля ресурсы для них относительно дешевле не стали.

4 http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/leading_indicators/

В то же время, снизить издержки для этих отраслей можно за счет снижения процентных ставок по их кредитам. Это включает в себя как политику снижения ключевой ставки ЦБ (ставки рефинансирования), так и политику смягчения требований по резервированию кредитов для снижения разрыва между депозитными и кредитными ставками.

Чтобы посчитать потенциальный объем нового спроса при сниженной ставке и количество предприятий, которые воспользуются кредитом, требуется более детальный анализ.

Пользуясь бухгалтерской отчетностью предприятий, можно получить данные по рентабельности продаж, активов, прибыли и убытку предприятий, а также их выручке. Суммировав выручку предприятий по квантилям рентабельности продаж, получим гистограмму распределения предприятий по рентабельности, с весами по размеру выручки. Оценив долю предприятий, попадающих в каждый интервал, можно вычислить процентный прирост доли предприятий, которые смогут взять кредит при понижении процентной ставки с ее фактического уровня (на 2015 г. - 15,65% по данным ЦБ РФ) до 10% (условный уровень, приемлемый для бизнеса при инфляции на уровне 6%). Возможно, уже во второй половине 2017 г. представится случай оценить точность нашего расчета, так как инфляция в среднегодовом исчислении к весне 2017 г. снизилась практически до 4%, и процентные ставки должны вскоре снизиться соответственно.

Для каждой отрасли была выбрана бухгалтерская отчетность предприятий с численностью больше 100 человек и опубликованными данными по рентабельности о продажам за 2015 г. «Микрокомпании» с небольшой численностью сотрудников не берут инвестиционные кредиты, поэтому такая выборка не должна отклонять наши результаты от теоретических. Также не были учтены в выборке компании с рентабельностью за 2015 г. меньше (минус 100%), что является явной статистической ошибкой. По каждому предприятию для анализа использовались «рентабельность продаж» и «прибыль от продаж». Рентабельность продаж для данного расчета не корректировалась на коэффициент оборачиваемости, так как он должен рассчитываться для каждого предприятия отдельно (а во многих случаях - отдельно для каждого вида продукции, производимой предприятием). Используя исходные данные по рентабельности, считаем, что предприниматели должны учитывать риск падения динамики оборота и ориентироваться на среднегодовые величины. Однако, в быстрообора-чиваемых отраслях (например в торговле) соответствующая коррекция все же должна производиться.

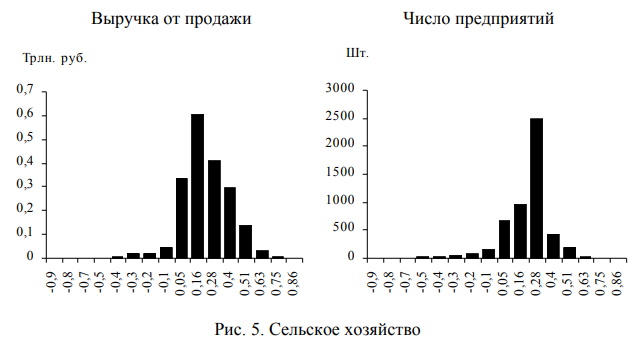

В качестве примера ниже приведена гистограмма распределения по предприятиям отрасли «Сельское хозяйство» (рис. 5). Рассмотрим распределения предприятий в отрасли «по числу предприятий» и «по выручке от продаж», из которых видна важность взвешивания распределения по размеру предприятия (по выручке).

Как видно из графика (рис. 5), при разных оценках распределения могут иметь разные медианы, как в данном примере. По выручке предприятий медиана находится в промежутке 16-28%, а по количеству - в промежутке 28-39%. Средняя же рентабельность по этой отрасли, по данным Росстата, составляла в 2015 г. 20,7%, что попадает в промежуток, рассчитанный по выручке.

Для каждой отрасли был также рассчитан прирост доли прибыли предприятий, которые при уменьшении ставки становятся способными взять кредит (см. Приложение, таблица). В таблице также приведено количество компаний, которые были взяты для анализа той или иной отрасли. Государственный сектор не совсем корректно оценивать с точки зрения рентабельности, поэтому соответствующие отрасли в таблице не приведены.

Чтобы понять, каким образом запас по рентабельности трансформируется в больший спрос на инвестиционный кредит, рассмотрим гистограммы распределения предприятий по видам экономической деятельности (отраслям). По каждой отрасли бралась амплитуда рентабельности по фактическим данным и делилась на 16 равных частей - это ось Х. По оси Y откладывалось или суммарное количество предприятий, попадающих по рентабельности в интервал, или суммарная выручка всех компаний, имеющих рентабельность в этом интервале.

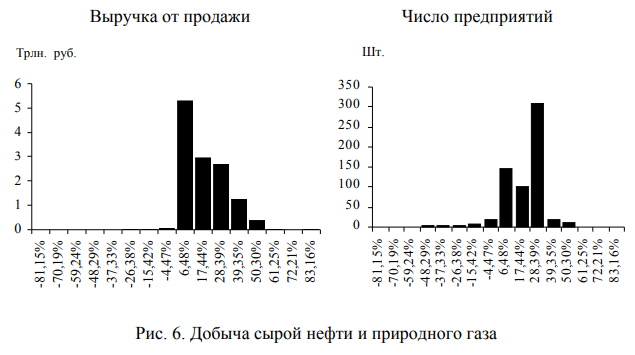

Как видно на рис. 6 масса предприятий, занимающихся добычей нефти, имеет рентабельность свыше 28%. Однако их суммарная выручка существенно меньше, чем у предприятий с более низкой рентабельностью. Основная выручка в отрасли зарабатывается на предприятиях с рентабельностью от 6,4 до 17%, хотя количество таких компаний относительно невысоко.

Это говорит, скорее всего, о масштабах известного феномена, когда добывающие предприятия занимаются трансфером прибыли в головные предприятия-холдинги, обычно зарегистрированные по кодам отраслей «оптовая торговля» или «финансовая деятельность». Также, возможно, играет роль наличие специализированных дочерних компаний ВИНКов.

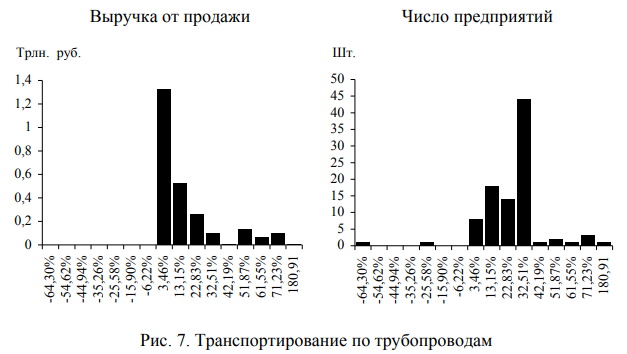

Основная выручка в транспортировании по трубопроводам (рис. 7) зарабатывается на уровне рентабельности около 3-4%.

В то же время, наблюдается масса высокорентабельных компаний, которые в сумме зарабатывают практически незаметную в рамках отрасли выручку. С точки зрения развития кредитования нас будут интересовать компании, зарабатывающие основную долю выручки в отрасли, а у них рентабельность минимальна.

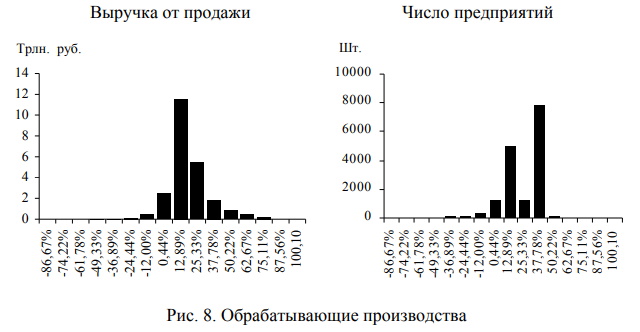

Несмотря на большое количество предприятий с высокой рентабельностью (рис. 8), выручка у этих предприятий не столь значительна относительно менее рентабельных компаний.

Возможно, большей рентабельности достигают лишь небольшие компании, у которых хорошо налаженное производство продукта в небольших количествах и определенная рыночная ниша, позволяющая им собирать монопольную ренту. Так как «обрабатывающие производства» - это агрегатная группировка нескольких довольно разнородных отраслей, имеет смысл рассмотреть подробнее, представителей этой мегаотрасли: химию, металлургию, машиностроение и легкую промышленность.

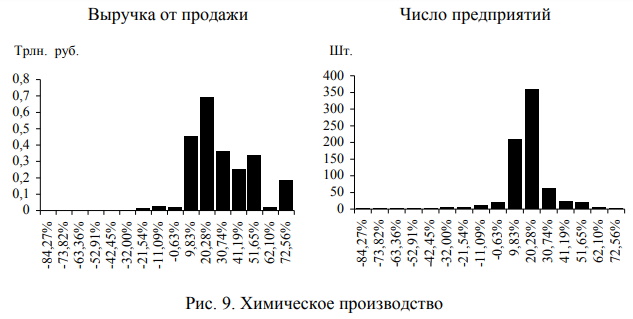

Компаний, имеющих высокую рентабельность, в химическом производстве немного (рис. 9). Однако они имеют почти такую же суммарную выручку, как и компании с самой часто встречаемой рентабельностью по отрасли. Это значит, что эти компании имеют больше мощностей или меньшие затраты на производство, что позволяет снизить стоимость продукта. Почти вся отрасль по выручке имеет рентабельность выше банковской ставки по кредитам, поэтому прирост кредита в этой отрасли от снижения ставки будет относительно небольшим.

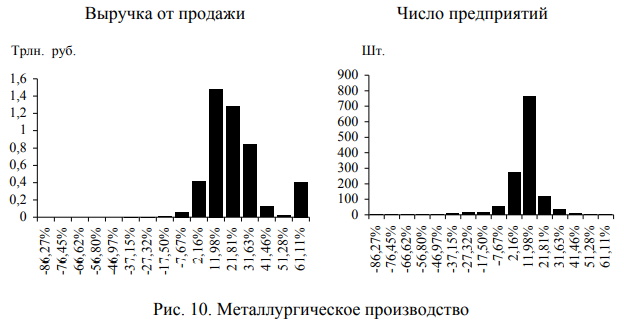

Металлургическое производство похоже на химическое, поскольку малое количество компаний создает значительную часть от всей выручки. Однако в этой отрасли примерно половина компаний, по доле в выручке, может позволить себе банковский кредит при ставке на уровне 2015 г. (рис. 10)

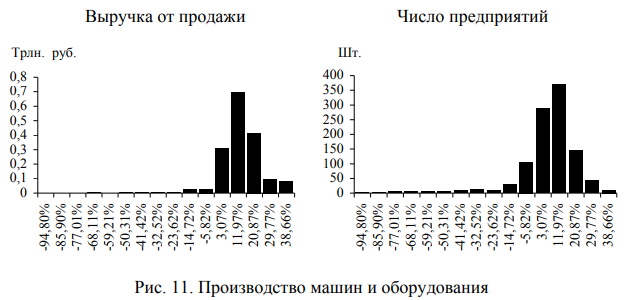

Как видно из графиков на рис. 11, медианы двух распределений совпадают и в целом распределения по выручке и по количеству предприятий отрасли выглядят очень похоже. Предприятия с самой большой рентабельностью (38%) получают в среднем больше выручки, чем предприятия с чуть меньшей рентабельностью (29%). Однако основная часть предприятий в отрасли имеет рентабельность около 11%, что находится на уровне ставки по депозитам.

Коэффициент оборачиваемости невысок, к тому же следует учитывать, что высокой скоростью производства и сбыта обладают только продукты низкого уровня сложности. Чем выше уровень сложности производства, тем ниже оборачиваемость, поэтому для производства современной продукции, конкурентоспособной с точки зрения качества, уровень процентных ставок весьма критичен.

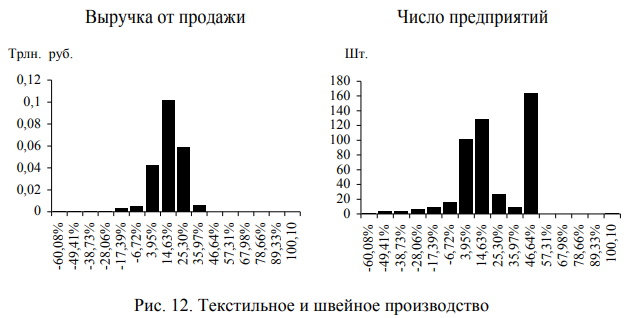

Как и в обрабатывающих производствах в целом, в текстильном и швейном производстве наблюдается очень много компаний с высокой рентабельностью (рис. 12).

Однако эти компании имеют сравнительно небольшую суммарную выручку.

Существенного влияния на инвестиционный кредит они оказать не смогут. Основная часть выручки в отрасли зарабатывается предприятиями с рентабельностью до 15%, при этом оборачиваемость в отрасли довольно низкая - ниже, чем, например, в металлургии (таблица). Развитие легкой промышленности, таким образом, существенно зависит от процентных ставок по кредиту и высокочувствительно к скорости сбыта.

Таблица. Потенциальный рост долгосрочного кредитования отраслей за счет снижения кредитных ставок

| Отрасль | Увеличение объема кредита при понижении ставки с 15,65 до 10% по предположению о нормальном распределении | Увеличение объема кредита при понижении ставки с 15,65 до 10% по бухгалтерии по выручке по продажам | Объем долгосрочных кредитов в отрасли, млрд. руб | Новый объем кредита в деньгах по предположению о нормальном распределении, млрд. руб. | Новый объем кредита в деньгах по бухгалтерии, млрд. руб. | Количество компаний в отрасли по бухгалтерии |

| А | 1 | 2 | 3 | 4 | 5 | 6 |

| Сельское хозяйство, охота и лесное хозяйство | 0,13 | 0,33 | 949,30 | 1072,12 | 1258,37 | 3335 |

| Рыболовство, рыбоводство | 0,03 | 0,03 | 67,36 | 69,44 | 69,24 | 114 |

| Добыча полезных ископаемых | 0,02 | 0,23 | 8846,84 | 9032,12 | 10910,87 | 893 |

| Добыча топливно-энергетических полезных ископаемых | 0,03 | 0,27 | 7817,91 | 8031,65 | 9920,85 | 490 |

| Добыча сырой нефти и природного газа; предоставление услуг в этих областях | 0,04 | 0,26 | 7421,46 | 7732,78 | 9324,15 | 357 |

| Добыча полезных ископаемых, кроме топливно-энергетических | 0,01 | 0,07 | 1028,93 | 1038,17 | 1096,22 | 403 |

| Обрабатывающие производства | 0,22 | 0,51 | 7710,79 | 9375,18 | 11653,32 | 1893 |

| Произ-в пищевых продуктов, включая напитки, и табака | 0,44 | 1,05 | 601,25 | 863,00 | 1231,52 | 2019 |

| Текстильное и швейное производство | 0,21 | 0,44 | 44,05 | 53,10 | 63,48 | 305 |

| Производство кожи, изделий из кожи и производство обуви | 1,17 | 2,04 | 9,39 | 20,34 | 28,55 | 77 |

| Обработка древесины и производство изделий из дерева | 0,11 | 0,35 | 249,40 | 275,87 | 337,48 | 266 |

| Целлюлозно-бумажное производство; издательская и полиграфическая деятельность | 0,11 | 0,21 | 176,94 | 196,39 | 213,55 | 362 |

|

Производство кокса и нефтепродуктов |

0,33 | 0,39 | 1218,57 | 1619,10 | 1694,95 | 90 |

| Химическое производство | 0,06 | 0,20 | 1380,97 | 1462,49 | 1659,47 | 495 |

| Производство резиновых и пластмассовых изделий | 0,75 | 1,11 | 80,54 | 141,05 | 169,91 | 378 |

| Производство прочих неметаллических минеральных продуктов | 0,21 | 0,87 | 393,82 | 475,26 | 735,73 | 1092 |

| Металлургическое производство и производство готовых металлических изделий | 0,08 | 0,45 | 1948,76 | 2095,45 | 2817,93 | 972 |

| Производство машин и оборудования | 0,48 |

1,21 |

403,60 | 596,66 | 893,14 | 988 |

| Производство электрооборудования, электронного и оптического оборудования | 0,98 | 139,44 | 198,92 | 276,42 | 765 | |

| Производство транспортных средств и оборудования | 0,43 | 0,45 | 1014,24 | 1263,67 | 1470,17 | 640 |

| Производство и распределение электроэнергии, газа и воды | 0,25 | 0,75 | 1350,96 | 2359,98 | 1953 | |

| Строительство | 1,78 | 1,83 | 494,87 | 1376,12 | 1401,71 | 3318 |

| Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования | 1,19 | 0,31 | 4457,41 | 9780,85 | 5843,00 | 1943 |

| Гостиницы и рестораны | 1,16 | 3,37 | 181,69 | 392,88 | 793,55 | 604 |

| Транспорт и связь | 0,18 | 0,40 | 4848,41 | 5703,20 | 6776,05 | 1700 |

| Деятельность железнодорожного транспорта | 2,01 | 1,38 | 1024,41 | 3079,39 | 2441,55 | 131 |

| Транспортирование по трубопроводам | 0,28 | 0,27 | 1815,55 | 2330,47 | 2300,16 | 57 |

| Связь | 0,08 | 0,40 | 1117,40 | 1209,32 | 1560,53 | 181 |

| Финансовая деятельность | 0,09 | 1404,53 | 1532,17 | 112 | ||

| Операции с недвижимым имуществом, аренда и предоставление услуг | 0,14 | 0,52 | 2321,12 | 2642,03 | 3539,01 | 1411 |

| Научные исследования и разработки | 0,50 | 1,20 | 445,72 | 668,20 | 980,69 | 644 |

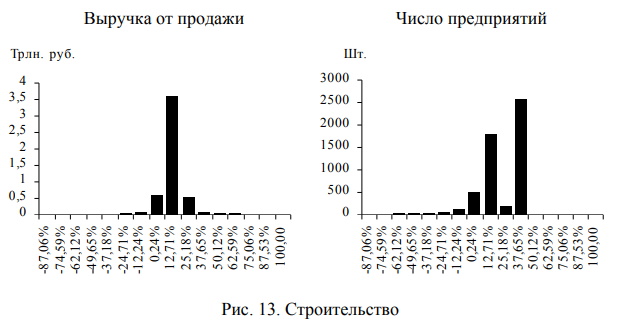

В строительстве (рис. 13) компании с самой большой рентабельностью практически не имеют выручки, несмотря на их подавляющее количество. Это означает, что это небольшие компании, которые имеют еще меньшие затраты. Основная часть отрасли по доле выручки имеет рентабельность чуть выше, чем ставка по банковским депозитам, и существенно ниже ставки по кредитам.

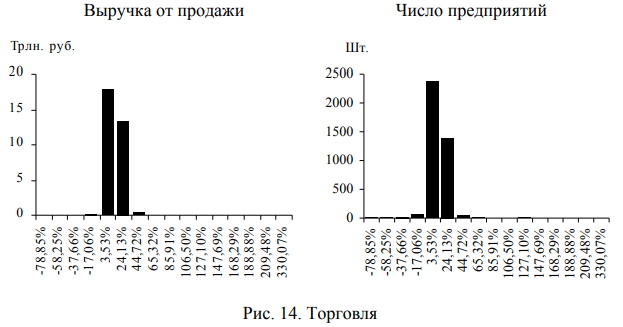

В оптовой и розничной торговле (рис. 14) наблюдается очень узкий диапазон рентабельностей. Торговля ограничена низким платежеспособным спросом и вынуждена работать при относительно низкой рентабельности 5-6%.

При этом высокий коэффициент оборачиваемости (2,68, см. табл. 1) позволяет пользоваться банковским кредитом на уровне ставок до 15-18%. Фактически, это говорит о высокой чувствительности развития товарооборота к скорости сбыта, которая, в свою очередь, зависит от динамики реальных доходов населения. Снижение процентной ставки по кредитам позволит торговле активнее инвестировать в свое развитие, но на первом этапе это вряд ли будет востребовано, так как мощности этого сектора частично высвободились за 2015-2016 гг., пока шло падение реальных доходов.

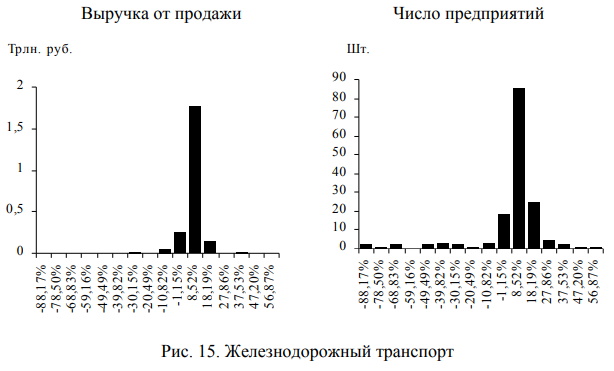

В железнодорожном транспорте распределение выручки совпадает с распределением по количеству (рис. 15). Суммарно самая большая выручка - у самой большой по количеству группы предприятий. Однако эти предприятия имеют базовую рентабельность даже ниже, чем ставка по банковским депозитам.

В то же время, коэффициент оборачиваемости у этой отрасли один из самых высоких - 4,74, поэтому данная отрасль вполне успешно пользуется банковским кредитом (из общей долгосрочной задолженности отрасли банкам около 1 трлн. руб., или около 90% - задолженность ОАО РЖД).

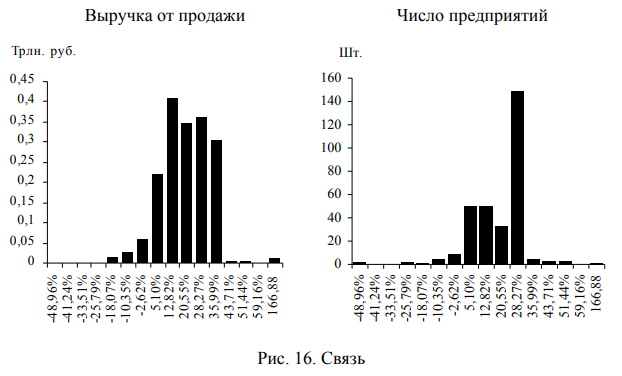

В связи группы компаний с уровнем рентабельность выше 13% имеют примерно одну и ту же суммарную выручку, несмотря на то, что численность в каждой группе сильно варьируется (рис. 16). Это довольно необычно, поскольку малое количество компаний с низкой рентабельностью получают ту же выручку, что и большее количество фирм с более высокой рентабельностью. Возможно, более крупные компании в отрасли, имеющие не столь высокую рентабельность, за счет большего числа клиентов создают такую зависимость.

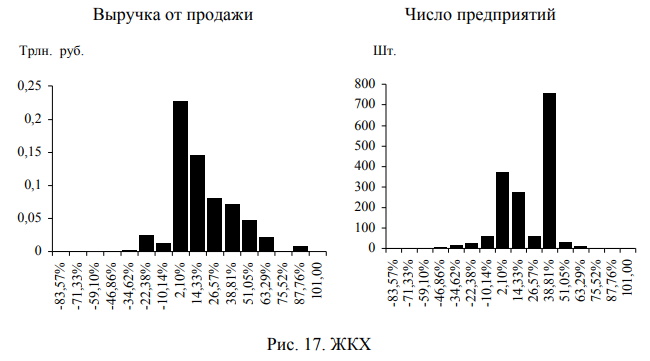

В ЖКХ несмотря на то, что большинство компаний, по количеству, имеют очень высокую рентабельность - 38%, максимальную выручку создают компании с более низкой рентабельностью (рис. 17).

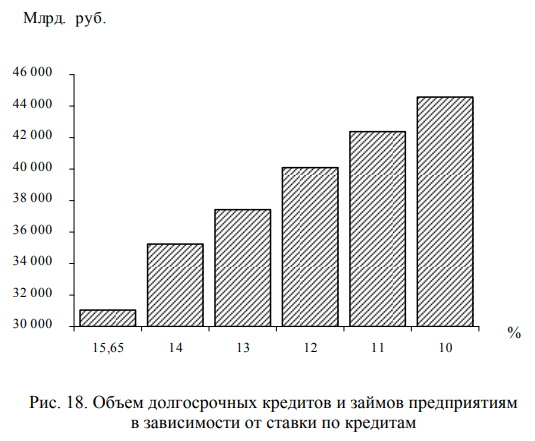

На графике (рис. 18) изображен суммарный объем долгосрочных кредитов и займов предприятиям отраслей: сельское хозяйство, рыболовство, добыча полезных ископаемых, обрабатывающие производства, производство и распределение электроэнергии газа и воды, строительство, торговля, гостиницы и рестораны, транспорт и связь, операции с недвижимым имуществом. Данные по объему задолженности по долгосрочным займам и кредитам для ставки 15,65% были взяты фактические по данным открытой бухгалтерии предприятий за 2015 г. Далее было рассчитано процентное увеличение объема выручки предприятий, которые могут взять кредит по новой ставке, каждой отрасли. Умножением на базовый объем 2015 г. был получен новый объем кредита для каждого уровня ставки.

Из графика на рис. 18 можно увидеть понижающуюся эластичность кредита к каждому следующему процентному пункту падения ставки. Следует учесть, что данные приросты складываются из приростов спроса на кредит по отраслям, которые могут существенно различаться в зависимости от средней рентабельности отрасли и распределения предприятий в ней. Тем не менее, суммарная картина выглядит правдоподобно. Прирост кредита при падении ставки с 15,65 до 12% можно соотнести с фактическим приростом кредита предприятиям с 2015 г. по 2016 г., когда ставка по кредитам упала примерно до 12,2%.

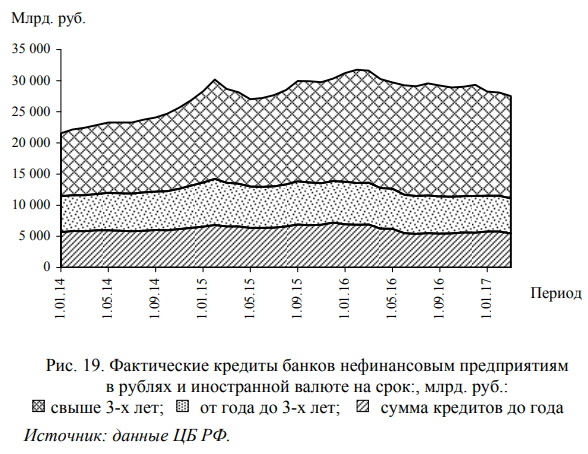

Как показывают данные ЦБ (рис. 19), рост кредитов предприятиям остановился в начале 2016 г., несмотря на падение ставок. Наблюдалось также два периода сокращения кредитной задолженности: при переходе ко второму и к третьему кварталу 2016 г.

Это может свидетельствовать о падении рентабельностей предприятий в результате исчерпания потенциала конкурентоспособности, созданного крахом рубля в 2014 г.

* * *

Проведенный анализ ставит много вопросов перед исследователями отраслей. Фактические оценки распределения дают достаточно надежные сведения о мотивации компаний к инвестициям за счет заемных средств. Если рост инвестиций за счет собственных средств относительно легко прогнозировать, исходя из прибыли компаний, то рост инвестиций за счет заемных средств может оказаться существенно недооценен. Как показывает опыт Бразилии, Турции, Южной Кореи, ЮАР и других стран с развивающимися рынками, в периоды снижения ставок резко менялся тренд внутреннего кредита: он начинал быстро расти. Инвестиции также приобретали новую динамику.

С этой точки зрения, данное исследование дает оценки прироста кредита при снижении процентных ставок, к тому же, структурированные по отраслям. Этот результат может быть использован при формировании целевых показателей денежнокредитной политики и при оценках инвестиционной деятельности в зависимости от уровня процентных ставок.

Укрепление рубля в 2016 г. лишило многие предприятия запаса по рентабельности и несмотря на медленно снижающиеся ставки не дало им стимулов кредитоваться в целях расширения бизнеса. Поэтому результаты данного исследования следует воспринимать в динамике: важно именно соотношение рентабельностей и кредитно-депозитных ставок. Оценки рентабельности предприятий могут существенно обогатить денежно-кредитную политику и дать ей обоснованные ориентиры для управления процентными ставками.

Литературы и информационные источники

1. Банк России. Основные направления единой государственной денежно-кредитной политики на 2017 год и период 2018 и 2019 годов. 2016. [Электронный документ] URL: http://www.cbr.ru/publ/ondkp/on_2017(2018-2019).pdf

2. Институт экономики роста им. Столыпина ПА. Стратегия роста. Среднесрочная программа социально-экономического развития России до 2025 г. 2017. [Электронный документ] URL: http://stolypinsky.club/strategiya-rosta-3/

3. Кудрин А., Горюнов Е., Трунин П. Стимулирующая денежно-кредитная политика: мифы и реальность //Вопросы Экономики. 2017. № 5.

4. Calza A., Gartner C. and Sousa J. Modelling the Demand for Loans to the Privates Sector in the Euro Area // ECB. 2001. [Электронный документ] URL: https://www.ecb.europa.eu/pub/pdf/scpwps/ecbwp055.pdf

5. Sorensen C. K., Ibdnez D.M., Rossi C. Modelling Loans to Non-Financial Corporations in the Euro Area // ECB. 2009. [Электронный документ] URL: https://www.ecb.europa.eu/pub/pdf/scpwps/ecbwp989.pdf

6. Говтвань О. Дж. Методология и опыт прогнозирования российской денежно-банковской системы. М.: МАКС Пресс, 2009. 360 с.

7. Renversez F. Elements d'analyse monetaire. Paris: Dalloz, Memento, 1995 (3 ed.).

8. Renversez F. Finance directe ou finance indirecte, systemes financiers compares // Journal des Caisses d'epargne. Juillet. 1986.

9. Renversez F. Innovationsfinancieres, desintermediation et economie d'endettment // Economies et societes, serie Monetaire. 1988. № 1.

Приложение. Расчет прироста спроса на инвестиционный кредит по отраслевым данным Росстата и бухгалтерской отчетности предприятий на 2015 г.

| Отрасль | Увеличение объема кредита при понижении ставки с 15,65 до 10% по бухгалтерии по выручке по продажам | Объем долгосрочных кредитов в отрасли, млрд. руб. | Новый объем кредита в деньгах по бухгалтерии, млрд. руб. | Количество компаний в отрасли по бухгалтерии | Коэфф-т оборачиваемости, раз в год |

| Сельское хозяйство, охота и лесное хозяйство | 0,33 | 949,30 | 1258,37 | 3335 | 1,25 |

| Рыболовство, рыбоводство | 0,03 | 67,36 | 69,24 | 114 | 1,98 |

| Добыча полезных ископаемых | 0,23 | 8846,84 | 10910,87 | 893 | 2,32 |

| добыча топливно-энергетических полезных ископаемых | 0,27 | 7817,91 | 9920,85 | 490 | 2,48 |

| добыча сырой нефти и природного газа; предоставление услуг в этих областях | 0,26 | 7421,46 | 9324,15 | 357 | 2,52 |

| добыча полезных ископаемых, кроме топливно-энергетических | 0,07 | 1028,93 | 1096,22 | 403 | 1,49 |

| Обрабатывающие производства | 0,51 | 7710,79 | 11653,32 | 1893 | 1,72 |

| производство пищевых продуктов, включая напитки, и табака | 1,05 | 601,25 | 1231,52 | 2019 | 2,45 |

| текстильное и швейное производство | 0,44 | 44,05 | 63,48 | 305 | 1,59 |

| производство кожи, изделий из кожи и производство обуви | 2,04 | 9,39 | 28,55 | 77 | 1,80 |

| обработка древесины и производство изделий из дерева | 0,35 | 249,40 | 337,48 | 266 | 2,12 |

|

целлюлозно-бумажное производство; издательская и полиграфическая деятельность |

0,21 | 176,94 | 213,55 | 362 | 2,53 |

| производство кокса и нефтепродуктов | 0,39 | 1218,57 | 1694,95 | 90 | 1,91 |

| химическое производство | 0,20 | 1380,97 | 1659,47 | 495 | 1,97 |

| производство резиновых и пластмассовых изделий | 1,11 | 80,54 | 169,91 | 378 | 2,66 |

| производство прочих неметаллических минеральных продуктов | 0,87 | 393,82 | 735,73 | 1092 | 1,76 |

| металлургическое производство и производство готовых металлических изделий | 0,45 | 1948,76 | 2817,93 | 972 | 1,85 |

| производство машин и оборудования | 1,21 | 403,60 | 893,14 | 988 | 1,44 |

| производство электрооборудования, электронного и оптического оборудования | 0,98 | 139,44 | 276,42 | 765 | 1,28 |

| производство транспортных средств и оборудования | 0,45 | 1014,24 | 1470,17 | 640 | 1,09 |

| Производство и распределение электроэнергии, газа и воды | 0,75 | 1350,96 | 2359,98 | 1953 | 3,07 |

| Строительство | 1,83 | 494,87 | 1401,71 | 3318 | 1,08 |

| Оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования | 0,31 | 4457,41 | 5843,00 | 1943 | 2,68 |

| Гостиницы и рестораны | 3,37 | 181,69 | 793,55 | 604 | 2,72 |

| Транспорт и связь | 0,40 | 4848,41 | 6776,05 | 1700 | 3,17 |

| деятельность железнодорожного транспорта | 1,38 | 1024,41 | 2441,55 | 131 | 4,74 |

| транспортирование по трубопроводам | 0,27 | 1815,55 | 2300,16 | 57 | 3,35 |

| связь | 0,40 | 1117,40 | 1560,53 | 181 | 2,55 |

| Финансовая деятельность | 0,09 | 1404,53 | 1532,17 | 112 | 6,08 |

| Операции с недвижимым имуществом, аренда и предоставление услуг | 0,52 | 2321,12 | 3539,01 | 1411 | 1,00 |

| Научные исследования и разработки | 1,20 | 445,72 | 980,69 | 644 | 0,80 |

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ