Источники формирования банковского капитала

П.Г. Янова,

кандидат экономических наук, доцент,

заведующая кафедрой экономики и финансов,

Пензенский филиал Финансового университета при Правительстве РФ

С.А. Барбашова

Барбашова Светлана Александровна

кандидат экономических наук, доцент, кафедра экономики и финансов,

Пензенский филиал Финансового университета при Правительстве РФ

Модели, системы, сети в экономике, технике, природе и обществе.

№2 (14) 2015

Аннотация.

Актуальность и цели. Текущий объем пассивов отечественной банковской системы, определяемый уровнем организованных сбережений предприятий и населения, находится на достаточно низком уровне и не соответствует нынешним потребностям реального сектора. Ограниченный доступ к внешним ресурсам, обусловленный относительно высокими рисками и низкой доходностью банковского бизнеса в России, является еще одним фактором, лимитирующим ресурсный потенциал национальной банковской системы.

Материалы и методы. Аналитическая часть исследования источников банковского капитала проведена по агрегированным показателям российского банковского сектора по официальным данным Банка России.

Результаты. В результате исследования определен «нормальный» уровень операционного банковского капитала, формируемый из доступных на российском рынке источников.

Выводы. По результатам проведенного анализа было сделано два основных вывода:

- такие показатели, как остатки средств коммерческих банков на счетах ЦБ РФ и банковские депозиты в ЦБ РФ, играют роль единого агрегированного индикатора, значение которого отражает объем свободных средств в экономике;

- размер привлекаемых ЦБ РФ депозитов свидетельствует о дефиците прочих обращающихся инструментов и уровне рисков в финансовой системе в целом.

Введение

Российская банковская система сегодня в значительной степени ориентирована как на развитие национальной экономики в целом, так и на конкретное состояние финансовых рынков в частности. Общеэкономическое развитие России (по таким показателям, как темпы роста ВВП и промышленного производства, сальдо внешней торговли, реальные располагаемые доходы населения, профицит/дефицит федерального и консолидированного бюджета и пр.) влияет на размеры национальной банковской системы (прежде всего на пассивную часть ее баланса). Так, текущий объем пассивов отечественной банковской системы, определяемый уровнем организованных сбережений предприятий и населения, находится на достаточно низком уровне и не соответствует нынешним потребностям реального сектора. Еще один фактор, лимитирующий ресурсный потенциал национальной банковской системы, - ограниченный доступ к внешним ресурсам, обусловленный относительно высокими рисками и низкой доходностью банковского бизнеса в России.

Постановка задачи

Распределение банковских активов связано как со спросом на банковские кредиты со стороны предприятий реального сектора, так и с состоянием национальных финансовых рынков. Последние же определяют потенциальный объем инвестиционного портфеля, его доходность, а также структуру, которая непосредственно зависит от ключевых характеристик финансового рынка - доходности, емкости и ликвидности [1].

Ресурсный потенциал банковской системы, равно как и объем и структура банковского инвестиционного портфеля в среднесрочной перспективе (до 2018 г.), будет, на наш взгляд, определяться следующими характеристиками:

- степенью волатильности макропруденциальных показателей экономики развитых стран, в том числе развитых финансовых рынков;

- уровнем цен на нефть;

- темпами роста российской экономики;

- ключевыми параметрами фискальной и монетарной политики;

- ситуацией на финансовых рынках.

Изменение перечисленных параметров будет воздействовать и на размер привлеченных в российскую банковскую систему средств, и на структуру банковских активов. В конечном итоге именно макроэкономический прогноз и косвенно связанный с ним прогноз состояния национальных финансовых рынков лежат в основе сценарного прогноза развития банковской системы, оценки структуры ее пассивов и активов, что в результате и предопределит перспективы развития национальной финансовой сферы.

Анализ агрегированного банковского портфеля

Содержание банковского портфеля в макроэкономическом определении составляют следующие активы:

- инвестиции в федеральные облигации (в национальной и иностранной валюте), а также банковские кредиты федеральному правительству и выпущенные векселя;

- средства коммерческих банков, предоставленные ЦБ РФ, - фонды обязательного резервирования по привлеченным средствам в национальной и иностранной валюте, остатки средств на корреспондентских счетах коммерческих банков в ЦБ РФ, депозиты коммерческих банков в ЦБ РФ, инвестиции в финансовые инструменты, выпущенные ЦБ РФ;

- инвестиции в российские регионы - региональные облигации, банковские кредиты региональным властям, а также прочие инструменты российских территорий;

- банковские инвестиции в реальный сектор экономики России - банковские кредиты (в национальной и иностранной валюте), инвестиции в корпоративные облигации, векселя и взносы в уставный банковский капитал;

- вложения в зарубежные финансовые институты - депозиты в иностранных банках и кредиты, предоставленные иностранным банкам, инвестиции в ценные бумаги нерезидентов и прочие активы;

- банковские кредиты населению (данная составляющая банковских активов незначительна);

- кредиты, предоставленные прочим банкам, - инвестиции в ценные бумаги банков, имущество банков и прочие виды активов.

В общем случае структура инвестиционного портфеля национальной банковской системы разделяется на вложения в национальной и иностранной валюте. В первый предкризисный период (до августа 1998 г.) преобладали инвестиции в финансовые инструменты, номинированные в российских рублях (главным образом в федеральные облигации вследствие их высокой доходности и гарантированной денежными властями стабильности обменного курса рубля). Непосредственно после финансового кризиса доля банковских инвестиций в финансовые инструменты, номинированные в иностранной валюте, резко возросла как по причине сокращения инвестиций в рублевые активы (в результате дефолта по ряду рублевых облигаций), так и из-за неустойчивости темпов инфляции и девальвации (но в 1999-2001 гг. уже достаточно стабильных). В дальнейшем улучшение состояния внешней конъюнктуры, связанное с ростом мировых цен на нефть и прочие сырьевые товары, обусловило стабильность национальных финансов (снижение темпов инфляции и укрепление реального курса рубля), а также сохранение избыточного объема денежных ресурсов в банковской системе [2]. В результате доля банковских вложений в рублевые финансовые инструменты к моменту второго глобального кризиса (2009 г.) существенно возросла, тогда как доля банковских инвестиций в их валютные аналоги снизилась.

Структура агрегированного банковского инвестиционного портфеля определяется развитием национальных финансовых рынков, так же как и общеэкономической ситуацией (здесь подразумевается расширение банковского кредитования реального сектора), и предполагает его группировку по видам активов:

- ликвидные инструменты с низкой доходностью;

- относительно ликвидные инструменты в российских рублях с большей доходностью;

- инвестиционные инструменты вне финансового рынка;

- финансовые рыночные инструменты в иностранной валюте;

- нерыночные инструменты в иностранной валюте.

Первая категория финансовых инструментов включает наиболее ликвидные и наименее рискованные из них, используемые для размещения свободных рублевых средств в условиях сохранения отрицательного уровня реальной доходности с целью обеспечения приемлемого уровня банковской ликвидности. Российские коммерческие банки, стремясь сохранить свою стабильность в качестве банковского института и реализовывать трансакцион-ные услуги в полном объеме, сознательно размещают часть активов в подобные инструменты. Объем данного сегмента национального финансового рынка довольно велик, а его обороты отражают такие тенденции в банковской системе, как стремление сохранить значительный уровень активов (около 20 % от общего уровня) в условиях сравнительно высокой ликвидности. Эта категория активов размещается в виде депозитов коммерческих банков на счетах ЦБР (в виде депозитов до востребования) и срочных вкладов (в виде депозитов с различным сроком размещения - от однодневных до вкладов на три месяца). Аналогичные функции осуществляются и вкладами в федеральные облигации [3].

Вторая категория составляет заметный объем банковских активов до 2-5 млрд долл., которые предназначены для осуществления текущих трансакций в экономике. Такие финансовые средства выступают в качестве бесплатных банковских депозитов (в ЦБ РФ), объем которых зависит от следующих факторов:

- стабильности финансовой системы, зависящей от уровня инфляции, девальвации и соответствующего изменения процентных ставок;

- уровня рисков в банковской системе, связанного с необходимостью проведения текущих трансакций в экономике и поддержания части активов в ликвидных финансовых инструментах (даже с учетом потерь, вызванных отрицательной реальной доходностью);

- степени развитости финансовых рынков, предоставляющих возможность размещения банковских активов исходя из различных требований, прежде всего ликвидности и доходности.

Определение «нормального» уровня операционного банковского капитала

Объем остатков средств коммерческих банков на корреспондентских счетах в ЦБ РФ существенно менялся за прошедшие пять лет. Изменения этого показателя оказывали существенное воздействие на динамику денежной базы (и совокупного денежного предложения), равно как и на уровень стабильности/рисков в национальной банковской системе. Его рост сопровождался увеличением денежной базы в широком определении, обусловливал увеличение совокупного денежного предложения одновременно с возрастающими рисками ускорения инфляции (в частности инфляции за счет расширения монетарных компонентов).

Прогноз значения данного показателя определяется двумя базовыми факторами:

- установлением «нормального» уровня банковских остатков на счетах ЦБ РФ;

- классификацией факторов, воздействующих на отклонения от «нормального» уровня.

«Нормальный» уровень остатков денежных средств коммерческих банков на корреспондентских счетах ЦБ РФ является принципиально важным показателем. Он позволяет проводить текущие трансакции в экономике в приемлемые (минимальные) сроки с приемлемыми (минимальными) рисками.

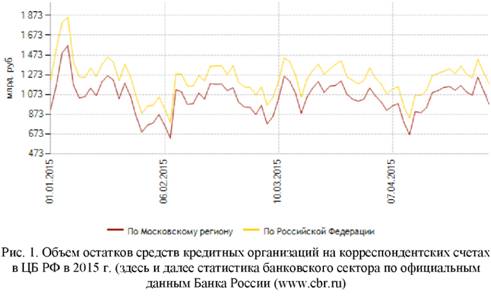

Как видно из данных, представленных на рис. 1, средний размер остатков банковских средств на корреспондентских счетах Банка России был подвержен значительным колебаниям в течение первых месяцев текущего года. Снижение данного параметра относительно среднего значения было связано с волнообразной динамикой мероприятий ЦБ РФ, направленных на преодоление негативных тенденций финансового кризиса в банковской системе.

Превышение его среднего значения было вызвано избыточной ликвидностью в банковской системе и (или) высокими ожиданиями роста инфляции и девальвации (сохранение высокого уровня ликвидных банковских средств в силу избыточно свободных ресурсов и (или) высоких рисков). Таким образом, в условиях нестабильного развития российской экономики и банковской системы остатки средств коммерческих банков на счетах в ЦБ РФ, определенные по результатам наблюдений в сопоставимых условиях общеэкономической конъюнктуры, могут рассматриваться как «нормальный» и равновесный уровень.

Как показывает рис. 2, «нормальный» уровень остатков средств кредитных организаций на счетах Банка России должен составлять около 1 млрд рублей. Именно этот индикатор может служить макропруденциальным ориентиром определения необходимого уровня банковской ликвидности.

Депозиты коммерческих банков в ЦБ РФ - инструмент минимизации рисков и предпочтения ликвидности

Одним из наиболее надежных и ликвидных финансовых инструментов для российской банковской системы в период финансовой нестабильности являются банковские депозиты в ЦБ РФ. Со стороны денежных властей этот инструмент выступает в качестве меры, направленной на сокращение объема свободных средств в экономике (и проведение стерилизационных мер, связанных с избыточным денежным предложением вследствие роста валютных резервов РФ); для коммерческих банков - в качестве направления временно свободных средств с учетом максимизации требований ликвидности при минимальных рисках инвестирования. В результате такой инструмент, как банковские депозиты в Центральном банке, позволяет получить большую доходность, чем остатки на корреспондентских счетах в Банке России, но меньшую, чем вложения в федеральные облигации.

Центральный банк РФ предлагает достаточно широкий спектр депозитов для коммерческих банков. В настоящее время они делятся на основные операции и операции «тонкой настройки». К первой группе относятся депозитные операции по фиксированным ставкам (overnight, tom next, spot next) и депозитные аукционы сроком на одну неделю, а ко второй - депозитные аукционы на срок от одного до шести дней. Процентная ставка по ним ниже ключевой и составляет около 11,5 %.

Объем банковских депозитов, привлекаемых в ЦБ РФ, и уровень процентных ставок по ним не связаны между собой. Объем депозитов, их структура, а также уровень процентных ставок, по которым привлекаются данные средства, представляют собой скорее индикаторы состояния финансовой сферы. В рамках развития депозитных операций Банк России предполагает:

- построение прямого обмена документами в электронном виде;

- снятие ограничения по количеству основных счетов кредитной организации по принципу «один способ - один счет»;

- техническую реализацию возможности досрочного возврата срочного депозита.

Заключение

Во-первых, в общем случае такие показатели, как остатки средств коммерческих банков на счетах ЦБ РФ и банковские депозиты в ЦБ РФ, играют роль единого агрегированного индикатора, значение которого отражает объем свободных средств в экономике (не задействованных в инвестициях на облигационном рынке, рынке акций, а также в виде кредитов реальному сектору). Величина этого показателя, превышающая «нормальный» уровень (с точки зрения обеспечения некоего «нормального» уровня ликвидности банковской системы) свидетельствует либо об избыточном уровне свободных денежных средств в экономике, либо о высоких рисках в финансовой системе.

Во-вторых, размер привлекаемых ЦБ РФ депозитов свидетельствует о дефиците прочих обращающихся инструментов и уровне рисков в финансовой системе в целом.

Следовательно, структура и динамика агрегированного банковского капитала вполне могут служить макропруденциальными индикаторами «точной настройки» денежно-кредитной политики в условиях финансовой нестабильности, когда особенно необходима оперативная и адекватная общеэкономической конъюнктуре реакция денежных властей на изменения потребностей реального и банковского секторов национальной экономики.

Список литературы

1. Барбашова, С.А. Анализ инфляционных процессов в России / С.А. Барбашова // Модели, системы, сети в экономике, технике, природе и обществе : материалы I Всерос. науч.-практ. конф. студентов и молодых ученых. - Пенза : Изд-во ПГУ, 2011. - С. 179-182.

2. Янова, П.Г. Источники формирования банковского капитала / П.Г. Янова, И.Н. Симакова // Известия ПГПУ им. В.Г. Белинского. - 2012. - № 28. -С. 670-674.

3. Янова, П.Г. Перспективы развития инструментов рефинансирования Банка России в целях экономического роста / П.Г. Янова, Е.Н. Перепелицина // Российский экономический интернет-журнал. - 2013. - № 2. - С. 19.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ