Методология исследования факторов, влияющих на воспроизводство основных средств

Абакумов Р.Г.,

канд. экон. наук, доц.

Белгородский государственный технологический университет им. В.Г. Шухова

Вестник Белгородского государственного технологического университета им. В.Г. Шухова

№4 2016

В статье рассматривается методология исследования факторов, влияющих на воспроизводство основных средств. Приводится и обосновывается классификация факторов, влияющих на воспроизводство основных средств по группировочным признакам. Систематизированы факторы по характеру воздействия на воспроизводство основных средств организации. Описаны механизмы влияния отдельных факторов.

На воспроизводство основных средств на всех уровнях влияет большое количество самых разных факторов. Учитывая, что в экономической литературе не достаточно проработаны и систематизированы эти факторы, рассмотрение этого вопроса является необходимым компонентом научного исследования.

Фактор как понятие, по определению есть причина, движущая сила явления, определяющая его характер или отдельные черты [1].

При исследовании факторов воспроизводства основных средств, необходимо это понятие рассматривать шире, то есть не только как движущую силу движения и развития, но и как причину замедления этих процессов.

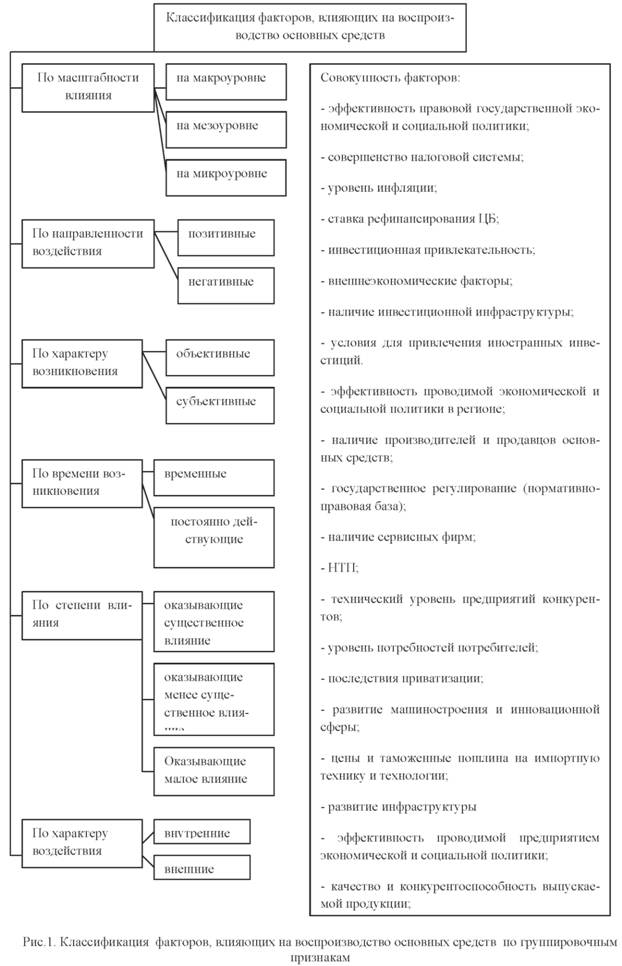

На основе обобщения литературных источников, а также личных исследований автора, все факторы воспроизводства основных средств, можно классифицировать по следующим признакам (рис. 1).

В зависимости от масштабности влияния их можно разделить на три уровня:

- факторы, влияющие на воспроизводство основных средств на макроуровне;

- факторы, влияющие на воспроизводство основных средств на мезоуровне;

- факторы, влияющие на воспроизводство основных средств на уровне предприятия (организации).

Рассмотрим эту классификацию факторов более подробно.

К факторам, влияющим на воспроизводство основных средств на макроуровне, можно отнести: эффективность проводимой государством экономической и социальной политики; инвестиционный риск; совершенство налоговой системы; уровень инфляции; политическая и социальная обстановка в стране; ставка рефинансирования ЦБ РФ и процентная ставка коммерческого банка; инвестиционная привлекательность; совершенство нормативной базы в области инвестиционной деятельности; внешнеполитические факторы; степень совершенства инвестиционной инфраструктуры; созданные условия для привлечения иностранных инвестиций; эффективность проводимой государством инвестиционной политики и др. [2].

К факторам, влияющим на воспроизводство основных средств на мезоуровне, можно отнести: эффективность проводимой экономической и социальной политики в регионе; инвестиционная привлекательность региона; созданные условия для привлечения иностранных инвестиций; совершенствование налоговой системы на региональном уровне; эффективность проводимой региональной инвестиционной политики; степень совершенства региональной инвестиционной инфраструктуры; уровень инвестиционного риска и др. [3].

К факторам, влияющим на воспроизводство основного капитала на уровне предприятия (организации), можно отнести: эффективность проводимой предприятием экономической и социальной политики; качество и конкурентоспособность выпускаемой продукции; уровень использования основных средств; степень рациональности использования имеющихся ресурсов на предприятии; компетентность руководителей предприятия и степень совершенства управления предприятием; качество и эффективность реализуемых инвестиционных проектов и др. [4].

В зависимости от направленности воздействия на воспроизводство основных средств, все факторы можно объединить в две группы: позитивные, которые положительно влияют на эффективность инвестиций; негативные, которые отрицательно влияют на эффективность инвестиций.

Например, к позитивным факторам можно отнести снижение уровня инфляции, налогового бремени, ставки рефинансирования ЦБ РФ и др., а к негативным - обострение экономического кризиса в стране; нестабильная социальная и политическая обстановка в стране, повышение уровня инфляции и др.

В зависимости от характера возникновения, все факторы, влияющие на воспроизводство основных средств, можно объединить в две группы: объективные, то есть факторы, возникновение которых не связано с человеческой деятельностью, а обусловлено природными или подобными явлениями; субъективные, то есть факторы, возникновение которых связано и обусловлено человеческой деятельностью, в частности управленческой и созидательной деятельностью.

Все факторы, влияющие на воспроизводство основных средств, в зависимости от времени их возникновения, можно разграничить на временно действующие и постоянно действующие.

В зависимости от степени влияния на воспроизводство основных средств, все факторы можно разделить на три группы: оказывающие существенное влияние; оказывающие менее существенное влияние; оказывающие слабое влияние. Эта классификация правомерна только для небольшого отрезка времени, так как с изменением ситуации изменяется и степень влияния отдельных факторов [5].

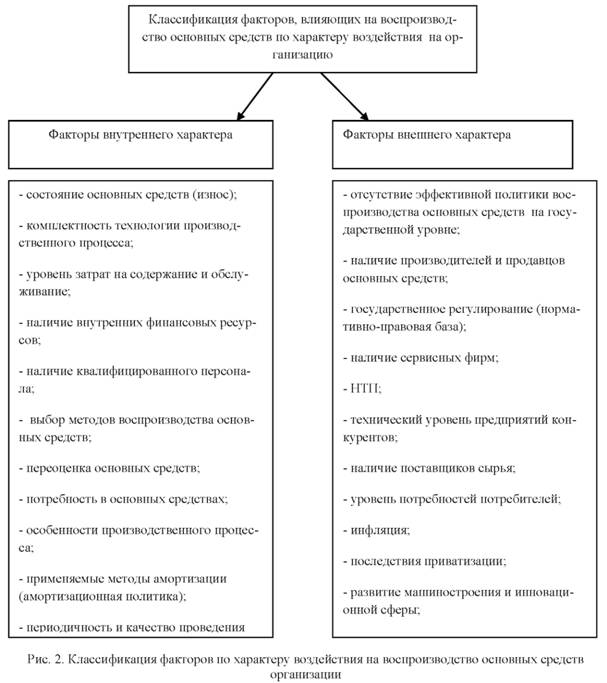

В зависимости от характера воздействия на воспроизводство основных средств организации их можно разделить на факторы внешнего характера и внутреннего характера. По нашему мнению, указанный классификационный признак является наиболее существенным для управления воспроизводством основных средств. Рассмотрим более подробно эту условную классификация факторов на рис. 2.

Факторы внешнего характера - это обстоятельства, определяемые воздействием на предприятие внешних сил - внешней среды (государственное регулирование, НТП, наличие производителей и продавцов, технический уровень предприятий-конкурентов, уровень потребностей потребителей, наличие сервисных фирм, инфляция и т.д.) [4].

Рассмотрим характеристику некоторых основных факторов влияющих на воспроизводство основных средств:

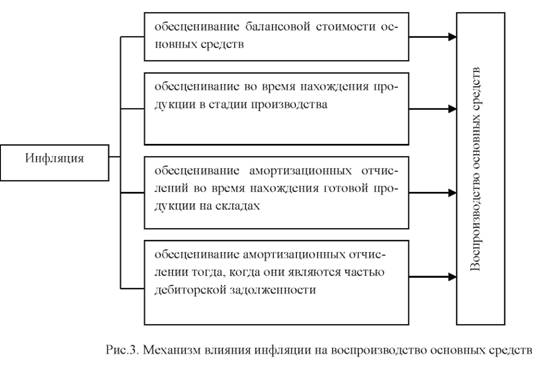

1. Инфляция самым пагубным образом отражается на процессе формирования и использования амортизационного фонда, а следовательно, и на процессе воспроизводства основных средств. Разложим на составляющие инфляционное воздействие на формирование амортизационного фонда: обесценивание балансовой стоимости основных средств; обесценивание во время нахождения продукции в стадии производства; обесценивание амортизационных отчислений во время нахождения готовой продукции на складах; обесценивание амортизационных отчислении тогда, когда они являются частью дебиторской задолженности; обесценивание амортизационных отчислений на стадии нахождения их в качестве денежного фонда; опережающая инфляция в инвестиционной сфере [3].

Механизм влияния инфляции на воспроизводство основного капитала представлен на рис. 3.

2. Развитие машиностроения и инновационной сферы. Процесс воспроизводства основных средств в первую очередь зависит от развития машиностроения. Ведомственные институты и конструкторские бюро разрабатывали различные типы и виды оборудования одного и того же функциональное назначения, а работ по их унификации не проводилось.

Это привело к распылению затрат на разработку, создание и внедрение однотипного стандартизированного оборудования, что снижало общую эффективность, повышая общую фондоемкость, трудоемкость единицы ВВП [2].

Очевидно, что поток иностранных техники подавляет развитие национального машиностроительного комплекса и прикладной науки, создает реальную опасность возникновения технологической зависимости отечественной промышленности от зарубежных разработок [2].

Из-за дороговизны импортной техники и застоя в отечественном машиностроении возникает вынужденное финансирование капитального ремонта за счет амортизации, которая предназначена для полного восстановления.

3. Наличие источников финансирования воспроизводства основных средств. Уровень развития и становление рынка ссудное капитала, фондового рынка влияют на выбор и использование предприятиями современных методов и средств финансового обеспечения воспроизводства основных средств. Предприятия в условиях ограниченных внутренних ресурсов должны рассматривать весь спектр их мобилизации. В экономике наблюдается низкий уровень реальных денежных доходов населения и уменьшение, соответственно, валовых сбережений в секторе домашних хозяйств, а также сохраняющееся недоверие граждан к финансовым институтам, работающим с физическими лицами [1].

Проявляются слабые возможности отечественной экономики в плане накоплений, в том числе в силу утраты немалой части материальной базы из-за кризисного обесценения производственного капитала и его сокращения, а также крупномасштабной утечки отечественного капитала за рубеж. По оценкам экспертов, отток капитала в настоящее время превышает 20 млрд. долл. в год [5].

Концентрация инвестиционных ресурсов в регионах и отраслях, являющихся естественными монополистами, и превращение их в абсолютных монополистов не только товарных рынках, но и на рынке инвестиционных ресурсов.

Достаточно высокая цена коммерческого кредитования, несмотря на заметное снижение ставок на финансовом рынке и поэтапное снижение ставки рефинансирования. Недостаточный уровень развития фондового рынка и институтов коллективного инвестирования, включая незначительное использование в инвестиционном процессе средств страховых компаний, пенсионных и инвестиционных фондов. Отсутствие эффективных и надежных механизмов трансформации сбережений населения в инвестиции и их защиты от обесценивания и недобросовестности аккумулирующих фирм. Отсутствие системы регулирования потоков инвестиций в реальный сектор и контроля за их целевым использованием. Перелив (изъятие) инвестиционных ресурсов из реального сектора экономики.

Механизм влияния наличия источников финансирования на воспроизводство основного капитала представлен на рис. 4.

4. Низкая цена живого труда на рынке труда препятствует производительному применению новейших технологий, препятствует динамике основного капитала. Этот фактор также является внешним фактором управления его воспроизводством [3].

5. Сложившаяся экспортно-сырьевая структура экономики. Это обусловило необходимость все большего переключении финансовых ресурсов на инвестиции для поддержания производства в этих отраслях из-за ухудшения условий добычи и первичной переработки сырья.

Сохраняющиеся диспропорции в наличии ресурсов для инвестиций между отраслями топливно-энергетического комплекса и отраслями с высоким уровнем добавленной стоимости.

6. Аварийное состояние значительной части основных средств, что ограничивает возможности перетока капитала в высокотехнологичные сферы, определяющие перспективные структурные сдвиги.

7. Неразвитость рыночной инфраструктуры, обеспечивающей информационную, юридическую и прочую поддержку инвесторам и инициаторам инвестиционных проектов.

8. Теневой характер экономики, выраженный, в частности, в непрозрачности и закрытости финансовой деятельности предприятий, а также в использовании механизмов занижения выручки при составлении официальной отчетности, что создает дополнительные риски возвратности средств внешних инвесторов.

9. Потенциальные потребности потребителей обосновывают стратегические цели предприятии и потребность в основном капитале и являются стимулом к их воспроизводству. Спрос на продукцию влияет на выбор доступных источников инвестиционных ресурсов. Так, недостаточный спрос на продукции снижает рентабельность производства, что ограничивает использование как собственных источников инвестиционных ресурсов, таких как прибыль и амортизация, так и заемных, таких как кредиты. Для привлечения кредита необходимо, чтобы уровень рентабельности превышал ставку процента по кредиту.

10. Замедление, а скорее нарушение непрерывности процесса воспроизводственного про цесса. Либерализация границ, приток импортных товаров, обострение конкуренции привели к тому, что отечественные товары зачастую не могут успешно конкурировать с импортными, в том числе из-за морального старения средств производства, с помощью которых они производятся, что привело к частичной или полной остановке многих предприятий [2].

11. Состояние рынка основных средств, определяет возможности приобретения предприятием того или иного технологического вида оборудовании.

12. Инвестиционный риск - это вероятность возникновения непредвиденных финансовых потерь. К инвестиционным рискам относят: системный риск, селективный риск, риск ликвидности, кредитный риск, региональный риск, отраслевой риск, риск предприятия, инновационный риск [5]. Инвестиционные риски влияют на цену источников инвестиционных ресурсов (чем выше уровень риска, тем выше цена источника) и соответственно влияют на объемы привлечении средств из источников.

Факторами внутреннего характера, влияющими на воспроизводство основных средств являются:

1. Износ определяет длительность кругооборота основных средств предприятия и является главным фактором при приятии решения об обновлении средств труда.

2. Методы обновления основных средств влияют на размер необходимых источников финансирования.

3. Возможность предприятия своевременно и эффективно обновлять основные средства определяется наличием источников финансирования, к числу которых необходимо отнести амортизацию.

4. Основными факторами, влияющими на качество принятия управленческого решения являются личностная оценка руководителем ситуации (система его ценностей и ценностные ориентации, культурные различия).

5. Недостаток оборотных средств у предприятий. Он приводит к практике использования бартера, денежных суррогатов и других неденежных форм расчетов между контрагентами. Данные инструменты хозяйствования в свою очередь деформируют систему ценообразования и увеличивают издержки и себестоимость продукции (так как бартерные и иные неденежные сделки осуществляются по заведомо завышенным ценам). В результате ценовая конкурентоспособность продукции снижается, а бюджетная система недополучает налоговые платежи в значительных размерах. С другой стороны, использование неденежных форм расчетов ухудшает финансовые показатели предприятий и снижает их привлекательность для потенциальных инвесторов.

6. Производственная программа определяет планируемую производственную мощность предприятия в прогнозируемом периоде, может корректироваться в зависимости от спроса на продукцию и внутреннего потенциала предприятия, определяет выбор методов воспроизводства.

7. Амортизационная политика предусматривает метод начисления амортизации, норму амортизации, срок службы, сменность работы предприятия. При выборе метода начисления амортизации, сначала необходимо разграничить две сферы применения начисления амортизации, это - в целях бухгалтерского учета и в целях налогового учета.

8. Организационно-правовая форма влияет на выбор доступных источников инвестиционных ресурсов. Например, только ОАО, ЗАО могут использовать такие источники инвестиционных ресурсов, как акции и облигации.

9. Большое влияние на воспроизводство оказывает финансовый потенциал организации. Финансовый потенциал предприятия это отношения, возникающие на предприятии по поводу достижения максимально возможного финансового результата при условии: наличия собственного капитала, достаточного для выполнении условий ликвидности и финансовой устойчивости; возможности привлечения капитала, в объеме необходимом для реализации эффективных инвестиционных проектов; рентабельности вложенного капитала; наличия эффективной системы управления финансами, обеспечивающей прозрачность текущего и будущего финансового состояния.

Так уровень рентабельности должен превышать ставку процента по кредиту. А соотношение собственных и заемных средств является одной из характеристик финансовой устойчивости предприятия.

Все выявленные факторы тесно связаны друг с другом, и изменение любого из них вызывает изменение других, что непосредственно влияет на состояние воспроизводства основных средств.

Управление воспроизводством основных средств сталкивается с проблемой выбора ключевых факторов влияния, поскольку учёт всех факторов (как значимых, так и не очень) требует привлечения значительного объёма информации и сложных экономико-математических моделей. Очевидно, что для управления воспроизводством основных средств в реальных условиях требуется нахождение определённого баланса между степенью адекватности действительности, включающей всю совокупность факторов и возможностью получения оптимального управленческого решения, обеспечиваемое выделением ключевых факторов.

Предложенная классификация позволит при принятии управленческих решений учесть их роль и характер влияния для более эффективного управления.

Библиографический список

1. Абакумов Р.Г., Яресько К.И. Принципы и функции управления воспроизводством основных средств организации // Наука и кооперация: взгляд молодых исследователей. Материалы международной студенческой научной конференции. В 3 частях. Белгород, 2012. С. 9-14.

2. Абакумов Р.Г. Современные подходы экономического обоснования выбора метода воспроизводства основных средств в организациях потребительской кооперации // Современные подходы к модернизации экономики, образования и кооперации. Материалы международной научно-практической конференции профессорско-преподавательского состава и аспирантов. Белгородский университет кооперации, экономики и права. 2012. С. 53-62.

3. Абакумов Р.Г. Учет эффективности управления воспроизводством основных средств в системе современного менеджмента организации // Образование, наука и современное общество: актуальные вопросы экономики и кооперации Тезисы докладов международной научно-практической конференции профессорско-преподавательского состава и аспирантов. Белгородский университет кооперации, экономики и права. Белгород, 2013. С. 24-26.

4. Абакумов Р.Г. Методика расчета реинвестиций, обеспечивающих воспроизводство основных средств организации // Образование, наука и современное общество: актуальные вопросы экономики и кооперации. Материалы международной научно-практической конференции профессорско-преподавательского состава и аспирантов. В 5 частях. Белгород, 2013. С.18-23.

5. Авилова И.П., Жариков И.С. Методика оценки инвестиционной привлекательности реконструкции здания (сооружения) для последующей его реализации как объекта недвижимости коммерческого, жилого или социального назначения // Экономика и предпринимательство. 2015. № 4-1 (57-1). С. 966-971.

6. Авилова И.П., Рыкова М.А., Шарапова А.В. К вопросу о повышении достоверности экономической оценки эффективности инвестиционно-строительного проекта // Перспективы развития науки и образования сборник научных трудов по материалам Международной научно-практической конференции. Тамбов, 2014. С. 810.

7. Мамзина Т.Ю., Наумов А.Е., Авилова И.П. Анализ и выбор наиболее привлекательного инвестиционно-строительного проекта с помощью расчета показателей экономической эффективности // Научные труды SWorld. 2014. Т. 23. № 2.С. 65-68.

8. Рыкова М.А., Авилова И.П., Байдина О.В. Практические аспекты количественного учёта рисков при определении экономической эффективности инвестиционно-строительных проектов // Экономика и предпринимательство. 2014. № 12-4 (53-4). С. 594-596.

9. Рыкова М.А., Авилова И.П., Байдина О.В. К вопросу о совершенствовании понятийно-методологического аппарата инвестиционной деятельности в недвижимости // Экономика и предпринимательство. 2014. № 12-4 (53-4). С. 588-590.

10. Рыкова М.А., Авилова И.П., Байдина О.В. Практические аспекты количественного учёта рисков при определении экономической эффективности инвестиционно-строительных проектов // Экономика и предпринимательство. 2014. № 12-4 (53-4). С. 594-596.

11. Авилова И.П., Стрекозова Л.В. Ретроспективный подход к оценке организационно-технологических рисков инвестиционно-строительного проекта // Недвижимость: экономика, управление. 2013. № 1.С. 24-27.

12. Щенятская М.А., Авилова И.П., Наумов А.Е. К вопросу об учете рисков при анализе эффективности инвестиционно-строительных проектов // Образование и наука современное состояние и перспективы развития: сборник научных трудов по материалам Международной научно-практической конференции. Тамбов, 2015. С. 180-183.

13. Соколова Н.Ю., Наумов А.Е., Щенятская М.А. Качественное влияние инфраструктурного насыщения территории на риски реализации жилых объектов // Наука и образование в жизни современного общества. Сборник научных трудов по материалам Международной научно-практической конференции 30 апреля 2015 г.: в 14 томах. Тамбов, 2015. С. 138-141.

14. Урсу И.В. Прогрессивное инновационное развитие как безальтернативный тип развития экономики России // Вестник Белгородского университета кооперации, экономики и права. 2012. № 1.С. 460-464.

15. Галкин Л.Г., Урсу И.В. Системный подход в анализе факторов экономического развития организаций // Вестник Белгородского университета кооперации, экономики и права. 2009. № 3.С. 82-86.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ