Точки роста региональной экономики и регрессионная оценка отраслевых инвестиционных мультипликаторов

Н.П. Горидько,

Российский университет Дружбы народов

Москва, Российская Федерация,

Р.М. Нижегородцев

Институт проблем управления РАН

Москва, Российская Федерация

Экономика региона

№1 2018

В статье развивается методология использования инвестиционных мультипликаторов для выявления точек роста региональной экономики. Обсуждаются различные варианты оценки мультипликативных эффектов, вызванных инвестициями в отдельные отрасли хозяйства. Все расчеты проведены на примере экономики Республики Татарстан. На основе регрессионного моделирования, проведенного при помощи метода наименьших квадратов, оцениваются отраслевые и межотраслевые инвестиционные мультипликаторы в современной экономике Республики Татарстан, а также эластичности валового выпуска экономики региона и ее отдельных отраслей по инвестициям в различные отрасли хозяйства. По итогам проведенных расчетов выявляются точки роста экономики Республики Татарстан, в числе которых оказались добывающая промышленность, обрабатывающая промышленность и строительство. Об успешности развития той или иной отрасли или подотрасли в стране или регионе (например, об успешности становления цифровой экономики) разумно судить не только на основании ее доли в валовом выпуске макросистемы или в объеме добавленной стоимости, но и на основании величины мультипликативного эффекта, который производят инвестиции в данную отрасль на развитие других отраслей, на занятость и на совокупный национальный или региональный продукт. Для российской экономики, в последние годы балансирующей вблизи отметки нулевого роста, крайне важно знать структурные последствия приращения инвестиций в различные отрасли хозяйства. В связи с этим задачи, решаемые в данной статье, актуальны для целого ряда стран и регионов, оказавшихся в аналогичном экономическом положении. Полученные результаты могут быть применены для проведения аналогичных оценок инвестиционных мультипликаторов, а также мультипликаторов госрасходов и других составных частей совокупного спроса по различным странам и регионам с целью выявления точек роста, инвестиции в которые приносят максимально значимый и ярко выраженный эффект приращения итогов хозяйственной деятельности макросистем.

Введение

Вопрос о том, какое влияние оказывают инвестиции на экономический рост, не является столь прозрачным, как принято думать.

Теоретические построения, встречающиеся в учебниках макроэкономики, нередко исходят из того, что существует некий инвестиционный мультипликатор, умножающий объем вложенных в экономику инвестиций и обеспечивающий кратное приращение валового выпуска макросистемы (страны или региона).

При этом, в соответствии с теорией Кейнса, по умолчанию принимается на веру то, что приращение валового выпуска макросистемы является исключительно следствием инвестиционного процесса. Между тем, каждая часть совокупного спроса макросистемы порождает собственные мультипликационные эффекты, и величины их мультипликаторов различны. Эта простая идея, высказанная в 30-е гг. А. Пигу, оказалась надолго забыта, и интерес к ней возродился лишь относительно недавно в связи с переосмыслением результатов Трюгве Хаавельмо [1, 2] и его последователей [3-6], доказавших существенную роль госрасходов в приращении валового выпуска современных макросистем и тем самым теоретически обосновавших право на существование так называемой скандинавской модели экономического роста.

Однако и в оценке инвестиционных мультипликаторов возникает немало проблем, связанных с тем, что их величина сильно различается в зависимости от специфики отраслей и территорий, в которых совершается инвестиционный процесс. Собственно, этот факт и дает возможность поставить проблему точек роста современных макросистем, тогда как в теоретических построениях (в том числе в количественных моделях) иногда присутствуют некие «усредненные» величины инвестиционных мультипликаторов.

Обратившись к истокам теории мультипликационных эффектов, можно заметить, что эффект такого рода, вообще говоря, может возникать в любой сфере в тех случаях, когда приращение какого-либо вида затрат приносит более значительный («умноженный», мультиплицированный) количественный результат. Эффект такого рода в экономике впервые был выявлен Р. Каном, причем он определялся отношением изменения внутренних инвестиций к вариации числа занятых [7].

В соответствии с этим пониманием, Дж. М. Кейнс, описывая стандартный инвестиционный мультипликатор, ставит вопрос не о происхождении общественного богатства, а о его количественном преумножении. В его теории валовой выпуск макросистем порождается инвестициями [8], но откуда они берутся? С одной стороны, сбережения перекачиваются в инвестиции, но, с другой стороны, инвестиционный мультипликатор завязан на потреблении, а не на сбережениях. Отсюда вытекают так называемый парадокс бережливости и другие не менее парадоксальные (хотя и, может быть, менее известные) теоретические построения [9]. Все эти парадоксы существуют только в головах людей, которые пишут учебники по экономической теории, и отчасти в головах тех, кто их читает, а в жизни этих парадоксов нет.

Можно сказать, что с точки зрения кейнсианской доктрины само разделение валового продукта замкнутой макросистемы на потребление и сбережения имеет значение только в коротком горизонте, а в долгосрочном периоде вчерашние сбережения рано или поздно становятся потреблением — личным или инвестиционным. Однако это замечание, хотя отчасти и объясняет тот же парадокс бережливости (который, как известно, выражает именно противоречия между коротким и длинным горизонтами), но не делает более точным объяснение происхождения инвестиций в краткосрочном периоде.

Прежде чем перейти к практическим расчетам, необходимо высказать еще ряд теоретических соображений.

1. Для того чтобы мультипликатор инвестиций работал (то есть для того, чтобы объем инвестиций действительно выступал составной частью совокупного спроса), необходимы две вещи, о которых нередко умалчивают учебники экономикс.

Во-первых, макроэкономическая система должна обладать известным объемом незадействованных ресурсов (текущий объем ВВП должен быть достаточно далек от потенциального). Если какие-либо ресурсы в обществе близки к исчерпанию, то рост инвестиционных расходов способен вызвать лишь инфляционный перегрев, но не прирост текущего уровня ВВП. Это условие является обязательным для успешного применения «кейнсианских» мер стимулирования роста ВВП через воздействие на совокупный спрос.

Во-вторых, вложенные в экономику инвестиции должны сопровождаться созданием адекватного по стоимости реального товарного покрытия. Если инвестиции или расходы на потребление (в данном случае неважно — частные или государственные) утекают в песок, не принося результата, то в макроэкономической системе нарастает инфляция издержек взамен какого бы то ни было мультипликационного эффекта.

2. В кризисной экономике, так же, как и в растущей, действует инвестиционный мультипликатор, только с обратным знаком. Подобно тому, как в здоровой, растущей экономике имеет место мультипликатор инвестиций, в кризисной экономике включается мультипликатор неплатежей. Например, в России в середине 90-х гг. 1 руб. внутреннего государственного долга (своевременно не выплаченные из бюджета зарплата и социальные трансферты) оборачивался потерей 5-6 руб. в совокупном объеме ВВП, тогда как в растущей российской экономике середины 2000-х гг. 1 руб. госрасходов приносил чуть более 2 руб. краткосрочного прироста ВВП.

Заметим, что в период кризиса, когда падает уровень жизни, возрастает предельная склонность к потреблению (MPC), а следовательно, растет величина инвестиционного мультипликатора. Таким образом, значение мультипликатора максимально именно в тот период, когда воздействие мультипликационного эффекта на экономику наиболее разрушительно. В этой «несимметричности» мультипликационных эффектов заключается одна из решающих причин того, что спад физических объемов производства всегда происходит быстрее, чем посткризисное восстановление макроэкономической системы.

Циклические «пульсации» инвестиционного мультипликатора, как и мультипликаторов других типов, обычно не находят отражения ни в теоретических построениях, ни (тем более) в разработке мер макроэкономической политики. Однако без учета этих фактов антициклическое регулирование экономики перестает быть научно обоснованным, поскольку циклическая динамика мультипликаторов является центральным моментом, позволяющим осмыслить модификацию современного промышленного цикла и принять адекватные практические решения, направленные на демпфирование неблагоприятных последствий экономических кризисов.

В связи с этим для современного состояния российской экономики, колеблющейся в последние годы вблизи отметки нулевого роста, небезразлично понять, какое воздействие оказывает инвестиционный процесс на экономический рост страны и отдельных ее регионов, каковы точки роста — группы отраслей, инвестиции в которые обеспечивают максимальный мультипликативный эффект, и какое воздействие оказывают инвестиции в отдельные отрасли хозяйства на динамику валового выпуска других отраслей (с этим воздействием связан расчет так называемых перекрестных мультипликаторов).

В качестве примера для расчетов нами взята экономика Республики Татарстан, по которой имеются хорошо верифицируемые долгосрочные динамические ряды статистических показателей.

Эмпирические данные

Республика Татарстан характеризуется многоотраслевой структурой экономики. Основными природным богатством Татарстана является нефть, открыто более 120 месторождений с вероятным сроком истощения 30-40 лет. Также в республике добываются газ, бурый уголь, строительные материалы и другие ископаемые. Кроме того, плодородность почв позволяет развивать сельское хозяйство. Особенную роль в народном хозяйстве республики занимает промышленность и мощная строительная база. Структура валовой добавленной стоимости по видам экономической деятельности в 2015 г. представлена на рисунке 1.

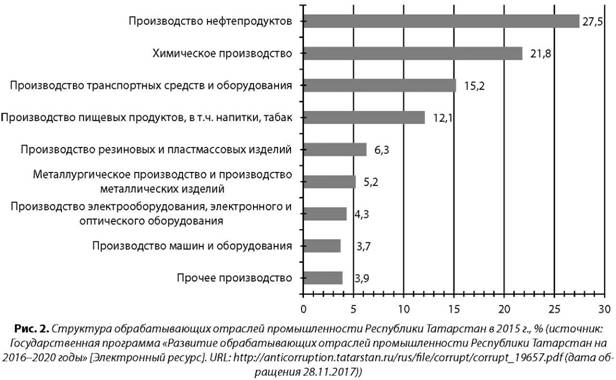

Промышленность республики весьма разнообразна и во многом ориентирована на переработку нефти и продукции сельского хозяйства. Впрочем, значительную долю обрабатывающих отраслей составляет химическое производство (в т. ч. на предприятиях группы компаний «Татнефть»), производство транспортных средств и оборудования, резиновых изделий и пластмасс и т.д. (рис. 2).

На рисунке 3 приведена структура инвестиций в основной капитал Республики Татарстан по видам экономической деятельности.

Как видим, в основном инвестиции осуществляются в обрабатывающие производства. На втором месте по объему вложений в основной капитал — добыча полезных ископаемых и государственное управление, затем — транспорт и связь. Тем не менее, большой объем капиталовложений не гарантирует должного уровня развития соответствующих секторов экономики. В частности, инвестиции в социальную сферу зачастую не приносят добавленной стоимости. В то же время инвестиции в отстающие технологии могут иметь дис- сипативный характер [10]. Стихийное инвестирование, не опирающееся на научные подходы и на предварительно проведенный анализ отдачи от инвестиций, в т. ч. по отраслям, может привести к формированию неэффективной структуры экономики региона. Собственно, измерению возможных эффектов, связанных с инвестиционными процессами, и посвящена данная статья.

Теория мультипликаторов и методы измерения мультипликационных эффектов

Любой инвестиционный импульс порождает разнонаправленные по своей природе воздействия. Инвестиции можно рассматривать как инструмент аллокации ресурсов на определенных направлениях развития макросистемы. Но в условиях ограниченности отдельных видов ресурсов (в тех случаях, когда предположение об их ограниченности следует признать правдоподобным) развитие одних направлений обескровливает другие, лишая их необходимого потенциала.

При этом мультипликативные эффекты, подобно всем прочим эффектам, измеряемым в приращениях, выражают воздействия краткосрочного характера, — пусть даже это воздействие оценивается усредненно за целый ряд лет. С этим связан тот факт, что количественная оценка мультипликаторов всегда проводится при помощи линейных функций: какова бы ни была глобальная зависимость между исследуемыми переменными, любая гладкая кривая локально (в достаточно малой окрестности каждой своей точки) может быть приближена прямой.

Таким образом, в последнее время закономерно возрос интерес к оценке отраслевых мультипликаторов, а именно — к измерению воздействия инвестиций в определенную отрасль на валовой выпуск макросистем, уровень занятости, объем личных доходов и совокупную добавленную стоимость (национальный доход). Нередко подчеркивается, что наряду с прямыми эффектами необходимо также обсуждать и количественно оценивать вмененные, косвенные эффекты (induced effects) [11].

В строгом соответствии с описанной методологией появляются работы, оценивающие мультипликативное воздействие инвестиций в отдельную отрасль на экономику региона. Такова, в частности, статья Л. В. Киевского [12], в которой при помощи простых алгебраических вычислений проводятся оценки воздействия строительного комплекса г. Москвы на валовой выпуск других отраслей, на занятость и на ВРП региона в целом.

Для определения межотраслевых инвестиционных мультипликаторов чаще всего используют балансовые и псевдобалансовые модели В. В. Леонтьева «затраты — выпуск»; иногда «перекрестные» мультипликаторы такого рода называют матричными мультипликаторами (см. [13-15] и др.).

Мы предпочитаем алгебраическим вычислениям эконометрические (в частности, регрессионные) модели, выступающие в известном смысле универсальным инструментом интеллектуального анализа данных. Псевдобалансовые модели и сделанные с их помощью расчеты основаны на предположении, что все участвующие в расчетах данные абсолютно точны (то есть на свете не существует погрешностей измерения и вычисления) и все участвующие в модели факторы значимо влияют на вариацию объясняемой переменной. Кроме того, в рамках балансовой методологии нет возможности проверить, с какой именно точностью получен обсуждаемый результат. Некоторая ирония заключается в том, что сторонники псевдобалансовых моделей часто убеждены в правильности предоставляемых ими выводов и в то же время начисто лишены аппарата, который был бы способен ее подтвердить.

Этот недостаток успешно преодолевают эконометрические модели. Здесь на N неизвестных мы (как правило) имеем минимум 1/2(N2 + N) уравнений, и вместе с наилучшей аппроксимацией мы получаем приблизительный (стохастический) ответ на вопрос о том, с какой точностью найдена эта аппроксимация, что, разумеется, намного более ценно. Попутно статистические характеристики модели позволяют удостовериться в том, что построенная модель адекватна и значима, и дают возможность хотя бы приблизительно оценить вклад каждого из рассматриваемых факторов модели в итоговый результат — вариацию объясняемой переменной. Регрессионные модели позволяют определить, с какой точностью получен тот или иной результат, а в случае необходимости включать или исключать объясняющие переменные до тех пор, пока не получится модель приемлемого уровня адекватности.

Именно поэтому в последние годы стали появляться работы, использующие псевдобалансовые подходы на основе регрессионного анализа. В качестве примера отметим препринт [16], в котором рассчитаны перекрестные мультипликаторы, отражающие влияние инвестиций в энергетический сектор на развитие других отраслей, причем оценка проводится при помощи регрессионных моделей на основе усовершенствованных матриц «затраты — выпуск», так называемых Social Accounting Matrices (SAM). Подробно о методологии SAM см. в [17].

С точки зрения оценки действия механизма мультипликатора-акселератора в части стимулирования спроса и вычисления общего прироста инвестиций, вызванных первоначальным инвестиционным импульсом, интересны также работы В. В. Еремина [18, 19].

В последние 15-20 лет внимание исследователей приковано, в частности, к мультипликативным эффектам, вызываемым инвестициями в оборонный сектор экономики, причем речь идет об оценке косвенного воздействия на валовой выпуск других отраслей и макросистемы в целом, а также на занятость. Для современной экономики США, причем на разных фазах промышленного цикла, этот вопрос довольно хорошо исследован [20, 21].

Отсюда логично вытекают вопросы о величине мультипликатора госрасходов в экономике в целом, а также по различным направлениям госрасходов, включая госконтракты (закупки) и социальные трансферты. Проведенные оценки дают возможность понять ответы на неочевидные вопросы: в частности, действительно ли госрасходы в кризисной экономике США способствуют увеличению занятости и чье благосостояние увеличивается на самом деле в результате роста социальных трансфертов. В связи с этим следует упомянуть ставшие уже классическими работы Роберта Барро и Чарльза Редлика [22], а также Л. Коэн, Дж. Коваля и К. Маллоя [23] и их коллег [24-26].

Заметим, что мультипликативный эффект описывает именно краткосрочное воздействие госрасходов на экономический рост стран и регионов, тогда как среднесрочные влияния такого рода (действующие на временных горизонтах, сопоставимых с продолжительностью промышленного цикла) выражаются нелинейными зависимостями, а именно — кривыми типа Арми — Рана, и этой проблеме посвящено немало содержательных работ, оценивающих параметры соответствующих кривых при помощи регрессионных моделей для экономики разных стран по различным периодам времени [27-29].

Для выявления относительных показателей, отражающих влияние вовлеченных в производство инвестиций, часто используют неоклассическую модель Кобба — Дугласа [30].

Стандартная функция Кобба — Дугласа является степенной функцией:

Y = r х Kα х Lβ, (1)

где Y — результат хозяйственной деятельности, к примеру ВРП,

r — коэффициент масштаба, выражающий зависимость Y от всех прочих факторов производства, не являющихся капиталом (K) и трудом (L).

В некоторых случаях в роли переменной K в данной формуле рассматривается не стоимостной объем примененного основного капитала, а объем инвестиций в основной капитал. Тогда показатель степени при данном параметре отражает эластичность выпуска по инвестициям в основной капитал.

В последние годы распространились различные модификации функции Кобба — Дугласа, в частности, включающие, помимо затрат на основной капитал и живой труд, еще ряд других факторов, например, расходы на НИОКР или расходы на НИОКР и инновации [31]:

Y = r х Kα х Lβ х Iγ. (2)

Применение моделей такого рода при помощи регрессионного анализа позволяет оценить зависимость объема валового выпуска от различных факторов, в том числе с распределенными лагами, и, исключая незначимые факторы, выявить ту их совокупность, от которой на самом деле зависит вариация объясняемой переменной. Эта методология позволяет сделать содержательные выводы относительно логики поведения макросистем и спрогнозировать ее динамику в зависимости от изменения определенных параметров.

Подобная методология применена и в данной статье. Требуется выявить набор отраслей, от инвестиций в которые на самом деле зависит динамика ВРП региона (для этого нужно соответствующие отрасли сперва сгруппировать), а затем можно рассчитать отраслевые и межотраслевые мультипликаторы и эластичность различных макропараметров по инвестициям в определенные группы отраслей.

Проблема оценки эластичности валового выпуска макросистем или отдельных отраслей хозяйства по объему инвестиций в другие отрасли также активно обсуждается и исследуется [32, 33]. При этом оценка воздействия инвестиций в информационные технологии, как правило, осмысливается с учетом косвенных, вмененных воздействий, называемых в данной специфичной области спилловер-эффектами [34, 35].

Следует отметить работу [36], в которой при помощи регрессионных моделей с распределенными лагами рассчитываются как эластичности валового выпуска Китая, так и перекрестные эластичности, вызванные переходом к новым источникам энергии и их воздействием на динамику транспортной отрасли страны.

Производственные функции ВРП региона, построенные с учетом инвестиций в отдельные отрасли

Прежде чем рассчитывать показатели эффективности инвестиций, мы построим производственные функции, которые призваны ответить на вопрос: инвестиции в основной капитал каких именно отраслей Республики Татарстан являются значимыми для изменения валового регионального продукта. Под отраслями будем понимать виды экономической деятельности по ОКВЭД, именно в этом разрезе информация представлена в статистических сборниках «Регионы России», (табл. 1). Объем выборки включает 2005-2015 гг., за более поздние периоды информация в официальных источниках не приведена.

Таблица 1. Объем ВРП Республики Татарстан и инвестиции в основной капитал по отраслям экономики за 2005-2015 гг., млн руб.

| Год | ВРП, Y | Объем инвестиций по отраслям* | ||||||||||||||

| I1 | I2 | I3 | I4 | I5 | I6 | I7 | I8 | I9 | I10 | I11 | I12 | I13 | I14 | I15 | ||

| 2005 | 482759 | 3673 | 12 | 11117 | 18699 | 4183 | 1574 | 5327 | 97 | 21156 | 1409 | 12582 | 1626 | 3396 | 4956 | 7488 |

| 2006 | 605912 | 9406 | 27 | 13537 | 30418 | 3833 | 1687 | 2841 | 1406 | 14363 | 1808 | 13249 | 1235 | 2445 | 3553 | 6112 |

| 2007 | 757401 | 18688 | 18 | 16496 | 43851 | 4976 | 2401 | 3215 | 194 | 17617 | 2293 | 21668 | 2614 | 3319 | 4085 | 5026 |

| 2008 | 926057 | 11134 | 13 | 22810 | 57539 | 7632 | 6866 | 6240 | 271 | 21150 | 2377 | 27033 | 2402 | 4270 | 3260 | 4348 |

| 2009 | 884233 | 12408 | 5 | 18825 | 73124 | 9775 | 3182 | 3177 | 213 | 21960 | 1898 | 17049 | 3143 | 2669 | 4375 | 15776 |

| 2010 | 1001623 | 16209 | 2 | 21920 | 75098 | 9796 | 3368 | 4883 | 523 | 33667 | 1311 | 26409 | 2819 | 5871 | 4221 | 7531 |

| 2011 | 1305947 | 14928 | 2 | 25518 | 72947 | 11603 | 6774 | 4928 | 546 | 55463 | 2415 | 22973 | 2076 | 6549 | 7232 | 13029 |

| 2012 | 1437001 | 14711 | — | 32740 | 84044 | 13514 | 5343 | 7480 | 701 | 52027 | 2175 | 27139 | 4269 | 8220 | 8046 | 18404 |

| 2013 | 1551472 | 12209 | — | 40633 | 116182 | 22321 | 4743 | 6656 | 1067 | 54971 | 2626 | 29547 | 3227 | 6263 | 6610 | 15273 |

| 2014 | 1661414 | 8883 | — | 37849 | 161674 | 16084 | 5417 | 9457 | 872 | 32105 | 5855 | 2781 | 41460 | 2869 | 10944 | 4015 |

| 2015 | 1833215 | 11070 | — | 40355 | 173326 | 19019 | 4379 | 8485 | 1271 | 33292 | 4351 | 3635 | 38831 | 4259 | 14555 | 3958 |

* Отрасли соответствуют классификатору ОКВЭД и пронумерованы следующим образом:

- 1 — сельское хозяйство, охота и лесное хозяйство;

- 2 — рыболовство, рыбоводство;

- 3 — добыча полезных ископаемых;

- 4 — обрабатывающие производства;

- 5 — производство и распределение электроэнергии, газа и воды;

- 6 — строительство;

- 7 — оптовая и розничная торговля; ремонт автотранспортных средств, мотоциклов, бытовых изделий и предметов личного пользования;

- 8 — гостиницы и рестораны;

- 9 — транспорт и связь;

- 10 — финансовая деятельность;

- 11 — операции с недвижимым имуществом, аренды и предоставление услуг;

- 12 — государственное управление и обеспечение военной безопасности; обязательное социальное обеспечение;

- 13 — образование;

- 14 — здравоохранение и предоставление социальных услуг;

- 15 — предоставление прочих коммунальных, социальных и персональных услуг.

Источник: Статистические сборники «Регионы России. Социально-экономические показатели» за 2006-2016 гг., издаваемые Росстатом.

С целью исключения влияния инфляции на связь показателей все данные таблицы 1 при помощи региональных индексов цен производителей промышленной продукции за исследуемый период приведены к ценам базового 2005 г., который для экономики России в целом и Татарстана в частности является относительно стабильным.

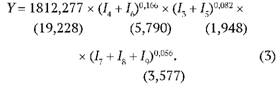

В связи со значительным числом отраслей по сравнению с объемом выборки, для начала все отрасли были сгруппированы и в результате исключения аккумулированных параметров, которые не оказывают значимого влияния на объем ВРП региона, получена следующая производственная функция:

Коэффициент детерминации для нее равен 97,3 %; F-критерий значим на уровне значимости 0,01; параметры значимы на уровне значимости как минимум 0,1 (p-значения для каждого регрессора не превышают 0,1). В круглых скобках под значениями коэффициентов при каждом регрессоре приведены полученные для них значения t-статистики.

Коэффициенты модели (3) свидетельствуют о том, что значимое влияние на объем ВРП Республики Татарстан оказывают совокупные инвестиции в следующие отрасли:

- обрабатывающая промышленность и строительство (эластичность выпуска по совокупным инвестициям составляет 0,166 в среднем за исследуемый период);

- добыча полезных ископаемых, производство и распределение газа и воды (эластичность ВРП по инвестициям в основной капитал этих отраслей — 0,082);

- торговля, ремонт средств передвижения и бытовой техники, гостиничный и ресторанный бизнес, транспорт и связь (эластичность — 0,056).

Так как совокупная эластичность ВРП по инвестициям в указанные отрасли составляет чуть более 0,3, а также значимым и довольно большим по абсолютному выражению является свободный член, можем (несмотря на высокую объясняющую способность модели) говорить о том, что валовый выпуск во многом зависит и от других ресурсов, вовлекаемых в производство, а не только от объема капитала, инвестированного в данные группы отраслей.

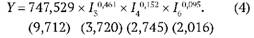

Поскольку формула (3) содержит аккумулированные показатели, пользуясь методом включения-исключения переменных, перейдем к факторам, отражающим инвестиции в отдельные отрасли:

Итак, изменение инвестиций в три обозначенные отрасли (добывающую, перерабатывающую и строительство) на 95,6 % объясняет вариацию ВРП. С вероятностью 0,99 можно сказать, что модель адекватно описывает исходные данные. Параметры значимы на уровне значимости как минимум 0,1 (р-значения для каждого регрессора не превышают 0,1).

При этом эластичность ВРП по инвестициям в основной капитал для добычи полезных ископаемых составляет 0,461, для обрабатывающих производств — 0,152 и для строительства — 0,095.

Значение свободного члена уменьшилось больше чем вдвое, да и суммарная эластичность по факторам модели (4) составляет более 0,7.

Столь заметное улучшение качества модели по сравнению с моделью (3) объяснимо тем, что именно три выделенные отрасли (добывающая промышленность, обрабатывающая промышленность и строительство) в совокупности приносят половину валовой добавленной стоимости в регионе (см. рис. 1).

Отметим, что инвестиции в сельское хозяйство, сферу услуг, финансовый сектор, государственное управление и социальную сферу не оказывают особого влияния на изменение объема ВРП Республики Татарстан. В (4), в отличие от формулы (3), отсутствуют ин- вестиции в такие виды деятельности, как оптовая и розничная торговля, ремонт, транспорт и связь, гостиницы и рестораны, так как в оставшемся наборе регрессоров коэффициенты при инвестициях в эти отрасли оказались незначимыми.

Но полученные модели (3) и (4) лишь опосредовано свидетельствуют о возможном влиянии инвестиций на объем ВРП в целом. Гораздо более интересным является определение воздействия инвестиций в отдельную отрасль на валовый выпуск этой же отрасли и смежных отраслей.

Определение эластичности отраслевой добавленной стоимости по инвестициям

С целью определения объема валового выпуска по каждому из видов деятельности мы воспользовались данными об отраслевой структуре валовой добавленной стоимости (табл. 2).

Таблица 2. Отраслевая структура валовой добавленной стоимости по видам экономической деятельности в Республике Татарстан в 2005-2015 гг., %

| Год | Доля валовой добавленной стоимости по отраслям* | ||||||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | |

| 2005 | 7,8 | 0 | 30,6 | 16,7 | 2 | 10,3 | 11,7 | 0,6 | 6,9 | 0,5 | 4,8 | 1,8 | 2,6 | 2,3 | 1,4 |

| 2006 | 7,9 | 0 | 27,8 | 20,2 | 2,3 | 6,9 | 12,4 | 0,7 | 7,8 | 0,3 | 6 | 2 | 2,4 | 2,3 | 1 |

| 2007 | 7,1 | 0 | 25,3 | 21,7 | 2,7 | 7,9 | 12,1 | 0,8 | 7,6 | 0,4 | 6 | 2,5 | 2,6 | 2,3 | 1 |

| 2008 | 7,3 | 0 | 21,9 | 19 | 3 | 10,5 | 13 | 1,2 | 8,3 | 0,5 | 7 | 2,6 | 2,7 | 2 | 1 |

| 2009 | 7,3 | 0 | 22,9 | 15,4 | 3 | 9 | 13,5 | 1,2 | 8,2 | 0,3 | 9,9 | 3,2 | 2,8 | 2,2 | 1,1 |

| 2010 | 5,1 | 0 | 21,6 | 17 | 3,3 | 9 | 14 | 1,2 | 8,4 | 0,5 | 11,3 | 2,8 | 2,4 | 2,3 | 1,1 |

| 2011 | 7,1 | 0 | 22,2 | 17 | 2,9 | 10,3 | 13,7 | 0,9 | 8,2 | 0,5 | 9,2 | 2,5 | 2,4 | 2,1 | 1 |

| 2012 | 6 | 0 | 21,8 | 18,3 | 2,5 | 10,4 | 14,7 | 1 | 7,5 | 0,4 | 8,9 | 2,9 | 2,5 | 2,1 | 1 |

| 2013 | 5,1 | 0 | 20,4 | 18 | 2,9 | 10,7 | 14,2 | 1 | 7,7 | 0,3 | 9,9 | 3 | 2,8 | 2,4 | 1,6 |

| 2014 | 7 | 0 | 19,8 | 18,6 | 2,4 | 9,2 | 14,8 | 1 | 7,8 | 0,3 | 9,4 | 2,9 | 2,9 | 2,5 | 1,4 |

| 2015 | 7,5 | 0 | 21,6 | 19,1 | 2,5 | 9,1 | 14,2 | 0,9 | 6,5 | 0,3 | 9 | 2,7 | 2,8 | 2,5 | 1,3 |

* Номера отраслей см. в таблице 1.

Источник: Регионы России. Статистические сборники «Социально-экономические показатели» за 2006-2016 гг., издаваемые Росстатом.

Рассчитав абсолютное значение объема валовой добавленной стоимости по каждому виду деятельности за исследуемый период, можно определить эластичность выпуска по инвестициям для отдельных отраслей.

Пользуясь инструментами регрессионного анализа, мы получили несколько значимых моделей с высокой объясняющей способностью и представили их в таблице 3. При этом, в отличие от методики, изложенной ранее в [37], в данном исследовании мы не отказались от свободного члена, который подчеркивает влияние на объем валового выпуска отрасли других независимых переменных, не являющихся инвестициями в основной капитал.

Таблица 3. Степенные модели связи объема добавленной стоимости и инвестиций в основной капитал по Республике Татарстан в разрезе отраслей за 2005-2015 гг.

| Номер модели | Модель* | R2 | F-критерий |

| (5) |

Y3 = 5582,3 х I30,34 (8,133) (33,110) |

0,52 | 9,67 |

| (6) |

Y4 = 2527,8 х I40,36 (6,499) (3,199) |

0,53 | 10,23 |

| (7) |

Y5 = 115,6 х I50,58 (3,465) (3,660) |

0,60 | 13,40 |

| (8) |

Y6 = 1211,1 х I60,51 (6,073) (3,357) |

0,56 | 11,27 |

* Y — объем добавленной стоимости по i-й отрасли.

Источник: построено авторами.

Итак, при умеренной объясняющей способности моделей (5)-(8), когда изменение инвестиций в отрасль только на 52-60 % обуславливает вариацию созданной в этой отрасли добавленной стоимости, они адекватно описывают исходные данные, так как критерии Фишера превышают критическое значение, равное 5,11 при уровне значимости 0,05. В этих формулах показатель степени — это эластичность добавленной стоимости отрасли по инвестициям в нее:

- при увеличении на 1 % инвестиций в основные фонды, используемые при добыче полезных ископаемых, добавленная стоимость в отрасли возрастет на в среднем на 0,34 %;

- рост на 1 % инвестиций в обрабатывающие производства приведет к увеличению добавленной стоимости в отрасли на 0,36 %;

- при производстве и распределении электроэнергии, газа и воды эластичность добавленной стоимости по инвестициям составляет 0,58 %;

- в строительстве рост инвестиций на 1 % обуславливает увеличение объема добавленной стоимости на 0,51 %

В остальных видах экономической деятельности объем добавленной стоимости неэластичен по инвестициям в основной капитал, в них определяющими факторами экономического роста могут являться, например, человеческий капитал, финансовые ресурсы, инфраструктура, институциональные преобразования и т.д. Кстати, практически тот же результат показала функция (4), которая отражает значимую связь объема ВРП Республики Татарстан с инвестициями именно в три из перечисленных отраслей.

Судя по значению эластичности, максимальную отдачу приносят инвестиции в распределение электроэнергии, газа и воды, а затем — в строительство. Причем влияние не учтенных в моделях (7)-(8) факторов на рост производства в отрасли минимально. Следует отметить, что вложения в основной капитал в сфере производства и распределения электроэнергии, газа и воды существенно влияют на добавленную стоимость этой отрасли, но практически незначимы для изменения ВРП в целом.

Оценка отраслевых инвестиционных мультипликаторов

С целью получения значений возможного абсолютного прироста добавленной стоимости в каждой из отраслей за счет изменения инвестиций в основной капитал нами определены отраслевые мультипликаторы. Для этого сначала рассчитаны первые приращения стоимостного объема инвестиций (DI) и добавленной стоимости (DY) по каждому виду деятельности i. Затем на основании полученных приращений построены функции, представленные в таблице 4.

Таблица 4. Модели связи первых приростов объема добавленной стоимости и инвестиций в основной капитал по Республике Татарстан в разрезе отраслей за 2005-2015 гг.

| Номер модели | Модель | R2 | F-критерий |

| (9) |

ΔY3 = 5,21 х ΔI3 (4,468) |

0,69 | 19,97 |

| (10) |

ΔY5 = 1,46 х ΔI5 (2,570) |

0,42 | 6,607 |

| (11) |

ΔY6 = 8,91 х ΔI6 (7,038) |

0,85 | 49,53 |

| (12) |

ΔY7 = 6,89 х ΔI7 (2,749) |

0,46 | 7,55 |

Источник: построено авторами.

В каждой из формул (9)-(12) свободный член отсутствует, так как в исходных моделях он оказался незначим и впоследствии был исключен, то есть построенные функции действительно отражают значение мультипликатора Кейнса в его традиционном виде. Как и ранее, значимые модели получились только по некоторым отраслям. Причем отметим, что функции (10) и (12) имеют невысокую объясняющую способность (коэффициент детерминации не превышает 50 %), но они адекватно описывают исходные данные на уровне значимости 0,05. Параметр регрессии также значим на уровне значимости 0,05.

Несмотря на это, прокомментируем значения всех полученных мультипликаторов:

- увеличение инвестиций в основной капитал в добывающей промышленности на 1 млн руб. приводит к росту добавленной стоимости в этой отрасли в среднем на 5,21 млн руб.;

- приращение инвестиций в распределение электроэнергии, газа и воды на 1 млн руб. приводит к увеличению добавленной стоимости на 1,46 млн руб.;

- рост инвестиций в строительство на 1 млн руб. приводит к среднему приращению добавленной стоимости отрасли на 8,91 млн руб.;

- увеличение инвестиций в оптовую и розничную торговлю и ремонт транспортных средств и бытовых изделий на 1 млн руб. обуславливает рост добавленной стоимости на 6,89 млн руб.

Полученные значения мультипликаторов еще раз подтверждают высокую значимость инвестиций как фактора производства именно для таких отраслей, как добывающая промышленность, распределение электроэнергии, газа и воды, строительства и, кроме этого, — торговля и ремонт транспортных средств и бытовых изделий. Отметим, что, как показывают модели (8) и (11), строительство в Республике Татарстан является видом деятельности, вложения в основной капитал которого приносят самую значительную отдачу с точки зрения мультипликативного эффекта.

Однако по обрабатывающим производствам модель, оценивающая мультипликативный эффект, получилась незначимой, в отличие от функции эластичности.

Расчет перекрестных отраслевых эластичностей и мультипликаторов инвестиций

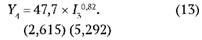

Предполагая, что валовый выпуск отрасли может зависеть не только от инвестиций в основной капитал данной отрасли, но и от вложений в основные средства других видов деятельности, мы рассчитали перекрестную эластичность обрабатывающей промышленности в зависимости от инвестиций в добывающие производства:

Коэффициент детерминации модели (13) свидетельствует о том, что изменение инвестиций в основной капитал в добыче полезных ископаемых на 76,6 % обуславливает вариацию добавленной стоимости в обрабатывающей промышленности. Функция адекватно описывает исходные данные, ее параметры значимы как минимум на уровне значимости 0,05 (р-значения для каждого регрессора не превышают 0,05).

Заметим, что объясняющие характеристики модели (13) гораздо выше, чем моделей (5) и (6), в которых рассчитана эластичность добывающей и обрабатывающей отраслей по инвестициям в каждую из них.

В то же время, попытка получить степенную функцию, описывающую связь добавленной стоимости в обрабатывающей промышленности и вложений в основной капитал в добывающую и обрабатывающую отрасль, не привела к успеху: коэффициент при I4 оказался незначим. То же самое и с соответствующей функцией, с помощью которой определялись одновременно мультипликаторы добавленной стоимости в обрабатывающей промышленности по инвестициям в две отрасли сразу.

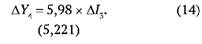

Однако перекрестный мультипликатор мы рассчитали:

Эта функция имеет хорошую объясняющую способность: R2 = 0,75; F-критерий и параметр регрессии значимы на уровне значимости 0,01.

Итак, несмотря на то, что мультипликатор добавленной стоимости по инвестициям в саму обрабатывающую промышленность получить не удалось, мультипликатор по инвестициям в добывающую отрасль рассчитан. Он свидетельствует о том, что приращение вложений в основной капитал добывающей промышленности на 1 млн руб. обуславливает прирост добавленной стоимости в обрабатывающей отрасли на 5,98 млн руб. Эластичность же показывает, что увеличение инвестиций в добычу на 1 % приводит к росту добавленной стоимости в переработке на 0,82 %.

Полученные результаты говорят о том, что стоимостные итоги развития обрабатывающей промышленности в Республике Татарстан в определенном смысле сильнее зависят от инвестиций в добывающую промышленность этого региона, нежели в сами обрабатывающие производства. Таким образом, можно утверждать, что «ядро» обрабатывающей промышленности данного региона составляют производства, ориентированные на переработку сырья, добываемого местной добывающей промышленностью. В данном случае из проведенных расчетов вытекает, что стоимостные итоги хозяйственной деятельности обрабатывающей промышленности Республики Татарстан в значительной мере определяются динамикой развития ее нефтехимического кластера, причем дефицита основных фондов он не испытывает.

Заключение

На основе регрессионного моделирования были оценены отраслевые и межотраслевые инвестиционные мультипликаторы в современной экономике Республики Татарстан, а также эластичности валового выпуска региона и его отдельных отраслей по инвестициям в различные отрасли хозяйства.

В результате проведенных расчетов выявлены точки роста экономики Республики Татарстан, в числе которых оказались добывающая промышленность, обрабатывающая промышленность и строительство. При этом обрабатывающая промышленность в значительной степени ориентирована на переработку сырья, добываемого на территории республики. Несмотря на активную информатизацию производственных процессов в регионе, третичный сектор пока еще не вносит значимого вклада в объем ВРП и в совокупную добавленную стоимость, и влияние инвестиций в большинство подотраслей сферы услуг на объемы выпуска других отраслей не слишком велико.

Список источников

1. Haavelmo T. A Note on the Theory of Economic Investment // The Review of Economic Studies. — 1949. — Vol. 16. — P. 78-81.

2. Haavelmo T. A Study in the Theory of Investment. — Chicago: University of Chicago Press, 1960. — 221 p.

3. Isard W. Methods of Regional Analysis. — Cambridge : MIT Press, 1962. — 810 p.

4. Pedersen J. Essays in Monetary Theory and Related Subjects. — Copenhagen: Samfundsvidenskabeligt Forlag, 1975.

5. Origins of the Balanced-Budget-Multiplier Theorem / Salant W.A. et al. // History of Political Economy. — 1975. — No. 7. — P. 1-55.

6. Bjerkholt O. Interaction between Model Builders and Policy Makers in the Norwegian Tradition // Economic Modelling. — 1998. — Vol. 15. — P. 317-339.

7. Kahn R.F. The Relation of Home Investment to Unemployment // Economic Journal. — 1931. — Vol. 41. — P. 173-198.

8. Keynes J.M. The General Theory of Employment, Interest and Money. — Reprinted by Westminster: Prometheus Books, 1997. — 403 p.

9. Нижегородцев Р.М. Информационная экономика и парадоксы теорий экономического роста: на пути к новой парадигме // Вестник Южно-Российского государственного технического университета (Новочеркасского политехнического института). — 2013. — № 5. — С. 4-9.

10. Горидько Н.П., Нижегородцев Р.М. Современный экономический рост. Теория и регрессионный анализ. — М. : Инфра-М, 2016. — 343 с. — (Научная мысль). — DOI: 10.1237/7711.

11. Miller W.P. Economic Multipliers: How Communities Can Use Them for Planning / University of Arkansas System, Division of Agriculture, Little Rock [Electronic resource]. URL: https://www.uaex.edu/publications/pdf/fsced6.pdf (дата обращения: 21.11.2017).

12. Kievskiy L.V. Multiplier Effects of the Moscow Construction Complex // International Journal of Applied Engineering Research. — 2016. — Vol. 11. — No 1. — Р. 304-311.

13. Татаркин Д.А., Сидорова Е.Н., Трынов А.В. Управление финансовыми потоками на основе оценки региональных мультипликативных эффектов. — Екатеринбург : Институт экономики УрО РАН, 2015. — 156 с.

14. Лукин Е.В. Направления использования межотраслевого баланса в анализе и моделировании развития социально-экономических систем // Вопросы территориального развития. — 2017. — Вып. 1 (36). — С. 1-17.

15. Мирзоахмедов Ф. Эффект отраслевых мультипликаторов Леонтьева при сбалансированном экономическом росте, импортозамещение и инвестиции // Таджикистан и современный мир. — 2016. — № 5 (55). — С. 260-275.

16. Power Sector Economic Multiplier Tool: estimating the broad impacts of power sector projects: Methodology / E. Shu- milkina, B. Casabianca, with contributions from Alexis Diamond. International Finance Corporation (IFC), World Bank Group [Electronic resource]. URL: http://documents.worldbank.org/curated/en/619851495526236959/pdf/115164-WP-Power-sector-economic-multiplier-PUBLIC.pdf (дата обращения: 21.11.2017).

17. Breisinger C., Thomas M., Thurlow J. Social Accounting Matrices and Multiplier Analysis. — Washington DC: IFPRI, 2010. — 42 p. — DOI: 10.2499/9780896297838fsp5.

18. Еремин В.В. Математическое моделирование механизма мультипликатора инвестиций // Экономический анализ. Теория и практика. — 2015. — № 20 (419). — С. 57-64.

19. Еремин В.В. Мультипликатор инвестиций. Сущность, анализ, влияние на экономику инноваций. — М. : МФЮА, 2016. — 153 с.

20. Hooker M.A., Knetter M.M. The Effects of Military Spending on Economic Activity: Evidence from State Procurement Spending // Journal of Money, Credit, and Banking. — 1997. — Vol. 29 (3). — P. 400-421.

21. Nakamura E., Steinsson J. Lost in Transit: Product Replacement Bias and Pricing to Market // American Economic Review. — 2012. — Vol. 102. — No. 7. — P. 3277-3316. — DOI: 10.1257/aer.102.7.3277.

22. Barro R.J., RedlickC. J. Macroeconomic Effects from Government Purchases and Taxes // Quarterly Journal of Economics. — 2011. — Vol. 126 (1). — P. 51-102. — DOI: 10.3386/w15369.

23. Cohen L., Coval J., Malloy C. Do Powerful Politicians Cause Corporate Downsizing? // Journal of Political Economy. 24. 2011. — Vol. 119 (6). — P. 1015-1060. — DOI: 10.1086/664820.

24. Kraay A. How Large Is the Government Spending Multiplier? Evidence from World Bank Lending // Quarterly Journal of Economics. — 2012. — Vol. 127 (2). — P. 829-887. — DOI: 10.1093/qje/qjs008.

25. Chodorow-Reich G., Feiveson L., Liscow Z., Woolston W.G. Does State Fiscal Relief during Recessions Increase Employment? Evidence from the American Recovery and Reinvestment Act // American Economic Journal: Economic Policy. — 2012. — No 4 (3). — P. 118-145. — DOI: 10.1257/pol.4.3.118.

26. Duggan M., Starc A., Vabson B. Who Benefits when the Government Pays More? Pass-Through in the Medicare Advantage Program. Working Paper 19989. — Cambridge : National Bureau of Economic Research, 2014. — 51 p.

27. HunterL. A. The Leviathan Project / The Institute for Social Choice and Individual Values, 2008 [Electronic resource]. URL: http://www.socialsecurityinstitute.com/uploads/File/The-Leviathan-Project-Web.pdf (дата обращения: 05.02.2016).

28. Балацкий Е.В. Закон Вагнера, кривая Арми — Рана и парадокс богатства // Капитал страны [Электронный ресурс]. URL: http://www.kapital-rus.ru/articles/article/180256 (дата обращения: 08.11.2015).

29. Горидько Н.П. Эффективность политики госрасходов: использование фиктивных переменных в регрессионном построении кривых Арми — Рана // Russian Journal of Management. — 2015. — Vol. 3. — Iss. 1 (13). — С. 35-41. DOI: 10.12737/11793.

30. Cobb C.W., Douglas P.H. A Theory of Production // American Economic Review. — 1928. — Vol. 18 (Supplement). P. 139-165.

31. Горидько Н.П., Нижегородцев Р.М. Построение лаговых регрессионных моделей типа Кобба — Дугласа на долгосрочных временных горизонтах // Проблемы управления. — 2012. — № 3. — С. 55-63.

32. Ktimmel R., Schmid J., Ayres R.U., Lindenberger D. Cost Shares, Output Elasticities, and Substitutability Constraints. EWI Working Paper, No. 08,02. EWI, 2008 [Electronic resource]. URL: http://hdl.handle.net/10419/26745 (дата обращения: 26.11.2017).

33. Mare D.C., Graham D.J. Agglomeration elasticities in New Zealand / NZ Transport Agency Research Report 376, 2009. — 46 p. [Electronic resource]. URL: http://www.nzta.govt.nz/assets/resources/research/reports/376/docs/376.pdf (дата обращения: 26.11.2017).

34. Heon-Goo Kim. The Effect of IT Innovation on Industrial Output Elasticities // Hitotsubashi Journal of Economics. 2008. — Vol. 49. — Iss. 1. — P. 11-22.

35. Федорова Е.А., Коркмазова Б.К., Муратов М.А. Спилловер-эффекты в российской экономике: региональная специфика // Экономика региона. — 2016. — Т. 12. — Вып. 1. — С. 139-149. — DOI: 10.17059/2016-1-10.

36. Boqiang Lin, Chunping Xie. Energy substitution effect on transport industry of China-based on trans-log production function // Energy. — 2014. — Vol. 67. — P. 213-222. — DOI: 10.1016/j.energy.2013.12.045.

37. Горидько Н.П., Нижегородцев Р.М., Цукерман В.А. Инновационные векторы экономического роста северных регионов: возможности, оценки, прогнозы — Апатиты : Кольский научный центр РАН, 2013. — 199 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ