Финансовый анализ развития малого бизнеса в России

Н.И. Морозко

профессор

Всероссийская государственная налоговая академия

Развитие малого бизнеса в России свидетельствует о его большом финансовом потенциале. Малый бизнес обладает определенными преимуществами перед средним и крупным бизнесом, так как для его становления и развития не требуется значительных финансовых ресурсов. В большинстве малых организаций эффективность использования финансовых ресурсов выше, чем в крупных организациях из-за более высокой оборачиваемости ресурсов. Однако анализ рационального использования финансовых средств в малых организациях в большинстве случаев затруднен. Это связано с тем, что в соответствии с законодательством малые организации и индивидуальные предприниматели используют различные упрощенные системы учета и отчетности. Такие финансовые документы не позволяют адекватно оценить эффективность деятельности малой организации, и соответственно, перспективы ее развития.

Большинство малых организаций старается иметь на балансе основные средства по наименьшей стоимости — в целях экономии на уплате налогов. Этот показатель существенно занижает реальную стоимость капитала и чистых активов малого бизнеса. В связи с этим в организациях наблюдается недостаток ликвидных средств (средств на счетах, дебиторской задолженности, краткосрочных финансовых вложений), которые можно быстро мобилизовать. Соответственно, ликвидность баланса низкая, т.е. малая организация-заемщик не сможет оперативно погасить обязательства за счет высвобождения средств из хозяйственного оборота.

Способность организации рассчитываться по своим краткосрочным обязательствам характеризует ее текущую платежеспособность. Количественно этот показатель определяется на основе расчета коэффициента покрытия или коэффициента текущей ликвидности как отношение стоимости текущихоборотных активов к величине краткосрочных долговых обязательств. В состав оборотных активов входят наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения), активы быстрой реализации (краткосрочная дебиторская задолженность и прочие оборотные активы) и медленно реализуемые активы (запасы, налог на добавленную стоимость, долгосрочная дебиторская задолженность).

Коэффициент покрытия характеризует ожидаемую платежеспособность организации на период, равный средней продолжительности одного оборота всех оборотных средств. Показатель характеризует платежные возможности организации при условии своевременных расчетов с дебиторами и реализации готовой продукции. Чем больше величина оборотных активов по отношению к текущим пассивам, тем выше вероятность погашения обязательств за счет фактических активов.

В мировом опыте использования такого показателя считается эффективным значение, приближенное к 2, если отношение оборотных активов и краткосрочных обязательств организации ниже этой величины, она не в состоянии полностью и в установленные сроки рассчитаться по своим обязательствам. Обоснование допустимого значения данного показателя зависит от многих факторов. Для малых организаций в отраслях промышленности и строительства, обладающих высокой материалоемкостью (незавершенное производство и длительный производственный цикл) значение показателя будет выше, чем для малых организаций в сфере торговли, общественного питания и связи. Показатели платежеспособности малых организаций за 2000 — 2004 гг. характеризуются данными табл. 1.

Таблица I ПЛАТЕЖЕСПОСОБНОСТЬ МАЛЫХ ПРЕДПРИЯТИЙ ПО ОТРАСЛЯМ ЭКОНОМИКИ, %

| Наименование | Коэффициент текущей ликвидности | ||||

| 2000 г. | 2001 г. | 2002 г. | 2003 г. | 2004 г. | |

| Всего | 88,3 | 93,7 | 100,5 | 115,2 | 123,9 |

| в том числе: | |||||

| промышленность | 81,0 | 72,9 | 97,4 | 86,9 | 105,5 |

| сельское хозяйство | 72,0 | 67,9 | 64,9 | 72,8 | 89,5 |

| строительство | 90,0 | 93,2 | 102,4 | 92,2 | 100,5 |

| транспорт | 74,7 | 63,6 | 88,3 | 90,3 | 93,9 |

| связь | 87,4 | 75,5 | 120,7 | 102,2 | 156,5 |

| торговля и общественное питание | 90,9 | 97,5 | 99,5 | 101,4 | 106,8 |

| оптовая торговля продукцией производственно-технического назначения | 98,3 | 93,8 | 69,9 | 93,7 | 97,0 |

| информационно-вычислительное обслуживание | 82,5 | 71,0 | 104,2 | 125,2 | 110,6 |

| операции с недвижимым имуществом | 82,8 | 70,0 | 84,0 | 92,0 | 99,2 |

| общая коммерческая деятельность по обеспеению функционирования рынка | 89,6 | 92,9 | 100,6 | 124,2 | 228,1 |

| жилищно-коммунальное хозяйство | 68,1 | 75,9 | 85,8 | 91,7 | 99,3 |

| непроизводственные виды бытового обслуживания населения | 102,4 | 105,0 | 58,7 | 88,4 | 117,3 |

| здравоохранение, физическая культура и социальное обеспечение | 83,1 | 73,0 | 83,3 | 134,1 | 126,9 |

| образование | 125,1 | 106,7 | 37,1 | 81,4 | 99,8 |

| культура и искусство | 45,1 | 162,2 | 128,6 | 93,3 | 57,1 |

| наука и научное обслуживание | 92,2 | 125,7 | 265,1 | 122,3 | 179,5 |

| финансы, кредит, страхование, пенсионное обеспечение | 84,1 | 106,2 | 137,3 | 186,3 | 164,7 |

По данным табл. 1, в 2000 г. только в сфере бытового обслуживания и образования обязательства были покрыты активами соответственно на 2,4 % и на 25,1 %. В других отраслях экономики показатели текущей ликвидности были ниже 1. В 2001 г. к двум отраслям экономики добавились: культура и искусство; наука и научное обслуживание; финансы, кредит, страхование, пенсионное обеспечение.

В 2002 г. в сферах — строительство (на 2,4%); связь (на 20,7 %); информационно-вычислительное обслуживание (на 4,2%); общая коммерческая деятельность по обеспечению функционирования рынка (на 0,6 %); культура и искусство (на 28,6 %); наука и научное обслуживание (на 165,1 %); финансы, кредит, страхование, пенсионное обеспечение (на 37,3 %) обязательства покрыты активами.

В 2003 г. коэффициент ликвидности выше 1 в малых организациях следующих отраслей экономики: связь (на 2,2%); торговля и общественное питание (1,4 %); информационно-вычислительное обслуживание (на 25,2%); общая коммерческая деятельность по обеспечению функционирования рынка (на 24,2%); здравоохранение, физическая культура и социальное обеспечение (34,1 %); наука и научное обслуживание (на 22,3%); финансы, кредит, страхование, пенсионное обеспечение (86,3%).

В 2004 г. платежеспособность по большинству малых организаций повысилась, коэффициент текущей ликвидности в значительном ряде отраслей составил величину, большую единицы: промышленность (на 5,5 %); строительство (на 0,5 %); торговля (на 6,8 %); связь (на 56,5 %); информационно-вычислительное обслуживание (на 10,6%); общая коммерческая деятельность по обеспечению функционирования рынка (на 128,1 %); непроизводственные виды бытового обслуживания населения (на 17,3 %); здравоохранение, физическая культура и социальное обеспечение (26,9 %); наука и научное обслуживание (на 79,5 %); финансы, кредит, страхование, пенсионное обеспечение (64,7%).

Анализ приведенных данных показывает, что в большинстве малых организаций за период с 2000 по 2003 г. соотношение текущих активов и краткосрочных обязательств ниже, чем 1:1, т. е. можно отметить высокий финансовый риск, связанный с тем, что малые организации в большинстве случаев были не в состоянии оплачивать свои счета. В 2004 г. положение несколько улучшилось в отраслях: наука и научное обслуживание; финансы, кредит, страхование, пенсионное обеспечение приблизилось к рекомендуемому значению, а в отрасли — общая коммерческая деятельность по обеспечению функционирования рынка — превысило это значение на 28,1%.

Значительное превышение текущих активов над краткосрочными обязательствами позволяет предположить, что организация имеет большой объем свободных ресурсов, формируемых из собственных источников. Для кредитной политики такое положение наиболее приемлемо. Однако отвлечение значительного объема средств в запасы и дебиторскую задолженность может отрицательно о: разиться на финансовом результате деятельности организации. Поэтому для каждой организации следует рассчитывать достаточный размер показателя текущей ликвидности.

Коммерческий банк, предоставляя кредит организации, проверяет значение коэффициента текущей ликвидности, так как сумма дебиторской задолженности может быть использована в качестве залога при выдаче ссуды. Товарные ссуды могут выдаваться в обмен на векселя, учитываемые в процессе взаиморасчетов и переуступке требований.

Акционеры организации, как и все хозяйственные партнеры, заинтересованы в стабильном финансовом состоянии организации, которое оценивается по коэффициенту текущей ликвидности. Именно этот показатель показывает, в какой мере активы организации способны покрыть его текущие долги.

В большинстве организаций состояние расчетной дисциплины характеризуется динамикойи структурой дебиторской задолженности. Дебиторы являются хозяйственными партнерами организаций. Малые организации функционируют в условиях свободной конкуренции и больших сложностей сбыта продукции, поэтому они широко используют при реализации товаров формы последующей оплаты. Увеличение дебиторской задолженности ставит организации в зависимость от финансового состояния хозяйственных партнеров (табл. 2).

Обобщенным показателем задолженности является оборачиваемость. Коэффициент оборачиваемости рассчитывается как отношение объема выручки от продажи к средней величине дебиторской задолженности. Коэффициент показывает, сколько раз задолженность образуется в течение анализируемого периода, одновременно характеризуя скорость, с которой дебиторская задолженность будет превращена в денежные средства. Проведенный анализ оборачиваемости дебиторской задолженности (Коб от 1,5 до 2,3) за 2000-2004 годы показал, что по всем отраслям экономики в большинстве малых организаций скорость обращения дебиторской задолженности очень низкая, за исключением сферы образования (Коб=7,1).

Таблица 2 ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬ МАЛЫХ ПРЕДПРИЯТИЙ ПО ОТРАСЛЯМ ЭКОНОМИКИ

(на конец года), млн. руб.

| Наименование | 2000 г. | 2001 г. | 2002 г. | 2003 г. | 2004 г. |

| Всего | 1005 325 | 1 325 065 | 1 595 487 | 2 433 020 | 3 284 800 |

| в том числе: | |||||

| промышленность | 96405 | 118665 | 121147 | 153965 | 254842 |

| сельское хозяйство | 6698 | 6571 | 8812 | 9327 | 12022 |

| строительство | 149771 | 209350 | 211693 | 268972 | 339554 |

| транспорт | 22585 | 21801 | 34028 | 46066 | 78518 |

| связь | 11243 | 2868 | 11994 | 6351 | 15381 |

| торговля и общественное питание | 487122 | 651416 | 881736 | 1430203 | 1346908 |

| оптовая торговля продукцией производственно-технического назначения | 64162 | 52143 | 91829 | 89039 | 100374 |

| информационно-вычислительное обслуживание | 4091 | 2049 | 3470 | 8198 | 9196 |

| >операции с недвижимым имуществом | 26328 | 30632 | 41165 | 67108 | 98779 |

| общая коммерческая деятельность по обеспечению функционирования рынка | 60416 | 121899 | 74585 | 123403 | 640155 |

| жилищно-коммунальное хозяйство | 1884 | 2567 | 5446 | 5667 | 5003 |

| непроизводственные виды бытового обслуживания населения | 1716 | 1940 | 2195 | 6769 | 2919 |

| здравоохранение, физическая культура и социальное обеспечение | 6146 | 6196 % | 4998 | 9684 | 27371 |

| образование | 224 | 324 | 765 | 764 | 554 |

| культура и искусство | 2968 | 5265 | 5462 | 7572 | 10790 |

| наука и научное обслуживание | 16743 | 22359 | 19582 | 24380 | 33598 |

| финансы, кредит, страхование, пенсионное обеспечение | 34760 | 35495 | 58332 | 152029 | 268638 |

| другие отрасли | 12063 | 33525 | 18248 | 23523 | 40198 |

Источник: по данным Росстата РФ.

Анализ данных табл. 2 показывает, что в ряде отраслей имеется тенденция увеличения дебиторской задолженности в течение 5 лет большими темпами, чем увеличение выручки от реализации, что в условиях инфляции для финансовой политики малых организаций нежелательно. Вследствие этого значительные суммы, получаемые организациями по краткосрочным кредитам банка, передаются покупателям и заказчикам в качестве дебиторской задолженности. Значительный удельный вес дебиторской задолженности связан не только с общим состоянием экономики (дефицит денежных средств, неплатежи, несовершенство нормативной и законодательной базы, система востребования задолженности), на ее величину существенное влияние оказывают специфические условия деятельности организаций, анализ которых позволяет исследовать состояние расчетов с дебиторами.

На величину дебиторской задолженности организации влияют:

общий объем реализации и доля в нем объема продаж на условиях последующей оплаты. Как показывают данные табл. 2, с ростом объема реализации увеличиваются остатки дебиторской задолженности;

платежная дисциплина хозяйственных партнеров;

финансовая политика взыскания дебиторской задолженности;

условия расчетов с покупателями и заказчиками с учетом сроков и льгот;

наличие эффективной системы контроля, которая позволит отследить состояние различных видов задолженности.

Растущее количество новых мелких покупателей, частая смена их организационной формы увеличивают объемы дебиторской задолженности, что отрицательно отражается на ликвидности малых организаций, их платежеспособности.

На платежеспособность организации непосредственное влияние оказывает период погашения задолженности. В процессе анализа этого показателя необходимо выявить сроки погашения основных видов задолженности, их динамику, а также соотношение сроков погашения кредиторской и дебиторской задолженности.

Качественное состояние дебиторской задолженности характеризует вероятность получения ее в соответствующем размере. Показателем этой вероятности является срок образования задолженности, удельный вес просроченной задолженности. Чем больший срок дебиторской задолженности,

тем ниже вероятность ее получения. Дебиторская задолженность по срокам образования классифицируется на задолженность до 1 мес., от 1 до 3 мес., от 3 до 6 мес., от 6 месяцев до 1 года и свыше 1 года. К нормальной относится задолженность, срок погашения которой не наступил, либо составляет менее 1 мес. К просроченной задолженности относятся задолженность, не погашенная в сроки, установленные договором, не реальные для взыскания долги. Отвлечение средств в эту задолженность создает реальную опасность неплатежеспособности организации-кредитора, уменьшает ликвидность баланса.

Анализ данных по малым организациям показал, что в большинстве случаев дебиторская задолженность по срокам образования превышает нормальную и составляет от 3 до 6 мес.

Непогашенная дебиторская задолженность создает в малых организациях проблему нехватки денежных средств. В Гражданском кодексе РФ (ст. 824) предусмотрено получение денежных средств в виде финансирования под уступку денежного требования. По договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование.

В качестве финансового агента по договору финансирования под уступку денежного требования может выступать коммерческий банк или организация, имеющая лицензию на проведение таких операций (факторинговая компания).

В случае факторинга с регрессом факторинговая компания, не получив денег с покупателей, имеет право через определенный срок потребовать их с поставщика. В этом случае факторинговая компания берет на себя ликвидный риск (риск неуплаты в срок), но кредитный риск остается на поставщике. Денежные требования в случае факторинга с регрессом выступают, по сути, обеспечением краткосрочного финансирования. В случае безрегрессного факторинга риск неуплаты со стороны дебиторов полностью переходит к факторинговой компании.

Обычно факторинговые компании принимают на факторинговое обслуживание без регресса более надежных дебиторов. При этом факторинге

регрессом обычно не предполагает уведомления дебиторов о переуступке прав денежного требования. Малые организации для улучшения финансовой дисциплины могут использовать адекватные виды факторингового обслуживания.

Кредиторская задолженность организации является главным источником внешнего финансирования организаций. Абсолютная сумма кредиторской задолженности малых организаций в целом по отраслям экономики возросла в 2001 г. по сравнению с 2000г. на 290 341 млн. руб. (19,2 %); в 2002 г. по сравнению с 2001 г. — на 425 037 млн. руб. (23,1%); в 2003 г. по сравнению с 2002 г. - на 755 125 млн. руб. (34,2%); в 2004 г. по сравнению с 2003 г. - на "I 306 732 млн. руб. (44,55%) (табл. 3).

Как показывает анализ приведенных данных, наблюдается устойчивая тенденция увеличения кредиторской задолженности в течение последних 5 лет. Такое положение свидетельствует о повышении зависимости деятельности малых организаций от кредитных операций. Расчет, основанный на сопоставлении кредиторской задолженности за ряд лет, является важным аналитическим приемом, который целесообразно использовать для прогнозирования ожидаемой величины задолженности.

Таблица 3 КРЕДИТОРСКАЯ ЗАДОЛЖЕННОСТЬ МАЛЫХ ПРЕДПРИЯТИЙ ПО ОТРАСЛЯМ ЭКОНОМИКИ

(на конец года), млн. руб.

| 2000 г. | 2001 г. | 2002 г. | 2003 г. | 2004 г. | |

| Всего | 1 507 185 | 1 797 526 | 2 222 563 | 2 977 688 | 4 284 420 |

| в том числе: | |||||

| промышленность | 174589 | 206189 | 199959 | 246536 | 354615 |

| сельское хозяйство | 26764 | 21186 | 29370 | 25779 | 26073 |

| строительство | 214635 | 260631 | 291855 | 456195 | 516883 |

| транспорт | 26968 | 34782 | 44232 | 59868 | 94031 |

| связь | 15252 | 6037 | 11017 | 9424 | 14420 |

| торговля и общественное питание | 719910 | 884466 | 1165990 | 1627734 | 1747995 |

| оптовая торговля продукцией производственно-технического назначения | 76933 | 71555 | 156854 | 106336 | 123021 |

| информационно-вычислительное обслуживание | 6577 | 5507 | 7696 | 10290 | 14897 |

| операции с недвижимым имуществом | 29840 | 29331 | 37315 | 59289 | 104888 |

| общая коммерческая деятельность по обеспечению функционирования рынка | 73393 | 120575 | 110083 | 151758 | 884389 |

| жилищно-коммунальное хозяйство | 2946 | 4187 | 6693 | 7074 | 10549 |

| непроизводственные виды бытового обслуживания населения | 2159 | 6788 | 2594 | 3091 | 3298 |

| здравоохранение, физическая культура и социальное обеспечение | 6678 | 6,445 | 7432 | 12246 | 24767 |

| образование | 470 | 619 | 2758 | 1160 | 934 |

| культура и искусство | 12035 | 5696 | 6598 | 11158 | 26010 |

| наука и научное обслуживание | 24619 | 33233 | 30696 | 42613 | 66916 |

| финансы, кредит, страхование, пенсионное обеспечение | 72627 | 79413 | 84570 | 108008 | 225477 |

| другие отрасли | 20790 | 20886 | 26851 | 39129 | 45257 |

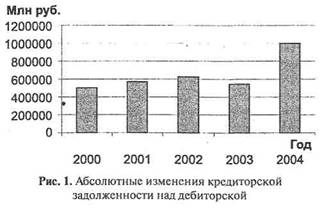

Для оценки состояния расчетов с кредиторами необходимо вести ежемесячный учет кредиторской задолженности. На основании данных аналитического учета расчетов с поставщиками изучается остаток обязательств на конец отчетного периода, в том числе по срокам образования. Особо выделяются задолженности, срок погашения которых составляет от 3 мес. и более. Неплатежи организации свидетельствуют о финансовых затруднениях, связанных с дефицитом денежных средств. В соответствии с Федеральным законом от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» при непогашении долговых обязательств в течение 3 мес. организация может быть признана несостоятельной. Поэтому на основе анализа следует сделать правильные выводы о процессе управления кредиторской задолженностью. Значительное превышение кредиторской задолженности над дебиторской неблагоприятно для финансовой устойчивости организации. Превышение дебиторской задолженности над кредиторской свидетельствует об отвлечении средств из хозяйственного оборота и может привести в дальнейшем к необходимости привлечения дорогостоящих кредитов банков и займов для обеспечения текущей производственно-хозяйственной деятельности организации. Следовательно, от того, насколько соответствуют предоставленные и полученные объемы кредитования, зависит нормальное финансовое состояние малой организации. Анализ данных по малым организациям за 5 лет показал, что в 2000 г. превышение кредиторской задолженности над дебиторской составляет 501 860 млн. руб.; в 2001 г. — на 572 461 млн. руб.; в 2002 г. - на 627 076 млн. руб.; в 2003 г. - на 544 668 млн. руб.; в 2004 г. — 999 620 млн. руб. Эти показатели свидетельствуют об устойчивой тенденции в течение рассматриваемого периода к увеличению суммы прироста кредиторской задолженности над дебиторской (рис. 1).

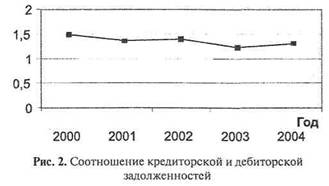

Однако соотношение кредиторской задолженности и дебиторской задолженности за тот же период времени показал, что наблюдается небольшая, но устойчивая тенденция к снижению этого показателя: в 2000 г. - 1,49; в 2001 г. - 1,35; в 2002г. - 1,39; в 2003 г. - 1,22; в 2004 г. - 1,30 (рис. 2).

Рекомендуемое значение для данного коэффициента -1,2, т.е. на 1 руб. кредиторской задолженности приходится 1,2 руб. дебиторской задолженности. По нашим расчетам зависимость малых организаций от кредиторов к 2004 г. снизилась — на 0,19, что положительно отразилось на финансовой устойчивости организаций.

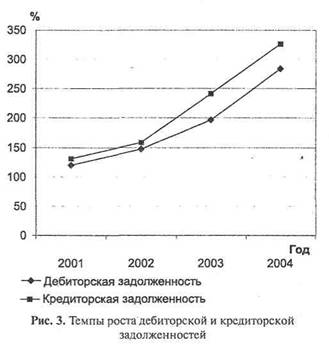

Темпы роста дебиторской задолженности малых организаций за период 2000 — 2004 гг. опережали темпы роста кредиторской задолженности (рис. 3), что отразилось на снижении уровня коэффициента соотношения кредиторской задолженности и дебиторской. Превышение дебиторской задолженности над кредиторской наблюдалось по малым предприятиям всех отраслей экономики. Малые организации активно используют стратегию товарных ссуд, реализуя потребителям свою продукцию с рассрочкой платежей, а также используют беспроцентные заемные средства для приобретения материально-производственных ресурсов и осуществления других расчетов.

Сравнение состояния дебиторской и кредиторской задолженностей позволяет отметить, что скорость обращения кредиторской задолженности более низкая по сравнению с дебиторской. Такое положение может рассматриваться положительно, так как обеспечивает дополнительный приток денежных средств, но только в том случае, если невелика доля просроченных платежей. В противном случае дефицит платежных средств при условии наступления сроков погашения долговых обязательств может привести к дальнейшему росту кредиторской задолженности и в конечном итоге к неплатежеспособности организации. Для улучшения финансового состояния организации необходимо следить за соотношением дебиторской и кредиторской задолженностей, постоянно контролировать состояние расчетов по просроченным задолженностям.

Рекомендуются следующие способы управления средствами в расчетах с дебиторами: — не предоставлять отсрочку платежа без предварительной проверки финансового состояния покупателя;

получить от покупателя договор о залоге имущества на сумму отсроченного платежа; продать счета дебиторов факторинговой компании или факторинговому отделу банка;

застраховать средства в расчетах от убытков по безнадежным долгам;

постоянно контролировать счета дебиторов; оценивать реальное состояние дебиторской задолженности (выявлять сомнительные долги, оценивать вероятность появления суммы безнадежных долгов);

контролировать соотношение дебиторской и кредиторской задолженностей;

разработать систему договоров с покупателями с гибкими условиями сроков и форм оплаты (предварительная оплата, обычно со скидкой; частичная предварительная оплата в сочетании с продажей в кредит; передача на реализацию — сохранение права собственности предприятия на свою продукцию, пока не будет получена оплата за нее; выставление промежуточного счета — эффективно при долгосрочных контрактах, обеспечивает регулярное поступление денег по мере выполнения отдельных этапов договора; получение банковской гарантии на возмещение банком соответствующей суммы в случае невыполнения дебитором своих обязательств; применение гибких цен, которые согласуются с индексом инфляции и фактическим сроком оплаты товаров). Реализация перечисленных способов характеризует деловую активность организации. Следует отметить, что деловая активность характеризуется степенью эффективности использования имущества организации, профессиональной квалификацией менеджмента организации, а в финансовом аспекте показателями оборачиваемости капитала, мобильных средств, готовой продукции, дебиторской и кредиторской задолженности, В комплексном подходе деловую активность можно характеризовать с помощью индекса предпринимательской уверенности (рис. 4).

По данным Росстата РФ, в промышленности индекс предпринимательской уверенности рассчитывается как среднее арифметическое значение балансов оценок фактически сложившихся уровней спроса (портфеля заказов), запасов готовой продукции (берется с обратным таком), а также ожидаемой тенденции выпуска продукции.

Источник: по данным Росстата РФ.

Индекс предпринимательской уверенности, рассчитанный для малых предприятий различных секторов экономики

В строительстве индекс предпринимательской уверенности определяется как среднее арифметическое значение балансов оценок фактического состояния портфеля заказов и ожидаемого изменения численности занятых в организациях.

В розничной торговле индекс предпринимательской уверенности рассчитывается как среднее арифметическое значение балансов оценок фактической экономической ситуации организации, уровня складских запасов (берется с обратным знаком) и ожидаемой экономической ситуации.

Как видно на графике (см. рис. 4), деловая активность в отраслях промышленности, строительства, розничной торговли медленно, но постоянно имеет тенденцию к повышению в течение рассматриваемого периода за 2000-2004 годы, что положительно отражается на финансовых показателях.

Деловая активность проявляется в динамичном развитии предприятия, достижении им поставленных целей, в эффективной организации производства.

Эта зависимость означает, что экономический потенциал предприятия возрастает; по сравнению с увеличением экономического потенциала объем реализации возрастает более высокими темпами, т.е. ресурсы предприятия используются более эффективно; прибыль возрастает опережающими темпами, что свидетельствует об относительном снижении издержек производства и обращения.

Положительным финансовым результатом деятельности любой организации является прибыль. За счет прибыли погашаются долговые обязательства организации перед кредиторами и инвесторами.

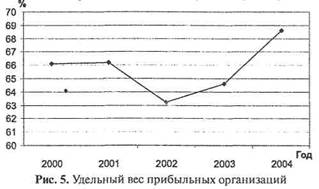

Прибыль зависит от многих факторов и является основным источником производственного и социального развития организации. За период 2000 — 2004 гг. удельный вес прибыльных малых организаций возрос и имеет тенденцию к повышению (рис. 5).

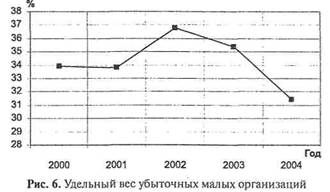

Характерными чертами финансового состояния малых организаций в настоящее время являются недостаточная величина оборотного капитала, низкая платежная дисциплина, значительный объем товарообменных операций, высокая стоимость кредитных ресурсов. Число убыточных организаций в ряде отраслей экономики составляет от 30 до 50% (рис. 6). Положительной тенденцией является снижение количества убыточных малых организаций, начиная с 2002 г.

Результаты анализа прибыли за предыдущий период используются для определения направлений поиска резервов ее роста на последующий период. Относительную прибыльность различных направлений деятельности организации характеризуют показатели рентабельности. Рентабельность отражает эффект соотношения прибыли с различными ресурсами. Среди "показателей доходности организаций важной характеристикой в оценке является доходность операционной деятельности: рентабельность продаж и рентабельность активов. Рентабельность продаж измеряется отношением величины прибыли к объему продаж (рис. 7) и характеризует эффективность предпринимательской деятельности, т.е. сколько получено прибыли с каждого рубля проданных товаров, работ и услуг.

Как видно из приведенных данных, рентабельность продаж в целом по малым организациям с 2000 по 2004 г. снизилась на 1,3 %, хотя следует отметить, что абсолютная величина показателя в этот период была очень низкая — от 3,1 до 1,8 %, за исключением операций с недвижимым имуществом (11,9%). Снижение уровня рентабельности продаж связано с повышением себестоимости единицы продукции, производимой в малых организациях, и ростом объема продаж. Различия в значении показателя рентабельности продаж в различных отраслях определяются особенностями отраслевого характера и эффективностью управления в каждой организации.

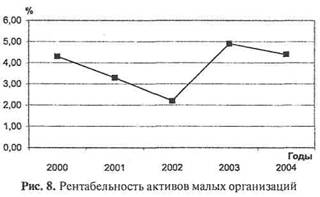

В качестве обобщающей количественной характеристики доходности операционной деятельности используется показатель рентабельности активов. Экономический смысл показателя состоит в том, что он характеризует отдачу с каждого рубля, вложенного в активы организации. Рентабельность активов определяется как соотношение прибыли и стоимости активов организации. В целом по малым организациям за 5 лет она повысилась от 2,2 до 4,9%, т.е. наблюдается улучшение использования имущества (рис. 8).

С каждого рубля средств, вложенных в активы, организации получили: в 2000 г. — 4,3 руб. прибыли; и 2001 г. - 3,3 руб., в 2002 г. - 2,2 руб., в 2003 г. - 4,9 руб., в 2004 г. — 4,4 руб. Причиной положительных тенденций в уровне рентабельности активов стали опережающие темпы роста прибыли, полученной от финансово-хозяйственной деятельности по сравнению с темпами роста стоимости имущества. На уровень и динамику показателей рентабельности оказывают влияние факторы, формирующие прибыль организации: объем продаж, цена, качество и структура продукции, затраты на производство и реализацию продукции.

Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная — препятствовать развитию, увеличивать затраты предприятия излишними запасами и резервами. Сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов.

Таким образом, четкая организация финансового анализа позволяет выработать обоснованные управленческие решения. Для достижения этих целей необходимо широко использовать методы и приемы финансового анализа, иметь соответствующее информационное обеспечение.

В процессе анализа необходимо иметь в виду; что определение финансового результата зависит от выбранной руководством предприятия финансовой стратегии и сформированной на ее основе учетной политики. Появляется возможность рационального подхода (например, в части распределения затрат между годовой продукцией и незавершенным производством, списания расходов будущих периодов, создания резервов) в управлении величиной финансовых результатов как текущего, так и будущих периодов.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ