Анализ интегральной динамики финансово-хозяйственной деятельности с использованием рейтинговой оценки

И.А. Слободняк,

заведующий кафедрой «Бухгалтерский учет и аудит»

Байкальского государственного университета экономики и права,

доцент, кандидат экономических наук, Иркутск,

Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет,

№ 11, ноябрь 2012

В настоящее время анализу бухгалтерской отчетности организации уделяется достаточно большое внимание, поскольку именно бухгалтерская отчетность является основным источником информации об имущественном и финансовом положении организации для внешних пользователей. При этом широкое распространение получили как горизонтальный анализ, то есть анализ динамики какого-либо показателя, так и вертикальный анализ, то есть анализ структуры какого-либо объекта анализа. Большое внимание уделяется коэффициентному анализу, когда вывод о той или иной стороне финансово-хозяйственной деятельности делается на основании какого-либо набора коэффициентов. В дальнейшем значения коэффициентов сравниваются с их рекомендуемым уровнем (его также называют нормативом), в результате чего формируется мнение о платежеспособности или неплатежеспособности организации, ее финансовой устойчивости или неустойчивости, рентабельности деятельности, уровне деловой активности и т.д.

Однако применение отдельно взятых коэффициентов, рассчитанных с использованием какой-либо методики, пусть даже и глубоко разработанной, является недостаточно эффективным с точки зрения интерпретации результатов анализа. Все рассчитываемые коэффициенты должны бьпъ приведены в систему и лишь на основании анализа системы показателей можно сделать вывод не просто о ликвидности и платежеспособности предприятия, и не только о его финансовой устойчивости, но в целом о результатах его финансово-хозяйствен ной деятельности и финансовом положении.

Действительно, в большинстве случаев в динамике значения финансовых показателей изменяются. При этом данные отклонения могут характеризоваться различной направленностью по тем или иным показателям. Например, коэффициент абсолютной и текущей ликвидности может постепенно возрастать, а их уровень соответствовать нормативному (рекомендуемому) значению показателей, что в большинстве случаев следует охарактеризовать положительно, а коэффициент промежуточного покрытия (быстрой ликвидности) между тем демонстрировать противоположную тенденцию (снижаться); а возможно и вообще выходить за рамки рекомендуемого интервала. Или другой вариант: предприятие показывает достаточно высокий уровень платежеспособности и ликвидности баланса, но при этом на самом деле является финансово неустойчивым, иметь низкий уровень деловой активности, а в некоторых случаях даже быть нерентабельным.

Как следствие, теоретики и аналитики, специалисты — практики, работающие в данной области, ведут постоянную дискуссию о том, какой же показатель из всей их совокупности точнее всего характеризует уровень финансового состояния организации. При этом рассматриваются такие показатели, как коэффициент общей ликвидности баланса, коэффициент финансовой независимости, рентабельность продаж и рентабельность активов.

Однако, даже рассчитанные по данным одного предприятия, эти показатели могут как соответствовать нормативам, так и расходиться с ними, изменяться в различных направлениях, в том числе, например, показатели ликвидности могут улучшаться, а финансовой устойчивости одновременно ухудшаться. Вопрос о том, в каком периоде финансовое состояние было лучше — в отчетном или в предшествующем — так и остается открытым.

В этом случае необходимо проведение дополнительных расчетов, которые и позволят сформировать более достоверное представление о финансовом состоянии экономического субъекта. Но главное — это все-таки системный взгляд на показатели, характеризующие не только финансовое состояние, но и в целом эффективность финансово-хозяйственной деятельности организации. При этом мы не считаем, что существует только один единственный показатель, который наилучшим образом иллюстрирует результаты финансово-хозяйственной деятельности. Необходимы исследование и оценка всей системы показателей.

Использование систем показателей широко распространено за рубежом. Хорошим примером служит Balanced Scorecard (BSC) — сбалансированная система показателей, разработанная Д. Нортоном и Р. Капланом в 1990 году. Она представляет собой систему взаимосвязанных, количественно определяемых показателей в различных измерениях, которые служат для оценки эффективности, производительности, производственного потенциала предприятия или его подразделений 1 .

1 Kaplan R., Norton D. The Balanced Scorecard. Translation strategy into Action. Boston, 1996. р.

Отличительной особенностью BSC является объединение в одной структуре количественных и качественных показателей, которые можно с максимальной пользой применять при принятии управленческих решений. Использование при этом нефинансовых показателей при принятии управленческих решений стало вынужденной мерой, так как традиционные финансовые показатели имели ретроспективный характер, что не соответствовало представлениям об оперативном и стратегическом управлении.

Именно на базе BSC стало возможным объединение в рамках одной системы как финансовых, так и нефинансовых показателей, причем представленных с использованием совершенно различных измерителей. И несмотря на то, что такой подход иногда воспринимался «в штыки», он подтвердил свою жизнеспособность многолетней практикой использования. Действительно, при анализе динамики показателей, представленных в системе, никто не предлагал сравнивать уровень финансовых результатов с численностью персонала или количеством конкурентов. Эти последние данные сопоставлялись лишь «построчно» внутри одного показателя. Тем не менее, их приведение в систему позволяло сделать гораздо более обоснованный вывод в целом о динамике деятельности организации, а главное, обеспечивало большую наглядность подобного решения.

Актуальность использования BSC подтверждается и отечественными специалистами. В частности, Альгин В.А. указывает, что «система сбалансированных показателей представляет собой не только эффективный способ построения модели стратегического управления организацией по показателям деятельности в разрезе проекций стратегических целей, но и представляет интерес для оценки стратегии как внутренними, так и внешними пользователями аналитической информации, формируя гибкий инструментарий фундаментальной оценки как стратегии развития компании, так и её стоимости» 2 .

2 Альгин В.А . Финансовая диагностика развития компаний: фундаментальная оценка на основе BCS / В.А. Альгин // Аудит и финансовый анализ. — 2006. — №3. С. 21.

Рассматривая основные преимущества системы сбалансированных показателей, В.Т. Чая и А.Д. Золотухина обращали внимание на то, то ее использование дает возможность оценить стратегию и цели организации; устранить разрыв между целями компании и их реализацией; оперативно реагировать на изменения; оценить результативность любого затратного проекта; привязать цели компании к деятельности персонала 3. Ряд преимуществ сбалансированных ведомостей, используемых для управления, выделен и Санниковой И.Н. 4 .

3 Чая В . Т. Система методов управленческого учета / В.T. Чая, А.Д. Золотухина // Аудит и финансовый анализ. — 2009. — № 1. С. 335.

4 Санникова И.Н. Роль сбалансированной оценочной ведомости в управлении организацией / И.Н. Санникова // Управление современной организацией: опыт, проблемы и перспективы: мат-лы IV междунар. науч.-практ конференции.— Барнаул: Изд-во АлтГУ, 2010. С. 28 — 37

Идея включения в отчетность финансовых и нефинансовых показателей была востребована и реализовывалась еще до развития BSC, примером чему может служить концепция Ratio au Тbleau de Bord. Ключевым показателем этой системы, разработанной во Франции еще в 30-х гг. ХХ века, являлась рентабельность активов 5. Идеи французских экономистов в ходе их дальнейшей эволюции претерпели множество изменений и привели к формированию современной концепции Ratio au Tableau de Bord, которую ее авторы И. Чиапелло и М. Лебас определили как инструмент управления, используемый для выбора, документирования и интерпретации объединенных причинно-следственными связями финансовых и нефинансовых показателей. Каждый показатель отображает состояние определенной части бизнеса, которой нужно управлять. На сегодня Ratio au Tableau de Bord, можно считать, является общепризнанной моделью для анализа функционирования бизнеса как системы. В настоящее время Ratio au Tableau de Bord имеет многоцелевое предназначение, используется для разных уровней управления 6 .

5 Layzel P., Cibert A . Des ratios аи Таblеаи de Bord. Paris, 1959. р. 53.

6 Редченко К.И. Показательное несогласие: Balanced Scorecard и Tableau De Bord // ITeam-технологии корпоративного управления, 2003. (http://www.iteam.ru/articles.php)

Необходимость использования именно системы показателей для оценки финансово-хозяйственной деятельности организации в целом — очевидна. Вопрос в другом: как же все-таки в конечном итоге объединить разнонаправленные тенденции, свойственные различным показателям, в единое резюме, которое давало бы четкий ответ на вопрос, каковы достижения организации в отчетном периоде по сравнению с прошлыми периодами в целом, а не по отдельным направлениям. Как, наконец, однозначно оценить эффективность работы генерального директора и совета директоров как высших управленческих звеньев компании, особенно в случае, когда отдельным показателям свойственны разнонаправленные тенденции.

Для решения данной проблемы наиболее объективную информацию позволит дать не просто индивидуально-коэффициентный анализ (то есть расчет отдельных коэффициентов по данным отчетности), но анализ, дополненный рейтинговой оценкой деятельности предприятия, его имущественного и финансового состояния.

В экономической литературе даются различные определения рейтинга. Так, Б.А. Райзберг указывает, что рейтинг это оценка значимости, масштабности, важности фирмы, банка, а также показатель, характеризующий кредитоспособность компании 7 . Представляется, что в подобном контексте это скорее оценка положения организации в сопоставлении с результатами, достигнутыми другими организациями.

7Райзберг Б.А. Язык рынка / Б.А. Райзберг. — М.: МИП «Дума», 1991. С. 286.

В Большом экономическом словаре рейтинг определяется как оценка, отнесение к классу, разряду, категории 8 . При этом в интересующей нас области исследования (динамика имущественно-финансового состояния организации), естественно, речь может идти об отнесении к тому или иному классу в соответствии с динамикой базовых финансовых коэффициентов.

8 Большой экономический словарь / Под ред. А.Н. Азрилияна. 4 — е изд., доп. и перераб. — М.: Ин-т новой экономики, 1999. С. 858.

Кроме того, рейтинг как результат оценки (а не процесс ранжирования) специалисты считают агрегированным показателем эффективности работы хозяйствующего субъекта или его подразделения. Например, М.И. Дроздова пишет, что рейтинг представляет собой итог комплексной оценки деятельности организации. Его получают путем изучения системы показателей, которые характеризуют все процессы, происходящие в организации, и включают в себя обобщающие данные об их результатах 9 . Именно в этом значении мы и станем использовать понятие рейтинг в данной статье.

9 Дроздова М.И. Рейтинговая оценка деятельности организаций потребительской кооперации / М.И. Дроздова // Регион: экономика и социология. — 2009. — № 1. С. 182.

Существует несколько способов подсчета рейтинга. Но независимо от того, какой подход к его определению используется, все они имеют ряд преимуществ. Во-первых, необходимо заметить, что рейтинговая оценка как показатель конкурентоспособности предприятий непосредственно не влияет на результаты производственно-хозяйственной деятельности предприятия, но она обнажает болевые точки, расставляет вехи и ориентиры для принятия объективных управленческих решений 10 . И это очевидно, поскольку анализ финансово-хозяйственной деятельности не может оказать влияние на те результаты, которые уже достигнуты, а имеет целью выявление резервов повышения эффективности финансово-хозяйственной деятельности.

10 Аврашков Л.Я. К вопросу об оценке конкурентоспособности предприятий /Л.Я. Аврашков, А.В. Графов// Аудитор. — 2009. - Nel l — С. 47.

Кроме того, преимуществами рейтинговых моделей являются простота, возможность расчета оптимальных значений по частным показателям, способность ранжирования организаций по результатам, комплексный подход к оценке кредитоспособности и т.д. 11 .

11 Казакова И.И. О методах оценки кредитоспособности заемщика / И.И. Казакова // Деньги и кредит. — 2007,. — Мб. — С.40.

По мнению Симионова Р.Ю., рейтинговые оценки имеют целый ряд преимуществ, главные из которых простота и наглядность. Однако реализовать эти преимущества можно только в том случае, если подход к формированию рейтинговой оценки будет предельно взвешенным. Например, этот же автор поясняет, что этими преимуществами можно воспользоваться, если выполняются следующие условия:

— оценка должна строиться на системе показателей, адекватно отражающих качественные характеристики предприятия и его продукции;

— правильно выбран метод трансформации отдельных оценок в обобщающую рейтинговую оценку;

— рейтинговый анализ строится на использовании полной и достаточной информации 12 .

12 Симионов Р.Ю. Рейтинговая оценка строительных организаций: проблемы методологии / Р.Ю. Симионов//Аудит и финансовый анализ. — 2007.— №1 — С. 232.

Существуют различные методы расчета рейтинга, в том числе метод сумм, геометрической средней, коэффициентов, сумм мест, расстояний 13 . Наиболее простой из них состоит в том, что для сравнения берется несколько предприятий, приблизительно одинакового профиля и размера (либо несколько периодов, в течение которых функционировала какая-либо организация), и по ним рассчитываются самые различные показатели, например, коэффициенты финансового состояния (в т.ч. показатели платежеспособности, финансовой устойчивости, рентабельности, деловой активности).

13 Дроздова М.И . Рейтинговая оценка деятельности организации потребительской кооперации/ М.И. Дроздова // Регион: экономика и социология. – 2009. - №1. – С. 183.

Затем среди полученных значений по каждому из коэффициентов выбирают его оптимальный уровень и принимают его за 1, после чего рассчитывают долю значения коэффициента по каждому предприятию в оптимальном значении. Например, если оптимальный среди имеющихся коэффициент промежуточного покрытия был равен 0,8, то рейтинг предприятия со значением коэффициента промежуточного покрытия 0,4 будет равен 50% или 0,5.

Складывая значения рейтинга по каждому показателю соответствующего предприятия, получим суммарный рейтинг предприятия (периода).

Заметим, что рейтинговую оценку не обязательно строить по нескольким предприятиям. Ее можно сформировать по одному предприятию и оценить ее финансовое состояние в отчетном периоде по сравнению с другими периодами. Но сам смысл методики от этого не меняется.

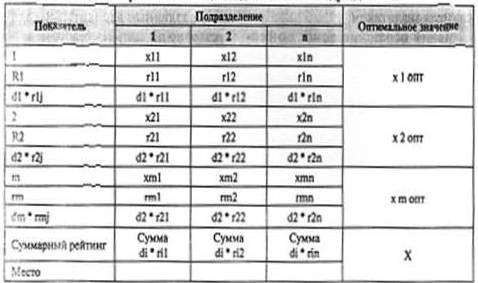

В общем виде при использовании подобного способа матрицу рейтинговой оценки можно представить следующим образом (таблица 1).

Таблица 1. Схема матрицы рейтинговой оценки

При расчете рейтинга предприятия по какому-либо показателю (то есть построчно), следует руководствоваться некоторыми правилами:

— если за оптимальное значение показателя принимается максимальное значение, то рейтинг конкретного предприятия по данному показателю будет рассчитываться по формуле:

R mn= Х m опт./Х mn (1)

— если за оптимальное значение принимается минимальное значение показателя, то для, расчета рейтинга предприятия по данному показателю применяется обратный расчет, то есть:

R mn= Х mn/Х m опт. (2)

Ситуация с оценкой осложняется, если в качестве оптимального значения нельзя выбрать ни максимальное, ни минимальное значение показателя. Например, сегодня на практике все ужепришли к пониманию того, что бесконечное увеличение уровня коэффициента оборачиваемости 14 вряд ли является:

А) возможным (хотя к его увеличению постоянно призывают многие практики и теоретики);

Б) необходимым.

14Здесь и далее мы будем использовать классический подход к расчету коэффициента оборачиваемости с использованием формулы: К оборачиваемости = V/A, где V — величина выручки за период; A — средняя величина актива за период, оборачиваемость которого оценивается.

Поскольку увеличение любого коэффициента оборачиваемости возможно либо приувеличениичислителя большими темпами, чем увеличение знаменателя (где пределы небезграничны), либо при снижении знаменателя большими темпами, нежели числителя, что вообще вряд ли представляется целесообразным.

Поэтому при определении оптимального уровня по соответствующим показателям целесообразно применять подход, при котором в качестве оптимального значения может быть выбран некий средний уровень. В этом случае при расчете рейтинга по данному показателю необходимо использовать либо формулу (1), либо формулу (2), в зависимости от того, какой уровень отмечается по конкретному показателю в конкретном периоде или у конкретной организации:

— если уровень показателя в каком либо периоде ниже оптимального, то расчет рекомендуем проводить по формуле (1);

— если уровень показателя в каком-либо периоде выше оптимального, то расчет проводить по формуле (2).

В любом случае рейтинг по конкретному показателю не может превышать уровень 1 ни в одном из периодов.

После этого показатели рейтинга по конкретным показателям суммируются, в результате чего получается общий рейтинг предприятия (или же рейтинг периода). При этом в том случае, если при проведении анализа между собой сравниваются не различные предприятия, а различные периоды в деятельности одного предприятия, то при построении рейтинга могут использоваться не только относительные показатели, но абсолютные значения таких параметров как выручка от продажи продукции, прибыль от продаж, суммарная величина активов.

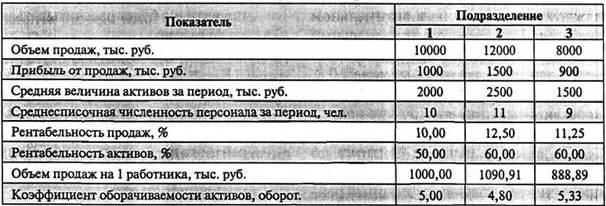

Исходные данные для расчета рейтинга приведены в таблице 2.

Таблица 2. Исходные данные для проведения рейтинговой оценки

По данным этой таблицы можно сделать предварительный вывод о том, что однозначно сказать, деятельность какого подразделения была наиболее эффективной в отчетном периоде, нельзя. Рентабельность продаж является самой высокой у подразделения № 2, рентабельность активов — у подразделений № 2 и N 3, объем продаж на к одного работника — у подразделения № 2, а оборачиваемость активов у подразделения № 3.

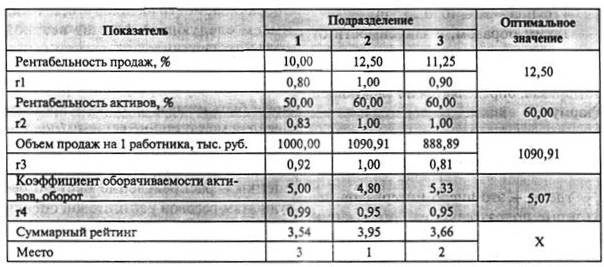

При проведении рейтинговой оценки по трем первым относительным л показателям в качестве оптимального д значения принято максимальное значение показателя, а по коэффициенту оборачиваемости активов принята медиана, то есть середина между наименьшим и наибольшим значениями показателя. В таблице 3 приведен расчет рейтинга подразделений по указанным показателям.

Таким образом, рейтинг показывает, что в отчетном периоде наилучшие результаты функционирования показало подразделение № 2 — его рейтинг оказался наивысшим. Худшие результаты были у подразделения № 1.

Однако предлагается не только определить места, которые по итогам рейтинга заняла та или иная организация (подразделение), но дополнительно сопоставить уровень достигнутого рейтинга с максимально возможной его величиной. В данном случае максимально возможным уровнем рейтинга является значение 4 — оно будет достигнуто в том случае, если по всем показателям какого-либо подразделения (периода) рейтинг будет равен 1. В данном случае, суммарный рейтинг по подразделению № 1 равняется 3,54, что составляет 88,42% от максимально возможной величины, суммарный рейтинг по подразделению № 2 — 98,68% от максимально возможной величины, а по подразделению № 3 — 91,62% от максимума. Соответственно, несмотря на то, что первое подразделение находится на третьем месте, его рейтинг является достаточно высоким в его сравнении с максимально возможной величиной.

Естественно, что чем большее число показателей используется в расчете, тем более объективным получится результат анализа. При этом в одной матрице можно объединить показатели платежеспособностй и показатели финансовой устойчивости, показатели рентабельности и показатели деловой активности, а также какие-либо абсолютные показатели результатов деятельности (последнее, правда, представляется дискуссионным, возможно, более правильным представляется отдельные рейтинги выводить по абсолютным показателям и относительным).

Таблица 3. Рейтинговая оценка деятельности подразделений

Главный недостаток рейтинговой оценки состоит в том, что она позволяет выявить не действительно лучшее предприятие, подразделение или период, но выбрать лучшее среди имеющегося. При этом далеко не факт, что результаты лучшего периода будут действительно хорошими.

Поэтому не следует слепо доверять результатам рейтинга, надо оценивать, насколько полученный рейтинг ниже, чем максимально возможный рейтинг. А максимально возможный рейтинг определяется числом показателей — m. Например, можно установить следующие интервалы распределения по уровням суммарного рейтинга:

1 группа — R ϵ (0,75 * m; m];

2 группа — R ϵ (0,5 * m; 0,75 * m];

3 группа — R ϵ (0,25* m; 0,5 * m]

4 группа — R ϵ (0; 0,25 * m].

Таким образом, в зависимости от количества уровней шаг, с которым определяется протяженность каждого интервала, определяется по следующей формуле:

Шаг интервала = 1/m (3)

где m — это число интервалов, на которые подразделяются организации (подразделения, периоды), с использованием которых проводится рейтинговая оценка.

При этом предприятие (подразделение или период), рейтинг которого попал в четвертую группу, может быть лучшим с точки зрения его сравнительного финансового состояния. Просто во все остальные периоды финансовое состояние предприятия (подразделения предприятия в периоде) еще хуже.

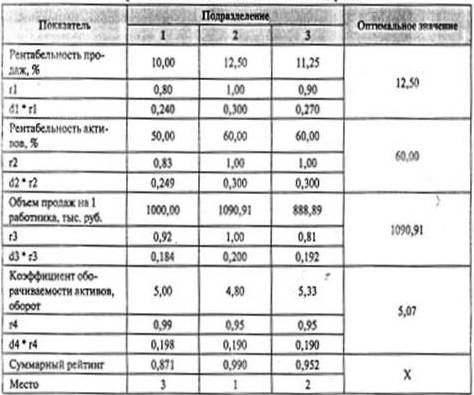

Существует более сложная схема расчета рейтинга, основанная на весе (значимости) каждого показателя, используемого при расчете рейтинга. Основное преимущество данной схемы по сравнению с упрощенной формой расчета рейтинга состоит в том, что показатели, по которым рассчитывается рейтинг, входят в матрицу рейтинговой оценки не с равными весами, а с учетом важности (значимости) того или иного показателя. Значимость показателя устанавливается при помощи веса d i . В результате матрицу рейтинговой оценки можно представить так, как мы сделали это в табл. 4.

При этом должно выполняться условие, что:

В предыдущем примере вес по показателю рентабельности продаж установлен на уровне 0,3, рентабельности активов — 0,3, объем продаж на 1 работника — 0,2, коэффициент оборачиваемости активов — 0,2. Тогда имеем следующий формат весовой матрицы рейтинговой оценки (табл. 5).

В этом случае результаты рейтинга могут быть иными, то есть распределение мест между организациями (подразделениями, периодами) по результатам обычной (стандартной) рейтинговой оценки и распределение мест по результатам весовой рейтинговой оценки окажется различным. Преимущество получат те организации (подразделения, периоды), у которых наиболее высокими являются значения тех показателей, которым присвоен максимальный вес при составлении весовой матрицы рейтинговой оценки.

При построении весовой матрицы рейтинговой оценки должны использоваться и иные уровни для интерпретации полученных результатов. Поскольку

то максимально возможный суммарный рейтинг будет также равен 1 (данное значение будет получено в том случае, когда все значения показателей по какой-либо организации (подразделению, периоду) были приняты в качестве оптимальных и соответственно все значения r ij по данной организации также равны 1).

Cледовательно, если для целей управления все организации (подразделения, периоды) решено подразделять на 4 уровня, то интервалы соответствующих групп можно представить следующим образом:

— 1 уровень (наилучший) - r ϵ (0,75; 1]

— 2 уровень - r ϵ (0,5; 0,75];

— 3 уровень - r ϵ (0,25; 0,5];

— 4 уровень (наихудший) – r ϵ [0; 0,25].

Таблица 4. Весовая рейтинговая оценка деятельности подразделений

Таблица 5. Весовая рейтинговая оценка деятельности подразделений

Главный недостаток весовой рейтинговой оценки состоит в том, что выбор весов по показателям, используемым для целей расчета рейтинга, является субъективным. Безусловно, по некоторым направлениям анализа важность отдельных показателей может быть очевидной. Но в большинстве случаев установление весов будет отражать субъективную оценку значимости показателя аналитиком.

Таким образом, с помощью рейтинга можно сопоставить результаты финансово-хозяйственной деятельности организации в одном периоде с результатами деятельности в другом периоде не по одному, а по нескольким показателям и, следовательно, сделать более обоснованный вывод о динамике результатов финансово-хозяйственной деятельности организации, ее финансового состояния.

Более того, рейтинг получил очень широкое распространение и может быть использован при решении многих «бытовых» вопросов в повседневной жизни человека,например,таких как:

Какую вещь купить?

Куда поехать отдыхать?

Главное, необходимо выбрать параметры, по которым можно сравнить различные варианты, и количественно оценить их (например, по пятибалльной шкале). После этого выбор лучшего варианта из нескольких превращается в простую процедуру расчета рейтинга каждого варианта. Использование такого подхода позволит получить интегрированную оценку, учесть большое количество параметров при формировании аналитического заключения в той мере, в какой этот термин применим к рассмотренной нами ситуации из повседневной жизни человека.

Литература

1. Аврашков Л.Я. К вопросу об оценке конкурентоспособности предприятий / Л.Я. Аврашков, А.В. Графов // Аудитор. – 2009. - № 11 – С. 47. Казакова И.И. О методах оценки кредитоспособности заемщика / И.И. Казакова // Деньги и кредит. – 2007. - №6. – С. 40

2. Альгин В.А. Финансовая диагностика развития компаний: фундаментальная оценка на основе BCS / В.А. Альгин // Аудит и финансовый анализ. — 2006. — №3. С. 21.

3. Большой экономический словарь / Под ред. А.Н. Азрилияна. 4 — е изд., доп. и перераб. — М.: Ин-т новой экономики, 1999. С. 858.

4. Дроздова М.И. Рейтинговая оценка деятельности организаций потребительской кооперации / М.И. Дроздова // Регион: экономика и социология. — 2009. — №1. С. 182.

5. Редченко К.И. Показательное несогласие: Balanced Scorecard и Tableau De Bord // ITeam-технологии корпоративного управления, 2003. (http:// www.iteam.ru/articles.php)

6. Райзберг Б.А. Язык рынка / Б.А. Райзберг. — М.: МИП «Дума», 1991. С. 286.

7. Санникова И.Н. Роль сбалансированной оценочной ведомости в управлении организацией / И.Н. Санникова // Управление современной организацией: опыт, проблемы и перспективы: мат-лы IV междунар. науч.-практ конференции.— Барнаул: Изд-во АлтГУ, 2010. С. 28 - 37

8. Симионов Р.Ю. Рейтинговая оценка строительных организаций: проблемы методологии / Р.Ю. Симионов//Аудит и финансовый анализ. — 2007.— №1 — С. 232.

9. Чая В.Т. Система методов управленческого учета / В.T. Чая, А.Д. Золотухина // Аудит и финансовый анализ. — 2009. — №1. С. 335

10. Kaplan R., Norton D. The Balanced Scorecard. Translation strategy into Action. Boston, 1996. р. 44.

11. Layzel P., Cibert A. Des ratios аи Таblеаи de Bord. Paris, 1959. р. 53.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ